Работа с налоговой нередко вызывает определенные сложности, для решения которых требуется немного повозится. Пока система не идеальна, она может работать со сбоями, что привносит большой дискомфорт и занимает время. Сегодня пользователи начали сталкиваться с ошибкой 0400200000 при отправке деклараций по НДС через Контур. Все данная процедура была базовой и трудностей с ней не возникало. В этой статье мы попробуем найти решение и выяснить по какой причине возникла данная проблема.

Причина возникновения

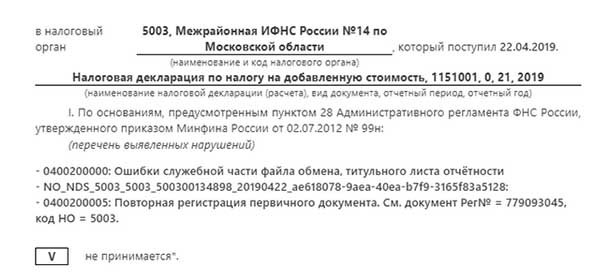

Основную причину возникновения можно наблюдать при отправки самой налоговой декларации. После выполнения данной процедуры, вы получаете персональный идентификатор (или номер), для дальнейшего использования при обращениях в налоговую службу для предъявления.

| 0400200000 | Ошибки служебной части файла обмена, титульного листа отчётности |

Вероятнее всего именно на данной этапе возникает проблема. Иногда декларация может быть доставлена и вам должно прийти уведомление на электронную почту о том, что документы были получены.

Второй причиной может служить повторная оправка первичной декларации за тот же период с признаками корректировки 0.

Обратите внимание, даже если файлы разные, признак корректировки может так же быть равен нулю.

Обратите внимание на реквизиты, если у вас 2 подразделения. При отправке с двух подразделений одинаковых реквизитов, в одну налоговую — они будут первичные в обоих случаях.

Способ решения проблемы

Банальной рекомендаций можно назвать обращение по телефону в налоговую службу и именно в информационно-аналитический отдел. Вам ответит сотрудник который принимает отчёты и работает с ними. Он поможет вам разобраться с видами отчётов, какой из них был первичный и т.п.

Проверьте свою программу, если вы уже отправляли, то при звонке скажите это.

Как говорят пользователи, это больше похоже на обычный глюк, который вмененного отчёта с НДС, принимает вмененный, а вот НДС отклоняет.

Идеально прийти вживую в налоговую службу и разобраться с этим вопросом. Ошибка 0400200000 служебной части файла обмена исчезнет самостоятельно.

( 2 оценки, среднее 3.5 из 5 )

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением «Ошибки служебной части файла обмена, титульного листа отчётности». Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Содержание

- Что значит эта ошибка при отправке декларации

- Причины ошибки

- Контактные данные налоговой службы

- Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

- Видео-инструкция

Что значит эта ошибка при отправке декларации

При попытке отправить налоговую декларацию каждому документу присваивается определённый номер. Он в дальнейшем может использоваться для обращения в техническую поддержку или в других случаях обращения в налоговую. Ошибка возникает на момент отправки декларации в налоговую. При стандартном отправлении без каких-либо ошибок пользователю на электронную почту приходит уведомление о том, что документы были получены и приняты. В нашем случае пользователь получает тревожное сообщение о том, что декларация не была оформлена из-за ошибки файла обмена.

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Читайте также: Причины отказа налоговой — Ошибка в последовательности предоставлении сведений 3 НДФЛ и что это значит.

Причины ошибки

В большинстве случаев подающие декларацию пользователи не могут самостоятельно определить причину отклонения. В таком исходе событий необходимо обратиться в техническую поддержку и попытаться выяснить причину самостоятельно. Первое, что нужно сделать, — авторизоваться на сайте nalog.ru, если вы ещё этого не сделали.

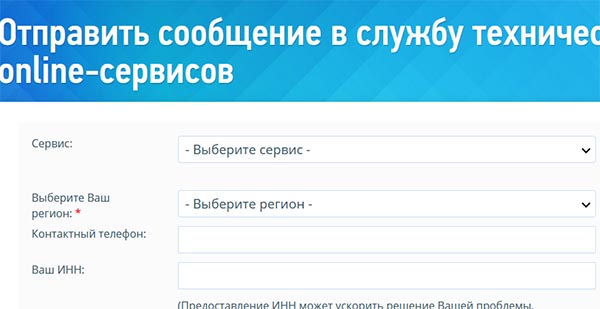

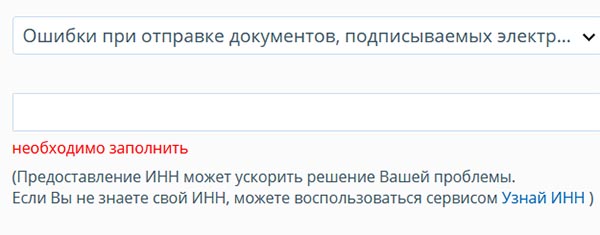

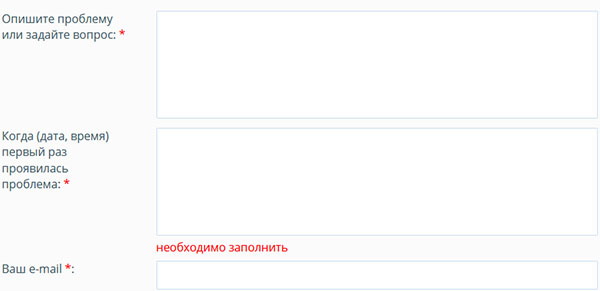

Далее перейти по адресу формы обращения в поддержку:

- В ней нужно указать тип личного кабинета (физическое лицо, юридическое лицо и т.д.);

- Затем выбрать причину обращения. Нажав на блок с причиной, появится список возможных, из которых нужно выбрать подходящую;

- Далее в следующем блоке нужно описать точнее свою причину обращения. При этом нам напоминают, что вопрос должен включать только одну проблему, с которой вы обращаетесь в поддержку;

- Укажите дату, когда проблема появилась впервые;

- Запишите свой контактный Email в форме обращения;

- Приложите к форме скриншот, если таковые имеются и выберите тип подписи, которая была использована при подаче декларации;

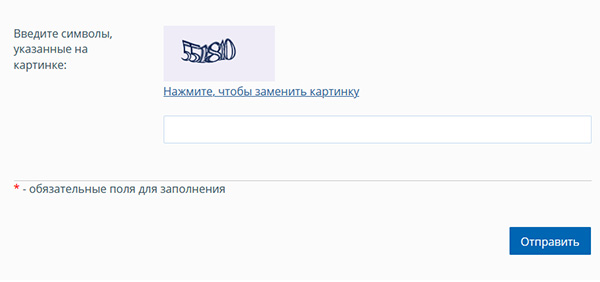

- Введите символы капчи и нажмите на кнопку «Отправить».

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Это может быть полезным: Ошибка генерации сертификата в личном кабинете налогоплательщика — что делать?

Контактные данные налоговой службы

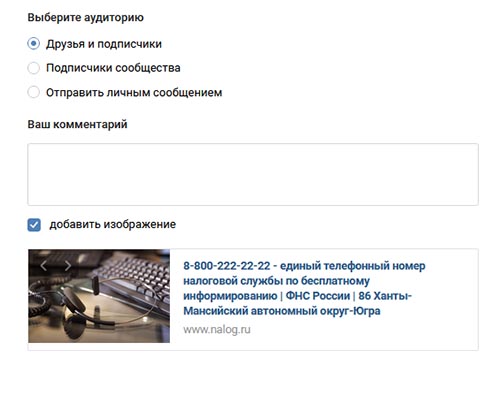

Есть и другие способы связи с налоговой службой для выяснения причин отклонения декларации. Для решения большинства вопросов, связанных с налогами и документами налогоплательщиков можно воспользоваться единым номером — 8-800-222-22-22. При соединении оператор должен подсказать дальнейшие действия или связать с представителем службы по решению вашего вопроса. Звонить можно ежедневно в будни с 9:00 до 20:00, в пятницу с 9:00 до 16:45. Если позвонить позже, пользователь попадёт на электронного автоинформатора, который сообщает общую информацию о работе представителей службы и возможных решениях проблем.

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

- ВКонтакте;

- Одноклассники;

- Фейсбук.

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

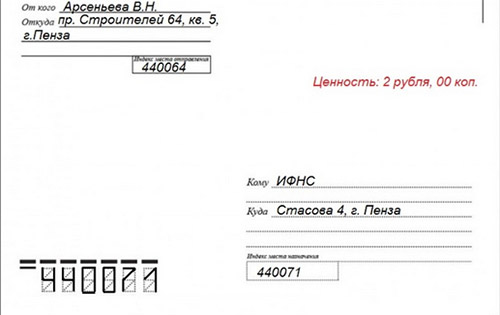

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.

Если вы впервые сталкиваетесь с подачей декларации в таком виде, на сайте nalog.ru можно посмотреть подробную инструкцию. Её можно загрузить в формате PDF или распечатать.

Видео-инструкция

В этом видео вы сможете увидеть решение типичных ошибок, которые допускают пользователи при оформлении декларации. В том числе, что же именно значит ошибки служебной части файла обмена, титульного листа отчётности, и как её исправить.

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением «Ошибки служебной части файла обмена, титульного листа отчётности». Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Что значит эта ошибка при отправке декларации

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Причины ошибки

Далее перейти по адресу формы обращения в поддержку:

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Контактные данные налоговой службы

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.

Если вы впервые сталкиваетесь с подачей декларации в таком виде, на сайте nalog. ru можно посмотреть подробную инструкцию. Её можно загрузить в формате PDF или распечатать.

Видео-инструкция

В этом видео вы сможете увидеть решение типичных ошибок, которые допускают пользователи при оформлении декларации. В том числе, что же именно значит ошибки служебной части файла обмена, титульного листа отчётности, и как её исправить.

Код ошибки 0400400007 в РСВ – как исправить

kod_oshibki_0400400007_v_rsv_-_kak_ispravit. jpg

Похожие публикации

Ошибка в Расчете по страховым взносам может привести к отказу в приеме отчета, также возможен вариант приема отчетности с последующим истребованием пояснений или подачей корректировки. Так, внесение изменений потребуется в ситуациях, когда причина ошибки заключается в нарушении равенств по аналогичным показателям в разных формах отчетов, которые проверяются при межведомственных сверках, в неверном внесении персональных данных по застрахованным лицам.

Ошибки, выявляемые налоговиками в РСВ, можно распределить на несколько групп, в т. ч.:

Код ошибки 0400400007 (Расчет по страховым взносам)

При приеме электронной отчетности содержание документа автоматически проверяется на наличие в нем некорректных сведений – осуществляется сверка по контрольным соотношениям, по заполнению всех необходимых полей, проверка на соответствие подаваемого документа действующей версии формата отчета. В протоколе приема отчетности при наличии замечаний выводится закодированное содержание ошибки. Например, коды ошибок, начинающиеся на «040» означают, что документом не пройден логический контроль.

В РСВ код ошибки 0400400007 может свидетельствовать о том, что в программе не обновлена схема тестирования отчета. Актуальные данные по схемам форматов XSD размещаются на сайте ФНС и публикуются в базах законодательства в составе нормативных актов. В 2021 году необходимо руководствоваться требованиями Приказа ФНС от 18.09.2019 г. № ММВ-7-11/470@ (с изменениями от 15.10.2020 г.).

Таким образом, если возникает ошибка 0400400007, нужно обновить соответствующее программное обеспечение.

Корректировочные отчеты в этом случае формировать не надо, так как документ при возникновении такой ошибки считается не поданным, данные из него не сохраняются в базе ФНС. То есть, после исправления недочетов в формате сдачи РСВ будет принят с признаком «первичный».

Что означает в РСВ ошибка 0400400011

Одной из наиболее распространенных ошибок в РСВ является код протокола 0400400011. Этот шифр свидетельствует о несоответствиях в контрольных соотношениях по страховым взносам внутри документа, о расхождениях с другими отчетными формами. Причина возникновения ошибки может заключаться и в некорректном вводе персональных данных сотрудников.

Для исправления нарушения надо:

После проверки документа в него вносят необходимые корректировки, отчет снова отправляется в ФНС.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Ошибка 0400400011 в расчете по страховым взносам

При каких обстоятельствах приходит уведомление с кодом ошибки 0400400011 в расчете страховых взносов?

Отправка налоговой отчетности контролерам завершается либо ее принятием, либо отказом в принятии в связи с тем, что в отчетности обнаружены какие-либо искажения, не позволяющие корректно внести показатели в программу налоговиков.

ВАЖНО! С отчета за 2020 год РСВ сдается по новой форме (приказ ФНС России от 15.10.2020 № ЕД-7-11/751@).

Какие изменения внесены в формуляр, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

Наверное, одной из самых распространенных ошибок при сдаче расчета по взносам на обязательное соцстрахование является ошибка 0400400011, которая уведомит страхователя о том, что отчетность не прошла успешно логический контроль. Налоговики с кодом такой ошибки завернут отчет, если:

Как же исправить в расчете по взносам ошибку 0400400011, выясним это в следующем разделе.

Как исправить ошибку 0400400011 в расчете по страховым взносам?

При отклонении расчета налоговиками страхователю необходимо перепроверить все сведения, отраженные в нем:

Инструкция проверки РСВ по контрольным соотношениям есть в КонсультантПлюс. Получите пробный доступ к системе К+ бесплатно и переходите в Готовое решение.

При этом налоговая база тоже не застрахована от наличия в ней ошибок, и вполне возможно, что работник фигурирует в ней с совершенно другими данными (ИНН или СНИЛС). В этом случае расчет не будет принят с уведомлением об ошибке 0400500003. Страхователю придется направить в инспекцию письмо, в котором будут указаны точные данные СНИЛС, Ф. И.О. и ИНН с приложением необходимых документов.

Устранение всех неточностей в отведенный срок не должно привести к печальным последствиям в виде штрафов, подробнее об этом — ниже.

Что будет, если своевременно не устранить ошибку?

Итак, страхователю пришел отрицательный протокол с уведомлением об ошибке 0400400011 в расчете страховых взносов. Накажут ли налоговики за нее или можно будет обойтись без штрафных санкций?

Выявление искажений в отчетности по взносам само по себе не является основанием для наложения штрафа. На устранение ошибки хозсубъекту дается определенное время:

За этот промежуток нужно будет найти погрешность и пересдать отчет.

ОБРАТИТЕ ВНИМАНИЕ! Расчет, пересдаваемый в связи с его первоначальным непринятием и устранением ошибок, не будет являться уточненным. Он будет считаться исходной формой.

В том случае если страхователь проигнорирует требование налоговиков о пересдаче формы, отчет будет считаться несданным. И только здесь у налоговой службы появится основание для санкций. Заключаться они будут в следующем:

Важно! КонсультантПлюс предупреждает:

Штраф рассчитывают отдельно по каждому виду обязательного социального страхования (Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции.

Подробнее о распределении штрафа читайте в К+, получив бесплатный демо-доступ к системе К+.

Учитывая, какие трудности доставляют хозяйствующим субъектам уплата штрафов и блокировка счета, лучше поторопиться с исправлением всех ошибок и пересдачей расчета.

Итоги

Очень часто из-за невнимательности или по каким-то другим причинам бухгалтеры искажают информацию в расчете по страховым взносам таким образом, что программа налоговиков не в состоянии принять отчет. В этом случае страхователям приходит отказ в принятии отчетности с указанием кода ошибки. Ошибка 0400400011 уведомляет страхователя, что переданный расчет не прошел логический контроль. Причин может быть несколько. Нужно выявить их и устранить оплошности, допущенные при оформлении формы. На исправление ошибок дается не так много времени, после чего отчет подлежит повторной отправке в налоговую инспекцию. В случае нарушения сроков сдачи страхователю грозят штрафы, и вполне вероятна блокировка расчетного счета.

Источники:

https://rusadmin. biz/oshibki/oshibki-sluzhebnoj-chasti-fajla-obmena-titulnogo-lista-otchyotnosti-chto-eto-znachit/

https://spmag. ru/articles/kod-oshibki-0400400007-v-rsv-kak-ispravit

https://nalog-nalog. ru/strahovye_vznosy/edinyj_raschet_po_strahovym_vznosam/oshibka-0400400011-v-raschete-po-strahovym-vznosam/

Ошибки служебной части файла обмена титульного листа отчетности что это значит

Что означает ошибка в налоговой декларации 0400200000? Причина отказа 0400200000 — ошибки служебной части файла.

- Почему отклонена декларация 3 ндфл?

- Как подать уточненную налоговую декларацию?

- Какой штраф за ошибку в налоговой декларации?

- Как исправить ошибки в декларации?

- Сколько стоит заполнить 3 НДФЛ в налоговой?

- Почему могут отказать в возврате налога?

- Как проверить правильность заполнения декларации 3 НДФЛ?

- Чем грозит подача уточненки?

- Как избежать штрафа при подаче уточненной декларации?

- В каком случае подается уточненная декларация?

- Сколько дней дается для исправления декларации?

- Как узнать есть ли штраф от налоговой?

- Как снизить штраф в налоговой?

- Что будет если неправильно подать налоговую декларацию?

- Что будет если неправильно подать декларацию?

- Что такое обнуление декларации?

- Можно ли подать декларацию 3 НДФЛ два раза?

- Какой штраф если не подал декларацию 3 НДФЛ?

- Что будет если не заполнять 3 НДФЛ?

- Когда можно не подавать уточненную декларацию?

- Сколько по времени проверяют уточненную декларацию?

- Сколько времени рассматривают уточненную декларацию?

- Как исправить ошибку в декларации по ндс?

- Как исправить налоговую декларацию?

- Что делать если налоговая декларация заполнена неправильно?

- Почему не приняли декларацию?

- Почему налоговая может отказать в налоговом вычете?

- Почему налоговая отказывает в вычете?

Почему отклонена декларация 3 ндфл?

Декларация отклонена налоговым органом. Причины отказа: Ошибки служебной части файла обмена, титульного листа отчётности Ошибки служебной части файла обмена, титульного листа отчётности

Как подать уточненную налоговую декларацию?

Уточненная налоговая декларация 3-НДФЛ заполняется по аналогии с первичной. Просто там, где были ошибки, напишите верные данные. Не нужно специально подчеркивать или выделять места, где были ошибки. Нужно заново в соответствующих графах написать правильную информацию.

Какой штраф за ошибку в налоговой декларации?

Ст. 129.3 и 129.5 НК РФ, влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Как исправить ошибки в декларации?

Существует два метода исправления ошибок: 1) подать отдельную уточняющую декларацию; 2) исправить ошибку в текущей декларации. В нашей ситуации нет смысла ждать целый год, чтобы исправиться в отчетной декларации. Лучше подать уточняющую деку — сразу, как только вы обнаружили забытые расходы.

Сколько стоит заполнить 3 НДФЛ в налоговой?

Стоимость заполнения одной декларации — 600 рублей.

Почему могут отказать в возврате налога?

Срок предоставления налогового вычета

По закону у ИФНС есть 4 месяца на то, чтобы проверить подтверждающие документы и вынести решение о возврате подоходного налога. Если в ходе проверки обнаруживаются ошибки или нарушения, то инспектор выносит отказ в возврате налогового вычета.

Как проверить правильность заполнения декларации 3 НДФЛ?

На сайте ФНС (www.nalog.ru), в личном кабинете налогоплательщика — физического лица, во вкладке «Жизненные ситуации» предусмотрена возможность отражения информации о протекании камеральной проверки 3-НДФЛ и сроке ее окончания.

Чем грозит подача уточненки?

Грозит ли налогоплательщику налоговая ответственность за подачу «уточненки» Если в уточненной декларации сумма налога не изменится либо будет уменьшена и налоговики не обнаружат ошибок, то штрафов не будет. Привлечение к ответственности возможно, если представлена декларация с суммой налога к доплате в бюджет.

Как избежать штрафа при подаче уточненной декларации?

Ответ: В момент выявления ошибки Вам нужно сдать уточненную налоговую декларацию по НДС за 1 квартал. Но прежде чем сдать уточненку в налоговую инспекцию, во избежание начисления штрафа, Вы должны уплатить в бюджет сумму недоимки и сумму пеней за период просрочки. Только в этом случае штраф не будет начислен.

В каком случае подается уточненная декларация?

Уточненную декларацию следует подавать, если не минул срок исковой давности, которая равняется 1095 дням (3 года) после предельного срока представления декларации за отчетный период, как определено в п. п. 15.1.1.

Сколько дней дается для исправления декларации?

Период, в течение которого можно исправить ошибку в декларации Ошибки с помощью Приложения ВП и уточняющей декларации можно исправлять в течение 1095 к. дней (п. 50.1 НКУ, п.

Как узнать есть ли штраф от налоговой?

Проверить долги по налогам можно на портале Госуслуг. Укажите ИНН и задолженность сразу отобразится в личном кабинете. Переходить на сайт налоговой не придется. Но если нужно узнать, по каким объектам начислен налог и откуда взялась задолженность, можно перейти в личный кабинет налогоплательщика.

Как снизить штраф в налоговой?

Здесь есть два пути:

- если штраф выписан неправомерно, налоговая ошиблась, можно подать в налоговую письменное возражение на акт проверки, а если не успели, то апелляционную жалобу на решение налоговой.

- если штраф за дело, но есть смягчающие обстоятельства, можно написать ходатайство с просьбой уменьшить штраф.

Что будет если неправильно подать налоговую декларацию?

«Если налогоплательщик не представит исправленную декларацию и она будет считаться неподанной, то ему грозит штраф за неподачу налоговой декларации, — поясняет юрист Forward Legal Федор Закабуня. — Его размер составляет 5% от неуплаченной в срок суммы налога».

Что будет если неправильно подать декларацию?

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).

Что такое обнуление декларации?

«Обнуление», проводимое мошенниками, представляет собой ситуацию, когда налогоплательщик по ранее представленным налоговым декларациям за предшествующие налоговые периоды, выясняет что от его имени за эти самые налоговые периоды были поданы уточненные налоговые декларации, с нулевой суммой налога.

Можно ли подать декларацию 3 НДФЛ два раза?

За конкретный период можно подавать только одну декларацию 3-НДФЛ. Если вы собираетесь возвращать налоги за предыдущее время, то оформить возврат можно не более, чем за три предыдущих календарных года, при этом оформляются три отдельных документа.

Какой штраф если не подал декларацию 3 НДФЛ?

Подача декларации 3-НДФЛ с нарушением установленного срока влечет штраф по п. 1 ст. 119 НК РФ. Его размер составит 5% суммы налога, подлежащей уплате (доплате) на основании этой декларации.

Что будет если не заполнять 3 НДФЛ?

Штрафа от 5 до 30%, но не менее 1 тыс. рублей — за непредставление декларации; пени в размере 1/300 ставки рефинансирования ЦБ РФ, действующей на момент возникновения задолженности, от суммы неуплаченного НДФЛ.

Когда можно не подавать уточненную декларацию?

По мнению налогового ведомства, имеется только один инцидент, когда налогоплательщик вправе не предоставлять уточненные декларации, но внести исправления в текущем периоде, — если неведом промежуток допущения искажения (в том числе, в случае если погрешность привела к переплате налога).

Сколько по времени проверяют уточненную декларацию?

В соответствии с пунктом 2 статьи 88 НК РФ камеральная налоговая проверка декларации 3-НДФЛ проводится в течение трех месяцев со дня ее получения налоговым органом. В ходе проверки могут потребоваться документы и пояснения, а также представление уточненной декларации.

Сколько времени рассматривают уточненную декларацию?

Продолжительность камеральной проверки 3-НДФЛ строго регламентирована налоговым законодательством РФ и составляет 3 месяца с даты представления декларации. Продлить камеральную проверку инспектор может только в том случае, если вы подадите уточненную декларацию.

Как исправить ошибку в декларации по ндс?

Для исправления ошибки в приложении к декларации плательщику нужно представить уточняющий расчет в декларацию по НДС и к нему добавить «уточняющее» приложение. Об этом напоминает Центральное межрегиональное управление ГНС по работе с крупными налогоплательщиками.

Как исправить налоговую декларацию?

Если ранее вы уже заполнили налоговую декларацию, но потом потребовалось исправить данные, которые вы в ней указали, можно подать уточняющую декларацию. Для этого авторизуйтесь в личном кабинете на сайте налоговой службы и перейдите в раздел «Жизненные ситуации».

Что делать если налоговая декларация заполнена неправильно?

Вы вправе подать корректирующие данные за 2021 год. Вам надо будет повторить данные с первоначальной декларации и дополнить данные по вычету на лечение в листе Ж2. При этом, так как вам уже вычет на жилье был предоставлен, сумма вычета по покупке жилья после корректировки уменьшится на сумму вычета на лечение.

Почему не приняли декларацию?

Не принять у Вас документы могут только если:

Вы подаете декларацию не по установленной форме. Например, если Вы заполнили декларацию за 2020 год по форме 2019 года. Подаете декларацию не в тот налоговый орган. Налоговый орган зависит от места Вашей постоянной регистрации.

Почему налоговая может отказать в налоговом вычете?

Отказать в предоставлении вычетов налоговый орган вправе, если не представлены документы, предусмотренные положениями ст. 220 гл. 23 Налогового кодекса РФ. Также следует помнить, что вычет не будет предоставлен, если истек трехлетний период с года, в котором были произведены соответствующие расходы.

Почему налоговая отказывает в вычете?

По закону у ИФНС есть 4 месяца на то, чтобы проверить подтверждающие документы и вынести решение о возврате подоходного налога. Если в ходе проверки обнаруживаются ошибки или нарушения, то инспектор выносит отказ в возврате налогового вычета.

Оставить отзыв

- В каком случае подается уточненная декларация?

- Как исправить налоговую декларацию?

- Как исправить ошибку в декларации по ндс?

- Как проверить правильность заполнения декларации 3 НДФЛ?

- Как снизить штраф в налоговой?

- Как узнать есть ли штраф от налоговой?

- Когда можно не подавать уточненную декларацию?

- Можно ли подать декларацию 3 НДФЛ два раза?

- Почему налоговая может отказать в налоговом вычете?

- Почему налоговая отказывает в вычете?

- Почему не приняли декларацию?

- Почему отклонена декларация 3 ндфл?

- Сколько времени рассматривают уточненную декларацию?

- Сколько дней дается для исправления декларации?

- Сколько по времени проверяют уточненную декларацию?

- Что будет если не заполнять 3 НДФЛ?

- Что будет если неправильно подать декларацию?

- Что будет если неправильно подать налоговую декларацию?

- Что делать если налоговая декларация заполнена неправильно?

- Что означает ошибка в налоговой декларации 0400200000?

- Что такое обнуление декларации?

Расшифровка классификаторов ошибок (налоговая инспекция)

Дискуссия — Налоговые правонарушения

Добрый день! Подскажите мне пожалуйста, как расшифровываются коды в уведомлении об отказе принять декларацию 3 НДФЛ за лечение зубов. Код ошибки 0400200000- ошибка служебной части файла обмена, титульного листа отчетности и 04002000005- документ с указанным номером уже зарегистрирован.

Не могу разобраться, что я заполнила не так или я не полностью оформила декларацию? И какие дальнейшие мои действия? (подавала через личный кабинет НИ в декабре 2018 года за 2015 год). Заранее спасибо за ответ.

Дата: 09.01.2019 19:29

В консультации принимали участие

Ответы экспертов

Здравствуйте, Диана

После того, как Вы отправили налоговую декларацию, Вы получили персональный (уникальный) номер, который в дальнейшем понадобится для налоговой инспекции, чтобы предъявить его сотрудникам. Когда декларация в электронном формате была доставлена, вы получили уведомление о получении Ваших документов. Документ нужно распечатать и передать в налоговую инспекцию по месту проживания. В этом документе должна быть специальная отметка «ранее представлена через веб сайт государственных услуг» и прикрепить свой персональный номер. После заполнения и отправки всех личных данных, Вам необходимо поставить подпись вручную, приехав в налоговую службу лично. Основной плюс подачи декларации через интернет состоит в том, что Вам не придётся стоять в очереди, так как чтобы подписать Вам декларацию есть специальное окно.

Распечатайте, поданную Вами декларацию, и отвезите ее в налоговую с Вашей личной подпись. Имея при себе паспорт, коде и подтверждающие документы о расходах, а так же о полученных доходах и удержанного с Вас налога.

А я думал, шта личный кабинет и все эти электронные услуги специально сделаны для того, чтобы никуда не ходить

Юрий — 2019-03-16 20:55:08

Юрий

С помощью личного кабинета можно отправить декларацию, прикрепив к ней сканированные документы. Таким образом, Вы сформировали электронный пакет документов, который перед отправкой в налоговую подписываете, своей неквалифицированной цифровой подписью. Если все это Вы делаете правильно никуда ходить не нужно.

Добрый вечер! Проконсультируйте пожалуйста. Отправила онлайн декларацию 3 НДФЛ. Пришло сообщение (Ошибки служебной части файла обмена, титульного листа отчётности)Что мне сделать по этому поводу.

Роза — 2019-03-22 20:21:39

Роза

Исправить ошибку и подать повторно в режиме онлайн или обратиться в налоговую за соответствующими разъяснениями.

Подскажите еще, а в чем может быть ошибка я не понимаю :(Ошибки служебной части файла обмена, титульного листа отчётности)

Галина — 2020-03-25 12:13:01

Галина

Внимательно проверьте все заполненные Вами поля в титульном лите отчетности. Исправьте ошибки и отправьте повторно.

Код ошибки «0400200000 — Ошибки служебной части файла обмена, титульного листа отчётности»

Оформила декларацию через Личный кабинет. Возвратили с кодом ошибки «0400200000 — Ошибки служебной части файла обмена, титульного листа отчётности». Титульный лист заполнен правильно. Что нужно перепроверить в заполнение налоговой при этой ошибке?

Елена — 2019-03-21 06:20:51

Елена

В изложенной ситуации рекомендую Вам обратиться на горячую линию налового органа, поскольку ситуация связана с личном кабинетом налогоплательщика.

5+

бендер, отзыв на консультацию

Оставьте отзыв о нашем сервисе

Нам важно знать ваше мнение. Оставьте отзыв о нашем сервисе