- Документ Электронный счет-фактура

-

Бухгалтерия 8 для Казахстана, ред 2.0

-

Управление производственным предприятием 8 для Казахстана

-

Управление торговлей 8 для Казахстана

-

Управление торговым предприятием 8 для Казахстана

Информационные системы — это способы электронного обмена, как

отправка, так и получение, информации, документов и различных

видов действий (запросы, ответы, согласования и т.д.).

Бумажный документооборот имел несколько этапов оформления

(написание, согласование, подпись и визирование, регистрация,

отправка и прочие), которые занимали много времени и сил. С

появлением электронного документооборота оформление, оправка и

контроль за исполнение стали намного проще и быстрее. Но если на

бумажном документе было «видно»: кто составил, подписал, когда

зарегистрировали, приняли, отправили, то «жизненный этап»

электронного документа иногда сложно определить.

Для решения данной задачи давайте подробно разберем статусы и

состояния документов, оформленных в информационных системах, на

примере ИС ЭСФ.

В информационной системе ИС ЭСФ для работы с электронными

документами (СНТ, ЭСФ, АВР, форм ВС) пользователям доступны

следующие операции:

- оформление – заполнение формы в соответствии с

требованиями, установленными Правилами, и подписание с помощью

электронной цифровой подписи (ЭЦП); - регистрация – процедура присвоения уникального

регистрационного номера в ИС ЭСФ; - подтверждение – подтверждение СНТ и АВР получателем

при получении товаров, работ и услуг; - сопоставление — сопоставление данных, указанных в СНТ на

ввоз, с данными ФНО 328.00; - отклонение – отклонение (ЭСФ, СНТ, АВР) получателем при

наличии несоответствия данных, указанных в электронном

документе; - исправление – исправление ошибок, не влекущих

замену поставщика и (или) получателя товаров, путем аннулирования

ранее оформленного электронного документа и оформлением

исправленного; - отзыв – отзыв ранее оформленного электронного

документа.

Результатом успешно выполненного действия в ИС ЭСФ электронному

документу присваивается статус, отражающий совершенную операцию с

ним.

Обратите внимание, что среди терминов раскрывающих операции с

электронными документами нет такого как «выписать», при этом чаще

всего мы используем именно это определение.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.

- 39826

Комментировать материалы сайта могут зарегистрированные пользователи.

Вход с помощью STSL

#Новости

#НДС, СНТ, ЭСФ

Опубликовано: 04.04.2022

13977

В системе ИС ЭСФ пользователям доступна работа с несколькими электронными документами, такими, как ЭСФ, СНТ, АВР. Указанные документы можно:

- оформить (т.е. заполнить и подписать ЭЦП);

- зарегистрировать (присвоить уникальный номер в ИС ЭСФ);

- подтвердить;

- отклонить;

- исправить (если ошибка не влечет замену поставщика или получателя товаров);

- отозвать.

По итогу каждого действия, которое система совершает с документом, ему присваивается соответствующий статус. Рассмотрим, какие же статусы обработки может иметь электронный документ в ИС ЭСФ и что означает каждый статус.

Таблица 1. Статусы обработки ЭСФ, СНТ и АВР в ИС ЭСФ.

|

№ |

Статус обработки |

Что означает |

|

1 |

Не просмотрен |

Документ выписан в соответствии с Правилами, заверен ЭЦП, ему присвоен уникальный номер, но |

|

2 |

Доставлен |

Документ выписан в соответствии с Правилами, заверен ЭЦП, ему присвоен уникальный номер, получатель |

|

3 |

Аннулирован |

Документ аннулирован в ИС ЭСФ в связи с тем, что выписан исправленный документ. |

|

4 |

Отозван |

Документ отозван отправителем. |

|

5 |

Черновик |

Документ заполнен полностью или частично, но не отправлен получателю. Подлежит редактированию. |

|

6 |

Импортированный |

Документ загружен в ИС ЭСФ, но еще не отправлен получателю. |

|

7 |

Ошибочный |

Документ заполнен с нарушением Правил и по этой причине не отправлен получателю. |

|

8 |

Отклоненный |

Документ отклонен получателем. |

|

9 |

Обрабатывается сервером |

Документ стоит в очереди на регистрацию, еще не прошел обработку системой. |

Таким образом, если ЭСФ, СНТ или АВР имеет в системе статусы «Не просмотрен» или «Доставлен» поставщику не следует беспокоиться –такой документ считается принятым системой и считается выписанным правильно.

30.10.2015

Ошибочно выписанный ЭСФ: отзывать или аннулировать?

Авторские материалы, размещенные на сайте,

выражают экспертное мнение и носят рекомендательный характер.

Материалы основаны на нормативных актах, действительных на момент публикации.

Автор:

Редакция журнала:

Форма 300.00 для участника ВЭД

Среди предлагаемых изменений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения важным считается обязательность применения электронных счетов-фактур: с 2016 года – отдельными участниками ВЭД, с 2017 года – всеми плательщиками налога на добавленную стоимость.

Счет-фактура – это документ, удостоверяющий фактическую отгрузку товаров или оказание услуг и их стоимость. Поэтому бухгалтеру организации, занимающейся внешнеэкономической деятельностью, необходимо знать, как поступить, если счет-фактура выписан ошибочно, в каких случаях производится отзыв, а в каких – аннулирование электронных счетов-фактур, чем отзыв отличается от аннулирования.

Электронные счета-фактуры (ЭСФ) – сравнительно новое явление для казахстанской системы бухгалтерского и налогового учета, которое стало возможным благодаря требованию времени и принятию соответствующего налогового законодательства.

С 1 июля 2014 года введена опытная эксплуатация информационной системы электронных счетов-фактур (далее – ИС ЭСФ) и выписка счетов-фактур в системе на добровольной основе.

Правила документооборота счетов-фактур, выписываемых в электронном виде, утверждены приказом министра финансов Республики Казахстан от 9 февраля 2015 года № 77 (далее – Правила).

Правила разработаны в соответствии с пунктом 1-2 статьи 263 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (далее – Налоговый кодекс), Законом Республики Казахстан от 7 января 2003 года № 370 «Об электронном документе и электронной цифровой подписи» и определяют:

1) форму счета-фактуры;

2) порядок выписки, отправки, приема, регистрации, обработки, передачи и получения ЭСФ;

3) порядок заверения ЭСФ;

4) особенности подтверждения получения исправленных, дополнительных ЭСФ.

ЭСФ, выписанный в соответствии с требованиями, установленными статьями 256, 263, 264 Налогового кодекса и данными Правилами, и зарегистрированный …

Для получения полного доступа к просмотру Вы можете:

Авторизоваться, если Вы подписчик

Оформить подписку и задавать

вопросы каждый день.

Тарифы

Купить доступ

Этот

документ придет на Вашу электронную почту сразу после оплаты.

200 тенге

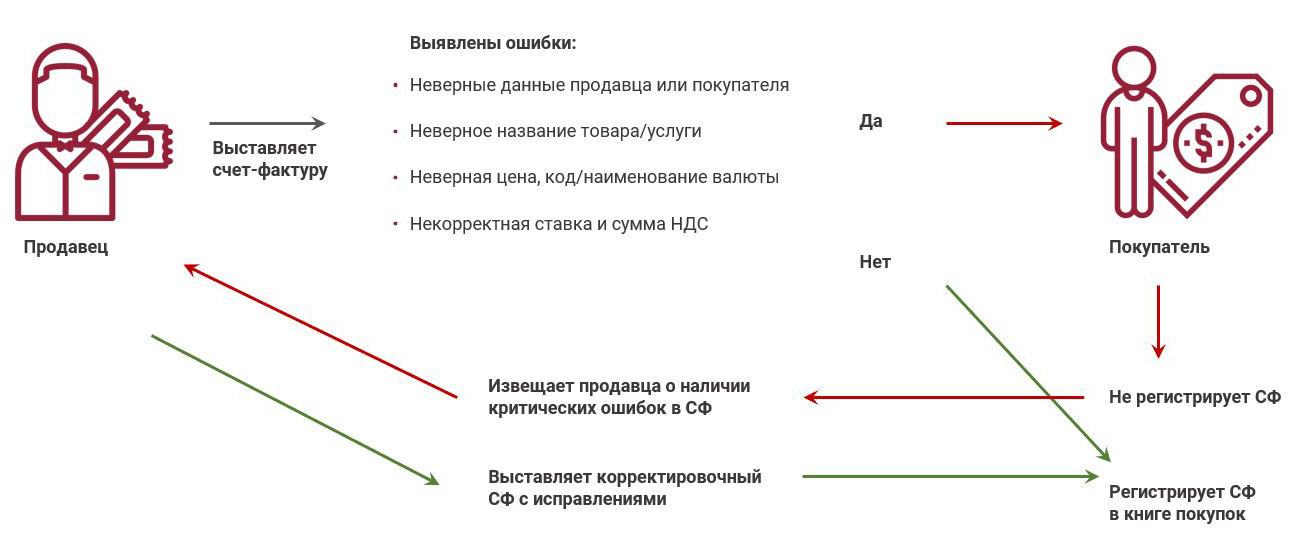

С необходимостью формирования исправлений в счете-фактуре чаще всего сталкиваются организации, работающие с НДС. Проблема заключается в том, что Налоговый Кодекс РФ не содержит определения данного понятия. Соответственно, бухгалтеры часто допускают ошибки, приводящие к штрафам или другим неприятным последствиям. Чтобы этого избежать, важно понимать правовую природу данного процесса, отличие исправлений от коррекции и правила оформления правок в электронном документе. Разберем эти вопросы в деталях.

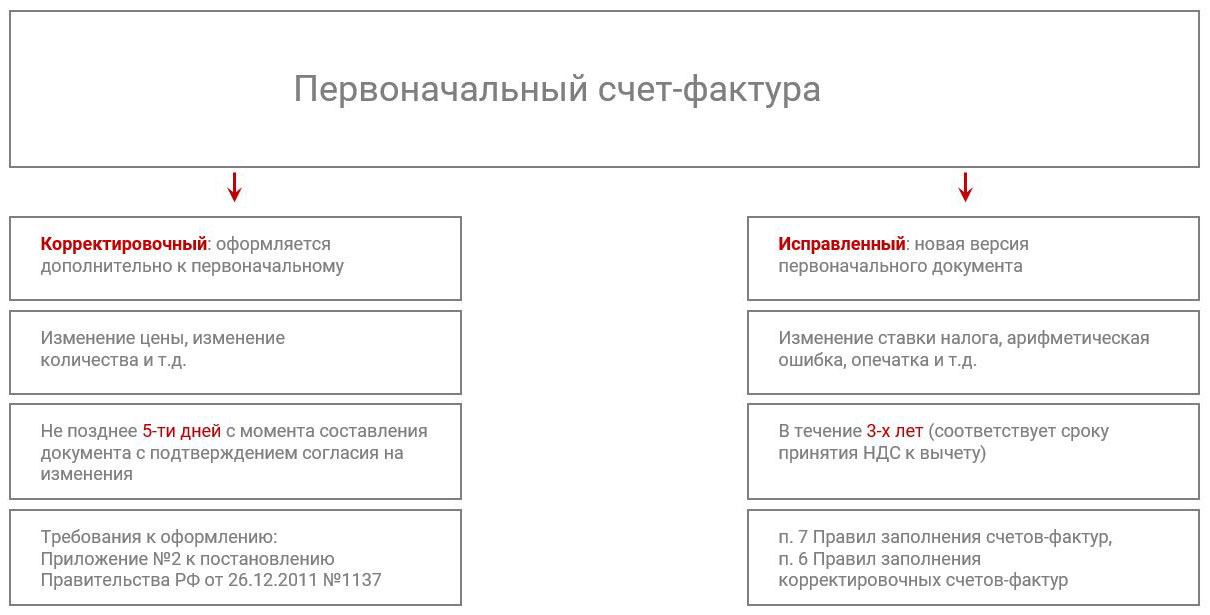

Что такое исправленный ЭСФ и чем он отличается от корректировочного?

Начнем с того, что постановлением Правительства РФ от 26.12.2011 № 1137 предусмотрено две формы счета-фактуры: основная и корректировочная. Обе содержат графу для внесения поправок.

Из этого следует, что исправленный ЭСФ – это оригинальный документ, который в силу объективных причин необходимо было изменить. К правомерным критериям для внесения правок относятся:

- Технические ошибки;

- Неверно указанные суммы;

- Опечатки.

Важно отметить, что исправлению подлежат только те моменты, которые реально искажают смысл документа и приводят к изменению налогового вычета. Это закреплено в п. 2 ст. 169 НК РФ

Алгоритм работы с исправленными и корректирующими счетами-фактурами не различается для документов на бумажном носителе и для электронных версий. То есть, если первоначальный документ создавался в электронном виде, то все исправленные и корректировочные СФ должны быть также в электронном виде.

Корректировочный ЭФС прямо предусмотрен законодательством и необходим в ситуациях, когда изменились объективные условия сделки. Например, продавец и покупатель подписали дополнительное соглашение об изменении цены. Такое решение предполагает, что стоимость НДС также подлежит пересчету. Соответственно, требуется составить корректировочный счет-фактуру.

Важно отметить, что формирование корректировочного ЭСФ и внесение в него или оригинальный документ исправлений – не считается нарушением и не влечет ответственности. Естественно, если правки были сделаны до подачи первички в органы ФНС.

Для наглядности посмотрите инфографику:

В каких случаях выписывается исправленный ЭСФ?

Поскольку вопрос не имеет четкого законодательного урегулирования, имеет смысл обратиться к юридической практике. Наиболее часто потребность во внесении изменений возникает в следующих случаях:

- Опечатка в дате составления влияет на период работы с НДС и может привести к невозможности его получения;

- Неполные или недостоверные реквизиты сторон, например, ошибочный ИНН, наименование контрагента, отсутствующие фамилии – фактически такая ошибка не дает возможности установить стороны, соответственно, с точки зрения закона, сделка не считается действительной, НДС не возвращается;

- Отсутствует наименование отправителя и получателя груза в случаях, когда ими выступают логистические компании;

- Нет платежных реквизитов – такая ошибка приводит к невозможности отследить платеж и проверить его подлинность;

- Не указано или неправильно указано наименование валюты и ее код;

- Неправильно прописан или отсутствует объект оплаты: товары/услуги;

- Ошибка в цене услуги или количестве товара;

- Неправильно указана ставка, что влечет недействительность последующих операций по исчислению налогов и суммы НДС;

- Для импортных товаров отсутствуют или указаны с ошибками: страна происхождения, номер таможенной декларации.

В других ситуациях выписка исправленного ЭСФ не требуется, поскольку остальная информация не влияет на возможность правильно интерпретировать информацию из документа и исчислить налоговые обязательства по нему.

С детальными разъяснениями по этим ошибкам можете ознакомиться в письмах Минфина от 02.08.2019 № 03-07-11/58375, от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 25.04.2011 № 03-07-08/124, от 11.03.2012 № 03-07-08/68, а также в постановлении Президиума ВАС от 25.02.2009 № 13893/08.

Как выписать исправленный ЭСФ?

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо фирмы «Слава» указана компания «Клава». После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Особенности заполнения и регистрации исправленного ЭСФ

Оформить отзыв ошибочного счета-фактуры невозможно, если документ числится в регистрационных журналах. Поэтому придется не только вносить новые документы, но и добавлять аннулирование неправильного ЭСФ. Бухгалтерии следует учитывать и то, что существуют четкие критерии по регистрации исправленного счета-фактуры. Это важно учитывать для возможности получения НДС.

Типичная ситуация, когда ЭСФ с правками поступает в том же квартале, что и оригинальный документ. В этом случае поставщик услуг или товара регистрирует исправленный и ошибочный счет-фактуру. Первичный документ вносится со знаком «минус».

Например, 02.02.2020 предприятие «К» продало партию товара. Через неделю обнаружилось, что в счет-фактуре указан неверный ИНН получателя. Соответственно, предприятие «К» выписало исправленный ЭСФ и зарегистрировало его 19.02.2020. Этой же датой регистрируется и первичный документ, но в отрицательном значении. Соответственно, баланс в книге продаж по ошибочному документу сводится к нулю, и остается только новый, исправленный ЭСФ. Для покупателя или получателя услуг процедура аналогична, но, если ошибка выявлена до регистрации неправильного счет-фактуры, в книгу покупок вносится информация только о правильном ЭСФ.

Рассмотрим другой пример. Покупатель получил счет-фактуру в первом квартале 2020, а ошибку выявил только во втором. В этом случае информация о документах регистрируется в дополнительном листе книги покупок.

Как и в предыдущем случае, регистрируется исправленный и оригинальный документ со знаком «минус». Аннулировать баланс крайне важно, поскольку в дальнейшем это будет иметь прямое значение для исчисления НДС.

Хотя по закону допускается, что можно отправить контрагенту счет-фактуру с опечатками, на практике лучше заранее перепроверить документ. Последствия носят сугубо технический характер и добавляют ненужной работы. Кроме того, если ошибка будет выявлена поздно, могут возникнуть проблемы с налоговыми органами. Например, если стоимость товара была занижена по отношению к рыночной, данный факт может быть рассмотрен, как попытка незаконно уменьшить сумму налогообложения. Это предполагает административную, а в некоторых случаях – и уголовную ответственность.

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.

Как принимать исправленный ЭСФ?

Внесение изменений в счет-фактуру – это не проблема, но каждая дополнительная ЭСФ предполагает трату времени и лишние записи. Практика показывает, что бухгалтерские книги, полные исправлений, вызывают особый интерес у проверяющих инстанций. Также, это хоть и небольшие, но все же лишние расходы. Поэтому, принимая счет-фактуру, особенно после исправлений, рекомендуется внимательно проверить все реквизиты документов. Причем информация не просто должна быть на своем месте, но и соответствовать действительности.

В то же время, работать без единой ошибки не может никто. При цифровом документообороте намного проще вносить правки в документы. К тому же в разы увеличивается скорость обмена данными. Это позволяет быстро выявлять ошибки и править их сразу. Наша компания специализируется на разработке и внедрении безбумажных технологий и внедрении ЭДО для обмена документами с контрагентами. Если вас заинтересовали их возможности, свяжитесь с нами, оставив заявку на сайте или по телефону. Мы с радостью проконсультируем вас и предложим оптимальный вариант сотрудничества.

Подводим итог

Далеко не всегда счет-фактуру можно составить правильно с первого раза. Это связано как с особенностями конкретной сферы хозяйственной деятельности, в которой работает компания, так и с человеческим фактором. Более того, нередки случаи, когда продавец или поставщик делает ошибки по вине контрагента. Например, покупатель допустил ошибку при указании банковских реквизитов или пропустил цифру в идентификаторе налогоплательщика.

Поэтому законодатель лояльно относится и дает возможность субъектам хозяйственной деятельности самостоятельно вносить правки. Для этого используется либо корректировочный счет-фактура, либо исправленный. Не стоит путать эти два типа документов, поскольку их предназначение кардинально отличается. Нельзя отразить изменение цены товара в виде исправления, если оно произошло в связи с подписанием договора между продавцом и покупателем. Для этого следует использовать корректировочный счет-фактуру, иное противоречит действующему законодательству. Но если речь идет о реальных исправлениях ошибок, то необходимо составлять исправленный счет-фактуру.

Помимо описанных в статье инструкций и рекомендаций, запомните еще одно правило: каждый ЭСФ подписывается квалифицированной цифровой подписью. Сколько бы изменений вы ни вносили в один и тот же документ, каждый раз его нужно визировать с помощью КЭП.

✅ По взаимному согласию и не только

Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронной форме (п. 1 ст. 169 НК РФ). В большинстве случаев переход на электронных документооборот счетами-фактурами – дело добровольное. Но есть и случаи, когда это обязательно.

По общему правилу (п. 1 ст. 169 НК РФ и п. 4 Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи, утв. Приказом Минфина России от 05.02.2021 № 14н) счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки; согласие не требуется, только если выставление счета-фактуры в электронной форме является обязательным в соответствии с требованиями ст. 169 НК РФ.

Специальных требований в отношении порядка согласования волеизъявления сторон не установлено. Поэтому оно может быть оформлено с учетом применяемых в предпринимательской деятельности правил поведения (обычаев делового оборота), в том числе посредством обмена документами, без составления одного документа, подписанного сторонами, выполнения действий, свидетельствующих о согласии на составление счетов-фактур в электронном виде, и т.п. (см. Письмо Минфина РФ от 01.08.2011 № 03-07-09/26, Письмо ФНС России от 24.10.2018 № ЕД-4-15/20755).

Из этого следует, что может быть достаточно и того, что одна сторона направила счет-фактуру, а другая его без возражений приняла. В то же время для современного состояния ЭДО между организациями и ИП характерны многочисленные нарушения и заблуждения относительно допустимого образа действий. По этой причине необходимо удостовериться (а еще лучше закрепить это соглашением), что подписант уполномочен, что ключ ЭП не передается владельцем другому лицу, что контрагенты понимают каким каналом передачи данных следует пользоваться, как нужно действовать при сбоях в электронном взаимодействии, при необходимости исправить ошибку в счете-фактуре или скорректировать отгрузку и т. п.

При этом наличие заключенного между сторонами сделки соглашения об электронном документообороте в части счетов-фактур обычно не препятствует выставлению какой-то части счетов-фактур на бумажном носителе (если иное не предусмотрено соглашением сторон или законом). Но одновременное (повторное) выставление счета-фактуры в электронном виде после его передачи на бумаге не производится (п. 24 Порядка, утв. Приказом Минфина России от 05.02.2021 № 14н, Письмо ФНС России от 17.06.2013 № ЕД-4-3/10769).

Так, если покупатель не получил от продавца счет-фактуру в электронной форме в пятидневный срок с учетом его увеличения на время, необходимое для выполнения операторами ЭДО своих функций, покупатель сообщает любым доступным способом о данном факте продавцу. Продавцу вместе с его оператором ЭДО необходимо выяснить, где в цепочке передачи данных случился разрыв и постараться обеспечить получение покупателем счета-фактуры в электронной форме. Если это невозможно, продавец направляет покупателю счет-фактуру на бумажном носителе. В такой ситуации дальнейшее перевыставление такого счета-фактуры в электронной форме не допускается.

В ряде случаев бумажные счета-фактуры вне закона и допускается только ЭДО. Это касается сделок с товарами, подлежащими прослеживаемости. Электронные счета-фактуры обязаны выставлять продавцы таких товаров, являющиеся плательщиками НДС(п. 1.1 и 1.2 ст. 169 НК РФ, пп. «в» п. 13 Положения о национальной системе прослеживаемости товаров, утв. Постановлением Правительства РФ от 01.07.2021 № 1108). В остальных случаях по прослеживаемым товарам следует формировать электронные УПД(пп. «г»-«е» п. 13 Положения о национальной системе прослеживаемости товаров). Также исключительно электронные УПД подходят для оформления операций с товарами, подлежащими обязательной маркировке средствами идентификации, если при продаже не применяется ККТ (п. 51 Правил маркировки товаров, подлежащих обязательной маркировке средствами идентификации, утв. Постановлением Правительства РФ от 26.04.2019 № 515, Правила маркировки отдельных товаров).

Кстати, не стоит забывать, что участникам оборота товаров, подлежащих прослеживаемости, запрещено шифровать свои счета-фактуры и УПД (пп. «в» п. 13 Положения о национальной системе прослеживаемости товаров, п. 7 Порядка выставления и получения счетов-фактур в электронной форме по ТКС с применением УКЭП, утв. Приказом Минфина России от 05.02.2021 № 14н, Письмо ФНС России от 12.07.2021 № СД-4-26/9778@).

✅ Что грозит участникам систем обязательной маркировки и прослеживаемости импортных товаров за несоблюдение порядка ЭДО

Система маркировки заработала раньше и уже в 2022 году от ее участников требуется передача данных оператору системы путем передачи электронных УПД через оператора ЭДО (см. правила маркировки отдельных видов товаров).

Согласно новой статье 15.21.1 КоАП РФ (включается в Кодекс с 01.12.2021 г.) за нарушение порядка представления сведений оператору государственной информационной системы мониторинга за оборотом товаров, подлежащих обязательной маркировке предусматриваются предупреждение или штраф на должностных лиц в размере от одной тысячи до десяти тысяч рублей; на юридических лиц – от 50 до 100 тыс. рублей.

Национальная система прослеживаемости импортных товаров только начала функционирование и первый год будет «тренировочным», без санкций. С июля 2022 года предполагается появление административного штрафа за нарушение установленного способа представления счетов-фактур и универсальных передаточных документов, содержащих реквизиты прослеживаемости, в электронной форме – для ИП и организаций он предположительно составит 200 рублей за каждый документ, но не более 100 тыс. рублей (ст. 15.51 КоАП РФ в проекте Федерального закона о внесении изменений в КоАП РФ, ID проекта 02/04/07-21/00117901 на портале https://regulation.gov.ru).

✅ Формат решает все

Электронные счета-фактуры должны составляться в соответствии с установленными форматами и порядком. Так гласит п. 1 ст. 169 НК РФ. Пункты 6 и 9 этой же статьи уточняют, что для обмена электронными счетами-фактурами должны использоваться только телекоммуникационные каналы связи, а каждый документ должен быть подписан УКЭП руководителя или иного уполномоченного лица.

Формат электронного счета-фактуры поручается утверждать ФНС России.

Действующие в настоящее время документы:

*️⃣ Приказ ФНС РФ от 19.12.2018 № ММВ-7-15/820@ «Об утверждении формата счета-фактуры, формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг) в электронной форме»,

*️⃣ Приказ ФНС РФ от 13.04.2016 № ММВ-7-15/189@ «Об утверждении формата корректировочного счета-фактуры и формата представления документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, в электронной форме» (утратит силу с 01.10.2021),

*️⃣ Приказ ФНС РФ от 12.10.2020 № ЕД-7-26/736@ «Об утверждении формата корректировочного счета-фактуры, формата представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, и формата представления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в электронной форме»,

*️⃣ Письмо ФНС РФ от 28.05.2021 № ЕА-4-15/7407 «О направлении форматов универсального передаточного документа и корректировочного универсального передаточного документа».

Все эти приказы, письма предполагают, что электронный счет-фактура (как и УПД) должны иметь формат файла XML. Другого не дано.

Приказ Минфина России от 05.02.2021 № 14н «Об утверждении Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи» (п. 2, 3, 5, 6 Порядка) предусматривает, что электронными счетами-фактурами обмениваться можно только по ТКС через оператора ЭДО.

На практике налогоплательщики часто игнорируют использование ТКС для передачи счетов-фактур, а файлы формируют, например, в формате PDF или др. Это явное нарушение установленного порядка.

Чем оно обернется?

Из п. 2 ст. 169 НК РФ следует, что эти огрехи не могут стать самостоятельной причиной отказа в вычете НДС на основании такого документа. ФНС России в своем письме от 25.02.2020 № ЕА-4-15/3146@ также, казалось бы, успокаивает: «несоблюдение требований пункта 9 статьи 169 Кодекса в настоящий момент не указано в качестве единственного основания, достаточного для отказа покупателю в вычете НДС».

Однако это очень обманчивые обещания. И дело тут вот в чем: под термином НК РФ «счет-фактура в электронной форме» можно понимать только документ, который соответствует всем вышеназванным параметрам: составлен по формату, утв. ФНС России, файл имеет формат XML, передается по ТКС через оператора ЭДО, подписан УКЭП руководителя или иного уполномоченного лица. Это следует из совокупности норм п. 1 ст. 169 НК РФ и вышеназванных Приказов Минфина России и ФНС России.

Иного рода электронный документ, содержащий данные счета-фактуры, электронным счетом-фактурой считаться не может, но ведь только для электронных счетов-фактур п. 6 ст. 169 НК РФ устанавливает, что подписант у него один. В остальных случаях согласно абз. 1 п. 6 ст. 169 НК РФ счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Получается, что нарушение порядка выставления электронного счета-фактуры само по себе не критично, но приводит к тому, что в таком документе должна быть не одна, а две подписи. И если они присутствуют, вычет заявить можно, если же нет, то счет-фактура не подписан надлежащим образом, а вот это уже достаточное основание для отказа в вычете (абз. 3 п. 2 ст. 169 НК РФ). Полагаем, что применение в такой, и без того спорной, ситуации не УКЭП, а иного вида электронных подписей руководителя и главбуха сделают положительный исход еще менее вероятным.

✅ Если инспекция запросила счет-фактуру

Несоблюдение формата выставления электронного счета-фактуры приводит к еще одному осложнению на стадии осуществления мероприятий налогового контроля.

Если инспекция запросила счета-фактуры и они составлены в электронной форме по форматам, установленным ФНС России, то представление их осуществляется непосредственно «как есть» в виде XML-файлов по ТКС или через личный кабинет налогоплательщика(п. 2 ст. 93, п. 5 ст. 93.1 НК РФ).

Но если формат не соблюден, такие документы должны быть распечатаны на бумажном носителе, заверены проверяемым лицом в установленном порядке и представлены в виде бумажных копий с отметкой о подписании документа электронной подписью или отсканированы и представлены в ФНС России в виде пакета скан-образов документов, подписанного усиленной электронной подписью (Письма ФНС России от 10.04.2020 № ЕА-4-15/6118@, от 20.02.2018 № ЕД-4-15/3372, от 12.04.2021 № ЕА-4-26/4872@, от 03.04.2018 № ЕД-4-15/6280@).

Неверные действия могут повлечь требование все переделать, а если не уложитесь в отведенный НК РФ интервал, то и штраф непредставление в установленный срок налогоплательщиком в налоговые органы документов, предусмотренный п. 1 ст. 126 НК РФ (200 руб. за каждый документ).

✅ ЭДО с Такском — легко!

Оператор ЭДО Такском оказывает бизнесу помощь при внедрении ЭДО.

Готовые решения Такском для ЭДО представляют собой:

*️⃣ «Такском-Файлер» – веб-сервис, работающий из браузера;

*️⃣ «1С-Такском» – программное решение, встраиваемое в интерфейс 1С.

Также вы можете оставить заявку на интеграцию с собственной учетной системой (SAP, Oracle и другие) и на готовые средства разработки для внедрения системы ЭДО.

Отправить

Запинить

Твитнуть

Поделиться

Если в «Холидей» отправили УПД, который не прошёл проверку на стороне сети, на документ поступит уточнение с текстом ошибки.

Проверка товарной накладной, полученной из УПД

| Проверка | Текст ошибки |

|---|---|

| Проверка параметров документа | |

| Если функция УПД (/Файл/Документ@Функция) = СЧФДОП и поставщик работает по упрощенной системе налогообложения (признак УСНО смотрим в офисной системе) | Поставщик работает по упрощенной системе налогообложения. Функция УПД должна быть равна «ДОП» |

| Заполненность ИНН грузоотправителя ( /Файл/Документ/СвСчФакт/ГрузОт/ГрузОтпр/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/ГрузОт/ГрузОтпр/ИдСв/СвИП@ ИННФЛ ) | Не указан ИНН грузоотправителя |

| Заполненность ИНН грузополучателя(/Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвЮЛУч@ИННЮЛ Или /Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвИП@ ИННФЛ ) | Не указан ИНН грузополучателя |

| Заполненность ИНН/КПП плательщика/покупателя (/Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@ИННЮЛ и /Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@КПП) | Не указаны параметры ИНН/КПП получателя |

| Совпадение ИНН покупателя и грузополучателя (/Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@ИННЮЛ и /Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвЮЛУч@ИННЮЛ) | ИНН покупателя не совпадает с ИНН грузополучателя |

| Если поставщик является юридическим лицом, то проверяем заполненность ИНН и КПП в УПД (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ и /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@КПП) | Не указаны параметры ИНН/КПП отправителя |

| Если поставщик является юридическим лицом, то ищем в справочнике контрагентов поставщика по ИНН и КПП (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ и /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@КПП) И признаком «Разрешено работать с ЭТН и ЭСФ» | Не удалось определить поставщика по ИНН/КПП |

| Если поставщик является индивидуальным предпринимателем, то проверяем заполненность ИНН в УПД (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ) | Не указан параметр ИНН отправителя |

| Если поставщик является индивидуальным предпринимателем, то ищем в справочнике контрагентов поставщика по ИНН (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ) И признаком «Разрешено работать с ЭТН и ЭСФ» | Не удалось определить поставщика по ИНН |

| Если поставщик является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Продавец» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Продавец» |

| Если подписант является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Подписант» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Подписант» |

| Если грузоотправитель является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Грузоотправитель» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Грузоотправитель» |

Если в офисной системе уже есть УПД (товарная часть), удовлетворяющая условиям:

то принимаемый документ отклоняется. Если же в офисной системе уже есть УПД (товарная часть), удовлетворяющая условиям:

то ранее полученный документ отклоняется. |

|

| Заполненность Суммы НДС документа (/Файл/Документ/ТаблСчФакт/ВсегоОпл/СумНалВсего/СумНал) | Не указана Сумма НДС по документу |

| Проверка, что суммы НДС по товарам соответствуют указанной сумме НДС по документу | Указанная сумма НДС по документу не совпадает с суммой НДС по товарным позициям |

| Заполненность Суммы без НДС (/Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовБезНДСВсего) | Не указана Сумма без НДС по документу |

| Проверка, что суммы без НДС по товарам соответствуют указанной сумме без НДС по документу (допуск +/- 5 коп.) | Указанная сумма без НДС по документу не совпадает с суммой без НДС по товарным позициям |

| Заполненность Суммы с НДС (/Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовУчНалВсего) | Не указана Сумма с НДС по документу |

| Проверка, что суммы с НДС по товарам соответствуют указанной сумме с НДС по документу | Указанная сумма с НДС по документу не совпадает с суммой с НДС по товарным позициям |

| Проверка подлинности подписи, проверка что подпись принадлежит документу | Не пройдена проверка ЭЦП подписанта |

| Проверка сертификата ЭЦП | Комментарий зависит от ошибки |

| Проверка, что в сертификате подписанта указан ИНН | Не найдено ИНН в ЭЦП |

| Проверка, что ИНН в сертификате совпадает с ИНН продавца в товарной части УПД | ИНН из ЭЦП не совпадает с ИНН из ЭТН |

| Проверка, что в сертификате указано ФИО владельца сертификата | Не удалось определить ФИО подписанта |

| Проверка, что в хранилище доверенностей Компании есть доверенность на поставщика с ФИО, который указан в сертификате | Не найдена доверенность на подписание документа |

| Проверка, что доверенность на контрагента по указанному ФИО не истекла | Дата доверенности на подписание документа истекла |

| Проверка табличной части документа | |

| Проверка заполненности наименования товара (/Файл/Документ/ТаблСчФакт/СведТов@НаимТов) | «Не указано наименование товара по товарной позиции № %номер товарной позиции в документе% |

| Проверка заполненности штрих- кода товара (Значение из /Файл/Документ/ТаблСчФакт/СведТов/ИнфПолФХЖ2@Значен при условии, что в /Файл/Документ/ТаблСчФакт/СведТов/ИнфПолФХЖ2@Идентиф указано значение «штрихкод») | Не указан ШК товара %наименование_товара% по товарной позиции № %номер товарной позиции в документе% |

| Наличие указанного штрихкода в справочнике номенклатуры в офисной системе | ШК товара %штрих- код_товара% отсутствует в системе |

| Заполненность кода единицы измерения (/Файл/Документ/ТаблСчФакт/СведТов@ОКЕИ_Тов) | Не указан код единицы измерения по товару %штрих-код товара% |

| Проверка заполненности цены без НДС единицы товара (/Файл/Документ/ТаблСчФакт/СведТов@ЦенаТов) | «Не указана цена без НДС за единицу товара %штрих-код товара% |

| Проверка заполнености ставки НДС товара (/Файл/Документ/ТаблСчФакт/СведТов@НалСт) | Не указана Ставка НДС по товарной позиции %штрих-код товара% |

| Проверка заполненности Суммы с НДС по товарной позиции (/Файл/Документ/ТаблСчФакт/СведТов@СтТовУчНал) | Не указана Сумма с НДС по товарной позиции %штрих-код товара% |

| Проверка заполненности Суммы без НДС по товарной позиции (/Файл/Документ/ТаблСчФакт/СведТов@СтТовБезНДС) | Не указана Сумма без НДС по товарной позиции %штрих-код товара% |

Сверка товарной части УПД и DESADV

| Проверка | Текст ошибки |

|---|---|

| Проверка по параметрам документа | |

| Проверка на совпадение ИНН продавца в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ | ИНН поставщика в уведомлении и накладной не совпадают |

| Проверка на совпадение ИНН покупателя в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@ИННЮЛ | ИНН покупателя в уведомлении и накладной не совпадают |

| Проверка на совпадение Суммы с НДС в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовУчНалВсего | Сумма с НДС документа в уведомлении и накладной не совпадают |

| Проверка на совпадение Суммы НДС в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/ВсегоОпл/СумНалВсего/СумНал | Сумма НДС документа в уведомлении и накладной не совпадают |

| Проверка на совпадение Суммы без НДС в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовБезНДСВсего | Сумма без НДС документа в уведомлении и накладной не совпадают |

| Проверка на совпадение общего количества товара в товарной части УПД и DESADV В УПД для получения общего количества товара суммируем по всем строкам значения поля /Файл/Документ/ТаблСчФакт/СведТов@КолТов | Количество товара итого по поставке в уведомлении и накладной не совпадают |

| Проверка, что в товарной части УПД нет товаров, отсутствующих в DESADV | Товар %Наименование в ЭТН% отсутствует в уведомлении об отгрузке |

| Проверка, что в DESADV нет товаров, отсутствующих в товарной части УПД | Товар %штрихкод в ASN% отсутствует в электронной накладной |

| Проверка по параметрам строк документа | |

| Проверка на совпадение количества товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@КолТов | «Количество товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на совпадение ставки НДС товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@НалСт | «Ставка НДС товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на совпадение Цены без НДС товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@ЦенаТов | Цена без НДС товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на совпадение единицы измерения товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@ОКЕИ_Тов | «Единица измерения товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на то, что Сумма без НДС товара в строке в товарной части УПД и DESADV отличается не более, чем на 5 копеек. В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@СтТовБезНДС | Сумма без НДС товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на совпадение Суммы НДС товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов/СумНал/СумНал | Сумма НДС товара %наименование% в уведомлении и накладной не совпадают |

| Проверка на совпадение Суммы с НДС товара в строке в товарной части УПД и DESADV В УПД смотрим поле /Файл/Документ/ТаблСчФакт/СведТов@СтТовУчНал | Сумма с НДС товара %наименование% в уведомлении и накладной не совпадают |

Проверка части «СЧФ», полученного из УПД

| Проверка | Текст ошибки |

|---|---|

| Проверка параметров документа | |

Проверка на выполнение условия:

(/Файл/Документ/Подписант@ОблПолн) |

Для функции %Функция УПД% в поле «Область полномочий» указано некорректное значение %Значение поля Область полномочий% |

Проверка на выполнение условия:

|

Счет-фактура составлен не продавцом. В реквизите «Статус» указано неверное значение |

Проверка на выполнение условия:

|

ЭСФ составлен продавцом, в реквизите «Статус» указано неверное значение |

| Если поставщик является юридическим лицом, то проверяем заполненность ИНН в УПД (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ ) | «Не указан ИНН продавца» |

| Если поставщик является юридическим лицом, то ищем в справочнике контрагентов поставщика по ИНН и КПП (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ) | «Не удалось определить продавца по ИНН/КПП. Проверьте правильность указания ИНН и/или КПП продавца и наличие соглашения об обмене электронными счет-фактурами» |

| Если поставщик является индивидуальным предпринимателем, то проверяем заполненность ИНН в УПД (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ) | «Не указан ИНН продавца» |

| Если поставщик является индивидуальным предпринимателем, то ищем в справочнике контрагентов поставщика по ИНН (/Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ) | «Не удалось определить продавца по ИНН/GLN. Проверьте правильность указания ИНН продавца и наличие соглашения об обмене электронными счет- фактурами» |

| Если поставщик является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Продавец» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Продавец» |

| Если подписант является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Подписант» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Подписант» |

| Проверка на заполненность ИНН грузоотправителя( /Файл/Документ/СвСчФакт/ГрузОт/ГрузОтпр/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/ГрузОт/ГрузОтпр/ИдСв/СвИП@ ИННФЛ) | Не заполнен ИНН грузоотправителя |

| Совпадение ИНН покупателя и грузополучателя (/Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@ИННЮЛ и /Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвЮЛУч@ИННЮЛ) | ИНН покупателя не совпадает с ИНН грузополучателя |

| Если грузоотправитель является индивидуальным предпринимателем и он работает по основной системе налогообложения, то проверяем, что в разделе «Грузоотправитель» заполнены «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя». | Не заполнены реквизиты свидетельства о государственной регистрации индивидуального предпринимателя в разделе «Грузоотправитель» |

| Проверка, что ранее от этого контрагента не был получен первичный счет-фактура с таким же номером и датой, что и у принимаемого первичного счета-фактуры (УПД с функцией СЧФДОП или СЧФ) | «Счет-фактура с указанными номером и датой был представлен Вами ранее. Проверьте правильность указания номера и даты счет-фактуры» |

| Проверка, что принимаемый исправленный счет-фактура имеет дату исправления не ранее дату первичного счета-фактуры, выставленного контрагентом ранее | «Дата исправления счета- фактуры ранее даты составления счет- фактуры» |

| Проверка, что для принимаемого исправленного счета-фактуры в системе есть первичный счет-фактура, выставленный контрагентом ранее | «Отсутствует первичный счет-фактура, к которому составлен данный исправленный счет-фактура.» |

| Проверка, что ранее не был получен исправленный счет-фактура от того же контрагента с теми же номером и датой счета-фактуры и исправления счета-фактуры, что и у принимаемого документа | «Исправленный счет- фактура с указанными реквизитами уже существует» |

| Проверка, что суммы НДС по товарам соответствуют указанной сумме НДС по документу | «Неверно рассчитан итог по графе «Сумма налога, предъявляемая покупателю» счет-фактуры — не совпадает с суммой НДС, указанной построчно» |

| Проверка, что суммы с НДС по товарам соответствуют указанной сумме с НДС по документу | «Неверно рассчитан итог по графе «Стоимость товаров (работ, услуг), имущественных прав с налогом -всего» — не совпадает со стоимостью товаров (работ, услуг), имущественных прав с налогом, указанной построчно» |

| Заполненность Суммы без НДС (/Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовБезНДСВсего) | «Не указан итоговый показатель в графе «Стоимость товаров (работ, услуг), имущественных прав без налога — всего»» |

| Проверка, что суммы без НДС по товарам соответствуют указанной сумме без НДС по документу (допуск +/- 5 коп.) Сумма без НДС по товару: (/Файл/Документ/ТаблСчФакт/СведТов@СтТовБезНДС) Сумма без НДС по документу: (/Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовБезНДСВсего) | «Неверно рассчитан итог по графе «Стоимость товаров (работ, услуг), имущественных прав без налога — всего» — не совпадает со стоимостью товаров (работ, услуг), имущественных прав без налога, указанной построчно» |

| Проверка подлинности подписи, проверка что подпись принадлежит документу | Не пройдена проверка ЭЦП подписанта |

| Проверка сертификата ЭЦП | Комментарий зависит от ошибки |

| Проверка, что в ЭСФ указан ИНН продавца |

|

| Проверка, что ИНН в сертификате совпадает с ИНН продавца в товарной части УПД |

|

| Проверка, что в сертификате указано ФИО владельца сертификата | Не удалось определить ФИО подписанта |

| Проверка, что в хранилище доверенностей Компании есть доверенность на поставщика с ФИО, который указан в сертификате |

|

| Проверка, что доверенность на контрагента по указанному ФИО не истекла | Дата доверенности на подписание документа истекла |

| Проверка табличной части документа | |

| Проверка заполненности штрих- кода товара (Значение из /Файл/Документ/ТаблСчФакт/СведТов/ИнфПолФХЖ2@Значен при условии, что в /Файл/Документ/ТаблСчФакт/СведТов/ИнфПолФХЖ2@Идентиф указано значение «штрихкод») | Не указан ШК товара %наименование_товара% |

| Наличие указанного штрихкода в справочнике номенклатуры в офисной системе | «ШК товара %штрих-код_товара% отсутствует в системе |

| Проверка заполненности количества товара (/Файл/Документ/ТаблСчФакт/СведТов@КолТов) | Не указано количество товара %наименование товара% |

| Проверка заполненности Суммы без НДС товара (/Файл/Документ/ТаблСчФакт/СведТов@СтТовБезНДС) | Не указана Сумма без НДС товара %наименование товара% |

Сверка части «СЧФ/СЧФДОП» и «ДОП/СЧФДОП»

| Проверка | Текст ошибки |

|---|---|

| Проверка по параметрам документа | |

| Проверка, что в системе нет другого первичного счета-фактуры, утвержденного по поставке, на которую ссылается принимаемый первичный счет-фактура | На поставку %Номер накладной% и «Дата накладной» уже есть корректный счет-фактура |

| Проверка совпадения ИНН продавца в товарной накладной и принимаемом счете-фактуре /Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/СвПокуп/ИдСв/СвИП@ИННФЛ | Продавец в накладной и счете-фактуре не совпадают |

| Проверка совпадения ИНН покупателя в товарной накладной и принимаемом счете-фактуре /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/СвПрод/ИдСв/СвИП@ИННФЛ | Покупатель в накладной и счете-фактуре не совпадают |

| Проверка совпадения ИНН грузополучателя в товарной накладной и счете-фактуре /Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/ГрузПолуч/ИдСв/СвИП@ИННФЛ | Грузополучатель в накладной и счете-фактуре не совпадают |

| Проверка совпадения ИНН грузоотправителя в товарной накладной и счете-фактуре /Файл/Документ/СвСчФакт/ГрузОт/ГрузОтпр/ИдСв/СвЮЛУч@ИННЮЛ или /Файл/Документ/СвСчФакт/ ГрузОт/ГрузОтпр /ИдСв/СвИП@ИННФЛ | Грузоотправителя в накладной и счете-фактуре не совпадают |

| Проверка наличия в принимаемом счете-фактуре товаров, которых нет в товарной накладной | Товар %Наименование товара в ЭСФ% отсутствует в электронной накладной |

| Проверка наличия в товарной накладной товаров, которых нет в принимаемом счете-фактуре | Товар %Наименование товара в ЭТН% отсутствует в электронном счете- фактуре |

| Проверка, что дата счета-фактуры больше, либо равна дате товарной накладной Дата счета-фактуры: /Файл/Документ/СвСчФакт@ДатаСчФ Дата товарной накладной: /Файл/Документ/СвСчФакт@ДатаСчФ | «Дата счета- фактуры ранее даты накладной» |

| Совпадение Суммы без НДС по документу в товарной накладной и принимаемом счете-фактуре Сумма без НДС документа: /Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовБезНДСВсего | «Итог по графе «Стоимость товаров (работ, услуг), имущественных прав без налога — всего» счета-фактуры не соответствует аналогичному показателю в ЭТН» |

| Совпадение Суммы НДС по документу в товарной накладной и принимаемом счете-фактуре Сумма НДС документа: /Файл/Документ/ТаблСчФакт/ВсегоОпл/СумНалВсего/СумНал | «Итог по графе «Сумма налога, предъявляемая покупателю» счета-фактуры не соответствует аналогичному показателю в ЭТН» |

| Совпадение Суммы с НДС по документу в товарной накладной и принимаемом счете-фактуре Сумма с НДС документа: /Файл/Документ/ТаблСчФакт/ВсегоОпл@СтТовУчНалВсего | «Итог по графе «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» счета-фактуры не соответствует аналогичному показателю в ЭТН» |

| Проверка по строкам документа | |

| Проверка совпадения единицы измерения строки в товарной накладной и принимаемом счете-фактуре Единица измерения строки: /Файл/Документ/ТаблСчФакт/СведТов@ОКЕИ_Тов | «Единица измерения, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения количества товара по строке в товарной накладной и принимаемом счете-фактуре Количество по строке: /Файл/Документ/ТаблСчФакт/СведТов@КолТов | «Количество товара, указанное в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения цены без НДС по строке в товарной накладной и принимаемом счете-фактуре Цена без НДС: /Файл/Документ/ТаблСчФакт/СведТов@ЦенаТов | «Цена без НДС, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения Суммы без НДС товара по строке в товарной накладной и принимаемом счете-фактуре Сумма без НДС по строке: /Файл/Документ/ТаблСчФакт/СведТов@СтТовБезНДС | «Сумма без НДС, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения Суммы НДС товара по строке в товарной накладной и принимаемом счете-фактуре Сумма НДС по строке: /Файл/Документ/ТаблСчФакт/СведТов/СумНал@СумНал | «Сумма НДС, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения Суммы с НДС товара по строке в товарной накладной и принимаемом счете-фактуре Сумма с НДС по строке: /Файл/Документ/ТаблСчФакт/СведТов@СтТовУчНал | «Сумма с НДС, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |

| Проверка совпадения Ставки НДС товара по строке в товарной накладной и принимаемом счете-фактуре Ставка НДС по строке: /Файл/Документ/ТаблСчФакт/СведТов@НалСт | «Ставка НДС, указанная в ЭСФ по товару %Наименование товара%, не соответствует аналогичному показателю в ЭТН» |