Добрый вечер! Помогите, пожалуйста, разобраться.

ИП на ОСНО, оприходовала чеки по целевому расходу за наличный расчёт, соответственно, сделала выдачу из кассы и сделала авансовый отчёт. Теперь висит минус по кассе на эту сумму, как убрать?

1с 8.3

редакция 3.0 (3.0.81.30)

Здравствуйте!

Цитата (Alexandra_zz):сделала выдачу из кассы

Если денег в кассе не было, то как Вы их выдали? 🤯

Убрать минус можно двумя способами: либо приняв деньги в кассу в достаточном количестве, либо убрав выдачу денег.

Кому выдавались деньги, ИП? Если так, то не нужно было их выдавать. Хотелось убрать задолженность по счету 71 по расчетам с ИП? Так ИП не является работником по отношению к самому себе (ст 20 ТК), не выдает себе деньги под отчет и не отчитывается за них.

Почитайте статью А.Погребса https://www.buhonline.ru/pub/comments/2013/2/6984

Или Вам нужно непременно провести через счет 71, чтобы программа отразила в расходах в КДиР произведенные затраты?

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Nataly S, да, нужно затраты отразить, целевые

Что такое «целевые затраты»?

Nataly S, на предпринимательскую деятельность.

как я поняла, ип вообще не может себе сам выдать из кассы. Как тогда быть?

Цитата (Alexandra_zz):Nataly S, на предпринимательскую деятельность.

как я поняла, ип вообще не может себе сам выдать из кассы. Как тогда быть?

Добрый день.

тут смысл в другом, как говорил уважаемый Матроскин из Простоквашино «Чтобы продать что-нибудь ненужное, нужно сначала купить что-то ненужное»

Иными словами, чтобы выдать деньги из кассы, их сначала нужно туда положить.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Цитата (ShaMan_mav):Иными словами, чтобы выдать деньги из кассы, их сначала нужно туда положить.

Цитата (Nataly S):Убрать минус можно двумя способами: либо приняв деньги в кассу в достаточном количестве, либо убрав выдачу денег.

г. Ростов-на-Дону201 477 баллов

Здравствуйте.

Цитата (Alexandra_zz):ИП на ОСНО, оприходовала чеки по целевому расходу за наличный расчёт, соответственно, сделала выдачу из кассы и сделала авансовый отчёт. Теперь висит минус по кассе на эту сумму, как убрать?

У вас реальный остаток наличности совпадает с остатком по кассе до проведения выплаты по авансовому отчету?

Если остаток фактический в кассе = остатку по кассе в 1с до выплаты по авансовому, то денег в кассе нет, выдавать пока рано.

Когда будет поступление выручки в кассу, взнос личных наличных средств от ИП, тогда выдадите под отчет.

Nataly S, я своим сообщением поддержал Ваши выводы 😀

Проверьте застройщика перед покупкой квартиры

Чтобы исправить ошибку в кассовом чеке, нужно сформировать чек коррекции или возврата. Выбор зависит от формата фискальных данных (ФФД). Если вы не провели расчёт через онлайн-кассу, всё проще — нужен чек коррекции, но нюансы тоже зависят от ФФД. Разбираемся, как сделать все правильно и избежать штрафа.

Оглавление

- В каком случае за ошибку не оштрафуют

- При чем здесь формат фискальных данных

- Какой чек сформировать, если допустили ошибку

- Какой чек сформировать, если не провели расчет через онлайн-кассу

- Часто задаваемые вопросы

- Как сформировать чек коррекции в кассовом модуле Контур.Маркета (ФФД 1.05): пошаговая инструкция

В каком случае за ошибку не оштрафуют

Если пользователь онлайн-кассы сам исправит нарушение, он может быть освобожден от ответственности (примечание к ст. 14.5 КоАП РФ).

Штрафа можно избежать, если соблюдены два условия:

- Нарушение исправили раньше, чем ФНС узнала о нем сама.

- В ФНС предоставили сведения и документы, достаточные для установления правонарушения.

При чем здесь формат фискальных данных

Чтобы исправить ошибку правильно, придется выяснить, по какой версии формата фискальных данных (ФФД) касса составляет документы. В общем случае в ФФД 1.05 ошибки исправляются чеком возврата, в ФФД 1.1 и 1.2 — чеком коррекции. А если кассу не применили при расчете, то нужен чек коррекции, и не имеет значения по какому формату работает ККТ.

Полный перечень реквизитов чеков коррекции приведен в Приказе ФНС от 14.09.2020 ЕД-7-20/662@. Для ФФД 1.05 — в таблице 27, для ФФД 1.1 — в таблице 65, а для ФФД 1.2 — в таблице 120.

Посмотреть, по какой версии формата фискальных данных (ФФД) касса формирует документы, можно двумя способами:

- В отчете об открытии смены в поле «ФФД ККТ»: цифра 2 соответствует формату 1.05, цифра 3 — формату 1.1, цифра 4 — формату 1.2.

- В личном кабинете ОФД. Чтобы посмотреть ФФД в личном кабинете, в разделе «Кассы» выгрузите список касс в Excel. Формат будет указан в столбце ФФД напротив нужной кассы:

Какой чек сформировать, если допустили ошибку

Чек на возврат или чек коррекции можно сформировать в рамках любой смены: сегодня, завтра и в любой другой момент, как только обнаружите ошибку.

Алгоритм для ФФД 1.05

ФФД 1.05 задуман, как переходный формат, в нем есть ряд особенностей отличающих его от последующих версий. Одно из самых заметных отличий — это усеченный реквизитный состав чека коррекции: в нем могут отсутствовать данные о предмете расчета, нельзя указать признак расчета «Возврат прихода» и «Возврат расхода». Поэтому для исправления ошибки в чеке, в ФФД 1.05 не применяют чек коррекции, в нем просто не хватает нужных реквизитов. Для исправления ошибки в формате 1.05 используют чеки на возврат.

Сначала нужно отменить ошибочный чек, для это сформируйте чек на возврат:

- Признак расчета. Чек возврата нейтрализует ошибку, поэтому признак расчета в таком чеке должен быть «обратным». Если исправляемый чек был с признаком «приход», отменяющий чек сделайте с признаком «возврат прихода». Если на расход, то — возврат расхода.

- Способ оплаты. В качестве способа оплаты ФНС рекомендует писать «встречное предоставление». Это значит, что деньги клиенту не возвращали. Если возврат средств был, то указывайте, каким образом: наличными или безналичными.

- Дополнительный реквизит чека — Укажите фискальный признак (ФПД или ФП) ошибочного чека. Через ФПД вы связываете чек возврата с ошибочным чеком. ФНС рекомендует указывать ФПД ошибочного чека в дополнительном реквизите возвратного чека (тег 1192). Но у него самая низкая обязательность, поэтому его может не быть в кассовом ПО (Приказ ФНС России от 14.09.2020 № ЕД-7-20/662@).

- Все остальные реквизиты чека, должны быть такие же, как и в ошибочном чеке, даже неправильные сведения.

Сформируйте корректный чек. Продублируйте все реквизиты из ошибочного чека кроме неправильных и укажите корректные данные. В правильном чеке тоже укажите ФПД первого чека с ошибкой в дополнительном реквизите чека (тег 1192).

Когда сформируете корректный чек, обязательно сообщите об этом в ФНС. В заявлении опишите ошибку, опишите, как ее исправили, и укажите ФПД чеков, если это не удалось сделать в самом чеке. Описания должно хватить для идентификации каждого конкретного расчета. На подачу заявления есть три дня с момента формирования исправляющего чека. Подать заявление можно через кабинет ККТ на сайте ФНС. Налоговая может оштрафовать, если обнаружит ошибку раньше, чем вы ее исправите и сообщите о ней.

Контролируйте кассы с помощью ОФД от Контура и вовремя исправляйте ошибки кассиров. Получите 3 месяца бесплатно.

Отправить заявку

Алгоритм для ФФД 1.1 и для 1.2

В ФФД 1.1 и 1.2 чек корррекции содержит полный набор реквизитов и позволяет исправить любые ошибки в чеке. Отправив его в ФНС, вы предоставите информацию, достаточную для установления факта нарушения. Правила исправления ошибок одинаковы для обоих форматов.

Исправляйте ошибки чеком коррекции. Сначала нужно отменить ошибку чеком коррекции. А потом сформировать чек коррекции с правильными данными.

Что учесть при заполнении данных:

- Признак расчета должен быть «обратным». Если ошибочный чек был с признаком «приход», чек коррекции сделайте с признаком «возврат прихода». Если на расход, то — возврат расхода.

- В чек коррекции нужно перенести все реквизиты из ошибочного чека, в том числе те, в которых ошиблись. Дополнительно потребуются:

| Реквизит и тег | Что указать |

|---|---|

| Тип коррекции (1173) | «Самостоятельная операция» или «0» — значит, вы корректируете чек сами, а не по предписанию ФНС. Или «1» или «по предписанию», если делаете исправление по предписанию налоговой |

| Основание для коррекции (1174), включает в себя: | |

| Дата совершения корректируемого расчета (1178) | Когда отбили неправильный чек |

| Номер предписания налогового органа (1179) | Нужно указать, только, если коррекция расчета осуществляется по предписанию ФНС |

- Дополнительный реквизит чека — укажите фискальный признак (ФП или ФПД) ошибочного чека. По этому реквизиту налоговая поймет, какой чек исправляется.

Сформируйте правильный чек коррекции.

- Признак расчета такой же, как в ошибочном чеке.

- Перенесите всю информацию из исправляемого чека, но с правильными данными.

- Тип коррекции, основание для коррекции и дата — все, как в чеке коррекции (см. таблицу выше).

- Дополнительный реквизит чека — укажите фискальный признак некорректного чека. Это делается для того, чтобы связать воедино все чеки, сформированные для исправления ошибки.

Если скорректировали чек общей суммой, составьте акт с перечислением всех исправляемых чеков и приложите его к заявлению. Согласно примечанию к ч. 15 ст. 14.5 КоАП РФ, сообщать письменно в ФНС не нужно, если применили чек коррекции.

Но штрафа можно избежать, только если по информации из чека можно установить «события административного правонарушения». Когда коррекция выполнена общей суммой, информации в чеке для этого недостаточно. Поэтому, на наш взгляд, нужен подробный акт и заявление.

Ошибок будет меньше, если правильно настроить кассу. Кассовая программа Контур.Маркета напоминает сканировать товар, предупреждает о расхождениях и создает чеки коррекции.

Выбрать кассу

Какой чек сформировать, если не провели расчет через онлайн-кассу

Алгоритм для ФФД 1.05

Сформируйте акт: перечислите в нем все расчеты без ККТ с датой, наименованием товара, ценой, количеством, стоимостью и причиной, почему касса не применена. Присвойте акту номер и дату.

Затем сформируйте чек коррекции. Признак расчета «Приход» — если кассу не применили при приеме денег, «Расход» — если ККТ не применили во время выплаты денег, например при прием металлолома.

Основание для коррекции:

- «Самостоятельная операция» — если ошибку обнаружили сами;

- «По предписанию» — если ошибку раньше вас обнаружила ФНС и обязала ее исправить.

Документ для основания коррекции — номер акта или предписания ФНС.

Укажите дату документа основания для коррекции. Напомним, что в чеке коррекции в ФФД 1.05 может не быть информации о проданном товаре. В связи с этими особенностями допускается сформировать такой чек на общую сумму, а не оформлять отдельный чек на каждый расчет (Письмо ФНС России от 06.08.2018 № ЕД-4-20/15240@). Но в обязательном порядке в дополнение к чеку нужно предоставить в налоговую документы, позволяющие инспектору идентифицировать каждую продажу, произведенную без ККТ: акт или реестр, в котором перечислены расчеты без кассы. Иначе не получится добиться освобождения от штрафа.

Алгоритм для ФФД 1.1 и ФФД 1.2

Формируйте чек коррекции.

В признаке расчета укажите «Приход» — если кассу не применили при приеме денег и «Расход» — если ККТ не применили во время выплаты денег, например, приеме металлолома.

Основание для коррекции:

- «Самостоятельная операция», если ошибку обнаружили сами;

- «По предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить.

Указывайте номер предписания налогового органа, только если делаете коррекцию по требованию ФНС, и дату совершения нарушения. Также укажите наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с Приказом ФНС РФ от 14.09.2020 N ЕД-7-20/662@.

Каждая корректируемая сумма расчета должна отражаться в кассовом чеке коррекции отдельной строкой. Если чек коррекции формируется в отношении маркированного товара, то необходимо указать всю известную информацию о товаре, в том числе код маркировки (при возможности установить такой код), наименование предмета расчета, информацию о количестве предмета расчета и другие обязательные реквизиты кассового чека коррекции. Такие рекомендации дает ФНС в Письме от 04.06.2021 № АБ-4-20/7806@. Сведения о товаре передаются оператору маркировки и код выводится из оборота.

Часто задаваемые вопросы

Перепутали способ оплаты: вместо «наличные» указали «безналичные». Что делать?

В ФФД 1.05 исправляйте ошибку чеком на возврат, в ФФД 1.1 и 1.2 — чеком коррекции. Поскольку самым массовым форматом до сих пор является 1.05, расскажем на его примере. Для исправления ошибки оформите чек с признаком «Возврат прихода» с типом платежа «Наличные», а затем сформируйте правильный чек с признаком «Приход» и способом расчета «Безналичными». После этого сообщите в ИФНС об исправлении.

Касса не дает вводить дополнительные реквизиты чека. Как быть?

У дополнительного реквизита чека (1192) самая низкая обязательность, то есть его может не быть в чеке. Если невозможно указать реквизит по техническим причинам, это не будет считаться нарушением (приложение № 2 к приказу ФНС России от 21.03.2017 № ММВ-7-20/229@. Перечислите фискальные признаки чеков: ошибочного и отменяющего его чека в сопроводительных документах.

При возврате вместо признака «Возврат прихода» кассир указал «Возврат расхода». Что делать?

- Сформируйте чек на «Расход» с теми же данными, что ошибочный чек, и укажите ФПД первого чека. А затем сформируйте правильный чек.

Как сформировать чек коррекции в кассовом модуле Контур.Маркета (ФФД 1.05): пошаговая инструкция

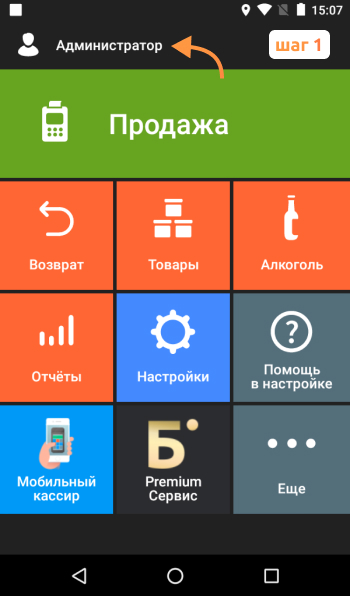

В левом верхнем углу экрана кассы нажмите значок меню.

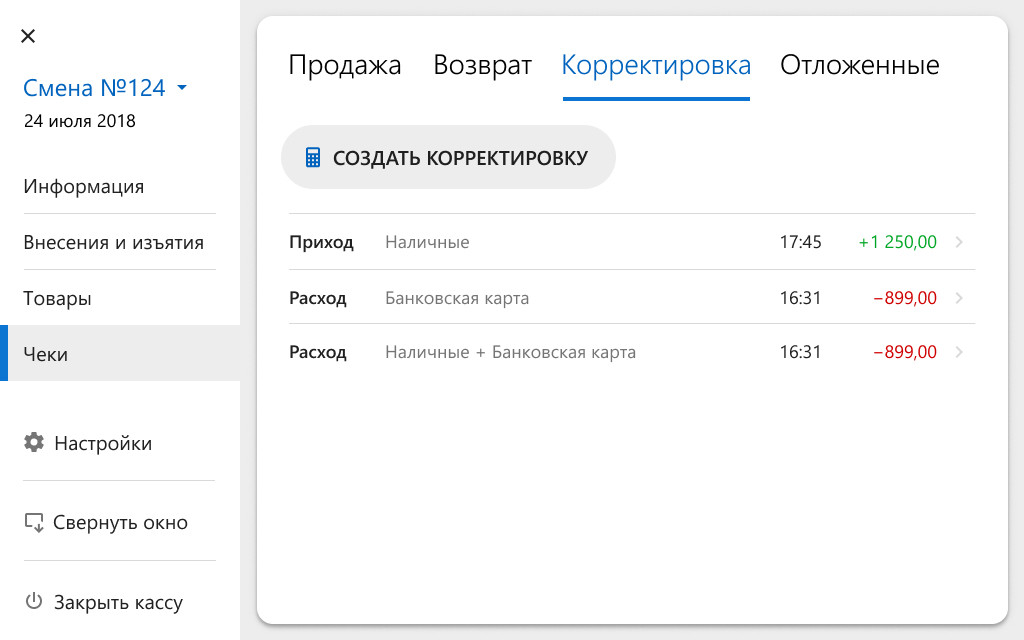

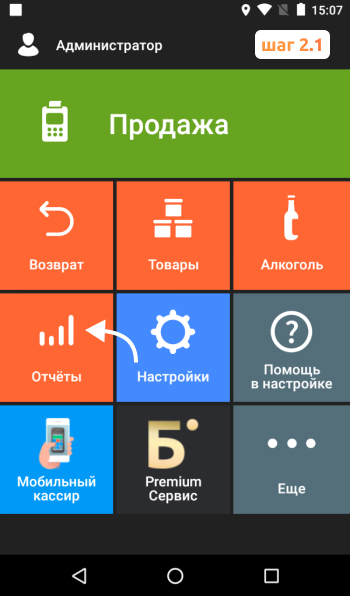

Далее вы можете работать в любом из двух разделов: «Информация» или «Чеки». В той и другой вкладке нужно выбрать вкладку «Корректировка».

Опишем создание корректировки в разделе «Чеки». Перейдя во вкладку «Корректировка», нажмите «Создать корректировку»:

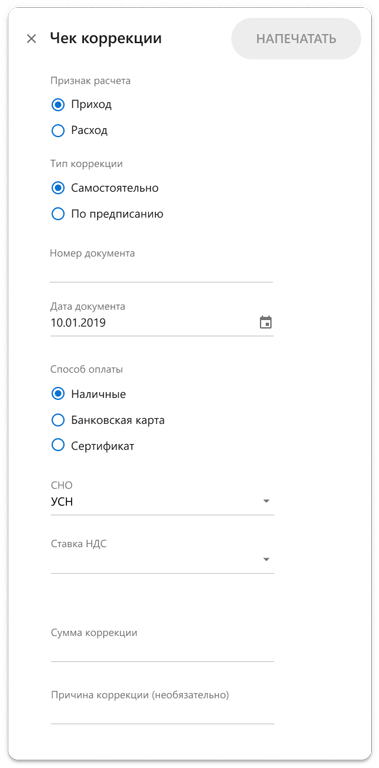

Заполните поля в открывшемся окне. Обязательны все пункты, кроме поля «Причины». Последовательность действий зависит от формата фискальных документов (ФФД), который поддерживает касса, — это форматы 1.05 и 1.1. Обновленный кассовый модуль Маркета использует только формат 1.05.

Заполняем чек коррекции: шаги для формата 1.05

1. Составьте на бумаге или в электронном виде акт с номером и датой и укажите в нем:

- каждый расчет без кассы, дату расчета;

- название товара, его цену, количество, стоимость;

- причину неприменения кассы.

2. Отметьте признак расчета «Приход», если кассу не применили, принимая платеж.

3. Укажите основание для коррекции:

- отметьте в чеке «Самостоятельно», если создаете чек добровольно, а не по требованию налоговой. Это дает шанс избежать штрафа;

- отметьте «По предписанию», если ФНС узнала о нарушении и потребовала его исправить.

4. В следующих полях укажите номер и дату акта, который вы составили в начале, или номер предписания налоговой.

5. Укажите, какой был способ расчета, когда вы не применили кассу: наличные, карта или сертификат.

6. Нажмите кнопку «Напечатать» в правом верхнем углу.

После того как вы нажмете «Напечатать», касса выведет бумажный чек, а его электронную копию отправит оператору фискальных данных, если есть доступ к интернету и касса используется не в автономном режиме.

На кассе откроется вкладка «Чеки», только что созданный чек будет расположен вверху списка. Вы можете посмотреть содержание чека, кликнув на него. Чтобы вернуться на экран продажи, нажмите крестик в левом верхнем углу.

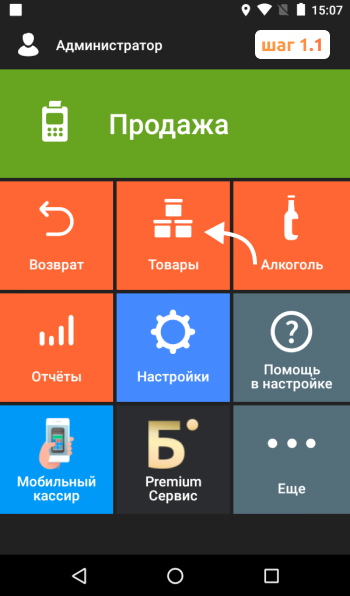

Как обнулить остатки на кассе Эвотор

8 апреля 2022

Бесплатная консультация специалиста

Инженер перезвонит

за 15 минут

Аккредитованный сервисный центр Эвотор

Удаленно устраняем ошибки на кассе

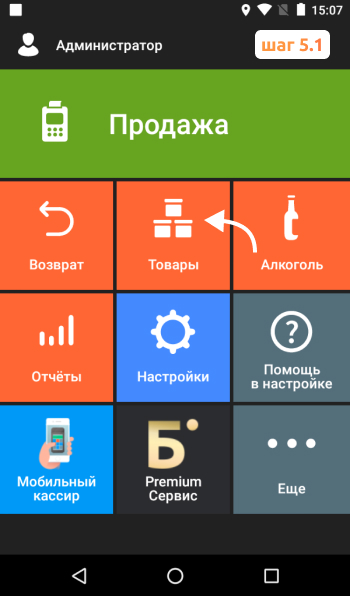

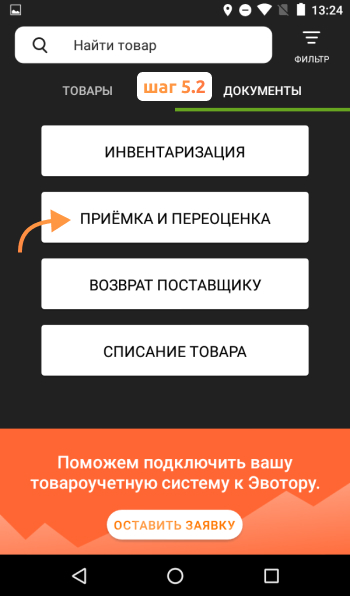

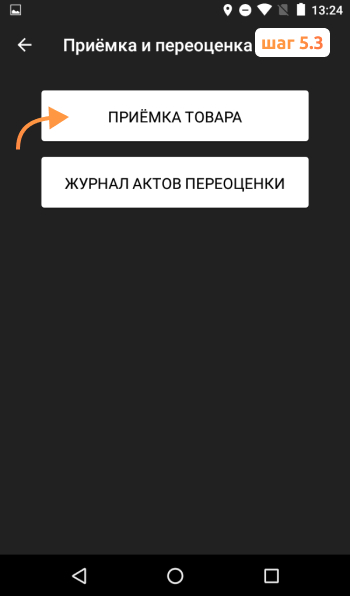

Остатки товаров могут принимать отрицательные значения, если вы продали товар, который не значится на кассе в остатке. Исправить это можно с помощью проведения приёмки товаров или инвентаризации. О том, как это сделать, расскажем в данной статье.

Бесплатная консультация специалиста

Бесплатная консультация специалиста8 (800) 700 50 85

Содержание

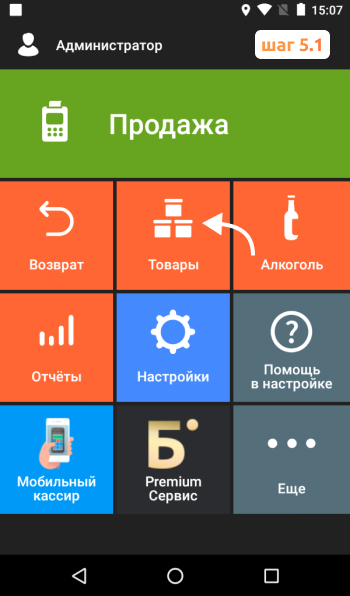

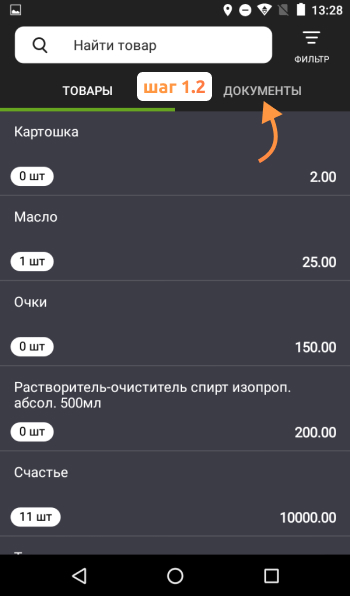

Как посмотреть остатки товара на кассе Эвотор

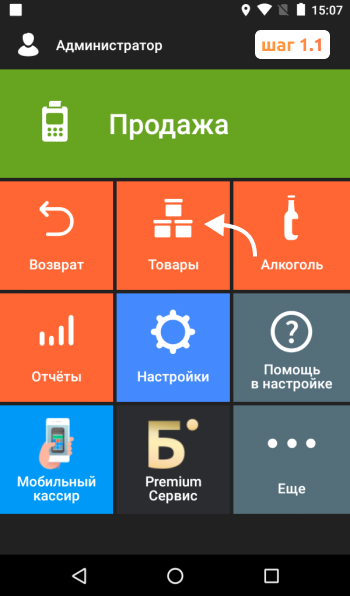

Прежде чем обнулить остатки, нужно понять, сколько у вас их числится. Есть 2 способа, как считать остатки на Эвоторе:

Вручную

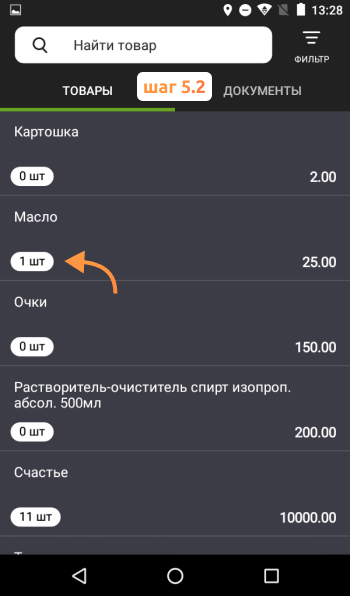

- Главное меню → Товары → Список товаров

Там вы увидите название товаров и количество.

Через сформирование отчета

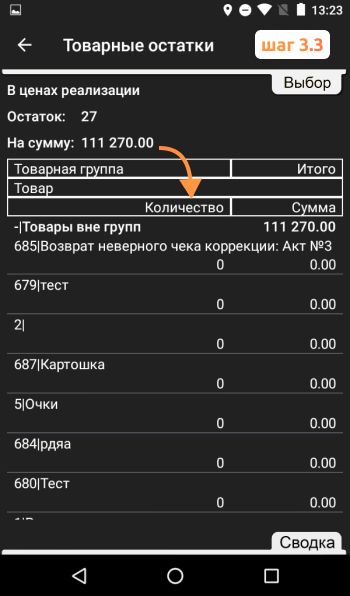

Для того, чтобы посмотреть остатки товара на кассе Эвотор, вам нужно сформировать отчет «Товарные остатки в ценах реализации».

- На кассе зайдите в учетную запись под именем администратора

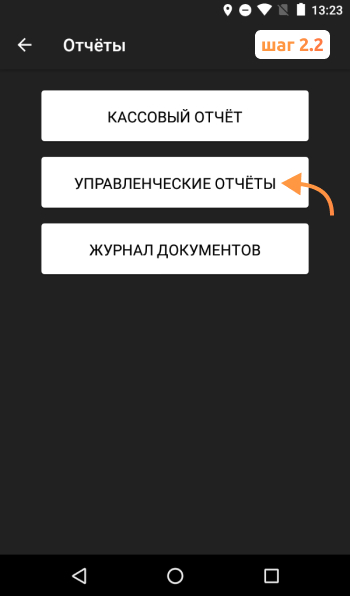

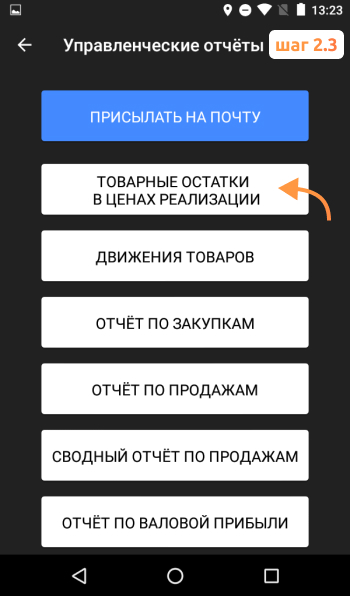

- Отчёты → Управленческие отчеты → Товарные остатки в ценах реализации

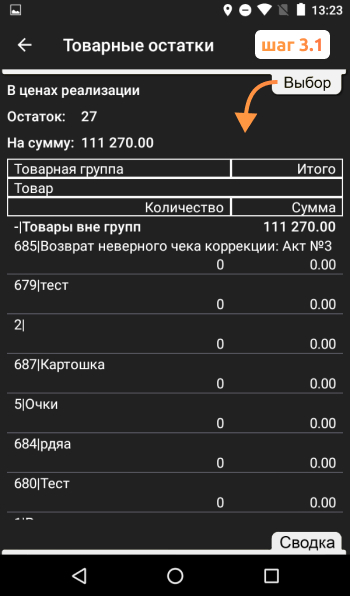

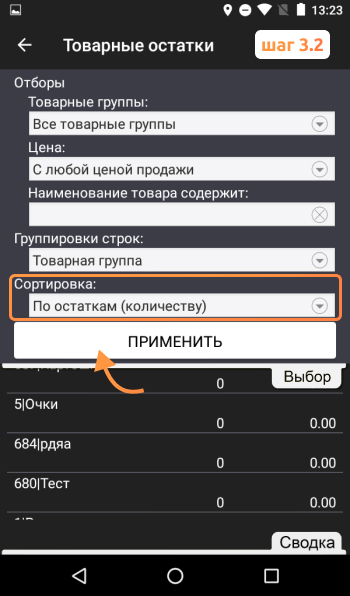

- В правом верхнем углу нажмите кнопку «Выбор» → Сортировка: По остаткам (количеству) → Применить

Если у вас есть отрицательные остатки, то они отобразятся первыми и будут выделены красным цветом со знаком «-» в столбце «Количество».

Для удобства данный отчет можно просмотреть тремя способами: сохранить в файл, переслать по email, распечатать в виде чека на кассе.

Ненулевые остатки на Эвотор

Редактировать остатки на Эвоторе может понадобится по разным причинам. Например, владелец бизнеса решил обнулить товарные остатки на Эвотор для удобства работы кассира на ККМ.

В каких еще случаях может понадобится обнуление остатков? На складе числится ненулевой остаток на Эвотор. Ненулевые остатки образуются по следующим причинам:

- Ошибка в товароучете (товаровед неправильно посчитал количество товара)

- Сбой в кассе

Как удалить ненулевой остаток на Эвотор? Остатки списываются автоматически при продаже товара. Вручную это можно сделать с помощью списания.

Видеоинструкция как проверить остаток

Расскажем, как посмотреть остатки на кассе Эвотор

Бесплатная консультация специалиста8 (800) 700 50 85

Как убрать отрицательные остатки на Эвотор

При работе со смарт-терминалом вы можете столкнуться с минусовыми остатками на Эвотор. Как образуются отрицательные остатки на кассе Эвотор? Многие кассиры могут испугаться, что сделали что-то не так или что с ККТ проблемы, увидев такие значения около товаров. Почему при работе с кассой Эвотор остаток подсвечивает красным цветом? Отрицательные значения образуются при продаже товара, который не значится на кассе в остатке. Это значит, что вы или ваши кассиры продали на кассе товар, который не значится на балансе. Соответственно, образовался минус. Такое бывает, когда вы продаете только что поступивший товар до оформления приёмки. Вы можете легко очистить кассу Эвотор от отрицательных остатков.

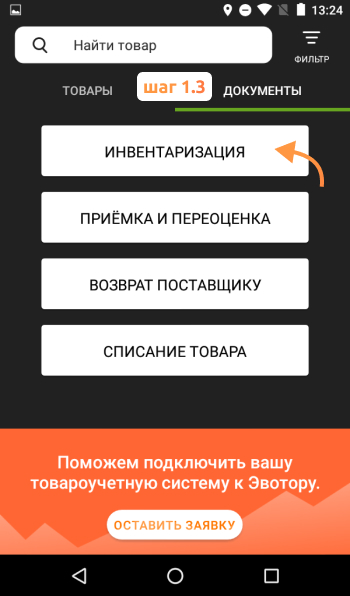

Как на Эвотор удалить товар с отрицательным остатком? Данная проблема решается с помощью проведения приёмки товаров или инвентаризации.

Удалить отрицательные остатки на Эвотор можно двумя способами:

- Если отрицательных остатков немного, то вы можете вручную провести приёмку данных товаров и тем самым «перебить» минусовые значения

- Вы можете провести инвентаризацию, то есть полный переучет всех товаров. Там же можно обнулить остатки на весь ассортимент в Эвотор

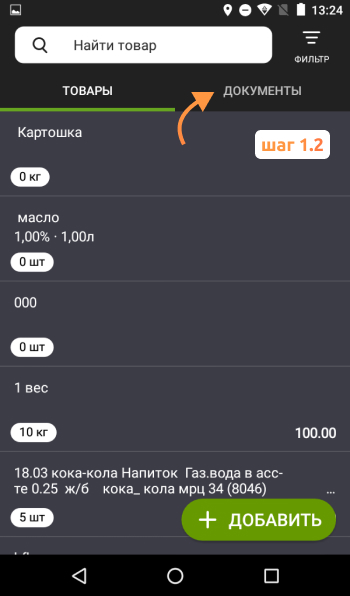

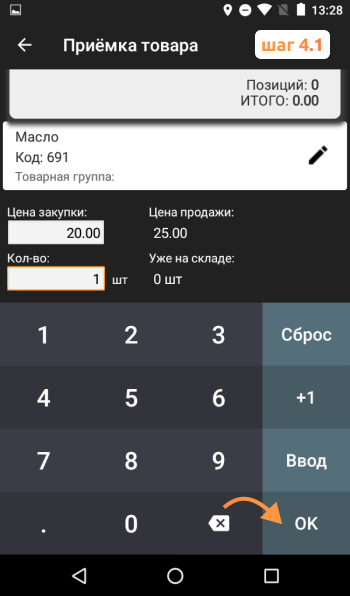

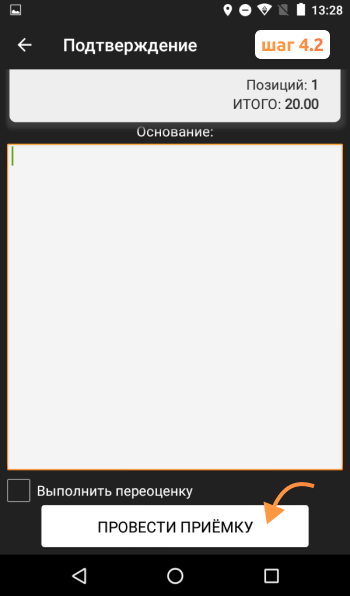

Приёмка товаров при небольшом количестве отрицательных остатков на Эвотор

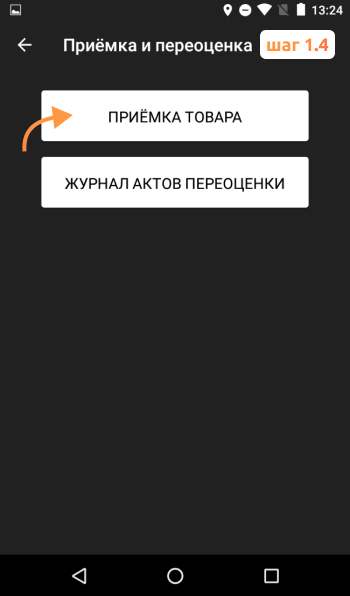

- Товары → Документы → Приёмка и переоценка → Приёмка товара

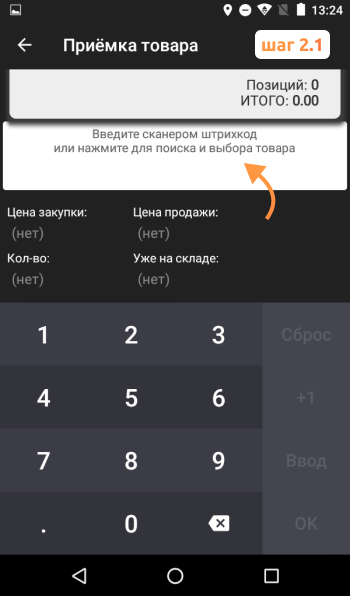

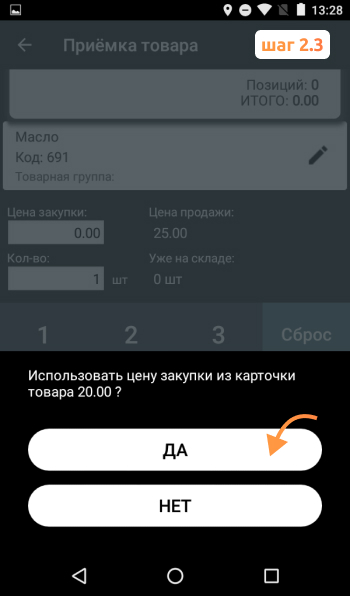

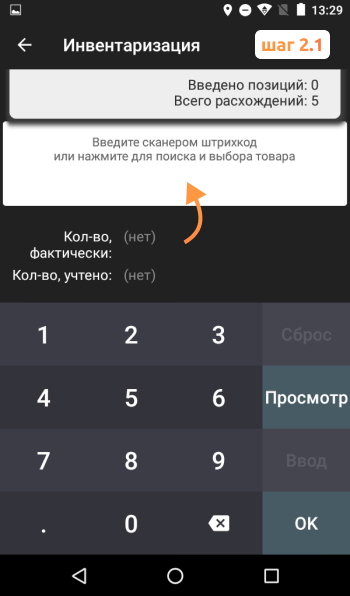

- Нажмите на поле «Введите сканером штрихкод или нажмите для поиска и выбора товара» или отсканируйте товар сканером штрихкодов

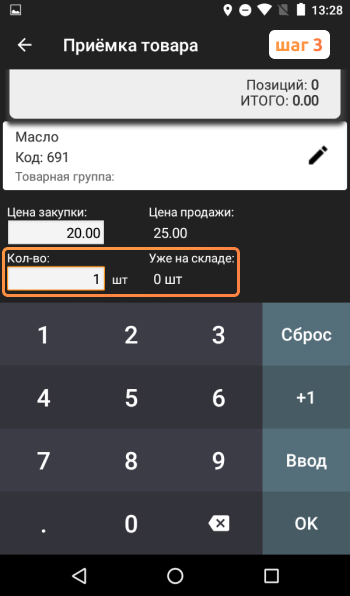

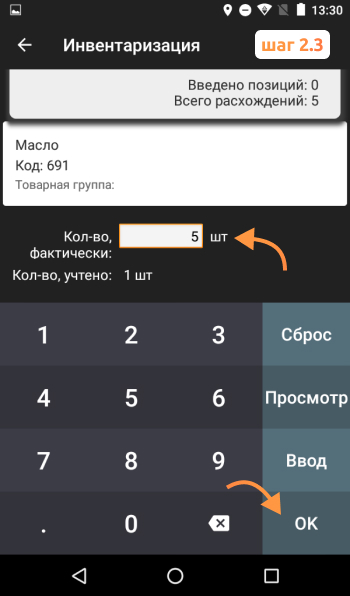

- Введите в поле «Кол-во» то количество товара, которого не хватает. В поле «Уже на складе» будет указана данная цифра

- Нажмите «Ок» → Провести приёмку

- Зайдите в раздел Товары и проверьте, убралось ли отрицательное значение с товара, который вы откорректировали

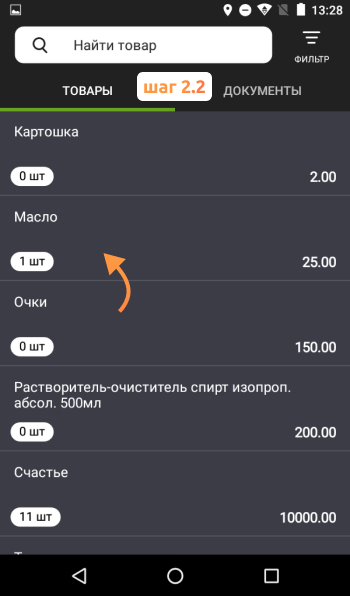

У вас откроется список товаров. Выберите товар с отрицательным значением.

Данные действия нужно будет выполнить с каждым товаром с отрицательным значением.

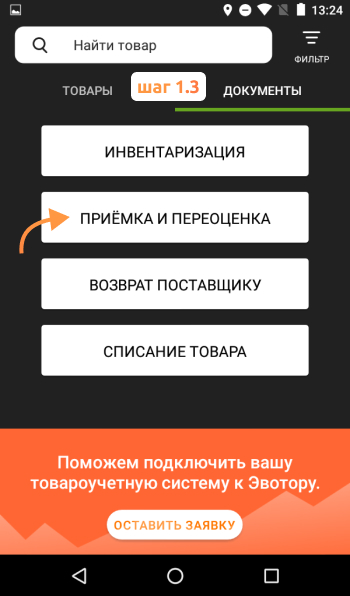

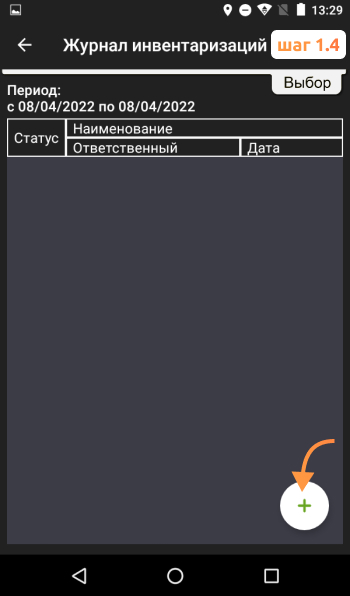

Инвентаризация для обнуления отрицательных остатков на кассе Эвотор

- Товары → Документы → Инвентаризация → «+»

- Нажмите на поле «Введите сканером штрихкод или нажмите для поиска и выбора товара» или отсканируйте товар сканером штрихкодов

У вас откроется список товаров. У нужных товаров вы указываете фактическое значение количества в наличии.

Важно! Например, у вас по факту в магазине 6 чашек, а на кассе отображается -5. Вы вносите значение 6 и тем самым не «перебиваете» предыдущее, как во время приёмки в способе выше, а заменяете значение количества чашек на 6. Таким образом, вы делаете переучет товаров.

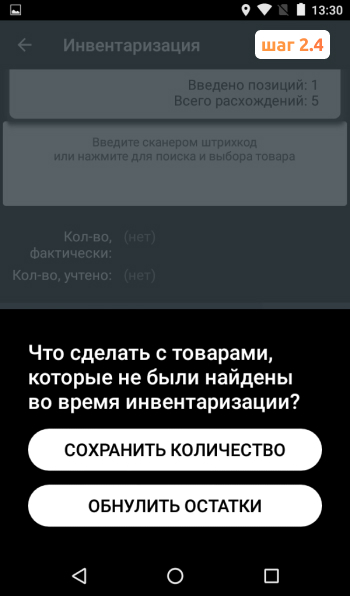

Когда вы закончите у вас всплывет окошко «Что делать с товарами, которые не были найдены во время инвентаризации?»

- Сохранить количество (это значит, что значение количества товаров, которые вы не корректировали, останется прежним)

- Обнулить остатки (это значит, что значение количества товаров, которые вы не корректировали, изменится на 0). Так вы сможете обнулить остатки товаров на Эвотор.

Видеоинструкция как убрать отрицательный остаток

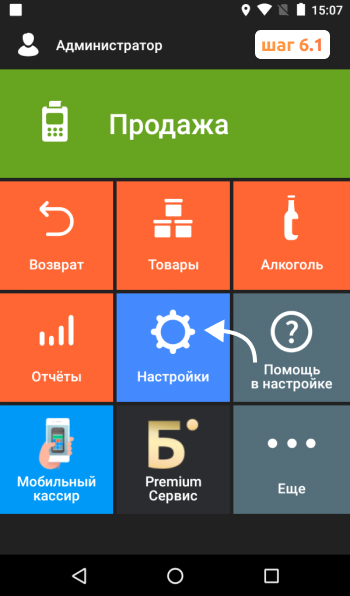

Можно ли торговать отрицательными остатками на Эвотор

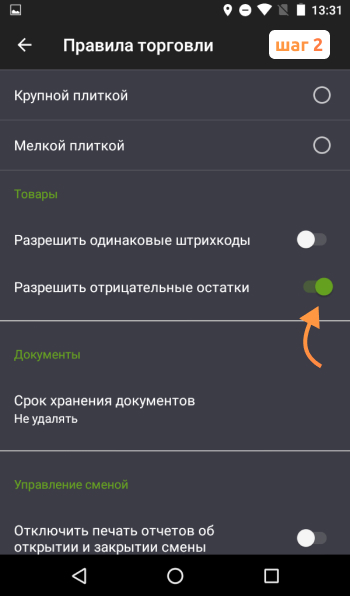

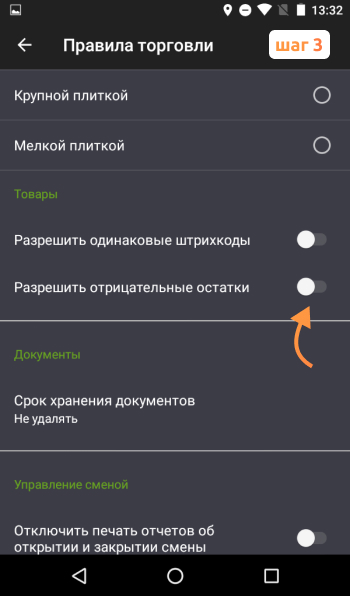

Запрета на законодательном уровне не существует, поэтому решение зависит от самого владельца бизнеса. Смарт-терминал Эвотор имеет функцию разрешения или запрета подсчета товаров с использованием отрицательных значений. Так, отсутствующий на складе товар нельзя будет добавить к продаже. Пока данная опция включена, вам нужно всегда проводить контроль остатков на Эвотор.

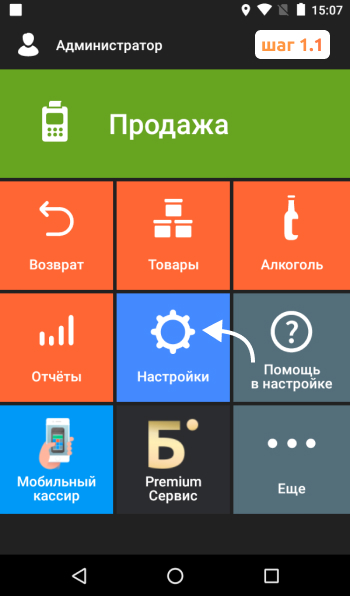

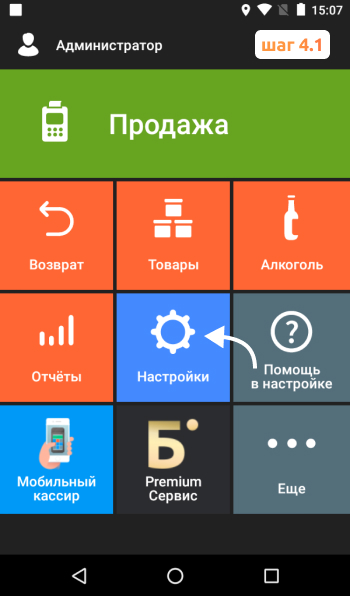

- Настройки → Правила торговли

- В следующем окне вы увидите раздел «Товары», где написано «Разрешить отрицательные остатки»

- Сдвиньте одним касанием ползунок «Разрешить отрицательные остатки», чтобы активировать (зеленый цвет ползунка) или отключить данную опцию (серый цвет ползунка)

Расскажем, как обнулить остатки на кассе Эвотор

Бесплатная консультация специалиста8 (800) 700 50 85

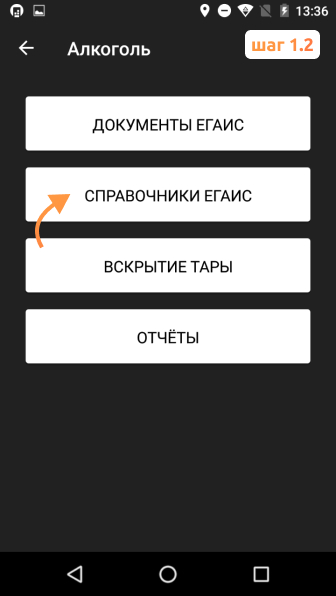

Уведомление «Отрицательные товарные остатки запрещены» на кассе Эвотор

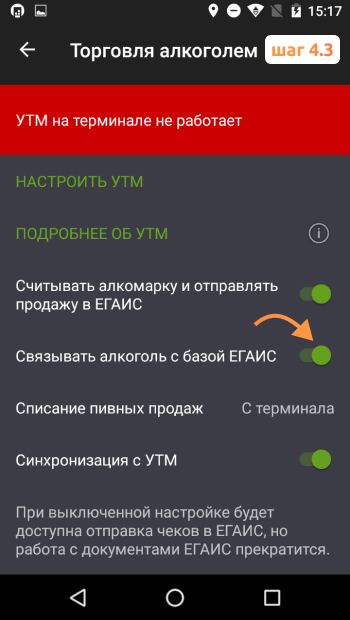

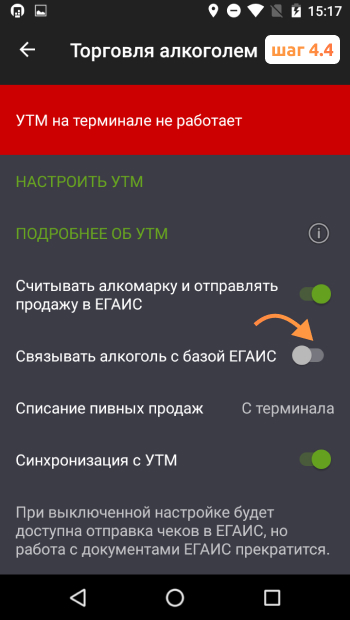

Данное уведомление возникает при торговле алкоголем. Оно может появится, когда остатка по товару в базе Эвотора недостаточно для вскрытия тары.

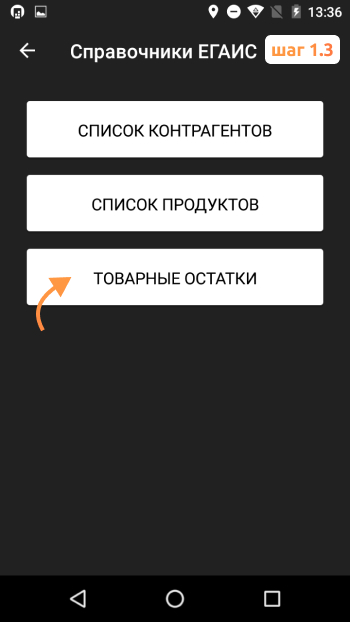

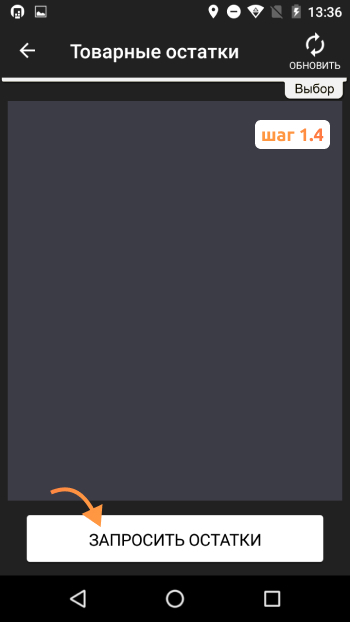

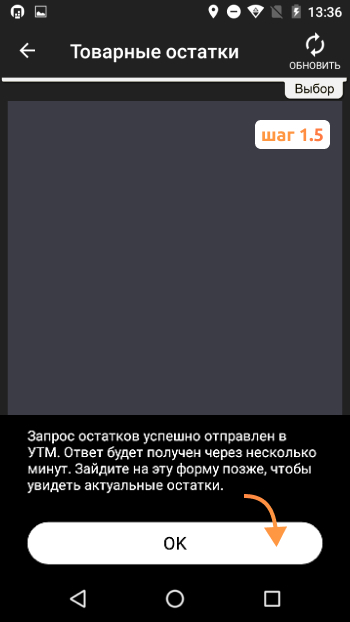

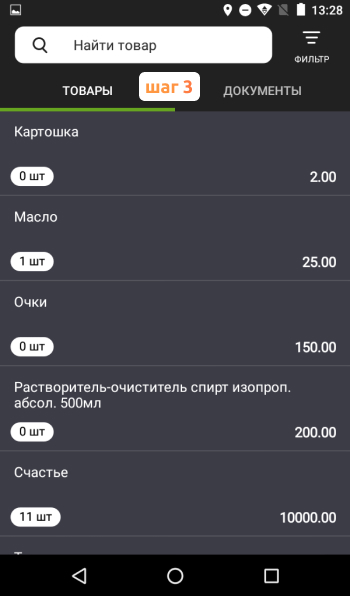

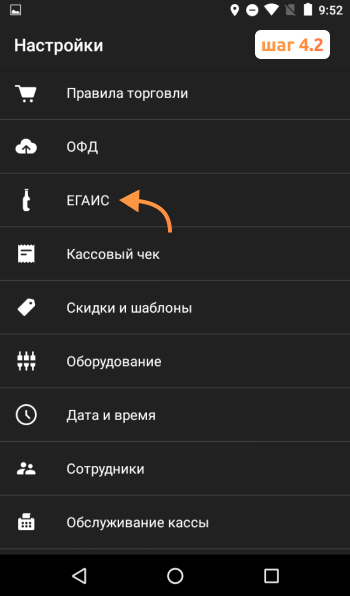

- Главное меню → Алкоголь → Справочники ЕГАИС → Товарные остатки → Запросить товарные остатки

- Найдите товар по названию → Проверьте количество остатков товара

- Проверьте количество товара в разделе «Товары» → Список товаров

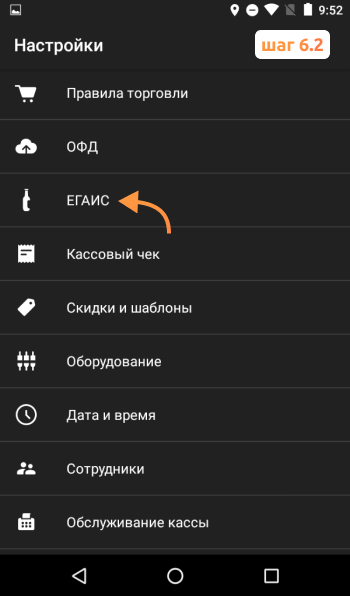

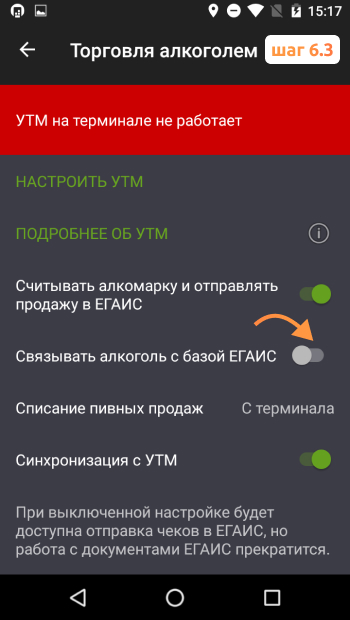

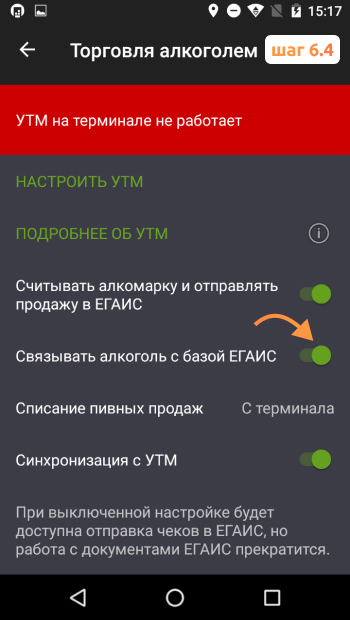

- Настройки → Отключите опцию «Связывать алкоголь с базой ЕГАИС» (серый цвет ползунка) → «ЕГАИС»

- Проведите приёмку товара

- Настройки → Снова включите опцию «Связывать алкоголь с базой ЕГАИС» (зеленый цвет ползунка) → «ЕГАИС».

Список обновится через несколько минут.

Товары → Документы → Приемка и переоценка

Важно! Количество товара должно совпадать с количеством в разделе «Товарные остатки».

Теперь тару можно спокойно вскрыть.

Расскажем, как обнулить остатки на кассе Эвотор

Бесплатная консультация специалиста8 (800) 700 50 85

Другие записи блога

Выгрузить список товарных остатков с Эвотор

Как переносить товары между несколькими терминалами Эвотор

Как сделать разные списки товаров для разных магазинов на Эвотор

Как сделать общий список товаров для нескольких Эвоторов

✅ Казнить нельзя, помиловать

Ошибки делают все. Если ошибка или нарушение допущены при применении ККТ, их обязательно нужно исправить с тем, чтобы в распоряжении налоговых органов оказалась полная и достоверная информация о расчетах, при проведении которых требуется применять ККТ.

Согласно п. 4 ст. 4.3 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее – Федеральный закон № 54-ФЗ) при выполнении корректировки расчетов, которые были произведены ранее, в целях исполнения обязанности по применению контрольно-кассовой техники в случае осуществления ранее пользователем ККТ расчета без применения контрольно-кассовой техники либо в случае применения контрольно-кассовой техники с нарушением требований законодательства Российской Федерации о применении контрольно-кассовой техники, формируется кассовый чек коррекции (бланк строгой отчетности коррекции).

При этом любой пользователь ККТ заинтересован в том, чтобы заявив о ранее допущенном нарушении, исправив его, не получить штраф.

Напомним, что за неприменение, неверное применение контрольно-кассовой техники в установленных законом случаях грозит ряд административных штрафов, предусмотренных ст. 14.5 КоАП РФ, в частности:

*️⃣ за неприменение ККТ налагается штраф на должностных лиц в размере от одной четвертой до одной второй размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее десяти тысяч рублей; на юридических лиц — от трех четвертых до одного размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей (ч. 2 ст. 14.5 КоАП РФ);

*️⃣ за применение контрольно-кассовой техники, которая не соответствует установленным требованиям, либо применение ее с нарушением установленных законодательством порядка регистрации, сроков и условий перерегистрации, порядка и условий применения ККТ предусмотрено предупреждение или штраф на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц — предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей (ч. 4 ст. 14.5 КоАП РФ).

Вот именно от этих санкций и может защитить коррекция выручки. Это следует из примечания к указанной статье КоАП РФ. Но индульгенции выдаются только на особых условиях:

*️⃣ пользователь должен заявить о своем нарушении в налоговый орган в письменной форме добровольно и добровольно же исполнить ранее неисполненную обязанность до вынесения постановления по делу об административном правонарушении, в том числе, путем направления в налоговый орган кассового чека (БСО) коррекции;

*️⃣ на момент обращения пользователя с заявлением в налоговый орган либо направления им в налоговый орган кассового чека коррекции (бланка строгой отчетности коррекции) налоговый орган не должен располагать сведениями и документами о совершенном административном правонарушении;

*️⃣ представленные сведения и документы либо кассовый чек коррекции (бланк строгой отчетности коррекции) должны являться достаточными для установления события административного правонарушения.

✅ Сколько веревочке ни виться…

Получается, если даже допускать нарушения систематически, но потом исправляться, штрафовать не станут?

В большинстве случаев это так, поскольку чаще всего речь идет именно об ошибках персонала, а не об умышленных действиях пользователя ККТ, направленных на сокрытие выручки. Главное – стимулировать организации и ИП исправлять упущения и все же передавать налоговым органам корректные сведения.

Однако примечание к ст. 1.45 КоАП РФ не обеспечит освобождения от наказания (даже при соблюдении обозначенных выше условий), если неприменение ККТ совершено повторно и сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила, в том числе в совокупности, один миллион рублей и более. Это состав нарушения, предусмотренный ч. 3 ст. 14.5 КоАП РФ, а на него действие примечания не распространено.

Многие пользователи никак не могут решиться на коррекцию выручки по разным причинам: кто-то не понимает, как это сделать правильно, дабы не усугубить ситуацию. Кто-то полагает, что только даст в руки проверяющих оружие против себя. Кто-то ждет окончания срока давности привлечения к административной ответственности, считая, что так удастся остаться в тени и не прослыть нарушителем и т .д.

Срок давности привлечения к ответственности за правонарушения, связанные с применением ККТ, составляет в 1 год (ст. 4.5 КоАП РФ). Но исчисляться этот срок начинает со дня, следующего за днем совершения административного правонарушения. А при длящемся правонарушении – со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Длящимся является такое административное правонарушение, которое выражается в длительном непрекращающемся невыполнении или ненадлежащем выполнении предусмотренных законом обязанностей (ч. 2 ст. 4.5 КоАП РФ, п. 14 Постановление Пленума ВС РФ от 24.03.2005 № 5 (ред. от 19.12.2013) «О некоторых вопросах, возникающих у судов при применении КоАП РФ»). Выходит, что если ККТ не применяется при каких-либо расчетах, например, два года, то нельзя исходить из того, что нарушения, бывшие более года назад, уже списаны за давностью лет: исправлять нужно все! Неверно думать, что это участь лишь тех, кто в принципе не обзавелся онлайн-кассой. Многие пользователи до сих пор не освоили, например, правила применения ККТ при расчетах на условиях предоплаты или постоплаты, игнорируют необходимость формирования чеков на каждом шаге расчетов.

Более того, даже если нарушитель был оштрафован, это не освобождает его от коррекции выручки. П. 4 ст. 4.1 КоАП РФ прямо указывает: назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой административное наказание было назначено.

✅ Ошибки коррекции при применении ФФД версии 1.05

Переходный формат фискальных документов (ФФД) версии 1.05 все еще широко распространен. Одной из ярких особенностей этого ФФД является урезанный состав реквизитов чеков коррекции (данные о предмете расчета являются необязательными, а реквизит «признак расчета» может принимать только одно из двух значений «приход» или «расход», указание параметров «возврат прихода», «возврат расхода» невозможно – см. табл. 27, 28 приложения № 1 к Приказу ФНС России от 14.09.2020 № ЕД-7-20/662@).

По этой причине при использовании ФФД версии 1.05 для исправления ошибки в виде некорректно сформированного кассового чека кассовый чек коррекции не применяется – в нем нельзя указать исправления. Пользователю, например, при корректировке кассового чека с признаком расчета «приход» необходимо сформировать идентичный некорректному кассовый чек с признаком расчета «возврат прихода», в котором отразить фискальный признак некорректно сформированного кассового чека, а затем сформировать корректный кассовый чек с признаком расчета «приход». Аналогичным способом корректируется ошибочный кассовый чек с признаком расчета «расход» (<Письмо> ФНС России от 06.08.2018 № ЕД-4-20/15240@). Рекомендуется (но не обязательно) в указанных корректирующих чеках в поле «дополнительный реквизит чека (БСО)» (тег 1192) указать фискальный признак (ФПД) чека, в котором были допущены ошибки (Письма ФНС России от 06.08.2018 № ЕД-4-20/15240@, от 04.06.2021 № АБ-4-20/7806@).

При необходимости корректировки расчета, ранее произведенного без применения ККТ, при использовании ФФД версии 1.05 формируется кассовый чек коррекции, причем его можно выбить сразу на общую сумму коррекции по нескольким операциям и не обязательно оформлять на каждый расчет (<Письмо> ФНС России от 06.08.2018 № ЕД-4-20/15240@).

Получается, что в обоих описанных выше случаях по вновь сформированным чекам невозможно установить сущность нарушений. В первом случае исправительные чеки теряются в общей массе фискальных документов, поскольку вообще не являются чеками коррекции, а в чеке коррекции при применении ФФД версии 1.05 недостаточно подробностей для установления события административного правонарушения. По этой причине пользователю необходимо в обязательном порядке направить в налоговые органы в дополнение к сформированным кассовым чекам коррекции и (или) новым кассовым чекам, сформированным для исправления некорректных кассовых чеков, сведения и документы достаточные для установления каждого события административного правонарушения, т. е. идентификации каждого конкретного расчета. В противном случае добиться освобождения от административной ответственности на основании примечания к статье 14.5 КоАП РФ не получится. Многих пользователей обнадеживает формулировка примечания, предполагающая, что направление чека коррекции в налоговый орган освобождает от штрафа, и они не обращают внимания на обязательное условие: либо сам чек, либо переданные дополнительно сведения, документы должны идентифицировать событие каждого нарушения. Разумно будет составить и передать в налоговый орган реестр нарушений, описав каждый расчет по реквизитному составу предмета расчета, способам и формам расчета, указав номера корректируемых чеков (если имеются).

✅ Ключевые моменты корректировки расчетов при применении ФФД версий 1.1 и 1.2

В ФФД версий 1.1 и 1.2 структура чека коррекции куда солиднее: она предполагает раскрытие всех подробностей корректируемого расчета. Чек коррекции тут сработает и в случаях, когда пользователь изначально не воспользовался ККТ при расчетах, и в случаях, когда ККТ была применена, но в чек вкралась ошибка (содержащийся в чеке коррекции реквизит «предмет расчета» (тег 1059) позволяет исправить, например, ошибку в наименовании товара, его цене, количестве, ставке и сумме НДС и т. д.).

Это, в свою очередь, обязывает каждую операцию отразить в кассовом чеке коррекции отдельной строкой, поскольку указание только общей суммы корректируемых расчетов при корректировке, как ранее осуществленных с применением ККТ расчетов с ошибкой, так и при корректировке расчетов, ранее произведенных без применения ККТ, не может являться достаточным для установления события административного правонарушения (невозможно идентифицировать из такой суммы конкретный расчет).

Кроме того, ФНС России в письмах от 23.03.2021 № АБ-4-20/3755@, от 04.06.2021 № АБ-4-20/7806@ обращает внимание, что в чеке коррекции стоит указать ФПД чека, ранее некорректно сформированного с применением контрольно-кассовой техники (в том числе с применением иной единицы ККТ). А в случае формирования кассового чека коррекции в отношении расчета, ранее произведенного без применения ККТ, – реквизиты, соответствующие расчету, который был произведен с таким нарушением (дата, наименование товара, работы, услуги, адрес расчета и другие реквизиты предусмотренные Приказом ФНС России от 14.09.2020 № ЕД-7-20/662@). Затем следует проанализировать, достаточно ли информативен получившийся чек коррекции или все равно нужно направить в налоговый орган сопроводительное письмо.

Если формируется чек коррекции в отношении маркированных товаров, нужно обязательно указать в нем всю известную информацию о товаре, в том числе код маркировки (при возможности установить такой код), наименование предмета расчета, информацию о количестве предмета расчета и другие обязательные реквизиты кассового чека коррекции (см. Письмо ФНС России от 04.06.2021 № АБ-4-20/7806@). Игнорирование этого правила приведет еще и к нарушению установленных требований относительно передачи данных в систему маркировки.

✅ Требования к способу коммуникации с налоговым органом

Пользователи ККТ часто не задумываются о том, что и придание юридической значимости их пояснений к чекам коррекции тоже представляет проблему. Дело в том, что сопутствующие сведения и документы не положено передавать налоговому органу в произвольном порядке.

П. 4 ст. 5 Федерального закона № 54-ФЗ определяет: организации и индивидуальные предприниматели, осуществляющие расчеты, и пользователи обязаны предоставлять информацию и документы в электронной форме в соответствии с законодательством Российской Федерации о применении контрольно-кассовой техники в налоговые органы через кабинет контрольно-кассовой техники в случаях, в порядке и в сроки, которые установлены уполномоченным органом. И порядок такой есть. Он утвержден Приказом ФНС России от 29.05.2017 № ММВ-7-20/483@.

Вчитаемся в пп. 7 п. 1, п. 8, пп. 11 п. 9 Приложения в Приказу:

*️⃣ в случае обращения с заявлением о совершении нарушения, состоящего в неприменении ККТ при расчете или применения кассовой техники с нарушениями установленного порядка информацию и документы в налоговые органы нужно представить через кабинет контрольно-кассовой техники;

*️⃣ данные предоставляются в срок не позднее трех рабочих дней, следующих за днем формирования чека коррекции;

*️⃣ датой подачи информации и документов в электронной форме считается дата их размещения в кабинете контрольно-кассовой техники;

*️⃣ подтверждением факта принятия налоговым органом информации и документов является квитанция о приеме информации и документов, размещенная в кабинете контрольно-кассовой техники.

Если действовать иначе, пояснения могут счесть непредставленными. Стоит отметить, что налоговые органы зачастую идут навстречу организациям и ИП и соглашаются принять пояснения и документы при личном визите представителя в инспекцию, но считать это нормой и рассчитывать на такое радушие не следует.

✅ Еще пара штрихов

Законодательство Российской Федерации о применении контрольно-кассовой техники не устанавливает обязанность пользователя осуществлять корректировку расчетов с использованием той единицы контрольно-кассовой техники, которая ранее не была применена либо при применении которой был совершен некорректный расчет. Не против свободы выбора в этом случае и ФНС России (см. Письма от 06.08.2018 № ЕД-4-20/15240@, от 23.03.2021 № АБ-4-20/3755@). Но и тут можно усугубить ранее совершенные ошибки.

Случай из практики: ИП совмещает два режима налогообложения – ПСН и УСН, от применения ККТ не освобожден; при расчетах за товар (на УСН) не применил ККТ; решил исправить ситуацию и сформировал чек коррекции на другой единице ККТ, которую применял в «патентном» виде деятельности. Одним из реквизитов чека коррекции является применяемая при расчетах система налогообложения. Об этом ИП не подумал и в итоге чек коррекции у него вышел с указанием ПСН. Таким образом, вместо исправления ситуации, пользователь совершил еще одну ошибку и теперь ему требуется еще один чек коррекции.

Кроме того, привычно думать о чеках коррекции как об инструменте исправления ошибок и нарушений при применении ККТ, но нельзя упускать также, что глобально – это инструмент коррекции данных, поступивших в налоговые органы. А ведь фискальные данные могут быть неполными не только из-за ошибки пользователя, но и, например, из-за поломки фискального накопителя в самый неподходящий момент, да еще и такой, когда невозможно считать из него фискальные данные. В такой ситуации ФНС России рекомендует после осуществления замены фискального накопителя через процедуру перерегистрации ККТ (по причине его поломки) сформировать кассовые чеки коррекции по фактам совершения расчетов, не переданных в налоговые органы через оператора фискальных данных. Информацию о произведенных расчетах предлагается восстанавливать из учетных систем или учетных документов.

✅ Все для кассовых расчетов предлагает компания Такском

*️⃣ Услуга оператора фискальных данных. Мы в онлайн-режиме передаем чеки в ФНС по зашифрованному каналу связи.

*️⃣ Личный кабинет ОФД: для мониторинга работы касс и кассиров, аналитики продаж на торговых точках, создания отчетов.

*️⃣ Электронная подпись: для регистрации кассы в ФНС в личном кабинете ОФД.

*️⃣ Техника для торговли: онлайн-кассы, фискальные накопители, терминалы для эквайринга, POS-оборудование, весы, денежные ящики и многое другое.

*️⃣ Услуги по брендированию кассовых чеков: для создания дополнительного канала коммуникации с клиентом.

*️⃣ Аналитика по рынку: для оценки торговой ниши и развития бизнеса на основе обезличенных данных с чеков.

Отправить

Запинить

Твитнуть

Поделиться

При работе с кассой кассир может совершить ошибку. Исправить ее можно, но это необходимо сделать сразу после ее обнаружения, чтобы избежать штрафов от налоговых органов. Разбираемся, какие ошибки чаще всего совершаются при расчетах, и как их можно исправить.

Аннулирование чека

Ошибки на кассе случаются и это не повод паниковать. Налоговая не наказывает за них, если быстро ее обнаружить и действовать правильно. В случаях, когда ошибка замечена еще до пробития чека, его необходимо аннулировать.

Аннулирование чека — это отмена кассовой операции до того, когда чек был закрыт и напечатан. Аннулирование может быть из-за ошибки кассира или при отказе покупателя от товара во время проведения расчета.

Если ошибка замечена уже после того, как чек напечатан, то отменить его уже нельзя. Для отмены неправильного чека нужно будет сформировать чек коррекции или чек возврата.

Какие ошибки встречаются чаще всего:

- сумма в чеке указана неверно;

- ошибка в способе расчета (наличный или безналичный);

- из-за технического сбоя чек не дошел до ФНС;

- несовпадение даты формирования чека и даты поступления денег продавцу.

Избежать штрафа можно в том случае, если:

- самостоятельно исправить ошибку до того, как ее заметили налоговые органы;

- после исправления добровольно предоставить в ФНС сведения о причинах возникновения ошибки и документы.

Перед тем, как исправлять ошибку, необходимо выяснить, с каким форматом фискальных данных работает онлайн-касса. В ФФД 1.05, чтобы исправить ошибочный чек, необходимо сформировать чек возврата, а в ФФД 1.1 и 1.2 для исправления чека нужно использовать чек коррекции. Если был произведен расчет без пробития чека на кассе, то ФФД не имеет значения, и в обоих случаях формируется чек коррекции.

Узнать, по какому формату фискальных данных касса формирует документы, можно следующими способами:

- сформировать отчет об открытии смены (в отчете может быть сразу указан ФФД или только цифровое обозначение. Так, если в поле ФФД ККТ указана цифра 2, то ФФД 1.05, если цифра 3 — ФФД 1.1, цифра 4 — формат 1.2);

- зайти в личный кабинет ОФД и перейти на вкладку со списком касс.

Какой чек формировать при обнаружении ошибки

Формировать чек коррекции или возврата нужно как только ошибка обнаружена и не важно, сколько дней прошло с момента ее возникновения. Рассмотрим алгоритм исправления ошибки для разных версий ФФД

Формирование чека возврата для ФФД 1.05

Формат 1.05 задуман как переходный, поэтому в нем не все функции более поздних версий. Одна из особенностей — сокращенный формат чека коррекции. Чек коррекции в ФФД 1.05 содержит не все обязательные реквизиты, в нем нет предмета расчета и признака расчета (возврат прихода или расхода), поэтому он не может быть использован для исправлении ошибки.

Чтобы исправить ошибку, необходимо сформировать чек возврата, а затем пробить корректный чек. Если в расчетах не была использована касса, то в любом случае формируется чек коррекции.

Алгоритм действий для исправления ошибки:

1. Формирование чека возврата для отмены ошибочной операции.

Особенности:

- в графе Признак расчета необходимо указать, для какой операции формируется чек. Если отменяется чек прихода, необходимо указать “Возврат прихода”, а для отмены чека расхода в признак расчета указывается “Возврат расхода”.

- если деньги клиенту не возвращались, в способе оплаты необходимо указать “встречное представление”, если возвращались — указывается форма расчета (наличная или безналичная).

2. Внести в чек возврата фискальный признак (ФПД или ФП) ошибочного чека. ФНС рекомендует указывать эти данные в дополнительном реквизите чека возврата (тег 1192).

3. Перенос остальных реквизитов из ошибочного чека. Переносить нужно даже ошибочные данные, так как на этом этапе происходит только отмена ошибочного чека, а не его исправление.

4. Формирование нового чека уже без ошибок.

Особенности:

- новый чек и ошибочный должны содержать одинаковые реквизиты;

- допущенная ошибка должна быть исправлена;

- в дополнительном реквизите чека (тег 1192) необходимо указать ФПД ошибочного чека. Это нужно, чтобы связать между собой 2 чека и понимать, какой чек исправляется, а какой — замена ошибочному.

5. Отправка в ФНС заявления о том, что произошла корректировка чека с ошибкой. В заявлении указываются причины возникновения ошибки и как именно она была исправлена. Также в заявлении указываются ФПД обоих чеков. На подачу заявления дается 3 дня с формирования корректного чека. Подать заявление можно через личный кабинет на сайте ФНС.

Формирование чека коррекции для ФФД 1.1 и 1.2

Если кассовый аппарат работает с ФФД 1.1 или ФФД 1.2, для исправления ошибки необходимо сформировать чек коррекции.

Алгоритм исправления ошибки:

1. Формирование чека коррекции для ошибочного чека. В признаке расчета необходимо указать тип операции (Возврат прихода или возврат расхода).

2. Перенос всех данных из ошибочного чека в чек коррекции (ошибочные данные переносятся без исправлений, в точности как они указаны в ошибочном чеке).

3. Указание фискального признака (ФПД) в дополнительном реквизите чека, чтобы ФНС смогла его идентифицировать.

4. Прописывание тегов — отличие от чека возврата для ФФД 1.05.

Указываются следующие реквизиты:

- тип коррекции (1173): самостоятельная операция (0) — самостоятельно заметили и исправили ошибку, по предписанию (1) — когда ошибка исправляется после предприсания ФНС.

- основание для коррекции (1174): дата совершения ошибочного расчета (1178) и номер предписания ФНС (1179), если исправление происходит после указания на ошибку от ФНС.

5. Формирование нового корректного чека. В признаке расчета указывается такой же признак, какой был в ошибочном чеке. Из ошибочного чека переносятся все данные, кроме самой ошибки — ее необходимо исправить и указать верные данные. В дополнительном реквизите указывается ФПД ошибочного чека. Тип коррекции, основание и дата переносятся из чека коррекции.

В случае формирования чека коррекции заявление в налоговую писать не нужно. Но лучше перестраховаться и все же предоставить налоговым органам акт и заявление. В акте необходимо указать все исправленные чеки.

Если не провели расчет по кассе, какой чек формировать

Если расчет по кассе не проводился, для любого формата фискальных данных необходимо формировать чек коррекции. Рассмотрим подробно алгоритм для разных ФФД.

ФФД 1.05

Для начала необходимо сформировать акт, в котором перечисляются данные обо всех расчетов без использования ККТ.

Что должно быть в акте:

- дата проведения расчета;

- наименование товара;

- цена и количество товара;

- причина, по которой не применялась ККТ.

Акту присваивается номер и дата.

После составления акта необходимо сформировать чек коррекции. В нем указывается признак расчета (приход или расход), основание для коррекции (самостоятельная коррекция или по предписанию ФНС.

Заполняется также графа “Документ для основания коррекции”. В нее вносится номер предписания ФНС или номер акта, если производится самостоятельная коррекция.

Так как в чеке коррекции нет информации о проданном товаре, допустимо сформировать один чек коррекции с указанием общей суммы расчетов без применения ККТ. Но для сопоставления суммы вместе с чеком коррекции в налоговые органы необходимо предоставить акт с перечислением всех расчетов без касс. Если его не предоставить, избежать штрафа не получится.

ФФД 1.1 и ФФД 1.2

При работе с ФФД 1.1 и 1.2 можно сразу приступать к формированию чека коррекции. Если касса не применялась при приеме денег, в признак расчета указывается “Приход”, если произошла выплата денег — Расход.

При обнаружении и исправлении ошибки самостоятельно в графе Основание для коррекции указывается “самостоятельная коррекция”, если ошибка обнаружена ФНС — “по предписанию”.

Номер предписания налогового органа указывается, только если получено соответствующее предписание об ошибке от ФНС. Если ошибка замечена самостоятельно, указывается только дата ее совершения. В чеке коррекции необходимо также перечислить наименование товаров или услуг, адрес расчета и другие обязательные реквизиты чека коррекции.

Каждая корректируемая сумма должна отражаться в чеке отдельной строкой. Если чек коррекции формируется для маркированного товара, необходимо указать всю информацию о товаре, которую вы знаете, в том числе код маркировки, и все обязательные реквизиты чека коррекции. Это нужно для вывода кода маркировки из оборота. Если не указать эту информацию, можно получить новый штраф за не передачу сведений о маркированном товаре.

Не стоит бояться допустить ошибки при формировании чека, ведь их можно исправить. Но в любом случае лучше внимательно следить за вводимой информацией при проведении расчетов, чтобы избежать лишних действий.

Компания ДЕНВИК занимается продажей, регистрацией и обслуживанием ККТ. Оставляйте заявку на консультацию, если не можете самостоятельно подобрать оборудование или хотите заключить договор обслуживания. С вами свяжутся наши менеджеры и помогут.

Получить консультацию

Если у вас есть отрицательный остаток по запасам, на данные управленческих отчетов в программе можно не смотреть — они всё-равно неправильные.

Публикация обновлена: 23.12.2021

Причины появления отрицательных остатков

Если вы:

- работаете в базе не один

- снимаете галочку “контролировать остатки при проведении”

- работаете с Заказами покупателей

- имеете в программе более 1 склада, подразделения, организации

- работаете с партиями, характеристиками номенклатуры

то есть большая вероятность, что в вашей базе “поселились” отрицательные остатки. Это не означает, что теперь придётся отказаться от вышеописанных пунктов, это сигнал о том, что за базой придётся следить внимательнее.

Мы разработали инструмент, который проверяет корректность ведения учета в УНФ, в который включили проверку отрицательных остатков, а также много другого Экспресс-проверка учета для УНФ.

Чем опасны отрицательные остатки?

Наличие в программе отрицательного остатка напрямую влияет на себестоимость. Следовательно, у вас будет неправильная валовая прибыль и т.д. Если настроен обмен между УНФ и Бухгалтерией предприятия (БП) — смело ждите ошибок. В итоге вы не сможете сформировать налоговую отчетность в программе БП. Отрицательный остаток можно разделить на два вида: “в целом” по номенклатуре и в разрезе какой-либо аналитики.

Отрицательный остаток “в целом”

Отрицательный остаток в целом — это привычный минусовой остаток по номенклатуре. Т.е. если вы купили 5 яблок и продали 6 яблок, то у вас будет -1 яблоко.

Отрицательный остаток в разрезе аналитики

В разрезе аналитики отрицательный остаток не так хорошо заметен и очевиден. Зачастую без настройки в стандартных отчетах его непросто найти. В 1С:УНФ есть следующие аналитики:

- организация

- структурная единица

- счет учета

- номенклатура

- характеристика

- партия

- заказ покупателя

- заказ на производство

Как появляется отрицательный остаток в разрезе аналитики? Например, вы купили 5 яблок и положили их на Основной склад, затем продали 2 яблока, но уже не с основного склада, а из подразделения Магазин. Для программы на Основном складе всё ещё лежит 5 яблок, а в подразделении Магазин — 2 яблока. В целом у вас 3 яблока. Аналитикой в этом примере является структурная единица: Основной склад и Магазин.

Как исправлять отрицательный остаток

Настройка отчетов

Для исправление отрицательного остатка нам понадобится “всевидящее око” — а именно правильно настроенный отчет Запасы. Выше мы описали аналитики в разрезе которых может появиться отрицательный остаток. Теперь наша задача вывести в отчет информацию по всем аналитикам:

1. Открыть отчет: Закупки — Отчеты — Запасы

2. Добавить нужные аналитики: Строки — Добавить строки: Организация, структурная единица, счет учета, номенклатура, характеристика, партия, заказ

3. Сохранить настроенный вариант отчета

Теперь необходимо в настроенном отчете установить отбор, при котором будут выводиться только те позиции, по которым есть отрицательный остаток.

1. Открыть СКД

.png)

2. Перейти на вкладку Отбор, установить нужный отбор (Количество Конечный остаток меньше 0)

3. Сохранить новый отчет для дальнейшего выявления отрицательного остатка.

Шаг 1 — выявление отрицательного остатка

1. Откройте и сформируйте сохраненный отчет для выявления отрицательного остатка за выбранный месяц (например прошлый или текущий)

Если в данном отчете пусто — наши поздравления в этом периоде проблемы с отрицательным остатком у вас нет. Если отчет не пустой:

2. Выберите номенклатуру, отрицательный остаток по которой нужно исправить

3. Посмотрите есть ли обороты по этой номенклатуре в сформированном периоде

Обороты — наличие документов, которые изменили количество и (или) стоимость данного запаса) за выбранный период

.png)

Если обороты есть, переходите к шагу 2. Если оборотов нет:

1. Сделайте отбор по данной номенклатуре в фильтрах

2.Сформируйте отчет за предыдущий месяц. Найдите тот месяц в котором появляются обороты. Переходите к шагу 2.

%20%D0%B0%D0%BF%D1%80%D0%B5%D0%BB%D1%8C.png)

Шаг 2 — исправление отрицательного остатка

1. Сформируйте отчет (без отбора по отрицательному остатку) за месяц, выявленный в шаге 1 со всеми аналитиками, отфильтровав его по нужной номенклатуре

2. Разверните отчет до той аналитики в которой появляется отрицательный остаток. Затем разверните данную аналитику до документа движения

3. Определите ошибку.

В нашем примере была совершена отгрузка с Основного склада. При этом поступления на основной склад не было. Однако мы видим, что было поступление на склад Витрина.

Смотрим каким именно документом было оформлено поступление.

Значит ошибка образовалась в следующих местах:

-

либо в документе Приходная накладная №16 от 30.04.2019 указан не тот склад, на который было фактическое поступление (не Основной склад, а Витрина)

-

либо пользователь базы забыл оформить перемещение со склада Витрины на тот склад, откуда была совершена продажа (на Основной склад)

-

либо Расходная накладная № 17 от 30.04.2019 была оформлена не с того склада (с Основного склада, а не с Витрины).

Следовательно мы можем исправить согласно одному из вариантов: например изменить склад в документе Расходная накладная с Основного склада на Витрину

Основные места возникновения ошибок

Зачастую ошибки возникают из-за:

-

отсутствия поступления (документ поступления запаса не внесён в базу)

-

неправильного места расхода (не та организация, подразделение, склад, заказ)

-

ошибочной номенклатуры (часто это может быть задублированная номенклатура. Т.е. к вам поступила номенклатура “Подушка” — с заглавной буквы, а продали вы “подушку”)

-

поступления позже, чем расхода (разница может быть не только в датах, когда вы купили 30.04.2019, а продали 29.04.2019, но и во времени (даже в минутах и секундах), когда вы купили 30.04.2019 в 17:00, а продали 30.04.2019 в 16.59:00

-

нарушения последовательности проведения (когда все предыдущие условия соблюдены, но документ расхода просто проведен раньше, чем документ поступления)

Чтобы исправить эти ошибки нужно:

|

Ошибка |

Исправление |

|

Нет поступления |

Найти первичный документ и оформить приходную накладную или оформить документ Оприходование товара. |

|

Не то место |

Указать нужное место в одном из документов и перепровести его или оформить перемещение. |

|

Не та номенклатура / характеристика / серия / партия |

Указать нужную номенклатуру и аналитику в документах или оформить документ Пересортица запасов |

|

Неверное время |

Установить верные даты и время и перепровести документы или оформить документы Корректировка реализации и (или) Корректировка поступления. |

|

Нарушена последовательность проведения |

Заново провести цепочку документов в нужной последовательности: вначале поступление, потом расход. |

|

Если для вас не критично изменение данных в отчетах, в конце необходимо выполнить операцию Закрытие месяца: Компания — Закрытие месяца. Закрытие месяца нужно выполнить последовательно по всем месяцам с месяца, где возникла ошибка. Только после Закрытия месяца можно увидеть в отчетах корректную себестоимость и прибыль. |

Профилактика отрицательного остатка

Чтобы быть уверенным в правильности данных желательно хотя бы 1 раз в месяц формировать отчет по выявлению отрицательных остатков. Если отчет пустой, то данные в порядке, если в отчете появилась номенклатура, необходимо исправить отрицательный остаток по шагам, описанным выше.