(Письмо ФНС РФ от 17.10.2014 г. № ММВ-20-15/86@ «О корректировке универсального передаточного документа»)

Изменение общей стоимости поставки после факта отгрузки (при отсутствии ошибок в его оформлении) может быть обусловлено изменением цены (тарифа) и (или) изменением количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Такое изменение требований и обязательств продавца и покупателя как факт хозяйственной жизни в соответствии с п. 8 ст. 3 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете» подлежит оформлению первичным учетным документом.

До выхода комментируемого письма единая унифицированная форма документа, которым подлежит оформление указанного факта хозяйственной жизни, не была установлена.

В таком случае продавец и покупатель могут оформить изменение размера требований и обязательств по любой самостоятельно определенной форме (при условии указания в ней всех обязательных реквизитов, установленных ч. 2 ст. 9 Закона № 402-ФЗ).

Главой 25 НК РФ специальных требований к оформлению таких операций для целей исчисления налога на прибыль не установлено.

Поэтому первичный учетный документ, составленный на бумажном носителе (или в виде электронного документа) по любой форме, соответствующий указанным требованиям, может являться основанием для отражения указанной в нем суммы в регистрах налогового учета (ст. 313 НК РФ).

Из п. 10 ст. 172 НК РФ следует, что наличие документа (договора, соглашения, иного первичного документа), подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, является у продавца основанием для выставления корректировочного счета-фактуры в порядке, установленном п. 5.2 ст. 169 НК РФ.

При этом глава 21 НК РФ и постановление Правительства РФ от 26.12.2011 г. № 1137 не содержат ограничений на введение в формы корректировочных счетов-фактур дополнительных реквизитов.

Таким образом, считает ФНС РФ, информация корректировочных счетов-фактур может быть объединена с информацией, относящейся к документу, подтверждающему согласие (факт уведомления) покупателя на изменение стоимости отгрузки.

Такой комплексный документ при соблюдении требований Закона № 402-ФЗ и главы 21 НК РФ позволяет экономическому субъекту использовать право на налоговый вычет по НДС (продавцу и покупателю на основании п. 13 ст. 171 НК РФ), а также подтверждать затраты в целях исчисления налога на прибыль организаций (и других налогов).

ФНС РФ рекомендует к применению разработанную форму универсального корректировочного документа (УКД) на основе формы корректировочного счета-фактуры.

Как и форма предложенного ранее в письме ФНС РФ от 21.10.2013 г. № ММВ-20-3/96@ УПД, форма УКД носит рекомендательный характер.

Неприменение данной формы для оформления случаев изменения стоимости отгрузки не может быть основанием для отказа в учете этих изменений в целях налогообложения.

Кроме того, предложение данной формы не ограничивает права экономических субъектов на использование иных самостоятельно разработанных и соответствующих положениям ст. 9 Закона № 402-ФЗ форм первичных учетных документов и формы корректировочного счета-фактуры, установленной Постановлением № 1137.

Изменение общей стоимости поставки также может быть обусловлено допущенными продавцом ошибками в первоначально составленных по факту отгрузки документах.

Кроме того, продавец и покупатель могут допустить в первоначально оформленном по факту отгрузки УПД ошибки и в других показателях, кроме общей стоимости поставки.

Рекомендуемые способы исправления информации, содержащейся в первоначально оформленном УПД, представлены в приложении № 7 к комментируемому письму.

Случаи оформления формы УКД

Форма УКД может применяться для оформления изменения общей стоимости ранее произведенной (надлежащим образом документированной) поставки из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том случае, когда предложение о таком изменении исходит от продавца и требует согласия покупателя на такое изменение или не требует его.

Форма УКД также может применяться в целях документирования продавцом согласия с претензией покупателя при выявлении последним расхождения по количеству и качеству товаров (работ, услуг, имущественных прав) при их приемке (без постановки на учет), в случае, если документ о расхождениях представителем продавца не подписывался (односторонний акт о расхождениях).

При этом при подписании сторонами двустороннего акта о расхождениях при приемке товаров, дополнительного первичного документа об изменении финансового состояния продавца и покупателя не требуется.

Наличие подписей продавца и покупателя на таком документе свидетельствуют не только об изменении состояния расчетов между ними, но и о согласии покупателя на такое изменение стоимости отгруженных товаров в связи с уточнением их количества, что согласно п. 3 ст. 168 НК РФ достаточно для выставления продавцом корректировочного счета-фактуры без дополнительных документов.

Форма УКД не применяется во всех случаях возврата (перемещения от покупателя к продавцу) товаров, принятых покупателем на учет.

Форма УКД не предназначена для использования в случаях, когда изменение общей стоимости отгрузки обусловлено допущенной продавцом ошибкой в первоначальном комплекте документов, сопровождающих отгрузку (УПД, иного первичного учетного документа на отгрузку и счета-фактуры).

Исправление таких ошибок в примененной ранее форме УПД может производиться в порядке, указанном в приложении № 7 к комментируемому письму.

Выставление в таком случае отдельного корректировочного счета-фактуры при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав не требуется.

Вместе с тем, форма может быть использована только в качестве первичного учетного документа для оформления факта хозяйственной жизни, выражающегося в изменении стоимости ранее отгруженных товаров (работ, услуг, имущественных прав) (статус документа – «2»).

Тогда в документе не заполняются (или в соответствующих полях ставятся прочерки) показатели, установленные в качестве обязательных исключительно для корректировочного счета-фактуры:

– «к счету-фактуре (счетам-фактурам) № … от …, с учетом исправления № … от …» (строка 1б);

– «в том числе сумма акциза» (графа 6);

– «налоговая ставка» (графа 7).

В поле строки (1) проставляется дата и порядковый номер корректировки, а дата и номер УПД либо иного первичного учетного документа, показатели которого корректируются, указываются в строке [5].

Использование предлагаемой формы документа с наименованием «Корректировочный счет-фактура» в статусе только первичного учетного документа организациями и предпринимателями, не являющимися плательщиками НДС, не влечет за собой для них обязанности по исчислению и уплате в бюджет НДС (при этом, у таких организаций не будет значений в показателях граф 7 и 8).

Используемый экономическими субъектами статус документа рекомендуется проставлять в верхнем левом углу формы.

Определение в форме УКД показателей, установленных в качестве обязательных

При использовании организацией документа со статусом «1» в качестве основания для применения права на вычет по НДС показатели строк (1)–(4), граф (1)–(9) и подписи руководителя организации (или иного уполномоченного лица) и главного бухгалтера (или иного уполномоченного лица) рекомендуется проверять на соответствие требованиям п. 5.2 и 6 ст. 169 НК РФ с учетом положения абз. 2 п. 2 указанной статьи.

При использовании УКД индивидуальным предпринимателем следует учитывать требования к содержанию информации о подписывающем лице, установленные п. 6 ст. 169 НК РФ для этой категории экономических субъектов.

При использовании организацией или индивидуальным предпринимателем УКД документа со статусом «1» или «2» в качестве первичного учетного документа рекомендуется убедиться в том, что внесенная в него информация содержит показатели, установленные как обязательные п. 2 ст. 9 Закона № 402-ФЗ.

Статус документа, указанный экономическим субъектом в верхнем левом углу УКД, носит информационный характер.

Фактический статус документа определяется наличием/отсутствием в нем всех обязательных показателей, установленных Законом № 402-ФЗ в отношении первичных учетных документов и (или) п. 5.2 и 6 ст. 169 НК РФ в отношении корректировочных счетов-фактур.

Отсутствие в документе строки [13] «Дата совершения действий сторон» или прочерк в ней дают основания считать, что дата совершения действий принимающей стороны совпадает с датой совершения действий передающей стороной (с датой составления документа (строка 1) (если из иных документов не следует иное).

Отражение показателей УКД со статусом «1»* (корректировочный счет-фактура и соглашение (уведомление)) в налоговом учете в соответствии с требованиями главы 25 НК РФ

*При использовании УКД только в качестве учетного документа (статус документа «2» «Соглашение (уведомление)») учет оформленной таким образом операции для целей налогообложения осуществляется в общем порядке.

В целях исчисления налога на прибыль при изменении стоимости отгрузки в сторону уменьшения/увеличения, первичный учетный документ, составленный по факту изменения общей стоимости поставки, может являться основанием:

– соответствующей корректировки стоимости приобретенных ценностей у покупателя;

– соответствующей корректировки выручки у продавца.

Основными показателями УКД являются данные о стоимости единицы товара (работы, услуги, имущественного права) до и после изменений.

Таким образом, данным комплексным документом рекомендуется оформлять случаи пересмотра сторонами цены единицы товара.

Налог на прибыль у продавца

Изменение цены единицы товара (стоимости работ, оказанных услуг, переданных имущественных прав) влечет за собой корректировку данных налогового учета о стоимости реализованных товаров (работ, услуг, имущественных прав), то есть должны быть скорректированы налоговые обязательства по налогу на прибыль организаций периода реализации.

При уменьшении цены товара п.п. 19.1 п. 1 ст. 265 НК РФ не применяется.

В то же время согласно абз. 3 п. 1 ст. 54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

К излишней уплате налога на прибыль организаций в данном случае приводят излишне учтенные доходы.

Поэтому продавец, предоставивший скидку в виде уменьшения цены единицы товара (стоимости работ, услуг, имущественных прав), вправе скорректировать налоговую базу по налогу на прибыль организаций в периоде внесения соответствующих изменений:

– в налоговом периоде уведомления о выполнении ранее согласованных условий, определяющих возможность последующего изменения стоимости – показатель строки (1);

– в налоговом периоде согласования с покупателем изменения стоимости товаров (работ, услуг, имущественных прав) – показатель строки [13].

При увеличении стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) нормы абз. 2 п. 1 ст. 54 НК РФ не применяются.

Следовательно, при увеличении стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) налоговые обязательства по налогу на прибыль организаций должны быть скорректированы (увеличены) за налоговый период признания доходов от реализации.

Налог на прибыль у покупателя

Уменьшение стоимости приобретенных товаров (работ, услуг, имущественных прав) в результате изменения цены влечет за собой корректировку данных налогового учета о стоимости приобретенных товаров (работ, услуг, имущественных прав).

Если приобретенные товары уже были реализованы, то необходимо произвести корректировку налоговой базы по налогу на прибыль за налоговый период признания расходов.

При этом в случае, когда согласно п. 8 ст. 254 НК РФ при определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения, используется метод оценки сырья и материалов по средней стоимости, при изменении (пересчете) их цены необходимо пересчитать (скорректировать) среднюю стоимость соответствующих материальных ценностей в налоговом учете начиная с периода оприходования до момента списания.

В случае увеличения стоимости приобретенных товаров (работ, услуг, имущественных прав) налогоплательщик вправе учесть увеличение стоимости:

– в налоговом периоде уведомления о выполнении ранее согласованных условий, определяющих возможность последующего изменения стоимости (показатель строки (1));

– в налоговом периоде согласования с покупателем изменения стоимости товаров (работ, услуг, имущественных прав) – показатель строки [13].

В комментируемом письме приведены также порядок отражения покупателем УКД со статусом «1» в книге продаж и книге покупок, а также в журнале учета полученных и выставленных счетов-фактур, и порядок внесения исправлений в связи с обнаружением ошибок в форме УПД

Содержание страницы

- Изменение цен по соглашению сторон

- Изменение цен на базе условий договора

- Изменение цен на базе норм ГК РФ

- Изменение цен после поставки товара

- Порядок изменений

- Документальное сопровождение

- Бухгалтерский и налоговый учет

Обычно участники договорных отношений преследуют противоположные интересы. Одна из сторон хочет получить максимальную прибыль, вторая – уменьшить свои затраты до минимума. Договорные условия могут быть изменены. Однако сделать это можно до того, как соглашение будет исполнено надлежащим образом. При полном исполнении договора обязательства сторон прекращаются на основании пункта 1 статьи 408 ГК РФ. Даже если участники изменят стоимость контракта, изменение будет признано недействительным.

В каких случаях можно изменить цену договора в одностороннем порядке и как это сделать?

Изменение цен по соглашению сторон

Цена контракта может быть изменена в любое время, если на это согласны обе стороны. Сделать это можно в любое время после заключения соглашения и до его полноценной оплаты. Соответствующее право дано пунктом 1 статьи 450 ГК РФ. Изменение цен регулируется ГК в том случае, если иное не оговорено прочими нормативными актами. Если в контракте указано, что цену менять нельзя, меняться она не может.

Если стоимость будет скорректирована вопреки условиям контракта, соглашение признается недействительным. Также менять цену нельзя при государственном и ведомственном регулировании, предполагающем установление фиксированных цен (абзац 2 пункта 1 статьи 424 ГК РФ).

Вопрос: Как отразить в учете организации-поставщика, применяющей УСН (объект налогообложения «доходы, уменьшенные на величину расходов»), предоставление покупателю премии (бонуса) за достижение определенного объема закупок непродовольственных товаров, если указанная премия предусмотрена договором поставки, не изменяет цену поставляемых товаров и в дальнейшем по соглашению сторон засчитана в качестве аванса, полученного от покупателя в счет поставки следующей партии товара?

Посмотреть ответ

Изменение цен на базе условий договора

Иногда один участник желает изменить стоимость, а второй – нет. В этом случае нужно действовать на основании условий договора. В контракте могут быть указаны основания, на базе которых цена может корректироваться (пункт 2 статьи 310 ГК РФ, пункт 2 статьи 424 ГК РФ). Если прописанные основания присутствуют, стоимость может увеличиваться или снижаться.

Покупатель обратился в суд с требованием о возврате предварительной оплаты за непоставленный товар. В ситуации было одностороннее изменение цены товара при отсутствии доказательств существенного нарушения покупателем договора.

Посмотреть решение суда

К примеру, в договоре могут быть указаны эти основания для корректировки:

- Инфляция.

- Индикативные показатели.

То есть это объективные основания для изменения цен.

Изменение цен на базе норм ГК РФ

ВАЖНО! Дополнительное соглашение к договору поставки товара об изменении цены товара от КонсультантПлюс доступно по ссылке

В ГК РФ также содержатся положения, на основании которых условия контракта могут изменяться. Однако корректировка должна происходить в формальном порядке, иначе она может быть оспорена.

Рассмотрим эти формальности:

- Фиксация оснований для изменения соглашения.

- Направление второй стороне предложения об изменении контракта.

Если участник ответил отказом или истекло 30 суток, однако ответа так и не было получено, направляется иск в суд на основании пункта 2 статьи 452 ГК РФ. В предложении может быть задан другой срок (больше 30 суток). Контракт считается измененным в том случае, если решение судебного органа вступило в силу (пункт 2 статьи 453 ГК РФ).

Изменение цен после поставки товара

Рассмотрим пример. Между обществом и двумя фирмами-нерезидентами был заключен контракт на поставку. Оформлен он был на основании действующих законов. Были исполнены такие положения контракта:

- Продукция вывезена за пределы страны.

- Контракты по начальным ценам направлены в таможенные органы.

- На базе этих контрактов оформлены таможенные договоры.

- Контракт с начальными ценами направлен в отдел валютного контроля.

- Паспорт сделки оформлен по первоначальной стоимости.

Нерезиденты обратились к обществу с предложением изменить цены в сторону снижения. В соглашении условия изменения стоимости не оговорены. Отсутствуют претензии, которые могли бы быть основанием для снижения цен.

Что делать в этом случае? Нормативными актами разрешено изменение стоимости после заключения соглашения. Однако при принятии такого решения вероятны эти риски:

- Если отсутствуют основания для изменения положений договора, сделка может быть признана притворной. Это такая сделка, которая скрывает дарение. Акт дарения между ЮЛ не является законным, а потому такая сделка признается ничтожной.

- Структуры валютного контроля с особым вниманием относятся к корректировке начальных условий о стоимости сделки. Если будут обнаружены признаки неправомерности контракта, он признается ничтожным. Продавец может быть привлечен к административной ответственности. В частности, назначается штраф за нарушение валютных законов о репатриации выручки.

- В законе не дано прямого разрешения на изменение таможенной стоимости, а потому в корректировке может быть отказано. Таможенные пошлины могут быть не возвращены.

То есть стоимость контракта может быть изменена. Однако делать это нежелательно из-за вероятных рисков.

Порядок изменений

Паспорт сделки должен оформляться при совершении валютных операций на сумму больше 50 000 долларов между резидентом и нерезидентом. Если контракт был изменен, то и паспорт сделки нужно переоформить. После переоформления паспорта в банк предоставляются эти бумаги:

- 2 экземпляра переоформленного паспорта сделки.

- Документы, подтверждающие корректировку.

- Прочие документы, перечень которых оговорен в части 4 статьи 23 Закона о валютном регулировании №173 от 10 декабря 2003 года.

ВАЖНО! Судебная практика говорит о том, что различие зачисленной валютной выручки и суммы, указанной в договоре, вызывает подозрение у контролирующих органов. В этом случае резиденты привлекаются к ответственности на основании части 4 статьи 15.25 КоАП РФ.

Документальное сопровождение

Наиболее распространенное основание изменения цены в договоре – это предоставление скидки при реализации товара. В пункте 2 статьи 424 ГК РФ указано, что корректировка цен возможна на условиях, указанных в договоре. К примеру, в соглашении могут быть прописаны эти положения:

- При закупке тысячи единиц продукции начальная стоимость уменьшается на 5%.

- При превышении объема закупок в две тысячи единиц стоимость уменьшается на 7%.

Если договорные условия соблюдаются, положения контракта могут свободно меняться. Что делать, если в соглашении фигурирует «твердая» стоимость? В этом случае корректировка условий должна выполняться по соглашению участников сделки. Нужно заключать дополнительное соглашение. В нем оговариваются условия использования скидок.

Иногда договор о сделке вовсе отсутствует. В качестве документального сопровождения использованы только счет-фактура, накладные. В этих документах должны быть отражены условия применения скидок. Что делать в этом случае? В пункте 2 статьи 434 ГК РФ прописано, что сделка оформляется путем составления одного документа. В рассматриваемом случае этой бумагой станет товарная накладная. Однако принципиально, чтобы в накладной была изложена вся существенная информация: предмет, цена, подписи.

Бухгалтерский и налоговый учет

Для целей налогообложения в учет берется та цена, которая заявлена сторонами сделки. Основание – пункт 1 статьи 40 НК РФ. В пункте 2 статьи 249 НК РФ указано, что выручка от продажи определяется на основании всех поступлений, связанных с расчетами за проданную продукцию. В налоговом учете объем выручки рассчитывается на базе фактической стоимости реализации.

В бухучете выручка от продажи отражается по стоимости с учетом скидки. Соответствующее положение есть в пункте 6.5 ПБУ 9/99. В этом пункте указано, что размер поступлений устанавливается с учетом всех скидок, предоставленных на основании соглашения.

Используемые проводки

При предоставлении скидки продавец делает эти проводки:

- ДТ62 КТ90/1. Выручка от реализации продукции со скидкой.

- ДТ90/3 КТ68. Начисление НДС.

- ДТ51 КТ62. Получение оплаты за товар от покупателя.

Покупатель выполняет эти проводки:

- ДТ41 КТ60. Принятие к учету купленной продукции.

- ДТ19 КТ60. Учет НДС.

- ДТ60 КТ51. Оплата купленного товара.

- ДТ68 КТ19. Принятие к вычету НДС по оприходованной продукции.

Если скидка предоставляется после реализации продукции, нужно отразить ее отдельно (в момент предоставления) с учетом НДС.

Иногда бывает, что после осуществления отгрузки товара приходится уточнять или менять некоторые параметры сделки. В каких случаях у поставщика возникает обязанность выставить корректировочный счет-фактуру? Как правильно его составить и отразить в учете? Обо всем этом читайте далее.

Содержание

- Когда выставлять?

- Единый корректировочный документ

- Правила заполнения

- Повторная корректировка

- Отражение изменений в учете

Когда выставлять?

Пункт 3 статьи 168 Налогового кодекса обязывает продавца выставлять корректировочный счет-фактуру в случае, если изменилась цена отгруженной продукции и/или был уточнен ее объем. Например, в рамках начавшейся акции поставщик решил снизить цену на отгруженный товар, за который еще не поступила оплата. Или если часть полученной покупателем продукции оказалась бракованной, и он был вынужден вернуть ее обратно (письмо Минфина от 7 апреля 2015 г. № 03-07-09/19392). Указанный документ придется составить и в случае, если товар вернула компания, не являющаяся плательщиком НДС — таково мнение Федеральной налоговой службы, выраженное в письме от 14 мая 2013 г. N ЕД-4-3/8562@.

Однако если объем поставки, цена либо то и другое сразу меняются до выставления продавцом отгрузочного счета-фактуры, то корректировочный документ составлять не понадобится. Достаточно будет оформить обычный счет-фактуру и указать в нем новые данные (основание — письмо Минфина от 18 июня 2014 г. № 03-07-РЗ/29089).

На выставление корректировочного счета-фактуры у продавца есть 5 дней. Срок исчисляется со дня составления акта о выявлении недостатков, дополнительного соглашения к договору или иного документа об изменении цены или количества отгруженного товара.

Единый корректировочный документ

По требованию подпунктов 4, 5 и 7 пункта 5.2 статьи 169 Налогового кодекса, в корректировочном счете-фактуре следует отдельно отразить данные по позициям, по которым произошло изменение. Если в адрес одного покупателя выставлялись несколько счетов-фактур, то изменения ко всем можно показать в одном корректировочном документе. При этом данные об изменении объема поставленного товара можно указывать суммарно, если он имеет идентичное наименование и цену в отгрузочных счетах-фактурах (письмо ФНС от 08.09.2014 № 03-07-15/44970).

Правила заполнения

Данные о продавце, покупателе и валюте, указанные в «шапке» счета-фактуры, подлежащего исправлению, переносятся в соответствующие строки корректировочного документа. В строке «Исправления корректировочного счета-фактуры» необходимо поставить прочерк, а в строке «К счету-фактуре (счетам-фактурам)» указать номер и дату документа, в который вносятся корректировки. Если их несколько, то перечисляются номера и даты каждого.

В табличной части документа для каждого товара, по которому необходимо внести изменения, предназначен блок из четырех строк. Они маркированы буквами с А по Г. По строке А отражается информация из старого счета-фактуры, по строке Б — новые данные. В зависимости от того, увеличился или уменьшился заполняемый показатель после корректировки, его разница отражается в строке В или Г. Если заполнению подлежит строка В (в результате изменения показатель увеличился), тогда в строке Г ставят прочерк и наоборот.

Повторная корректировка

Как быть, если после составления корректировочного документа поставщик опять изменил цену? Или покупатель вновь обнаружил товар ненадлежащего качества? Необходимо составить еще один корректировочный счет-фактуру. При этом по строке Б отражаются актуальные значения, а данные до изменения (строка А) берутся из корректировочного счета-фактуры, но не из отгрузочного. Такое разъяснение дают чиновники Минфина в письме от 26 мая 2015 г. № 03-07-09/30177.

Отражение изменений в учете

Когда корректировочный счет-фактура выставлен, продавцу нужно зарегистрировать его в книге продаж, а покупателю — в книге покупок. При этом обоим необходимо выбрать определенный код и поставить его в графе 2 соответствующей книги. Выбирать нужно из трех кодов:

- 01 — в случае увеличения цены или количества товара;

- 18 — в случае уменьшения цены или количества товара;

- 04 — в случае увеличения цены или количества товара по поставке от посредника (применяется до 1 июля 2016 года, далее следует выбирать код 01).

Также нужно провести внесенные изменения по бухгалтерии. В учете поставщика это отразится следующими проводками:

- Дт 62 Кт 90 субсчет «Выручка» – начисление или сторно выручки от реализации;

- Дт 90 субсчет «НДС» Кт 68 субсчет «Расчеты по НДС» – начисление или сторно НДС.

В процессе работы бухгалтер сталкивается с таким потоком информации, что даже современные автоматизированные средства не гарантируют безошибочной регистрации данных. И иногда приходится исправлять уже оформленные документы, в частности по учету НДС. О том, как корректировать и исправлять счета-фактуры, читайте далее в материале.

Что такое корректировки и исправления?

При изменении стоимости отгруженной продукции (услуг, имущественных прав) Налоговый кодекс РФ обязывает налогоплательщиков оформлять корректировочный счет-фактуру. Подобная корректировка фиксируется следующим образом.

Сначала оформляется документ, в котором указывается изменение стоимости отгруженной продукции (услуг, имущественных прав). При этом н имеет значения, почему поменялась стоимость — из-за изменений цены или из-за изменений объема отгруженной продукции (услуг, имущественных прав). В обоих случаях составляется документ (договор и т.п.), который подтверждает, что покупатель согласен на подобное изменение.

Когда документ на корректировку оформлен, продавец корректирует счет-фактуру и выставляет его покупателю.

Дальнейшие шаги продавца и покупателя напрямую зависят от вида корректировки.

С тех пор, как законодатели утвердили составление корректировок счетов-фактур, в практике учета накопилось немало казусов. Причиной тому стало заблуждение многих бухгалтеров, что всякое изменение ранее выставленного счета-фактуры оформляется корректировочным документом. Однако это не так.

Прежде всего, нужно научиться различать понятия:

- корректировка, которая оформляется путем составления корректировочного счета-фактуры и первичного документа;

- ошибка, которая изначально была сделана в счете-фактуре и требует исправления. В этом случае покупателю направляется исправленный счет-фактура.

Основанием для проведения корректировки служит договор или другой документ, который подтверждает, что покупатель согласен на изменение стоимости отгруженной продукции (услуг, имущественных прав). Указанные документы подтверждают, что изменение имело место после отгрузки.

А вот в случае нарушения требований НК РФ при первоначальном выставлении счета-фактуры или допущении ошибки, например, арифметической, счет-фактура не корректируется, а исправляется. В подобной ситуации делать корректировочный счет-фактуру нельзя.

Особенности учета в одном периоде и в разных

При увеличении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец в текущем периоде включает возникшую разницу в налоговую базу, независимо от того, в каком периоде была отгружена продукция (услуги, имущественные права) (п. 10 ст. 154 НК РФ);

- покупатель делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ).

При уменьшении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ). В то же время налоговая база, которая была определена в момент отгрузки продукции (услуг, имущественных прав), не корректируется;

- покупатель восстанавливает НДС на сумму разницы между НДС, рассчитанным до и после корректировки (пп. 4 п. 3 ст. 170 НК РФ);

- корректировки на уменьшение проводятся с КВО 18.

Продавец и покупатель в своих книгах покупок и продаж указанные операции отражают следующим образом:

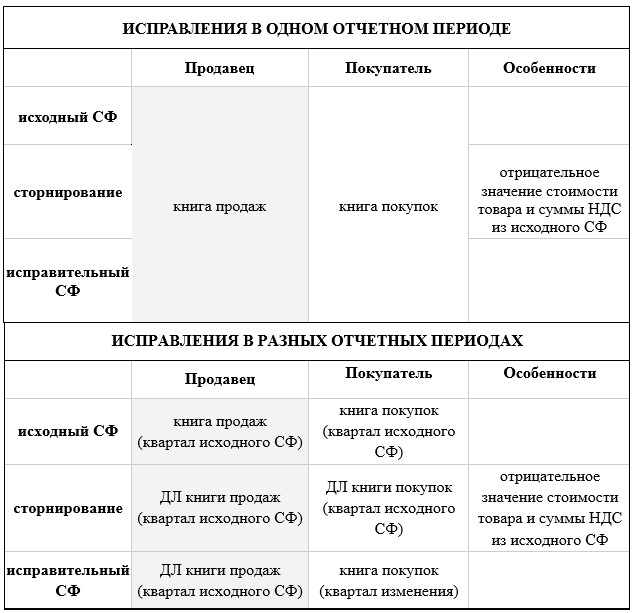

Для правильной регистрации корректировок в книгах покупок и продаж в разные отчетные периоды используйте следующую шпаргалку:

Пример 1

По договору аренды между «Сокол» (арендодатель) и «Ласточка» (арендатор) сумма арендной платы равна 106 000 руб. в месяц (в т.ч. НДС). Согласно допсоглашению, заключенному в феврале 2019 г., арендный платеж увеличился до 112 600 руб. в месяц (в т.ч. НДС). По допсоглашению это изменение действует с 1 октября 2018 г.

За 4 квартал 2018 г. аренда составила 318 000 руб. (в т.ч. НДС — 48 508 руб.). После заключения допсоглашения в феврале 2019 г. аренда за 4 квартал 2018 г. увеличилась до 337 800 руб. (в т. ч. НДС — 51 529 руб.).

В феврале 2019 г. после подписания допсоглашения «Сокол» выписывает «Ласточке» корректировочный счет-фактуру и указывает:

- прежнюю сумму арендного платежа за 4 квартал 2018 г. (318 000 руб., в т.ч. НДС — 48 508 руб.);

- новую сумму арендного платежа за 4 квартал 2018 г. (337 800 руб., в т.ч. НДС — 51 529 руб.);

- разницу (увеличение) (19 800 руб., в т.ч. НДС — 3 020 руб.).

В этой ситуации «Сокол» увеличивает налоговую базу 1 квартала 2019 г., регистрируя корректировочный счет-фактуру в книге продаж за этот период, на 16 780 руб. (без НДС).

«Ласточка» вправе в 1 квартале 2019 г. заявить к вычету сумму НДС в размере 3 020 руб. согласно корректировочному счету-фактуре, полученному от «Сокола», зарегистрировав этот счет-фактуру в книге покупок 1 квартала 2019 г.

Пример 2

В сентябре 2019 г. «Сокол» отгрузил «Ласточке» продукцию на сумму 96 000 руб. (в т.ч. НДС — 14 644 руб.).

В феврале 2019 г. стороны договорились об уменьшении стоимости отгруженной продукции. Стоимость после уменьшения составила 82 400 руб. (в т. ч. НДС — 12 569 руб.).

В феврале 2019 г. «Сокол» выписывает «Ласточке» корректировочный счет-фактуру, где указывает:

- прежнюю стоимость (96 000 руб., в т.ч. НДС — 14 644руб.);

- новую стоимость (82 400 руб., в т.ч. НДС — 12 569 руб.);

- разницу (уменьшение) (13 600 руб., в т.ч. НДС — 2 075 руб.).

В этой ситуации в феврале 2019 г. «Сокол» вправе заявить к вычету НДС в сумме 2 075 руб. согласно корректировочному счету-фактуре, выставленном «Ласточке». Для этого «Сокол» регистрирует выписанный «Ласточке» корректировочный счет-фактуру в своей книге покупок за 1 квартал 2019 г.

«Ласточка» в феврале 2019 г. должна восстановить НДС в сумме 2 075 руб., указанной в корректировочном счете-фактуре, полученном от «Сокола». В этой связи в феврале 2019 г. «Ласточка» должна сделать восстановительную запись в своей книге продаж 1 квартала 2019 г.

Регистрация исправлений в зависимости от периода происходит по представленной ниже схеме.

Практика составления корректировочных счетов-фактур показала, что корректировка стоимости товаров, услуг или имущественных прав может осуществляться неоднократно.

Имейте в виду: при повторной корректировке продавцом составляется корректировочный счет-фактура. В нем фиксируются данные предыдущего корректировочного счета-фактуры. Так в следующий корректировочный счет-фактуру попадает разница между новыми данными и данными предыдущей корректировки.

При этом новый корректировочный счет-фактура включает дату и номер предыдущего. Он регистрируется сторонами в книгах продаж и покупок в общеустановленном порядке на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета-фактуры (остаются в том виде, в котором они были отражены при его выставлении).

Как они должны быть отражены в декларации?

Налоговая служба использует программные продукты для проверки налоговых деклараций. Изучая декларацию по НДС, программа вычисляет два вида ошибок:

- несовпадение по суммам, когда продавец и покупатель по одной и той же сделке провели разные суммы НДС;

- неотражение операций, когда один контрагент зафиксировал сделку и налог по ней, а другой — нет.

Отметим, что не все ошибки в декларации критичны. Так, если допущена ошибка в разделе 2 декларации по НДС в строках с 010 по 070, то налогоплательщик может, но не обязан подавать уточенную декларацию. Но когда доходит до ошибки в числовых показателях, из-за чего в бюджет поступает меньший платеж, налогоплательщик должен скорректировать декларацию, заплатить недоимку и пени.

Выявив несоответствие данных, ФНС направит налогоплательщику требование пояснить ту или иную операцию в декларации и укажет код одной из девяти вероятных ошибок:

1 код ошибки означает, что контрагент:

- не отразил в своей декларации операцию;

- не подал декларацию в ФНС, а если и подал, то с нулевыми показателями;

- допущена ошибка в отражении операции, которая не дает распознать счет-фактуру и сравнить ее с записями контрагента.

2 код ошибки появляется, когда есть несостыковки между операциями книги покупок и книги продаж (в декларации это 8 и 9 раздел соответственно) налогоплательщика. Такая ситуация возможна, например, когда зачитываются авансы.

3 код ошибки указывается при расхождении информации между журналами выставленных и полученных счетов-фактур (в декларации это 10 и 11 раздел соответственно). Это распространенная ошибка у налогоплательщиков, которые ведут посредническую деятельность.

4 код ошибки свидетельствует о том, что в какой-то графе декларации (рядом с кодом ошибки обязательно указывается графа, в которой эта ошибка обнаружена) выявлена ошибка (арифметическая и т.п.).

5 код ошибки в декларации по НДС говорит о неправильно указанной дате счета-фактуры в разделах с 8 по 12. Появление в требовании по НДС 5 кода ошибки возможно как в случае неправильного указания даты, так и в ситуации превышения даты счета-фактуры проверяемому отчетному периоду. Код ошибки 5 по НДС — один из нововведенных кодов, которые стали применятся только с 2019 года.

6 код ошибки в декларации по НДС означает, что налогоплательщик указал в книге покупок (в 8 разделе декларации) НДС к вычету по счету-фактуре, который был выписан ранее трехлетнего периода, допустимого для получения вычета по налогу. В требовании по НДС 6 код ошибки стал появляться с января 2019 года.

7 код, в отличие от 6 кода ошибки по НДС, указывает на отражение в книге покупок НДС к вычету по входящему счету-фактуре, выписанному до госрегистрации налогоплательщика.

8 код ошибки используется для операций, отраженных в разделах с 8 по 12 декларации по НДС, с неверной кодировкой, не соответствующей приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

9 код ошибки свидетельствует, что в книге продаж (в 9 разделе декларации) неправильно проведено аннулирование исходящего счета-фактуры — отрицательный НДС больше НДС по счету-фактуре, который аннулируется, или запись об аннулируемом счете-фактуре вообще отсутствует в книге продаж.

Перечисленные коды ошибок в декларации по НДС предназначены, чтобы упростить проверку исчисления налога, а также быстро определить раздел с недостоверными данными. Кроме того, ранжирование ошибок в декларации по НДС позволяет налогоплательщикам понять, нужно ли подавать в ФНС «уточненку» или достаточно пояснений.

Корректировочный счет-фактура выставляется в том случае, когда изменяется стоимость отгруженных ранее товаров (выполненных работ, оказанных услуг) за счет изменения цены и (или) количества (объема) товара (работы, услуги). При этом данный факт должен быть подтвержден соответствующими документами. Необходимость составления корректировочного счета-фактуры в указанных случаях следует из положений п. 3 ст. 168 НК РФ и подтверждается выводами, сделанными в письме ФНС России от 23.08.2012 № АС-4-3/13968@.

Обратите внимание, если изменение стоимости произошло в течение пяти календарных дней со дня отгрузки товаров и до выставления счета-фактуры, то можно выставить обычный счет-фактуру на отгрузку, а не корректировочный (Письмо Минфина России от 18.06.2014 № 03-07-РЗ/29089).

Порядок оформления корректировочного счета-фактуры

Корректировочный счет-фактура составляется при обязательном наличии договора, соглашения или иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), в том числе из-за изменения цены и (или) изменения количества (объема). Данная норма прописана в положениях п.10 ст.172 НК РФ.

На составление корректировочного счета-фактуры у поставщика есть пять календарных дней с даты оформления соответствующего документа, подтверждающего изменение стоимости и (или) количества отгруженного товара (работы, услуги).

В корректировочном счете-фактуре должны быть указаны следующие реквизиты:

- наименование «корректировочный счет-фактура», его порядковый номер и дата составления;

- порядковый номер и дата составления счета-фактуры (счетов-фактур), по которому осуществляется изменение;

- наименования, адреса и идентификационные номера налогоплательщика и покупателя;

- наименование товаров (описание выполненных работ, оказанных услуг) и единица измерения, по которым осуществляются изменение цены и (или) уточнение количества (объема);

- количество (объем) товаров (работ, услуг) по счету-фактуре до и после уточнения;

- наименование валюты;

- цена за единицу измерения без учета НДС;

- стоимость всего количества товаров (работ, услуг) по счету-фактуре без НДС до и после изменений;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма НДС до и после изменения стоимости;

- стоимость всего количества товаров (работ, услуг) с учетом суммы НДС до и после изменения;

- разница между показателями счета-фактуры, по которому осуществляется изменение стоимости.

При этом налогоплательщик вправе составить единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), указанных в двух и более счетах-фактурах, составленных им ранее.

Кроме того, при необходимости продавец может внести дополнительные реквизиты в форму корректировочного счета-фактуры, утвержденного Постановлением Правительства РФ от 26.12.2011 №1137. Такая позиция подтверждается выводами, сделанными в письмах ФНС России от 23.08.2012 № АС-4-3/13968@ и Минфина России от 04.09.2012 № 03-07-08/264 и от 08.08.2012. № 03-07-15/102.

На практике можно встретиться с ситуацией, когда Вам понадобится оформление повторного корректировочного счета-фактуры, изменяющего данные первого. Поскольку корректировочный счет-фактуру составляют на разницу между показателями до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), то при повторном изменении стоимости отгрузки продавец должен будет выставить новый корректировочный счет-фактуру. В него надо будет перенести соответствующие данные из предыдущего корректировочного счета-фактуры, то есть, в строку А (до изменения) повторного корректировочного счета-фактуры переносятся сведения, отражаемые по строке Б (после изменения) предыдущего корректировочного счета-фактуры. А в строке 1б повторного корректировочного счета-фактуры отражается номер и дата первого корректировочного счета-фактуры, к которому он составляется. Данная позиция высказана в письме Минфина России от 26.05.2015 № 03-07-09/30177.

При этом повторный корректировочный счет-фактура также составляется в течение пяти дней с момента составления документа, подтверждающего согласие (факт уведомления) покупателя с повторным изменением стоимости отгруженных товаров (работ, услуг). Регистрация нового корректировочного счета-фактуры в книге покупок и книге продаж осуществляется в общеустановленном порядке, а запись о выставленном предыдущем корректировочном счете-фактуре в книге покупок (книге продаж) при повторном изменении стоимости и выставлении нового корректировочного счета-фактуры не аннулируется.

Необходимость составления корректировочного счета-фактуры при неполной поставке товара

В случае расхождения количества фактически полученных покупателем товаров (объема выполненных работ, оказанных услуг) по сравнению с количеством, указанном продавцом в первичном документе и первоначальном счете-фактуре, и последующего изменения стоимости отгруженных товаров (работ, услуг) в результате уточнения их количества продавцом должен быть выставлен корректировочный счет-фактура.

В случае, если изменение стоимости товаров (работ, услуг) произошло в результате исправления технической ошибки, возникшей в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (работ, услуг), то корректировочный счет-фактура продавцом не выставляется. Также не составляется корректировочный счет-фактура при пересортице товара, когда к покупателю поступают товары, не упомянутые в отгрузочном счете-фактуре. В указанных случаях в выставленный счет-фактуру следует внести соответствующие исправления. Исправления вносятся продавцом в порядке, установленном п. 7 Приложения № 1 к Постановлению Правительства РФ от 26.12.2011 №1137 путем составления нового экземпляра счета-фактуры.

Заметим, если компания своевременно не выставит корректировочный счет-фактуру в случае, когда его выставление необходимо, она рискует получить штраф по ст.120 НК РФ за грубое нарушение правил учета доходов и расходов и объектов налогообложения в размере 10 000 руб. при совершении нарушения в течение одного квартала, и 30 000 руб. – в течение большего времени.

На основании корректировочного счета-фактуры поставщик вправе заявить вычет по НДС. Поэтому корректировочный счет-фактуру нужно зарегистрировать в книге покупок. А вот покупателю регистрировать корректировочный счет-фактуру, поступившую от поставщика, не нужно (письмо Минфина России от 12.05.2012 № 03-07-09/48). Ведь покупатель должен принимать на учет только фактически поступившие товары.

Поскольку вычет по НДС можно заявить только по фактически поступившим и учтенным товарам (п. 1 ст. 172 НК РФ), покупатель должен изначально заявить к вычету правильную сумму НДС. И корректировать ее в дальнейшем не потребуется. В таком случае в книге покупок регистрируется только отгрузочный счет-фактура поставщика на сумму налога со стоимости товаров, принятых на учет.

Необходимость составления корректировочного счета-фактуры при возврате товара

Корректировочный счет-фактура составляется только в том случае, когда покупатель возвращает продавцу лишь часть товаров, не принятых им еще на учет.

Корректировочный счет-фактура не составляется в следующих случаях (исправления вносятся в порядке, установленном Постановлением Правительства РФ от 26.12.2011 №1137):

- покупатель возвращает товары, которые уже были приняты им на учет (тогда покупатель должен оформить отгрузочный счет-фактуру на стоимость возвращенных товаров);

- покупатель возвращает всю партию товаров, не принятых на учет (тогда поставщик вправе принять к вычету НДС со стоимости товаров на основании своего счета-фактуры на их отгрузку).

Оформляется корректировочный счет-фактура у покупателя и продавца при возврате товара в таком же порядке, в каком и при недопоставке товара (работы, услуги), описанной выше.

Необходимость составления корректировочного счета-фактуры при предоставлении скидки, премии на товар (работу, услугу)

При предоставлении скидок покупателю принципиальное значение имеет момент, когда продавцом предоставляется скидка или премия до или после оплаты товара покупателем. Если скидка предоставляется до того, как он оплатил товар, то она не может уменьшать стоимость отгруженного товара, и особых сложностей в дальнейшем ее учет не вызывает. Другое дело, когда скидка дается уже после того, как товар был оплачен, например, за объем совершенных покупок.

При этом, если поставщик выплачивает покупателю премию или иную поощрительную выплату, то такая выплата не уменьшает для целей исчисления налоговой базы по НДС продавцом товаров (работ, услуг) (и применяемых вычетов их покупателем) стоимость отгруженных товаров, что прямо следует из положений п. 2.1 ст. 154 НК РФ). Исключением является случай, когда непосредственно договором предусмотрено уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты). При предоставлении такой «ретроскидки» продавец либо возвращает разницу в стоимости отгруженных товаров денежными средствами, либо стороны договариваются учесть возникшую разницу в счет аванса уже под следующую поставку. В последней рассмотренной нами ситуации меняется стоимость товаров, а значит корректировке подлежит и налоговая база по НДС (выставляется корректировочный счет-фактура).

Таким образом, при решении вопроса о необходимости составления корректировочного счета-фактуры, бухгалтеру необходимо тщательно ознакомиться с условиями договора, в рамках которого предоставляется скидка или премия для того, чтобы убедиться изменяется ли стоимость товара на предоставленную покупателю скидку или нет. В случае необходимости составления корректировочного счета-фактуры его оформление происходит в вышеуказанном порядке так же, как и в ранее описанных ситуациях.

Интересно рассмотреть выводы, сделанные Верховным Судом в Определении от 22.06.2016 №308-КГ15-19017 касательно предоставления подобных «рестроскидок», уменьшающих стоимость ранее отгруженных товаров на основании корректировочных счетов-фактур. Суть вопроса заключалась в том, что в рассматриваемой спорной ситуации поставлялись продовольственные товары, в то время как положениями Закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в РФ» не позволено изменять условия договора, в том числе стоимость товара, когда продовольственные товары уже отгружены. В Определении Верховный Суд поддержал позицию налогоплательщика и подтвердил правомерность определения налоговой базы по НДС с учетом предоставленных скидок и внесения корректировок за тот налоговый период, в котором отражена реализация товаров (работ, услуг). Отметим, данный вывод соответствует доводам, приводимым ранее в Постановлениях Президиума ВАС от 22.12.2009 №11175/09 и от 7.02.2012 № 11637/11 о необходимости составления корректировочных счетов-фактур при изменении стоимости отгруженных товаров.

Процессы работы с бумажными и электронными корректировочными счетами-фактурами идентичны. Но к несомненным плюсам электронного документооборота можно отнести быстрый поиск необходимого документа, контроль операций и историю изменений, экономию времени и исключение ошибок, возникающих из-за «человеческого фактора».

Подключиться к юридически значимому электронному документообороту можно с помощью продуктов компании Такском. Для обмена электронными документами может быть использована учетная система или простая веб-версия, работающая с любого компьютера.

Узнать больше об ЭДО, получить консультацию специалистов, ознакомиться с историями успешного внедрения ЭДО в крупнейших компаниях можно на сайте компании Такском.

Отправить

Запинить

Твитнуть

Поделиться