С расходами будущих периодов бухгалтеры сталкиваются все чаще и чаще: страховка автомобиля, покупка программ, лицензий и сертификатов, ДМС. И если с поступлением таких расходов особых проблем нет, то вот прекратить автоматическое списание удается не каждому. В этой публикации мы расскажем, как это сделать на примере расторжения договора страхования автомобиля в случае его реализации в 1С: Бухгалтерии предприятия ред. 3.0.

Безусловно, не стоит лезть в прошлые периоды, чтобы исправить первоначальное поступление страховки автомобиля. При расторжении договора страхования оставшуюся сумму расходов будущих периодов целесообразно учитывать в составе прочих расходов по бухгалтерскому и налоговому учету.

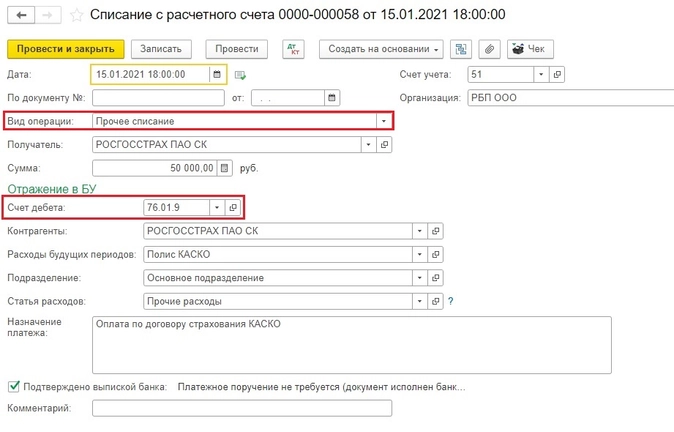

Для учета расходов будущих периодов по страховке автомобиля используется счет 76.01.9 «Платежи (взносы) по прочим видам страхования» с использованием справочника «Расходы будущих периодов».

Перейдем к конкретному примеру: в январе был приобретен автомобиль (далее по тексту — основное средство (ОС). Затраты по полису КАСКО составили 50000 руб. Перечисление страховой премии было выполнено одним платежом в месяце приобретения ОС. В феврале ОС внезапно продается, поэтому необходимо списать остаток страховой премии на прочие расходы, соответственно, прекратить списание РБП по полису КАСКО.

1. Итак, сначала страховка была оплачена.

Учет страховой премии должен быть учтен в составе расходов будущих периодов. Просим обратить внимание на счет дебета — 76.01.9. Да, именно он используется при учете страховых премий по договору добровольного страхования.

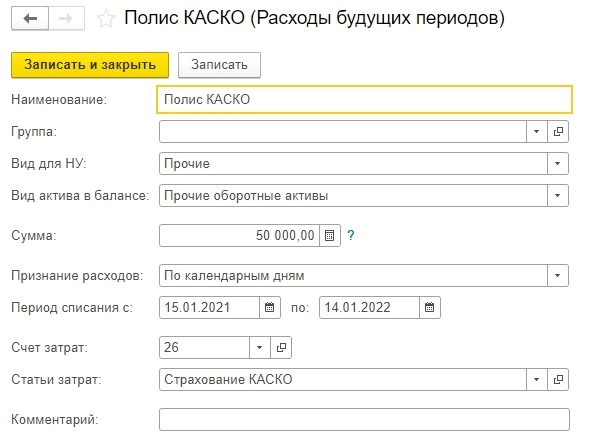

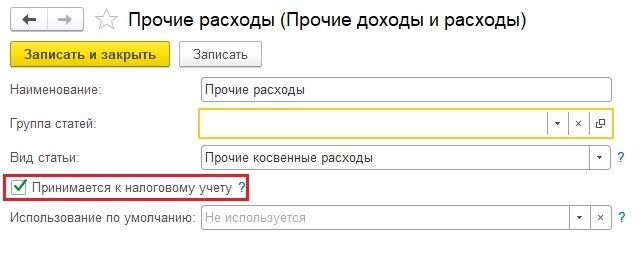

2. Выполним настройку элемента справочника «Расходы будущих периодов», укажем:

Примерно так должен выглядеть ваш элемент справочника «Расходы будущих периодов».

Однако не все параметры, указываемые в этом справочнике, напрямую влияют на результат расчета. К таким параметрам относится сумма. Она указывается справочно. Более того, сумму вовсе можно не указывать и результат расчета не изменится. Программа обращает внимание при списании РБП на остаток по счету 76.01.9 (в нашем случае, у вас это может быть, к примеру, счет 97.21).

Темный лес для бухгалтера — это федеральные стандарты бухучета. Пожалуй, разобраться во всех и применять в работе может только счастливчик. Поэтому ловите бесплатный вебинар «Клерка» об одном из ФСБУ — ФСБУ 6/2020! Все без воды, понятно и на практических примерах.

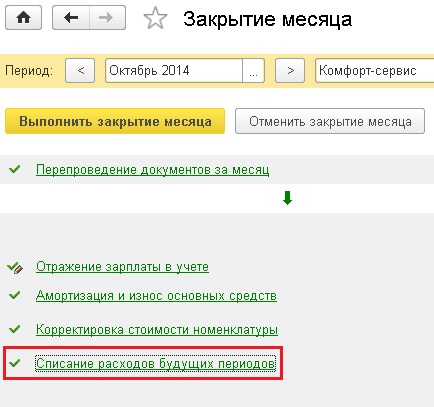

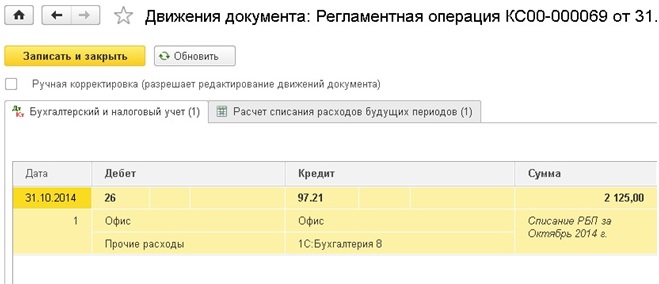

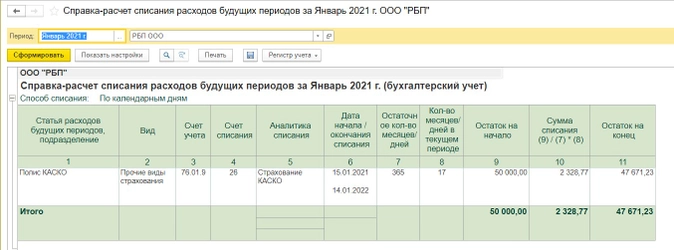

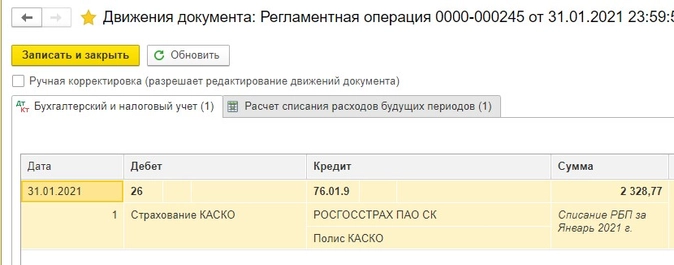

3. С текущими настройками в январе программа списала следующую сумму страховой премии на расходы:

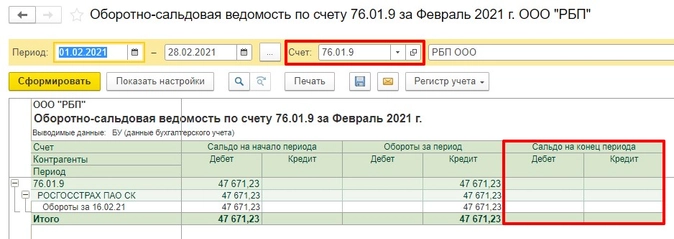

Так как расчет РБП у нас происходит по календарным дням, то программа высчитывает количество дней до окончания месяца и, разделив 50 000 руб./ 365 дней, получает 136,99 руб. ежедневно. Умножаем 136,99 руб. на 17 дней (с учетом дня учета страховой премии — 15 число), получаем 2 328,77 руб. На остаток приходится сумма, равная 47 671,23 руб.

4. Так как ОС мы продаем в феврале, то февралем и должны списать РБП.

Для этого нам не нужно снова заходить в справочник «Расходы будущих периодов», менять дату окончания списания потому, что иначе сумма в январе при повторном закрытии месяца изменится!

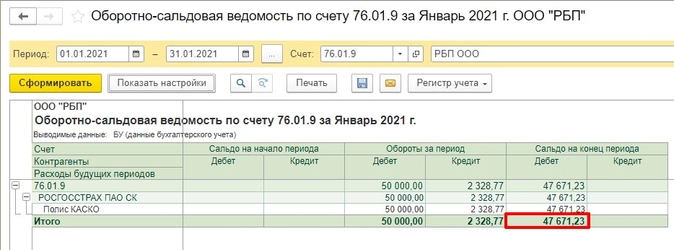

Для списания РБП на прочие расходы нам потребуется остаток по счету 76.01.9.

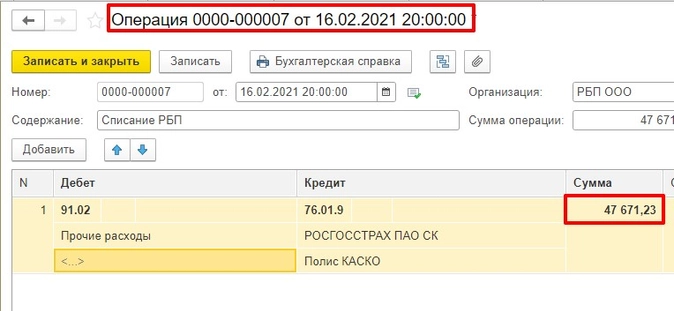

5. Нужно отнести остаток по счету 76.01.9 на прочие расходы, указав необходимую вам статью прочих затрат.

Делаем операцию вручную, как указано на скриншоте:

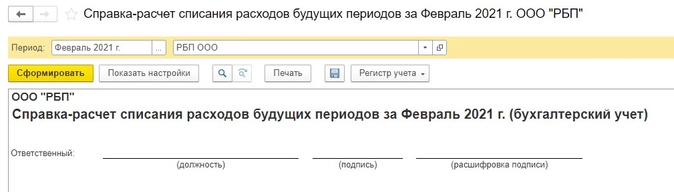

6. Проверяем справку-расчет за февраль.

Она пустая, так и должно быть.

Но! Если ОС часть месяца применялось в основной деятельности, то нужно высчитать сумму стоимости списания, которая все-таки будет закрыта на основной счет затрат в операции «Списание расходов будущих периодов». И тогда в предыдущей операции нужно указать не весь остаток по счету 76.01.9, а за вычетом той суммы, которая будет отнесена на основной счет затрат.

7. Проверяем ОСВ по счету 76.01.9. Остатка нет, все хорошо.

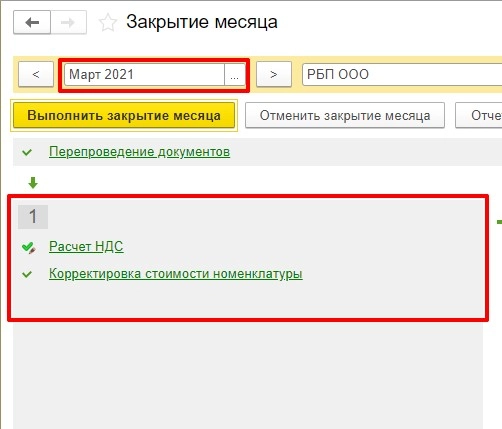

8. Проверяем, есть ли списание РБП в следующем месяце.

Видим, что операции нет. Значит, делаем выводы — все сделали верно!

В прошлые периоды не входили, справочник не меняли, соответственно, при перезакрытии месяцев у нас ничего «не слетит».

Расходы будущих периодов (РБП) — понятие особенное: их не всегда легко распознать, да и при учете в программе есть свои нюансы. В этой статье мы рассмотрим, как отражать расходы будущих периодов в 1С 8.3 Бухгалтерия.

Вы узнаете:

- как в 1С провести расходы будущих периодов;

- какие документы используются для расходов будущих периодов в 1С;

- на каком счете их отразить и как заполнить к нему аналитику;

- как осуществить списание РБП.

Подробнее изучить расходы будущих периодов на онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Расходы будущих периодов в 1С

- Как в 1С отразить расходы будущих периодов

- Аналитика к счету 97 «Расходы будущих периодов»

- Списание расходов будущих периодов в 1С 8.3

- Как в 1С провести расходы будущих периодов

- Отражение в учете затрат на ПО

- Инвентаризация расходов будущих периодов в 1С 8.3

Как в 1С отразить расходы будущих периодов

Расходы будущих периодов (РБП) — это затраты, которые признаются в расходах в течение нескольких отчетных периодов. Т.е. сумма затрат распределяется по заданным параметрам на каждый отчетный период, к которому относится, а не учитываются единовременно при их возникновении.

Затраты, которые относятся к будущим периодам, отражаются по счету 97 «Расходы будущих периодов» следующими документами:

- Поступление (акт, накладная) вид операции Услуги (акт) — если затраты поступили от сторонних контрагентов;

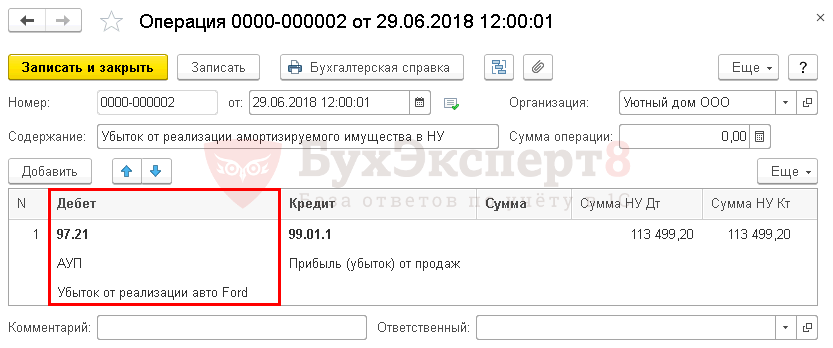

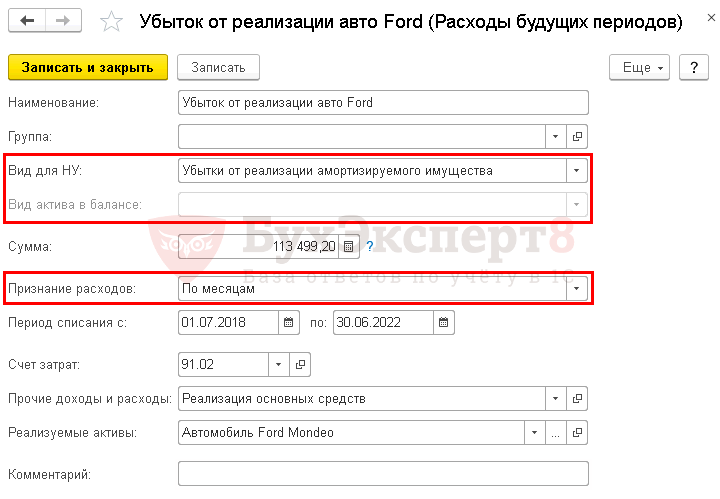

- Операция, введенная вручную — для прочих затрат или убытков.

Аналитика к счету 97 «Расходы будущих периодов»

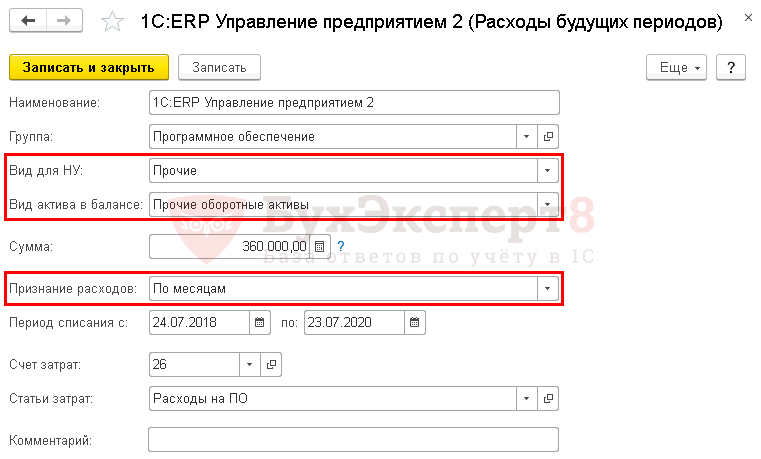

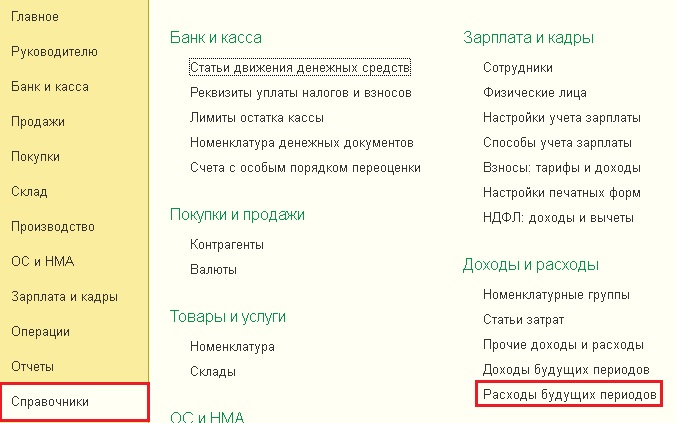

В программе 1С необходимо ввести аналитику к счету 97.21 субконто Расходы будущих периодов (Справочники — Доходы и расходы — Расходы будущих периодов: так называется справочник для учета затрат, подлежащих равномерному списанию).

Данный справочник используется не только для отражения порядка списания РБП, но и для равномерного списания платежей по страхованию, отраженных на счетах 76.01.9 и 76.01.2.

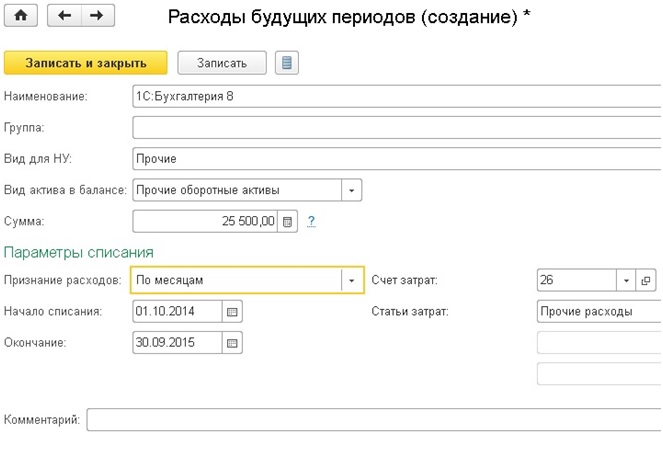

Порядок его заполнения следующий:

- Вид для НУ — выбираем, как затраты будут отражаться в НУ;

- Вид актива в балансе — устанавливаем, как затраты будут отражаться в БУ;

- Сумма — сумма затрат, которая будет списываться в течении заданного периода;

Сумма в справочнике Расходы будущих периодов указывается только справочно. Для расчета ежемесячной суммы к списанию используется сумма, указанная по счету 97 или по счетам 76.01.9 и 76.01.2.

- Признание расходов — показываем, как будут признаваться расходы:

- По месяцам;

- По календарным дням;

- В особом порядке: списание будет осуществляться вручную пользователем, а не автоматически при Закрытии месяца.

- Период списания — с какой и по какую дату должны списываться затраты;

- Счет затрат — счет учета затрат, который будет автоматически подставляться при признании расходов.

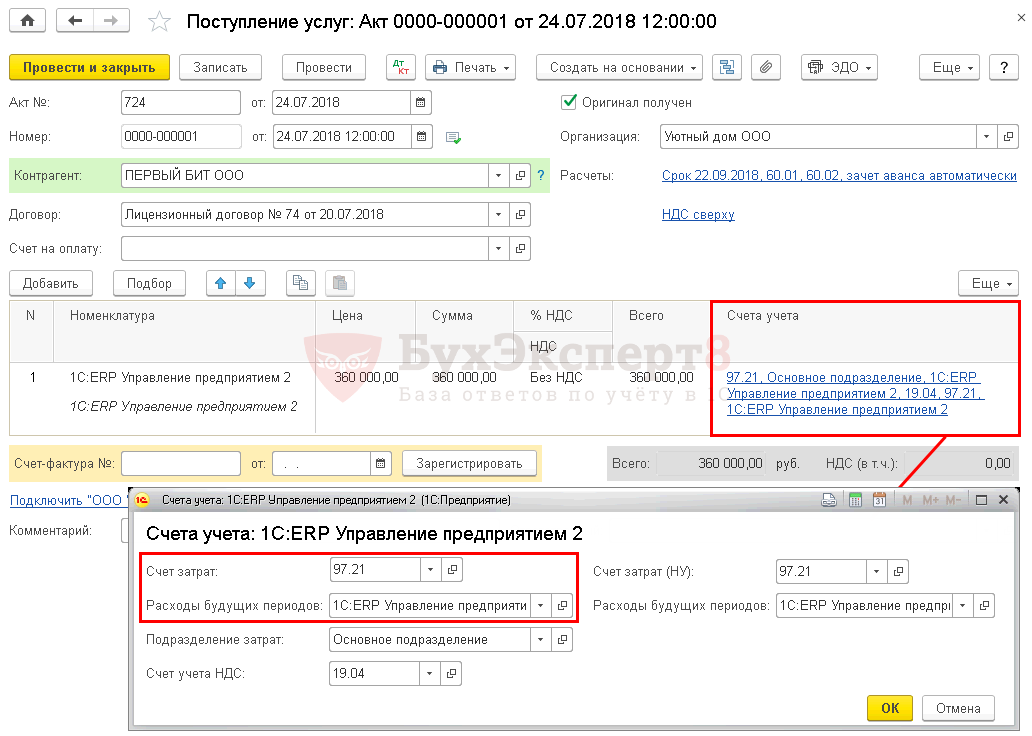

Вот как, например, будет выглядеть заполнение аналитики для списания затрат на ПО:

А это заполнение аналитики при списании убытка в НУ по реализованным основным средствам:

Списание расходов будущих периодов в 1С 8.3

Рассмотрим списание РБП на следующем примере:

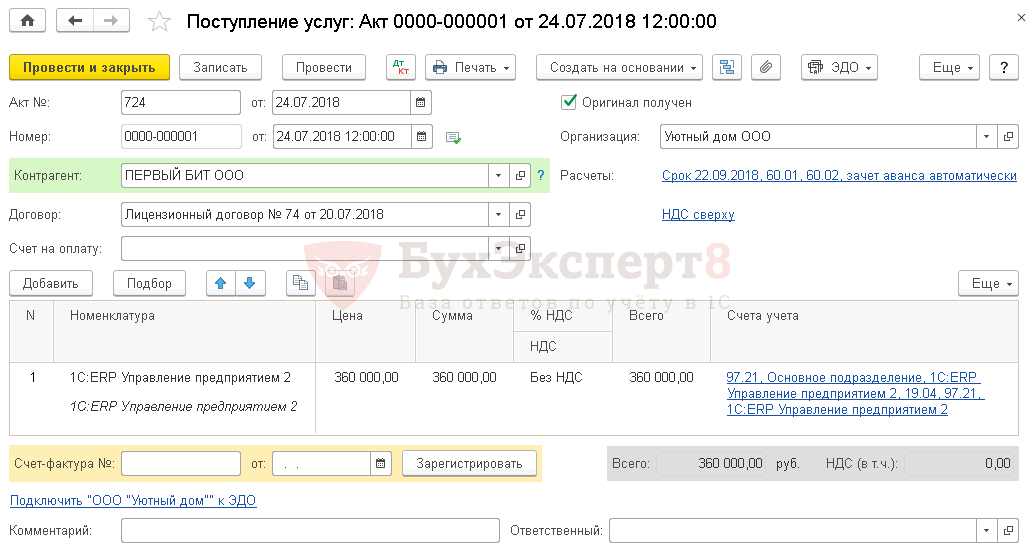

24 июля Организация в соответствии с лицензионным договором получила по акту приема-передачи от ООО «ПЕРВЫЙ БИТ» неисключительные права на использование программы «1С:ERP Управление предприятием 2» стоимостью 360 000 руб. Срок использования программы, указанный в договоре, составляет 2 года.

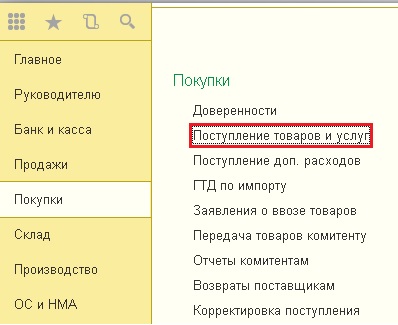

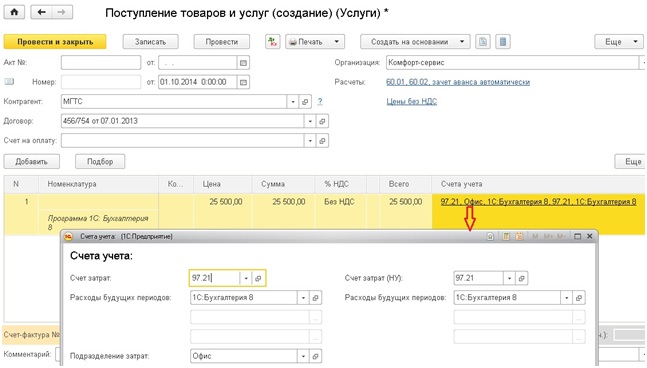

Как в 1С провести расходы будущих периодов

Учет затрат на ПО (неисключительное право) в 1С отразите документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки — Покупки — Поступление (акты, накладные).

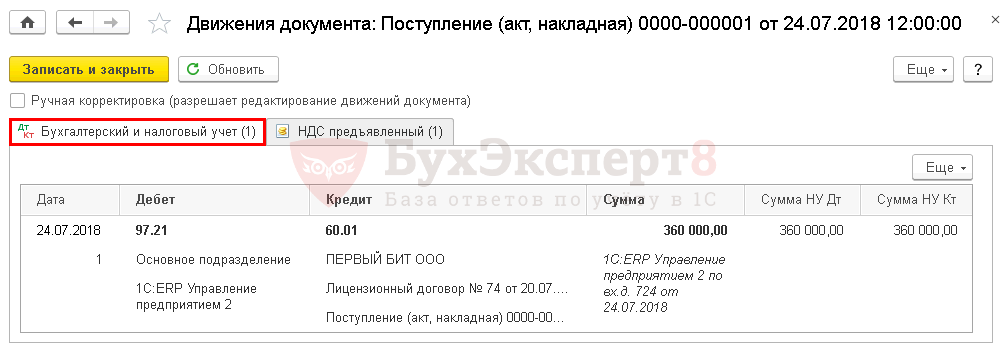

Проводки

Отражение в учете затрат на ПО

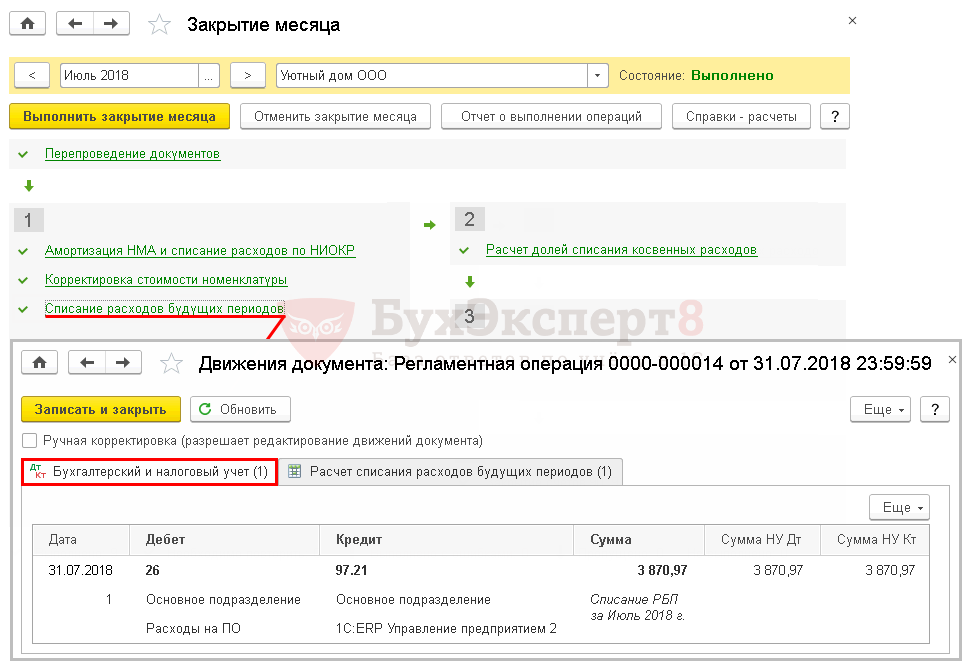

Для автоматического ежемесячного учета затрат на ПО запустите процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца.

Аналогично осуществляется учет затрат на ПО за следующие месяцы до окончания срока использования неисключительного права.

Изучить полную пошаговую инструкцию учета затрат на приобретение неисключительного права

Инвентаризация расходов будущих периодов в 1С 8.3

При инвентаризации РБП в 1С 8.3 проверьте:

- сумму по счету 97 «Расходы будущих периодов»;

- правомерность отнесения сумм на расходы;

- срок списания расходов;

- наличие документов, подтверждающих расходы;

- соответствие порядка списания расходов, методике, утвержденной Учетной политикой по БУ (п. 3.35 Методических указаний, утв. Приказом Минфина РФ от 13.06.1995 N 49).

Инвентаризация расходов будущих периодов в 1С 8.3

Проверьте себя! Пройдите тест:

- Тест. Анализ субконто: Контрагенты и Договоры

- Тест. Исправление ошибок, обнаруженных в отчете Анализ Субконто

- Тест. Учет прав на программные продукты

- Тест. Неправильный договор при расчетах с контрагентом: обнаружение и исправление ошибки с помощью отчета Анализ Субконто

См. также:

- Субконто в 1С

- Закрытие месяца в 1С 8.3 Бухгалтерия пошагово

- Какие затраты могут учитываться в составе расходов будущих периодов?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добрый день.

В августе 2018 года организация приобрела Лицензии КриптоПро и КриптоАРМ (бессрочные) на сумму 6000 рублей. Были оприходованы на 97 счет. Признание расходов было указано до конца 2018 года. Сейчас понимаю, что это было сделано неверно, что срок списания — 5 лет.

Подскажите, пожалуйста, как в 1С Бухгалтерия предприятия (базовая), редакция 3.0 (3.0.73.46) исправить данную операцию? И можно ли это вообще сделать, если 2018 год уже закрыт?

Здравствуйте

Цитата (Мошка):В августе 2018 года организация приобрела Лицензии КриптоПро и КриптоАРМ (бессрочные) на сумму 6000 рублей. Были оприходованы на 97 счет. Признание расходов было указано до конца 2018 года. Сейчас понимаю, что это было сделано неверно, что срок списания — 5 лет.

Подскажите, пожалуйста, как в 1С Бухгалтерия предприятия (базовая), редакция 3.0 (3.0.73.46) исправить данную операцию? И можно ли это вообще сделать, если 2018 год уже закрыт?

Не знаю научных способов исправления «Расходов будущих периодов» в 1С, но знаю какими должны быть проводки: Д 97 К 91 восстановили сумму, которая списана излишне в 2018 года (п. 14 ПБУ 22/2010)

Как бы я сделала в 1С? Исправительную проводку оформила «Операцией, введенной вручную» и датой исправления создала бы новую номенклатуру с датой начала списания — 1- число следующего месяца, после исправления, а дата окончания 08.2023г. При Закрытии месяца должна списываться сумма равная 100р.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Цитата (simport):Исправительную проводку оформила «Операцией, введенной вручную» и датой исправления создала бы новую номенклатуру с датой начала списания — 1- число следующего месяца, после исправления, а дата окончания 08.2023г. При Закрытии месяца должна списываться сумма равная 100р.

simport, не могли бы Вы более подробно разъяснить?

Я сделала приход трех лицензий 09.08.2018. Сделала операцию «Расходы будущих периодов».

Насколько я понимаю, до конца 2018 года правильно у меня должно было списаться:

за неполный август — 71

сентябрь — 100

октябрь — 100

ноябрь — 100

декабрь — 100.

Итого — 471.

Я делаю от 01.01.2019 «Операцию вручную» с проводкой 97.21-91.01 -5529 (с минусом).

А как сделать новую номенклатуру?

Цитата (Мошка):Я делаю от 01.01.2019 «Операцию вручную» с проводкой 97.21-91.01 -5529 (с минусом).

Да, верно, но только без минуса, т.к. исправление ошибок прошлых лет делается путем обратных проводок.

В 2018 году вы делали проводки Д 20 (26, 44) К 97 , а теперь делаете обратную Д 97 К 91. Сторнировать можно при исправлении ошибок текущего года.

Цитата (Мошка):А как сделать новую номенклатуру?

Точно также как вы создавали три предыдущие.

Так как на дворе октябрь, то за 9 месяцев 2019 года нужно было бы сделать проводку Д 20 (26, 44) К 97. Но её не делали, т.к. ошибка выявлена недавно.

Поэтому, исправляя ошибку 2018 года, обратную проводку Д 97 К 91 делаете на сумму 4629 ( 5 529 — 900 (100 х 9 месяцев). И в Номенклатуре указываете срок с 01.10.2019 по 01.08.2023.

Цитата (simport):Точно также как вы создавали три предыдущие.

простите за тормознутость, но Вы имеете в виду номенклатуры РБП?

Цитата (simport):по 01.08.2023

почему по 01.08? лицензии приобретены 09.08 и на пять лет

Цитата (Мошка):Вы имеете в виду номенклатуры РБП?

Да.

Цитата (Мошка):почему по 01.08? лицензии приобретены 09.08 и на пять лет

значит «по 09.08.2023»

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Цитата (simport):Да, верно, но только без минуса, т.к. исправление ошибок прошлых лет делается путем обратных проводок.

В 2018 году вы делали проводки Д 20 (26, 44) К 97 , а теперь делаете обратную Д 97 К 91. Сторнировать можно при исправлении ошибок текущего года.

получается что расходы текущего года будут вычитаться из дебетового сальдо?

Цитата (Мошка):получается что расходы текущего года будут вычитаться из дебетового сальдо?

Как ещё.

Допустим, ошибки не было. Вы сделали проводку Д 97 К 60. Так? Ежемесячно будут формироваться проводки Д 20 (20, 44) К 97. Т.е. дебетовое сальдо ежемесячно будет уменьшаться за счет проводки по кредиту. Так?

Цитата (simport):Как ещё.

Допустим, ошибки не было. Вы сделали проводку Д 97 К 60. Так? Ежемесячно будут формироваться проводки Д 20 (20, 44) К 97. Т.е. дебетовое сальдо ежемесячно будет уменьшаться за счет проводки по кредиту. Так?

Поняла свою ошибку.

И последний вопрос — почему нельзя сделать с 1 января и перепровести документы?

Цитата (simport):И в Номенклатуре указываете срок с 01.10.2019 по 01.08.2023.

Цитата (Мошка):И последний вопрос — почему нельзя сделать с 1 января и перепровести документы?

Цитата (simport):И в Номенклатуре указываете срок с 01.10.2019 по 01.08.2023.

Можете конечно.

Просто у меня твердое правило. За период отчиталась, закрыла период в программе, а то потом неизвестные хвосты повылезают, если не закрыть.

Решать вам.

Пройти обучение и получить удостоверение специалиста по охране труда

- Опубликовано 24.10.2014 17:36

- Автор: Administrator

- Просмотров: 59392

Достаточно много вопросов от бухгалтеров я слышу на тему расходов будущих периодов (РБП). Кого-то интересует, что сделать, чтобы они списывались автоматически и как это реализовано в программах 1С. А кто-то спрашивает, почему суммы попадают не в ту строку баланса, которую они считают правильной. В этой статье я подробно опишу, как внести в 1С: Бухгалтерию 8 расходы будущих периодов и как осуществлять их списание, чтобы суммы верно отражались в отчетности.

В общем случае РБП учитываются на счете 97, однако после изменений законодательства, вступивших в силу с 2011 года, в программах 1С появилась возможность учитывать элементы справочника «Расходы будущих периодов» и на счете 76 (76.01.2 и 76.01.9). Связано это с тем, что расходы на страхование, которые раньше все учитывали на 97 счете, уже нельзя так однозначно отнести к РБП, однако возможность списывать их равномерно в течение года пользователям оказалась по-прежнему нужна.

В качестве аналитики на всех указанных счетах используется справочник «Расходы будущих периодов», который можно найти на вкладке «Справочники» в 1С: Бухгалтерии предприятия 8 редакции 3.0.

Создаем новый элемент справочника, указываем название, вид для налогового учета и вид актива в балансе. Об этом поле мне хотелось бы рассказать более подробно. От того, какое значение выбрано, зависит, в какую строку баланса попадет сумма РБП. Возможны следующие варианты:

1) дебиторская задолженность — строка 1230 «Дебиторская задолженность»;

2) запасы — строка 1210 «Запасы»;

3) прочие оборотные активы — строка 1260 «Прочие оборотные активы»;

4) прочие внеоборотные активы — строка 1190 «Прочие внеоборотные активы»;

5) основные средства — строка 1150 «Основные средства».

Затем вводим сумму и выбираем способ признания расходов (как правило, по месяцам). Также нужно указать даты начала и окончания списания, счет и субконто затрат.

После того, как настройки РБП сделаны, можно отражать его поступление. Для этого предназначен документ «Поступление товаров и услуг», расположенный на вкладке «Покупки».

Создаем новый документ, отражать РБП будем как услугу. В табличной части пишем содержание услуги (саму номенклатуру можно не выбирать) и указываем цену. В колонке «Счета учета» выбираем счет 97.21 «Прочие расходы будущих периодов», указываем подразделение затрат и выбираем только что созданный нами РБП из справочника.

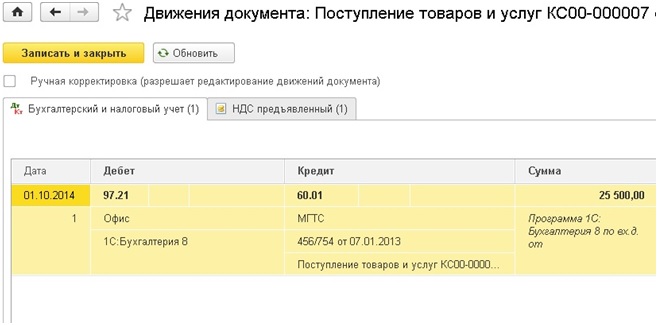

Документ формирует следующие движения по счетам.

Списание расходов будущих периодов выполняется в ходе процедуры закрытия месяца.

Проводки документа

Если у Вас остались вопросы по учету РБП в программах 1С, то Вы можете задать их в комментариях к статье или в разделе «Задать вопрос».

А если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

В системе 1С:ERP все расходы будущих периодов (далее РБП) признаются постатейными расходами.

Для отражения в учете РБП необходимо использовать статью расходов с вариантом распределения На расходы будущих периодов.

Счет отражения затрат при списании РБП задается в настройке статьи расходов, которая указывается в правилах распределения расходов будущих периодов:

Рисунок 1 — Настройка статьи расходов

На вкладке Регламентированный учет необходимо указать Вид актива РБП, Вид РБП и счет учета (в примере счет учета 97.21 и Прочие внеоборотные активы):

Рисунок 2 — Настройка статьи расходов – вкладка Регламентированный учет и МФУ

Оформить поступление РБП можно документами Приобретение товаров и услуг или Приобретение услуг и прочих активов.

На примере оформляем документ приобретение услуг и прочих активов.

Заполняем вкладку Расходы и прочие активы и указываем созданную ранее статью расходов по РБП:

Рисунок 3 — Приобретение услуг и прочих активов, проводки документа

Далее необходимо распределение РБП в учете.

Включить расходы будущих периодов в затраты предприятия можно в рамках процедуры закрытия месяца в рабочем месте Финансовый результат и контроллинг – Закрытие месяца – Распределение расходов будущих периодов.

В рабочем месте Распределение расходов будущих периодов на закладке К распределению для ранее оформленного поступления РБП по кнопке Распределить расходы формируется документ Распределение РБП:

Рисунок 4 — Выполнение операции Распределение расходов будущих периодов

В сформированном документе автоматически проставляется сумма, подлежащая распределению, и подразделение, на которое будут относиться затраты. В шапке документа в поле Начиная с указывается дата начала начисления, в поле Распределить – кратность распределения (календарные дни, месяцы, особый порядок) и в поле на — срок начисления затрат.

В документе Распределение РБПвыполняется распределение сумм в валюте управленческого и регламентированного учета. Распределяемые суммы могут быть определены автоматически или указаны вручную. В регламентированном учете распределяются суммы в целях бухгалтерского и налогового учета. При их различии указываются постоянные и временные разницы.

В общем случае в дате начала начислений может быть указан любой календарный день месяца (отчетного периода).

Рисунок 5 — Заполнение вкладки Основное документа Распределение расходов будущих периодов

Вкладка Распределение по месяцам заполняется по кнопке Распределить расходы. Суммы по управленческому учету (с НДС в валюте управленческого учета) и по регламентированному учету (без НДС в валюте регламентированного учета) по отчетным периодам формируются в соответствии с указанными в документе параметрами:

Рисунок 6 — Заполнение вкладки Распределение по месяцам документа Распределение расходов будущих периодов

По данным документа Распределение РБП формируются проводки регламентированного учета одновременно для всех отчетных периодов, в которых затраты при списании РБП должны быть приняты к учету. В проводках указывается сумма без НДС в валюте регламентированного учета:

Рисунок 7 — Проводки документа Распределение расходов будущих периодов

Представленный вариант позволяет отразить в управленческом и регламентированном учете любые виды расходов будущих периодов и задать для них различные способы распределения.

Настройки 1C:ERP мы осуществляем в рамках услуги Аренда 1С:ERP или осуществляем отдельно поддержку 1С:ERP с привлечением квалифицированных консультантов 1С:ERP.

Учитывая расходы, бухгалтер довольно часто сталкивается с ситуацией, когда затраты не могут быть признаны текущими, поскольку в настоящем периоде их нельзя включить в отчет. Между тем израсходованные средства должны в обязательном порядке быть учтены на балансе организации. Для этого и предназначен подход к ним как к расходам будущих периодов (РБП).

В статье мы рассмотрим, какие именно затраты следует относить к расходам будущих периодов, как их классифицировать и отражать на балансе, проясним нюансы налогового учета РБП, их расчета и инвентаризации.

Какие расходы могут учитываться в составе расходов будущих периодов?

Расходы будущих периодов: что именно отражаем на балансе

В бухгалтерском учете следует отражать стоимость активов – средств, над которыми организация получает контроль в результате актов своей деятельности, в расчете на финансовые или иные выгоды. Так проясняет этот термин Концепция бухучета РФ, принятая в Методологическом совете по бухгалтерскому учету при Министерстве финансов Российской Федерации, Президентским советом ИПБ РФ 29 декабря 1997 года.

Когда проводят инвентаризацию расходов будущих периодов?

Стоимость актива составляется из средств, затраченных на его приобретение, создание, введение в производство и т.п. Все эти затраты попадают на баланс в том отчетном периоде, когда их документально производили (признавали), даже если реально оплачивали не в это время (п. 18 ПБУ 10/99 «Расходы организации»).

Вопрос: Как отражаются в бухгалтерском и налоговом учете расходы на страхование имущества (в том числе лизингового, арендованного), если страховая премия квалифицируется организацией в качестве расхода будущих периодов?

Посмотреть ответ

Однако закон разрешает для некоторых активов прописать в бухгалтерских нормативных актах условия, по которым некоторые затраты на них отражаются и списываются по другим, отличным от общих, правилам. Тем не менее они точно так же входят в себестоимость активов, просто это включение состоится не в момент оплаты, а позже. Естественно, их нельзя отразить на балансе в момент оплаты, потому что прибыль от их вложений проявится в других отчетных периодах и должна списываться постепенно и равномерно в течение всего срока службы такого актива. Поэтому эти затраты относят к расходам будущих периодов.

ОПРЕДЕЛЕНИЕ: РБП – это траты, произведенные в один отчетный период и включаемые в себестоимость активов в последующие периоды хоздеятельности организации, необходимые для получения прибыли в будущем. Отличие их от других затрат фирмы существует исключительно в бухгалтерском учете.

Удобства РБП для бухгалтеров

Относить на будущие периоды определенные виды расходов оказывается во многих случаях целесообразнее, чем признавать их в текущем периоде. Бухгалтеры любят данный вид учета по нескольким причинам, иногда сознательно применяя его не совсем корректно, поскольку это удобно.

- Можно не опасаться больших сумм в текущих расходах. Например, фирма приобрела дорогое оборудование или сделала затратный ремонт. Даже если эти деньги можно списать сразу, это ухудшит отчетность, ведь прибыль, если она в итоге получится, сразу показать будет нельзя.

- РБП позволяют «спрятать» убытки. Даже обоснованные финансовые убытки – неприятные сигналы для налоговиков-проверяющих, отбирающих «жертв» для выездной проверки. Поэтому бухгалтеры иногда идут на меньшие нарушения, отражая на этом счете «убыточные» статьи текущих расходов, хотя это и неверно.

- Легче свести бухучет с налоговым учетом. Случаются ситуации, которые могут повлиять на расхождения в данных видов учета, к примеру, основное средство было продано еще до истечения его эксплуатации, в результате получился убыток. Он не может быть списан сразу, ведь до окончания срока полезного использования еще есть определенное время, в течение которого и нужно отражать появившийся убыток. Проще занести средства от продажи основного средства не в «Прочие доходы и расходы», а в «РБП» и списывать одновременно с налоговым учетом, хотя это не совсем правомерно.

- Простое списание. Если учетная политика позволяет равномерное списание средств на РБП, это можно ввести как автоматическую функцию, что сокращает труд бухгалтера и уменьшает возможность ошибок.

Можно ли отражать расходы на добровольное медицинское страхование в составе расходов будущих периодов?

ВАЖНО! С целью разумной классификации и предупреждения нарушений учета РБП Минфин предусмотрел четкую идентификацию данного вида расходов.

Как отграничить РБП от остальных расходов

Работая в той или иной отрасли, бухгалтер принимает во внимание конкретную специфику расходов организации. Учитывая нюансы, он может определить критерии, по которым те или иные траты следует отнести в РБП. Эти критерии фиксируются в учетной политике.

Первым шагом является корректное разделение обычных расходов и активов, которыми по определению являются РБП.

Признаки актива:

- Подотчетность и подконтрольность данной организации.

- Направленность на будущие выгоды:

- применение отдельно или вкупе с другими активами для осуществления основной деятельности организации;

- обмен на иной актив;

- использован в качестве погашения обязательства;

- распределен между владельцами бизнеса.

Второй шаг – выделение среди активов расходов будущих периодов согласно определениям, приведенным в учетной политике. Примеры РБП – вложений, произведенных раньше, чем можно оприходовать прибыль от них, а значит, отразить в отчетном периоде:

- расходы на планирование и подготовку строительных работ;

- приобретение лицензионного программного обеспечения;

- средства, затраченные на сертификацию продукции, лицензирование, получение патента;

- приобретение полисов добровольного страхования (медицинского, имущественного, транспортного);

- средства на рекламные акции, которые еще продолжают длиться;

- финансы на запуск новых мощностей, освоение оборудования;

- затраты на рекультивацию земель;

- средства, затраченные не в сезон (для сезонных производств);

- расходы на перенесение филиалов в другие точки;

- деньги на проведение техосмотров транспорта;

- комиссия за гарантию банка;

- оплата аренды;

- иные расходы, которые списываются постепенно.

ВАЖНО! Первые два пункта отнесения активов к РБП определяет ПБУ, а остальные дополняет Налоговый кодекс РФ.

Не относят к РБП выданные авансовые платежи, в том числе и подписку на периодику, а также суммы, выплачиваемые в качестве отпускных.

Особенности бухучета расходов будущих периодов

Бухгалтеры относят к РБП те траты, относительно которых нет твердых условий их отражения на балансе в ПБУ, если их планируется списывать в течение нескольких лет. Правилами бухучета предусмотрено 2 способа отражения РБП на балансе:

- отдельной статьей (строкой) в группе «Запасы»;

- обособленной группой статей (строк) в разделе «Оборотные активы».

ОБРАТИТЕ ВНИМАНИЕ! В балансе указывается только итог по сумме РБП, то есть те средства, которые еще не были списаны в предыдущие периоды.

Аналитический учет РБП

Средства организации, которые учитываются в качестве РБП, собираются на счетах аналитического учета счета 1 401 50 000 «Расходы будущих периодов» (п. 124 Инструкции № 162н). Они оказываются там в момент их поступления (начисления). Затем они постепенно распределяются:

- на финансовый результат в течение обозначенного периода – финансового года, когда будет производиться отчет (дебет 1 401 20 0000);

- либо на себестоимость продукции по итогам финансового года (дебет 1 109 60 000).

Порядок их списания определяется организацией. Их можно списывать:

- равномерно;

- пропорционально объему (продукции услуг, работ) того периода, в котором их планируется списывать.

Дополнительные условия организация имеет право устанавливать самостоятельно (п. 301, 302 Инструкции № 157н).

Счет для учета РБП

План счетов бухгалтерского учета, утвержденный Приказом Минфина РФ №94н от 31 октября 2000 года, предписывает использовать для проведения РБП по балансу счет №97, специально выделенный для отражения информации о затратах последующих отчетных периодов.

Кредит этого счета аккумулирует сведения о тратах, которые впоследствии будут постоянно попадать в дебет одного из счетов:

- 20 «Основное производство»;

- 26 «Общехозяйственные расходы»;

- 44 «Затраты на реализацию»;

- 91 «Прочие доходы и расходы».

Например, фирма закупила лицензионное программное обеспечение для ПК, срок службы которого – 7 лет. Значит, в течение этих 7 лет каждый месяц нужно списывать в расходы равные доли стоимости купленного ПО.

Дебет счета 97 несет информацию о понесенных затратах – тех средствах, которые уже были заплачены в данном отчетном периоде.

РБП: проводки

Чтобы учесть и списать расходы будущих периодов, нужно произвести следующие бухгалтерские проводки:

- дебет 97, кредит 51 «Расчетные счета» (или 60 «Расчеты с поставщиками и подрядчиками») – средства учтены в качестве расходов будущих периодов;

- дебет 20 (26, 44, 91), кредит 97 – списание части средств, относящихся к текущему периоду, в качестве доли расходов будущих периодов.

Пример расчета РБП для отражения в бухучете

ООО «Бригантина» в мае 2017 года приобрело годичный страховой полис на свое материальное имущество за 300 000 руб., уплаченных страховому агентству единовременно. Действие договора начинается 1 июня 2017 года и заканчивается 1 июня 2018 года. Бухгалтеру нужно будет сделать следующие отметки в отчетных документах:

- 1 июня 2017 года:

- дебет 76.1 «Расчеты с разными дебиторами и кредиторами», кредит 51 «Расчетный счет» – уплачено 300 000 руб. в качестве страховой премии;

- дебет 97, кредит 76.1 – 300 000 руб. признаны расходами будущих периодов.

- 30 июня 2017 года: дебет 20 (44, 91…), кредит 97 – 300 000 / 365 дней в году х 30 дней в июне = 24 657 руб., сумма списана как затраты на страхование по 2 кварталу.

- 30 сентября 2017 года: дебет 20 (44,91…), кредит 97 – 300 000 / 365 дней в году х (31 день в июле + 31 день в августе + 30 дней в сентябре) = 75 616 руб., сумма списана как затраты на страхование по 3 кварталу.

- 31 декабря 2017 года: дебет 20 (44,91…), кредит 97 – 300 000 / 365 дней в году х (31 день в октябре + 30 дней в ноябре + 31 день в декабре) = 75 616 руб., сумма списана как затраты на страхование по 4 кварталу.

- 31 марта 2018 года: дебет 20 (44,91…), кредит 97 – 300 000 / 365 дней в году х (31 день в январе + 28 дней в феврале + 31 день в марте) = 73 972 руб., сумма списана как затраты на страхование по 1 кварталу-2018.

- 31 мая 2018 года: дебет 20 (44,91…), кредит 97 – 300 000 / 365 дней в году х (30 дней в апреле + 31 день в мае) = 73 972 руб., сумма списана как затраты на страхование по 2 кварталу-2018.

Инвентаризация РБП

Раз в год бухгалтерия должна проводить сверку движения средств и остатков по счету 97 с первичной документацией, то есть выяснять, правильно ли отражается оборот счетов будущих периодов: сколько из них списано, а сколько еще осталось. Этот процесс называется инвентаризацией РБП. Ее проводят в рамках обычной ежегодной инвентаризации. Она оформляется специальным актом по форме № ИНВ-11, в котором должна быть отражена следующая информация:

- основание для проведения инвентаризации (приказ, распоряжение руководства);

- даты начала и окончания инвентаризации;

- дата составления акта;

- состав инвентаризационной комиссии;

- анализ каждого вида расходов (общая величина в данном отчетном периоде, списание в предыдущих периодах, остаток к списанию в будущих периодах);

- подпись материально ответственных лиц о наличии остатков средств (активов) в натуральном виде;

- подпись экономиста о правильности проведения расчетов.

Акт составляется в 2 экземплярах, один остается в инвентаризационной комиссии, второй передается руководству.

Налоговый учет расходов будущих периодов

Налоговый кодекс РФ отдельно не определяет учет РБП. Он устанавливает общее правило, по которому расходы имеют отношение к налогооблагаемой базе в том периоде, в котором они появляются по условиям заключаемых сделок.

Это значит, что списывать расходы на налоги нужно, руководствуясь документальными правилами, по которым был оформлен договор сделки. Если из них следует, что расходы распределены на несколько периодов, то для налогообложения они учитываются в течение всего указанного времени.

Например, организация заплатила за сертификацию продукции определенную сумму. В состав базы по налогам эта сумма вносится равными долями в течение всего срока действия сертификата.

К СВЕДЕНИЮ! Если из договора невозможно определить сроки, к которым следует относить расходы, организация должна сделать это в соответствии со своей учетной политикой.

РБП и спецрежимы

Не все предприниматели имеют дело с расходами будущих периодов. Так, чаще с ними сталкиваются плательщики ОСНО, а выбравшие «упрощенку», как правило, с ними не работают.

Если организация перешла на УСН с другого налогового режима, и у нее остались средства на счете 97, их нужно полностью списать в расходы и отразить в КУДиРе. Порядок их учета в сфере налогообложения может отличаться:

- если их фактически оплатили до того момента, как режим изменился на УСН, они не уменьшат налоговую базу, потому что уже не войдут в отчетный период как вычитаемые затраты;

- если данные расходы входят в ст. 346.16 НК РФ и понесены уже после перехода на УСН, они могут войти в налоговую базу в составе расходов, уменьшающих ее.