Содержание страницы

- УСН или ПСН?

- Кому можно планировать переход?

- Полностью или частично?

- Алгоритм для перехода на патент

- Почему ФНС может отказать в патенте

- Передумали?

- Время перехода

- «Нет» УСН, «да» ПСН

Индивидуальным предпринимателям особенно важно выбрать оптимальную систему налогообложения. Если выбранный вариант по каким-то причинам перестает их устраивать, можно поменять выбранную стратегию, зная ключевые нюансы.

Можно ли перейти с УСН на патентную систему? В любое ли время возможно осуществить это решение? Какие шаги необходимо предпринять для перехода? Разъясняем в данной статье.

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- НДС;

- НДФЛ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Кому можно планировать переход?

Не все коммерсанты вправе поменять действующую систему уплаты налогов на патентную. Для законодательной обоснованности замены должно соблюдаться 2 условия, изложенные Министерством финансов РФ в письме №03-11-12/50675 от 25 ноября 2013 года:

- патентный налоговый режим разрешен к применению в соответствующем субъекте РФ;

- вид предпринимательской деятельности содержится в перечислении, разрешенном для ПСН п. 2 ст. 346.43 НК РФ, причем сотрудничать разрешается как с физлицами, так и с организациями.

ВНИМАНИЕ! Данный перечень допускается расширить: можно добавить в него бытовые услуги из ОКУН (п. 8 ст. 346.43 НК РФ, письмо Минфина РФ №03-11-11/45760 от 12 сентября 2014 года), если оказывать их только физическим лицам.

Кто не сможет перейти на ПСН

Если вид деятельности ИП хотя и входит в перечисление разрешенных для патента, но выполняется по договору простого товарищества (совместной деятельности) либо в рамках доверительного управления имуществом, ПСН для таких деятелей недоступен.

Полностью или частично?

Если в арсенале предпринимателя – сразу несколько актуальных видов деятельности, закон разрешает ему совмещать УСН и ПСН так, как это покажется ему выгоднее. Либо можно полностью поменять «упрощенку» на патент, если занятия подпадают под разрешенные при ПСН.

При совмещении налоговых систем важно учитывать нюансы:

- доходность по обеим налоговым системам вкупе не должна выходить за рамки лимита в 60 млн руб.;

- доходы по деятельности на УСН требуется обосновывать декларацией, в которую не включаются доходы по ПСН, этот документ подается своим порядком в конце отчетного года;

- если не было нарушений по условиям, право на УСН даже при совмещении режимов сохранится за ИП и для следующих налоговых периодов, специально подтверждать его не требуется.

Алгоритм для перехода на патент

ИП может выбрать вариант, при котором часть его деятельности будет облагаться налогом по упрощенной системе, а подходящая по закону часть переводится на ПСН, либо осуществить полный переход, полностью отказавшись от УСН. Для этого необходимы следующие действия:

- Подача заявления не менее чем за декаду до планируемого начала работы по патенту, причем требуется указать желаемый период активности патента (до 12 месяцев либо до окончания календарного года). Достаточно обратиться в налоговое отделение по месту регистрации ИП. Можно подать документ:

- в ходе личного визита;

- через представителя (по доверенности);

- направить почтой;

- через интернет.

- 5 дней ожидания на рассмотрение заявления налоговиками.

- Выдача патента по форме, утвержденной приказом ФНС РФ № ММВ-7-3/599 от 26 ноября 2014 года, либо отказ в выдаче по форме из приказа ФНС РФ №ММВ-7-3/957 от 14.12.2012. Одновременно с патентом ИП получит свидетельство о том, что он поставлен на учет как плательщик ПСН (письмо ФНС №ПА-4-6/22635 от 29 декабря 2012 года).

ВАЖНО! Документ об уплате налога по патентной системе в налоговую не предоставляется.

ОБРАТИТЕ ВНИМАНИЕ! Свежеиспеченный индивидуальный предприниматель может сразу выбрать своей системой налогообложения патентную, указав это в заявлении. Тогда ему выдадут патент одновременно с регистрационными документами.

Почему ФНС может отказать в патенте

Налоговый орган, рассмотрев поданное заявление, может не разрешить предпринимателю применять ПСН. Для этого могут быть следующие основания:

- указанные виды деятельности не подпадают под действие ст. 346.43 НК РФ, лимитирующей применение патентной системы;

- срок действия патента указан неверно: превышает календарный год, либо в этом году не велась деятельность, признаваемая патентной, либо не соблюдались условия для патента;

- у ИП имеется налоговая недоимка по ПСН;

- несоблюдение условий для ПСН (по численности наемных рабочих и/или по годовому доходу);

- предприниматель не заполнил все обязательные пункты в бланке заявления.

Передумали?

Если вы подали заявление, но в ближайшие дни изменили намерение относительно перехода на ПСН, его можно отозвать. Доступно это сделать до постановки на налоговый учет, то есть до истечения 5 дней рассмотрения вашего заявления. Чтобы отказаться от патента, нужно направить в налоговый орган сообщение о вашем отказе, форма может быть произвольной.

Время перехода

Совершить переход с одной налоговой системы на другую можно даже в середине календарного года. Следует помнить только, что период действия ПСН не может распространиться на 2 календарных года. Поэтому в случае подачи заявления не в начале года срок действия патента будет меньше 12 месяцев. Впрочем, никто не помешает по завершении продлить его на нужный срок, опять же до года.

«Нет» УСН, «да» ПСН

Если предприниматель сделал выбор в пользу полного перехода на патент, он потеряет право на применение «упрощенки». В этом случае нужно полностью рассчитаться с соответствующими налоговыми платежами и отчитаться по ним:

- Патентный налог платится в начале того квартала, в котором предприниматель утрачивает право на УСН.

- Если ежемесячные платежи по УСН вносились несвоевременно, и за это насчитаны штрафы и пени и они не распространяются на квартал, в котором предприниматель перешел на ПСН.

- Нужно уведомить органы ФНС о прекращении действия УСН. Для этого у ИП есть срок в 15 дней после завершения работы по «упрощенке».

- Если ИП планирует позже вернуться на УСН, ему придется проработать на другом налоговом режиме не менее года (п. 7 ст. 346.13 НК РФ).

Дата публикации: 08.08.2014 09:42 (архив)

Пунктом 1 ст. 346.43 Налогового кодекса РФ установлено, что патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Таким образом, НК РФ не содержит запрета на совмещение упрощенной и патентной систем налогообложения.

На основании п. 5 ст. 346.45 НК РФ патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

Для получения патента индивидуальный предприниматель подает заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения (п. 2 ст. 346.45 НК РФ).

Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.

Согласно п. 8 ст. 346.13 НК РФ в случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

Кроме того, индивидуальный предприниматель обязан представить в налоговые органы налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность, в отношении которой применялась упрощенная система налогообложения (п. 2 ст. 346.23 НК РФ).

Если же индивидуальный предприниматель продолжает вести иную деятельность, не указанную в патенте, то в этом случае индивидуальный предприниматель совмещает два режима: упрощенную систему налогообложения и патентную систему налогообложения. В этом случае уведомление о прекращении деятельности на УСН в налоговые органы не представляется.

Совмещение режимов налогообложения

Прежде чем перейти к описанию процесса смены УСН на патент, отметим важный нюанс: работать только на патенте невозможно, так как на этот спецрежим переводят только некоторые виды деятельности. Патент действует в том регионе, где его выдали. Если вы совершите хозяйственную операцию, не подпадающую под ПСН, или будете вести аналогичную патенту деятельность в другом регионе, то доходы от такой операции/деятельности облагаются по правилам общей системы налогообложения или упрощенной системы налогообложения, если вы, конечно, подавали уведомление о ее применении.

Какие платежи совершают ИП на патенте, мы писали в статье

Поэтому рекомендуем при регистрации бизнеса подать документы на применение упрощенной системы налогообложения параллельно с документами о ПСН.

Бланк и образец уведомления о переходе на УСН вы найдете в начале статьи.

Грозит это лишь подачей один раз в год нулевой декларации по УСН. Зато в случае совершения операции, выходящей за рамки ПСН, вам не придется уплачивать налоги по общей системе налогообложения.

Возможен ли переход с УСН на патент?

Патент — выгодная система налогообложения. Ее основной плюс в том, что размер налога всегда единый (при неизменных физических показателях) и не зависит от реально полученных доходов. Поэтому если бизнес подходит под условия применения ПСН, то переход с УСН на патент будет большим шагом в вопросе оптимизации налогообложения.

Для наглядности проведем сравнительный анализ патента и УСН:

|

ПАРАМЕТР |

УСН |

ПСН |

|

Кто может применять |

Организации и ИП |

ИП |

|

Виды деятельности |

Любые, за малым исключением (банки, страховщики, ломбарды) полный перечень исключений в п. 3 ст. 346.12 НК РФ |

Определенные виды деятельности. Полный перечень – в п. 2 ст. 346.43 НК РФ |

|

Лимит выручки |

200 млн |

60 млн |

|

Лимит количества человек |

130 чел |

15 чел |

|

Ставка налога |

6% или 15% (регионы могут снижать ставки). С 2021 года для переходного периода для УСН предусмотрены повышенные ставки |

6% |

|

Налоговая база |

Фактически полученные доходы или разница между фактически полученными доходами и фактически произведенными расходами. Не все доходы и расходы могут учитываться при расчете базы |

Потенциально возможный к получению годовой доход, установленный регионом. То есть размер налога не зависит от ваших реальных доходов |

|

Сроки уплаты |

Ежеквартально |

Один или два раза за срок действия патента |

|

Страховые взносы ИП за себя |

Уплачиваются. Учитываются при расчете налога |

Уплачиваются. Учитываются при расчете налога |

|

Страховые взносы за работников |

||

|

Сроки применения |

Бессрочно. Пока не будут превышены лимиты или при добровольном отказе от УСН |

На любой срок не менее месяца в пределах календарного года. С нового года надо приобретать новый патент |

|

Учет |

Ведение КУДиР |

Ведение КУД |

|

Отчетность |

Декларация раз в год (при наличии работников – отчетность в отношении их доходов) |

Нет отчетности (при наличии работников – отчетность в отношении их доходов) |

У предпринимателей часто возникает вопрос, можно ли перейти с УСН на патент? Вернее, можно ли перевести с УСН на патент определенный вид деятельности.

Да, можно, но при соблюдении определенных условий.

Первое и основное условие — деятельность должна подходить под общие ограничения патентной системы налогообложения:

- соблюдаются лимиты по выручке и количеству наемных работников;

- такой вид деятельности упомянут среди разрешенных для патента.

Что нового в патенте для ИП с 2021 года, мы писали в статье

Еще один частый вопрос: как перейти на патент с УСН в середине года?

Сменить упрощенную систему налогообложения на другую можно только с начала года (п. 3 ст. 346.13 НК РФ). Однако напоминаем: патент всегда совмещается с ОСНО или УСН. В данном случае, раз речь о том, как ИП на УСН перейти на патент, предполагаем, что имеем дело с УСН. И здесь играет большую роль, сколькими видами деятельности занимается ИП и какой именно вид деятельности он хочет переводить на патент.

Что нужно, чтобы перейти с УСН на патент

Чтобы перейти с УСН 6% на патент, как и с УСН 15%, совершают одни и те же действия. Вне зависимости от того, сколько и какие виды деятельности вы переводите на ПСН, необходимо подать заявление на получение патента в налоговый орган. У ИП может быть несколько патентов. Для каждого вида деятельности и для каждого региона — отдельные заявления.

Срок — не позже 10 дней до начала предпринимательской деятельности на патенте. Обратите внимание на ОКВЭД, указанные в вашей выписке. Если там нет кода, соответствующего вашей деятельности, которую вы хотите вести на патенте, рекомендуем добавить нужный ОКВЭД.

Итак, чтобы перейти на патент, необходимо подать в налоговую того региона, где вы будете вести патентную деятельность, заявление на получение патента.

Бланк заявления на получение патента в 2021 году

В 2021 году патент можно приобретать не на полное количество месяцев, а в расчете по дням. В связи с этим форма заявления о получении патента изменилась еще в 2020 году. С актуальным бланком (утвержден приказом ФНС России от 09.12.2020 № КЧ-7-3/891) можно ознакомиться в начале статьи.

Зачастую можно встретить рекомендацию при переходе с УСН на патент подавать уведомление об отказе от применения УСН. Настоятельно не советуем этого делать, даже если на патент переводится единственный вид деятельности. При отказе от УСН автоматически все возможные операции, выходящие за рамки ПСН, будут облагаться налогом по ОСНО.

КБК для оплаты патента приведены в материале

В течение пяти дней налоговая рассмотрит заявление и выдаст патент или откажет в его выдаче.

***

Переход с УСН на патент возможен. Для этого в налоговую того региона, где будет осуществляться деятельность на патенте, подают заявление о его получении. Если ИП ведет лишь один вид деятельности, для его перевода с УСН на ПСН безопасно подать заявление на патент с начала следующего года. Если ведется несколько видов деятельности, то перевести один из них на патент можно в середине года.

Еще больше материалов по теме — в рубрике «ПСН».

Патентная система стала для многих ИП самой адекватной заменой вмененки. Но не все решились перейти на ПСН с 1 января 2021 года. Отсюда вопрос: можно ли сменить режим в середине года? В каких случаях и как это сделать, разберемся в статье.

Когда можно

Удастся ли вам перейти на патент в середине года – зависит от количества видов деятельности вашей организации. К какой из них вы хотите применить патент?

Патент на новый вид деятельности

Если ИП уже работает на УСН и хочет открыть дополнительное направление бизнеса на патенте. Запрета на это нет. В данном случае будет совмещение систем налогообложения, а не переход. В этой ситуации требуется вести раздельный учет по двум режимам, чтобы видеть доходы и расходы каждого.

Патент на один из существующих видов деятельности

Если ИП на УСН имеет несколько направлений бизнеса, то один из них можно перевести на патент в середине года. При этом остальные направления останутся на упрощенке. (письмо Минфина от 29.12.2020 № 03-11-03/4/116148).

Здесь также будет совмещение УСН и ПСН и потребуется раздельный учет.

Патент на единственный вид деятельности

Это самая неоднозначная ситуация. В НК таких разъяснений нет, а письма Минфина противоречат друг другу.

Одни письма подтверждают возможность перехода в любой момент (письма Минфина России от 04.02.2015 № 03-11-11/4299, от 29.04.2016 № 03-11-12/25785, от 25 марта 2020 г. № 03-11-11/23200), в других указывается, что перехода с УСН на ПСН разрешен только с начала следующего года (Письмо от 20.08.2019 № 03-11-11/63550).

Если на патент переведен единственный или все виды деятельности, то предприниматель теряет право на упрощенку. Об этом налогоплательщик обязан уведомить налоговую в порядке, установленном п. 8 ст. 346.13 НК РФ. Такие выводы содержит письмо Минфина России от 14.05.2020 № 03-11-11/39360.

Эти письма не являются нормативными правовыми актами, но они действуют, и налоговые на местах могут использовать любое из них. Чтобы понять позицию вашей ФНС – сделайте запрос по своей ситуации.

Многие предприниматели на практике находят выход из положения – регистрируют еще один ОКВЭД и оказываются в ситуации, когда перевод на патент одного вида разрешен. В этом случае упрощенка останется для подстраховки – в случае превышения патентных ограничений или открытия нового вида деятельности.

Про добавление ОКВЭД для ИП мы подробно рассказывали в статье.

Как перейти

Достаточно подать заявление о выдаче патента за 10 дней до начала применения (п. 2 ст. 346.45 НК РФ). Пошаговый план рассказывали здесь.

В случае отказа от УСН отправьте уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения по форме № 26.2-8.

Если у вас будет совмещение патента и упрощенки, советуем использовать программу для раздельного учета доходов и расходов. Выполнять расчеты вручную трудоемко.

Если у вас совмещение лишь номинальное, а по факту работа только по патенту, то учет все равно пригодится. Почему? Убедительно обосновали тут.

Какие отчеты сдавать за год

По патенту отчетности нет – но обязательно вести книгу доходов.

А вот по упрощенке нужно сдать декларацию УСН и по требованию Книгу учета доходов и расходов в сроки:

- при совмещении – до 30 апреля после отчетного года;

- при отказе от УСН – не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность, в отношении которой применялась упрощенная система налогообложения (п. 2 ст. 346.23 НК РФ).

Можно ли вернуться на УСН

В случае отказа от УСН в середине года – обратно никак не перейти. Если патент закончится в середине года и не будет продлеваться, доходы от предпринимательской деятельности придется учитывать в рамках ОСНО. И только с 1 января следующего года вы сможете перейти на УСН.

Если от упрощенки вы не отказывались, то по окончании патента автоматически останетесь на УСН.

Как ИП отказаться от УСН при переходе на ПСН?

Добрый вечер! Подскажите, пожалуйста, в таком вопросе. Ко мне обратился ИП, открылся в сентябре 2020. Розничная торговля табачной продукцией, небольшой магазин. Когда открывался, выбрал УСН(доходы-расходы). Я предложила перейти на патент. Как быть с УСН, если хочет от него совсем отказаться? Читала, что можно подать заявление об отказе. Когда в этом случае подается декларация по УСН и уплачивается налог? Заранее спасибо.

Добрый день!

При регистрации в качестве индивидуального предпринимателя производится постановка на налоговый учёт в налоговом органе по месту жительства по факту начала предпринимательской деятельности. По умолчанию ИП оказывается на ОСНО, что предполагает уплату НДС и НДФЛ. При желании индивидуальный предприниматель может изменить ОСНО на УСН. Если индивидуальный предприниматель переходит на патентную систему налогообложения в каком-либо субъекте Российской Федерации по какому-либо виду деятельности (а ПСН устанавливается на уровне субъекта Российской Федерации согласно п. 1 ст. 346.43 НК РФ), по которому в этом субъекте федерации установлена ПСН, то это означает, что доход от деятельности, подпадающей под ПСН в этом субъекте федерации облагается налогом в рамках полученного патента, а весь остальной доход облагается налогом в рамках ОСНО или УСН (в зависимости от того, какую систему налогообложения применяет ИП).

Допустим индивидуальный предприниматель переходил ранее на УСН, а потом решает отказаться от этого режима налогообложения. Это означает, что УСН у него с начала нового календарного года сменится на ОСНО. А это означает, что он снова становится плательщиком НДС и НДФЛ. УСН можно сменить на ОСНО, на ПСН можно сменить только определённый вид деятельности в выбранном субъекте федерации.

Эксперт Бухонлайна согласен с этим ответом

Рассчитайте налог по УСН и подготовьте отчет в удобном веб‑сервисе

100sh,

Цитата (https://www.nalog.ru/rn37/news/tax_doc_news/4856730/):

Для получения патента индивидуальный предприниматель подает заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения (п. 2 ст. 346.45 НК РФ).

Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.

Согласно п. 8 ст. 346.13 НК РФ в случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

В моем случаем, ИП — обычный магазин. Никакой другой деятельности не ведет и вести не будет. Обычно такие ИП при открытии сразу подают заявление на ЕНВД или патент. И никакого совмещения у них нет. И если он сразу не выбрал патент, теперь только совмещение применять?

Ни ЕНВД, ни ПСН не могут быть единственным налоговым режимом для индивидуального предпринимателя. Ещё раз объясню почему. Зарегистрировалось физическое лицо в качестве индивидуального предпринимателя, налоговый орган по месту его жительства поставил его на налоговый учёт как индивидуального предпринимателя. Что это означает? Налоговый орган по месту его жительства ожидает отчётов в рамках ОСНО. А, если индивидуальный предприниматель решит перейти на УСН, то в рамках УСН. Решил предприниматель перейти по какому-либо деятельности в каком-либо муниципалитете перейти на ЕНВД, или в каком-либо субъекте Российской Федерации перейти по какому-либо виду деятельности на ПСН. В этом случае он должен встать на налоговый учёт в этом муниципалитете или субъекте федерации в налоговом органе, к которому относится данная территория. Но отменяет ли эта постановка на налоговый учёт факт того, что индивидуальный предприниматель уже стоит на налоговом учёте в налоговом органе по месту его жительства в связи с тем, что он зарегистрировался в качестве индивидуального предпринимателя? Нет. По факту того, что он зарегистрировался в качестве ИП он платит налог или в рамках ОСНО, или в рамках УСН. А по факту регистрации в качестве плательщика ЕНВД или ПСН он уплачивает налоги в рамках этих налоговых режимов.

Эксперт Бухонлайна согласен с этим ответом

100sh, Я лично открывала несколько ИП только на ЕНВД. И несколько лет сдаю для них отчетность только по ЕНВД, и никаких претензий от налоговых органов не поступало. В конце года они будут подавать заявление на УСН, т. к. ЕНВД отменяется. Также есть несколько ИП, которые ведут только патент. Но они подавали заявление на применение патента или ЕНВД сразу при открытии. Мой вопрос был не об этом. Спасибо за ответ, но больше прошу мне не писать.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

г. Ростов-на-Дону201 477 баллов

Наталья2111, Здравствуйте.

Цитата (Наталья2111):Я лично открывала несколько ИП только на ЕНВД.

Вероятно вы указывали лишь ОКВЭДы, относимые к ЕНВД. Такая практика существует, претензий налоговой как правило не возникает, поскольку остальной деятельности вроде как нет.

Только по НК ПСН и ЕНВД относятся к отдельным видам деятельности, значит остальная деятельность УСН или ОСН.

Теперь по сути вопроса.

Цитата (Наталья2111):Когда открывался, выбрал УСН(доходы-расходы). Я предложила перейти на патент. Как быть с УСН, если хочет от него совсем отказаться?

Цитата (Наталья2111):В моем случаем, ИП — обычный магазин

Точно реализаций Юр лицам и другим ИП, гос заказчикам по тендерам не будет?

То есть ваш ИП откажется от выгодной сделки с ЮЛ, ИП даже если предложат, ввиду того, что реализация к ПСН не относиться, от УСН отказались, с трудом в это верится.🤔

Обычно вам же начнут задавать вопросы как провести сделку. Нулевую декларацию по УСН не так сложно заполнить, сохраняя УСН на случай реализации, не попадающей под ПСН.

А так, чтобы отказаться от УСН со следующего года достаточно подать уведомление.

Форма № 26.2-3 (Приложение № 3 к Приказу ФНС от 02.11.2012 N ММВ-7-3/829@)).

Приложении № 3 к Приказу ФНС от 16.11.2012 N ММВ-7-6/878@.

Эксперт Бухонлайна согласен с этим ответом

г. Ростовская область324 845 баллов

Добрый день,

Цитата (Наталья2111):Как быть с УСН, если хочет от него совсем отказаться?

Как вам уже не один раз написали, в этом случае ИП окажется на ОСНО со всеми вытекающими. Так что хорошо подумайте, прежде чем консультировать ИП.

Эксперт Бухонлайна согласен с этим ответом

г. Новосибирск189 600 баллов

Эксперт Бухонлайна согласен с этим ответом

ViktoryBuh, в данном случае ИП — маленький магазинчик (киоск). Он у меня спросил — что такое расчетный счет, и как им вообще пользоваться. По неопытности, выбрал УСН (доходы минус расходы), не представляя как вообще учитывать расходы. Когда я объяснила, что нужны официальные документы с чеками и т. д., и как вести учет, он был в ужасе. Поэтому 2 варианта — или 6% УСН, или патент. Патент, конечно, выгоднее. Я предлагала оставить ему УСН+патент,но это ему решать. Объясняла что в этом случае другая деятельность будет на ОСНО и т. д. С отказом от УСН я еще не сталкивалась, поэтому и спросила, как вообще оформляется отказ. Спасибо за ответ!

Заполнить, проверить и сдать РСВ по действующим правилам

Добрый день!

Я поддерживаю рекомендацию коллег отставить УСН.

Поясню одним примером.

Допустим в магазинчик на ПСН пришел представитель организации, оплачивает корпоративной картой, предъявляет доверенность и просит оформить покупку на организацию. В последнее время всё больше крупных организаций поступают именно так.

Если Вам позвонит ИП и спросит, что ему делать, Вы что ответите? Если Вы грамотный бухгалтер, то Вы обязательно ему скажете — откажись, поскольку эта продажа не попадает под ПСН и должна облагаться в ином режиме налогообложения.

Но, скорее всего он Вас или не послушается или вообще не позвонит. Поскольку миф о том, что можно продавать организациям при ЕНВД или ПСН очень живуч.

В итоге имеете крупную покупку, которая под ПСН не подпадает. И вот тут возникает вопрос — а какая у Вас иная (параллельная) налоговая система. По умолчанию — ОСНО. Т.е., если Вы ушли с УСН, то у Вас ОСНО. А это НДС + НДФЛ. Вы готовы к НДС? Боюсь, что не готовы. Поэтому УСН в данном случае очень выручит. Даже, если расходы не сможете, как следует оформить. Поскольку 15% всяко меньше, чем 13% + 20%.

Хорошо, у этого ИП никогда не будет продажи организации.

Другая весьма жизненная ситуация.

Водитель неловко маневрируя, повредил здание магазина. Организация или ИП, чем автомобиль, выплатил Вашему ИП компенсацию за ущерб. Под ПСН не подпадает. А значит, ОСНО или УСН.

Вот и выбирайте, что Вам милее в качестве параллельной системы налогообложения.

Успехов!

Не будем тянуть с ответом: официально так сделать нельзя. Но есть ситуации, когда может получиться. Разбираемся с теорией и практикой перевода деятельности на другой спецрежим.

С УСН на патент

Если спустя время вы поняли, что выгоднее работать на патенте, то перейти на этот режим в середине года вы не сможете — только с начала следующего.

Например, полгода вы делали маникюр, платили с дохода налог УСН, а потом решили перевести этот бизнес на патент. Сделать это вы сможете только с начала следующего года. Всё дело в пункте 6 статьи 346.13 НК.

Другое дело, если вы решили начать новый бизнес параллельно с деятельностью на УСН — применять по нему патент можно сразу, даже в середине года. В этом случае вы не отказываетесь от УСН, а начинаете совмещать её с патентом. Поэтому пункт 6 статьи 346.13 вам не преграда.

Как было раньше

Раньше Минфин и налоговая считали, что предпринимателям можно переходить с упрощенки на патент в середине года — пункт 8 статьи 346.13 НК, письма Минфина от 04.02.2015 № 03-11-11/4299 и от 16.05.2013 № 03-11-09/17358, письмо ФНС от 24.06.2013 № ЕД-4-3/11411.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Не бойтесь обращаться в налоговую за уточнениями

Так уж случается, что не все налоговые придерживаются одной позиции, поэтому, если для вас важно перейти на патент в середине года, общайтесь лично с вашей инспекцией. Вдруг она разрешит — такое тоже может быть. Официальный запрос можно сделать на сайте налоговой.

Теория и практика

На практике были случаи, когда предприниматели переходили на патент по одному и тому же виду деятельности в середине года и ничего плохого не случалось. Предприниматели просто не знали, что так нельзя, а налоговая не интересовалась.

Узнать, что вы перевели деятельность именно с УСН можно только по первичным документам. А доходы в КУДиР по УСН могут быть и от другого бизнеса. Но если у вас только один ОКВЭД, то рисковать не стоит.

Поэтому, рисковать или нет — решать вам. Если налоговая всё же захочет вас наказать, доначислит налог УСН по всем доходам, которые вы учитывали в патенте. Плюс пени за просрочку. Стоимость патента при этом вы уже не сможете вернуть.

Как перейти на патент

Подайте в налоговую заявление. Срок — не позднее чем за 10 рабочих дней до того, как планируете применять патент.

Чтобы перейти на патент с начала года, отнесите заявление за 10 рабочих дней до конца года. Обычно это середина декабря.

Статья: Как заполнить заявление на получение Патента

От упрощёнки при этом отказываться не советуем, пусть это будет подстраховкой на случай, если какие-то доходы не попадут под патент. Иначе придётся отчитываться по сложной основной системе налогообложения (ОСНО).

С патента на УСН

Никак не перейти. Если патент закончится в середине года, доходы от предпринимательской деятельности учитываете в рамках ОСНО. И только с 1 января следующего года вы сможете перейти на УСН.

Статья актуальна на

26.01.2023

НПД или налог на профессиональный доход – налоговый режим, который разрабатывался специально для самозанятых. Эта система отличается от других простой регистрацией налогоплательщиков, низкими налоговыми ставками и отсутствием учёта.

Перейти на НПД могут не только обычные физические лица, но и ИП. В каком случае это выгодно, и как предпринимателю стать плательщиком налога на профдоход? Все подробности об этом вы найдёте в нашей статье.

Условия работы на НПД

Чтобы принять решение о переходе на НПД, надо разобраться в особенностях этого льготного режима. Их немного:

- лимит доходов – не более 2,4 млн рублей в год;

- нельзя нанимать работников по трудовым договорам;

- разрешено оказывать услуги, выполнять работы и продавать товары собственного изготовления, но нельзя перепродавать готовые товары;

- страховые взносы за себя платить необязательно;

- не надо применять кассовый аппарат и сдавать отчётность;

- налоговые ставки – от 4% до 6% полученного дохода;

- бонус в 10 000 рублей, за счёт которого можно заплатить часть налога;

- нельзя одновременно совмещать НПД с другими налоговыми режимами.

Среди ИП много тех, кто вполне вписывается в эти условия, а больше всего интерес к НПД вызывает возможность не платить взносы за себя. Это немалая сумма – в 2023 году она составляет 45 842 рубля. При этом взносы надо платить даже тогда, когда предприниматель не ведёт деятельность или не получает от неё дохода (за исключением определённых льготных периодов, например, в отпуске по уходу за ребенком).

Когда ИП стоит перейти на НПД

В кризисных условиях, вызванных пандемией коронавируса, пострадали многие ИП, особенно из сфер, связанных с оказанием услуг. Конечно, можно просто подать заявление Р26001 о снятии с налогового учёта и полностью закрыть бизнес.

Но есть и другой вариант – перейти на НПД, одновременно оставаясь индивидуальным предпринимателем. Взносы после перехода на этот режим платить уже не придётся. Только надо учитывать, что в страховой стаж для начисления пенсии не будет включаться период работы ИП на НПД.

Возможно, имеет смысл перейти на уплату налога на профдоход временно, а потом вернуться на другую систему налогообложения. Тем более, что право не платить за себя взносы не всегда является благом. Ведь перечисленные взносы уменьшают налоги на всех системах налогообложения, кроме НПД. И перед тем как принять решение о переходе с УСН или ПСН, надо сделать расчёт налоговой нагрузки. Результат может вас удивить.

Почему стоит сохранять статус ИП

Почему бы просто не перейти в статус самозанятого и перестать быть ИП? Тем более, что при желании страховые взносы на пенсию может платить и обычное физлицо на этом режиме, а не только индивидуальный предприниматель.

Дело в том, что самозанятость исполнителя для заказчиков-юрлиц и ИП имеет в себе определённые риски. Ведь если плательщик НПД снимется с учёта в качестве самозанятого, то он превращается в работника по гражданскому договору, за которого надо платить страховые взносы. Неслучайно в договоры с самозанятыми включают особое условие о том, чтобы исполнитель заранее предупреждал о своем отказе от НПД.

Надо также знать, что такие договоры находятся под особым контролем ФНС. Налоговики следят, чтобы работодатели не переводили в самозанятого наёмного сотрудника, который работал в этой организации последние два года. Поэтому сотрудничать с ИП, даже после перехода его на НПД, проще и понятнее.

Ещё один неудобный нюанс для партнёров-организаций и ИП связан с приёмом платежей от самозанятого, потому что ему надо выдавать кассовый чек.

Предположим, плательщик НПД, который не является индивидуальным предпринимателем, хочет арендовать торговую или офисную площадь. Большинство собственников коммерческой недвижимости принимают оплату от арендаторов только платежным поручением через расчётный счёт. В таком случае выдавать кассовый чек о приёме оплаты не требуется. Конечно, устанавливать ККТ только для того, чтобы получить арендную плату от самозанятого, мало кто согласится.

Кроме того, не все виды деятельности при оказании услуг доступны обычным самозанятым. Так, разрешение на такси могут получить только ИП или организации, а просто физлицу его не выдают. А ещё обычному плательщику НПД не выдадут лицензию на автоперевозки, на медицинскую, фармацевтическую, образовательную деятельность.

Наконец, если после перехода на НПД индивидуальный предприниматель превысит лимит доходов в 2,4 млн рублей, он сможет быстро вернуться на другой льготный режим – УСН или ПСН. Обычный самозанятый после превышения лимита может продолжать деятельность только с уплатой НДФЛ по ставке 13%. Ну или ему тоже придётся регистрировать ИП.

Когда можно перейти на НПД? В отличие от других льготных систем налогообложения, стать плательщиком налога на профессиональный доход ИП вправе в любое время года.

Как ИП перейти на НПД

Если вас заинтересовала возможность оставаться предпринимателем, но при этом пользоваться всеми преимуществами НПД, узнайте, как ИП перейти на этот режим. Поможет в этом наша пошаговая инструкция.

Шаг 1. Рассчитайте и уплатите страховые взносы, начисленные до перехода НПД.

Напомним, что предприниматель, который зарегистрировался в качестве плательщика НПД, платит взносы за себя добровольно. Однако за тот период года, когда ИП работал на другом режиме, взносы надо заплатить.

✐ Пример ▼

Предположим, переход с УСН на НПД запланирован на 10 июня, это практически середина 2023 года. Общая сумма взносов за этот период составит 20 374 рубля (при условии, что доход предпринимателя не превысил 300 000 рублей). Возможно, что часть этой суммы уже перечислена, тогда надо только доплатить разницу.

Особый срок для уплаты взносов при такой ситуации не установлен. Переход с УСН на НПД не лишает вас статуса предпринимателя, поэтому действуют обычные сроки:

- 31 декабря текущего года для фиксированной части;

- 1 июля следующего года для взноса с доходов свыше 300 000 рублей.

Однако, если говорить о возможности учесть взносы для уменьшения налога, их надо перечислить ещё тогда, когда вы работали на упрощёнке. Взносы, перечисленные после того, как состоялся переход с УСН на НПД, в расчёт уже не принимаются.

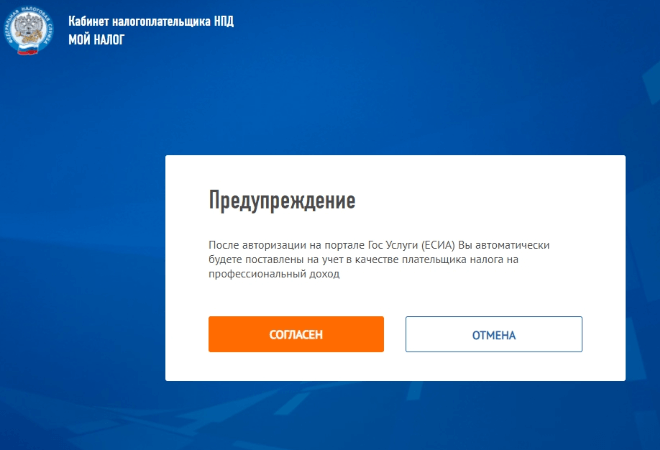

Шаг 2. Зарегистрируйтесь в качестве плательщика НПД.

Для перехода на НПД необходимо зарегистрироваться в Федеральной налоговой службе. Это надо сделать через сайт ФНС или мобильное приложение «Мой налог». Для регистрации можно использовать номер телефона, аккаунт на госуслугах или логин/пароль.

Сначала надо подтвердить согласие на обработку персональных данных и принять правила пользования приложением. На следующем шаге произойдёт автоматическая постановка ИП на учёт в качестве плательщика налога на профессиональный доход.

Уведомление о переходе ИП на НПД налоговая не направляет, поэтому стоит проверить этот факт с помощью специального сервиса. Если всё в порядке, то после перехода надо сделать ещё несколько важных дел.

Шаг 3. Откажитесь от льготного режима, который ИП применял ранее.

Совмещать НПД и другие режимы нельзя. Если предприниматель работал на упрощённой системе или платил сельхозналог, то надо заявить отказ от УСН или ЕСХН. Для этого подается заявление по форме № 26.2-8 или № 26.1-7 соответственно. ИП, которые работали на патентной системе, должны дождаться окончания срока действия патента или досрочно отказаться от него, подав уведомление по форме 26.5-4.

Уведомление о прекращении применения УСН или ЕСХН должно быть подано в течение месяца после регистрации ИП в качестве плательщика налога на профдоход. Если при переходе на НПД не отказаться от своей системы налогообложения, то регистрация аннулируется, и предприниматель снова окажется на прежнем режиме.

Что касается патента, то отказаться от него надо в течение 10 дней после того как прекращена патентная деятельность. Если стоимость патента уже оплачена полностью, можно вернуть или зачесть переплату по налогу. Для этого надо обратиться в ИФНС, которая выдала патент.

При переходе на НПД сразу после регистрации ИП никакое заявление подавать не надо (если конечно вы не подавали уведомление о переходе на УСН вместе с формой Р21001). Но важно перейти в этот статус в тот же день, когда вы получили лист записи ЕГРИП. Иначе придётся отчитаться за период с даты регистрации ИП до перехода на НПД в рамках общей системы налогообложения.

Шаг 4. Сдайте декларацию и заплатите налог.

Переход с УСН на НПД означает прекращение предпринимательской деятельности, в отношении которой применялась упрощённая система. В этом случае действует норма статьи 346.23 НК РФ, поэтому сдать декларацию надо не позднее 25-го числа следующего месяца. Для нашего примера, когда ИП стал плательщиком НПД с 10 июня, декларацию надо сдать не позже 25 июля. Этот же крайний срок действует и для уплаты остатка налога УСН.

Итак, мы разобрались, как перейти с УСН на НПД. Если переход происходит с других режимов, алгоритм будет тот же: заплатить взносы в период работы на прежнем режиме, сдать декларацию и перечислить налог (сроки зависят от системы налогообложения, они указаны в НК РФ).

Право учитывать взносы для уменьшения налога есть и у предпринимателей на ПСН. Поэтому перед тем, как ИП перейти на уплату налога на профессиональный доход, рекомендуем ознакомиться с этой статьей. А если останутся вопросы, вы всегда можете обратиться на бесплатную консультацию.

Бесплатная консультация по налогообложению

Какой налоговый режим выгоднее для предпринимателя — УСН или патент? Это зависит от условий деятельности, наличия сотрудников, величины потенциально возможного дохода на ПСН. Мы сравним преимущества этих налоговых режимов и расчитаем выгоду на упрощенке и патенте.

Преимущества упрощенки

Контур.Бухгалтерия напомнит об уплате налогов, проведет расчет, заполнит и проверит декларацию для отправки онлайн.

Попробовать бесплатно

Упрощенка — привлекательный налоговый режим. Он предполагает простой расчет налога, подачу налоговой декларации только раз в год, отсутствие бухотчетности. При работе на УСН предприниматель может уменьшить налог на размер страховых взносов за себя и сотрудников, больничные за сотрудников и платеже по добровольному личному страхованию сотрудников. Объект налогообложения “Доходы минус расходы” подразумевает учет суммы взносов в расходах. Объект налогообложения “Доходы” дает возможность сделать налоговый вычет на сумму взносов. Подробнее мы рассказывали об этом в статье о расчете авансовых платежей.

Особенности патента

Патентная система — особый спецрежим, он описан в главе 26.5 НК РФ. Там же перечислены виды деятельности, по которым можно применять ПСН. При этом регионы могут дополнительно внести в этот список определенные виды деятельности. Претендовать на Патент могут только индивидуальные предприниматели с числом сотрудников менее 15 человек. Размер налога на патенте не связан с реальными доходами, он известен заранее. Налоговый вычет на размер страховых взносов, которые предприниматель платит за себя или сотрудников, можно получить с 2021 года.

Что выгоднее патент или упрощенка?

Рассмотрим более детально сходства и различия УСН и Патента в таблице

| Показатель | ПСН | УСН |

|---|---|---|

| База для расчета налога | Потенциально возможный доход (устанавливают регионы) | На УСН 6% — реальный доход На УСН 15% — доходы за вычетом расходов |

| Ставка страховых взносов за работников | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ |

| Размер страховых взносов за себя | В 2021 году: 40 874 рубля + 1% в ПФР с суммы потенциального дохода, которая превышает 300 000 рублей в год |

В 2021 году: 40 874 рубля + 1% в ПФР для УСН 6 % — с доходов, превысивших 300 000 рублей в год; для УСН 15 % — с разницы между доходами и расходами, превысившей 300 000 рублей в год |

| Уменьшение суммы налога на страховые взносы, больничный и добровольное страхование | при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% | На УСН 6% — при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% На УСН 15% — взносы учитываются в расходах |

| Допустимое число сотрудников | Не более 15 | Не более 130 |

| Налоговая ставка | 6 % | При базе «Доходы» — 6 %* или повышенная ставка 8 % при превышении лимитов При базе «Доходы минус расходы» — 15 %* или повышенная ставка 20 % при превышении лимитов. |

| Лимит доходов в 2021 году | 60 млн рублей | 200 млн рублей |

| Книга учета | Ведется для соблюдения лимита доходов | Ведется для соблюдения лимита доходов и расчета налога |

| Налоговая декларация | Не заполняется и не сдается | Заполняется и сдается не позднее 30 апреля следующего года |

| Совмещение с другими налоговыми режимами | Возможно, в том числе с УСН | Возможно, в том числе с ПСН |

| Смена региона ведения бизнеса | Для работы в другом регионе нужен новый патент | В новом регионе нужно встать на учет, уплаченные авансы будут зачтены в счет уплаты налога |

| Контрольно-кассовая техника | Можно не применять на некоторых видах деятельности | Нужно применять |

* Уточняйте размер налоговой ставки для вашего вида деятельности в вашем регионе, она может быть существенно снижена.

Основное различие между УСН и патентом заключается в ограничениях для применения. Так, на патенте можно заниматься только видами деятельности из перечня, а кроме того нельзя нанимать на работу больше 15 сотрудников и зарабатывать больше 60 млн рублей.

Это означает, что патент будет выгоднее в одном случае: когда реальный доход предпринимателя существенно выше, чем потенциально возможный доход, установленный регионом, с которого нужно платить 6 % налог.

Сравним расходы на УСН и ПСН

Пример 1. Реальный доход выше потенциального дохода по патенту.

ИП Смирнов работает с 3 наемными работниками. Потенциальный доход для его вида деятельности в его регионе составляет 280 000 рублей. ИП прогнозирует доходы в 2 000 000 рублей, расходы в 300 000 рублей.

При покупке патента он понесет такие расходы:

Стоимость патента: 280 000 × 6% = 16 800 рублей.

Страховые взносы за себя: 40 874 рубля.

Страховые взносы за сотрудников: средняя зарплата работника на предприятии Смирнова составляет 20 000 рублей. 20 000 × 30% × 3 × 12 = 216 000 рублей.

ИП может получить налоговый вычет и уменьшить стоимость патента на сумму страховых взносов, но не более чем на 50%: 16 800 × 50 % = 8 400 рублей.

Итого: 8 400 + 40 874 + 216 000 = 265 274 рубля.

При переходе на УСН он понесет такие расходы:

Налог по УСН 6%: 2 000 000 × 6% = 120 000 рублей.

Страховые взносы за себя: 40 874 рубля + взносы при привышении дохода в 300 000 рублей = 40 874 + (2 000 000 — 300 000) * 1% = 40 874 + 17 000 = 57 874 рубля.

Страховые взносы за сотрудников (аналогично): 216 000 рублей.

ИП может сделать налоговый вычет и уменьшить налог на сумму страховых взносов, но не более чем на 50%: 120 000 × 50 % = 60 000 рублей.

Итого: 60 000 + 57 874 + 216 000 = 333 874 рубля.

Мы видим что в данных условиях ИП выгоднее купить патент, чем перейти на УСН.

УСН окажется выгоднее, когда фактический доход предпринимателя будет ниже потенциально возможного. При высоком фактическом доходе такое тоже может случиться, если ставки для УСН в регионе снижены.

Пример 2. Реальный доход мало отличается от потенциального.

ИП Смирнов работает без сотрудников, потенциальный доход для его вида деятельности в регионе составляет 280 000 рублей. ИП прогнозирует доходы в 400 000 рублей.

При покупке патента он понесет такие расходы:

Стоимость патента: 280 000 × 6% = 16 800 рублей.

Страховые взносы за себя: 40 874 рубля.

ИП может сделать налоговый вычет и уменьшить налог на всю сумму страховых взносов за себя, так как сотрудников нет. Тогда за патент платить не придется совсем.

Итого расходы: 40 874 рубля

При переходе на УСН он понесет такие расходы:

Сумма налога: 300 000 × 6% = 18 000 рублей.

Страховые взносы за себя: 40 874 рубля.

Налоговый вычет: ИП без работников может уменьшить сумму налога на все страховые взносы без ограничений, даже если налог аннулируется (что и произойдет в нашей ситуации).

Итого: расходы ИП составят 40 874 рубля.

Мы видим, что в данных условиях для ИП нет разницы — перейти на патент или УСН 6 %.

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги.

Попробовать бесплатно

.png)