Если у вас образовалась переплата по страховым взносам, в течение трёх лет вы можете распорядиться ею по своему усмотрению. Рассказываем, что можно сделать с переплатой и какие изменения грядут с 2021 года.

Как узнать про переплату и что с ней делать

Переплата может возникнуть по разным причинам, например, когда вы:

- ошиблись в расчётах и перечислили больше, чем нужно;

- не применили пониженный тариф и после уплаты пересчитали взносы;

- неправильно заполнили в платёжном поручении сумму или перепутали КБК;

- уплатили взносы по требованию, а налоговики или соцстрах списали эти же суммы с расчётного счёта.

Выявить переплату можно самостоятельно, но она не всегда совпадает со сведениями налоговиков и соцстраха.

Самый простой способ сверить суммы с ИФНС — запросить справку о состоянии расчётов по налогам и сборам (КНД 1160080). Заказать и получить её можно в электронном виде через спецканалы связи, в личном кабинете юрлица или ИП на сайте ФНС. Отрицательные суммы в справке — это долг перед бюджетом, положительные — переплата.

Чтобы сверить расчёты по взносам от несчастных случаев, обратитесь в территориальное отделение соцстраха за актом сверки по форме 21-ФСС РФ. Заказать его можно в электронном виде через сайт госуслуг.

Пользователи интернет-бухгалтерии «Моё дело«могут заказать акт сверки с налоговой и фондами в личном кабинете, результат придёт туда же. Электронную подпись всем пользователям мы оформляем бесплатно!

Не спешите обращаться в ИФНС за возвратом или зачётом, если не установили из-за чего возникла переплата. Бывает, что взносы уже заплатили, а отчёт за этот период еще не сдали, поэтому в справке числится переплата. После того, как вы отчитаетесь, налоговая отразит начисления и такая переплата «закроется».

Согласно п. 1.1 ст. 78 НК РФ излишне уплаченные взносы можно:

- зачесть по тому же виду взносов в счёт предстоящих платежей или задолженности, в том числе по пеням и штрафам;

- вернуть на расчётный счёт.

Распорядиться переплатой можно в течение трёх лет со дня перечисления в бюджет лишних взносов.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Особенности зачёта и возврата страховых взносов в 2020 году

При возврате и зачёте действуют следующие правила.

- Взносы нельзя зачесть в счёт налогов и других видов взносов. Например, переплатой по пенсионным взносам не получится «перекрыть» долг по взносам в соцстрах или по налогу при УСН.

- Взносы можно зачесть в счет будущих платежей, задолженности, пеней, штрафов по таким же взносам. Например, переплату пенсионных взносов можно направить на погашение пеней по ним.

- Если есть задолженность по взносам, сначала нужно сделать зачёт, чтобы её погасить. Остаток можно вернуть или зачесть в счёт предстоящих платежей.

- При ликвидации организации переплату можно вернуть, пока компанию не исключили из ЕГРЮЛ. Подать заявление от имени ликвидированного юрлица нельзя, а бывшим собственникам бизнеса переплату не возвращают (п. 4 ст. 49 НК РФ, письмо Минфина № 03-02-07/1/24222 от 12.04.2018).

- ИП имеет право на возврат переплаты даже после его закрытия.

- Порядок возврата излишне перечисленных взносов ИП за себя такой же, как для работодателей.

В п. 6.1 ст. 78 НК РФ говорится, что нельзя вернуть пенсионные взносы, если ПФ успел разнести их по индивидуальным счетам застрахованных физлиц. Но Конституционный Суд в Постановлении № 32-П от 31.10.2019 признал этот запрет недопустимым и обязал законодателей внести изменения в НК РФ.

Проектом Федерального закона N 953961-7 в Налоговый кодекс планируется внести соответствующие поправки. Они должны вступить в силу с 1 января 2021 года, но разнесённую переплату можно вернуть уже сейчас. Это действует только в том случае, если человек, за которого переплатили взносы, ещё не вышел на пенсию.

За 2 квартал 2020 года малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов за работников (кроме платежей в соцстрах от несчастных случаев). Точнее, на апрель, май и июнь установили тариф 0%. Если вы имеете право на такое освобождение, но уже заплатили взносы по обычной ставке, переплату налоговики пообещали зачесть в счёт предстоящих начислений без вашего обращения в ИФНС.

Как подать заявление

По излишне уплаченным пенсионным, медицинским и социальным взносам на случай временной нетрудоспособности нужно обращаться в налоговую инспекцию. Организациям — в ИФНС по месту своего нахождения, а ИП — по месту жительства.

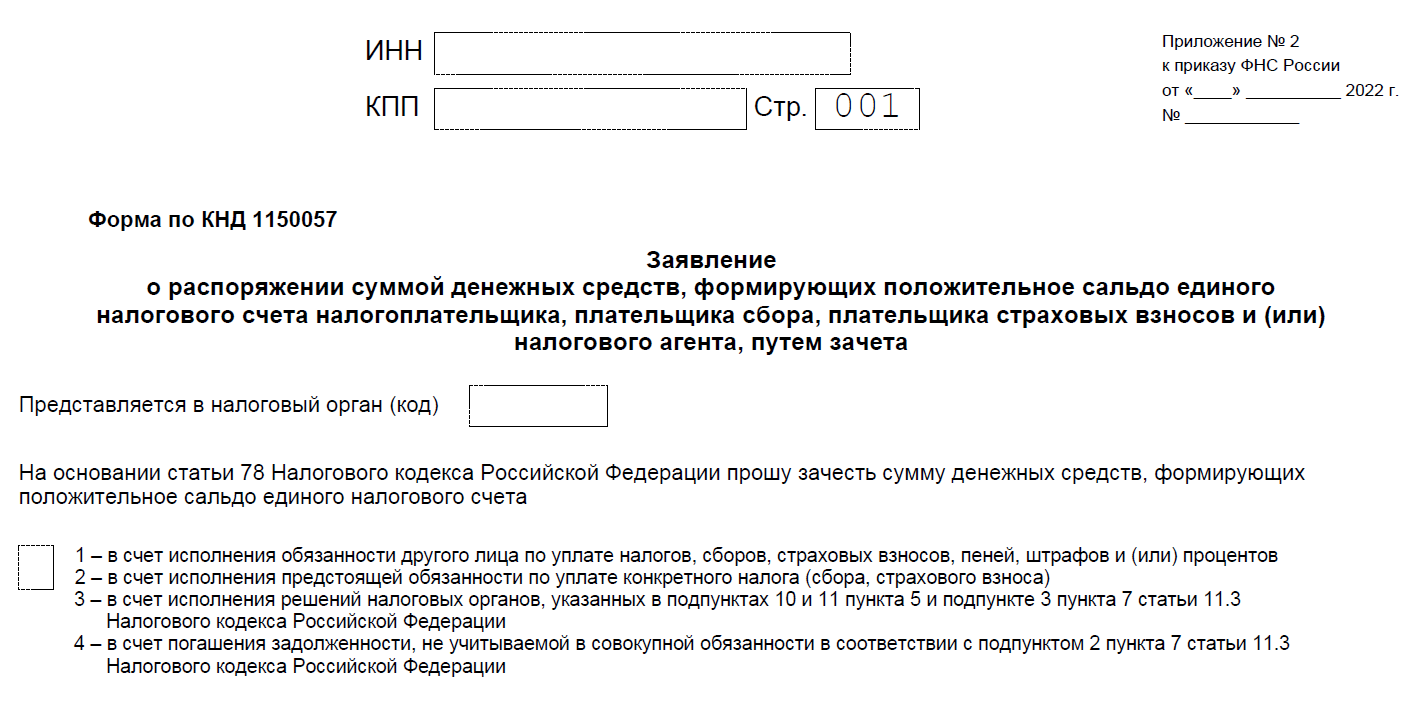

Формы заявлений утверждены Приказом ФНС России № ММВ-7-8/182 от 14 февраля 2017 г.:

- о возврате — приложение № 8 (КНД 1150058);

- о зачёте — приложение № 9 (КНД 1150057).

Бланки одинаковы для ИП и юрлиц. По каждому виду взносов нужно заполнить отдельное заявление. Срок подачи — 3 года с даты перечисления взносов, из-за которых образовалась переплата (п. 7 ст. 78 НК РФ). То есть в 2020 г. можно вернуть или зачесть взносы, которые вы переплатили в 2017 году и позже.

Заявление можно подать:

- в бумажном виде — отнести в налоговую лично или через представителя с доверенностью, отправить Почтой России письмом с описью вложения;

- в электронном виде — через спецоператоров связи, через личный кабинет юрлица или ИП на сайте ФНС, или через сервис «Моё дело», если у вас есть учётная запись.

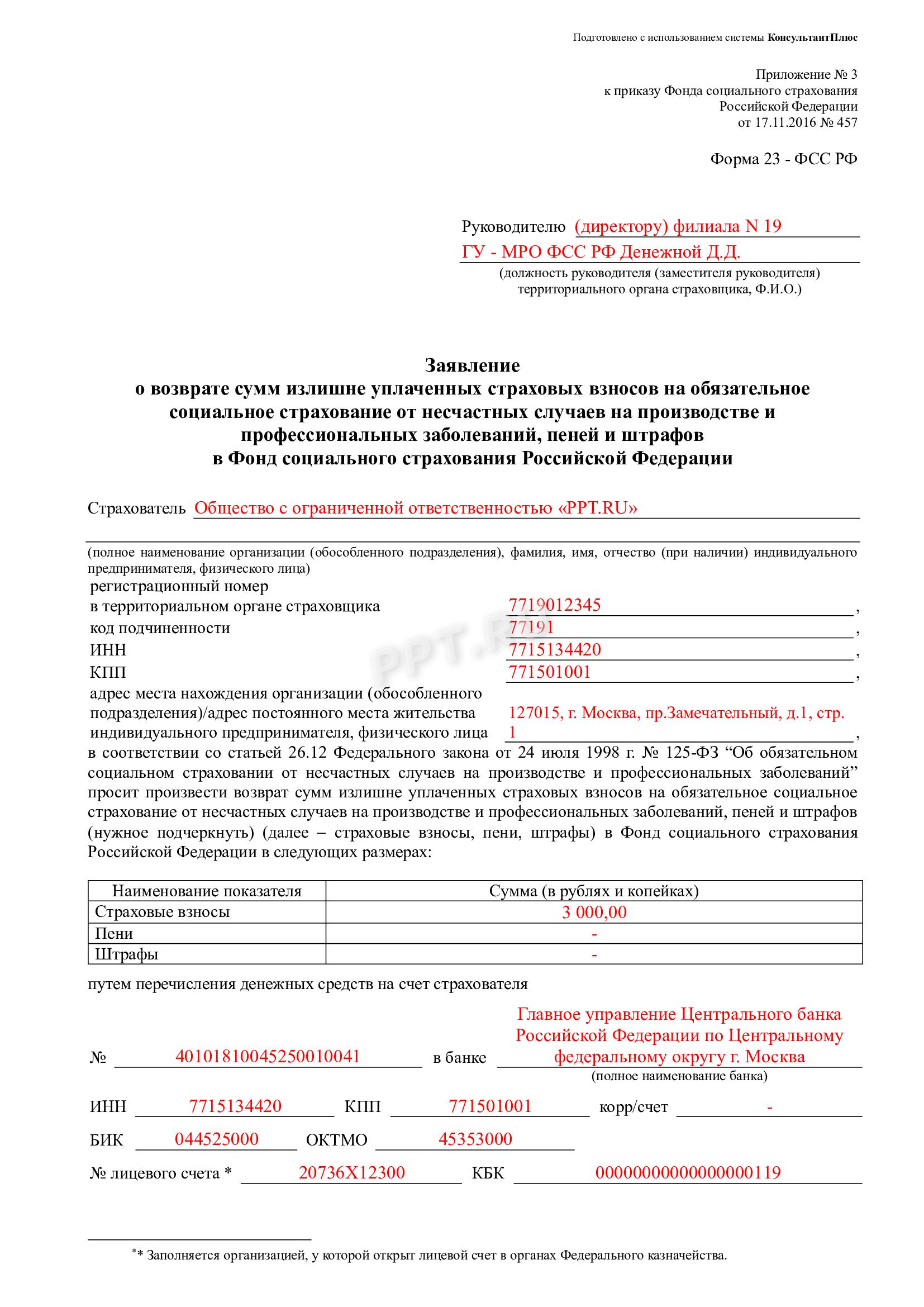

По переплате взносов от несчастных случаев нужно обращаться в отделение соцстраха, в котором вы состоите на учёте. Заявление подают в бумажном или электронном виде по формам, утвержденным приказом ФСС РФ № 457 от 17.11.2016:

- 22-ФСС — о зачёте;

- 23-ФСС — о возврате.

Если заявление не подавать, ФСС может самостоятельно зачесть переплату в счёт предстоящих платежей или задолженности по пеням и штрафам.

Сроки возврата

Налоговики возвращают переплату страховых взносов в течение месяца со дня получения заявления. В этот срок они должны:

- провести с вами сверку взаиморасчётов (при необходимости);

- зачесть переплату или её часть в счёт погашения долга (если есть долг);

- принять решение о возврате, на которое отводится 10 рабочих дней;

- передать его в казначейство для оплаты;

- после принятия решения сообщить о нём заявителю в течение 5 рабочих дней.

Если вы сдавали отчёт РСВ или корректировку, в которых показали излишне уплаченные взносы, то решение о возврате примут через 10 рабочих дней со дня, следующего после окончания камеральной проверки. Срок её проведения — 3 месяца со дня представления расчёта по страховым взносам.

Если при «камералке» налоговики обнаружат нарушения законодательства о налогах и сборах, то срок будет отсчитываться с даты, следующей за вступлением в силу решения по проверке.

Соцстрах возвращает излишне уплаченные взносы от несчастных случаев в тот же срок — в течение месяца с момента получения заявления.

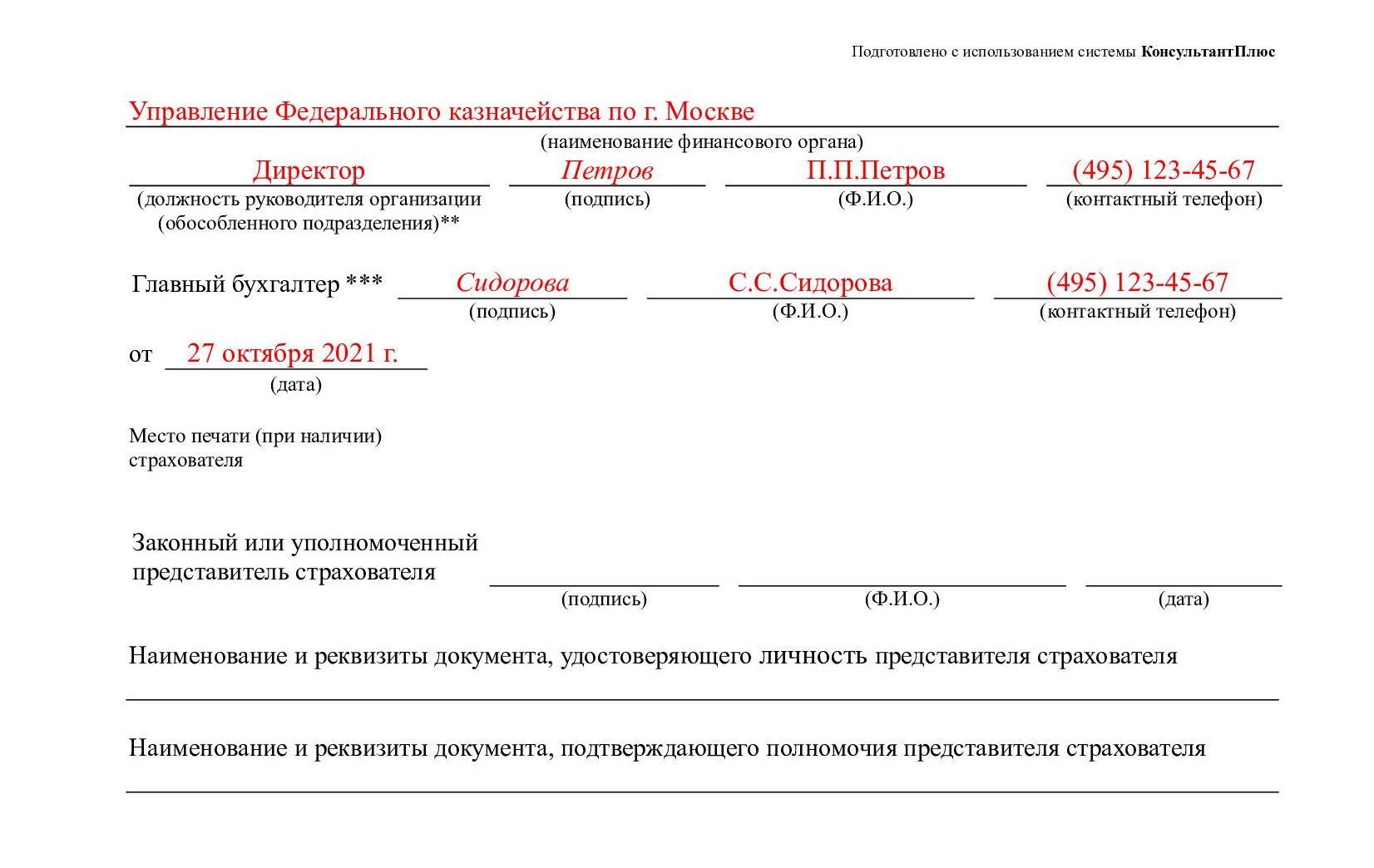

Как учитывать возврат страховых взносов

Возвращённые взносы и проценты за просрочку возврата не считаются доходом для налога на прибыль. В состав доходов при УСН они тоже не включаются.

Возврат переплаты страховых взносов в 2022 году подчиняется правилам, установленным налоговым законодательством РФ и законом «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, и имеет свои особенности. Рассмотрим, какие именно.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте здесь.

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

- взносы, уплачиваемые после 2016 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2017–2021 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2017 года.

Вместе с тем «несчастные» взносы остались в ведении ФСС и по-прежнему подчиняются положениям закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Поэтому в вопросах возврата переплаты по этим страховым взносам в 2022 году придется руководствоваться ст. 26.12 и 26.13 этого документа.

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введено дополнение, учитывающие специфику взносов:

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П);

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

— работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

— работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения закреплены в п. 6.1 ст. 78 НК РФ.

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

Подробнее об этом см. здесь.

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте здесь.

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Письмо на возврат страховых взносов — бланк

Таким образом, в 2022 году возврат переплаты по взносам производится через:

- ИФНС по согласованию с фондом — в части взносов, уплачиваемых с 2017 года;

- сам фонд — в отношении взносов, уплаченных до 2017 года (в 2022 году это придется делать через суд, т. к. трехлетний срок на возврат будет пропущен);

- ФСС — в части «несчастных» взносов вне зависимости от периода их уплаты.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать утвержденную ФНС форму заявления.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п. Скачайте ее по ссылке ниже:

Скачать форму

Скачать форму

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Скачать форму

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).

Посмотрите короткое видео от Эльбы, если не хотите читать. Эксперты рассказали все самое важное о возврате переплаты для предпринимателей.

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платежном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год.

Узнать о переплате можно после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Если ФНС обнаружит переплату первой, она обязана уведомить налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента ее выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчетный счет;

- зачесть в счет будущих платежей;

- погасить задолженность по другим платежам, уплатить пени или штрафы.

Раньше переплату по налогу можно было зачесть только в счет налога одного уровня. Это правило отменили еще в 2020 году, а с 1 января 2022 года появится еще больше возможностей для использования переплаты. Зачесть ее можно будет по следующим направлениям:

- предстоящие платежи по налогам, сборам, страховым взносам;

- погашение недоимки по иным налогам, сборам, страховым взносам;

- задолженность по пеням по налогам, сборам, страховым взносам;

- задолженность по штрафам за налоговые правонарушения.

Имеющаяся задолженность по налогам, сборам и страховым взносам не позволит вернуть переплату. По новым правилам инспекторы должны будут сначала зачесть излишне уплаченную сумму в счет погашения не только недоимок, пеней и штрафов по налогам, но и аналогичных платежей по страховым взносам и сборам (п. 6 ст. 78 НК РФ). Оставшуюся после зачета сумму можно будет вернуть на свой счет или зачесть в счет будущих платежей.

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачете денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачета переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учета заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачета или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточненный расчет.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточненной декларации, инспектор примет решение о проведении зачета по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточненной декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Как оформить возврат переплаты из ФСС в 2021 году:

- направить заявление в Фонд социального страхования;

- дождаться решения уполномоченного органа в течение 1 месяца;

- получить деньги на банковский счет или зачесть средства в счет других платежей.

Излишне уплаченные отчисления на ВНиМ и травматизм разрешили возвращать с 01.01.2021.

Новые правила получения излишне уплаченных отчислений из ФСС

С 2021 года все субъекты РФ перешли на механизм прямых выплат из средств Фонда социального страхования. Это значит, что пособия по временной нетрудоспособности и другие пособия по социальному страхованию выплачивает не работодатель с дальнейшим зачетом выплаченных сумм, а непосредственно сам Фонд социального страхования. Но у страхователей могла образоваться излишне уплаченная сумма по социальным выплатам работникам, и их волнует, как возместить переплату по ФСС в 2021 году по новым правилам. Механизмы зачета и возврата продолжают работать. Существует статья 26.12 Федерального закона от 24.07.1998 № 125-ФЗ (ред. от 05.04.2021) «Зачет или возврат сумм излишне уплаченных страховых взносов, пеней и штрафов», регулирующая эти процессы.

Кто принимает решение о возврате переплаты из Фонда

Территориальное отделение Фонда, в который подано заявление на возврат из ФСС за счет переплаты страховых взносов, принимает решение о возврате излишне уплаченных страховых отчислений, пеней и штрафов.

Установлено, что территориальный орган страховщика обязан сообщить страхователю о каждом ставшем известным факте излишней уплаты и сумме излишне уплаченных страховых взносов в течение 10 рабочих дней со дня обнаружения такого факта в письменной форме или в форме электронного документа.

Разница в виде превышения величины произведенных работодателем расходов на выплату страхового обеспечения над общей суммой начисленных отчислений на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством возмещается территориальными органами ФСС в соответствии с порядком, установленным Федеральным законом № 125-ФЗ.

Как подать заявление на получение денег

Фонд социального страхования утвердил формы заявлений о возврате и зачете излишне уплаченных средств приказом от 17.11.2016 № 457 в соответствии с нормами ч. 1 статьи п. 11 ст. 26.12 закона № 125-ФЗ, в которой сказано, можно ли зачесть в счет будущих платежей переплату по страховым взносам или получить деньги назад.

Оформить письмо на обратное перечисление страхователю излишне перечисленных в Фонд или выплаченных работникам денег в свободной форме невозможно.

Для возврата взносов на ВНиМ и травматизм следует обратиться в ФСС с подготовленным заявлением на возврат переплаты по взносам по форме 23 — ФСС РФ.

Законом определено, в какой срок компания вправе подать заявление о зачете переплаты по страховым взносам, — в течение 3 лет с момента ее возникновения. То есть в 2021 году разрешается вернуть или зачесть суммы, переплаченные в 2018 году и позже.

Рассмотреть заявление налоговый орган обязан в течение одного месяца со дня получения такого заявления (п. 6 ст. 78 НК РФ).

Территориальный орган ФСС РФ вправе предложить провести совместную сверку расчетов (п. 4 ст. 26.12 закона № 125-ФЗ). Желательно от нее не отказываться. Проведение сверки страхователь вправе инициировать самостоятельно (п. 4 ст. 26.12 закона № 125-ФЗ). По итогам сверки оформляется акт, который подтверждает наличие излишков перечислений и их размер.

Возврат излишне взысканных сумм

В случае осуществления налоговыми органами излишнего взыскания сумм за периоды, истекшие до 01.01.2018, возникает вопрос, как вернуть переплату по взносам в ФСС в 2021 году в такой ситуации? Решение о возврате излишне взысканных платежей на ОПС и ВНиМ за эти периоды принимается непосредственно органами ФСС. Нормы Налогового кодекса не применяются (письма ФНС РФ от 27.07.2017 № ЕД-4-8/14778, от 20.06.2017 № ГД-4-8/11682@, письмо Минфина от 19.07.2017 № 03-02-07/2/46152@).

Зачет по взносам на травматизм в 2021 году

Если у организации есть одновременно задолженность и излишки по обязательствам перед ФСС за периоды, истекшие до 01.01.2021, то разрешается не выяснять, как вернуть переплату по больничным из ФСС в 2021 году, а сделать зачет переплаченной суммы в счет страховых взносов.

Зачет переплаты, возникшей в текущем календарном году, возможен только по платежам одного вида. Это значит, что переплаченные пенсионные взносы зачтут в счет недоимки только платежей по ОПС, а взносы на ВНиМ нельзя отнести на пенсионное страхование, и так далее.

Мало вернуть средства, нужно правильно провести их по бухучету. А то штраф будет больше, чем сумма возврата. Инструкция от экспертов КонсультантПлюс поможет правильно учесть возврат страхвзносов.

Вам в помощь образцы, бланки для скачивания

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Еще больше важных разъяснений по грядущим изменениям можно найти в рубрике «Единый налоговый счет».

Читать

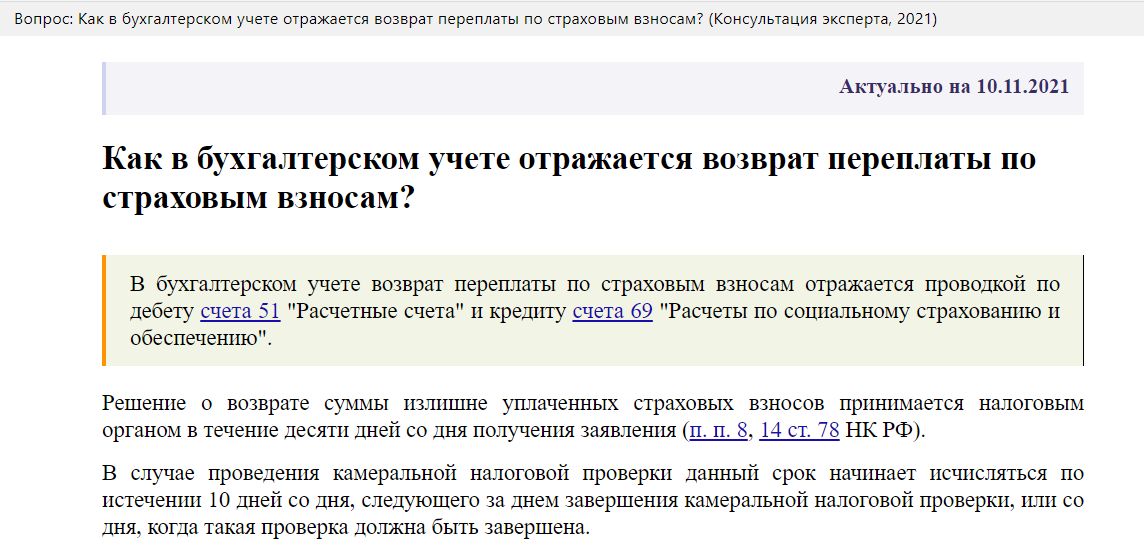

С 1 января 2023 года вступают в силу поправки к НК РФ, внесенные Федеральным законом от 14.07.2022 № 263-ФЗ. Все налогоплательщики переходят на новый порядок уплаты налогов — единый налоговый платеж (ЕНП). Возвращать и зачитывать переплаты налоговики тоже будут по-новому:

| Как происходит сейчас | Как будет с 2023 года |

|---|---|

| Учет расчетов с бюджетом ведется по каждому налогу, взносу, сбору: налог на прибыль отдельно, НДС отдельно, взносы в ПФР отдельно и т.д.

Поэтому бывает так, что по одному налогу числится переплата, по другому — недоимка |

Появится понятие «совокупная обязанность» (п. 2 ст. 11 НК РФ в ред. 263-ФЗ). В нее войдут налоги, взносы, сборы, авансы, штрафы, пени и проценты — все бюджетные платежи вашей компании, за небольшим исключением (например, взносы на травматизм не относятся к ЕНП)

Ситуация, когда по одному налогу «висит» переплата, а по другому — недоимка, невозможна |

|

Каждый налог, взнос, сбор перечисляется своей платежкой. Переплату в счет будущих платежей ФНС зачитывает только по заявлению плательщика (кроме случая переплаты по этому же налогу). Зачет в счет недоимки ИФНС может сделать сама (п. 5, п. 14 ст. 78 НК РФ) |

Будет одна платежка на ЕНП, зачисляемый на единый налоговый счет (ЕНС). Получив единый платеж, налоговики распределят его в счет налоговых обязанностей компании (ИП) в последовательности: недоимка → текущие обязательства → пени → проценты → штрафы. Если ЕНП не хватит для уплаты налогов с одинаковым сроком перечисления, его распределят пропорционально. Зачесть или вернуть можно сумму, оставшуюся после распределения (положительное сальдо) |

Переплата зачитывается:

Или возвращается по заявлению плательщика |

Положительное сальдо ЕНС можно:

|

| Вернуть и зачесть переплату, которой «исполнилось» три года и больше, нельзя. Либо придется обращаться в суд, чтобы доказать, что вы о ней узнали только сейчас, и тогда есть шанс вернуть деньги | Положительное сальдо на ЕНС можно вернуть или зачесть без ограничений по срокам, кроме отдельных случаев из п. 4 ст. 78 НК РФ (их разберем ниже). Однако в начальное сальдо ЕНС не попадет переплата, по которой истекло 3 года по состоянию на 31.12.2022 |

Рассмотрим порядок зачета и возврата подробно.

Порядок проведения зачета налогов на ЕНС прописан в ст. 78 НК РФ (в ред. 263-ФЗ). Рассмотрим, как он выглядит.

Правила зачета

- Зачет проводится на основании заявления плательщика (п. 2 ст. 78 НК РФ).

- Зачесть можно сумму, не превышающую положительное сальдо ЕНС. Если положительного сальдо нет, налоговики откажут в зачете. А если положительного сальдо недостаточно, зачет сделают частично (п. 1, п. 2 ст. 78 НК РФ).

- Разрешены четыре варианта зачета (п. 1 ст. 78 НК РФ):

- в счет налоговых платежей другого лица. Уплатить за него можно налоги, сборы, страховые взносы (кроме НС и ПЗ), пени, штрафы, проценты;

- в счет исполнения своих будущих платежей по конкретному налогу, взносу, сбору;

- в счет исполнения решений налогового органа, указанных в подп. 10-11 п. 5, подп. 3 п. 7 ст. 11.3 НК РФ;

- в счет задолженности, не учитываемой в совокупной обязанности (платежи с истекшим сроком взыскания и другие, перечисленные в подп. 2 п. 7 ст. 11.3 НК РФ).

- Налоговики обязаны провести зачет в течение рабочего дня, следующего за днем поступления в ИФНС заявления плательщика (п. 5 ст. 78 НК РФ).

Если вы подали заявление на зачет в счет будущей уплаты конкретного налога, но потом передумали, можно направить заявление о полной или частичной отмене зачета. В этом случае зачет отменят последовательно — начиная с налога с наиболее ранним сроком уплаты (п. 6 ст. 78 НК РФ). В других случаях, например, при уплате за третье лицо, зачет отменить нельзя.

Обратиться за зачетом можно в любое время, кроме зачета в счет (п. 4 ст. 78 НК РФ):

- исполнения решений налоговых органов, указанных в подп. 10-11 п. 5, подп. 3 п. 7 ст. 11.3 НК РФ;

- погашения долгов по платежам, не входящим в совокупную обязанность (подп. 2 п. 7 ст. 11.3 НК РФ).

По этим видам зачета заявление подается не позже дня, предшествующего дате вступления в силу решения суда о взыскании долга (п. 4 ст. 78 НК РФ).

Заявление на зачет налога

Электронное заявление о зачете, подписанное УКЭП, подается в ИФНС по месту учета плательщика. Направить его можно по ТКС или через личный кабинет на сайте ФНС.

Форма и электронный формат заявления сейчас утверждаются (проект 01/02/06-22/00129122). По проекту бланк заявления о зачете выглядит так:

Это титульный лист. Здесь заполняются ИНН, КПП компании, код налогового органа, а также указывается одна из четырех причин, по которой проводится зачет.

После титульника идет еще 4 листа — на каждом из них заполняется информация по конкретному основанию.

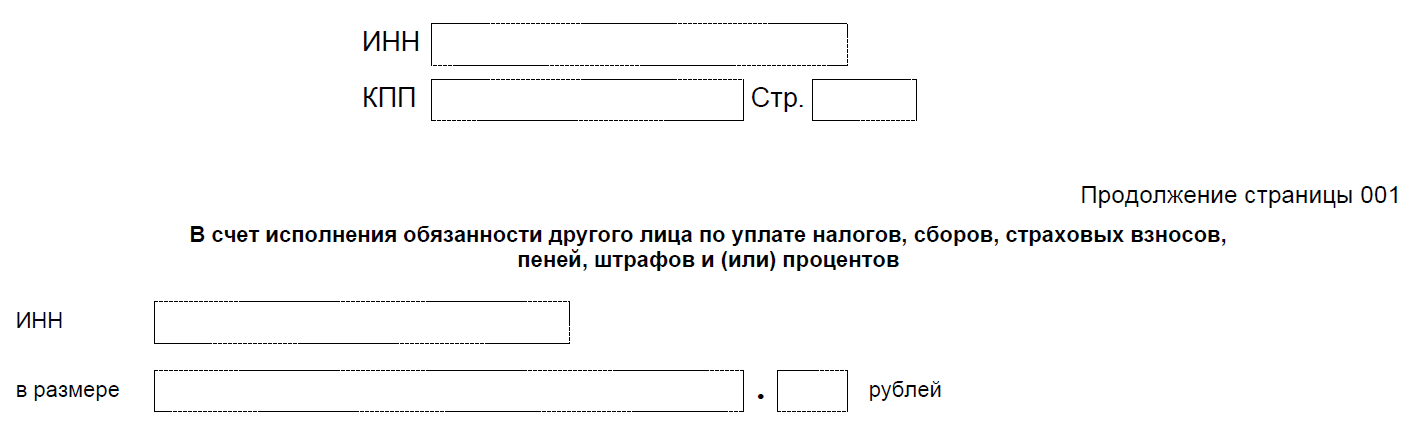

Зачет в счет уплаты налогов за другое лицо

На этой странице указывается ИНН другого лица, а также зачитываемая сумма.

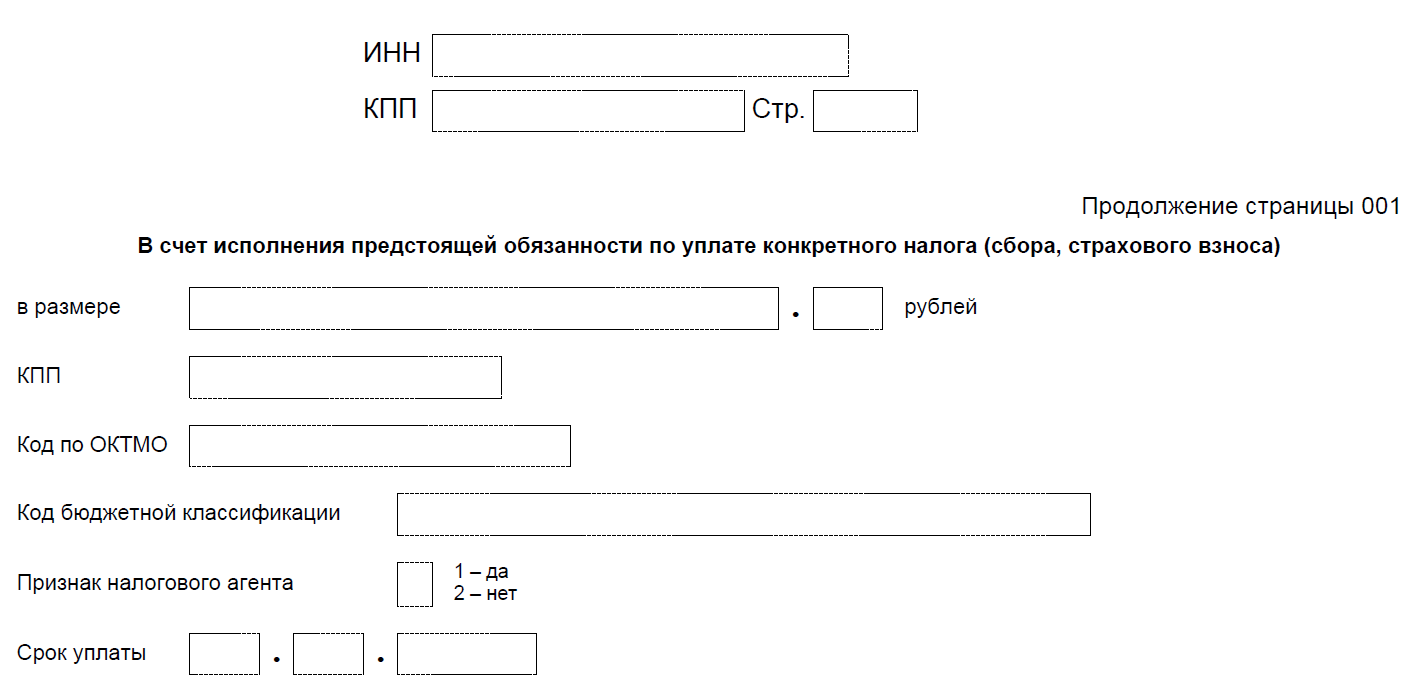

Зачет в счет будущей уплаты конкретного налога

Здесь указываем зачитываемую сумму, а также информацию, которая поможет инспекторам верно определить, в счет какого налога, взноса, сбора делается зачет (п. 4 ст. 78 НК РФ).

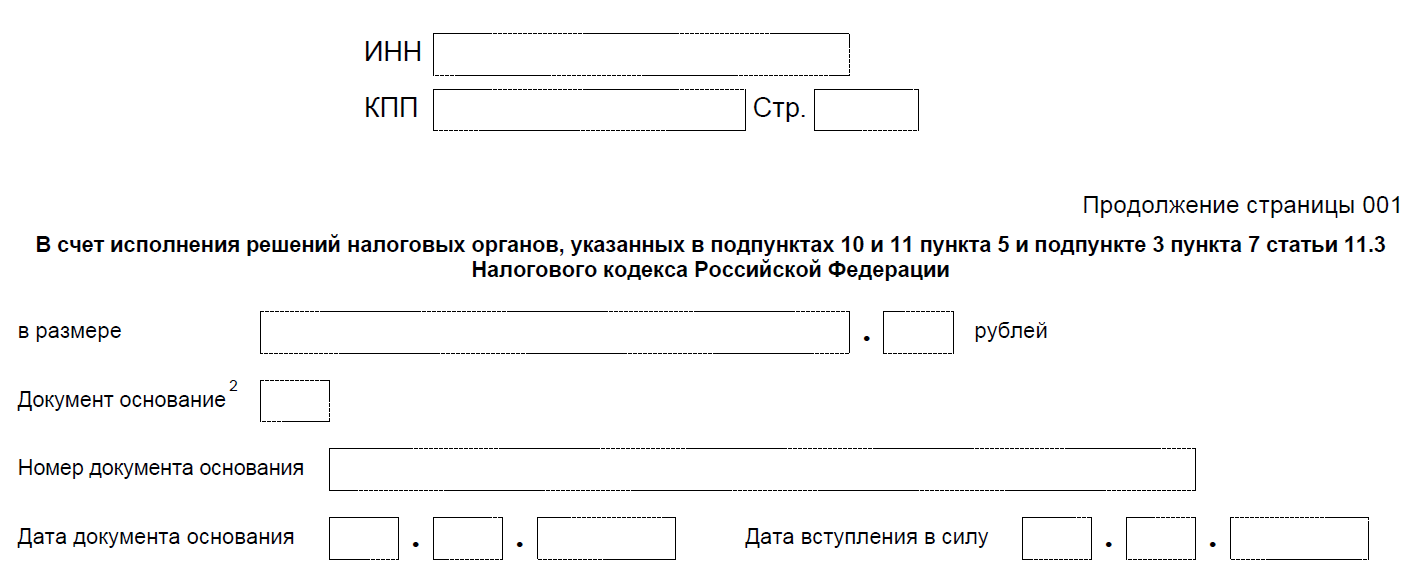

Зачет в счет исполнения решения налогового органа

Такое заявление можно подать не позже дня, предшествующего дню вступления в силу судебного акта о взыскании долга, при этом указывается соответствующее решение налогового органа (п. 4 ст. 78 НК РФ). Зачет проведут последовательно — начиная с долга с самым ранним сроком уплаты.

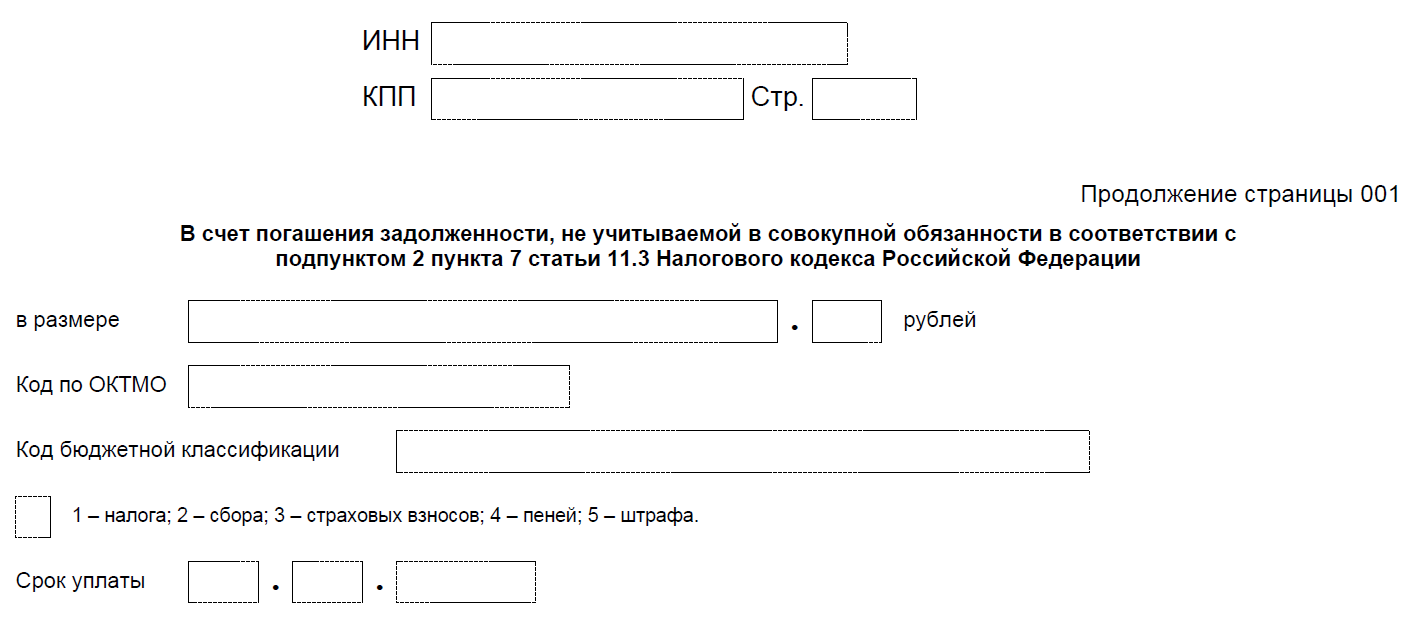

Зачет в счет исполнения долгов, не учитываемых в совокупной обязанности

Это заявление также подается не позже дня, предшествующего дате вступления в силу судебного решения (п. 4 ст. 78 НК РФ).

Новый порядок возврата налогов описан в ст. 79 НК РФ (в ред. 263-ФЗ).

Правила возврата

- Возврат проводится на основании (п. 1 ст. 79 НК РФ):

- заявления плательщика;

- решения ИФНС о возмещении НДС или акциза в соответствии со ст. 176, ст. 176.1, ст. 203, ст. 203.1 НК РФ;

- решения о предоставлении налогового вычета в соответствии со ст. 221.1 НК РФ.

- Вернуть можно только сумму, которая не превышает положительное сальдо ЕНС (п. 1 ст. 79 НК РФ). Если плюсового сальдо нет, налоговики откажут в возврате. А если положительного сальдо недостаточно, вернут лишь часть заявленной суммы — в пределах остатка на ЕНС (п. 1, п. 2 ст. 79 НК РФ).

- Налоговая инспекция отправит поручение на возврат в Казначейство не позже рабочего дня, следующего за днем получения заявления. А еще через день Казначейство обязано исполнить поручение (п. 3, п. 6 ст. 79 НК РФ). То есть всего на возврат переплаты уйдет три рабочих дня.

- Деньги возвращаются на банковский счет компании (ИП), о котором есть сведения у налоговиков (п. 1, п. 4 ст. 79 НК РФ). Если такой информации у них нет, срок возврата может увеличиться.

Если налоговики не вернут деньги вовремя, будут «капать» проценты с 11-го рабочего дня после подачи заявления (п. 9 ст. 79 НК РФ). Проценты начисляются автоматически, подавать заявление не нужно. Ставка — ключевая ЦБ.

Заявление на возврат налога

Заявление о возврате подается на бумаге, электронно или в составе декларации 3-НДФЛ (п. 1 ст. 79 НК РФ). Электронное заявление подписывается УКЭП, направляется по ТКС или через личный кабинет на сайте ФНС.

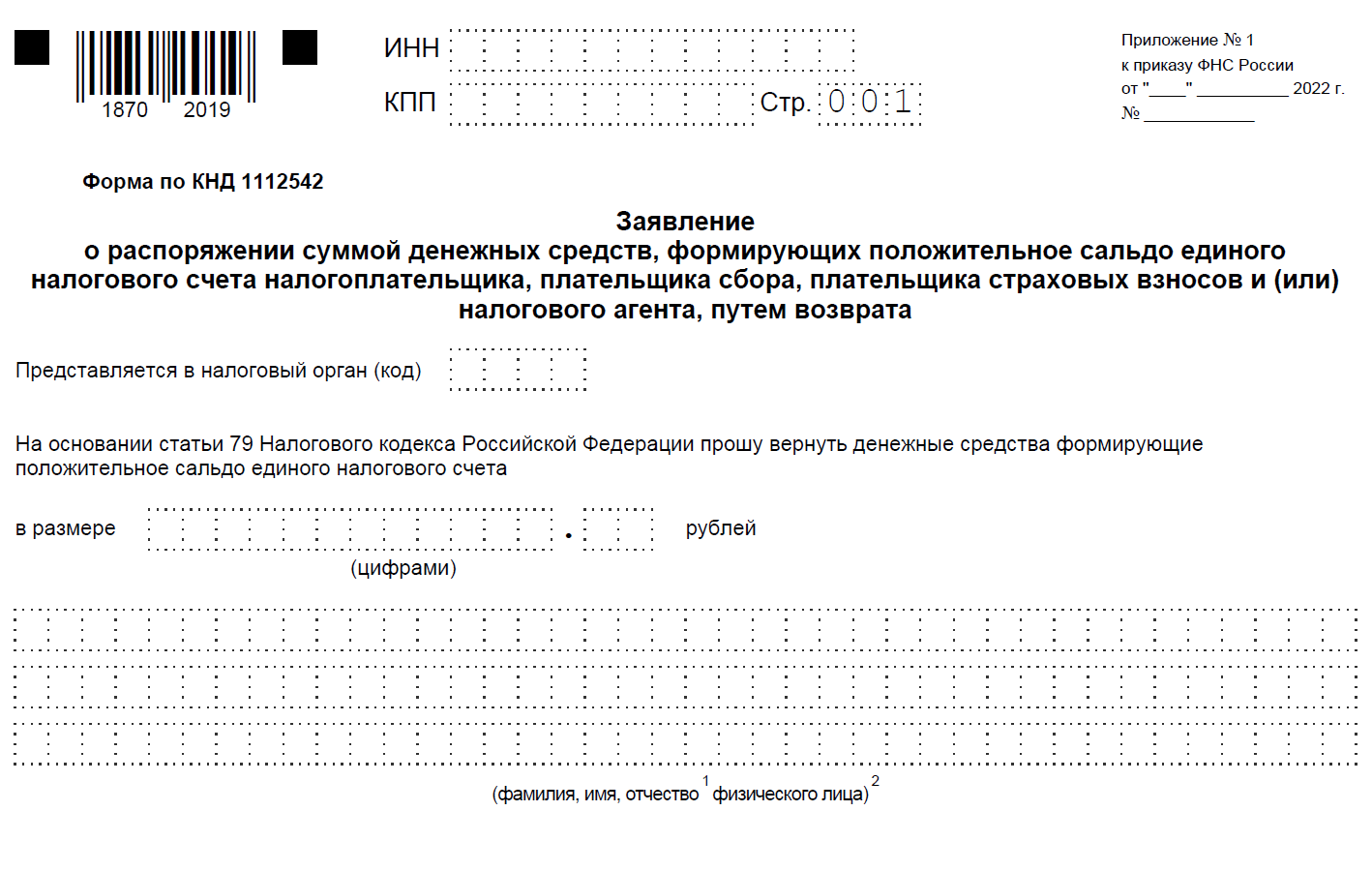

Форма и электронный формат заявления на возврат содержатся также в проекте 01/02/06-22/00129122). По проекту форма выглядит так:

Это титульный лист. Здесь указываются ИНН и КПП заявителя, код ИФНС, сумма к возврату.

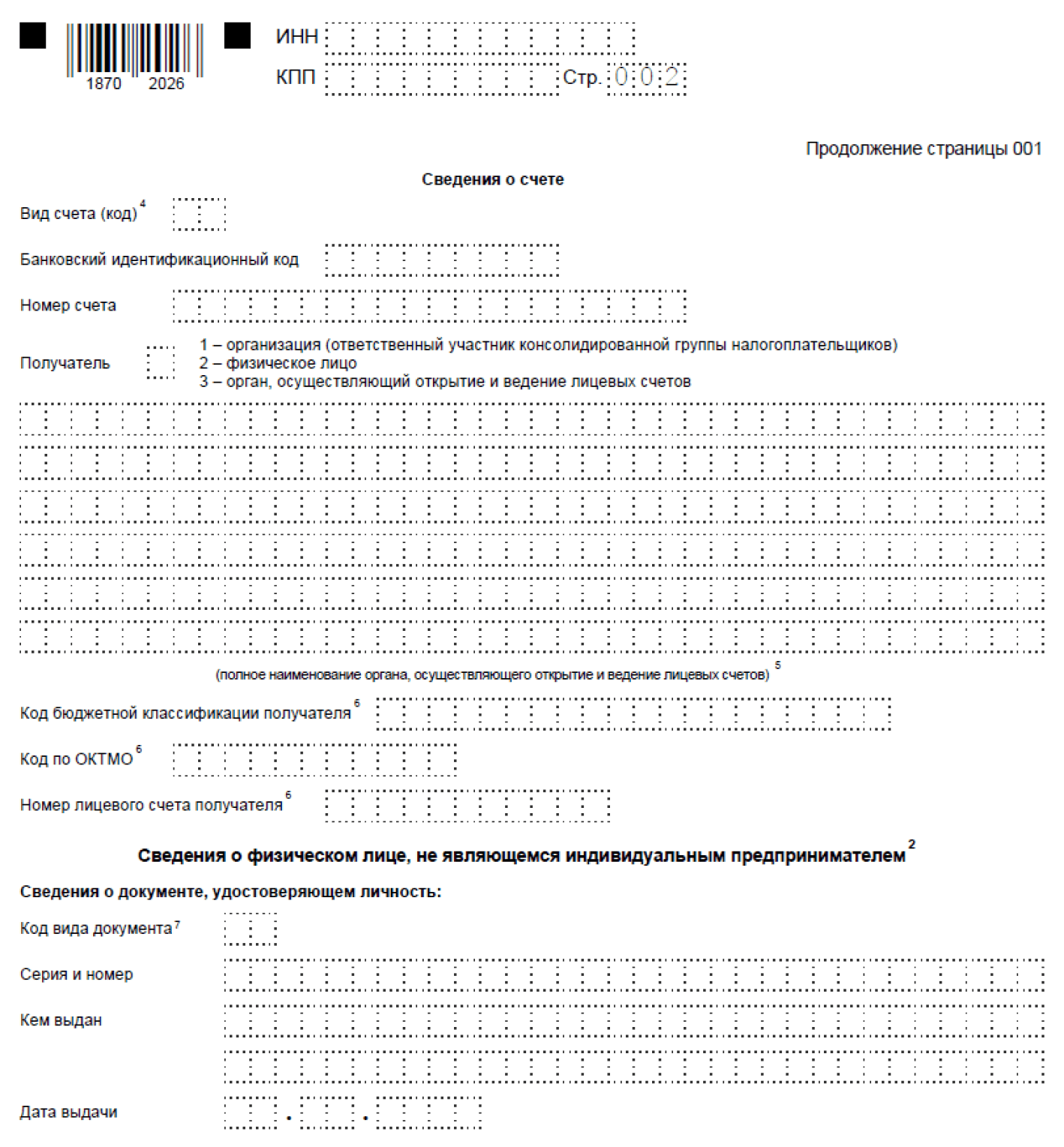

Далее идет основная часть:

На этой странице указываются наименование и банковские реквизиты получателя.

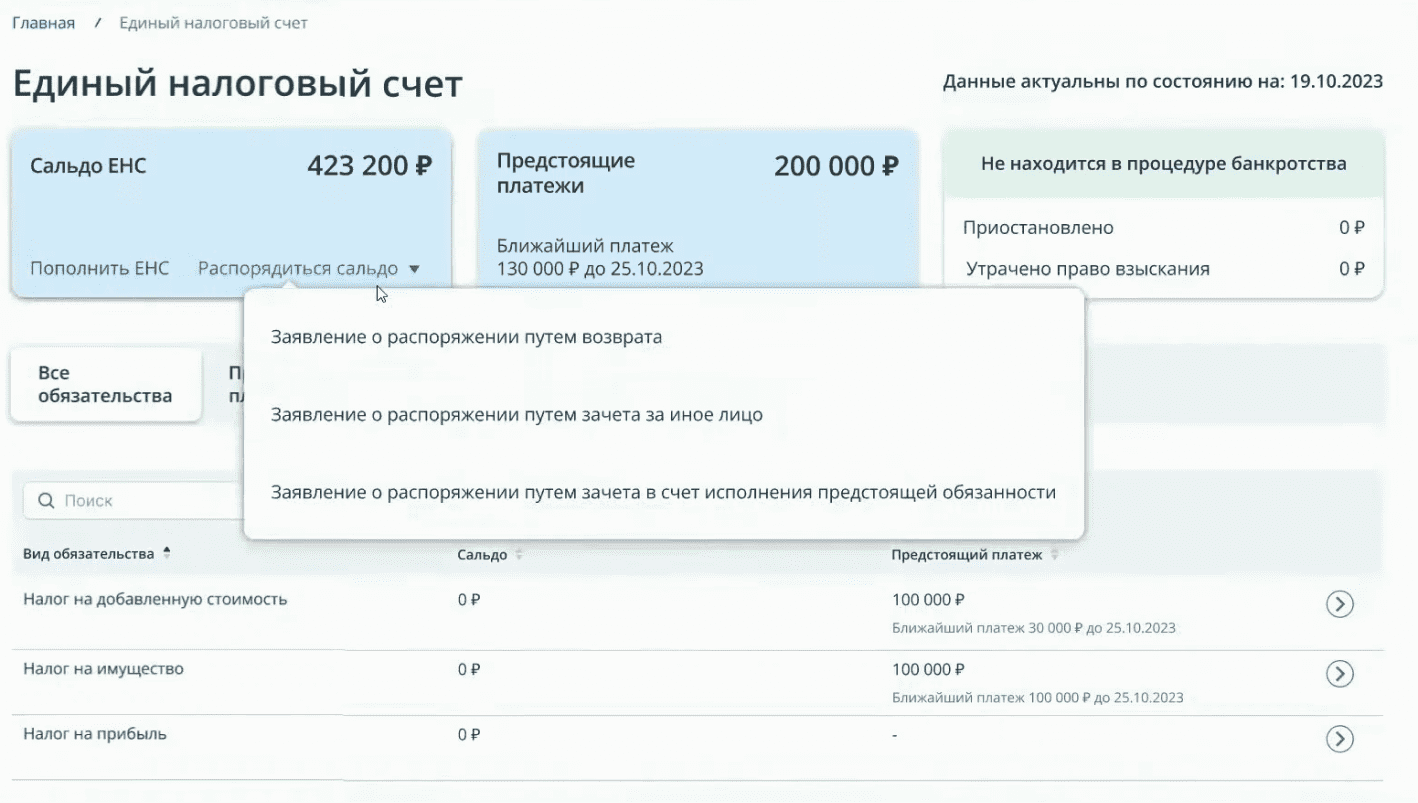

Детальную информация о состоянии ЕНС можно будет увидеть в личном кабинете налогоплательщика. ФНС представила макет нового ЛК, вот как будет выглядеть информация о переплате:

Там же, в личном кабинете, можно сразу сформировать заявление, выбрав нужный вариант.

А еще информацию о переплате можно увидеть в «Справке о принадлежности сумм ЕНП», она выдается в течение 5 рабочих дней по запросу плательщика. Запрос можно направить на бумаге, по ТКС или через ЛК.

Переплаты, имеющиеся у вас на конец 2022 года, войдут в первоначальное сальдо ЕНС, но только те, которым не исполнилось 3 года. Поэтому если у вас зависла сумма старше 3 лет, будьте особенно внимательны. Не успеете до 2023 года ее вернуть или зачесть — она пропадет, так как не будет учтена налоговиками при формировании начального сальдо ЕНС (подп. 2 п. 3 ст. 4 263-ФЗ).

Если вы подали в 2022 году заявление на зачет или возврат переплаты, которой не «исполнилось» 3 года, а ИФНС его не успела отработать, вернуть или зачесть эту сумму можно и после 1 января 2023, но уже по новым правилам (п. 8 ст. 4 263-ФЗ).

А что делать, если все-таки старую переплату не удалось вернуть? Ведь несмотря на то, что налоговики ее не учтут на ЕНС, самостоятельно списать они ее не могут (Письмо Минфина от 20.04.2021 № 03-02-11/29986, от 28.12.2021 № 03-02-11/106695). Из бухучета плательщика эта сумма тоже не может «испариться».

Чтобы разобраться с такой зависшей переплатой, следует оценить вероятность возврата ее через суд:

— Вероятность высокая. Если вы в суде сможете доказать, что только сейчас узнали о переплате, то срок исковой давности будет считаться не с даты уплаты, а со дня, когда вам стало известно о переплате (п. 1 ст. 200 ГК РФ). И тогда деньги можно будет вернуть, даже если прошло 3 года.

В этом случае до решения суда оставьте переплату на балансе в качестве дебиторской задолженности. Можно включить в резерв сомнительных долгов — полностью или частично.

— Вероятность низкая. Если шансов на возврат нет, переплата будет считаться безнадежной для взыскания.

Переплату, которую нельзя взыскать, следует списать в прочие расходы: это уже не актив, а потому она не может отражаться в балансе. Но такие суммы можно продолжать учитывать за балансом, открыв для них отдельный забалансовый счет.

В ходе ведения хозяйственной деятельности организации могут столкнуться с ситуацией, когда при сверке расчётов с налоговой инспекцией обнаружена переплата по страховым взносам. Руководство по дальнейшим действиям приведено в статье.

Читайте также Разбор ситуаций, где предусмотрено начисление страховых взносов

Содержание

- Причины возникновения переплаты и как о ней узнать

- Как использовать переплату: возврат или зачёт

- Как правильно направить заявление в ФНС о возврате или зачёте

- Срок возврата сумм переплат по страховым взносам

- Отражение полученного возврата по взносам в декларациях

Причины возникновения переплаты и как о ней узнать

Переплата по страховым взносам может возникнуть вследствие человеческого фактора в момент создания платёжного поручения, при определении размера взносов был применён неверный тариф, который завысил сумму к уплате, и прочие внешние факторы и события. (см. Кто имеет право использовать пониженные ставки по взносам?)

По данным учёта организация может самостоятельно определить наличие переплаты, но эти данные не всегда соответствуют тем, что находятся у налоговой инспекции. Поэтому с целью сверки рекомендуется создать электронный запрос на получение справки о состоянии расчётов по форме КНД 1160080, который направляется в инспекцию с помощью ТКС или с использованием ЛК налогоплательщика на официальном сайте Федеральной налоговой службы.

В справке суммы со знаком «минус» говорят о наличии задолженности, без него – свидетельствуют о переплате.

Рекомендуется также осуществлять сверку расчётов с Фондом социального страхования по взносам на травматизм. После обращения страхователю будет представлен Акт сверки по форме 21-ФСС РФ.

Отметим, что прежде чем обратиться в инспекцию с заявлением о возврате или зачёте необходимо установить причину возникновения переплаты, возможно, что после сдачи декларации с начислениями она исчезнет.

Читайте также Установлены новые предельные значения базы для исчисления страховых взносов на 2021 год

Как использовать переплату: возврат или зачёт

В соответствии со ст. 78 НК РФ у налогоплательщика есть выбор, как поступить с выявленной суммой переплаты:

- зачесть в счёт будущих платежей или покрытия текущей задолженности

- вернуть на расчётный счёт

Организация может воспользоваться таким правом в течение трёх лет с момента возникновения переплаты.

Существуют определённые ограничения:

- переплату по взносам нельзя перенести на другой вид страхования, например, переплатой по ОМС нельзя закрыть долг по ОСС

- в счёт будущих платежей (в т.ч. по существующим пеням и штрафам) могут быть направлены взносы того же вида страхования, например, переплатой по страховым взносам на ОСС можно погасить штрафы только данному виду страхования

- прежде чем вернуть переплату на расчётный счёт, инспекция гасит имеющиеся заложенности

- необходимо своевременно обращаться в налоговую или фонд с заявлением о возврате, поскольку ликвидированному предприятию или бывшему владельцу переплату вернуть не удастся, такая позиция изложена в письме Министерства финансов РФ от 12.04.2018 № 03-02-07/1/24222

- за индивидуальным предпринимателем сохраняется право на возврат суммы переплаты по взносам даже после закрытия

- ИП, переплатившие взносы «за себя», руководствуются общим порядком возврата

Компаниям, чья деятельность осуществляется в отраслях наиболее пострадавших от распространения COVID-19, был установлен нулевой тариф по страховым взносам за апрель, май и июнь. В случае если компания перечислила взнос, то ФНС пообещала произвести зачёт сумм в счёт будущих платежей без обращения в инспекцию. (см. Кто освобождается от уплаты налогов и взносов за II квартал 2020 года)

Как правильно направить заявление в ФНС о возврате или зачёте

Если переплата образовалась по пенсионному, медицинскому или обязательному социальному страхованию, то заявление необходимо направлять в налоговую инспекцию.

При этом для возврата предусмотрена форма КНД 1150058, а для зачёта – КНД 1150057. Различий в бланках для организаций и ИП нет.

Для каждого вида взносов заполняется отдельное заявление.

Форма подачи заявления может быть следующая:

- бумажная – путём личной передачи, почтового отправления

- электронная – через ТКС, личный кабинет налогоплательщика

Если установлена переплата по страховым взносам от несчастных случаев и травм на производстве, то заявление необходимо направить в ФСС. Для возврата предусмотрена форма 23-ФСС, для зачёта – 22-ФСС.

Фонд социального страхования вправе в одностороннем порядке произвести зачёт переплаты в счёт погашения текущей задолженности или будущих платежей.

Срок возврата сумм переплат по страховым взносам

Налоговая инспекция должна в течение 1 месяца с момента поступления заявления вернуть средства на расчётный счёт страхователя. За это время происходит:

- сверка расчётов со страхователем

- при наличии задолженности принимается решение о зачёте части суммы переплаты

- непосредственное решение о возврате

- передача соответствующей информации в казначейство

- сообщение страхователю об окончательном решении

Страхователь может показать суммы переплат в Расчёте по страховым взносам на отчётную дату. Тогда после завершения трёхмесячной проверки инспекция в десятидневный срок должна вынести решение о возврате или отказе.

Срок возврата средств от ФСС – 1 месяц со дня подачи заявления.

Отражение полученного возврата по взносам в декларациях

Полученную на расчётный счёт сумму переплаты по страховым взносам не нужно учитывать в составе доходов при определении налоговой базы по налогу на прибыль. Тоже правило касается и определения суммы налога по УСН.

Читайте также Должником является муниципальное учреждение. Позиция Конституционного суда РФ