Посмотрите короткое видео от Эльбы, если не хотите читать. Эксперты рассказали все самое важное о возврате переплаты для предпринимателей.

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платежном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год.

Узнать о переплате можно после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Если ФНС обнаружит переплату первой, она обязана уведомить налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента ее выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчетный счет;

- зачесть в счет будущих платежей;

- погасить задолженность по другим платежам, уплатить пени или штрафы.

Раньше переплату по налогу можно было зачесть только в счет налога одного уровня. Это правило отменили еще в 2020 году, а с 1 января 2022 года появится еще больше возможностей для использования переплаты. Зачесть ее можно будет по следующим направлениям:

- предстоящие платежи по налогам, сборам, страховым взносам;

- погашение недоимки по иным налогам, сборам, страховым взносам;

- задолженность по пеням по налогам, сборам, страховым взносам;

- задолженность по штрафам за налоговые правонарушения.

Имеющаяся задолженность по налогам, сборам и страховым взносам не позволит вернуть переплату. По новым правилам инспекторы должны будут сначала зачесть излишне уплаченную сумму в счет погашения не только недоимок, пеней и штрафов по налогам, но и аналогичных платежей по страховым взносам и сборам (п. 6 ст. 78 НК РФ). Оставшуюся после зачета сумму можно будет вернуть на свой счет или зачесть в счет будущих платежей.

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачете денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачета переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учета заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачета или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточненный расчет.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточненной декларации, инспектор примет решение о проведении зачета по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточненной декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

При возникновении излишне перечисленных сумм платежей по налогам, страховым взносам, сборам, штрафам и пеням налогоплательщик имеет право их вернуть. Рассмотрим, что нужно для этого сделать.

Обоснование права на возврат

Право любого из налогоплательщиков (налоговых агентов) на зачет и возврат излишне уплаченных налоговых платежей предусмотрено в НК РФ (гл. 12). Что для этого нужно сделать? Обратиться в налоговую инспекцию с заявлением на возврат в течение 3 лет с момента образования переплаты (пп. 7, 14 ст. 78 НК РФ).

Форма такого заявления утверждена законодательно. С 23.10.2021 при его оформлении следует применять бланк, приведенный в приказе ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение

Скачать бланк заявления на возврат можно бесплатно, кликнув по картинке ниже:

Заявление на возврат налога (суммы излишне уплаченного налога)

Скачать

Как составляется заявление на возврат страховых взносов, читайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Рекомендации по заполнению заявления

Действующий бланк заявления предназначен для его оформления по всем типам налоговых платежей, в отношении которых возникает переплата, и может быть использован любым из плательщиков налогов (юрлицом, ИП, физлицом). В его составе – 3 страницы, предназначенные для отражения:

- данных заявителя (ИНН, КПП, наименования, статуса), сведений об имеющейся переплате (сумме, ОКТМО, КБК) и количестве прилагаемых подтверждающих документов;

- сведений о расчетном счете, на который будет возвращаться переплата, и наименовании получателя средств;

- данных физлица, которое не является ИП.

Данные, указанные в заявлении, можно подкрепить копиями подтверждающих документов:

- платежными поручениями;

- согласованными актами сверки по налогам, пеням, штрафам;

- извещением от налоговых органов о переплате;

- составленной бухгалтером справкой о наличии переплаты с указанием причин ее образования;

- прочими документами.

Первую страницу составленного заявления подписывает либо сам налогоплательщик, либо его представитель (п. 1 ст. 26 НК РФ). Здесь же указывается текущая дата составления и номер контактного телефона. Если составитель документа использует печать, то ее оттиск может быть проставлен рядом с подписью.

Образцы заполнения с 23.10.2021 заявлений на возврат разных налогов вы можете найти в КонсультантПлюс. Например, образец по НДС. Смотреть материалы КонсультантПлюс можно бесплатно, оформив пробный доступ.

См. также эту статью.

Последствия отсутствия платежных реквизитов

Если для возврата платежей вы указали платежные реквизиты, ранее неизвестные налоговой службе, то перечисление должно быть произведено согласно указанным данным. Отказ в возврате денежных сумм со ссылкой на отсутствие данные в базе налоговиков не правомерен (постановление ФАС Уральского округа от 25.05.2009 № Ф09-3320/09-С3).

Если вы не указали в заявление реквизиты для возврата денежных сумм, то налоговая должна вернуть деньги на имеющиеся в ее базе счета.

Таким образом, если налоговой службе известны ваши платежные реквизиты, то отказать в перечислении переплаты они не в праве, иначе такое решение можно оспорить в суде (постановление ФАС Уральского округа от 19.01.2010 № Ф09-11154/09-С2).

Однако если вы не указали реквизиты в заявлении и в базе налоговой инспекции они также отсутствуют, то это является основанием для отказа в возврате денежных сумм. Суды в данных ситуациях на стороне налоговиков (постановление 8-го арбитражного апелляционного суда от 15.12.2010 № А70-4076/2010, оставлено в силе постановлением ФАС Западно-Сибирского округа от 28.03.2011 № А70-4076/2010).

Способы предоставления заявления на возврат

Можно воспользоваться несколькими способами предоставления заявления в налоговую службу:

- Непосредственно представить документы в канцелярию инспекции. При себе необходимо иметь второй экземпляр заявления. На нем секретарь поставит отметку о приеме, укажет дату представления и свои данные. Отметка будет являться подтверждением того, что документы действительно предоставлены.

- Послать заявление по почте ценным письмом с описью вложения. Почтовая квитанция и второй экземпляр описи также будут подтверждением факта отправки документов.

- Использовать телекоммуникационные каналы связи. Пакет документов должен быть обязательно заверен усиленной квалификационной ЭЦП.

- Подать сведения через личный кабинет (ЛК) налогоплательщика.

Все возможные варианты подачи приведены в пояснениях на самом бланке заявления.

Особенности подачи заявления через ЛК налогоплательщика

Способ передачи данных через ЛК стал общедоступным с 01.07.2015 (п. 1 ст. 11.2, абз. 1 п. 6 ст. 78 НК РФ, п. 1, подп. «в» п. 12 ст. 1, ч. 4 ст. 5 закона «О внесении изменений…» от 04.11.2014 № 347-ФЗ). Юрлицами он мог использоваться и раньше.

Представление сведений через личный кабинет налогоплательщика как физического лица, в том числе ИП, так и юридического сопровождается электронной квитанцией о приеме (абз. 4 п. 2 ст. 11, п. 2 ст. 11.2, подп. 4.1 п. 1 ст. 32 НК РФ, подп. «а» п. 4 ст. 1, ч. 4 ст. 5 закона № 347-ФЗ).

Однако в НК РФ не указана обязанность инспекции по передаче электронных квитанций о приеме заявлений на возврат, представленных через личный кабинет. Ввиду того, что квитанция о приеме документов может быть не выдана налоговой инспекцией, у налогоплательщика не будет возможности подтвердить передачу данных. Узнать о том, что ИФНС получила переданный им документ, он сможет только по истечении 15 рабочих дней (10 дней на принятие решения и 5 дней на информирование) с даты подачи заявления, когда налоговая служба исполнит свою обязанность по извещению налогоплательщика о результатах рассмотрения поданного заявления (пп. 8, 9 ст. 78 НК РФ).

Об иных вопросах, связанных с применением ст. 78 НК РФ, читайте в этом материале.

Итоги

Плательщик налогов любого типа (юрлицо, ИП, физлицо) вправе вернуть числящуюся за ним переплату по налоговым платежам. Для этого нужно обратиться в ИФНС с заявлением установленной формы, подать которое туда можно любым из существующих для обращения в налоговый орган способов.

Возврат переплаты или зачет средств с ЕНС: как оформить

Введение с 2023 года единого налогового счета в корне изменило порядок возврата и зачета переплаты по налогам. Вместо понятий «излишне уплаченный» и «удержанный налог» теперь используется термин «положительное сальдо по ЕНС». Рассмотрим подробнее, как в 2023 году вывести или зачесть переплату по ЕНС.

Скачать

-

заявление_на_возврат_переплаты.pdf

603 Кб

, 62 загрузки

-

заявление_на_зачет_страховых_взносов.xls

70 Кб

, 57 загрузок

Сальдо ЕНС. Что это и как оно связано с переплатой по налогам

Сальдо ЕНС – разница между суммами, перечисленными на ЕНС и совокупной обязанностью по обязательным платежам. Для упрощения восприятия представим это в виде формулы

Сальдо по ЕНС = Деньги, перечисленные на ЕНС – Сумма налогов, подлежащая уплате в бюджет.

Сальдо может быть:

-

Нулевым.

Деньги, перечисленные на ЕНС = Сумме начисленных платежей.

Например, ИП Иванов применяет УСН «доходы». Сумма налога к уплате за 2022 год у него составляет 25 000 руб. Эту сумму он перевел на ЕНС. На момент перечисления этих денег на ЕНС было «пусто» (ни переплаты, ни недоимки). По сроку уплаты ИФНС списало эти деньги в счет оплаты УСН за 2022 год. На ЕНС ничего не осталось. Отсутствие переплаты и недоимки по ЕНС является нулевым сальдо.

-

Отрицательным.

Отрицательное сальдо – это, когда сумма платежей, подлежащих списанию, превышает сумму средств, находящихся на ЕНС (перечисленных в рамках ЕНП). Образуется недоимка. Она называется отрицательным сальдо.

Например, ИП Иванов для уплаты годового УСН вместо 25 000 руб., перечислил только 20 000 руб. На ЕНС образуется задолженность 5 000 руб. Она называется отрицательным сальдо.

-

Положительным.

Положительное сальдо – сумма, перечисленная или находящаяся на ЕНС, превышает сумму начисленных платежей. Образовавшаяся при этом переплата является положительным сальдо.

Например, ИП Иванов вместо 25 000 руб. налога, подлежащего уплате за 2022 год, перечислил 30 000 руб. Переплата в 5 000 руб. будет составлять положительное сальдо.

Как распорядиться переплатой по ЕНС

Распорядиться переплатой по ЕНС налогоплательщик может следующим образом:

-

Оставить на ЕНС.

В этом случае она будет использована при дальнейшем списании обязательного платежа с ЕНС.

-

Вернуть на счет в банке (текущий, расчетный или лицевой).

Перевести переплату можно не только себе, но и любому другому лицу.

-

Зачесть в счет уплаты обязательных платежей.

Сделать это можно в отношении конкретного налога по своему ЕНС, в счет погашения обязанности по уплате обязательных платежей другого лица или в счет исполнения решения ИФНС.

Зачет или возврат положительного сальдо по ЕНС производится по заявлению налогоплательщика. Формы заявлений и формат их представления в ИФНС утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ и письмом ФНС от 11.01.2023 № КЧ-4-8/105@.

В том числе:

-

Заявление о возврате денежных средств, формирующих положительное сальдо по ЕНС.

-

Заявление о зачете денежных средств, формирующих положительное сальдо по ЕНС.

Чтобы не ошибиться в актуальной форме документов, направляемых в государственные органы, воспользуйтесь сервисом СБИС. Сервис содержит все формы бухгалтерских и налоговых отчетов, которые всегда находятся в актуальной форме.

Возврат переплаты по ЕНС

Порядок возврата переплаты по ЕНС регулируется ст. 79 НК. При выводе положительного сальдо с ЕНС необходимо учитывать следующие особенности:

-

Возврат производится на основании:

– заявления налогоплательщика (на возврат положительного сальдо и на возврат переплаты по НДФЛ, НПД и сборов за пользование ОЖМ и ВБР).

– решения ИФНС о возмещении НДС или акциза в рамках ст. 176, 176.1, 203 и 203.1 НК.

– решения ИФНС о предоставлении налогового вычета в упрощенном порядке (инвестиционного и имущественного).

-

Вернуть можно только переплату (положительное сальдо) по ЕНС.

Если ее нет, то ИФНС в возврате откажет, а если ее недостаточно, то возврат произведут в части.

-

Срок возврата составляет три дня с даты получения заявления ИФНС.

В первый день ИФНС принимает заявление, во второй – отправляет поручение в Казначейство, в третий – Казначейство переводит деньги налогоплательщику.

-

Деньги переводятся на счет, указанный в заявлении.

Если данных об этом счете нет в ИФНС, то срок возврата может затянуться.

-

Начисление процентов при просрочке возврата средств.

Если деньги не поступят в течение 10 дней с даты направления заявления, то начиная с 11 дня начнут начисляться проценты за просрочку. Это произойдет автоматически, без каких-либо действий со стороны налогоплательщика. Процентная ставка при этом равна ключевой ставке Центробанка.

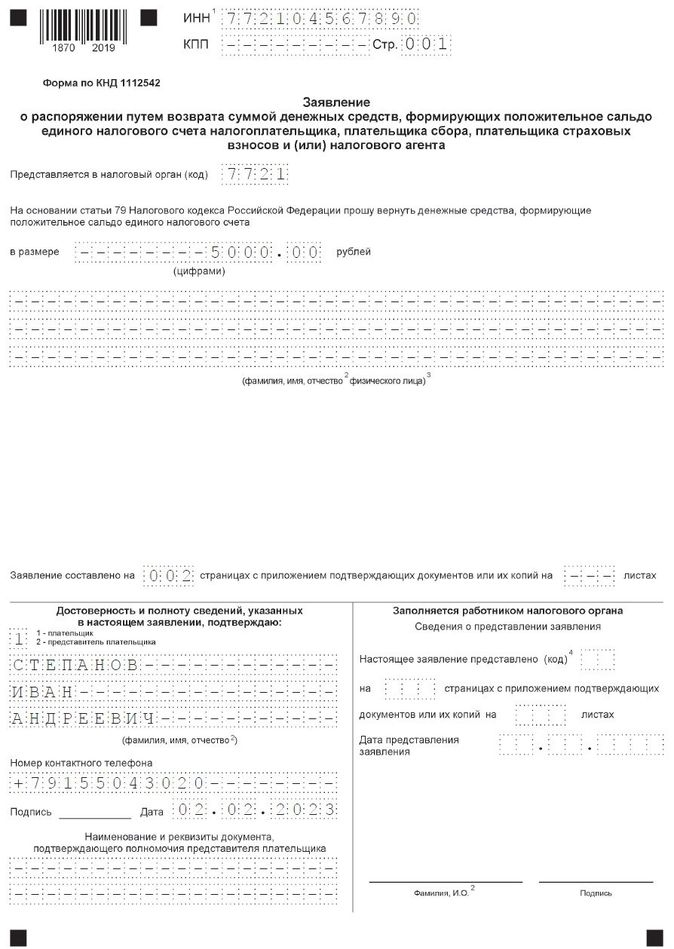

Заявление на возврат переплаты по ЕНС

Заявление на возврат денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Отдельно рассматривать порядок заполнения заявления на возврат переплаты по НДФЛ (по ст. 227.1 НК), НПД (уплаченного не на ЕНС) и сборов за пользование ОЖМ и ВБР в рамках данной статьи мы не будем, так как эти платежи не входят в состав ЕНС.

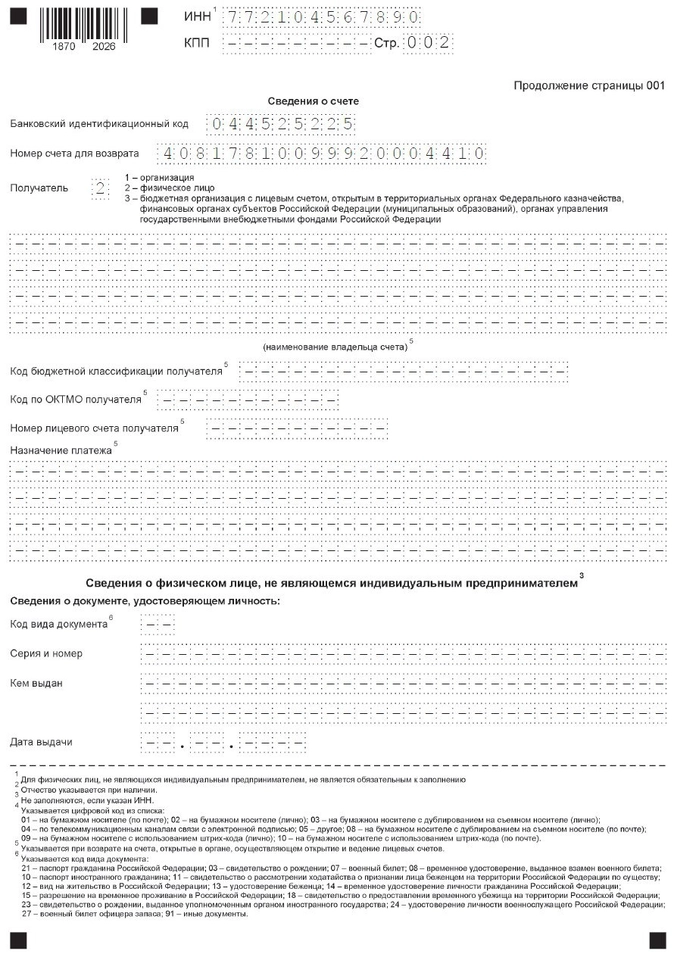

Заявление на возврат переплаты по ЕНС состоит из 2 листов. Данных для ввода в нем немного, поэтому официального порядка заполнения ФНС не подготовило.

|

Строка (поле) |

Значение |

|

Титульный лист |

|

|

ИНН |

Это поле заполняют и ИП, и организации в обязательном порядке. Физлица, без статуса ИП могут его не заполнять |

|

КПП |

Заполняют только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

В размере… |

Указывается сумма положительного сальдо, выводимая с ЕНС. Возвращать не обязательно всю сумму переплаты. Можно указать любую сумму в пределах положительного остатка |

|

(фамилия, имя, отчество физического лица) |

Этот блок заполняется только физическими лицами без статуса ИП, не указавшим в верхней части заявления свой ИНН |

|

Достоверность и полноту сведений… |

Отдельных указаний на то, нужно ли в этом случае заполнять нижние три строки – нет. Поэтому ИП или физлицо может сделать это на свое усмотрение.

|

|

Сведения о счете |

|

|

Банковский идентификационный код |

В этих двух строках необходимо указать платежные реквизиты счета, на который будет выведена переплата. Узнать эти данные вы можете в интернет-банке, мобильном приложении или справке об открытии счёта. Счет для возврата не обязательно должен быть привязан к владельцу ЕНС. Перевести деньги можно любому третьему лицу |

|

Номер счета для возврата |

|

|

Получатель |

Указываем код получателя:

|

|

Наименование владельца счета |

Эти строки заполняют только бюджетные учреждения, которые возвращают переплату на лицевой счет |

|

КБК получателя счета |

|

|

Код ОКТМО получателя |

|

|

Номер лицевого счета получателя |

|

|

Назначение платежа |

|

|

Сведения о физическом лице, не являющемся ИП |

|

|

Код вида документа |

Этот блок заполняют только физические лица без статуса ИП, которые не указали на Титульном листе свой ИНН |

|

Серия и номер |

|

|

Кем выдан |

|

|

Дата выдачи |

Подать заявление можно в любой момент – сроков для возврата переплаты по ЕНС закон не устанавливает.

Ограничений по способу направления заявления в ИНФС также нет. Сделать это можно:

-

На бумаге: сдав заявление лично или направив по почте.

-

В электронной форме: по ТКС либо через личный кабинет на сайте ФНС.

Заявление на возврат переплаты с ЕНС. Образец заполнения

Сервис СБИС предоставляет возможность направления отчетов и заявлений в электронной форме во все государственные органы. Система содержит все бухгалтерские и налоговые отчеты в актуальной форме.

Исходные данные:

ИП Степанов Иван Андреевич хочет вернуть переплату по ЕНС в сумме 5 000 руб.

Зачет переплаты по ЕНС

Порядок зачета положительного сальдо по ЕНС регулируется ст. 78 НК. Зачесть переплату по ЕНС можно:

-

В счет обязанности по уплате обязательных платежей другого лица.

-

В счет уплаты конкретного налога по своему ЕНС.

-

В счет исполнения решений ИФНС, указанных в пп. 9 и 10 п. 5 и пп. 3 п. 7 ст. 11.3 НК.

-

В счет погашения задолженности, не учитываемой по ЕНС в соответствии с подпунктом 2 пункта 7 статьи 11.3 НК.

До 2023 года зачет переплаты применялся по своему прямому назначению. А именно, переплата по одному налога засчитывалась в счет уплаты по-другому, при соблюдении определенных условий.

С 2023 года основное назначение зачета – резервирование сумм страховых взносов для дальнейшего списания в счет уплаты УСН или патента.

До 2023 года ИП и организациям не нужно было ничего резервировать. Они платили страховые взносы, уменьшали на них авансы (налог) по УСН или патент и доплачивали разницу или не доплачивали вовсе, если взносы были равны или превышали эти платежи.

Сейчас страховые взносы, как и другие платежи, учитываемые по ЕНС, по умолчанию считаются уплаченными на дату списания. И для того, чтобы учесть страховые взносы при расчете авансов (налога) по УСН или патента нужно подать заявление о зачете (резервировании) этих взносов на ЕНС. После того как налогоплательщик подаст такое заявление, уплаченные страховые взносы будут «отложены» на ЕНС и на них можно будет уменьшить УСН или патент.

Но и тут есть свои нюансы. Так, например, зарезервированные взносы могут уйти на погашение недоимки по ЕНС, если она образуется там до их списания. И если на дату списания взносов их суммы не хватит для полной оплаты, то обязанность по уплате взносов будет считаться неисполненной (в части или полностью). А это подтянет, в свою очередь, неисполнение обязанности по уплате патента или УСН.

На момент написания статьи ФНС выпустило разъяснение по порядку уменьшения авансов по УСН на страховые взносы (письмо от 31.01.2023 № СД-4-3/1023@). По этому разъяснению не нужно отдельно подать уведомление об исчисленных сумма и заявление на зачет (резервирование) взносов, если в платежке на уплату взносов указан их КБК.

Обратите внимание, что платить страховые взносы по старому (платежками со всеми реквизитами) или комбинированным способом (то есть на общие реквизиты ЕНС и конкретный КБК платежа) можно только в 2023 году. И только, если ранее ни разу не подавалось уведомление об исчисленных суммах налога.

Зачет положительного сальдо производится по правилам ст. 78 НК:

-

Распорядиться можно только суммой положительного сальдо.

-

Если на ЕНС недостаточно средств, то налогоплательщику будет отказано в зачете, а если средства есть, но в меньшей сумме, чем указано в заявлении, то зачет будет произведен в части.

-

Срок проведения зачета – один день с даты поступления от налогоплательщика заявления.

-

Произведенный ранее зачет можно отменить, подав соответствующее заявление об отмене.

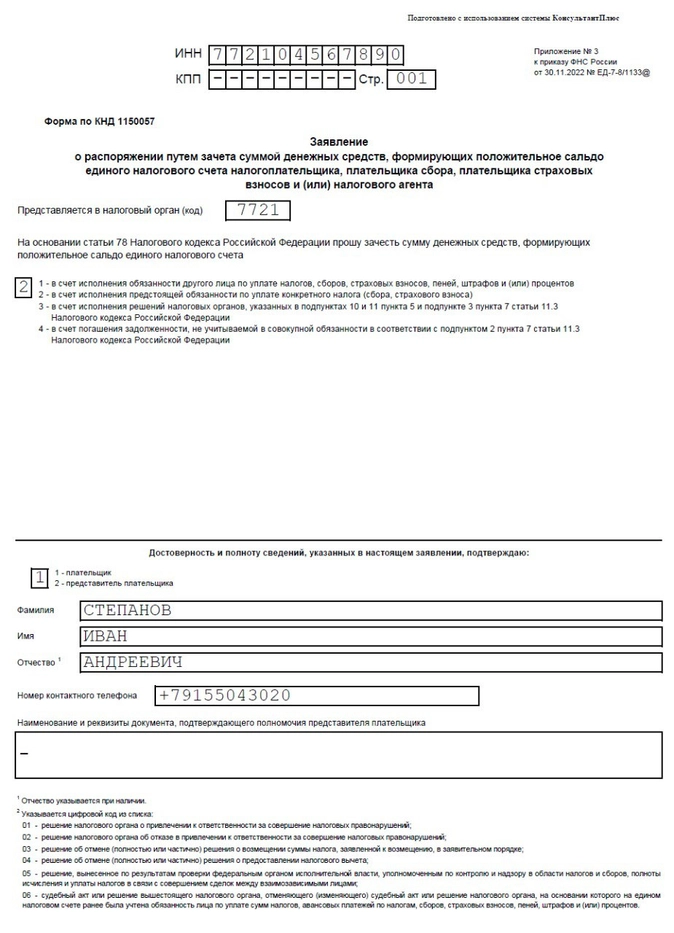

Заявление на зачет переплаты по ЕНС

Заявление на зачет денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной Приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@.

Документ состоит из пяти страниц: Титульного листа и по странице на каждый вариант зачета.

|

Титульный лист |

|

|

ИНН |

Данное поле заполняется всеми налогоплательщиками, подающими заявление |

|

КПП |

КПП заполняются только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

На основании статьи 78 НК прошу зачесть |

Здесь необходимо указать выбранный вариант зачета:

|

|

В счет обязанности другого лица (страница 2) |

|

|

ИНН |

Указывается ИНН лица, в адрес которого производится зачет |

|

В размере |

Указывается сумма, средств, засчитываемых в адрес другого лица. Прим. Произвести зачет можно сразу нескольким лицам. Для этого в заявлении предусмотрено несколько блоков «ИНН/в размере» |

|

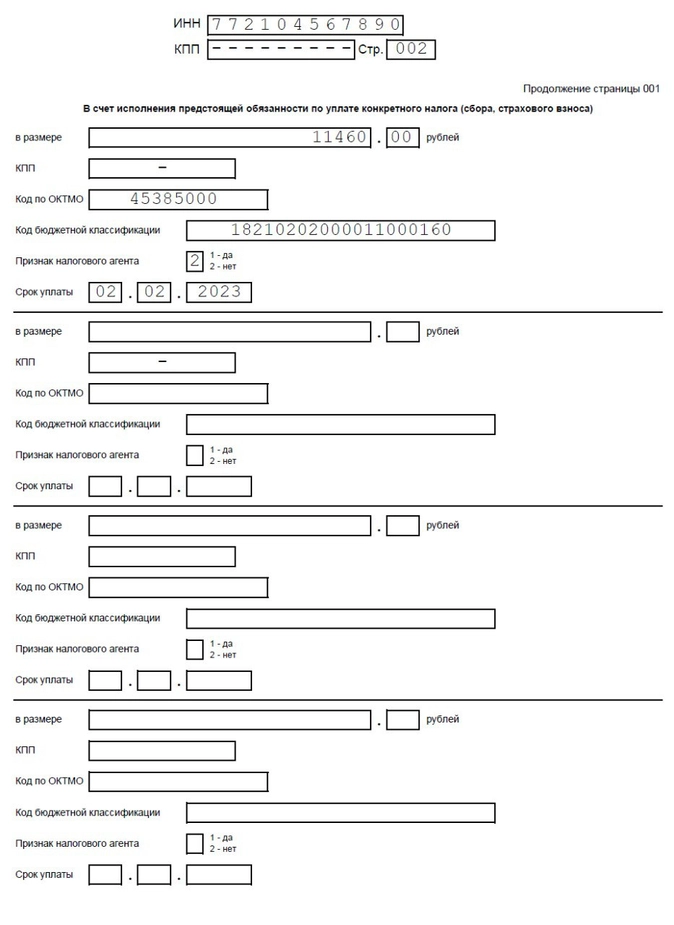

В счет исполнения предстоящей обязанности по уплате конкретного налога |

|

|

В размере |

Указывается сумма налога, сбора или страхового взноса, которую нужно «зарезервировать» на ЕНС |

|

КПП |

Здесь юридические лица указывают КПП головного офиса или обособленного подразделения, в адрес которого производится зачет |

|

Код ОКТМО |

ОКТМО указывается в соответствии с ОК 033-2013 (утв. приказом Росстандарта от 14.06.2013 № 159-ст) |

|

КБК |

Вносится КБК того платежа, который нужно зачесть. Например:

|

|

Признак налогового агента |

|

|

Срок уплаты |

Указывается дата уплаты платежа, которую нужно зарезервировать. |

|

в счет исполнения решений ИФНС, указанных в пп. 10 и 11 п. 5 и пп. 3 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается сумма средств, засчитываемых по решению |

|

Код документа |

Вносится соответствующий код (см. ниже)* |

|

Номер документа |

Отражаются реквизиты решения, по которому производится зачет средств |

|

Дата документа |

|

|

в счет погашения задолженности, не учитываемой на ЕНС в соответствии с пп. 2 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается размер погашаемой задолженности |

|

Основание |

|

|

Номер |

Указываются реквизиты документа и дата вступления его в силу |

|

Дата |

|

|

Дата документа |

* Код документа

|

Код |

Значение |

|

01 |

Решение ИФНС о привлечении к ответственности за совершение налоговых правонарушений |

|

02 |

Решение ИФНС об отказе в привлечении к ответственности за совершение налоговых правонарушений |

|

03 |

Решение об отмене (полностью или частично) решения о возмещении суммы налога, заявленной к возмещению, в заявительном порядке |

|

04 |

Решение об отмене (полностью или частично) решения о предоставлении налогового вычета |

|

05 |

Решение, вынесенное по результатам проверки федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами |

|

06 |

Судебный акт или решение вышестоящего налогового органа, отменяющего (изменяющего) судебный акт или решение налогового органа, на основании которого на едином налоговом счете ранее была учтена обязанность лица по уплате сумм налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов и (или) процентов |

Направить заявление о зачете переплаты по ЕНС ИП может только в электронной форме по ТКС или через личный кабинет налогоплательщика на сайте ФНС. Заявление подписывается квалифицированной ЭП.

Отправляйте отчетность в электронной форме через сервис СБИС: скидка 50% для новых ИП и организаций и выпуск ЭЦП у вас в офисе. Работайте с комфортом!

Заявление на зачет переплаты по ЕНС. Образец заполнения

На наглядном примере рассмотрим образец заполнения заявления на зачет страховых взносов в счет уплаты УСН или ПСН.

Исходные данные:

ИП Степанов Иван Андреевич уплатил часть страховых взносов за 2023 год. Ему нужно зачесть (зарезервировать) эти взносы в счет уплаты авансового платежа по УСН за 1 квартал.

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968

2020-11-14T07:30:00+03:00

2020-11-14T07:31:40+03:00

2020-11-14T07:30:00+03:00

2020

https://1prime.ru/state_regulation/20201114/832332935.html

Юрист рассказал, как поступить в случае ошибочного начисления налога

Экономика

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Чтобы избавиться от необходимости платить излишние налоги, которые могут иногда по ошибке начислить, следует написать жалобу в ФНС, лучше в электронном виде. Об этом в интервью… ПРАЙМ, 14.11.2020

налоги, экономика, новости, налоги

https://1prime.ru/images/83227/60/832276073.jpg

1920

1440

true

https://1prime.ru/images/83227/60/832276073.jpg

https://1prime.ru/images/83227/60/832276069.jpg

1920

1080

true

https://1prime.ru/images/83227/60/832276069.jpg

https://1prime.ru/images/83227/60/832276066.jpg

1920

1920

true

https://1prime.ru/images/83227/60/832276066.jpg

https://auto.1prime.ru/auto/20201112/832317401.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Юрист рассказал, как поступить в случае ошибочного начисления налога

МОСКВА, 14 ноя – ПРАЙМ. Чтобы избавиться от необходимости платить излишние налоги, которые могут иногда по ошибке начислить, следует написать жалобу в ФНС, лучше в электронном виде. Об этом в интервью радио Sputnik рассказал управляющий партнер юридической компании «Закон и налоги» Алексей Гатин.

ФНС уточнила, кто из автовладельцев заплатит налог на роскошь в этом году

По его словам, это может произойти из-за одинаковых фамилии, имени и отчества в сочетании с человеческим фактором.

«В налоговой системе работают люди. У них бывают ошибки, когда компаниям и физическим лицам доначисляют налоги, которые к ним не относятся. Это связано с дублированием фамилии и связано с постановкой объекта на учет или снятием с учета», — пояснил Гатин.

Так, бывают истории, когда Росреестр или ГИБДД не передают своевременно информацию в налоговую инспекцию. «Например, у вас в собственности может не быть уже дома или автомобиля, но налоги все равно приходят. Это все излишние налоги», – сказал он.

«Решить этот вопрос в теории просто, но на практике – нет. Необходимо обращаться в налоговую инспекцию с заявлением. Оно пишется в свободной форме на имя руководителя. В тексте должна быть описана эта ситуация», — посоветовал юрист.

Если территориальная налоговая инспекция не реагирует, то необходимо подать жалобу в более активную инстанцию, управление ФНС. После такого заявления вопрос уже решается, рассказал Гатин.

«Упростить это можно благодаря подаче заявления через личный кабинет налогоплательщика или через портал госуслуг. Там есть контроль, о заявлении просто забыть не могут, вы обязательно получите ответ», – пояснил он.

При этом он не советует тянуть с решением проблемы излишних налогов во избежание уплат лишних денег.

Если выбран вариант сначала заплатить, то сначала налогоплательщик перечисляет налоговой службе деньги, а потом идет разбирательство и требование вернуть деньги. «Но налоговая инспекция не любит возвращать деньги. В связи с этим возврат будет достаточно сложный и, возможно, даже придется выходить в суд, чтобы доказать свою правоту», — рассказал юрист.

Если изначально не платить, то имеет значение скорость решения вопроса.

«Налоговая инспекция тоже может пойти в суд и принудительно списать деньги. Обычно у вас есть два-четыре месяца. Плюс за это время пени будет капать», – сказал Гатин.