Не отразили вовремя реализацию – как исправить?

- Опубликовано 09.01.2020 11:05

- Автор: Administrator

- Просмотров: 50665

С ошибками при ведении учета сталкиваются все, ведь не ошибается тот, кто ничего не делает. Но даже опытных бухгалтеров вопросы по исправлению ситуации иногда ставят в тупик. Например, договорной отдел долго согласовывал договор с покупателем и в итоге согласовал «задним» числом. Как быть бухгалтеру, если отчетный период уже закрыт? Разберемся на практическом примере в 1С: Бухгалтерии, как исправить такую реализацию в бухгалтерском и налоговом учете.

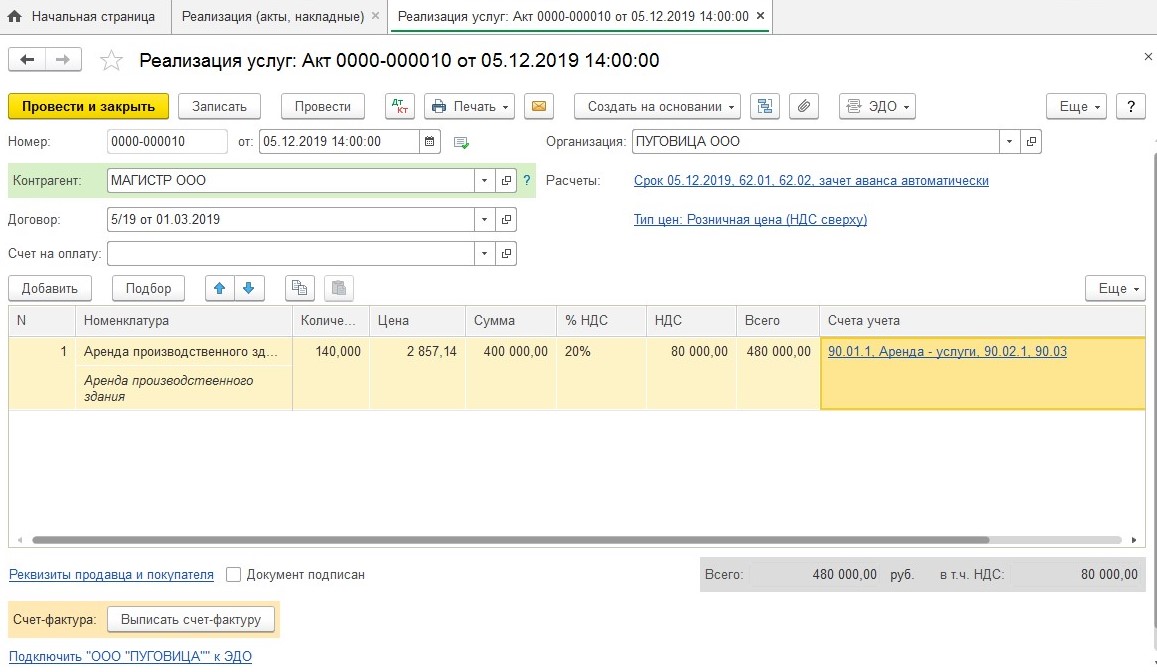

Итак, допустим, бухгалтерия ООО «Пуговица» (применяет ОСН) по каким-то причинам «забыла» отразить реализацию ООО «Магистр» на сумму 480 000 рублей в 1 квартале 2019 года (31.03.2019г.). А обнаружили это в декабре 2019 года, т.е. в том же году, но в другом отчетном периоде. При этом в первом квартале и полугодии 2019-го по данным налогового учета был получен убыток более 500 000 рублей.

Сначала разберемся, как исправить ситуацию в бухгалтерском учете. Основным документом, регламентирующим исправление ошибок в бухгалтерском учете, служит ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.10.2010 №63н). Согласно этому документу, реализацию в нашем примере нужно отразить текущей датой.

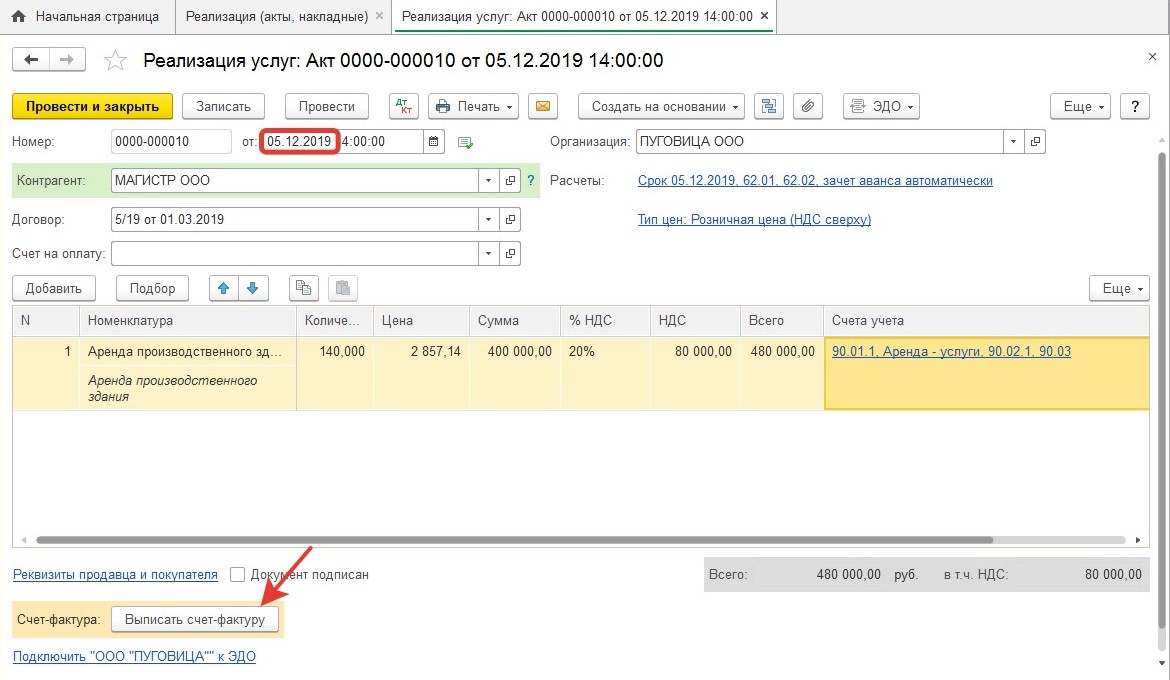

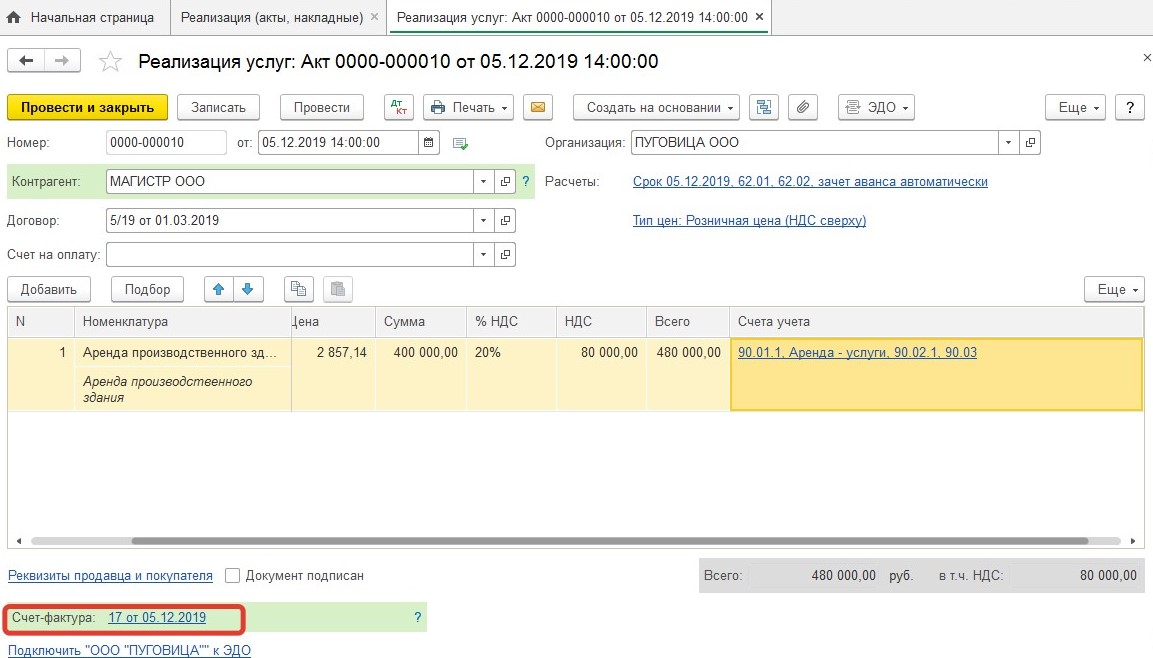

Затем исправляем данные налогового учета по НДС – необходимо подать уточненную декларацию и доплатить сумму налога в бюджет. Для этого регистрируем счет-фактуру в книге продаж (автоматически документ будет зарегистрирован текущей датой):

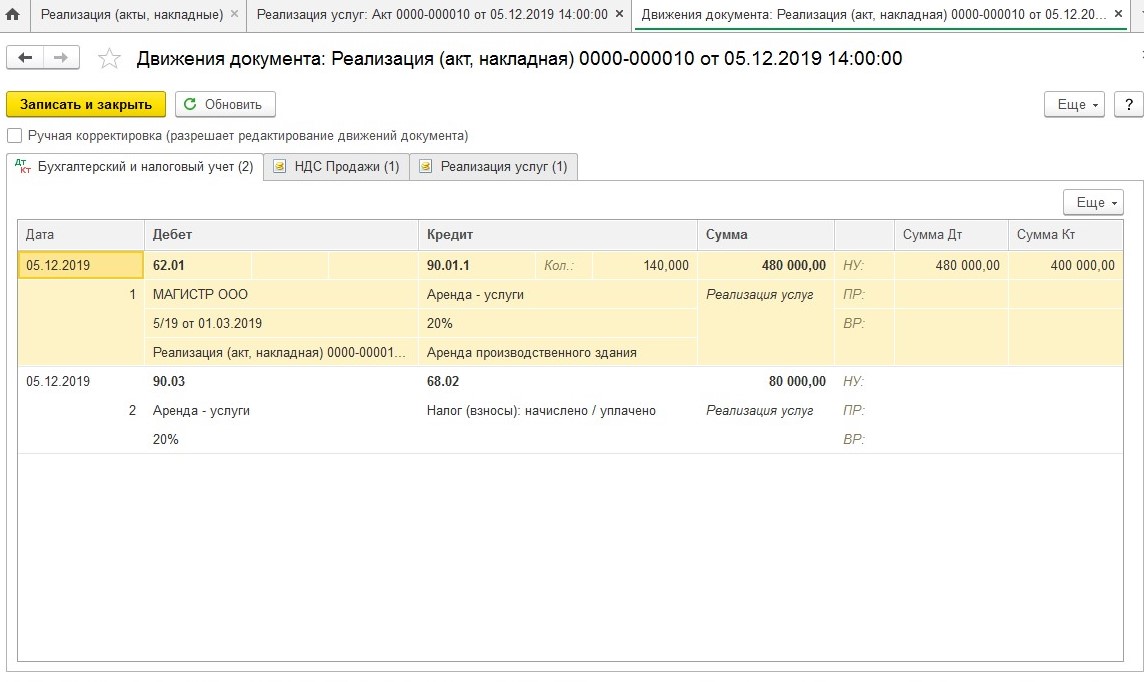

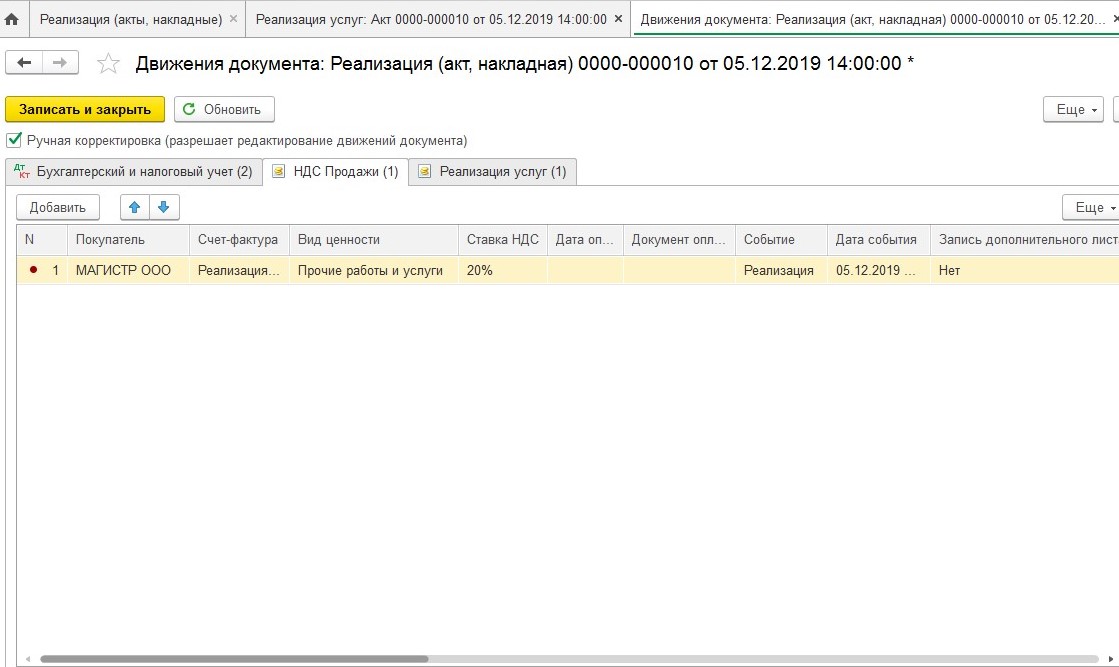

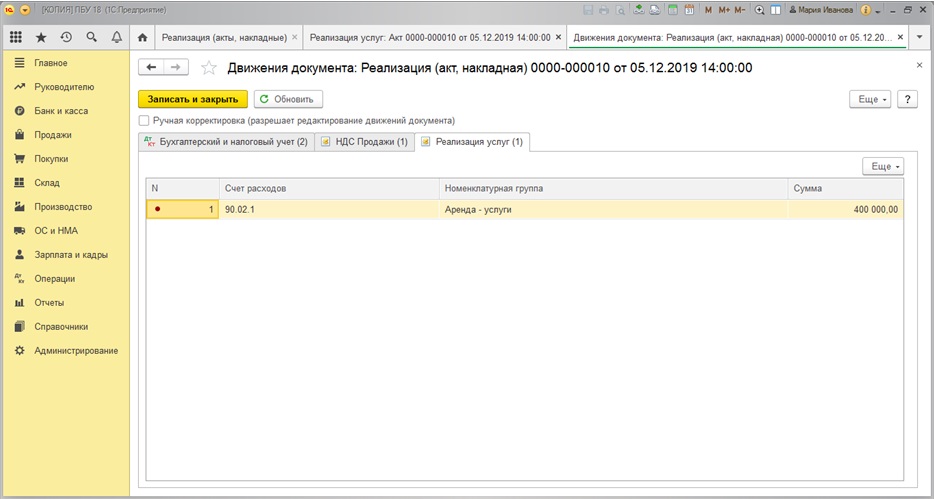

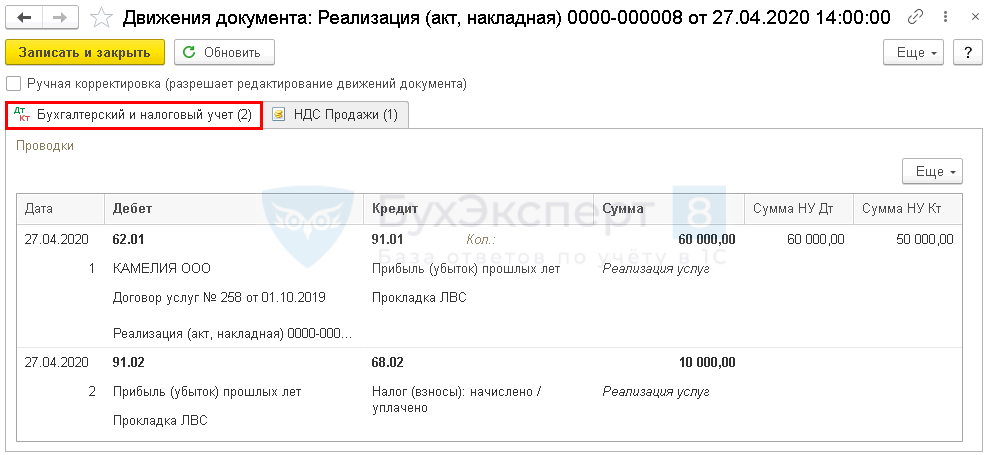

При проведении документа реализации программа сформирует движения по счетам учета:

И движения по регистрам «НДС Продажи» и «Реализация услуг»

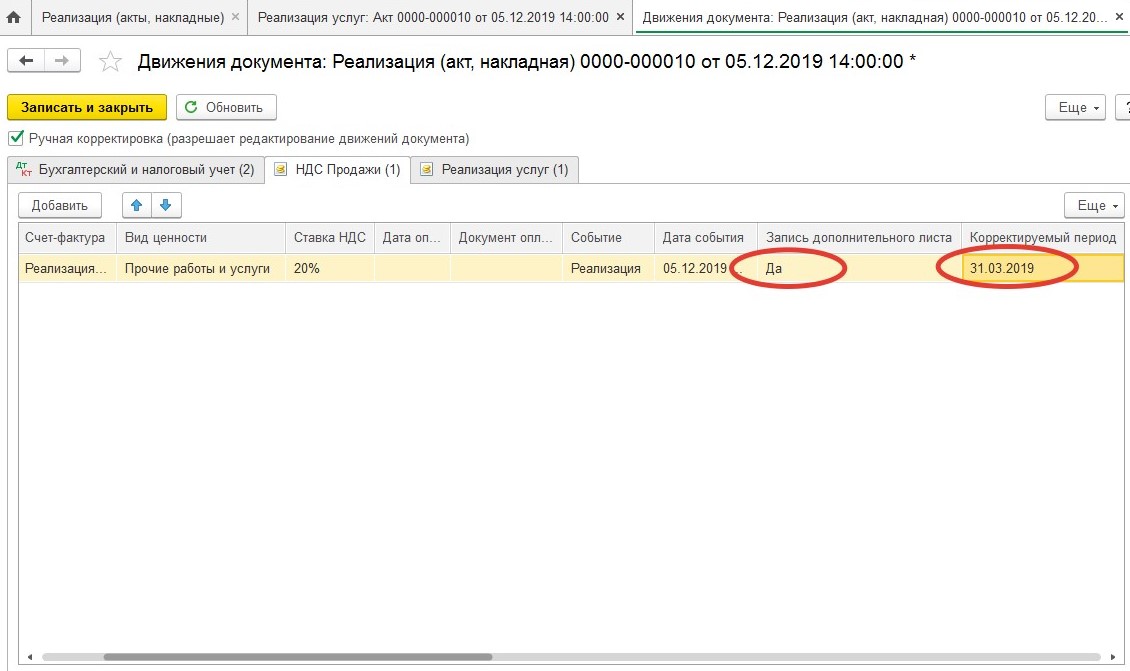

Как видим, регистр «НДС Продажи» после проведения документа содержит запись текущей датой, т.е. четвертым кварталом 2019 г. Нам же нужно скорректировать НДС за 1 квартал 2019 года, сделать доп. лист в книге продаж и подать уточненную декларацию по налогу на добавленную стоимость. Для этого потребуется внести изменения в данный регистр вручную. Устанавливаем галочку «Ручная корректировка», в столбце «Запись дополнительного листа» выбираем «Да», а в столбце «Корректируемый период» — нужную дату:

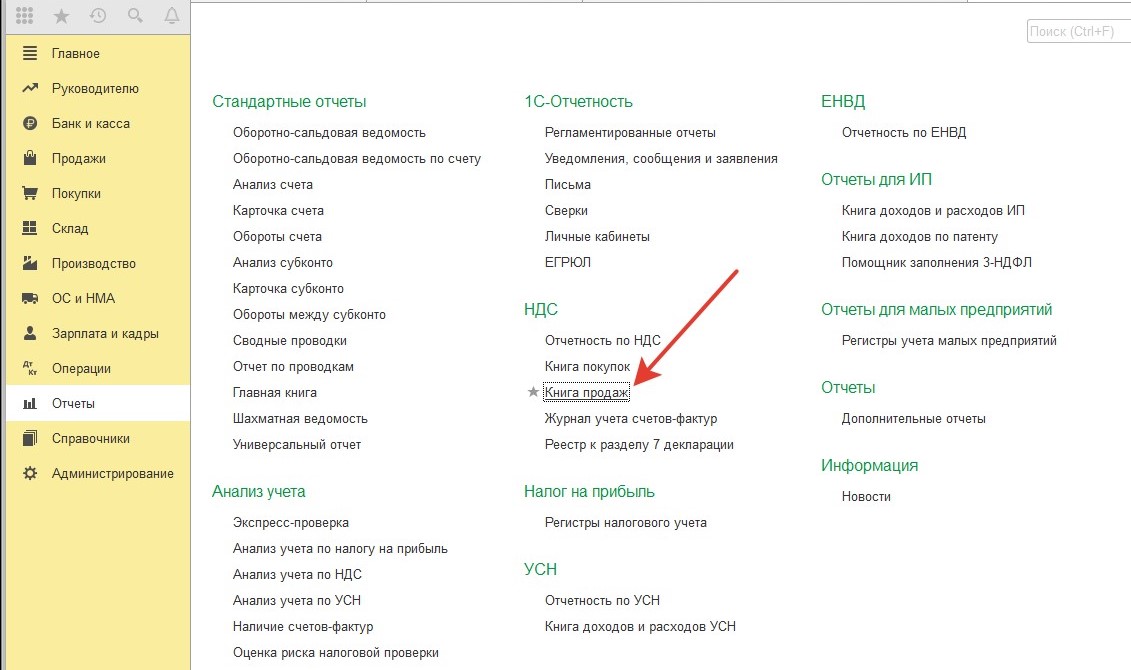

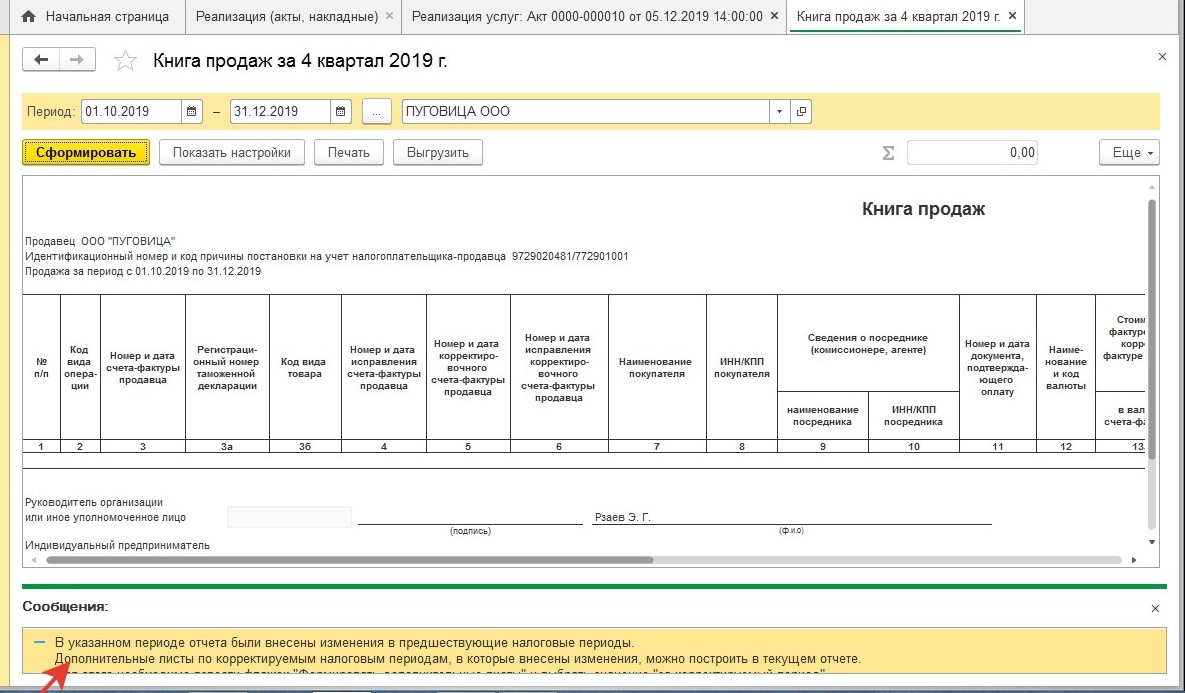

Сформируем книгу продаж:

При формировании отчета за текущий квартал программа выдаст сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

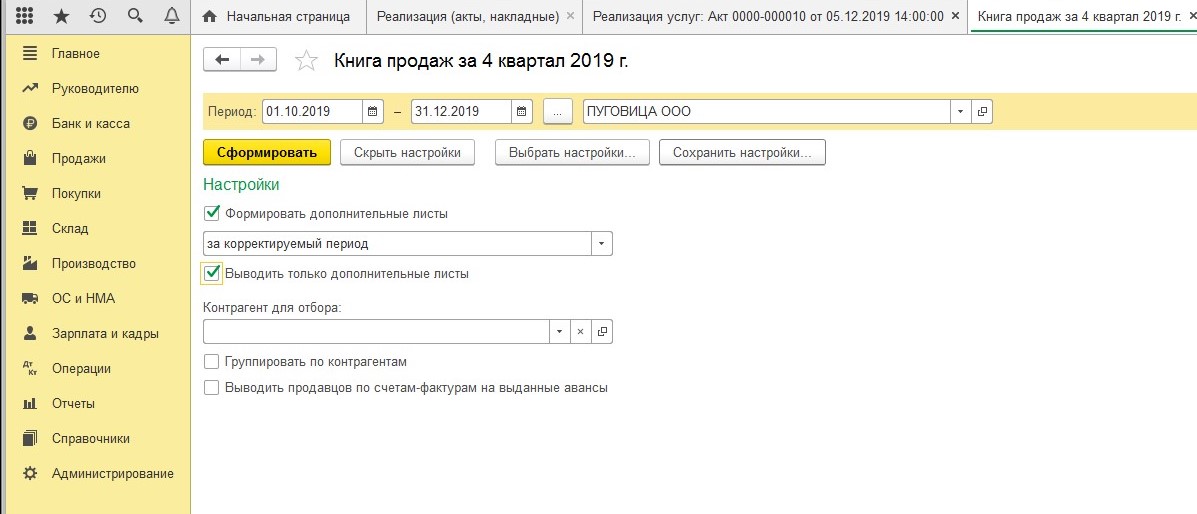

Воспользуемся указанным советом и установим необходимые настройки:

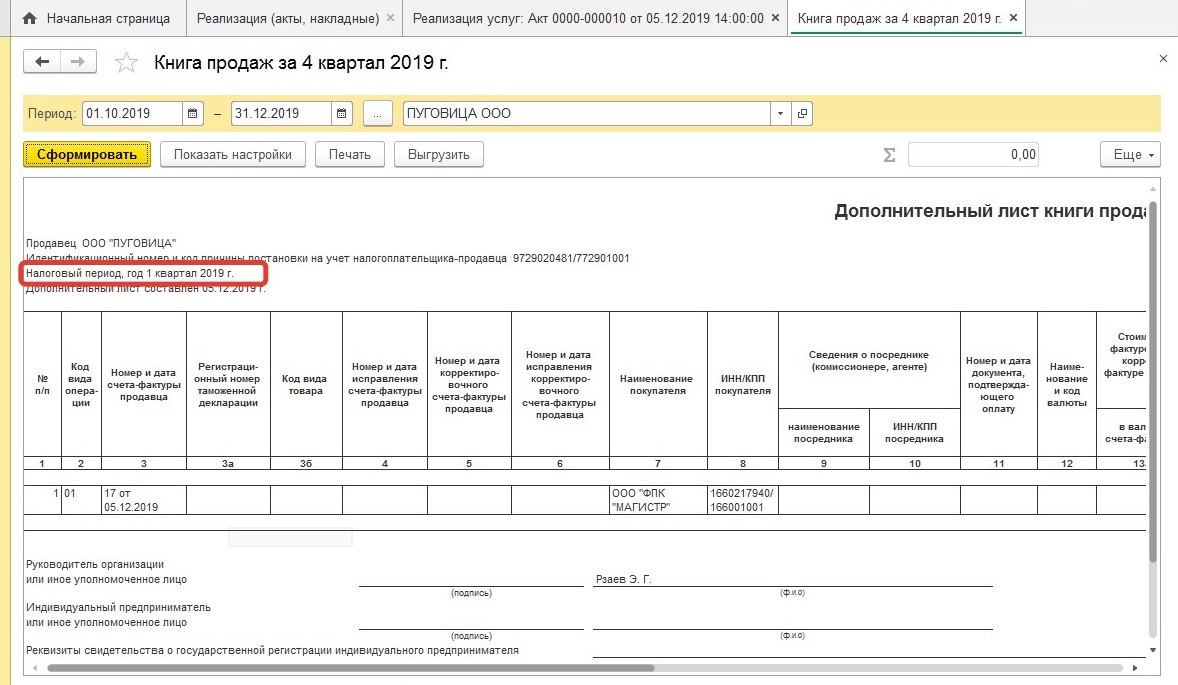

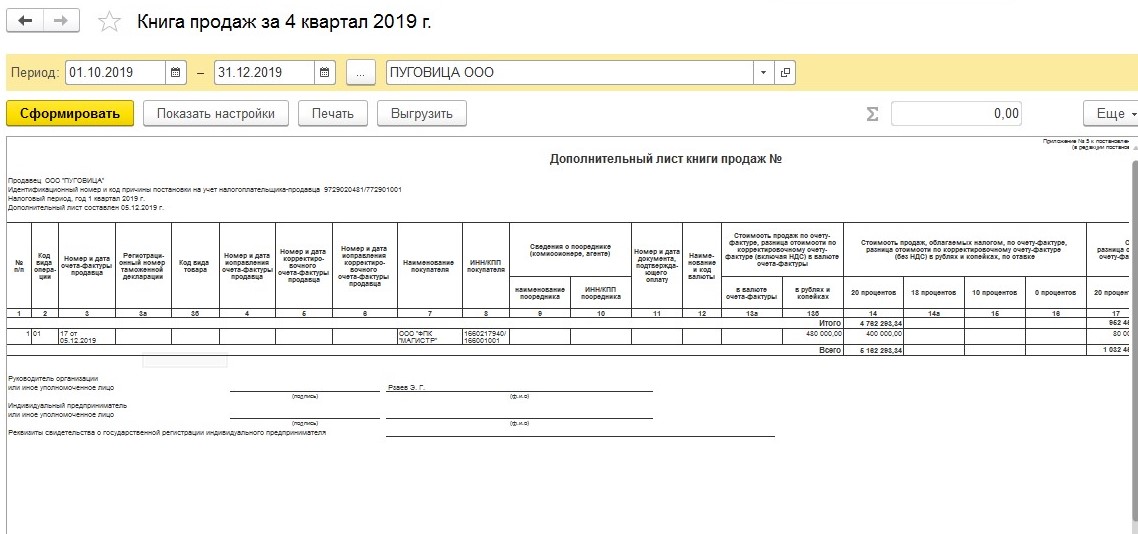

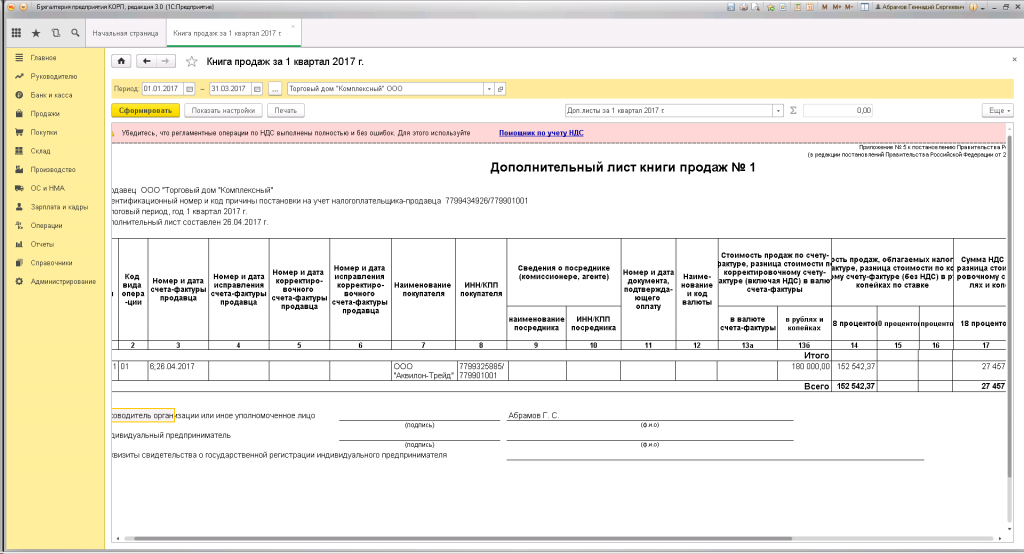

Программа сформирует дополнительный лист книги продаж за 1 квартал 2019 года:

Остается только создать и заполнить корректирующую декларацию по НДС, на титульном листе нужно указать номер корректировки и дату заполнения отчета (обязательно должна быть позже даты ввода документа реализации).

Как быть с декларацией по налогу на прибыль?

Так как по условиям нашего примера в первом квартале и полугодии по налогу на прибыль был получен убыток, то в этом случае авансы по налогу мы не платим, соответственно, подавать уточненную декларацию не обязаны.

Однако, после предоставления уточненной декларации по налогу на добавленную стоимость выручка от реализации в отчетах по НДС и налогу на прибыль перестанет совпадать:

Стр.010 + Стр.100 Приложения №1 к листу 02 Декларации по налогу на прибыль ≠ Стр.010 гр.3 разд.3 за все кварталы с начала года Декларации по НДС

Поэтому после предоставления декларации по НДС есть вероятность получить от налоговиков сообщение с требованием дать пояснения о причинах такого несовпадения (подп. 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ). Срок, в течение которого нужно дать пояснения – 5 рабочих дней со дня, следующего за днем получения от налоговиков сообщения с требованием об их представлении. Налоговики предлагают воспользоваться для этих целей рекомендованной формой пояснений (письмо ФНС России от 07.04.2015 №ЕД-4-15/5752@), но вы также можете представить их и в произвольной форме.

Скачать образец пояснений для инспекторов

В том случае, если в периоде совершения ошибки была бы получена налоговая прибыль, то необходимо было бы также подать уточненную декларацию по прибыли и доплатить авансовые платежи по налогу в бюджет.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Не проведена реализация прошлого периода: как исправить ошибку?

Добрый день! Подскажите, пожалуйста, если сейчас обнаружено, что в ноябре и декабре 2020 года не проведена реализация услуг, то как сейчас это исправить?

ООО — микропредприятие и применяет упрощенный способ ведения БУ. Правильно ли я понимаю, что если мы можем признавать любые ошибки несущественными, то сейчас нужно сделать проводки текущей датой:

Д 62 К 91 на сумму реализации

Д 91 К 68 на сумму НДС?

Предусмотрена ли в этом случае какая-то ответственность? Я нашла информацию о штрафе за грубое нарушение правил ведения БУ (от 10 до 20 тыс, и от 20 до 30 тыс. за повторное нарушение). Это максимум, что может быть?

г. Астрахань226 448 баллов

Цитата (Vika898):если сейчас обнаружено, что в ноябре и декабре 2020 года не проведена реализация услуг, то как сейчас это исправить?

Здравствуйте. Какого года ? если прошлого, то что вам мешает отразить в бухучете реализацию сейчас ? вы уже сдали годовой отчет ?

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Важный бух, реализация за ноябрь и декабрь 2020 года. За 2020 год уже утверждена и сдана отчетность.

г. Астрахань226 448 баллов

Цитата (Vika898):реализация за ноябрь и декабрь 2020 года.

Тогда да. Отражайте текущем периодом как доход прошлых лет Д 62 К 91.1 (ПБУ 22/2010)

Важный бух, спасибо. И по НДС тоже верная проводка?

Стоит ли опасаться какого-то штрафа или иного наказания при условии, что будет поданы уточненки по налоговым декларациям?

г. Астрахань226 448 баллов

Цитата (Vika898):И по НДС тоже верная проводка?

Да проводка верная по НДС.

Цитата (Vika898):Я нашла информацию о штрафе за грубое нарушение правил ведения БУ (от 10 до 20 тыс, и от 20 до 30 тыс. за повторное нарушение). Это максимум, что может быть?

Да не переживайте вы так. Поему вы считаете что ошибка грубая ?

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Важный бух, сумма реализации большая для этой организации, превышает долю 10% от всей реализации за год. А переживаю потому, что раньше с таким не сталкивалась, надо понимать что да как) Ну и вообще лучше заранее знать о максимально возможных потерях (и заранее предупредить собственника бизнеса), чтобы потом радоваться в случае, если их не будет))

г. Астрахань226 448 баллов

Цитата (Vika898):умма реализации большая для этой организации, превышает долю 10% от всей реализации за год.

Значит для вас ошибка существенная. Но вы СМП ?

г. Астрахань226 448 баллов

Тогда вы имеете право отражать существенные ошибки, как несущественные. Без ретроспективного пересчета (ПБУ 22/2010)

Получить образец учетной политики для небольшого ООО

Важный бух, да, это я поняла. Без ретроспективного учета это как раз и есть те проводки в текущем периоде, о которых мы писали выше, верно?

Интересует вероятность штрафа именно за бух. учет, так как по налоговому я уже прикинула штраф и пени.

г. Астрахань226 448 баллов

Цитата (Vika898):Интересует вероятность штрафа именно за бух. учет

50/50 коллега. Это как встретить динозавра. Или он будет, или нет. Но я думаю что штрафа не будет, поскольку вы самостоятельно обнаружили ошибку и исправили ее в силу ПБУ 22/2010.

Эксперт Бухонлайна не согласен с этим ответом

Заполнить и сдать отчеты № 11, № 11 (краткая), № 11 (сделка) по новой форме через интернет

Добрый день!

Цитата (Vika898):Интересует вероятность штрафа именно за бух. учет

Читаем первоисточник:

Цитата (КоАП РФ, статья 15.11 «Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности»):2. Должностные лица освобождаются от административной ответственности за административные правонарушения, предусмотренные настоящей статьей, в следующих случаях:

представление уточненной налоговой декларации (расчета) и уплата на основании такой налоговой декларации (расчета) неуплаченной суммы налога (сбора) вследствие искажения данных бухгалтерского учета, а также уплата соответствующих пеней с соблюдением условий, предусмотренных статьей 81 Налогового кодекса Российской Федерации;

исправление ошибки в установленном порядке (включая представление пересмотренной бухгалтерской (финансовой) отчетности) до утверждения бухгалтерской (финансовой) отчетности в установленном законодательством Российской Федерации порядке.

Как видим, освобождение от ответственности по данной статье КоАП РФ возможно лишь при исправлении до утверждения бухгалтерской (финансовой) отчетности.

Как я понимаю, отчетность за 2020 год уже давно должна быть утверждена…

Исправление отчетности в строгом соответствии с ПБУ 22/2010 может рассматриваться только, как смягчающее обстоятельство.

Успехов!

Александр Погребс, спасибо!

При выписке первичных документов бухгалтер сам может допустить ошибки. Но что делать, если менеджеры оформили документы покупателю, а потом случайно удалили документ, а бухгалтер о таких документах даже не знал? Читайте в нашей статье как внести неучтенные документы, выписанные покупателю в прошлом году в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

Содержание

- Пошаговая инструкция

- Исправление ошибки

- Регистрация неучтенного документа на реализацию услуг

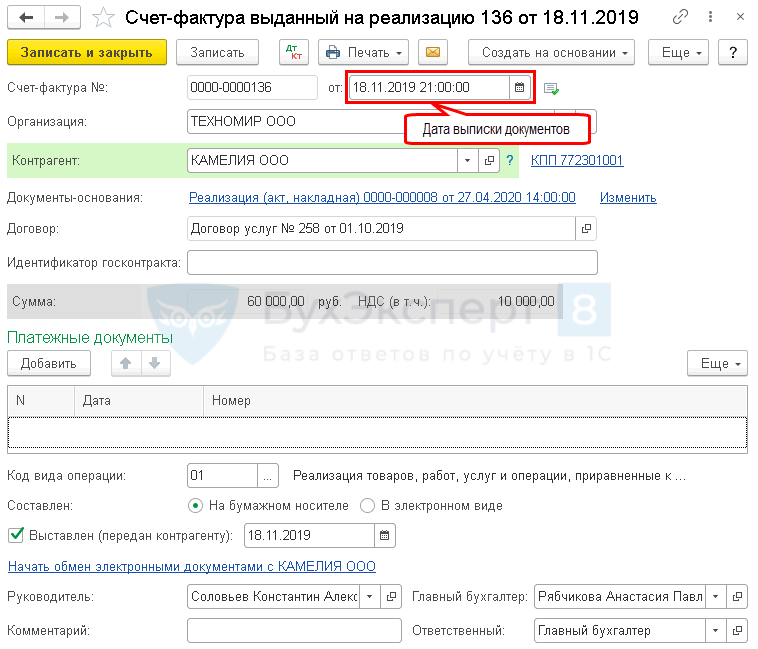

- Регистрация неучтенного СФ на отгрузку покупателю

- Реформация баланса в НУ

- Уточненная декларация по НДС

- Доначисление налога на прибыль и доплата в бюджет

- Уточненная декларация по налогу на прибыль

- Бухгалтерская отчетность за текущий год

Пошаговая инструкция

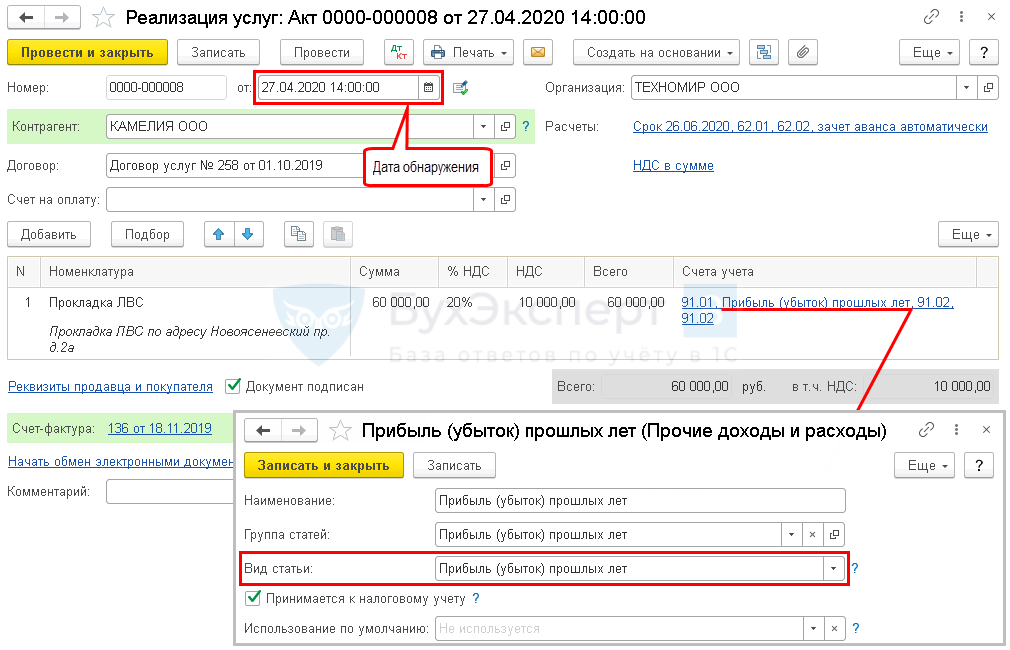

18.11.2019 (IV квартал) в программе Управление торговлей менеджеры выписали акт на работы по Прокладке ЛВС, а также счет-фактуру на сумму 60 000 руб. (в т. ч. НДС 20%). Но по случайности документ пометили на удаление, не выгрузили и забыли передать в Бухгалтерию.

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХЖ) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена.

Как зарегистрировать неучтенный документ реализации, если факт выписки документов обнаружился 27.04.2020 (II квартал)?

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного документа на реализацию услуг | |||||||

| 27 апреля | 62.01 | 91.01 | 60 000 | 60 000 | Выручка от реализации услуг в БУ | Реализация (акт, накладная) — Услуги (акт) |

|

| 91.02 | 68.02 | 10 000 | Начисление НДС с выручки | ||||

| 18 ноября | 62.01 | 90.01.1 | 50 000 | Ручная корректировка Выручка от реализации услуг в НУ | |||

| 90.09 | 99.01.1 | 50 000 | 50 000 | Ручная корректировка Корректировка финансового результата в НУ | |||

| 18 ноября | — | — | Ручная корректировка регистра НДС Продажи — Доп.лист за IV квартал | ||||

| Регистрация неучтенного СФ на отгрузку покупателю | |||||||

| 18 ноября | — | — | 60 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 10 000 | Отражение НДС в доп. листе Книги продаж | Отчет Книга продаж | |||

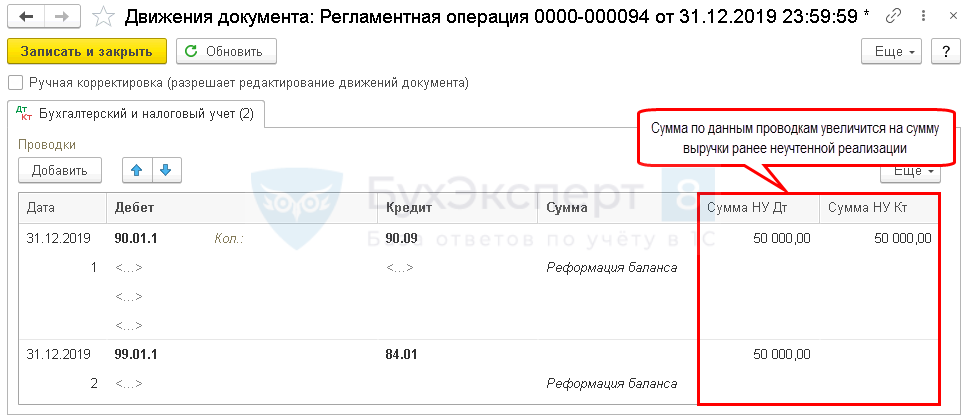

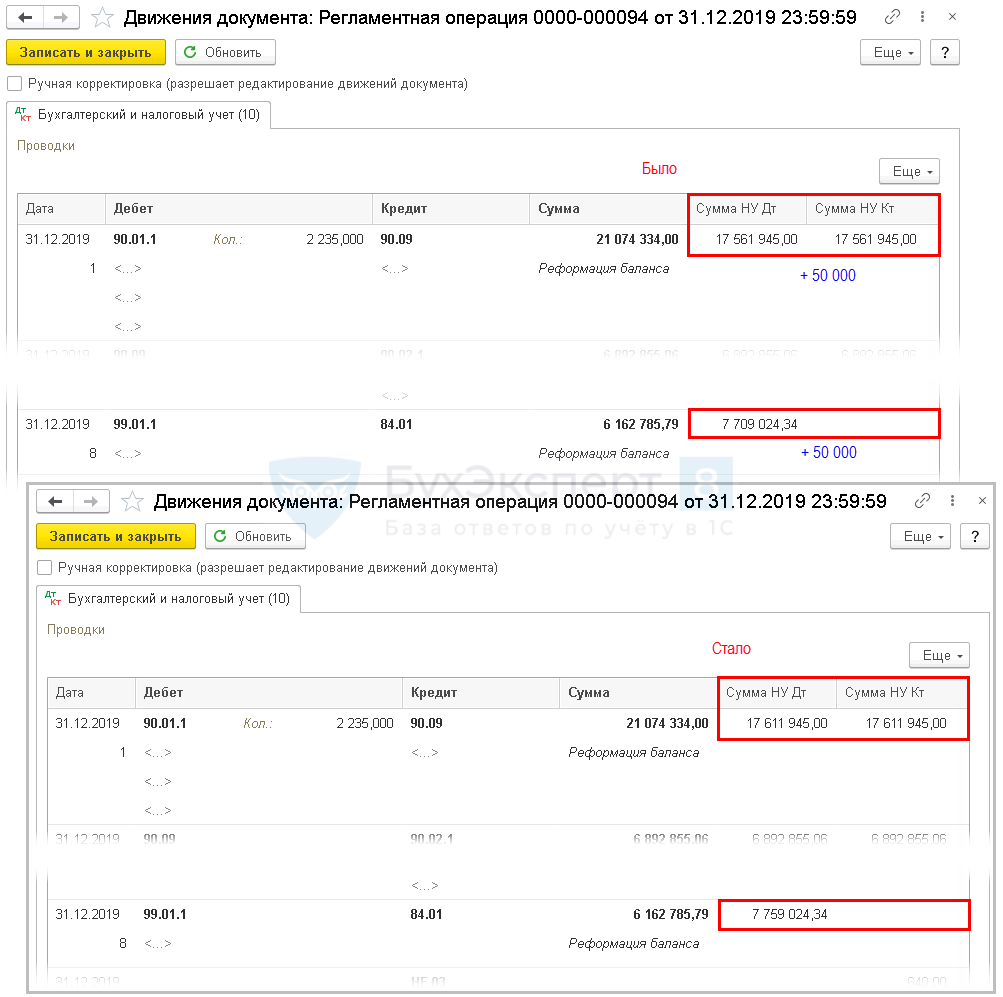

| Реформация баланса в НУ | |||||||

| 31 декабря | 90.01.1 | 90.09 | 50 000 | 50 000 | Закрытие субсчета 90.01.1 | Закрытие месяца — Реформация баланса |

|

| 99.01.1 | 84.01 | 50 000 | Закрытие счета 99.01.1 | ||||

| Уплата задолженности по НДС в бюджет | |||||||

| 27 апреля | 68.02 | 51 | 10 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета — Уплата налога |

||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 27 апреля | 91.02 | 68.02 | 188,37 | Начисление пеней по НДС | Операция, введенная вручную — Операция | ||

| 68.02 | 51 | 188,37 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога |

|||

| Доначисление налога на прибыль | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 1 500 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 8 500 | Доначисление налога на прибыль в региональный бюджет | ||||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 27 апреля | 68.04.1 | 51 | 1 500 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога |

||

| 68.04.1 | 51 | 8 500 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога |

|||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 8,40 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 47,60 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 8,40 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога |

|||

| 68.04.1 | 51 | 47,60 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога |

|||

| Представление уточненной Декларации по налогу на прибыль за 2019 в ИФНС | |||||||

| 27 апреля | — | — | 50 000 | Отражение неучтенных доходов от реализации | Регламенти-рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 1 стр. 010 |

||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 27 апреля | — | — | 10 000 | Отражение суммы НДС к уплате | Регламенти-рованный отчет Декларация по НДС — Раздел 3 стр. 010 |

||

| — | — | 10 000 | Отражение суммы НДС к уплате в доп. листе | Регламенти-рованный отчет Декларация по НДС — Раздел 9 Прил. 1 |

Исправление ошибки

БУ

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР»):

- отражение стоимости услуг поставщика отражается по Дт счета расчетов с Кт счета 91.01 «Прочие доходы» по статье «Прибыль прошлых лет, выявленная в отчетном году».

Подробнее Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана?

НУ

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к недоплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы производится в периоде возникновения ошибки (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ)

НДС

При занижение суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги продаж в периоде, когда состоялась реализация (IV квартал):

- зарегистрировать «забытый» СФ;

- подать уточненную декларацию по НДС за IV квартал.

Регистрация неучтенного документа на реализацию услуг

Проводки

По умолчанию документ формирует проводки.

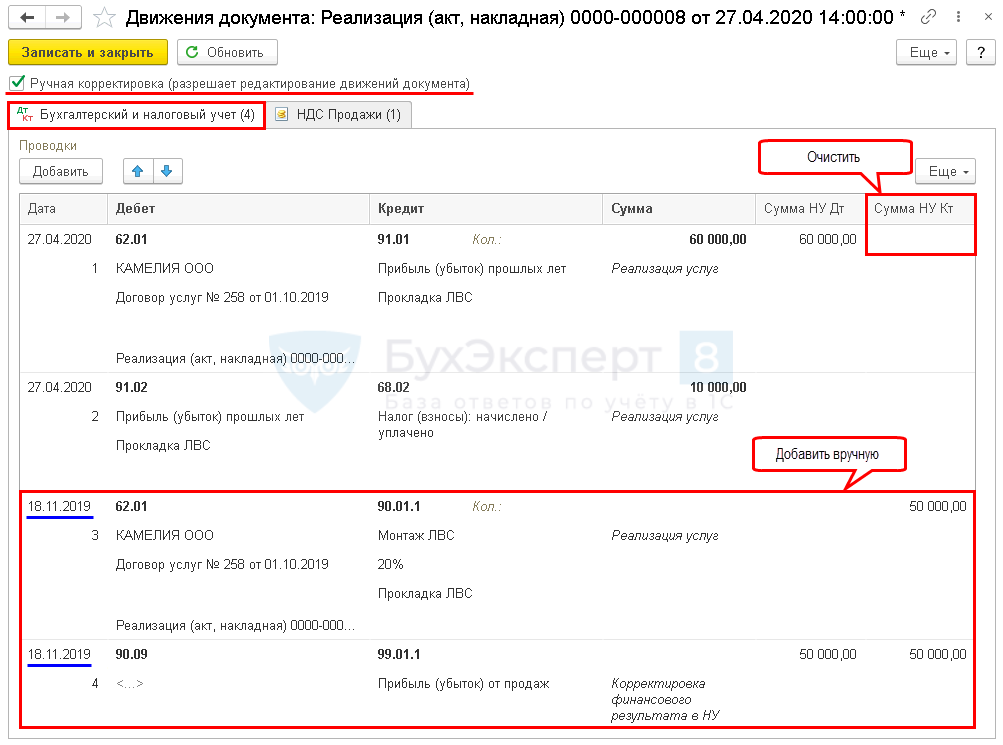

Но в НУ ошибка исправляется в периоде обнаружения, поэтому:

- откройте период, если вы устанавливали Дату запрета редактирования;

- установите флажок Ручная корректировка;

- на вкладке Бухгалтерский и налоговый учет:

- в проводке Дт 62.01 Кт 91.01 удалите сумму в графе Сумма НУ Кт;

- вручную добавьте проводки на дату возникновения ошибки:

- Дт 62.01 Кт 90.01.1 в графе Сумма НУ Кт укажите сумму выручки в НУ;

- Дт 90.09 Кт 99.01.1 – закройте счет 90.09 для того, чтобы не пришлось перепроводить регламентную операцию Закрытие счетов 90, 91.

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается. Подробнее Почему при ручной корректировке проводок не нарушается граница последовательности?

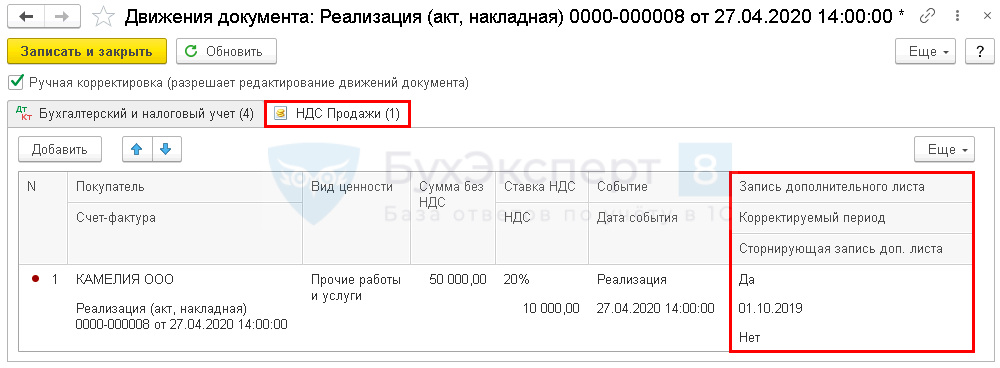

Для целей учета НДС исправления также внесите вручную:

- по регистру НДС Продажи заполните:

- Запись дополнительного листа – Да;

- Корректируемый период – начало периода в который вносятся изменения;

- Сторнирующая запись доп.листа – Нет.

После таких дополнений исчисленный НДС отразится в дополнительном листе книги продаж в периоде выписки документов (IV квартал).

Регистрация неучтенного СФ на отгрузку покупателю

Граница последовательности также не будет нарушена. Подробнее Вызывают ли нарушение границы последовательности изменения в счетах-фактурах прошлых периодов?

Реформация баланса в НУ

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

Например.

Уточненная декларация по НДС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата НДС

- Шпаргалка по расчету и учету пеней

- Расчет и уплата пеней по НДС

На титульном листе: PDF

- Номер корректировки – 1, т. е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 24 «IV квартал», т. е. числовой код периода, за который представляется уточненная декларация.

В Разделе 3 стр. 010 «Реализация…»: PDF

- правильная сумма выручки;

- правильная сумма исчисленного НДС.

В Разделе 9 Приложение N 1 «Сведения из доп. листов книги продаж»: PDF

- с минусом — аннулированный первичный счет-фактура, код вида операции «01»;

- с плюсом — исправленный счет-фактура, код вида операции «01».

Доначисление налога на прибыль и доплата в бюджет

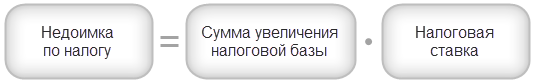

Сумма выручки уменьшена на 50 000 руб., следовательно, ранее налоговая база была занижена на 50 000 руб.

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за IV кв. составила:

- Федеральный бюджет — 50 000*3% = 1 500 руб.

- Региональный бюджет — 50 000*17% = 8 500 руб.

Уточненная декларация по налогу на прибыль

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата налога на прибыль в региональный бюджет

- Уплата налога на прибыль в федеральный бюджет

- Шпаргалка по расчету и учету пеней

- Расчет и уплата пеней по налогу на прибыль

При исправлении суммовой ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: PDF

- Номер корректировки – 1, т.е. последовательный номер уточненной декларации;

- Налоговый (отчетный) период (код) – 34 «год», т.е. числовой код периода предоставления декларации.

В Листе 02 Приложение N 1 стр. 010 «Выручка от реализации всего»: PDF

- в т.ч. стр. 011 «выручка от реализации товаров (работ, услуг) собственного производства»:

- правильная сумма доходов, т.е. сумма по стр. 010 (011) первичной декларации с учетом исправления суммы выручки.

Бухгалтерская отчетность за текущий год

В отчете о финансовых результатах расходы по пропущенному документу отражаются: PDF

- стр. 2340 – неучтенная сумма доходов.

См. также:

- Как отразить пропущенный расходный документ на услуги поставщика, если отчетность уже сдана

- Пропущенные документы прошлого года от поставщика услуг

- Ошибка: занижена сумма выручки прошлого года

- Ошибка: завышены расходы по услугам поставщика прошлого года

- Ошибка в налоговом учете: Завышены расходы в закрытом периоде

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Проведение забытого документа реализации товаров и услуг и отражение в книге продаж

При выявлении ошибок в учете, которые могут повлиять на правильность заполнения налоговой отчетности, пункт 1 ст. 81 НК РФ определяет для налогоплательщика следующее:

-

обязанность уточнить декларацию при занижении суммы налога;

-

право уточнить декларацию при завышении или неизменности суммы налога.

Когда выявленная ошибка допущена в прошедшем периоде, то ее исправление должно относиться к тому же периоду.

Для аннулирования неправильного счета-фактуры и регистрации нового документа создаются отдельные листы Книги продаж. Дополнительный лист должен относиться к тому же периоду, что и допущенная ошибка. Этот же регламент применяется при обнаружении реализаций, по которым не выставлены или не проведены счета-фактуры.

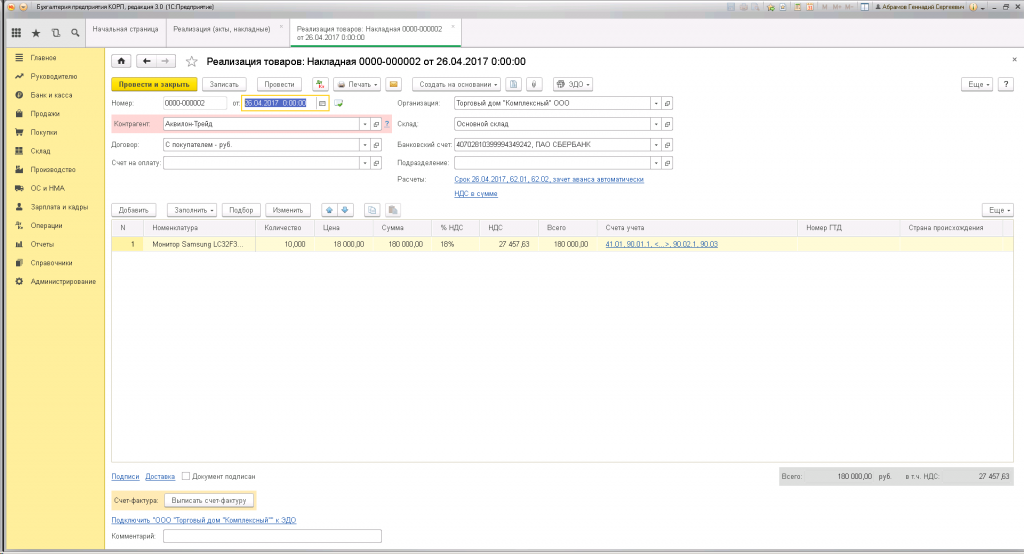

Разберем пример: предприятие отчиталось по НДС за 1 квартал 2017 года. Спустя некоторое время обнаружена непроведенная реализация. Пусть сумма по ней равна 180 000,00 руб, в том числе НДС 27 457,63 руб. Ошибка замечена 26.04.2017г.:

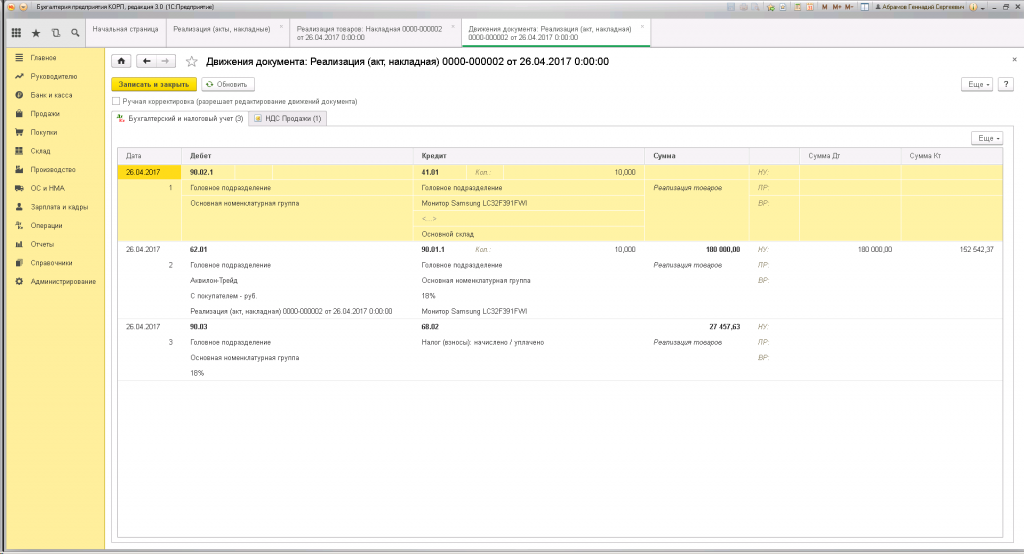

Проводим и формируем счет-фактуру. Обратите внимание, что все движения по умолчанию датируются днем проведения:

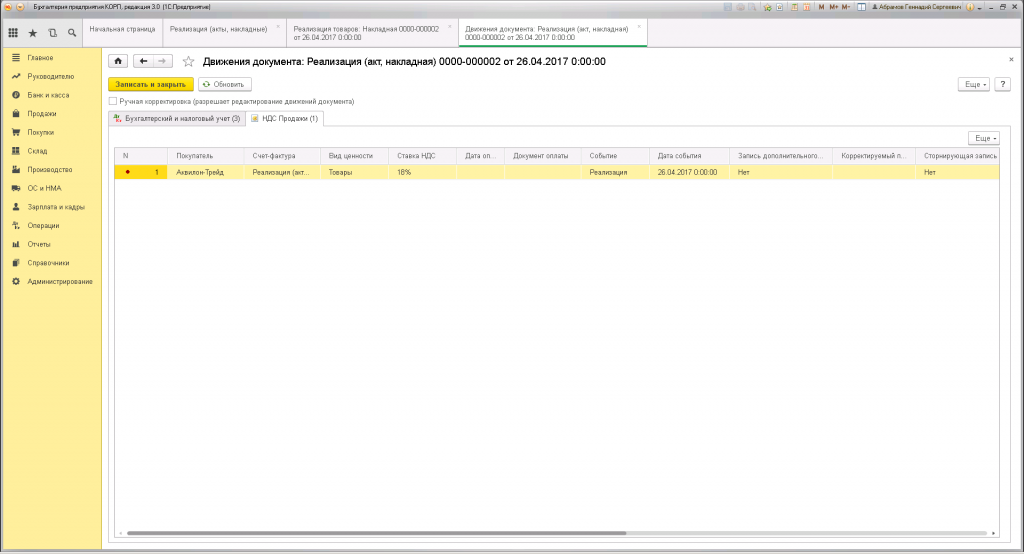

Данные в регистре «НДС продажи» пополнятся приходной записью для Книги продаж, но при таком проведении НДС будет отнесен уже ко 2 кварталу 2017 года. А это неверно:

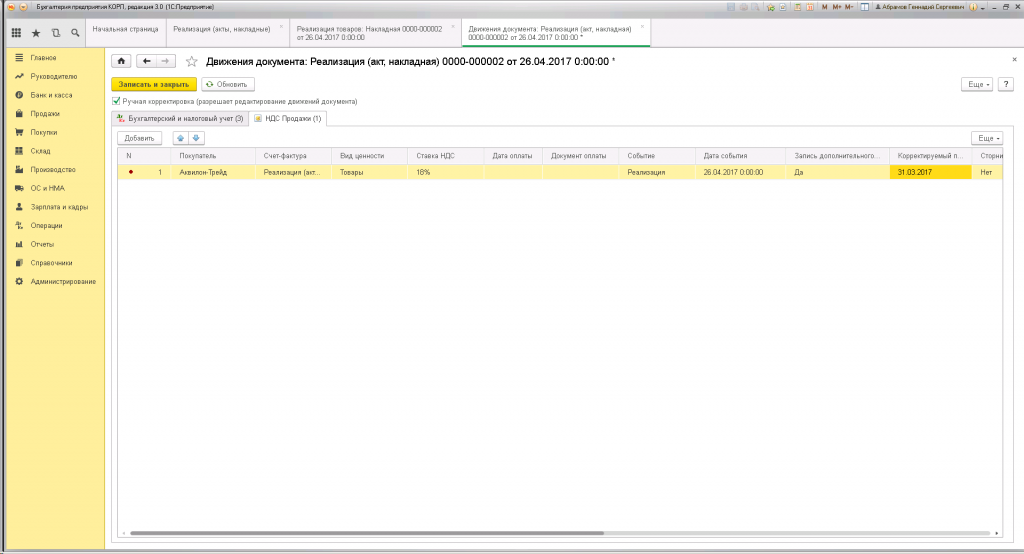

Так как мы хотим, чтобы документ относился к 1 кварталу, нужно отредактировать регистр вручную. Функция активируется установкой флажка напротив ручной корректировки. После этого в табличной части устанавливаем значения:

-

в столбце «Запись дополнительного листа» — да;

-

в столбце «Корректируемый период» — выбираем любую дату за 1 квартал 2017 года.

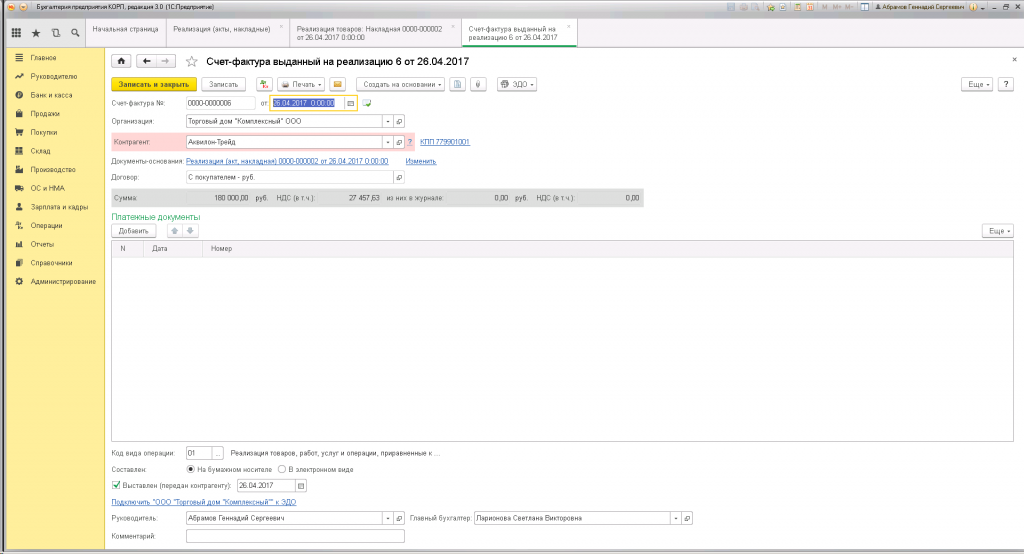

Для формирования счета-фактуры нужно воспользоваться соответствующей кнопкой:

Записанный документ отразится на дополнительном листе Книги продаж за 1 квартал 2017 года:

(Рейтинг:

5 ,

Голосов: 1 )

Материалы по теме

При работе в 2019 году, многие бухгалтеры столкнулись с тем, что в период адаптации к НДС допустили ошибки. Некоторые из них мы рассмотрели в предыдущих статьях, такие как исправления первичных документов и корректировки. А что делать если при ведении учёта бухгалтер просто напросто забыл отразить документ реализации? Или же создал документ, но отвлёкся и забыл провести? В данном случае, если ошибку мы выявили только в следующем квартале, мы обязаны подать уточненную декларацию, так как данные вопросы часто поступали на нашу линию консультаций, я решил показать, как отразить данную операцию в программе 1С.

И так, возьмём ситуацию:

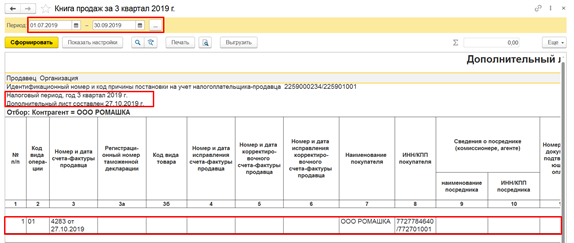

Организация ООО «РОМАШКА», применяющая ЕСХН + НДС, 27 октября 2019 года, после представления налоговой декларации по НДС за 3 квартал 2019 года, обнаружила ошибочно не отраженную 29 сентября 2019 года операцию по оказанию услуг, и, следовательно, неправомерно отсутствующую регистрационную запись в книге продаж за 3 квартал 2019 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, а также представить уточненную налоговую декларацию по НДС за 3 квартал 2019 года.

Исправление данных бухгалтерского и налогового учета

Согласно п. 5 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности (ПБУ 22/2010)», утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

При обнаружении в представленной налоговой декларации ошибок, приводящих к занижению подлежащей уплате суммы налога, налогоплательщик обязан представить в налоговый орган уточненную налоговую декларацию (п. 1 ст. 81 НК РФ). При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (п. 1 ст. 54 НК РФ).

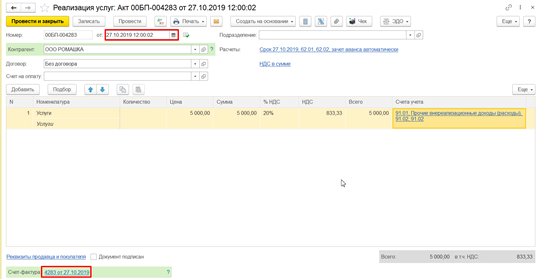

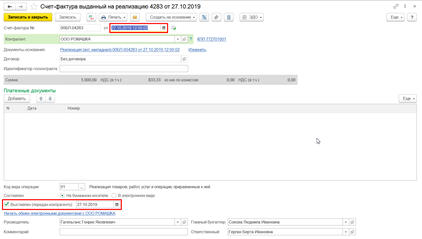

Исправление допущенной ошибки, связанной с неотражением в бухгалтерском и налоговом учете факта в программе производится с помощью документа Реализация (акт, накладная) с видом операции «Услуги (акт)» (раздел — Продажи, подраздел — Продажи, гиперссылка — Реализация (акты, накладные)) (рис. 1).

В шапке документа в поле «от» указывается дата исправления допущенной ошибки, то есть 27.10.2019 г.

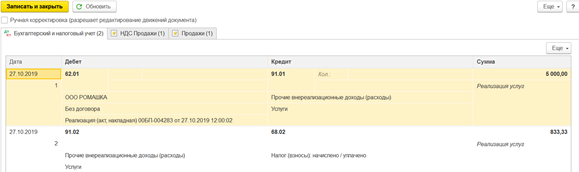

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

-

по дебету счета 62.01 и кредиту счета 91.01 — на стоимость оказанной услуги с НДС;

-

по дебету счета 91.02 и кредиту счета 68.02 — на сумму начисленного НДС.

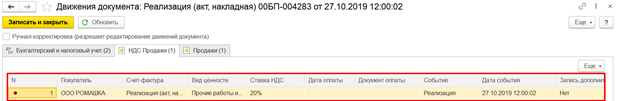

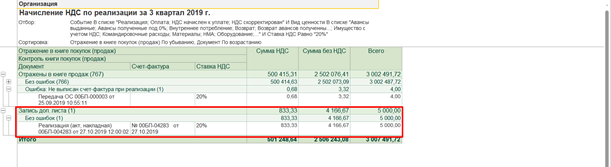

В регистр «НДС Продажи» вводится запись с видом движения «Приход» для книги продаж, отражающая начисление НДС по ставке 20 %. При этом в результате такого автоматического заполнения регистра будет внесена запись в книгу продаж за 4 квартал 2019 года.

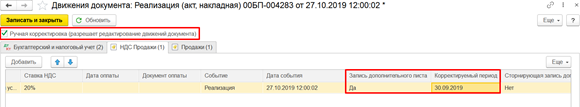

Поскольку операция по оказанию рекламных услуг должна быть учтена в периоде оказания услуги, то есть в 3 квартале 2019 года, то необходимо с помощью ручной корректировки внести изменения в записи регистра «НДС Продажи», для чего следует проставить флажок для значения Ручная корректировка (разрешает редактирование движений документа) и установить в табличной части следующие значения:

- в графе «Запись дополнительного листа» — Да;

-

в графе «Корректируемый период» — любую дату, относящуюся к 3 кварталу 2019 года, например, 30.09.2019.

Создание счета-фактуры на оказанную рекламную услугу производится посредством нажатия на кнопку Выписать счет-фактуру внизу документа «Реализация (акт, накладная)».

В документе «Счет-фактура выданный», который можно открыть по гиперссылке, все поля заполняются автоматически на основании данных документа «Реализация (акт, накладная)». Поэтому в строке с реквизитами счета-фактуры «от» и в строке «Выставлен (передан контрагенту)» будет указана дата проведения документа «Реализация (акт, накладная)», то есть 27.10.2019.

ВНИМАНИЕ! Если в учетной системе своевременно, 29 сентября 2019 года, уже были созданы документы «Реализация (акт, накладная)» и «Счет-фактура выданный», но в силу допущенной ошибки эти документы остались не проведенными, то налогоплательщику предстоит самостоятельно, исходя из профессионального суждения, принять решение, какой именно датой проводить созданные ранее документы, т.е. изменять ли перед проведением дату документа «Реализация (акт, накладная)» с 29.09.2019 на 27.10.2019. При этом необходимо учитывать, что если покупателю уже был выставлен счет-фактура с датой 29.09.2019, то в документе «Счет-фактура выданный» дату составления изменять на 27.10.2019 не следует. В противном случае регистрационная запись в книге продаж продавца не будет соответствовать регистрационной записи в книге покупок покупателя, что приведет к расхождению показателей разделов 8 и 9 налоговых деклараций контрагентов.

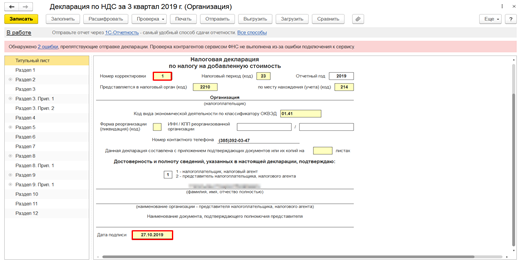

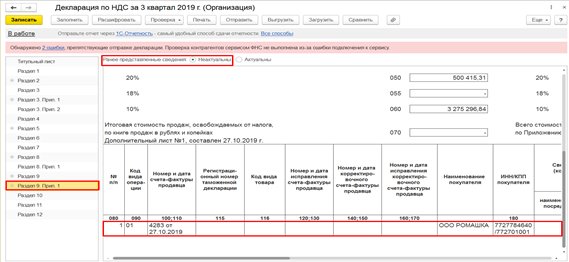

В состав уточненной налоговой декларации по НДС за 3 квартал 2019 г. будут входить те же самые разделы, что и в состав первичной декларации. При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи 27.10.2019.

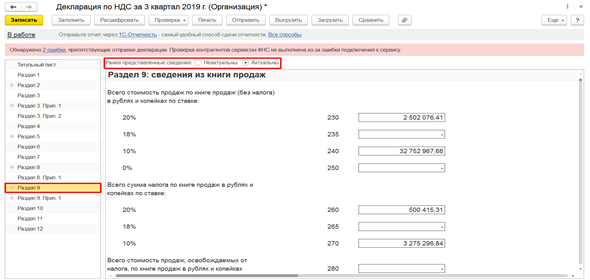

В разделе 3 уточненной налоговой декларации по строке 010 будут отражены налоговая база и сумма исчисленного налога, включающие операцию по оказанию услуг.

Кроме того, в уточненной декларации появится дополнительно приложение 1 к разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке «Ранее представленные сведения» будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из раздела 9 можно повторно не выгружать, для чего достаточно установить в строке «Ранее представленные сведения» отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Таким образом, даже не проведённые, или вовсе забытые операции, мы можем отразить корректно и подать уточненную декларацию.