Документы, которыми можно провести корректировки учета по НДФЛ

Содержание

- Документы, которыми можно провести корректировки учета по НДФЛ

- Документ «Перерасчет НДФЛ»

- Документ «Операция учета НДФЛ»

- Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

- Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

- Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

- Пример 4. Неудержанный НДФЛ

- Пример 5. Возврат НДФЛ уволенному сотруднику, если в месяце увольнения начислена отрицательная сумма

- Способ исправления с использованием «Возврата НДФЛ»

- Способ корректировки без использования «Возврата НДФЛ»

Документы, которыми можно провести корректировки учета по НДФЛ

Корректировки в учете по НДФЛ можно сделать с помощью следующих документов:

- Перерасчет НДФЛ (Налоги и взносы – Перерасчет НДФЛ) – документ, позволяющий зарегистрировать перерасчет исчисленного НДФЛ (в том числе за прошлые налоговые периоды).

- Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ) – документ, позволяющий сделать ручную корректировку в учете по НДФЛ;

- Перенос данных (Администрирование – См. также – Переносы данных) – документ, которым можно зарегистрировать корректировки любых регистров, в том числе по НДФЛ. Сведения вносятся непосредственно в регистры, поэтому корректировка более трудоемка, чем корректировка специализированным документом. Поэтому корректировку этим документом детально рассматривать не будем.

Документ «Перерасчет НДФЛ»

Документ Перерасчет НДФЛ делает движения не только в учете по НДФЛ, но и по взаиморасчетам с сотрудниками — по регистрам накопления:

- Бухгалтерские взаиморасчеты с сотрудниками

- Взаиморасчеты с сотрудниками

- Зарплата к выплате

- Начисления удержания по сотрудникам.

Именно поэтому для корректировки исчисленного налога в большинстве случаев нужно пользоваться именно этим документом.

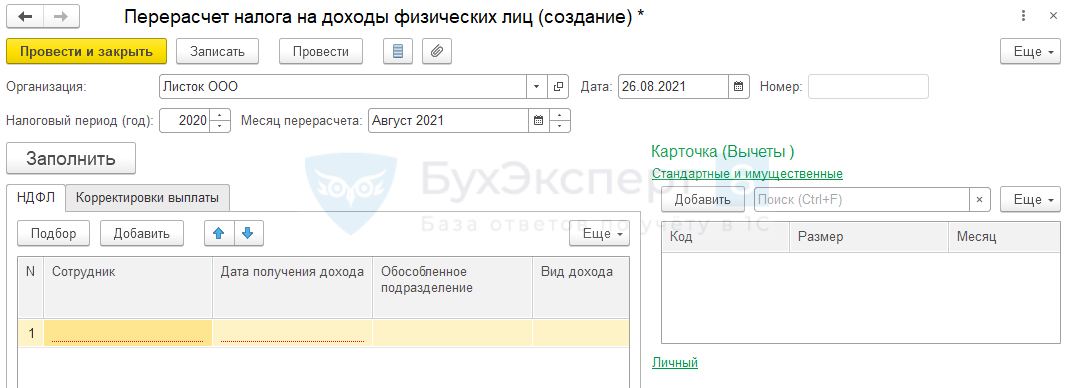

В шапке документа важно правильно указать:

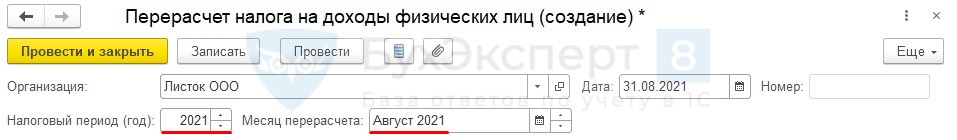

- В поле Налоговый период (год) — год, за который нужно пересчитать налог;

- В поле Месяц перерасчета — месяц, в котором будет отражен перерасчет в зарплатных отчетах и бухгалтерском учете.

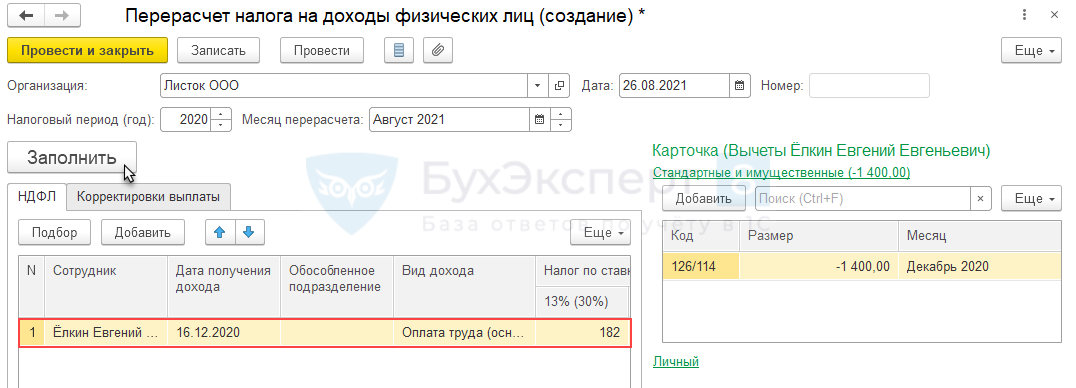

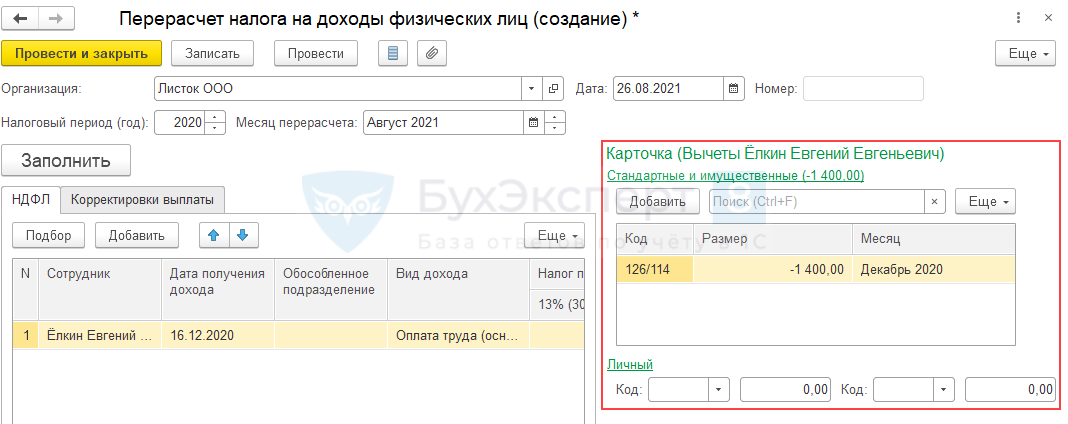

По кнопке Заполнить программа выполняет перерасчет налога за указанный в шапке налоговый период по всем лицам, получавшим доход, и если ранее налог был исчислен не верно, то в документе появляются строки на вкладке НДФЛ.

В правой части формы располагается информация о перерасчете вычетов: стандартных, имущественных и личных.

Вкладка Корректировка выплаты заполняется:

- Если в результате перерасчета НДФЛ получился отрицательный, то вкладка заполняется аналогичной отрицательной суммой. Эта сумма отобразится в зарплатной отчетности как НДФЛ к зачету в счет будущих платежей.

- Если в результате перерасчета НДФЛ доначислен (положительная сумма), и при этом по сотруднику есть незачтенный НДФЛ к зачету в счет будущих платежей, то вкладка заполняется положительной суммой на сумму зачета. В зарплатных отчетах эта сумма отобразиться как Зачтено излишне удержанного НДФЛ.

Оптимальным вариантом использования документа Перерасчет НДФЛ будет именно автоматический пересчет налога. Если НДФЛ ранее исчислен неверно, нужно найти причину ошибки, устранить ее и затем провести автоматический перерасчет исчисленного налога в документе.

Документ «Операция учета НДФЛ»

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

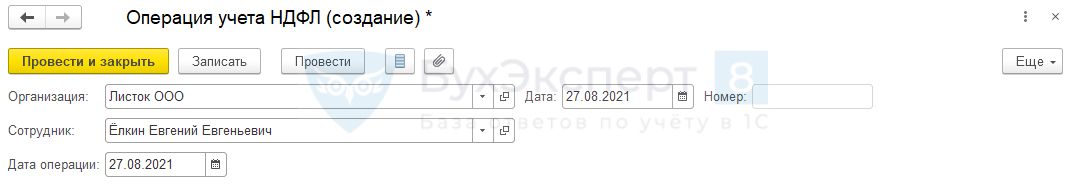

В шапке документа указываются Организация, Сотрудник (физическое лицо), а также Дата операции.

Дата операции — это дата формирования сведений для целей учета НДФЛ. В регистры попадает в колонку Период.

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

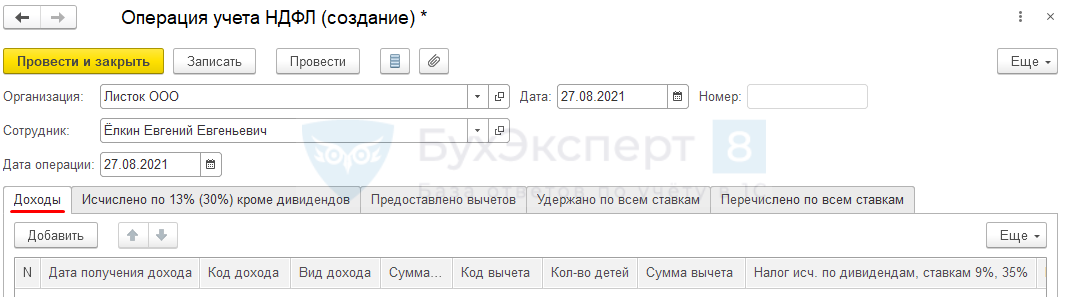

Вкладка «Доходы»

На вкладке Доходы можно внести корректировки в регистр Учет доходов для целей исчисления НДФЛ, а также в регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в части исчисления налога по дивидендам, ставкам 9%, 35%.

Вкладка Доходы имеет следующие графы:

- Дата получения дохода — дата фактического получения дохода в соответствии со статьей 223 НК РФ;

- Код дохода — числовой код дохода, выбирается из справочника Виды доходов НДФЛ;

- Вид дохода — категория дохода. Выбирается из списка, состав которого зависит от Кода дохода;

- Сумма дохода — сумма полученного дохода;

- Код вычета — числовой код вычета, предоставляемый к данному доходу (определяется по Коду дохода);

- Сумма вычета — сумма вычета по коду вычета, указанному в соответствующем поле;

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям с доходов до превышения. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается;

- Налог по дивидендам с превышения — сумма НДФЛ, исчисленного по дивидендам и прочим доходам по ставкам 9%, 15% с доходов сверх превышения.

- Налог на прибыль для дивидендов — сумма налога на прибыль, которая зачитывается в счет уменьшения НДФЛ;

- Строка Раздела 2 Расчета 6-НДФЛ —позволяет указать в каких строках Раздела 2 отчета 6-НДФЛ (с 2021 года) будет отражен доход.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению;

- Доход из источников за пределами РФ — флажок устанавливается, если обособленное подразделение находится за пределами РФ.

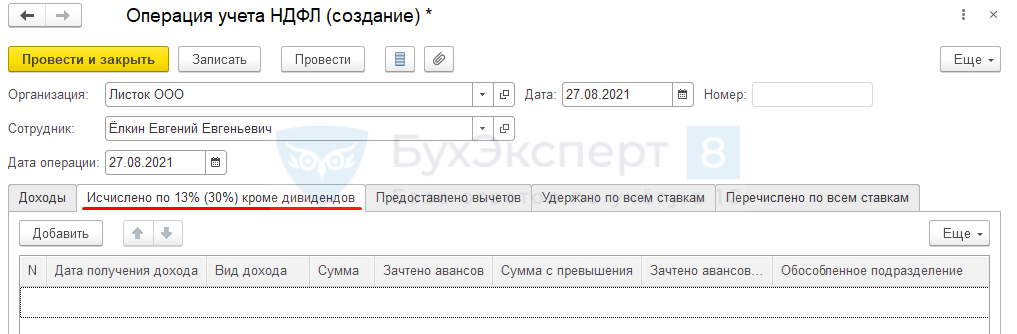

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

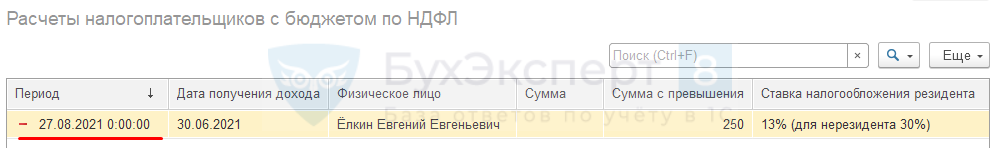

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ: информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

- Сумма — сумма исчисленного НДФЛ с доходов до превышения;

- Зачтено авансов — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов до превышения.

- Сумма с превышения — сумма исчисленного НДФЛ с доходов сверх превышения;

- Зачтено авансов (в счет превышения) — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов сверх превышения.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

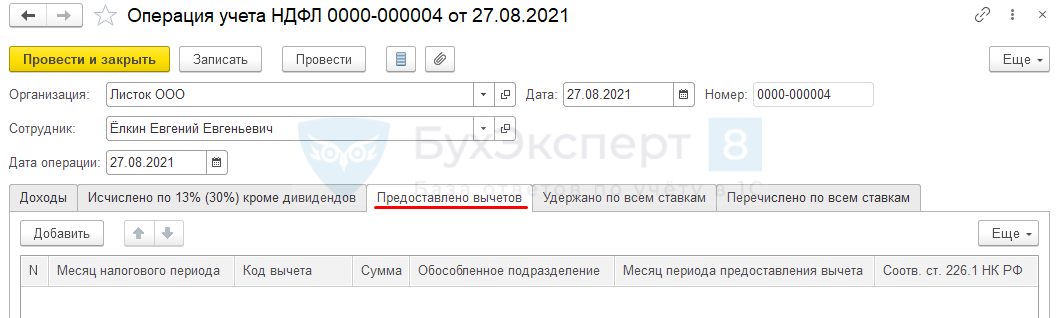

Вкладка «Предоставлено вычетов»

Данные, указанные на вкладке Предоставлено вычетов формируют движения по регистру Предоставленные стандартные и социальные вычеты (НДФЛ).

Вкладка Предоставлено вычетов имеет графы:

- Месяц налогового периода — месяц, в котором регистрируется предоставление вычета;

- Код вычета — числовой код вычета, выбирается из справочника Виды вычетов НДФЛ;

- Сумма вычета — сумма предоставленного вычета;

- Месяц периода предоставления вычета — месяц, за который предоставляется вычет.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

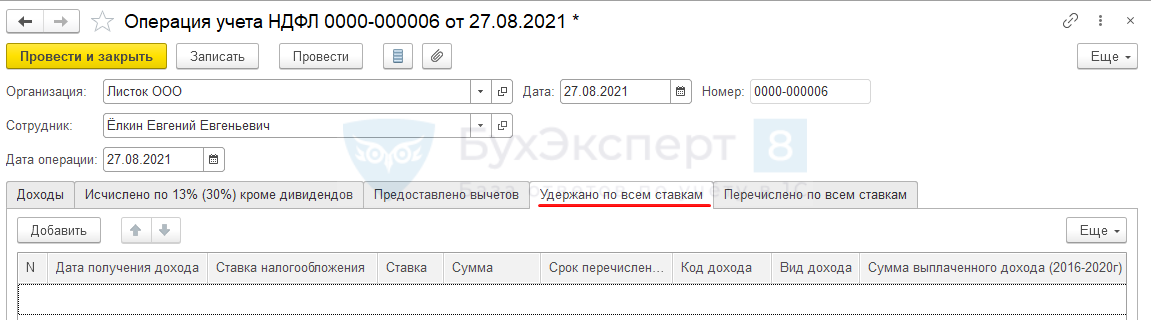

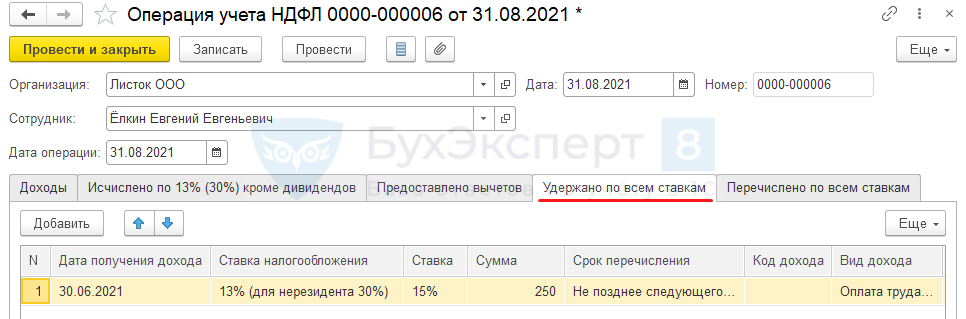

Вкладка «Удержано по всем ставкам»

Данные, указанные на вкладке Удержано по всем ставкам, регистрируют удержание НДФЛ по:

- регистру накопления Расчеты налогоплательщиков с бюджетов по НДФЛ(по виду движения Расход);

- регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ (по виду движения Приход);

- оборотному регистру НДФЛ к перечислению;

- оборотному регистру НДФЛ перечисленный.

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

Чтобы обойти ошибку, следует, если корректируете удержанный НДФЛ на вкладке Удержано по всем ставкам, в этом же документе корректировать и перечисление этого налога на вкладке Перечислено по всем ставкам.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

- Ставка налогообложения — группа ставок по НДФЛ, выбирается из предопределенного списка;

- Ставка — ставка, применимая к доходу, с которого производится удержание;

- Сумма — сумма удержанного налога;

- Срок перечисления — крайний срок перечисления НДФЛ в бюджет, выбирается из списка;

- Сумма выплаченного дохода (2016-2020) — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет. Заполняется для сумм, удержанных до 2021 года;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Документ основание — документ, которым был начислен доход, с которого производится удержание.

Остальные графы совпадают с аналогичными графами вкладки Доходы.

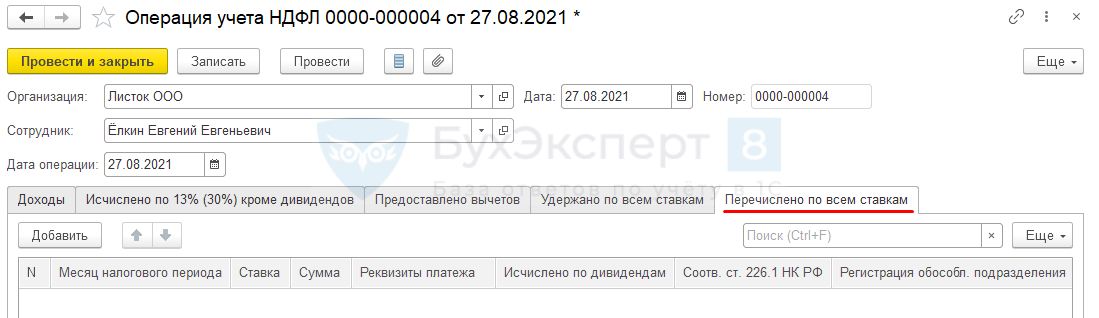

Вкладка «Перечислено по всем ставкам»

Данные вкладки Перечислено по всем ставкам регистрируют перечисление НДФЛ в бюджет. Движения по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ с видом движения Расход.

Вкладка Перечислено по всем ставкам имеет графы:

- Месяц налогового периода — месяц, за который происходит перечисление НДФЛ;

- Ставка — ставка, по которой исчислен и удержан налог;

- Сумма — сумма уплаченного налога;

- Реквизиты платежа— реквизиты платежного поручения, по которому прошло перечисление НДФЛ в бюджет;

- Исчислено по дивидендам – флажок устанавливается, если перечисляется налог, исчисленный по дивидендам;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Регистрация обособл. подразделения — налоговый орган, в который перечислен налог. Заполняется только для перечислений по обособленному подразделению.

Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

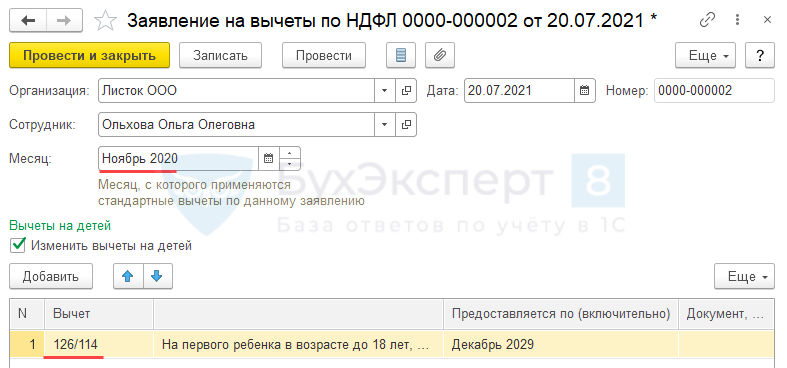

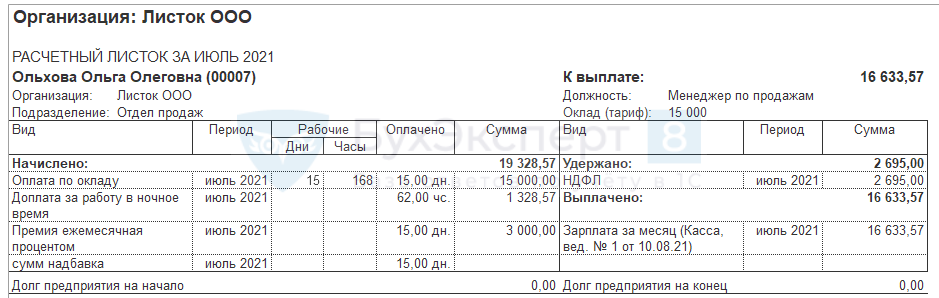

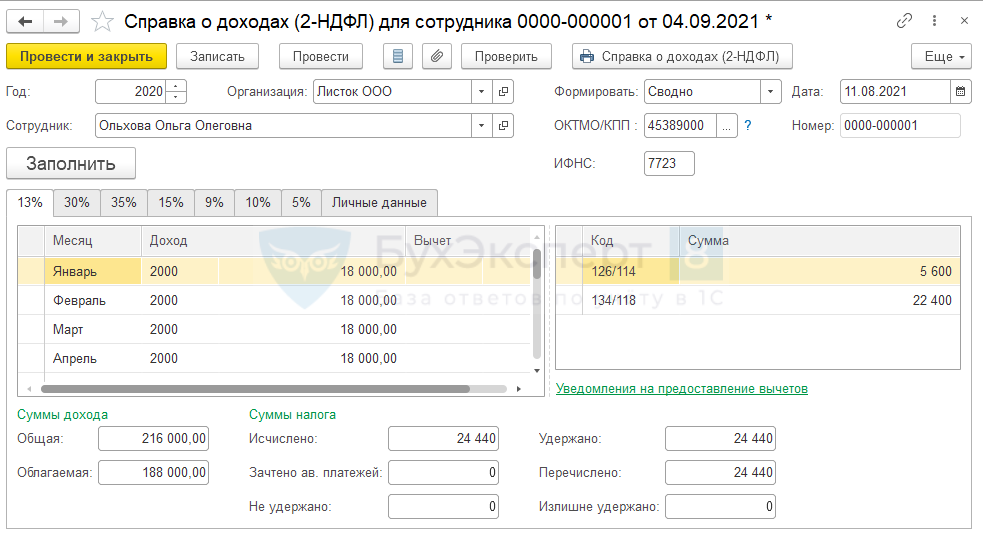

Сотруднице Ольховой О. О. предоставлялся вычет в двойном размере, как одинокому родителю по коду вычета 134. В Июле 2021 года выяснилось, что с Ноября 2020 года право на двойной вычет утеряно в связи со вступлением в брак.

Необходимо отразить перерасчет налога Ольховой О. О. в Июле 2021 года.

Введем для Ольховой О. О. новое Заявление на вычеты по НФДЛ (Налоги и взносы – Заявления на вычеты – Заявление на вычеты по НДФЛ), в котором укажем, что с Ноября 2020 сотруднице следует предоставлять вычет по коду 126.

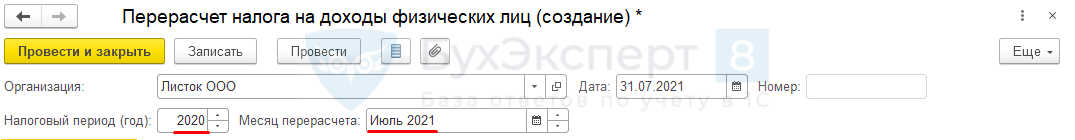

Затем введет документ Перерасчет НДФЛ. В шапке документа укажем в поле Налоговый период (год) тот год, налог за который необходимо пересчитать – 2020. В поле Месяц перерасчета укажем Июль 2021 – месяц, в котором мы проводим доначисление.

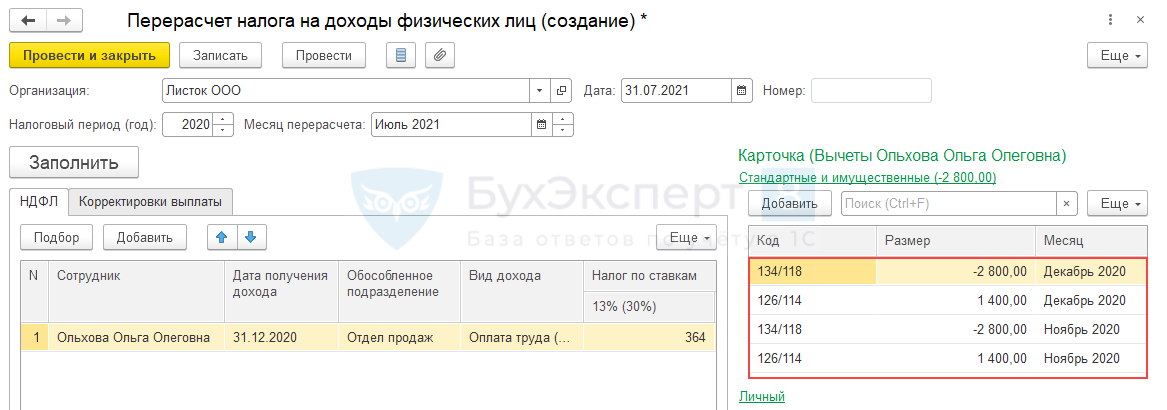

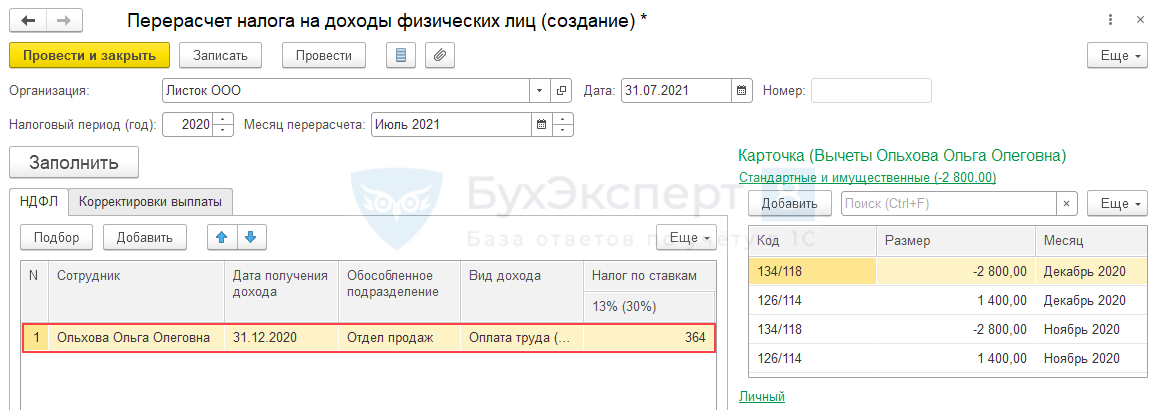

По кнопке Заполнить в документе автоматически появляется перерасчет налога по Ольховой О.О. В таблице в правой части формы отображается сторнирование вычета по коду 134 и применение вычета по коду 126.

В таблице НДФЛ появилась строка, в которой отображается сумма доначисленного налога.

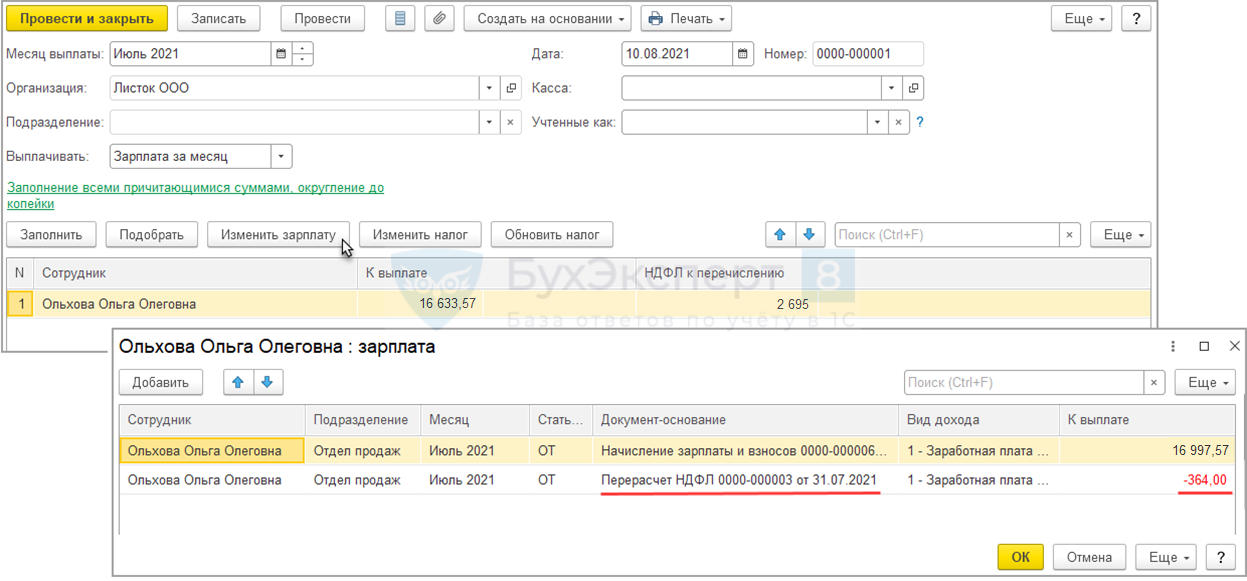

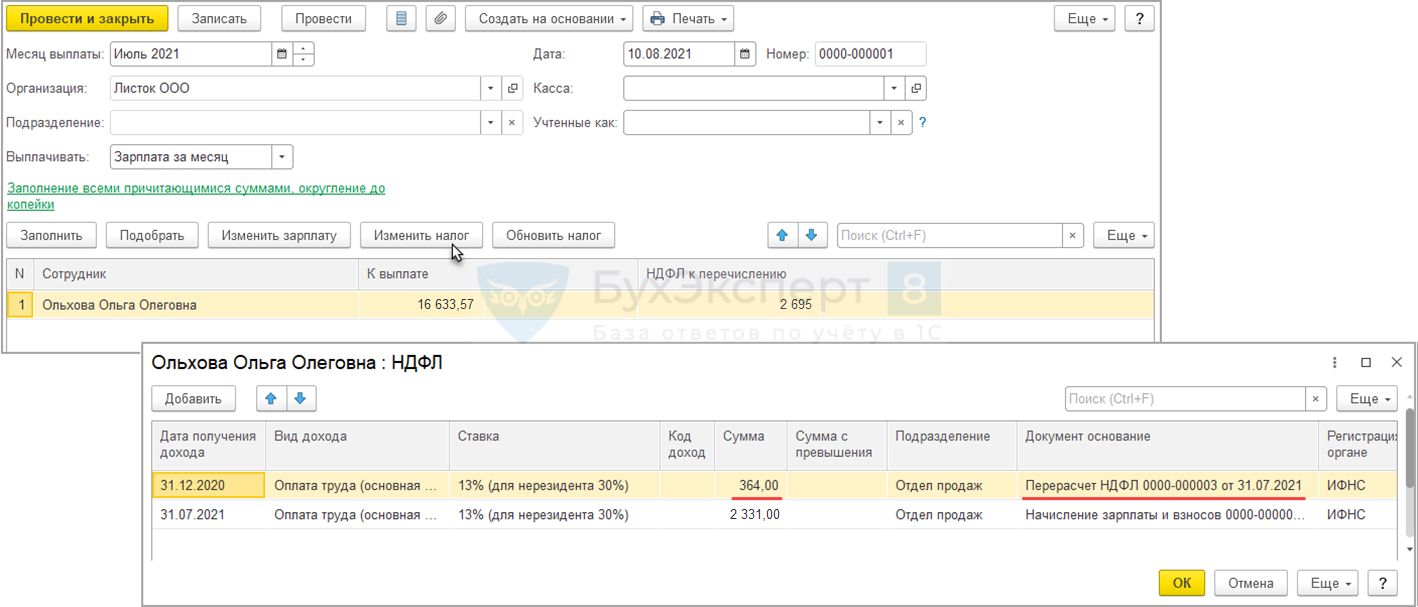

Исчисленная в документе Перерасчет НДФЛ сумма налога будет удержана при ближайшей выплате дохода. В нашем примере это выплата заработной платы за Июль 2021.

Сумма по документу-основанию Перерасчет НДФЛ уменьшит сумму к выплате.

И увеличит сумму НДФЛ к перечислению.

В Расчетном листке сотрудницы за Июль 2021 видно, что взаиморасчеты с работницей корректно закрылись в ноль.

В отчетности по НДФЛ суммы перерасчета отразятся в отчетах за 2020 год.

Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

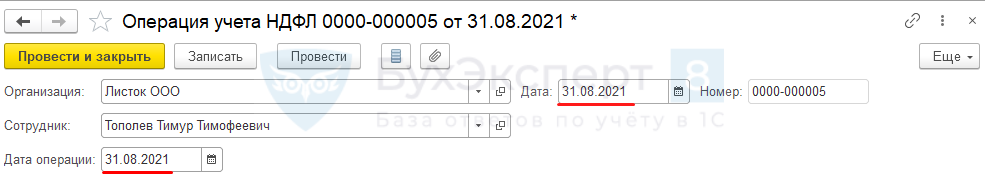

Сотруднику Тополеву Т. Т. в Декабре 2020 года было проведено начисление, которое ошибочно было настроено как облагаемое НДФЛ. Необходимо отразить перерасчет налога в Августе 2021 за Декабрь 2020 года и отразить возврат НДФЛ.

В первую очередь следует исправить данные о доходах сотрудника в 2020 году. Есть два пути, чтобы это сделать:

- перенастроить начисление, в котором было ошибочно указано, что оно облагается НДФЛ, и перепровести документ, которым это начисление было выполнено. Перепроведение нужно для того, чтобы исключить начисление из облагаемой базы сотрудника.

- Отсторнировать доход документом Операция учета НДФЛ.

Мы воспользуемся вариантом 2.

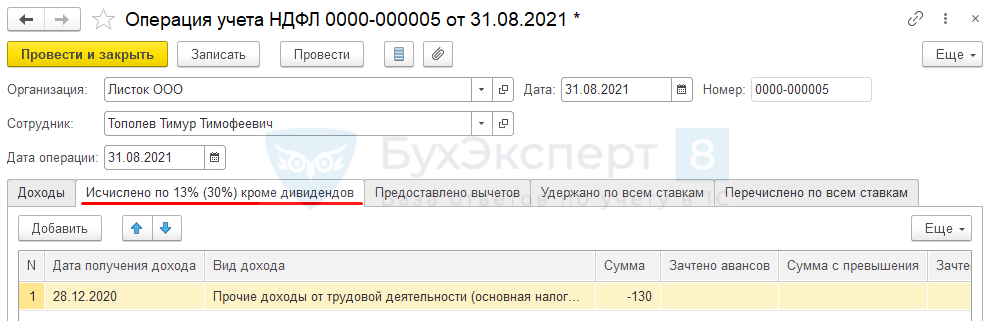

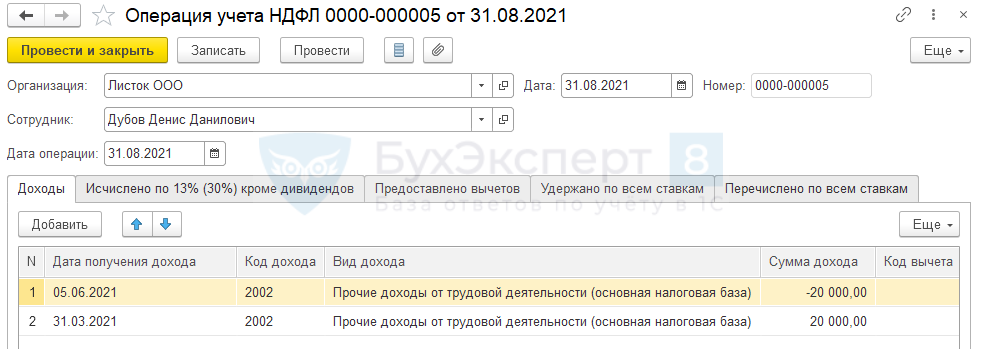

Создадим документ Операция учета НДФЛ. В шапке укажем Дату документа и Дату операции – 31.08.2021 г.

На вкладке Доходы заполним строку со сторно дохода.

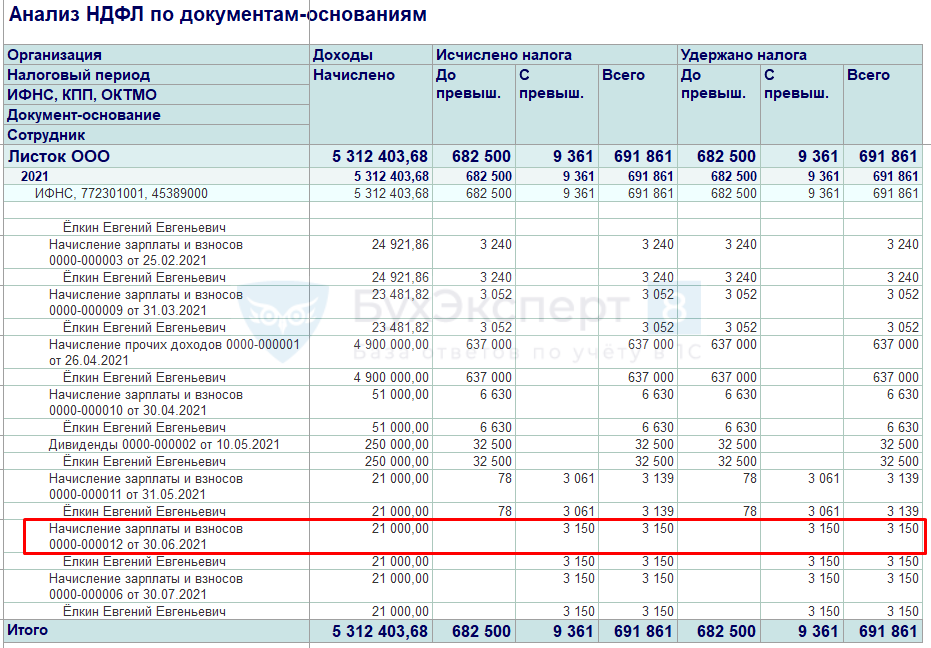

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

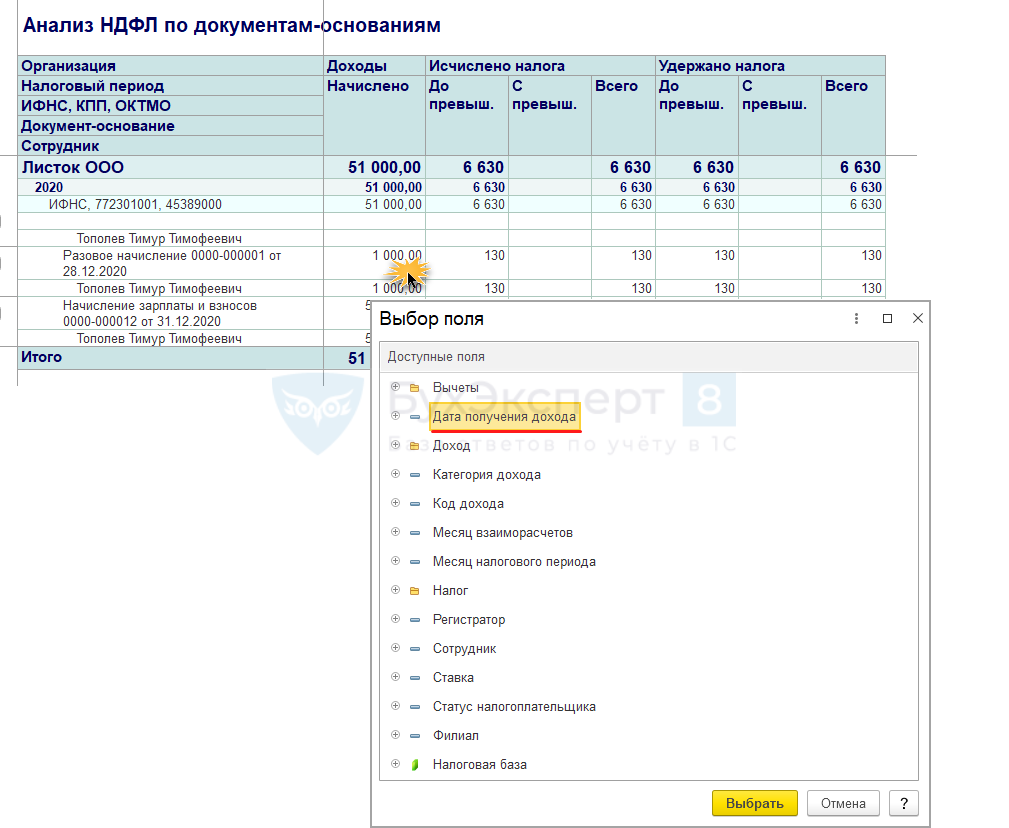

Например, в отчете Анализ НДФЛ по документам-основаниям (Налоги и взносы – Отчеты по налогам и взносам) выведем расшифровку по полю Дата получения дохода. Для этого щелкнем двойным щелчком мыши на нужную сумму дохода и выберем поле Дата получения дохода.

Откроется расшифровка.

Теперь необходимо зарегистрировать уменьшение исчисленного налога. Это нужно сделать именно документом Перерасчет НДФЛ, а не Операция учета НДФЛ. Рассмотрим почему.

Если мы введем сторно исчисленного налога в документе Операция учета НДФЛ на вкладке Исчислено по 13% (30%) кроме дивидендов.

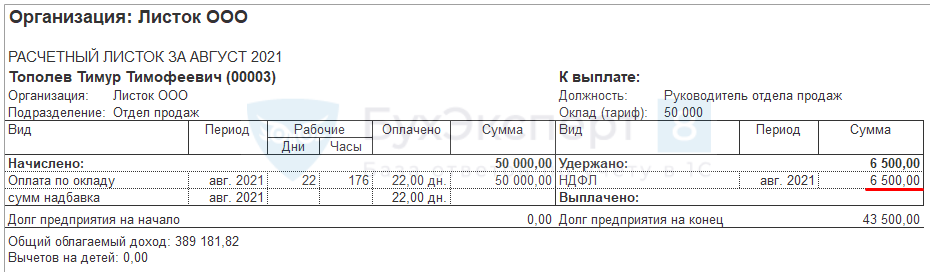

то это сторно исчисленного налога не отразится в Расчетном листке.

Не отразится этот НДФЛ и в другой зарплатной отчетности (Полный свод начислений, удержаний и выплат, и. т.д.). Не попадет в документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете), а значит не отразится в проводках. Также автоматически не заполнится документ Возврат НДФЛ (Налоги и взносы — Возврат НДФЛ).

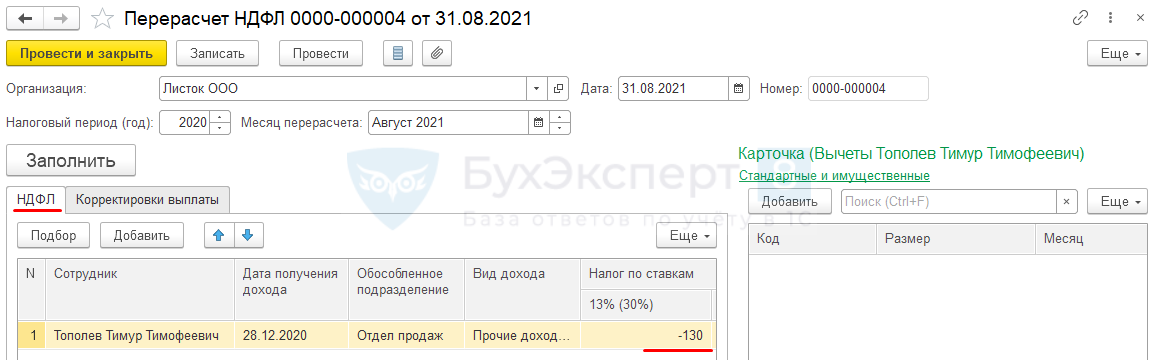

Поэтому потребуется ввести именно Перерасчет НДФЛ.

По кнопке Заполнить на вкладке НДФЛ отразится сторно исчисленного налога.

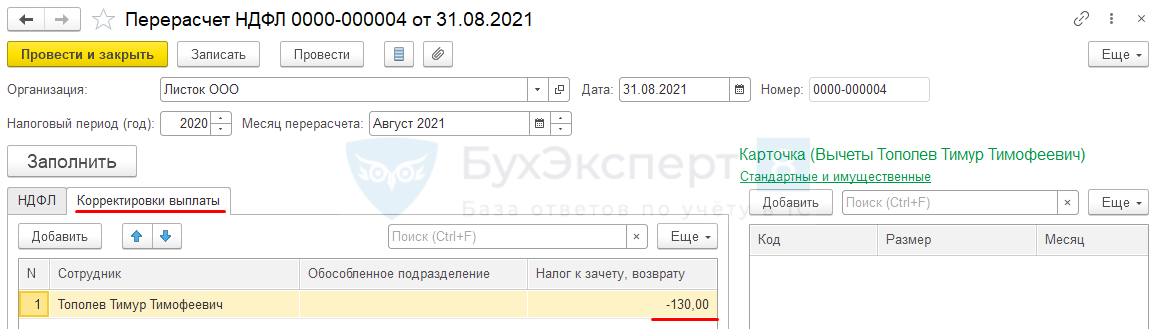

Поскольку сумма исчисленного налога отрицательная, то заполнится также и вкладка Корректировка выплаты.

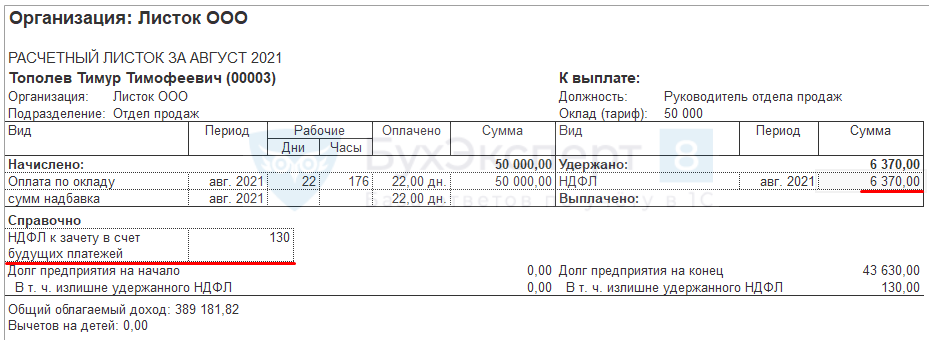

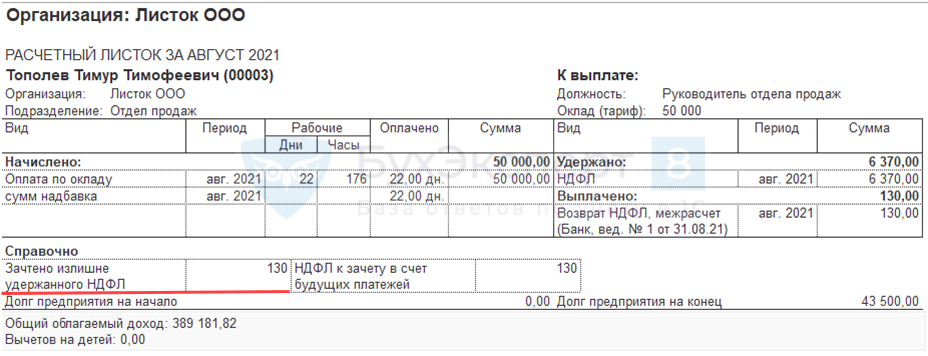

Проанализируем Расчетный листок. Сумма исчисленного НДФЛ уменьшена:

- 6 500 (исходный НДФЛ) – 130 (НДФЛ из док. «Перерасчет НДФЛ») = 6 370 руб.

Также данные с вкладки Корректировка выплаты будут выведены в разделе Справочно как НДФЛ к зачету в счет будущих платежей.

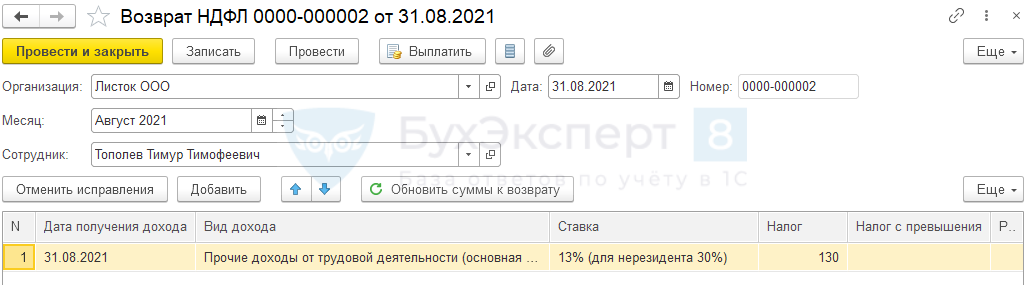

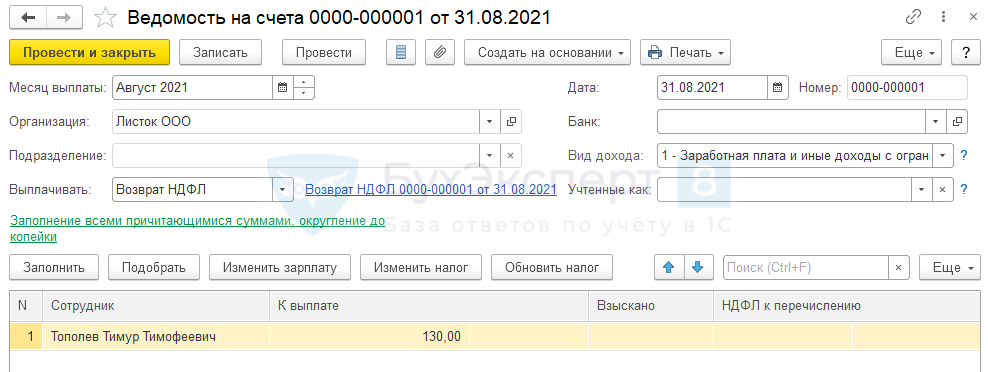

Заполним документ Возврат НДФЛ. Он заполнится автоматически.

Выплату Возврата НДФЛ проведем в межрасчет через банк в соответствии со ст. 231 НК РФ.

В Расчетном листке сумма возращенного налога будет отражена в строке Зачтено излишне удержанного НДФЛ в разделе Справочно.

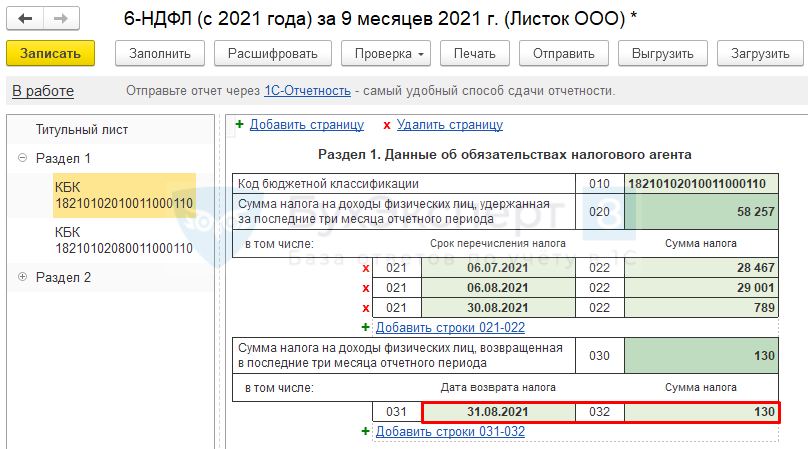

В 6-НДФЛ (с 2021 года) возврат налога будет отражен в отчёте за 9 месяцев 2021 года на дату фактического возврата.

Обратите внимание, что Дата возврата налога в 6-НДФЛ (с 2021 года) заполняется в ЗУП 3 с ошибкой:

- Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3

Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

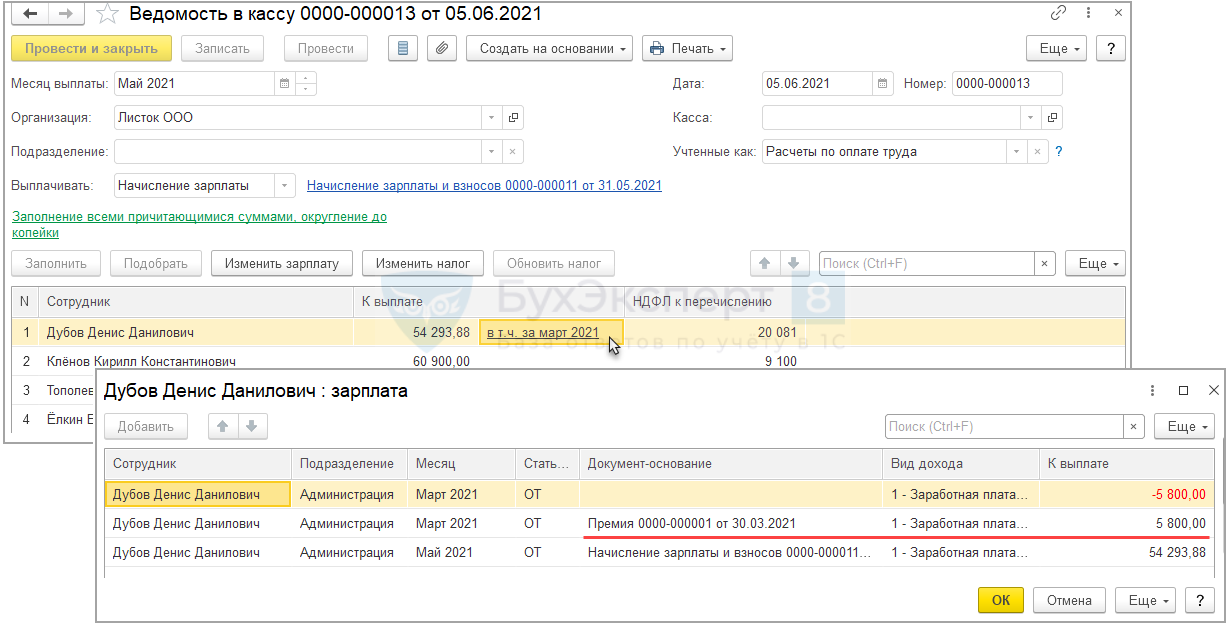

Сотруднику Дубову Д. Д. было проведено начисление Премии в Марте 2021 года. Выплата премии произошла 31.03.2021. Из-за ошибки при формировании документов Ведомость, сумма по документу-основанию Премия подтянулась в Ведомость от 05.06.2021 г. на выплату зарплаты за Май 2021 года.

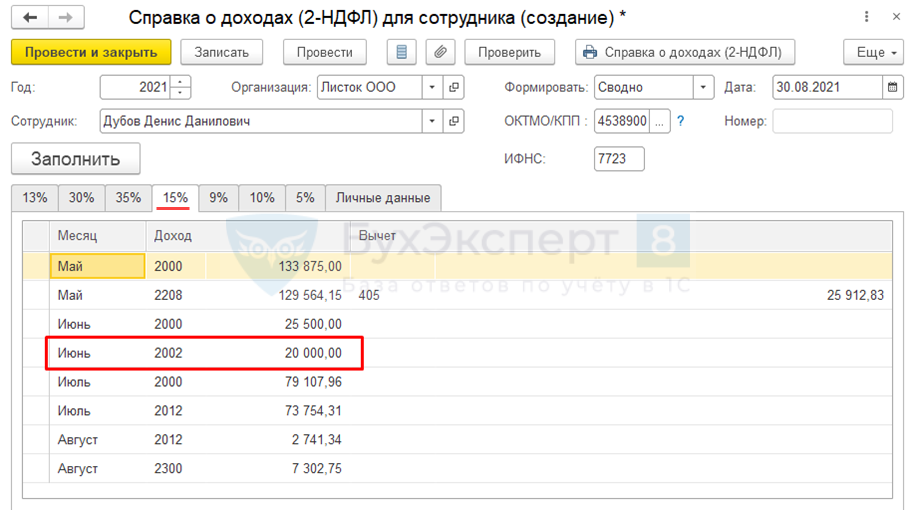

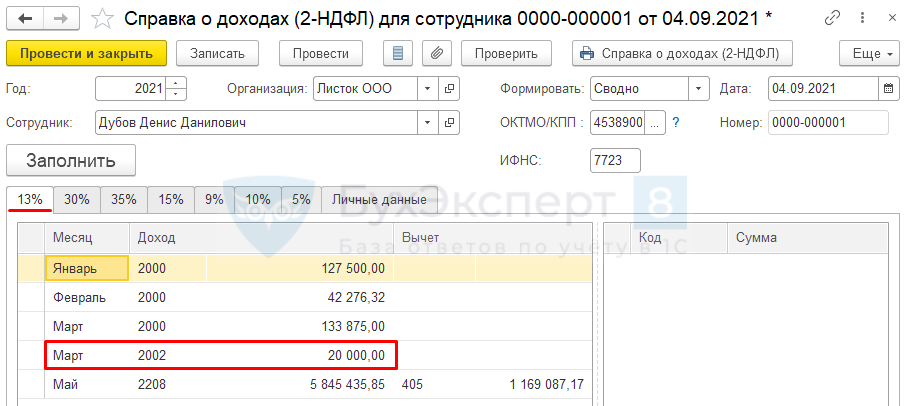

После этого премия в отчетах по НДФЛ стала относиться к Июню 2021 года. К тому же, поскольку в Мае 2021 года доход Дубова превысил 5 млн. руб., сумма премии в справке 2-НДФЛ попадает на вкладку 15%.

Перенесем доход обратно на верную дату получения дохода (31.03.2021 г.).

Сформируем документ Операция учета НДФЛ и отразим обратное перемещение дохода:

- На ошибочную дату получения дохода (05.06.2021) введем сумму дохода с минусом;

- На верную дату получения дохода (31.03.2021) введем положительную сумму дохода.

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

После этого доход снова будет корректно относиться к Марту 2021 года.

Пример 4. Неудержанный НДФЛ

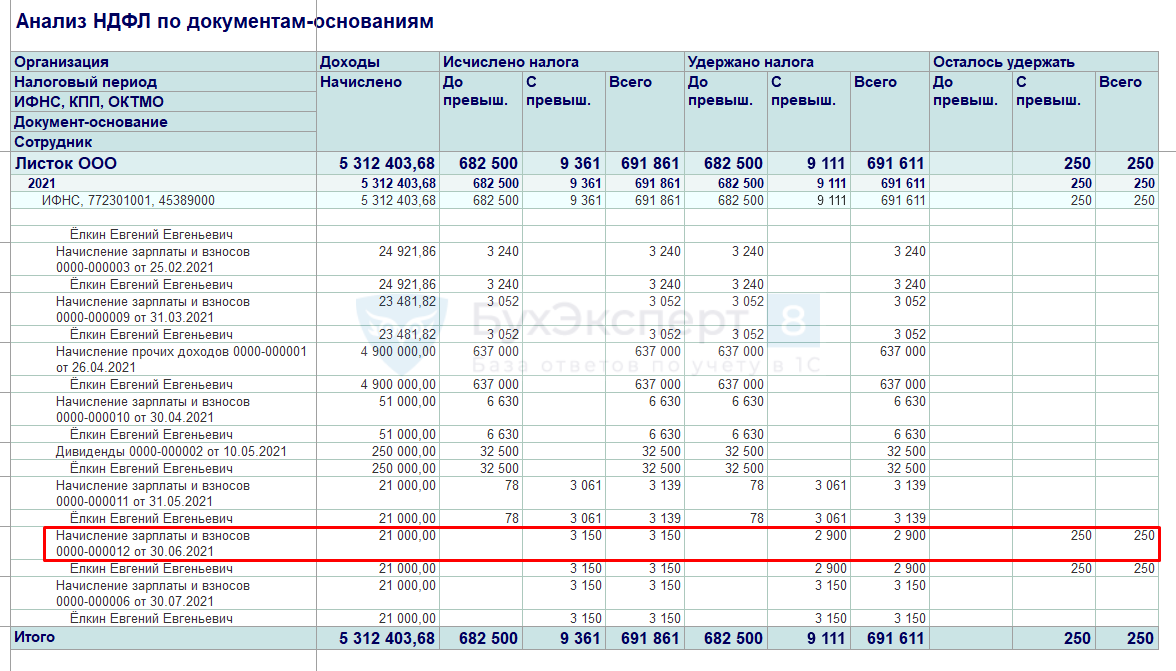

По сотруднику Ёлкину Е. Е. обнаружена ошибка в удержанном НДФЛ. В Июне 2021 года по сотруднику удержание НДФЛ в ЗУП 3 отражено не полностью. Необходимо зарегистрировать удержание остатка суммы.

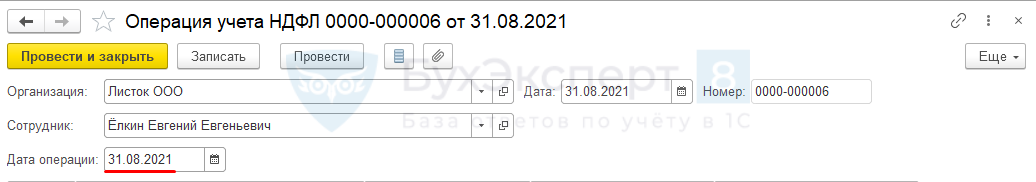

Введем документ Операция учета НДФЛ. Дата операции – это текущая дата на момент корректировки 31.08.2021 г.

Заполним вкладку Удержано по всем ставкам.

Чтобы правильно заполнить данные можно использовать расшифровки в аналитических отчетах по НДФЛ.

Поскольку в документе есть проблема: при удержании налога создаются движения по регистру Перечисленный НДФЛ, то этим же документом следует зарегистрировать и перечисление НДФЛ. Заполним вкладку Перечислено по всем ставкам.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, которым был перечислен этот налог. В нашем примере НДФЛ был перечислен вовремя, вместе с другим НДФЛ с зарплаты за Июнь 2021 года, поэтому указаны соответствующие реквизиты платежки.

Теперь сумма НДФЛ удержана полностью.

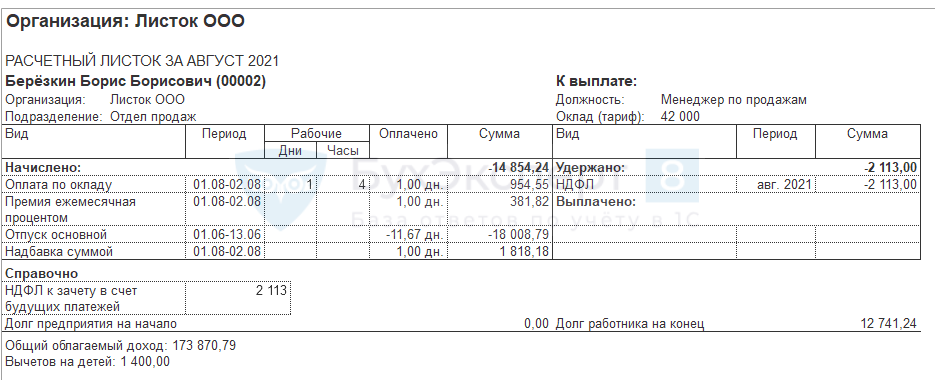

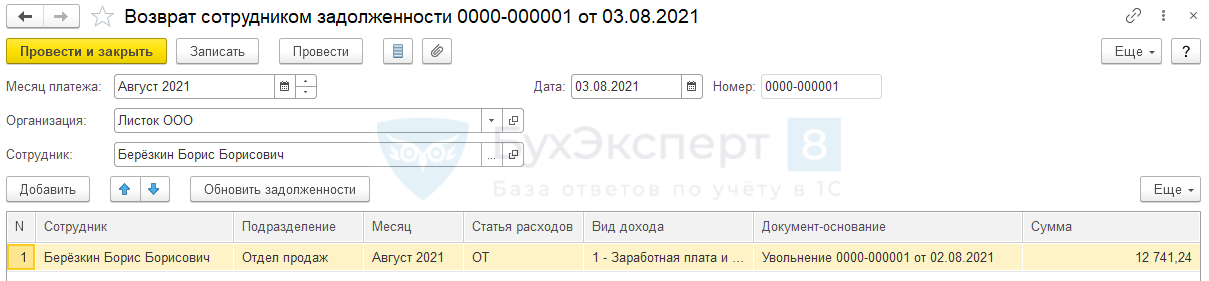

Пример 5. Возврат НДФЛ уволенному сотруднику, если в месяце увольнения начислена отрицательная сумма

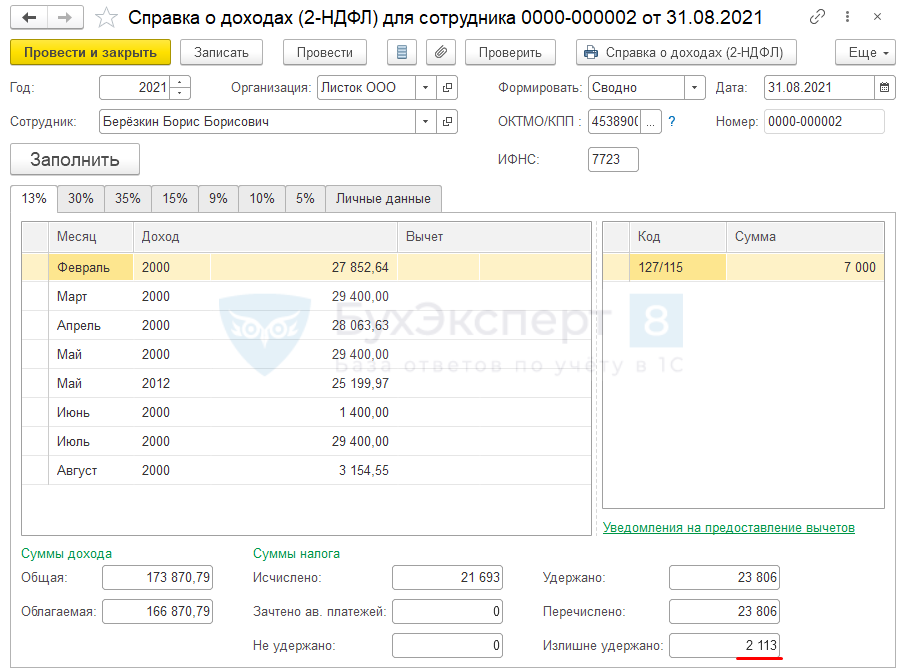

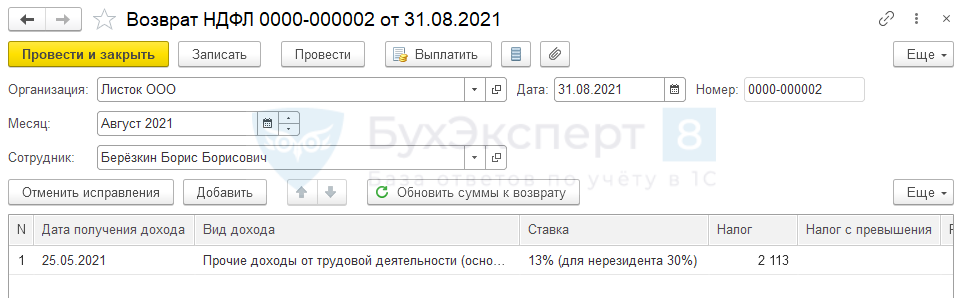

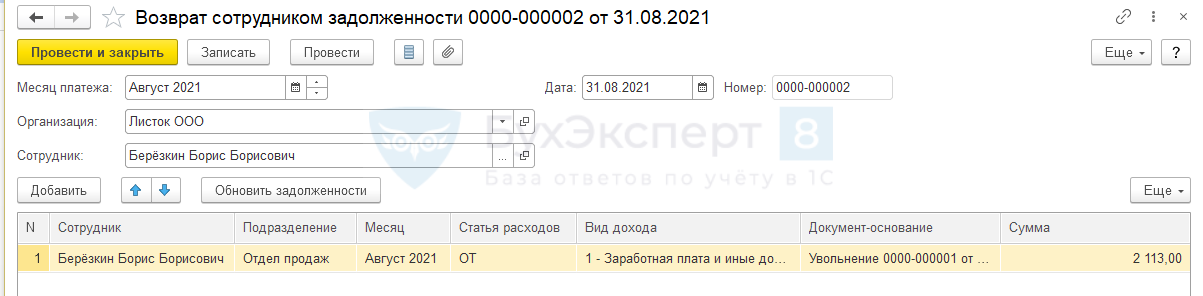

Сотрудник Березкин Б.Б. уволен 02.08.2021. При увольнении произошло удержание за использованный авансом отпуск и общая сумма начислений получилась отрицательной.

Сотрудник вернул долг в кассу организации.

Однако в учете по НДФЛ остался излишне удержанный налог.

Необходимо внести исправления, чтобы излишне удержанных сумм не было.

Способ исправления с использованием «Возврата НДФЛ»

Рассмотрим методическую сторону данного вопроса.

Уплачивать в бюджет можно только удержанный НДФЛ. Удержать отрицательную сумму налога нельзя. Если возникает излишне удержанный налог, то мы его должны зачесть или вернуть. Зачет налога — это уменьшение удержания НДФЛ по этому сотруднику в следующих месяцах. Но в данном случае у сотрудника не будет других доходов, и зачесть НДФЛ мы уже не сможем. Поэтому требуется вернуть сотруднику НДФЛ в соответствии со ст. 231 НК РФ.

Сформируем документ Возврат НДФЛ. Документ заполнится автоматически.

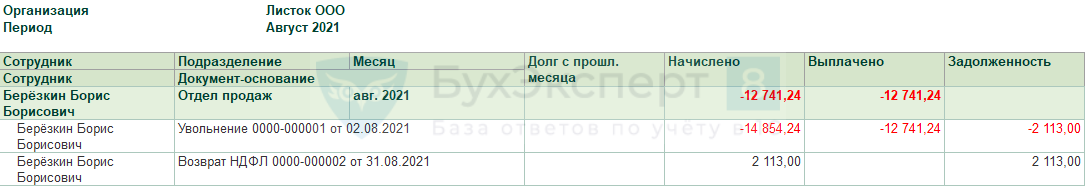

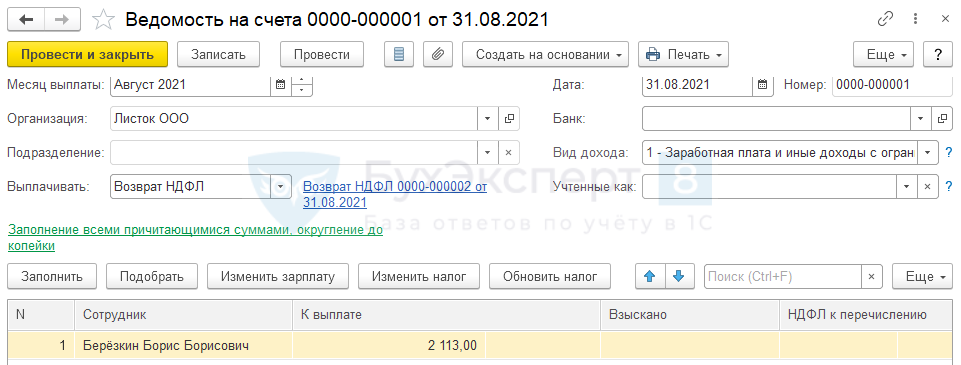

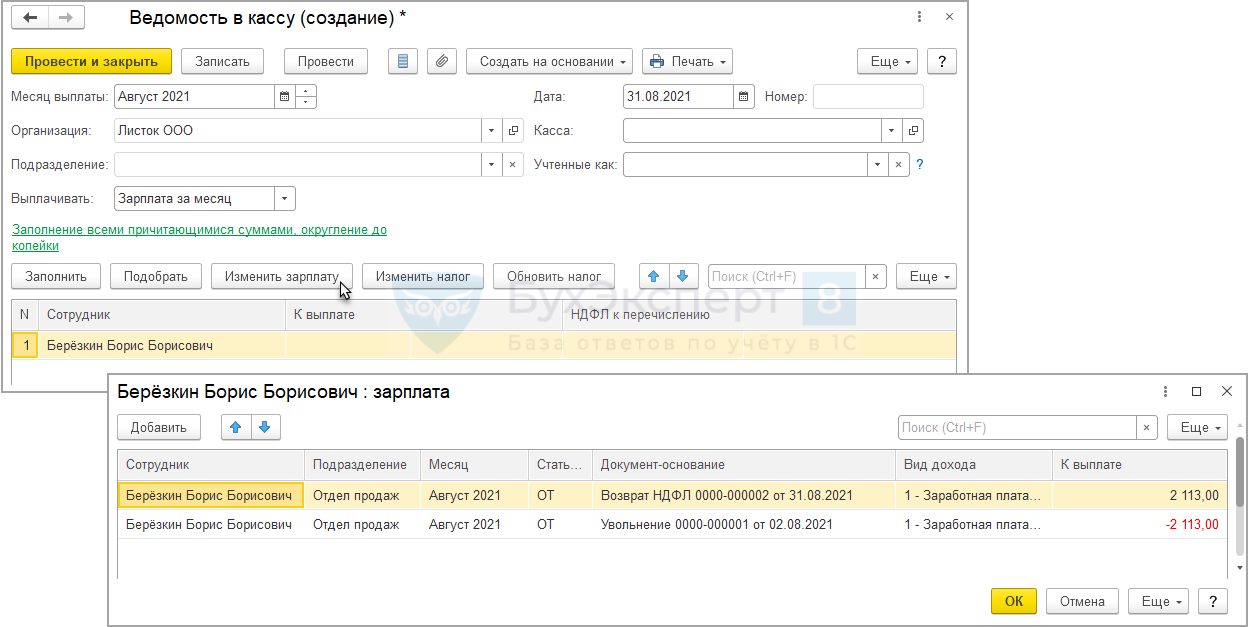

Теперь образовался долг организации перед сотрудником и долг сотрудника перед организацией на сумму излишне удержанного налога. Эту пересортицу можно увидеть в отчете Задолженность по зарплате (Выплаты – Отчеты по выплатам – Задолженность по зарплате).

Скорректировать взаиморасчеты можно двумя способами.

Рекомендуемый способ

Проведем выплату возвращенного налога через банк, как предписано в ст. 231 НК РФ. Сотрудник должен будет вернуть выплаченную сумму, либо за ним останется задолженность.

Взаимозачет задолженности

Проведем взаимозачёт задолженности при помощи «технической» Ведомости. Подберем сотрудника в Ведомость по кнопке Подбор. При общей нулевой сумме к выплате в расшифровке выплаты по кнопке Изменить зарплату отразится пересортица.

Способ корректировки без использования «Возврата НДФЛ»

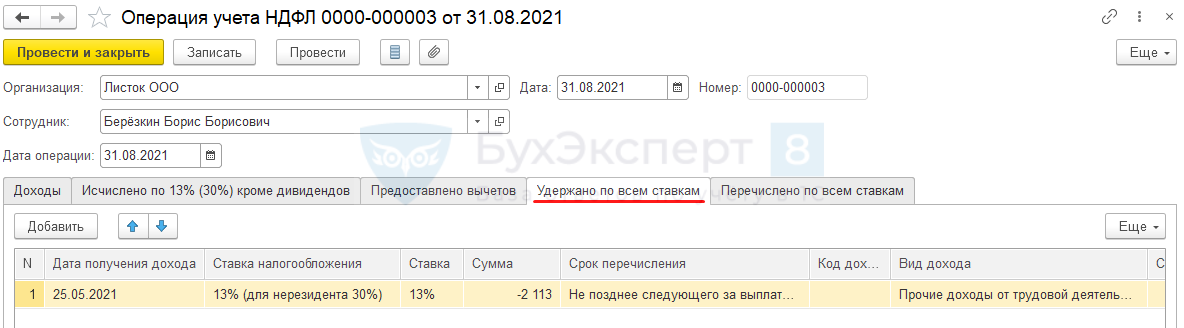

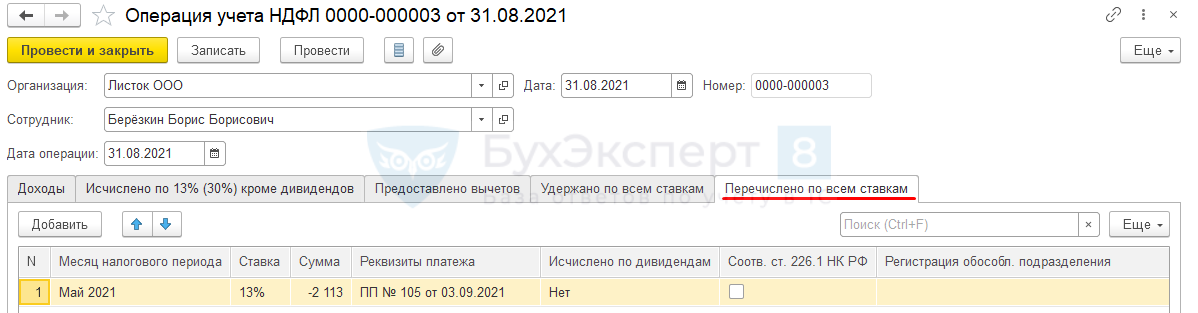

Если по каким-то причинам решено не отражать суммы как Возврат НДФЛ, то можно провести корректировку документом Операция учета НДФЛ.

Мы не рекомендуем данный способ, поскольку он противоречит НК РФ.

Принцип корректировки, тот же, что в Примере 4.

Заполним вкладку Удержано по всем ставкам. Сумма удержания будет со знаком минус.

Заполним вкладку Перечислено по всем ставкам. Сумма перечисления также будет со знаком минус.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, по которой платеж был фактически уменьшен на сумму НДФЛ Берёзкина.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Опубликовано 12.06.2022 18:52

- Автор: Administrator

- Просмотров: 12433

«У меня неверно считается НДФЛ! Помогите разобраться!» Ежедневно этот вопрос на линии консультации 1С попадает в ТОП самых популярных. И как вы думаете, что в этом случае делает консультант 1С? Проверяет настройки налога? Ставит галочку ручной корректировки и исправляет его на верное значение? А вот и нет! Сначала консультант открывает расчетный лист по сотруднику, анализирует его в целом на предмет ошибок и перепроверяет расчет НДФЛ на калькуляторе. А затем уже вместе с бухгалтером рассуждает, что же могло привести к неверному расчету налога. На самом деле в 99% случаев ошибки НДФЛ – это нарушение хронологической последовательности ввода документов самим пользователем в программу 1С. А ручные корректировки налога только усугубляют ситуацию. В данной статье мы постараемся вас убедить в этом.

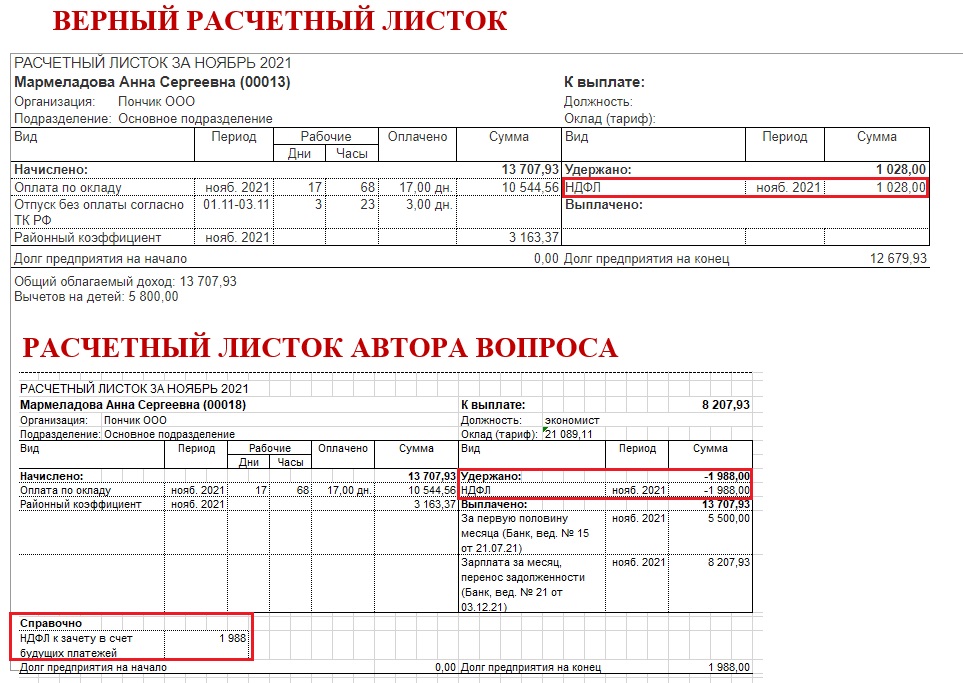

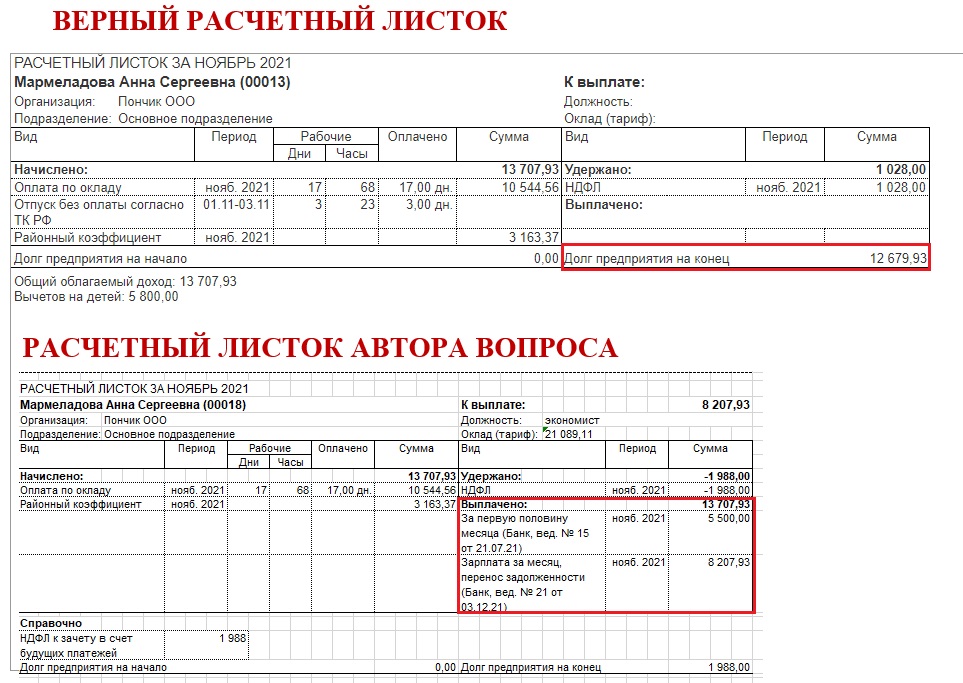

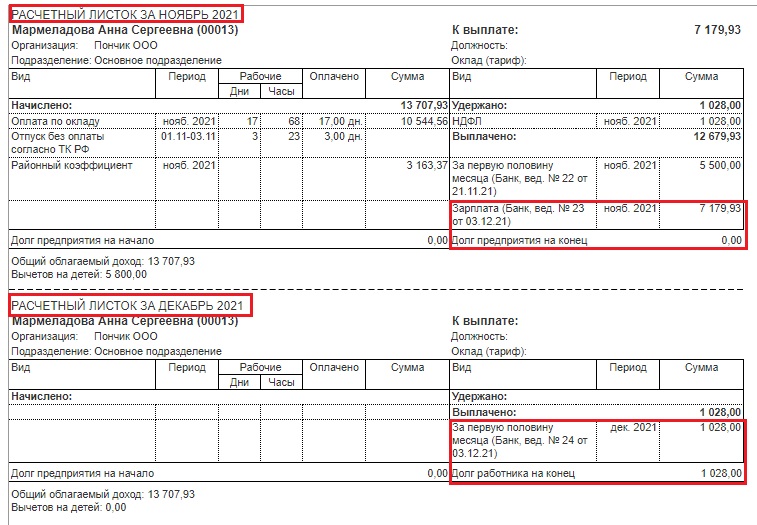

Приведем пример из наших персональных консультаций, наглядно демонстрирующий, что порой ситуация совсем не такая, как вам кажется на первый взгляд. Сразу предупреждаем, что ФИО сотрудника и наименование организации в расчетном листке изменены на несуществующие в целях сохранения конфиденциальности.

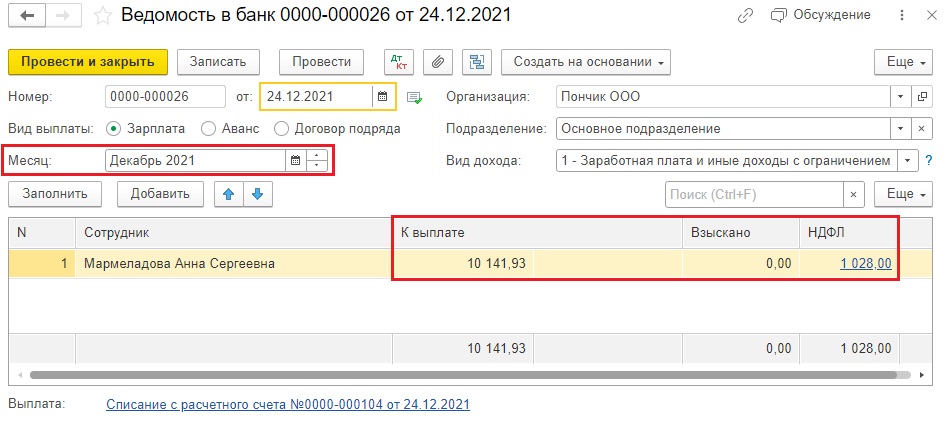

Вопрос пользователя звучит так: «Подскажите, пожалуйста, каким должен быть верный алгоритм работы в программе 1С: Бухгалтерия предприятия ред. 3.0 с отрицательно исчисленным НДФЛ?

Ситуация следующая: работник в ноябре находился в отпуске без содержания. Работнику предоставляются вычеты на троих детей. За ноябрь исчислен НДФЛ в размере минус 1988 руб.

За декабрь в документе «Начисление зарплаты» начислено 13707,93 руб., минус вычеты 5800 руб., НДФЛ начислен в размере 1028 руб. В ведомости в банк на выплату зарплаты программа ставит НДФЛ 0 (ноль) рублей. В тоже время в отчете «Анализ зарплаты» у организации перед сотрудником отражен долг в размере 1988 руб. (излишне удержанный и перечисленный НДФЛ).

Как быть в данной ситуации? Какой верный алгоритм работы программы, в каком документе она учитывает отрицательный НДФЛ за ноябрь? Мы должны выплатить сотруднику 1988 руб., чтоб закрыть долг организации?»

Друзья, у вас есть уникальная возможность почувствовать себя в роли консультанта 1С! Интересно, сколько вы найдете ошибок в этой ситуации? И совпадут ли они с нашим разбором?

Итак, поехали! Будем разбирать каждую ошибку, исходя из имеющихся данных.

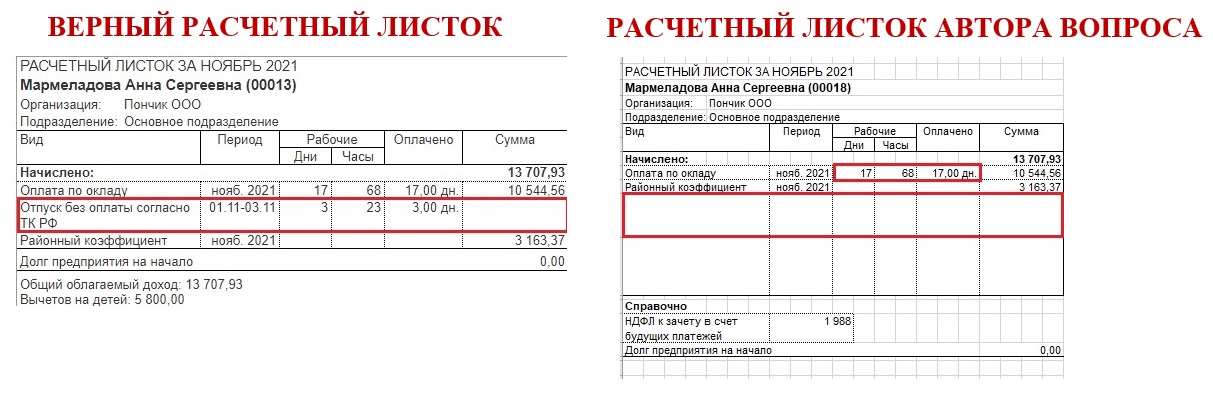

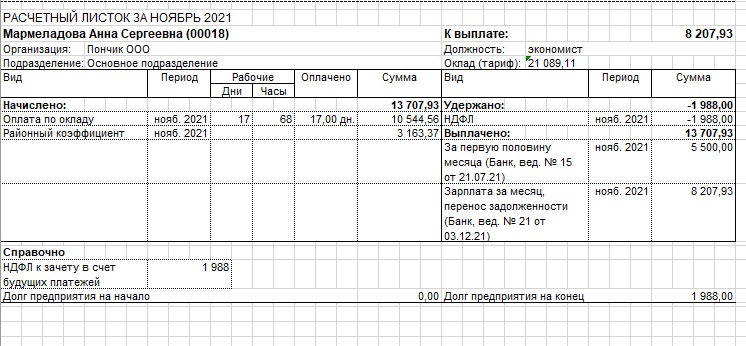

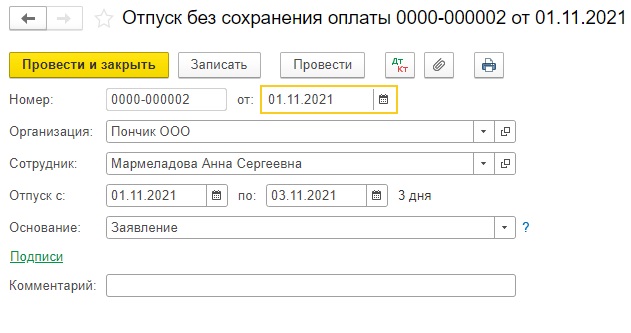

Ошибка № 1 – Отпуск без сохранения зарплаты в ноябре

Автор вопроса пишет, что сотрудник в ноябре был в отпуске без сохранения зарплаты. Однако, в расчетном листке мы этот отпуск не видим. Хотя он там должен быть.

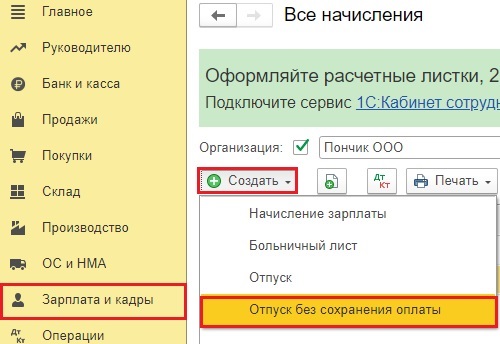

Специально смоделируем ситуацию в 1С: Бухгалтерии предприятия ред. 3.0.

В производственном календаре в ноябре 2021 г. 20 рабочих дней. В расчетном листке автора у сотрудника указано, что отработано 17 дней. Значит 3 дня сотрудник был в неоплачиваемом отпуске.

В разделе «Зарплата и кадры» — «Все начисления» по кнопке «Создать» введем «Отпуск без сохранения зарплаты».

Пусть наша сотрудница с 1 по 3 ноября была в этом отпуске.

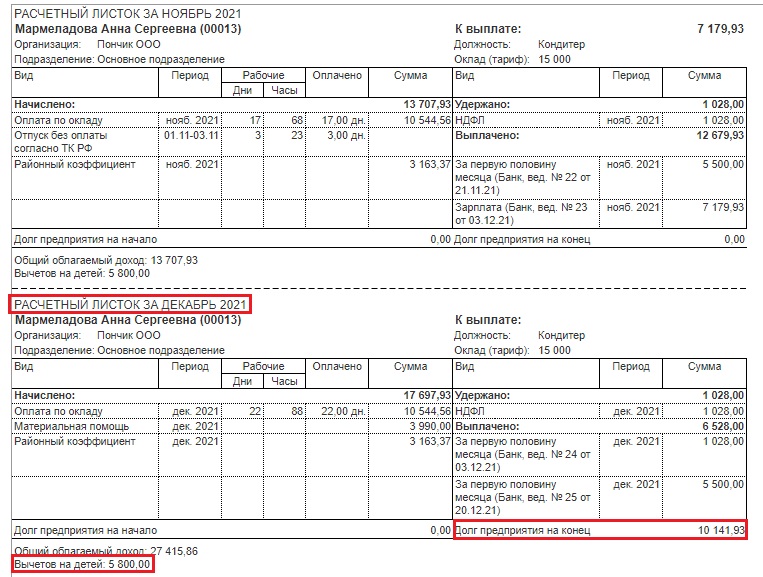

Начислим заработную плату за ноябрь и сформируем расчетный листок.

Видим, что отпуск без сохранения попал в расчетный лист. Более того именно на его основании программа вместо 20 рабочих дней в ноябре посчитала, как и положено, 17 дней.

Также смеем предположить, что из-за отсутствия у автора введенного документа отпуска 17 рабочих дней, указанных в его расчетном листке, были проставлены вручную в начислении заработной платы.

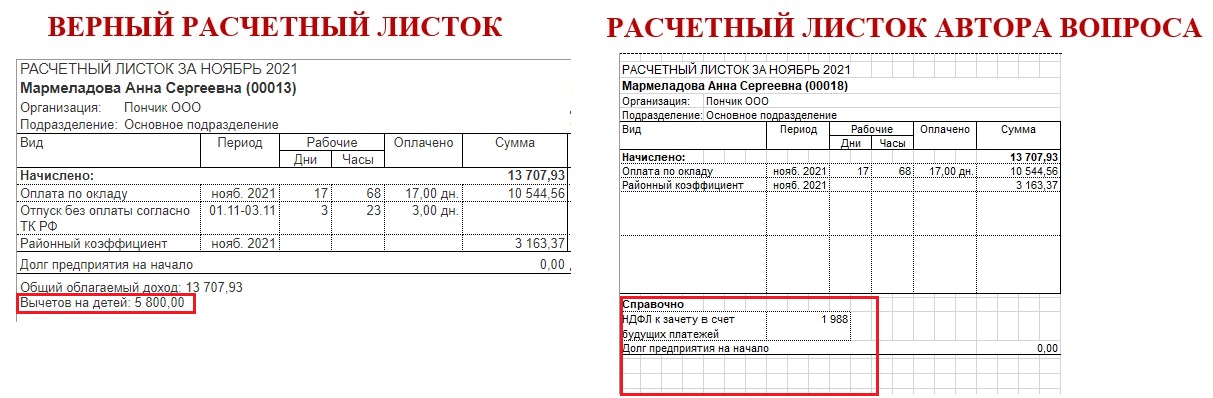

Ошибка № 2 – Вычет на детей в ноябре

Автор вопроса пишет, что «Работнику предоставляются вычеты на троих детей». Однако, если обратиться к расчетному листку автора мы видим, что вычета там нет. А он должен быть, ведь у нас есть налогооблагаемый доход за ноябрь в размере 13707,93 рубля.

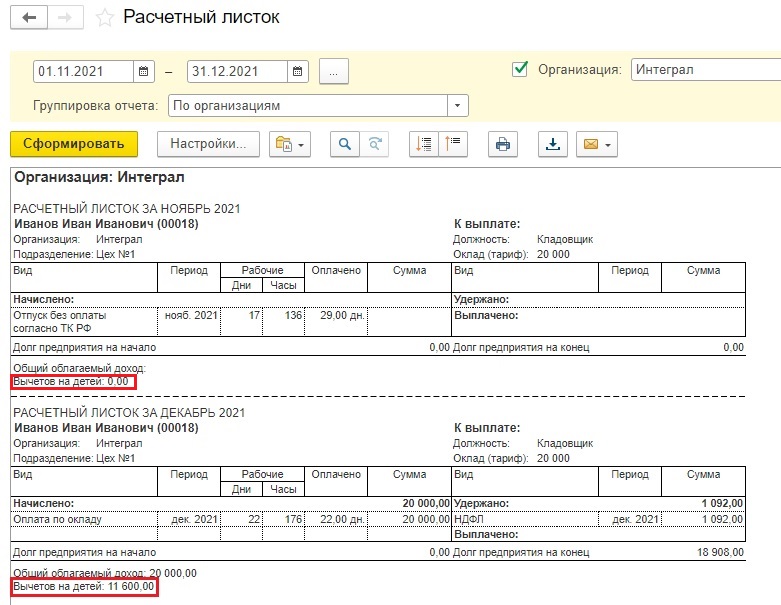

Хорошо, предположим, что вычет за ноябрь по какой-то необъяснимой причине не применился. Однако согласно законодательства вычеты не сгорают, а переносятся на следующий месяц.

Приведем пример из нашей недавней статьи «Задвоился вычет по НДФЛ – как исправить ошибку в программах 1С?»: у сотрудника там тоже вычет на троих детей (1400+1400+3000=5800 руб.), в ноябре работник полностью был в отпуске без сохранения зарплаты. Вычет в ноябре не применился, так как нет начисленного дохода, зато в декабре применился и за ноябрь, и за декабрь в размере 5800+5800=11600 руб.

Следовательно, у автора вопроса точно такая же ситуация должна была произойти в учете. Посмотрим расчетный лист за декабрь.

Видим, что вычет в декабре стандартный, 5800 рублей. Никакого задвоения нет.

Это значит то, что вычет не применился в ноябре – это точно ошибка пользователя. И связана она скорее всего с несоблюдением хронологической последовательности ввода документов.

Ошибка № 3 – Расчет НДФЛ за ноябрь

Давайте теперь внимательно посмотрим на оба расчетных листка и посчитаем НДФЛ.

За ноябрь сотрудник работал, у него есть налогооблагаемая база в размере 13707,93 рублей. Почему при этом у автора вопроса НДФЛ отрицательный – непонятно.

Посчитаем верный НДФЛ за ноябрь: (13707,93 — 5800 (вычеты)) * 13% = 1028 руб.

Даже если не применять вычет за ноябрь, расчет НДФЛ все равно будет положительный: 13707,93 * 13% = 1782 руб.

То есть хоть как считай, а НДФЛ за ноябрь есть, и он положительный. А у автора вопроса он отрицательный. И исправлять тут нужно не ручными корректировками НДФЛ, а полным перезаполнением документов по заработной плате, начиная с ноября.

Итак, что необходимо сделать?

Надо распровести все документы по сотруднице с ноября и по текущий момент, а лучше удалить, и заново всё начислить в правильной хронологической последовательности:

— сначала делаем ведомость на выплату аванса,

— затем подтягиваем эту ведомость на выплату аванса в банковскую выписку или в РКО,

— далее формируем документ начисления зарплаты за месяц,

— затем создаем ведомость на выплату окончательного расчета,

— снова подтягиваем ведомость на выплату зарплаты в банковскую выписку или в РКО, — перечисляем НДФЛ и проводим именно эту банковскую выписку после всех вышеперечисленных манипуляций.

Выполнили эти манипуляции за ноябрь, проверили все суммы и только после этого переходим в декабрь и делаем то же самое.

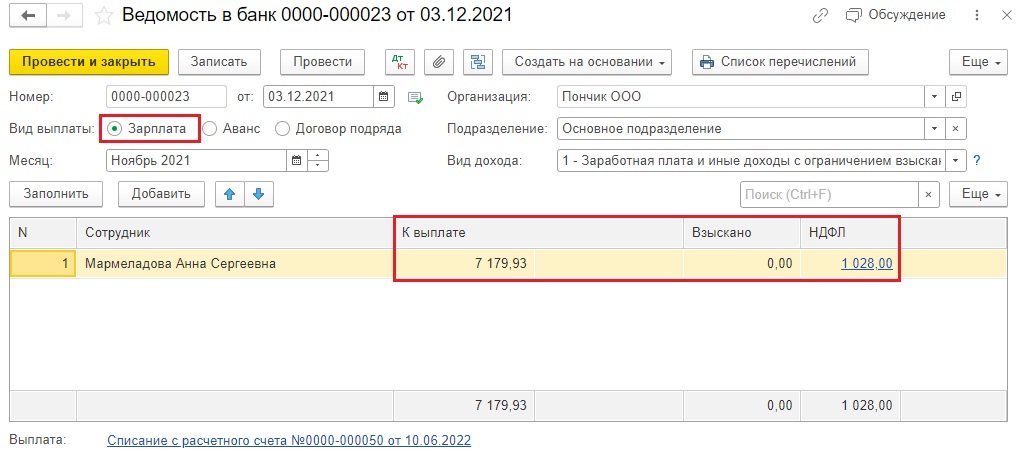

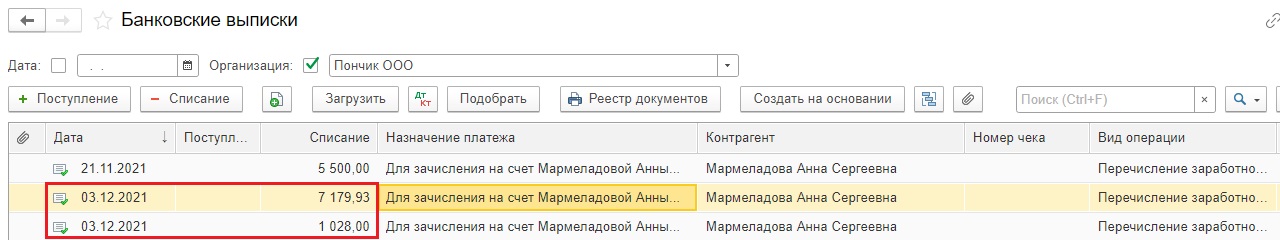

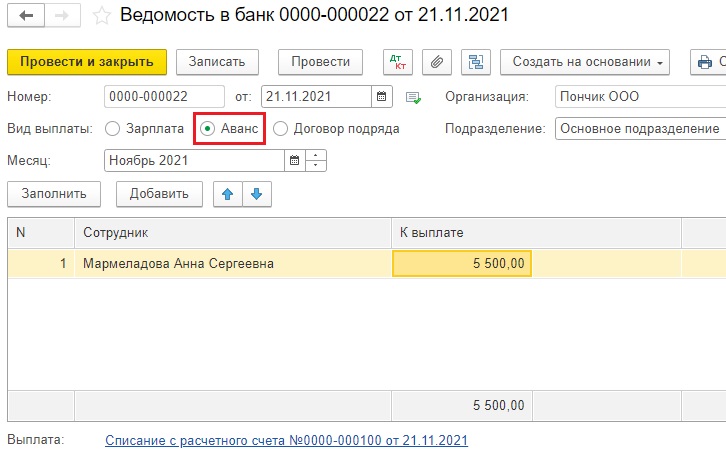

Ошибка № 4 – Выплата зарплаты за ноябрь

А вот теперь мы плавно подошли к новой проблеме: что делать с выплатами зарплаты?

Если отрицательный НДФЛ мы перепровели и эта проблема устранилась, то достаточно посмотреть на расчетный листок и понять, что у нас произошла переплата сотруднику.

В целом за ноябрь сотруднику необходимо было заплатить 12679,93 руб.

(13707,93 — 5800 (вычеты)) * 13% = 1028 руб. — это сумма НДФЛ

13707,93 — 1028 = 12679,93 руб. на руки к выплате за ноябрь

Из-за отрицательного НДФЛ программа естественно всю сумму начисления поставила к выплате на руке. Получается, что переплата и составила 13707,93 – 12679,93 = 1028 руб.

Это период прошлого года, возврат излишне выплаченной зарплаты от сотрудника провести невозможно.

Придется хитрить, чтобы выровнять учет выплаченной заработной платы.

Итак, по правилам за ноябрь нужно выплатить всего 12679,93 рубля.

Эта сумма состоит из аванса (5500 рублей) и окончательного расчета (7179,93 рубля).

Кстати, обратите внимание еще на одну ошибку в расчетном листке: дата ведомости за ноябрь 2021 г. июльская (21.07.2021 г.)

Невозможно в июле выплатить аванс за ноябрь. Поэтому скорее всего это просто опечатка.

Итак, ведомость на аванс оставляем как есть в сумме 5500 руб.

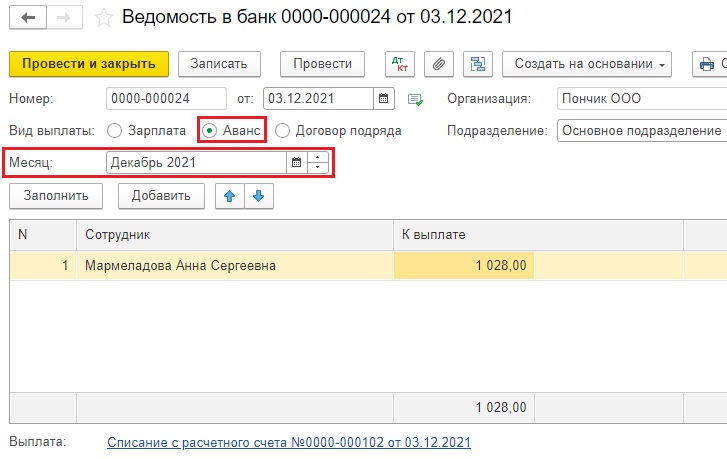

А вот суммы, выплаченные 3 декабря, лучше разбить на две отдельные ведомости:

— первая ведомость будет за ноябрь 2021 г. на корректную сумму окончательного расчета 7179,93 руб. Обратите внимание, что в этой же ведомости удерживается корректный НДФЛ за ноябрь в размере 1028 руб.

— вторая ведомость будет на сумму переплаты 1028 рублей и оформим мы ее как аванс за декабрь.

Таким образом 3 декабря у нас будет проведена и выплачена 1 ведомость окончательного расчета за ноябрь и 1 ведомость аванса за декабрь.

Так как выплата заработной платы была оформлена одной платежкой, то лучше создать еще одну платежку, что было 2 списания с расчетного счета одной датой, в каждое из которых вы подтянете свою ведомость.

И это не будет грубой ошибкой. Мы же не меняем общую сумму выплаты сотруднице в этот день. Просто вместо одной платежки на 8207,93 рублей у нас будут две в размере 7179,93+1028.

Не переживайте за нарушение нумерации платежек. Контроллеры не ругают за это.

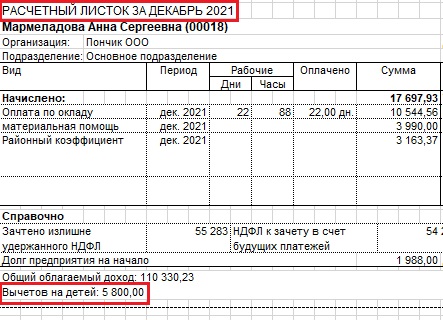

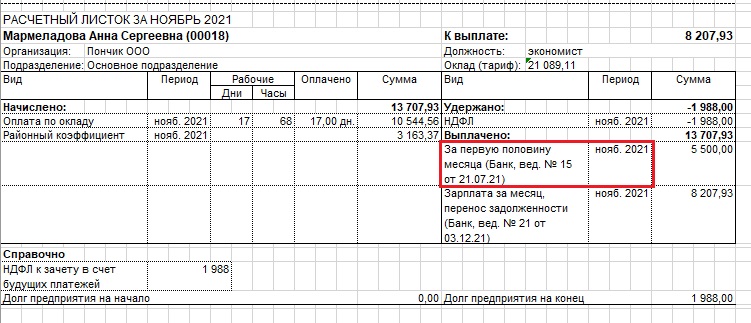

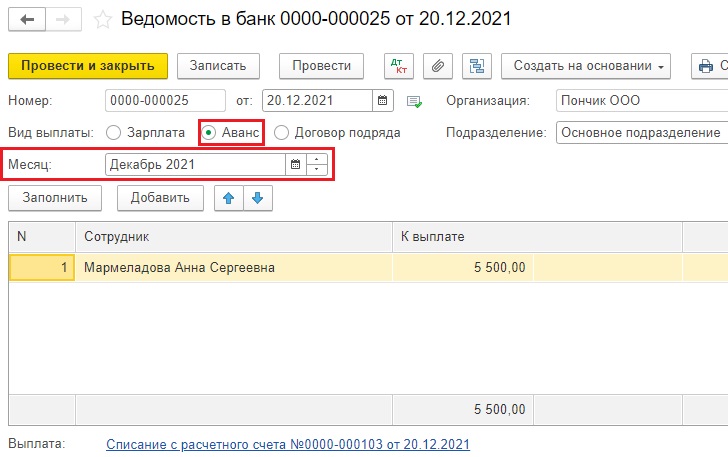

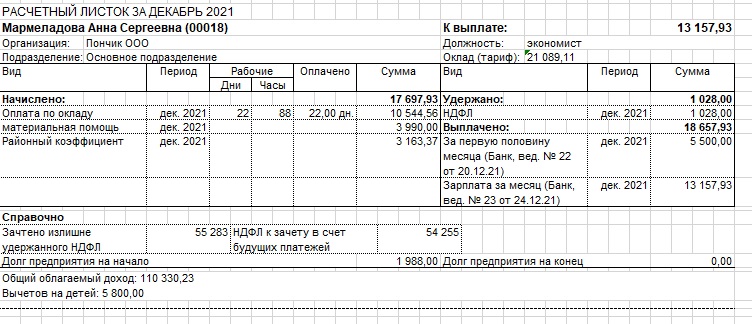

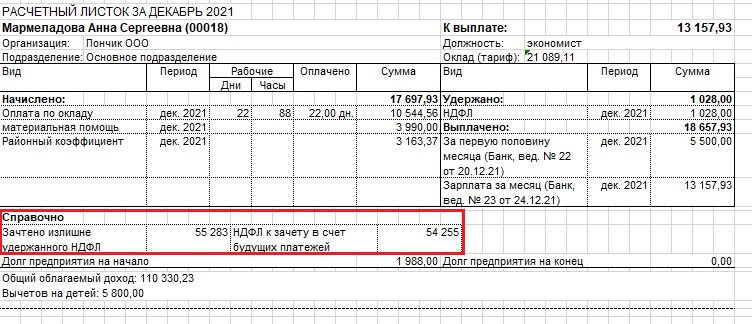

Теперь перейдем к расчетному листку за декабрь.

Посмотрим на расчетный лист автора вопроса.

Видим, что в нем какие-то странные суммы излишне зачтенного НДФЛ, а также НДФЛ к зачету в счет будущих платежей.

Это следствие хаотичного и непоследовательного проведения документов по зарплате.

Обратите внимание, что несмотря на ошибки НДФЛ в поле «Справочно» сам НДФЛ за декабрь рассчитался верно:

(17697,93 (всего начислено) – 3990 (необлагаемая НДФЛ мат.помощь) – 5800 (вычеты))*13% = 1028 руб.

Однако всё равно, чтобы убрать все недочеты за декабрь необходимо проделать аналогичные действия, как и в ноябре, а именно: перезаполнить начисление и выплату заработной платы.

Начнем с аванса за декабрь. 5500 рублей оставляем как есть.

Далее начислим зарплату за декабрь и сформируем расчетный листок.

Видим, что несмотря на то, что у нас два аванса за декабрь, программа верно учла оба аванса и сумма к окончательному расчету вполне корректная:

17697,93 (всего начислено) – 1028 (НДФЛ) = 16669,93 руб. на руки сотруднику;

из них уже выплачены авансы:

16669,93 – 1028 (аванс № 1) – 5500 (аванс № 2) = 10141,93 руб. на руки

При формировании ведомости на окончательный расчет программа верно предлагает к выплате эту сумму. НДФЛ удерживается тоже корректный.

И всё бы ничего, но согласно расчетного листка автора вопроса в этот день сотруднику заплатили не 10141,93 руб., а 13157,93 руб.

Переплата составляет 3016 руб. Теперь нужно оформить это как аванс за январь.

И таким образом необходимо перезаполнить все документы до текущего периода, где в текущем месяце программа сама вам выровняет сумму окончательного расчета у сотрудника и ваши мучения закончатся.

Ну и вишенка на торте: еще одна ошибка заключается в несоблюдении сроков выплаты зарплаты.

Работодатель обязан выплачивать заработную плату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ). При этом в локальном нормативном акте, трудовом договоре можно зафиксировать положения о выплате заработной платы чаще чем два раза в месяц (Письмо Минтруда России от 28.11.2016 N 14-1/В-1180).

За невыплату или неполную выплату в установленный срок заработной платы и других выплат, осуществляемых в рамках трудовых отношений (если указанные действия не содержат уголовно наказуемого деяния), предусмотрена ответственность по ч. 6 ст. 5.27 КоАП РФ в виде предупреждения или штрафа в размере:

— от 10 000 до 20 000 руб. — для должностных лиц;

— от 1 000 до 5 000 руб. — для индивидуальных предпринимателей;

— от 30 000 до 50 000 руб. — для юридических лиц.

В нашем закрытом клубе для бухгалтеров девочки решают задачки гораздо сложнее этих!

Коллеги, напишите, пожалуйста, в комментариях понравился ли вам разбор таких ситуаций? Продолжать писать статьи в таком ключе?

Авторы статьи: Ольга Круглова

Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

В общем случае НДФЛ должен быть удержан при выплате дохода и перечислен в бюджет не позднее рабочего дня, следующего за днем удержания (п. 6 ст. 226 НК РФ). Однако есть несколько исключений:

- пособия по временной нетрудоспособности и отпускные — НДФЛ удержите в день выплаты и перечислите в последний день месяца, в котором выплатили доход;

- доходы в натуральной форме — удержите НДФЛ в день ближайшей денежной выплаты и перечислите в бюджет на следующий рабочий день.

С аванса удерживать НДФЛ не нужно, так как фактически данная выплата еще не является доходом сотрудника. Датой получения дохода в виде оплаты труда является последний день месяца, за который начисляется доход (п. 2 ст. 223 НК РФ). Поэтому НДФЛ нужно удержать не позднее дня, следующего за днем выплаты именно зарплаты, а не аванса.

Пример. Заработную плату работникам выплатили 10 июня 2022 года. Уплатить НДФЛ в бюджет нужно на следующий день, но это выходной. В таком случае руководствуемся п. 7 ст. 6.1 НК РФ — срок уплаты переносится на следующий рабочий день, то есть на 13 июня 2022 года.

Налоговый период по НДФЛ — календарный год. Если вы забыли удержать НДФЛ и вспомнили об этом в том же году, то дальнейший порядок действий зависит от того, продолжает ли сотрудник у вас работать.

Сотрудник продолжает работать в организации

Предположим, что с зарплаты за май 2022 года у сотрудника забыли удержать НДФЛ. Бухгалтерия вспомнила об этом только в октябре 2022 года. Сотрудник продолжает работать в организации.

Решение у кейса достаточно простое. Достаточно выполнить несколько действий:

- Пересчитать НДФЛ за прошедшее время.

- Удержать «забытую» часть из будущих доходов сотрудника — в нашем примере из зарплаты за октябрь или ноябрь.

- Подать в ФНС корректирующий отчет 6-НДФЛ — так как забыли про «майский» НДФЛ и вспомнили о нем только в октябре, корректирующих отчетов будет два: за полугодие и за 9 месяцев.

О предстоящих удержаниях необходимо уведомить сотрудника, так как «на руки» в будущие месяцы он получит меньше денег. Также стоит предоставить ему расчет.

Из заработной платы сотрудников нельзя удержать более 50 % дохода, если НДФЛ не был удержан с материальной выгоды или дохода в натуральной форме (п. 4 ст. 226 НК РФ). В других случаях ограничение составляет 20 % (ст. 138 ТК РФ). Поэтому, если сумма «забытого» налога велика, удерживайте дополнительно НДФЛ в течение нескольких месяцев.

Лимит 20 % или 50 % считают от денежного дохода после удержания текущего НДФЛ. Лимит не применяется в отношении доходов, отличных от доходов в натуральной форме, в виде материальной выгоду, а также в виде оплаты труда (Письмо ФНС России от 26.10.2016 № БС-4-11/20405@).

Пример. Зарплата сотрудника 50 000 рублей в месяц. С этой суммы работодатель обязан удерживать НДФЛ 13 % — 6 500 рублей в месяц. Допустим, что сотрудник полгода неправомерно получал вычет на единственного ребенка-инвалида — 13 400 рублей. Сумма неудержанного налога составит 10 452 рубля (6 500 × 6 – (50 000 — 13 400) × 13 % × 6).

Рассчитаем ограничение на удержание «забытого» НДФЛ:

(50 000 — 6 500) * 20 % = 8 700 рублей — это максимальная сумма, которую можно удержать из месячной зарплаты сотрудника в соответствии со ст. 138 ТК РФ.

В нашем примере сумма не удержанного налога составляет 10 452 рубля. Следовательно, удержание будем производить двумя частями:

- 8 700 рублей в первом месяце;

- 1 752 рубля (10 452 — 8 700) в следующем месяце.

Сотрудник перестал работать в организации

Предположим, что в мае 2022 года с зарплаты сотрудника забыли удержать НДФЛ. Вспомнили об этом только в октябре, но сотрудник уволился еще раньше — в августе 2022 года. В таком случае у налогового агента нет возможности удержать НДФЛ, так как организация более не выплачивает бывшему сотруднику доходы. У данного кейса тоже есть решение.

Важно! Уплата НДФЛ за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ).

О невозможности удержать НДФЛ организация должна сообщить сотруднику и налоговой (п. 5 ст. 226 НК РФ). Для этого в срок до 1 марта года, следующего за истекшим налоговым периодом, организация должна подать в ФНС справку о доходах и суммах налога физического лица, которая входит в состав годового отчета 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/753@).

Образец 6-НДФЛ за 2021 год со справкой о доходах физлица с суммой не удержанного НДФЛ.

Образец уведомления сотрудника о невозможности удержать НДФЛ.

Уведомить бывшего работника можно сообщением в произвольной форме или аналогичной справкой о доходах из приложения № 4 к приказу ФНС от 15.10.2020 № ЕД-7-11/753@. Передать ее можно сотруднику лично в руки, тогда желательно на своей копии получить расписку сотрудника о получении, или направить письмом с описью вложений и уведомлением о вручении.

После получения справки с информацией о неудержанном налоге, ФНС уведомит сотрудника о том, что он обязан уплатить НДФЛ, который с него не удержали.

Физлицо в такой ситуации должно в срок до 30 апреля предоставить в ФНС декларацию по форме 3-НДФЛ (п. 1 ст. 229 НК РФ). А неудержанный налог физлицо уплачивает до 15 июля (п. 4 ст. 228 НК РФ).

Ошибку, связанную с не удержанным НДФЛ, обычно обнаруживают при подготовке отчета 6-НДФЛ за год. Поэтому возникает ситуация, когда налог забыли удержать в прошлом году, а ошибку обнаружили уже в текущем. Порядок действия зависит от того, была ли у налогового агента возможность удержать налог или нет.

Возможности удержать налог не было

Если возможности удержать НДФЛ нет, например, сотрудник уволился и в организации больше зарплату не получал, то налоговый агент должен уведомить физлицо и ФНС о невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ).

Для этого организация в срок до 1 марта года, следующего за истекшим налоговым периодом, подает в ФНС годовой отчет 6-НДФЛ с заполненной справкой о доходах сотрудника.

Также организация обязана уведомить своего сотрудника о “неудержанном” НДФЛ. Для этого предоставьте ему справку о доходах лично в руке или отправьте заказным письмом.

Образец уведомления сотрудника о невозможности удержать НДФЛ.

После этого налоговая сама уведомит физлицо о необходимости в срок до 30 апреля сдать декларацию 3-НДФЛ и в срок до 15 апреля уплатить не удержанный НДФЛ.

Отчетность по НДФЛ в 2023 году: памятка от налоговиков

Читать памятку

Возможность удержать налог была, но организация ей не воспользовалась

Если организация могла удержать НДФЛ в течение года, но не стала этого делать, то применять п. 5 ст. 226 НК РФ нельзя.

В таком случае, «забытый» НДФЛ нужно удержать и перечислить в бюджет при выплате текущих доходов (Письмо ФНС РФ от 24.04.2019 № БС-3-11/4119@). Например, если организация не воспользовалась возможностью удержания налога в 2021 году, то его можно и нужно удержать в 2022 году. Кроме того, нужно будет подать корректировку 6-НДФЛ за 2021 год.

Образец корректировки 6-НДФЛ за 2021 год со справкой о доходах физлица с суммой не удержанного НДФЛ.

Штрафа в размере 20 % от неуплаченной суммы не избежать, если о неудержании НДФЛ вас уведомит ФНС (п. 1 ст. 123 НК РФ). Но если налоговый агент найдет ошибку и исправит ее раньше, то штрафа не будет (п. 2 ст. 123 НК РФ).

Кроме того, налоговая может назначить штраф только в том случае, если у организации была возможность удержать и перечислить НДФЛ в бюджет. Если такой возможности не было, то и штраф выписать не могут (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Кроме штрафов, налогоплательщику могут начислить пени за несвоевременную уплату налога в соответствии со ст. 75 НК РФ. Однако здесь существует две точки зрения:

- Начислить пени за несвоевременную уплату НДФЛ можно. Об этом говорит п. 2 Постановления Пленума ВАС РФ от 30.07.2013 № 57. Пени взыскиваются с момента, когда налоговый агент должен был удержать НДФЛ, до наступления срока, в котором обязанность по уплате НДФЛ должна быть исполнена налогоплательщиком самостоятельно.

- Взыскание пени за несвоевременное удержание НДФЛ невозможно. Об этом говорит письмо ФНС России от 04.08.2015 № ЕД-4-2/13600. Поскольку уплата НДФЛ за счет налогового агента не допускается (п. 9 ст. 226 НК РФ), у налоговиков отсутствуют основания для взыскания с налогового агента за его счет сумм НДФЛ, а следовательно отсутствуют и основания для взыскания пени.

В ситуациях, когда письма и разъяснения ФНС противоречат позиции Высшего Арбитражного суда РФ, руководствоваться необходимо позицией ВАС (Письмо Минфина РФ от 07.11.2013 № 03-01-13/01/47571). Поэтому наиболее вероятно, что налоговая начислит пени при несвоевременной уплате НДФЛ за сотрудников.

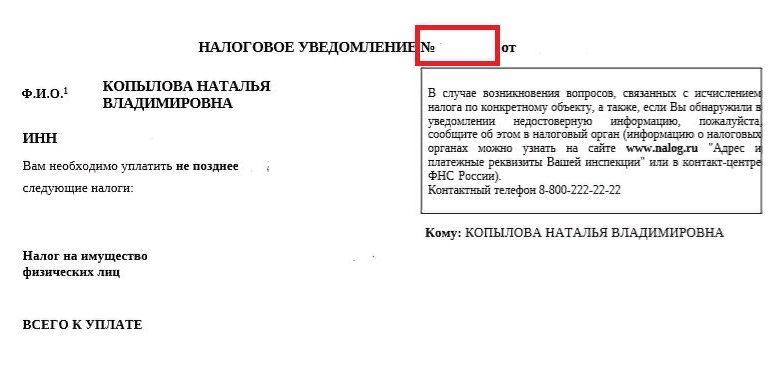

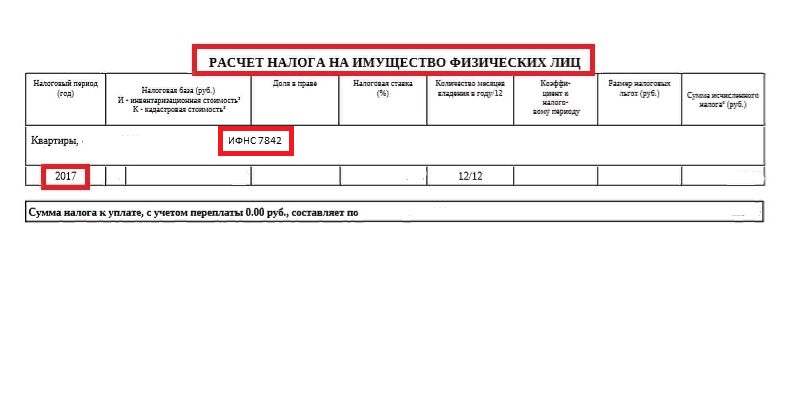

Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

Воспользуйтесь специальным сервисом от ФНС, на котором даже не нужно регистрироваться.

Ежегодно Федеральная налоговая служба рассылает уведомления о налогах, начисленных за предыдущий год, — по почте или в электронном виде в личный кабинет на сайте. В документе указано, сколько, за что и в какой срок нужно заплатить.

Вы получите уведомление, если имеете в собственности дом, квартиру, комнату (или доли в них), гараж или машино-место, объект незавершённого строительства, автомобиль.

Зачем в налоговое уведомление вносить исправления

Ошибки в налоговых уведомлениях встречаются достаточно часто. Например, жителю Липецка ежегодно начисляли транспортный налог за проданную пять лет назад машину. О том, что это явление не редкое, указано и на сайте самой ФНС.

Неважно, как обсчитались инспекторы — начислили больше налога или меньше — вам это всё равно невыгодно. Недоплаченное в любом случае придётся донести. Возможно, уже с пени и штрафами.

Вам могут вписать лишний объект собственности или не указать один из имеющихся, продлить срок владения недвижимостью или не заметить, что вы продали автомобиль, и насчитать налог за весь год, не учесть льготы — вариантов масса. Так что следить за тем, чтобы в уведомлении была указана правильная информация, нужно обязательно.

Как и где исправить ошибки в уведомлениях

Раньше, чтобы внести исправления, нужно было идти в налоговую, направлять обращения по почте, регистрировать личный кабинет на сайте ФНС.

Сейчас работает сервис, который позволяет оперативно указать на ошибки в налоговом уведомлении, причём без регистрации и SMS.

Вы сможете исправить недочёты не только в своих данных, но и помочь старшим родственникам, которые сами не справляются с этой задачей, в том числе и дистанционно. Потребуются только данные налогового уведомления и интернет.

На сайте нужно выбрать из списка, с какой именно проблемой вы столкнулись.

В списке указаны девять наиболее часто встречающихся недочётов. Если подходящей там нет, воспользуйтесь традиционной формой обращения.

Если ваша проблема попала в перечень распространённых, придётся заполнить всего несколько полей. Например, в апреле прошлого года вы продали квартиру, но при этом налог вам насчитали за все 12 месяцев. Выбирайте категорию «Указано неверное количество месяцев владения в году» и переходите к заполнению.

Укажите, сколько месяцев вы действительно владели объектом. Остальные данные спишите с налогового уведомления.

1 / 0

2 / 0

На следующей странице впишите имя, фамилию, ИНН и адрес электронной почты (указывайте свою, если вносите исправления в налоговое уведомление бабушки).

Остаётся ждать ответа, который придёт на электронную почту. Обычно рассмотрение занимает не более 30 дней. На практике ответ зачастую приходит гораздо быстрее.

Читайте также 🧐

- Как платить налоги: что нужно знать типичному россиянину

- Когда и как рассчитывать и платить налог на имущество физических лиц

- Налоговые вычеты: что это такое и как на них сэкономить

- Как и когда рассчитывать и платить земельный налог