Пришел протокол с ошибками при подаче уведомления об исчисленных налогах: что делать?

Добрый день, уважаемые бухгалтера возможно кто-то подскажет решение следующей проблемы.

У нас остался неоплаченный НДФЛ за ноябрь- декабрь 2022г.

В январе 2023 года оплатили эти суммы в виде ЕНП. Подали уведомление с помощью оператора ТКС, указав, что эти сумм относятся к ноябрю 2022 года и декабрю 2022 года.

На такое уведомление пришел протокол об ошибках: «Код: 0400500000 Описание:Таблица 1. Строка начисления не может быть сформирована»

Я дозвонилась в налоговую. Причину ошибки они не понимают.

Уведомление заполнено правильно. Все нужные поля заполнены.

Но им каким-то образом им надо сообщить, что эти суммы относятся именно к этому НДФЛ.

Как исправить ошибку?

Спасибо за ответы. Возможно кто-то уже решил данную проблему

Здравствуйте!

Такая же проблема, такой же код ошибки, только при отправке уведомления по налогу на имущество (годовой). Очень жду ответов, так как уже заплатила налог на ЕНС.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Скай1, я тоже за транспортный отправляла за 2022, код ошибки как у Вас. Но у меня он не правильно сформировал налоговый период 34/01, вместо 34/04…..и думаю проблема в этом. Посмотрите, какой налоговый период у вас?

Поправить налоговый период не удалось в первоначальном уведомлении, сформировала новое уведомление и поставила 4кв 2022 года, тогда налоговый период 34/04 получается. Отправила…жду результата. Позже сообщу

Добрый день, у меня был НДФЛ за ноябрь 2022г. Сформировала правильно налоговый период 34/02. Устно в налоговой сказали, что так и должно быть . Раз ноябрь, то значит 34/02. В чем причина протокола с ошибкой не знают.

До сих пор решение проблемы не нашла.

г. Нижний Новгород0 баллов

Павлирина, добрый день, у меня такая же ошибка была, НДФЛ был за ноябрь-декабрь.

Позвонила на линию консультации, сказали сделать уведомление без отражения в учете и там вручную все заполнить. Я поставила обе суммы с периодом 34/04, все прошло. Я так понимаю ошибка именно из-за ноября — период 34/02 не проходит.

У меня уведомление сдано без ошибок, сейчас пришел протокол. Все-таки я была права дело в налоговом периоде. Ставить нужно 34/04. Павлирина, я бы и вашем случае также поставила налоговый период 34/04, т.к речь идет о налогах за 2022 год.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Спасибо, только как-то неправильно это. НДФЛ за ноябрь. А указать надо, что за декабрь. И как он в налоговой отразится?

Alena_Kor, т.е получается что весь НДФЛ, который надо было перечислить в ноябре и декабре я показываю налоговой как декабрьский, удержанный с 23 декабря по 31 декабря. У меня нет уверенности, что это правильно. В налоговой мне подтвердили , что в моем случае код 34/02 верен. Скорее всего у них программа контроля некорректно работает.

г. Нижний Новгород0 баллов

Павлирина, я так поняла, что правильно 34/02, но у них программа это не распознает.

Сроки оплаты в карточку попадут из 6-НДФЛ, оплата встанет в 2022 год, поэтому я думаю тут не принципиально 34/02 или 34/04.

Alena_Kor, спасибо. Возможно и так. Попробую отправить

Добрый день, еще раз позвонила в налоговую по поводу данного вопроса. Мне пояснили, что по долгам 2022 года подавать уведомления нет необходимости. Они будут списаны на основании поданных деклараций. А ошибка «Код: 0400500000 Описание:Таблица 1. Строка начисления не может быть сформирована» возникает,т.к. у них программа настроена только на 2023 год.

Считаю, что это объяснение вполне логичным.

Возможно,кому-нибудь пригодится такая информация.

Сдайте электронную отчетность во все контролирующие органы через интернет

Уважаемые бухгалтера, вот еще .

Пришла памятка из ИФНС по порядку заполнения уведомлений. Вот что в ней написано, касательно оплаты задолженности за 2022 год

«Корректировка суммы обязанности возможна 2 способами: для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022. В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022. При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее- ОКНО) по соответствующему налогу отразится актуальная сумма начислений. Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и в ОКНО отражается отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».»

Прочитав эту памятку, сделала вывод, что выбор подавать или не подавать уведомления при оплате задолженности за 2022 год до сдачи Деклараций надо делать самим.

Добрый день.

И, на всякий случай, ещё один канал связи с налоговиками — форум вашей региональной УФНС (прокрутите страницу вниз и найдите нужную ссылку). Там отвечают чиновники ФНС и это будет письменный ответ (можно скриншот сделать).

Но предварительно проверьте, может уже до вас кто-то спросил и получил развёрнутый ответ. Налоговикам сейчас тоже нелегко, стоит понимать это.

г. Солнечный город у моря3 069 баллов

Здравствуйте! Спасибо за ссылку! Не знала об этом форуме.

Здравствуйте! Спасибо за вопрос и ответы, очень помогли!

Составить и распечатать трудовой договор по готовому шаблону

julija15, вы транспортный налог уплачиваете единым платежом 1 раз в год или у вас поквартальные авансовые платежи? Какой КБК вы указывали в уведомлении?

Добрый день, коллеги! Делюсь решением проблемы. Транспортный налог ошибка по уведомлению Код: 0400500000 Описание: Таблица 1. Строка начисления не может быть сформирована». Сформировала новое уведомление КБК: 18210604011021000110 (тот же), период: 4 кв. 2022г. (34/04) (был 2022). Протокол пришел положительный уведомление СДАНО.

Добрый день. Делюсь моим решением проблемы. При отправлении Уведомления об уплате по налогу на имущество организаций за 2022г. приходил Протокол с ошибкой «Код: 0400500000 Описание: Таблица 1. Строка начисления не может быть сформирована» . Попробовала заполнить в программе Налогоплательщик ЮЛ в последней версии, и все прошло отлично. Скорее всего в налоговой были технические проблемы с программным обеспечением.

Павлирина, уведомление это вид распоряжения на перевод денежных средств. Я создала уведомление на НДС и др.налоги, т.к.у меня НДС 1/3 вышел 15 млн, я плачу 11 млн НДС и плюс др.налоги. Без уведомления налоговая всю сумму закинет на НДС, а мне это не нужно. Это моё мнение по действиям,поэтому лучше отправить уведомление.

Так же пришла ошибка в части НДС 34/4 ,2022.

Заполняйте накладные, акты, счета‑фактуры и ведите бухгалтерию ИП

г. Ростовская область324 936 баллов

Цитата (СамыйГлавный77):уведомление это вид распоряжения на перевод денежных средств. Я создала уведомление на НДС и др.налоги, т.к.у меня НДС 1/3 вышел 15 млн, я плачу 11 млн НДС и плюс др.налоги. Без уведомления налоговая всю сумму закинет на НДС, а мне это не нужно. Это моё мнение по действиям,поэтому лучше отправить уведомление. Так же пришла ошибка в части НДС 34/4 ,2022.

Лучше — ничего лишнего не отравлять.

Уже встречаются на форуме темы, типа: По УСН сдали Декларацию и подали Уведомление (а не надо было) и задвоен налог.

То ли еще будет…

Рано или поздно, конечно, разберутся, но зачем это?

Вы уже Декларацию по НДС подали, исходя из нее и зачтут, а ваше ненужное Уведомление может только к удовоению начисления привести, пока не очень корректно программа работает.

Платите все в свои сроки и никто ничего ненужное не зачтет.

geomech, почему задвоение? Уведомление это распоряжение на денежные средства, а не второй отчёт к начислению.

Я хочу перевести определенную сумму денег на конкретный налог поэтому указываю это в уведомление. Зачем тогда уведомления, если все равно будут засчитывать по сроку недоимки?

Платить все в свои сроки не получается, думаю я не одна такая.

г. Ростовская область324 936 баллов

Цитата (СамыйГлавный77):почему задвоение? Уведомление это распоряжение на денежные средства, а не второй отчёт к начислению.

Не ко мне вопрос. Пишу, основываясь на практику.

Цитата (СамыйГлавный77):Я хочу перевести определенную сумму денег на конкретный налог поэтому указываю это в уведомление. Зачем тогда уведомления, если все равно будут засчитывать по сроку недоимки?

Прочтите п. 9 ст. 58 НК

Вы можете делать так, как считаете нужным, вам потом с этим разбираться, но не надо советовать так делать другим, ваш совет противоречит НК.

Уведомления подаются не в каждом случае и это не спроста.

коллеги, вчера удалось зайли на сайт ФНС в ЛК ИП и юр.лицо, есть окно по ЕНП и операции по ЕНП и там возможность создавать уведомление, естественно, подписывать ЭЦП. Может, кому будет так сподручнее. И вообще, если есть акт сверки на 31.12.22, то вполне можно разобраться с входящим сальдо (есть расшифровки откуда их перенесли или платежки 2023г.), так что , если сальдо уже заполнено в ЛК верно, то можно понять что откуда формируется. Жаль, что от ФНС нет подробных разяснений по новому интерфейсу ЛК. Справимся)

Защита персональных данных и подготовка к проверке Роскомнадзора

geomech, я не даю совет. Уведомление можно отправлять хоть каждый день в один день с п/п с 1-25 число. У меня появилась возможность заплатить так и поступлю, а не буду держать это в голове и на счёте в страхе чтобы не потратили.

г. Котельники1 638 баллов

СамыйГлавный77, Добрый день! Да уведомление можно предоставлять с 1 по 25, но… Уведомление предоставляется не по всем налогам, а только по тем, по которым уплата предусмотрена до предоставления декларации.

Уведомление составляется не на уплаченные суммы, а на суммы исчисленных налогов.

г. Ростовская область324 936 баллов

Цитата (СамыйГлавный77):Уведомление можно отправлять хоть каждый день в один день с п/п с 1-25 число.

Конечно, можно, только осторожно. Их еще верно заполнить надо.

Сегодня 27 число, срок подачи Уведомления 25число, а кол-во вопросов на форуме: Как исправить Уведомление — зашкаливает. Как вы думаете почему?

Еще раз повторю: НЕ надо слать то, чего вообще слать не требуется, проблем меньше будет.

Gelio, я с вами полностью согласна, вы описываете идеальный пример ИФНС начислил-оплатил, но в жизни бывает по другому, я своими деньгами распоряжаюсь уведомлением.

Составляйте локальные акты по готовым шаблонам и ведите кадровый учет в специальном сервисе

г. Ростовская область324 936 баллов

Цитата (СамыйГлавный77):я с вами полностью согласна, вы описываете идеальный пример ИФНС начислил-оплатил, но в жизни бывает по другому, я своими деньгами распоряжаюсь уведомлением.

Ага, только после подачи Декларации все начисления корректируются Декларацией.

Какой смысл в вашем Уведомлении?

Будьте осторожны.

Я уже писала, что у некоторых коллег при такой подаче начисленные суммы задвоились. Сверяйтесь.

Сообщение-вопрос удалено модератором. Задайте, пожалуйста, этот вопрос в НОВОЙ теме.

г. Ростовская область324 936 баллов

Цитата (Sveta777):Тоже была такая же ошибка с периодом 2022 г. по транспортному налогу, сделала корректирующий с указанием 4 кв., как Вы подсказали, опять пришел протокол с такой же ошибкой, в чем еще может быть проблема?

На форуме запрещено задавать свои вопросы в чужих темах.

Вам надо создать свою тему и задать там ваш вопрос, для этого в вверху справа надо нажать зеленую кнопку «Задать вопрос»

Заполнить и сдать декларацию по НДС и расчет по страховым взносам через интернет

г. Солнечный город у моря3 069 баллов

Цитата (geomech):Ага, только после подачи Декларации все начисления корректируются Декларацией.

Какой смысл в вашем Уведомлении?

Добрый день!

Такую же информацию читала, что Декларация корректирует все начисления. Тогда почему пусть даже излишне поданное Уведомление не скорректируется Декларацией?

г. Ростовская область324 936 баллов

Цитата (Крымуша):Такую же информацию читала, что Декларация корректирует все начисления. Тогда почему пусть даже излишне поданное Уведомление не скорректируется Декларацией?

Скажите, зачем подавать то, чего не требуется? ВЫ же не сдаете отчеты, которые не нужно сдавать в принципе.

Ну, давайте все будем сдавать все существующие отчеты, так, на всякий случай…

г. Солнечный город у моря3 069 баллов

Цитата (geomech):Скажите, зачем подавать то, чего не требуется? ВЫ же не сдаете отчеты, которые не нужно сдавать в принципе.

Ну, давайте все будем сдавать все существующие отчеты, так, на всякий случай…

В этом году с последними нововведениями, я думаю, будет не мало таких ситуаций. Согласитесь, не все еще сориентировались со сроками и будут путаться, когда надо подать уведомление, когда не надо.

Лично мне было бы проще при каждом платеже подавать уведомление, а поданная Декларация подтвердит или скорректирует предъявленные данные.

Цитата (Gelio): Уведомление составляется не на уплаченные суммы, а на суммы исчисленных налогов.

А вот здесь не поняла! Уведомление составляется именно на уплаченные суммы, что бы сообщить, на какие налоги и взносы распределить уплаченное. Начисление мы покажем в Декларации. Разве не так?

г. Ростовская область324 936 баллов

Цитата (Крымуша):В этом году с последними нововведениями, я думаю, будет не мало таких ситуаций

Вот именно, поэтому не надо терзать бедную налоговую и слать туда все подряд — надо — не надо, пусть хоть с тем что надо разберутся, пока не очень у них получается.

А то мы все хотим сальдо по ЕНС и поскорей, а сами закидываем их ненужными отчетами.

Цитата (Крымуша):Лично мне было бы проще при каждом платеже подавать уведомление, а поданная Декларация подтвердит или скорректирует предъявленные данные.

Вот так точно не советую делать. Не просто так в НК про ограничения написано, и программа НИ настраивается под НК (ну, должно так по крайней мере), а не под то, как каждому из нас удобно. Представляете, что будет, если все начнут делать не как в Законе написано, а как им проще?

Цитата (Крымуша):Согласитесь, не все еще сориентировались со сроками и будут путаться, когда надо подать уведомление, когда не надо.

Так мы же с вами не в детском саду, а бухгалтеры — это наша работа, прочесть, включить мозги и определиться что отправлять, а что нет, вот честно, нет тут ничего сложного.

Цитата (Крымуша):А вот здесь не поняла! Уведомление составляется именно на уплаченные суммы, что бы сообщить, на какие налоги и взносы распределить уплаченное.

Да ничего подобного:

Цитата (п. 9 ст. 58 НК):9. В случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Вот, когда начнем читать первоисточник, в данном случае НК, нам будет проще разобраться.

Заполнить путевой лист со всеми обязательными реквизитами в специальном сервисе

г. Солнечный город у моря3 069 баллов

Цитата (geomech):Вот так точно не советую делать. Не просто так в НК про ограничения написано, и программа НИ настраивается под НК (ну, должно так по крайней мере), а не под то, как каждому из нас удобно.

Цитата (geomech):это наша работа, включить мозги и определиться что отправлять, а что нет

Вряд ли можно упрекнуть сейчас кого-то, что приступили к работе с выключенными мозгами! Просто от всех этих «революционных изменений» уже «кипит наш разум возмущенный»! Это шутка!))))

Потому и решила для себя перечислять пока без уведомлений, что бы окончательно избавиться от пробелов и приспособить свои извилины к новым требованиям! )))

Спасибо законодателям, что хоть дали возможность для этого! А потом уже перейти на перечисления с Уведомлением!

Как не пропустить сроки

Уведомление об исчисленных налогах — новая форма, введенная в связи с переходом на единый налоговый платеж (ЕНП). Если при ее заполнении была допущена ошибка, из ФНС придет уведомление об уточнении формы. Так что же делать?

Уточнение |

Причина |

Решение |

|

Не идентифицирован КБК |

Неверно указан КБК |

Выберите КБК из справочника в СБИС и переотправьте уведомление |

|

Указаны КБК страховых взносов за 2023 год по видам страхования |

Укажите общий КБК страховых взносов из справочника и переотправьте уведомление |

|

|

Указан КБК страховых взносов за 2022 год |

Отправлять уведомление по страховым взносам за декабрь 2022 не нужно. Суммы взносов будут списаны с ЕНП по данным отчета РСВ за 4 квартал 2022 года |

|

|

По КБК = … не может быть представлено уведомление |

Указан КБК, по которому уведомление направлять не нужно (НДС, налог на прибыль и др.) |

Подавать уведомление не требуется, суммы налога будут списаны по данным декларации |

|

Указан КБК единого платежа |

Укажите в уведомлении КБК налогов, как в декларации, чтобы ФНС верно распределила суммы |

|

|

По КБК = …, коду ОП = …, году = …, номеру платежа = … не идентифицирован срок уплаты |

Указан КБК, по которому уведомление направлять не нужно (НДС, налог на прибыль и др.) |

Подавать уведомление не требуется, ФНС сама спишет налоги |

|

Указан неверный период или уведомление не нужно (например, по страховым взносам за декабрь — код периода 34/03) |

Проверить указанные периоды. Оставить только те налоги, по которым нужны уведомления. Остальные строки удалить. Если по оставшимся налогам ошибок в уведомлении об уточнении не было, переотправлять уведомление не надо |

|

|

Строка начисления не может быть сформирована |

Обычно направляется вместе с другой ошибкой из перечисленных выше |

Если в уведомлении только одна эта ошибка, рекомендуем уточнить причину в налоговой инспекции |

Все сроки представления отчетности и уплаты налогов вы найдете в таблице на сайте ФНС.

Избежать рисков и сдать все отчеты с первого раза, поможет многоуровневая Суперсверка в СБИС. Сервис запросит выписки из налоговой и банка и сравнит, сходятся ли ваши выплаты по зарплате с данными ФНС и отчетом, найдёт все ошибки раньше госорганов и покажет, как исправить. Полученные данные будут сформированы по срокам уплаты. Сверку можно проводить как по одному отчету, так и по всем 6-НДФЛ.

Оцените все преимущества подключения сервиса СБИС Суперсверка!

Если у вас остались вопросы, вы можете задать их по тел.: 8 (3852) 555-521, 8 (3852) 555-090 или написав нам на эл.почту: regcentr@krcentr.ru

С 2023 года почти все налоги, взносы и сборы будем перечислять единым платежом на единый налоговый счет (ЕНС). Платежи по прибыли, НДС, НДФЛ, имущественным налогам и другим — все будет на одном счете. Деньги с этого счета ФНС будет разбирать сама, но на основании ваших деклараций и расчетов. Именно из отчетности она возьмет суммы начислений по каждому налогу.

Но бывает так, что отчеты подаются позже, чем платится налог, или совсем не подаются, например:

- авансы по УСН (платим ежеквартально, декларация — по итогам года);

- НДФЛ и страховые взносы (платим каждый месяц, отчеты — ежеквартальные);

- налоги на транспорт и землю (платим ежеквартально, платежи ФНС рассчитывает сама).

Для этих случаев чиновники придумали уведомление об исчисленных налогах (п. 9 ст. 58 НК РФ в ред. 263-ФЗ).

Еще больше важных разъяснений по грядущим изменениям можно найти в рубрике «Единый налоговый счет».

Читать

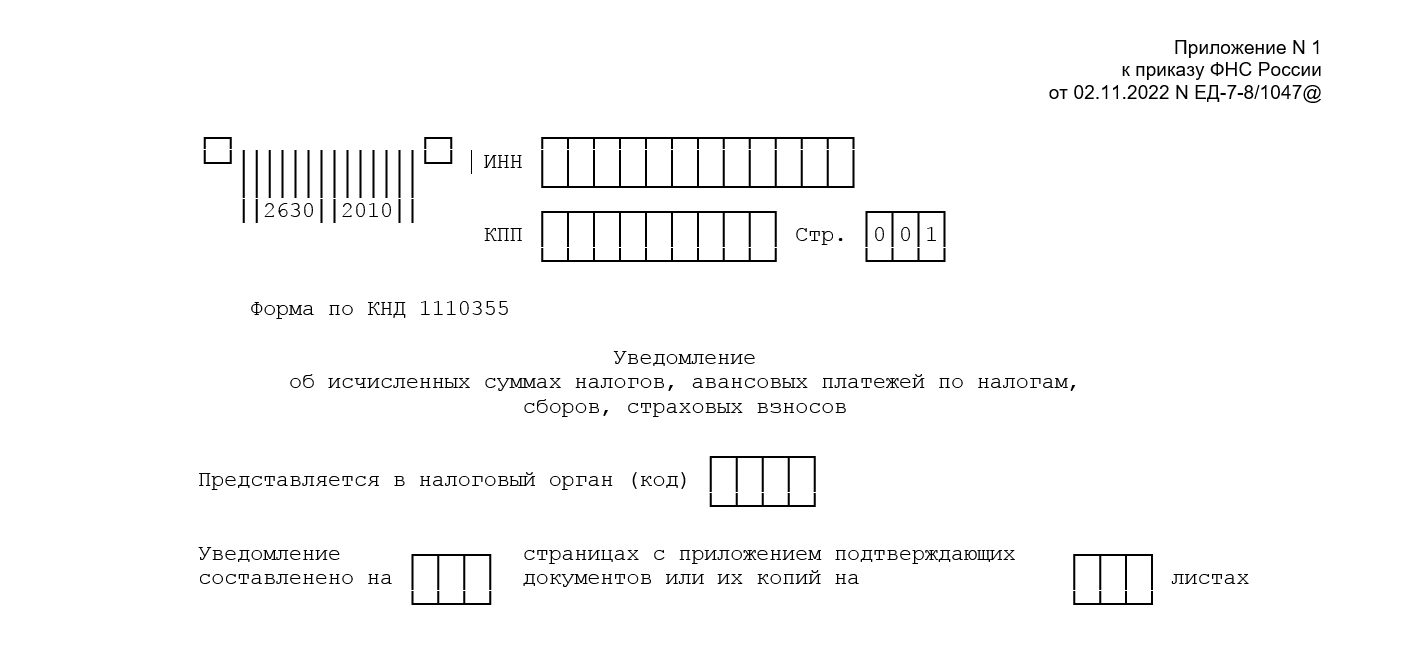

Бланк уведомления и порядок его заполнения содержится в Приказе ФНС от 02.11.2022 № ЕД-7-8/1047. Форма состоит из двух частей: титульного листа и основного раздела «Данные».

Подается уведомление в ИФНС по месту постановки на учет плательщика или по месту постановки на учет крупнейшего плательщика.

Способы подачи:

- по ТКС, подписанное УКЭП;

- через ЛК налогоплательщика, подписанное УКЭП;

- на бумаге, но только если плательщику разрешено представлять бумажную отчетность.

Уведомление об исчисленных суммах можно будет сдать и в Экстерне. Наши пользователи, которые участвуют в пилотном проекте по единому налоговому платежу, уже успешно передают уведомления через сервис.

Экстерн сам отслеживает изменения в формате и автоматически обновляется. Следить за сроками подачи уведомлений по разным налогам можно будет в таблице отчетности, а напоминалки об отчетах получать по смс.

Разберем заполнение уведомления подробнее.

Они приведены в п. 2.1-2.4 порядка заполнения уведомления к Приказу № ЕД-7-8/1047 (далее — Порядок):

- страницы уведомления нумеруются в сквозном порядке, начиная с титульного листа (первая страница — 001 и так далее);

- чернила — черные, синие, фиолетовые;

- поля заполняются заглавными печатными буквами;

- если нет какого-либо показателя, проставляется прочерк.

Запрещено: исправлять ошибки корректирующим средством, двусторонняя печать страниц, а также скреплять листы способом, повреждающим бумагу.

Титульник заполняется по правилам, прописанным в п. 2.5 Порядка:

- в поля «ИНН» и «КПП» вписываются ИНН и КПП компании, указанные в свидетельстве о постановке на учет;

- в поле «Представляется в налоговый орган (код)» вносится код по месту нахождения компании (месту жительства ИП) или по месту учета крупнейшего плательщика.

После того как заполните уведомление, укажите на титульнике количество страниц.

Уведомление многострочное, в него можно вносить информацию по обязательствам всех обособленных подразделений компании. Можно подать одно уведомление по всем КПП, а можно по каждому КПП отдельно — как вам удобно.

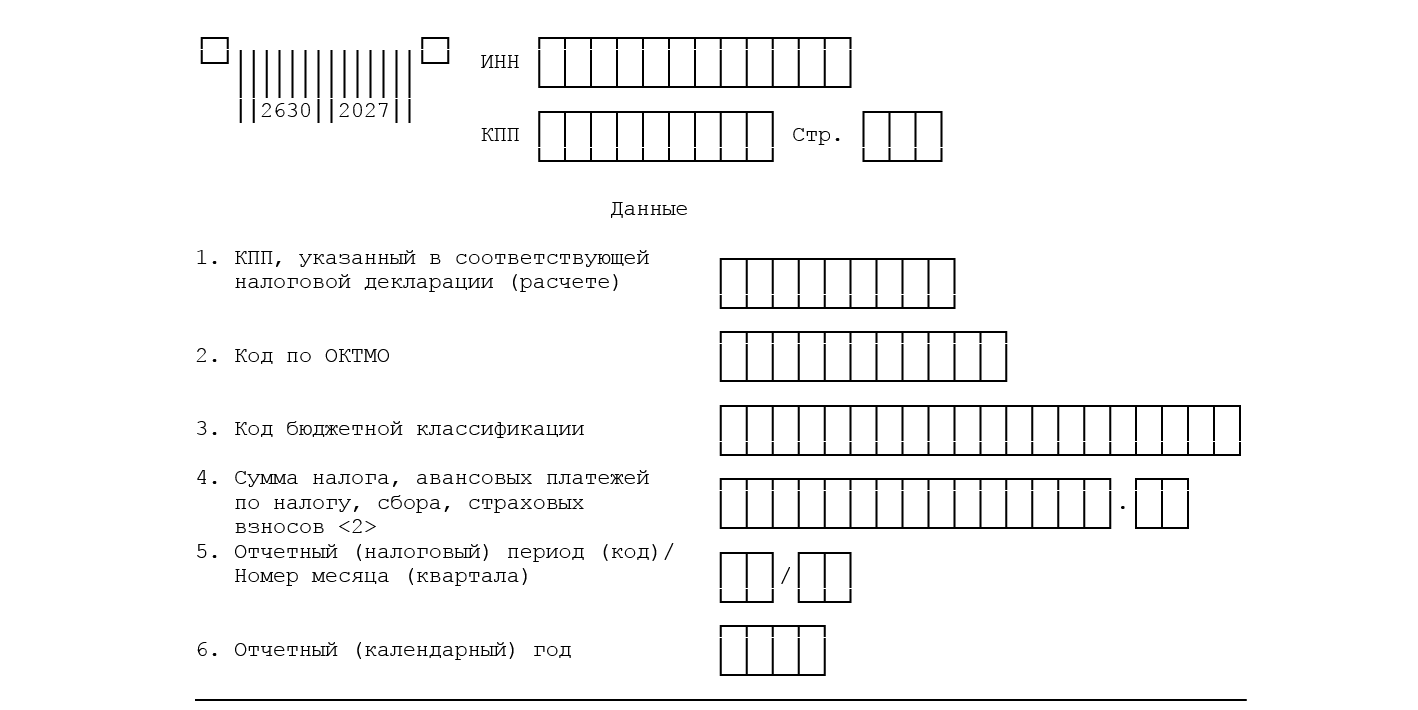

В уведомлении шесть реквизитов (п. 2.6 Порядка):

- «КПП, указанный в соответствующей налоговой декларации (расчете)» — указывают только организации, ИП это поле не заполняют;

- «Код по ОКТМО» — проставляется код или по месту нахождения компании, или ее обособки (если платится налог по месту нахождения ОП), или по месту нахождения недвижимости;

- «Код бюджетной классификации» — укажите КБК уплачиваемого платежа;

- «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» — проставьте сумму уплачиваемого платежа;

- «Отчетный (налоговый) период (код) / Номер месяца (квартала)» — здесь указываем код отчетного периода. Если платите ежемесячные авансы, то при указании кодов 21, 31, 33, 34 через дробь напишите порядковый номер месяца квартала — 01, 02, 03 или 04 (этот код, видимо, для декабрьского НДФЛ). А если платите ежеквартальные авансы, то при заполнении кода 34 укажите порядковый номер квартала — 01, 02, 03, 04.

- «Отчетный календарный год» — год, за который платится налог.

То есть в уведомлении указывается та же информация, что и в платежках, оформляемых на каждый налог. Поэтому в чем будет упрощение при уплате на ЕНС, как нам обещали налоговики, пока непонятно.

Если вы неверно оформили уведомление, следует отправить в ИФНС исправленный документ. При этом исправляются только реквизиты, в которых допущена ошибка. Такие разъяснения дала ФНС на вебинаре по актуальным вопросам налогообложения.

При неверном указании суммы следует подать уведомление с правильной суммой. А в случае ошибки в КПП подается новое уведомление с корректным КПП и с нулевой суммой по неверному КПП.

Исправленное уведомление не понадобится, если вы уже успели сдать декларацию или расчет.

Общий срок — до 25 числа месяца, в котором уплачивается платеж. Но могут быть переносы из-за выходных или праздников.

Если срок подачи уведомления оказывается более поздним, чем срок представления отчетности, уведомление подавать нет смысла. Суммы обязательств налоговики возьмут уже из отчетности.

Рассмотрим, в какие сроки в 2023 году подается уведомление по основным налогам.

Налог на прибыль

Уведомление по налогу на прибыль подают только налоговые агенты. Срок — до 25 числа после окончания периода, в котором выплачен доход. Сумму налога «не агентов» налоговики узнают из деклараций.

НДФЛ

Напомним, что с 2023 года для признания дохода по НДФЛ имеет значение только период, в который исчислен и удержан налог. Сроки подачи уведомлений по НДФЛ тоже привязываются к периодам исчисления и удержания:

| Период удержания НДФЛ | Срок подачи уведомления в 2023 году |

|---|---|

| с 01.01 по 22.01 | 25 января |

| с 23.01 по 22.02 | 27 февраля (перенос с 25.02) |

| с 23.02 по 22.03 | 27 марта (перенос с 25.03) |

| с 23.03 по 22.04 | 25 апреля |

| с 23.04 по 22.05 | 25 мая |

| с 23.05 по 22.06 | 26 июня (перенос с 25.06) |

| с 23.06 по 22.07 | 25 июля |

| с 23.07 по 22.08 | 25 августа |

| с 23.08 по 22.09 | 25 сентября |

| с 23.09 по 22.10 | 25 октября |

| с 23.10 по 22.11 | 27 ноября (перенос с 25.11) |

| с 23.11 по 22.12 | 25 декабря |

| с 23.12 по 31.12 | 29.12.2023 (последний рабочий день) |

Как видим, по НДФЛ придется сдавать 13 уведомлений, и ни одно не получится заменить 6-НДФЛ, так как периоды удержаний не совпадут. Например, в квартальную 6-НДФЛ, сдаваемую до 25 апреля, войдут периоды с 01.01 по 22.03. А в уведомление, сдаваемое 25 апреля, войдет период с 23.03 по 22.04.

Страховые взносы

А вот здесь уже часть уведомлений можно заменить РСВ. Уведомления подаем только в тех месяцах, в которых не сдается расчет по взносам:

| Период, за который платятся взносы | Срок подачи уведомления в 2023 году |

|---|---|

| январь | 25 февраля |

| февраль | 25 марта |

| апрель | 25 мая |

| май | 25 июня |

| июль | 25 августа |

| август | 25 сентября |

| октябрь | 25 ноября |

| ноябрь | 25 декабря |

За март, июнь, сентябрь и декабрь уведомления не нужны, так как суммы обязательств за эти месяцы будут в РСВ, которые мы подадим в апреле, июле, октябре 2023 года и в январе 2024 года.

УСН

Уведомление по авансам УСН в 2023 году сдаем:

- за 1 квартал — до 25 апреля;

- за 2 квартал — до 25 июля;

- за 3 квартал — до 25 октября.

За 4 квартал уведомление не нужно, так как декларация сдается до уплаты годового УСН.

Имущественные налоги

Квартальные уведомления по транспортному, земельному налогам, а также по налогу на имущество подаем в 2023 году, только если в регионе установлены авансовые платежи.

А вот что придется делать всем, так это заполнять годовые уведомления по имущественным налогам, поскольку:

- срок подачи декларации по налогу на имущество (25 марта) позже, чем срок уплаты годового налога (28 февраля);

- по транспорту и земле декларация не подается вовсе.

| Период, за который платится налог | Срок подачи уведомления в 2023 году |

|---|---|

| 2022 год | 27 февраля |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

| 2023 год | 26 февраля 2024 |

С отчетности за 2022 год для российских компаний отменена декларация по кадастровой недвижимости. Таким компаниям ФНС ежегодно будет рассылать сообщения об исчисленном налоге по форме, утвержденной Приказом ФНС от 16.07.2021 № ЕД-7-21/667.

Если компания не получала сообщение от ИФНС, при этом не заявляла льготу, она должна известить налоговиков о своей налогооблагаемой кадастровой недвижимости. Форма этого сообщения утверждена Приказом ФНС от 10.08.2022 № ЕД-7-21/741.

Мы уже выяснили, что уведомления не потребуются по «обычному» налогу на прибыль (не агентскому). А еще уведомления не нужны по НДС, НДПИ, ПСН, АУСН, налогу на игорный бизнес и некоторым другим платежам.

Понять, нужно ли подавать уведомление, можно так:

- Смотрим, платится ли налог, взнос, сбор в составе ЕНП.

- Если платится, смотрим на срок подачи декларации (расчета).

- Если этот срок позже, чем срок уплаты налога (аванса), уведомление необходимо. Если не позже, то уведомлять ИФНС не нужно.

Узнать, какие налоги входят в ЕНП, а какие нет, можно здесь.

А также посмотрите, есть ли у вас налоги, взносы, сборы, которые относятся к ЕНП, но по ним отчетность не сдается. Уведомления по ним обязательны. Однако уведомления не нужны по фиксированным платежам, например, по взносам ИП, так как налоговики сумму начислений знают без уведомлений.

Тогда налоговики не смогут узнать, какой налог и в какой сумме вы заплатили. Возможные варианты развития событий: неопознанный платеж закроет другие обязательства и недоимки (если они есть) или «повиснет» положительным сальдо на вашем ЕНС.

А еще ФНС может предъявить штраф 200 рублей за каждый несданный документ (п. 1 ст. 126 НК РФ). Об этом она недавно заявила на своем сайте, отвечая на вопросы налогоплательщиков по ЕНП.

Не исключена и другая неприятность — налоговики могут не засчитать вовремя поступивший платеж до тех пор, пока не выяснят его принадлежность. Об этом говорит новая формулировка п. 7 ст. 45 НК РФ в редакции Федерального закона от 14.07.2023 № 263-ФЗ. А значит, возможны пени, штрафы.

Под принадлежностью подразумеваются реквизиты:

- ИНН плательщика;

- КПП плательщика;

- ИНН получателя;

- КПП получателя;

- КБК;

- ОКТМО.

То есть многие из тех, что указываются в уведомлениях.

Не подавать в 2023 году уведомления могут те плательщики, кто их ни разу не подавал. Такие компании и ИП в 2023 году в качестве уведомлений могут направлять в ИФНС платежные поручения на уплату каждого налога. Об этом мы подробно рассказываем в этой статье.

Ошибки от ФНС

Ошибка появляется, если неверно указан код налоговой инспекции. Проверить код во избежание ее можно через специальный сервис на сайте ФНС России.

После исправления ошибки, отчет необходимо направить в ИФНС повторно.

Также может быть «Неправильное указание места представления сведений» при отправке информационного запроса (ИОН) в ПО «Астрал Отчет» (если при формировании запроса не указано «получить выписку за обособленные подразделения или филиалы»).

Возникает, если подписант в доверенности указан неверно, и когда доверенность отсутствует в налоговой.

В случаях, когда налоговую декларацию подписывает уполномоченный представитель, на титульном листе в разделе «Достоверность и полнота сведений» проставляется код «2», указывается Ф. И. О. представителя и наименование, дата и номер его доверенности. Оригинал доверенности также нужно предоставить в налоговую.

Когда фирма сама за себя сдает документы, подписант в отчете — руководитель, признак подписанта – «1».

Соответственно, необходимо проверить, верный ли признак подписанта на титульном листе отчета, правильно ли указаны сведения о доверенности, отправлен ли оригинал доверенности и ее копия в ФНС России.

Если декларацию отправляет представитель, необходимо предоставлять и сообщение о доверенности.

Это отдельный файл формата xml, с наименованием NO_DOV_A_K_O_GGGGMMDD_N, где:

- A и К – 4-разрядные идентификаторы инспекции получателя

- O – ИНН, КПП

- GGGG – год, MM – месяц, DD – день

- N – уникальное имя файла, формируемое в учетной программе

Расширение имени файла – xml. Текущий действующий формат – 5.03.

Если указанное сообщение о доверенности не прилагается, отчет не будет принят.

Необходимо будет сформировать документ и перенаправить отчет.

Сведения о подписанте указываются на титульном листе отчета. Если это руководитель фирмы или ИП, ставится код «1», а его личные данные (ФИО) должны совпадать со сведениями из ЕГРЮЛ и ЕГРИП, и сданными, содержащимися в электронной подписи.

Если в последней ошибка, ее нужно перевыпустить.

Это общая ошибка, свидетельствующая о том, что где-то указан не тот состав данных или нарушена последовательность предоставления сведений.

При этом, в отказе может быть указана дополнительная информация о том, что именно неверно в отправленной декларации. После исправления ошибок данные необходимо перепредоставить.

Посмотреть требования для конкретной декларации или расчета можно через бесплатный сервис на сайте ФНС России.

У каждого файла отчета должно быть уникальное имя (универсальный уникальный идентификатор).

К структуре и составу налоговых деклараций есть определенные требования. Проверка их происходит по xsd-схемам (актуальные описаны в бесплатном сервисе ФНС России). Выберите налог, документ, которым отчитываетесь, период, и сможете просмотреть нужную форму, шаблон и формат отчета.

К данной ошибке могут быть примечания, что и где нужно исправить. Если их нет, стоит обратиться в ИФНС.

ИНН и КПП в декларации должны совпадать с данными в Свидетельстве о постановке на учет.

Если выдается ошибка, проверьте правильность заполнения кодов. После исправления вновь отправьте данные в налоговую.

У двух принятых отчетов за один и тот же период не может быть одинаковый номер корректировки. Если первичный отчет принят без ошибок или принят с уточнениями, то повторно надо подавать уже уточненную декларацию.

Когда эта ошибка пришла в ответ на уточненный отчет, нужно проверить номер корректировки предыдущей принятой уточненной декларации (в следующем отчете он должен быть на единицу больше).

Проще говоря, если принята корректировка № 2, укажите № 3, выгрузите отчет и перенаправьте повторно в ИФНС.

Это тоже общая ошибка, свидетельствующая об отсутствии или избыточности какого-то элемента. Как правило, отказ дополняется более подробными сведениями об ошибках.

Перечень обязательных элементов для налоговой декларации можно проверить с помощью бесплатного сервиса на сайте ФНС России (выберите вид отчета и период, затем нажмите «Формат документа». Вы увидите раздел «Состав и структура документа (Документ)», где прописаны все обязательные элементы файла и требования к ним. Если в колонке «Признак обязательности элемента» стоит «О», без этого показателя отчет не примут).

Нужно проверить отчет и отправить его заново.

Как правило, в строке «номер корректировки» в первичной декларации проставляется «000», при представлении уточненной декларации указывается номер корректировки: «001», «002», «003» и т. д.

ФНС может направить уведомление об отказе в приеме, если:

- в первичной декларации в строке с номером корректировки вместо «000» указаны другие значения;

- уточненная декларация направлена в инспекцию, в которой организация снята с учета.

Нужно проверить строку «номер корректировки», исправить ошибку, выгрузить данные заново и отправить их в налоговую.

Важно: не отправляйте уточненную декларацию без квитанции о приеме первичного отчета и не подавайте уточненный расчет в один день с первичным.

Это означает, что расчет не прошел логистический контроль.

В соответствующих строках раздела 1 приложения 1 к расчету необходимо указать:

- общее количество застрахованных лиц;

- общую и необлагаемую сумму выплат;

- базу для начисления взносов;

- сумму исчисленных взносов.

Данная ошибка, как правило, возникает, если:

- в расчете указаны отрицательные значения;

- нарушены контрольные соотношения внутри расчета ;

- есть между документами несостыковки с расчетом 6-НДФЛ и информацией ФСС;

- в разделе 3 расчета есть неточности в данных СНИЛС, Ф. И. О. и ИНН сотрудников.

Проверьте расчет по контрольным соотношениям ФНС и ФСС в бесплатной программе Tester (требует регулярного обновления). Теперь она проверяет не только формат, но и контрольные соотношения (информация ФНС от 26.12.2017). Тестовую программу регулярно обновляйте.

Ошибки в персональных данных сотрудников могут быть в базе налоговой инспекции. В таких случаях необходимо направить в инспекцию письмо с точными данными СНИЛС, ФИО и ИНН каждого сотрудника.

Ошибки в приеме могут быть также вызваны обновлением приемного комплекса в налоговой инспекции, значит, нужно несколько дней подождать и отправить отчеты повторно.