Добрый день.

Подскажите, пожалуйста, где-то указывается система налогообложения в 1с Розница 2.2 ?

Настраиваю первый раз, с ней никогда не работала.

ООО на УСН (Д-Р) покупаем с НДС, продаем без НДС (продажи ещё не осуществляли, вот хочу понять, как тогда программа поймет, что должно быть без НДС?)

Благодарю за ответ.

1С:Предприятие 8.3 (8.3.10.2699)

Конфигурация: Розница (базовая), редакция 2.2 (2.2.7.39)

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Доброе утро.

Не помогло. Я до сих пор не могу найти.

Сделала пробную реализацию, убрала галочку в закладке «дополнительно» «Учитывать НДС», «Цена включает НДС».

Но в закладке «фискализация данных» стоит «ОБЩАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ».

Прошу помочь, вдруг кто-то сталкивался.

Спасибо!

г. Московская область6 271 балл

Alenado4a, какая система налогообложения указана у организации и какая ставка НДС в карточке номенклатуры ?

У организации нигде никакая не указана, так как её негде указывать (я могу ошибаться, но я не нашла).

В номенклатуре стоит НДС, так как приход учитывается с НДС (на основании документов от поставщика)

г. Московская область6 271 балл

1) НСИ — организации- в карточке организации иконка со стрелкой — системы налогообложения

2) У Вас УСН, следовательно НДС учитывается в себестоимости и отдельно его выделять смысла нет. Поэтому ставьте «Без НДС»

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Цитата (F1services):У Вас УСН, следовательно НДС учитывается в себестоимости и отдельно его выделять смысла нет. Поэтому ставьте «Без НДС»

Это при условии, что данные дальше не перегружаются в Бухгалтерскую программу.

нужно обязательно, чтобы данные перегружались в Бухгалтерию (пока не знаю как, но это следующий шаг).

г. Московская область6 271 балл

Цитата (Kamushek):Это при условии, что данные дальше не перегружаются в Бухгалтерскую программу

Поясните.

Что же будет в БП ?

Цитата (F1services):1) НСИ — организации- в карточке организации иконка со стрелкой — системы налогообложения

Это сделала, спасибо большое.

Составьте договор беспроцентного займа по готовому шаблону

Цитата (F1services):Что же будет в БП ?

НДС — это отдельный расход для УСН. Любой расход должен быть документально подтвержден, расход НДС при покупке при УСН должен быть подтвержден.

Поэтому при покупке документы надо оформлять как положено.

Цитата (F1services):и отдельно его выделять смысла нет. Поэтому ставьте «Без НДС»

Поэтому выделять смысл есть и ставку НДС надо указывать ту, которая указана в документе ТОРГ-12 и включать в стоимость.

22.01.20 — 16:13

Привет братьям по разуму.

Подскажите пож-ста кто знает где копать?

В драйвере Дримкас: драйвер для 1С с ОФД и ЕГАИС

В параметрах ККТ стоит:

Системы налогообложения «Единый налог на вмененный доход»

============================

А в 1с:

Реквизиты организации-> Комиссионный магазин -> Еще -> Система налогообложения -> УСН Доход

Спасибо всем, кто откликнулся

1 — 22.01.20 — 16:15

Ошибка появилась после перепрошивки ПЗУ ККМ ВикиПринт-57Ф

2 — 22.01.20 — 16:19

Вот такое сообщение

=========================

При печати чека произошла ошибка.

Дополнительное описание:

При выполнении операции произошла ошибка:

Некорректный формат или параметр команды:

Неверный параметр "

Система налогообложения"

3 — 22.01.20 — 16:21

Ошибка появилась

Точнее сказать после обновления прошивки в отделе тех обслуживания ККМ

4 — 22.01.20 — 16:23

Печать отчетов об открытии и закрытии смены, печать товарного чека все проходит без ошибок а с печать ЧекаККМ просто беда какая то…

5 — 22.01.20 — 16:25

1С:Предприятие 8.3 (8.3.11.3034)

Розница, редакция 2.2 (2.2.7.36)

6 — 22.01.20 — 16:29

Мне кажется нужно как то привести в соответствие параметры систем налогообложения в принтере ВикиПринт и в Рознице

Как посмотреть и изменить систему налогообложения на принтере чековККМ

7 — 22.01.20 — 16:31

Что то все уже спать легли што ли

8 — 22.01.20 — 16:32

Братцы, Ау…

9 — 22.01.20 — 16:34

если не ошибаюсь то это не принтер чеков, а фискальник, и система налогообложения вроде записывается ему в фискальную память, а туда вот совсем лазить не надо

10 — 22.01.20 — 16:38

в фискальной памяти должна стоять правильная система налогообложения (иначе как вам его бы зарегили в налоговой), значит надо проставить для организации/магазина правильную систему в 1с

11 — 22.01.20 — 16:42

Откройте НСИ — Склады — Особые системы налогообложения (по желтой кнопке со стрелочкой вниз)

———

Я бы еще однозначно обновил саму Розницу и драйвер кассы. Все равно понадобится когда-нибудь

12 — 22.01.20 — 16:49

Драйвер кассы обновил вместе с обновлением прошивки.

не понятно как узнать в фискальной памяти систему налогообложения

что бы такую же установить в 1с Розница, или методом перебора в 1с пробовать…

13 — 22.01.20 — 16:52

(10) я Не силен в системах налогообложения

Это одно и тоже или это разные вещи:

Системы налогообложения «Единый налог на вмененный доход»

Система налогообложения -> УСН Доход

14 — 22.01.20 — 16:53

разные,как девочка и мальчик

15 — 22.01.20 — 16:56

(14) В 1с только

— УСН Доход

— УСН Доход минус Расход

— Общая система налогообложения

Что чему соответствует т.е. чтобы было мальчик-мальчик или девочка-девочка

16 — 22.01.20 — 16:57

Ой, всё

Спроси у гб какая у них система но

17 — 22.01.20 — 16:57

Или в 1с можно на лету менять Системы и просто пробовать пробивать чеки

18 — 22.01.20 — 16:58

(16) Прости хрстаради за бестолковость, но уже целый день никак не сдвинусь с места…

Не сердись подсоби бедному крестьянину…

19 — 22.01.20 — 17:02

Короче

Проблема — несоответствие сно в онлайн кассе и 1с

Решение:

1. Узнать какая СНО должна быть

2. Установить верную СНО на кассе или в 1с

В 1с — тупо настройкой

В кассе — перерегистрацией

В обоих случаях несколько кликов мышью с гуглом

20 — 22.01.20 — 17:05

(19) Сенкс, мил человек,

Уточняю в ККМ провести перерегистрацию в налоговой с параметром без замены ФН…?

Правильно ли я понял!?

21 — 22.01.20 — 17:06

(20) ни в коем случае в налоговой.

22 — 22.01.20 — 17:09

+ (21) в дримкасс старт сначала считай параметры, потом поменяй СН и перерегистрируй.

23 — 22.01.20 — 17:20

(20) перерегистрация с заменой только СНО посещения налоговой не требует

«В обоих случаях несколько кликов мышью с гуглом»

24 — 22.01.20 — 17:21

(22)У меня есть программуля FITO как там считать и поменять СН

Мне катца, что для перерегистрации нужно какое то обоснование с чем то связанное

А уменя только обновление прошивки ККМ и все…

25 — 22.01.20 — 17:21

(23) Это точно, а то не дай бог напортачу…

26 — 22.01.20 — 17:24

(24) для начала, ГБ должен внятно сказать какая сно у вас, и уже потом что-то делать

Ну а так, поставь им общую, че, потом ндс сам заплатишь

27 — 22.01.20 — 17:48

(22) Вот нагуглил кой чего:

=================================

Основания для перерегистрации СМЕНА РЕЖИМА НАЛОГООБЛОЖЕНИЯ — нет. И быть не может. Потому, что это настройки кассового аппарата — и не более.

ККТ уже зарегистрирована.

В данных ККТ можно указать все, что угодно — это не проверяется по сути ФНС и является в последствии головной болью исключительно пользователя.

Сегодня опять связались с ЦТО — сказали перерегистрировать на сайте ИФНС не надо. Нужно только перепрограммировать кассу.

О чем и речь. Но перепрограммировать можно не раньше 1 января, если предполагаете еще работать в этом году.

=================================

Почитал и запутался ВКОНЕЦ!!!

Сегодня уже 22 января, блин регистрировать можно или НЕЛЬЗЯ

28 — 22.01.20 — 17:51

Всё, жди год, в 0:00:01 регай кассу

29 — 22.01.20 — 17:53

Слишком тонкий троллинг, завязывай

Если не шутишь, то вызови специалиста ;(

30 — 22.01.20 — 18:00

(29) Специалист пришел обновил прошивку за деньги, и все перестало работать.

Шибко умный специалист, а нам тупым как выходить из этой ситуации…

Может он специально где то галочку убрал или поставил, ХЗ

А у нас в результате гемор настоящий — не до шуток правда…

31 — 22.01.20 — 18:24

ГБ сказала что у нас Система налогообложения — ЕНВД

В 1с Розница 2.2 выбор:

— УСН Доход

— УСН Доход минус Расход

— Общая система налогообложения

Где взять енту ЕНВД блин подскажите а то замучился уже…

32 — 22.01.20 — 18:32

УРА!!!

Все заработало!!!

Братцы, Всем огромное СПАСИБО за терпение и науку.

Стал чуть-чуть умнее.

33 — 22.01.20 — 20:46

Мда… как налоговая всех запутала…

В Росси ДВЕ системы налогообложения — ОСНО и УСН, УСН подразделяется на два вида — жоход и доход минус расход. Всё остальное — это налоговые режимы. По-этому, обязательно должна быть либо ОСНО, либо одна из УСН. Плюс к ним, может быть ЕНВД, патент и прочие налоговые РЕЖИМЫ, а не системы.

И для правильной работы ККТ необходимо узнать какая у вас система налогообложения (если ГБ не знает, то зайти в налоговый кабинет и прочитать там), какие есть режимы и всё это выставить в кассе драйвером и потом продублировать в 1С. Всё.

Да, в одном из последних релизов Розницы слетает система налогообложения в 1С — просто вернуть взад и работать дальше.

34 — 22.01.20 — 21:01

(27) Понятие ЦТО отменил 54ФЗ.

35 — 22.01.20 — 21:01

+ (34) еще 3 года назад.

36 — 16.02.20 — 20:20

(32) Что сделали? Такая же ситуация. Касса Viki Print 57Ф установлена система налогообложения «патент»при отбития чека в режиме РМК выходит ошибка «Чек не напечатан на устройстве для печати чеков. Дополнительное описание: При выполнении операции произошла ошибка: Некорректный формат или параметр команды: Неверный параметр "Система налогообложения"

в 1С Рознице по организации выбрали:

Патент; без учета НДС.

37 — 16.02.20 — 22:43

(36) Ну а теперь через драйвер ККТ смотришь — какие системы налогообложения активированы в ККТ

38 — 16.02.20 — 22:47

(36) Где вы берете такие кассы и зачем? Неужели, нельзя купить Атол и не заморачиваться вопросами и нервотрепкой?

39 — 17.02.20 — 08:46

(36) везде вроде прописано (1С розница, последний релиз, в ККМ) что патент. Товар ведь ставим «без ндс» ?

40 — 17.02.20 — 08:47

(38) клиент взял. viki дешевле вроде атола

41 — 17.02.20 — 08:58

(40) дешевле на 1000, а мороки на 10000.

42 — 17.02.20 — 09:50

(39) Еще раз спрошу — вы это смотрели через драйвер ККТ прямо в прошивке вашей кассы? Или в 1С?

43 — 17.02.20 — 10:00

Некропостинг, однако.

(36) дико сомневаюсь что Розница при пробитии передает в кассу СНО патент

44 — 17.02.20 — 10:03

45 — 17.02.20 — 10:04

46 — 17.02.20 — 10:07

(44) он путается в показаниях «Касса Viki Print 57Ф установлена система налогообложения «патент»», «в 1С Рознице по организации выбрали: Патент; без учета НДС.», » Такая же ситуация. »

То есть вроде у него уже «патент»

47 — 17.02.20 — 11:08

(42) в настройке оборудования из 1С когда проваливаешься в оборудование.

48 — 17.02.20 — 11:09

(42) имел ввиду что ситуация такая же, как у автора, когда разные установлены СНО в оборудование и в программе. Ошибка об этом говорит.

49 — 17.02.20 — 11:11

(44) сегодня попробую. отпишусь как получилось. как некоторые, решили проблему и пропали) всех отблагодарив за помощь.

50 — 17.02.20 — 13:06

Пропал.

51 — 17.02.20 — 17:07

в ККМ если смотреть по данной ссылке установлена галачка патентная система налогооблажения https://help.dreamkas.ru/hc/ru/articles/360000676405-Смена-системы-налогообложения-СНО

52 — 17.02.20 — 17:09

При тесте подключение. пишет что «Тест успешно выполнен. Тест выполнен без ошибок» красным шрифтом выходит что Ставка НДС20% не доступы без лицензирования прошивки!

53 — 17.02.20 — 17:32

Проблему решили:

1. Добавил новое оборудование ККТ новый драйвер с сайта https://help.dreamkas.ru/hc/ru/articles/360000259169-Вики-Принт-Ф-1С#1СОшибки

2. Установил драйвера.

3. создал новое оборудование, добавил организацию в 1С с обязательным указанием налогообложением с заполненными полями (магазин, склад) начало действия и Патентная система налогообложения с освобождением от НДС

4. В пользователях указал физ лицо. в настройках указал физ лицо. (в двух местах)

В итоге все заработало. Но ошибка при открытие выходит «Ставка НДС20% не доступы без лицензирования прошивки!»

seevkik

54 — 18.02.20 — 03:29

(43) вот.

Смена налогообложения на онлайн-кассе

Максим Демеш

7 июля 2022

926

Смена налогообложения на кассе нужна при переходе с одного налогового режима на другой. Например, вы работали на ОСН, а переходите на УСН. Начать платить налоги по новым тарифам ― мало. Нужно внести соответствующие настройки в онлайн-кассу. Иначе в чеках будет указан неверный налоговый режим, что является прямым нарушением, за который полагается штраф.

Рассказываем, как провести процедуру самостоятельно и не привлекать к себе внимание контролирующих органов.

Оглавление

- Кому обязательно менять систему налогообложения

- Как сменить систему налогообложения на кассе Эвотор

- Если используются две системы налогообложения

- Как изменить систему налогообложения на кассе АТОЛ

- Как выполнить возврат по кассе при смене системы налогообложения

- Как исправить режим налогообложения в чеке

- Частые вопросы и ответы

Кому обязательно менять систему налогообложения

ИП или юридическое лицо переходит на новый налоговый режим по собственному желанию или требованию законодательства. Распространенный случай: доход вырос и уже не удовлетворяет лимитам, установленным для УСН. Приходится искать другую подходящую систему налогообложения.

Или еще вариант: налогоплательщик закрывает ИП и регистрирует юридическое лицо. Если до этого он пользовался ПСН, теперь придется выбирать «упрощенку» или ОСН. Юридические лица работать на патенте не могут.

Любая из вышеперечисленных ситуаций требует смены налогообложения, в том числе в настройках онлайн-кассы. Эта процедура непосредственно связана с перерегистрацией ККТ в налоговых органах. Рассмотрим на примерах онлайн-касс известных производителей: АТОЛ и Эвотор.

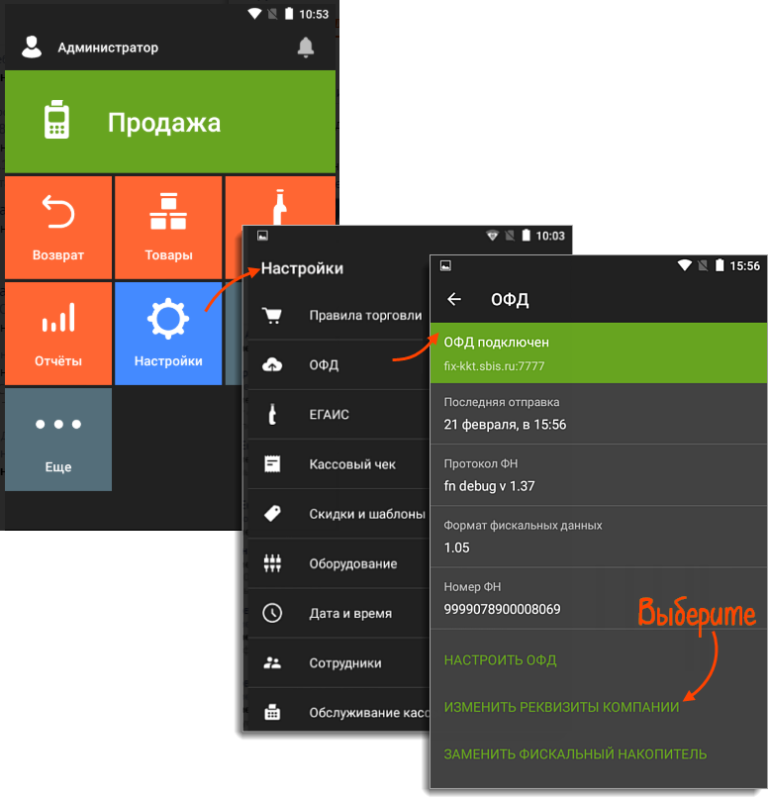

Как сменить систему налогообложения на кассе Эвотор

Для смены налогообложения на кассе Эвотор нужно предварительно закрыть кассовую смену. С открытой изменить настройки не получится. Далее следует выполнить последовательность действий:

-

- 1. Перейти в главное меню и выбрать раздел с настройками.

- 2. В открывшемся окне нажать на кнопку «ОФД».

- 3. Кликнуть «Изменить реквизиты компании». Соответствующий раздел находится в нижней части экрана.

-

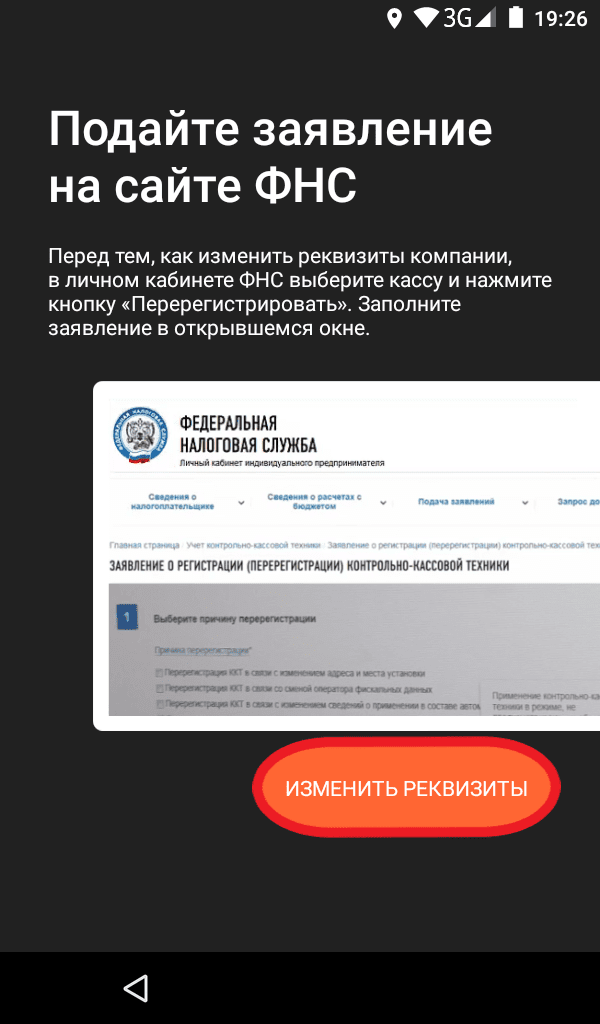

- 4. При смене налогообложения нужно перерегистрировать кассу. На экране появится соответствующее уведомление. В личном кабинете ФНС нужно выбрать свою модель оборудования, нажать «Перерегистрировать», затем ― заполнить заявление (указать данные в форме на экране). Нажать на кнопку «Изменить реквизиты».

-

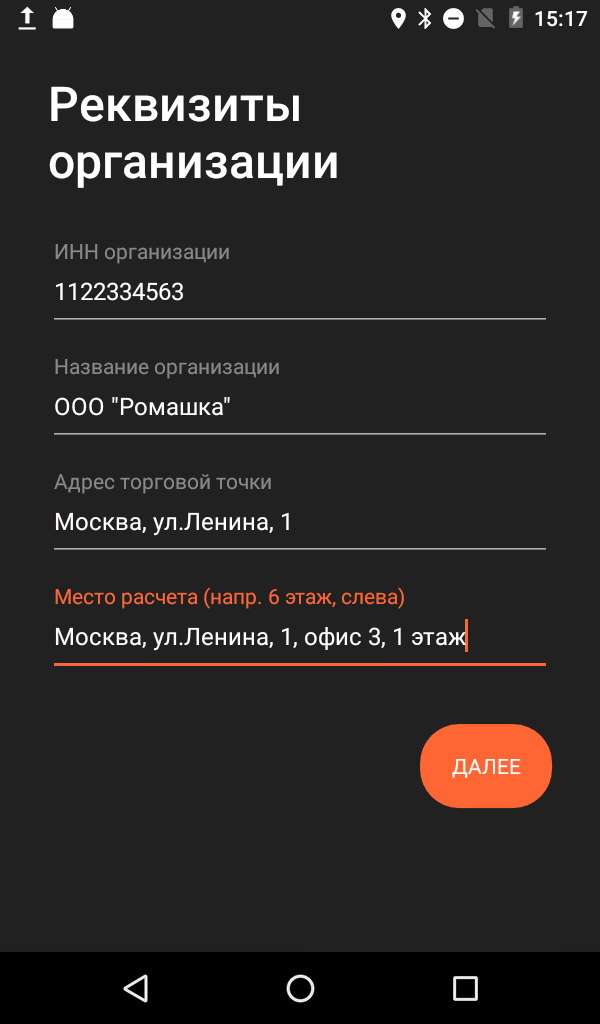

- 5. Внимательно проверить реквизиты, отобразившиеся на экране. ИНН, наименование организации, адрес торговой точки, место расчетов ― все должно быть указано правильно. Если верно, нужно нажать на кнопку «Далее».

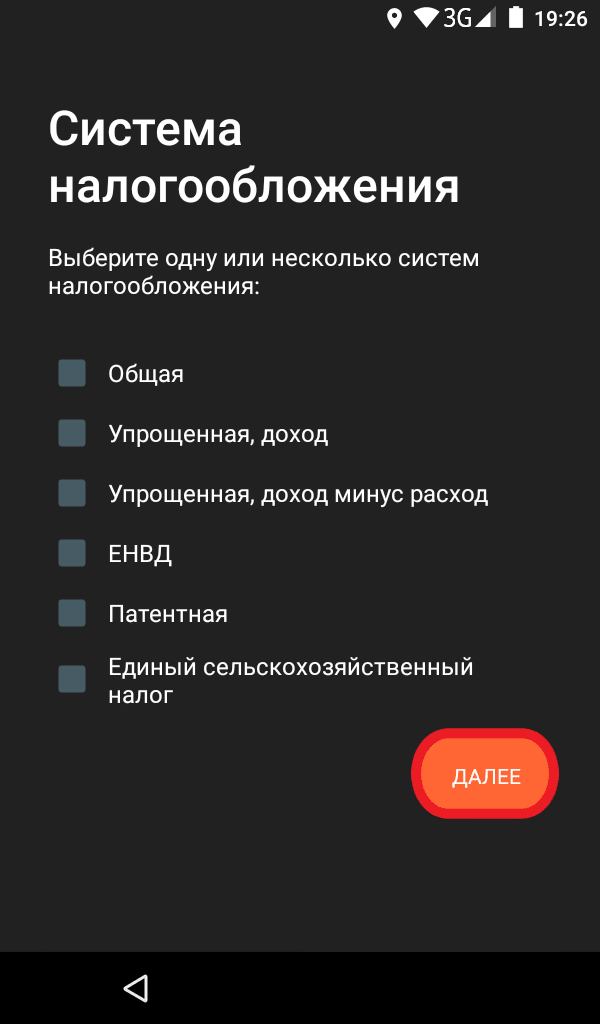

- 6. Указать нужную систему налогообложения и нажать «Далее».

Еще один способ сменить налоговый режим на кассе Эвотор:

- 7. Перейти в «Настройки».

- 8. Открыть «Обслуживание кассы» и перейти в «Дополнительные операции».

Выполнить необходимые изменения.

Если используются две системы налогообложения

Некоторые виды деятельности позволяют использовать сразу две системы налогообложения. Например, предприниматель занимается ремонтом и продажей обуви. Он может использовать УСН и ПСН. На первом режиме продавать, на втором ― предоставлять услуги.

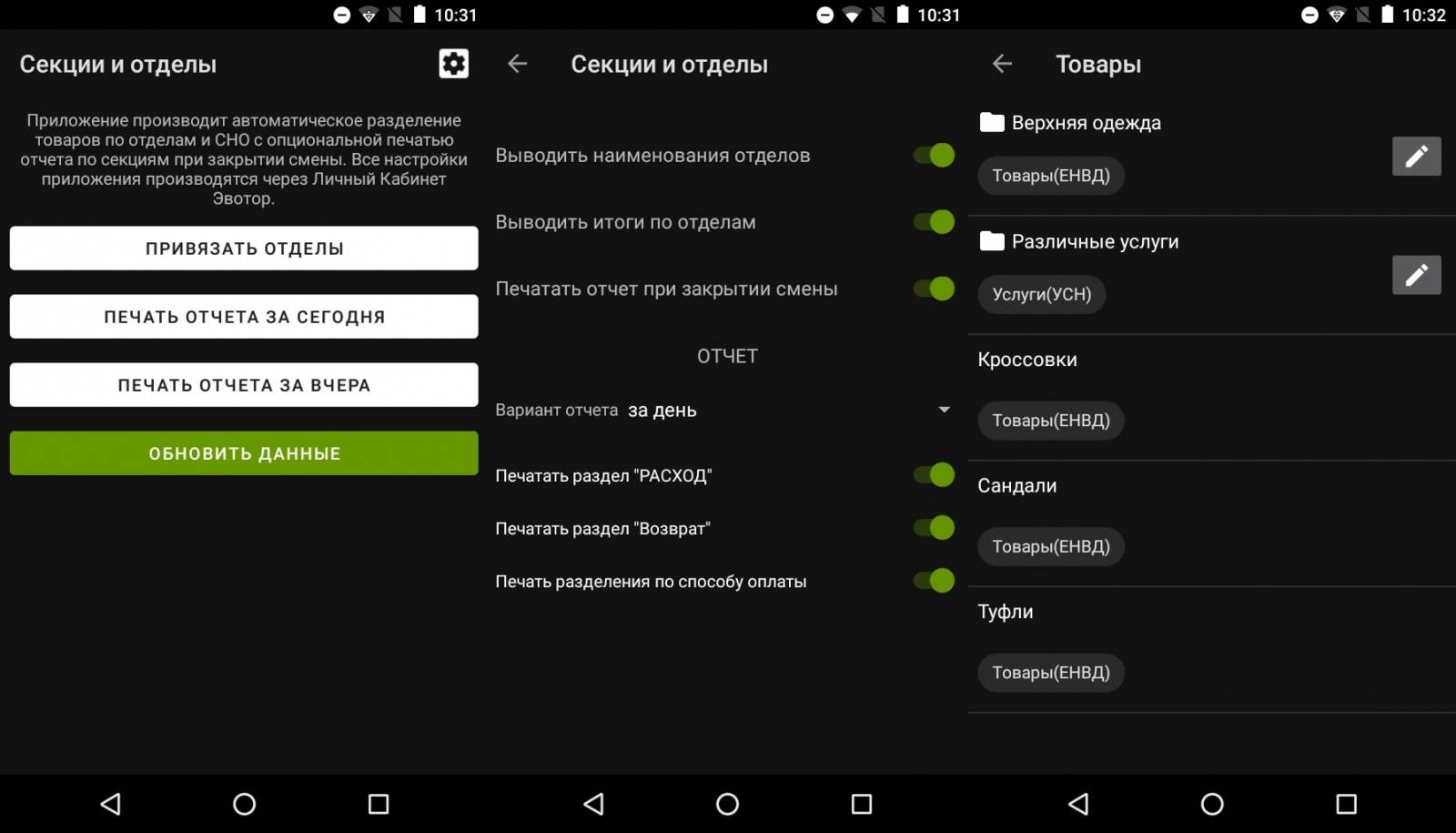

В онлайн-кассе нужно настроить два налогового режима. В случае со смарт-терминалом Эвотор это можно сделать при условии покупки платных приложений. Например, «Разделение чека по секциям, отделам и системам налогообложения (СНО)».

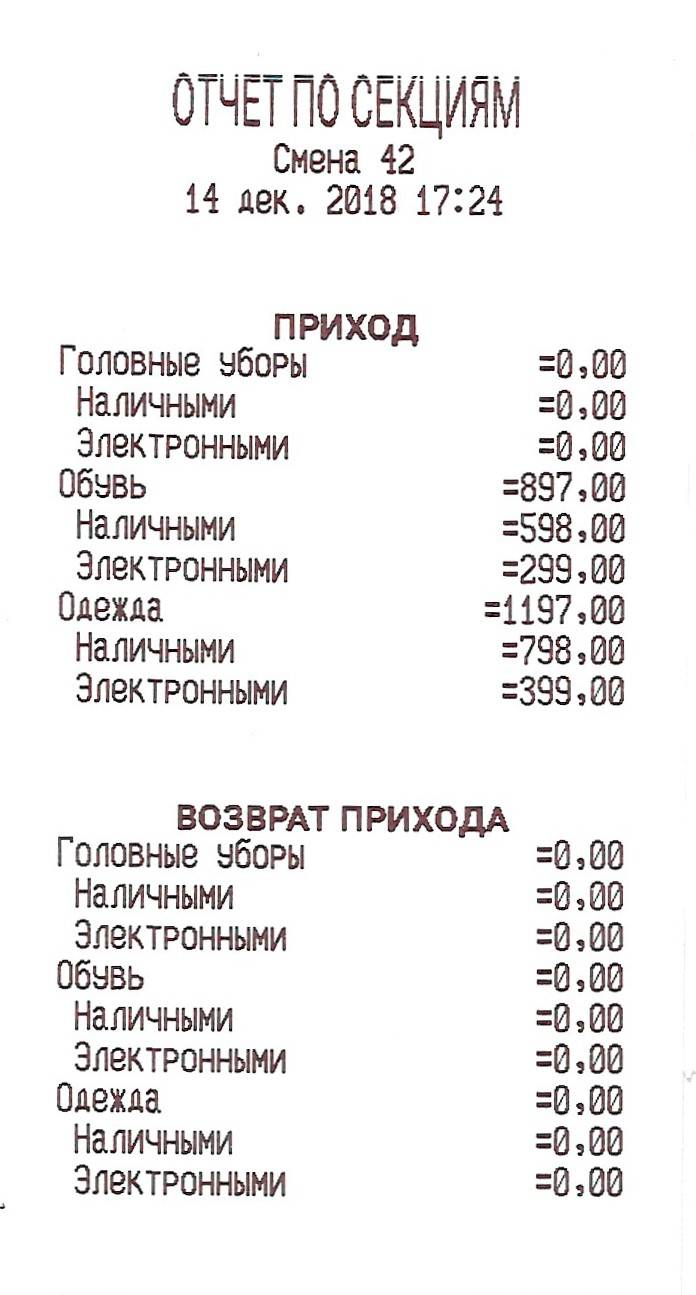

Приложение позволяет в личном кабинете Эвотор распределить товары и услуги по различным отделам, указав для каждого свою систему налогообложения. По результатам продаж можно снять отчет по секциям.

Если клиент будет покупать товары или услуги, соответствующие разным систем налогообложения, смарт-терминал напечатает отдельный чек по каждому режиму.

Как сменить систему налогообложения на кассе АТОЛ

Смена системы налогообложения в кассе АТОЛ SIGMA начинается с перерегистрации аппарата в ФНС. Для этого нужно:

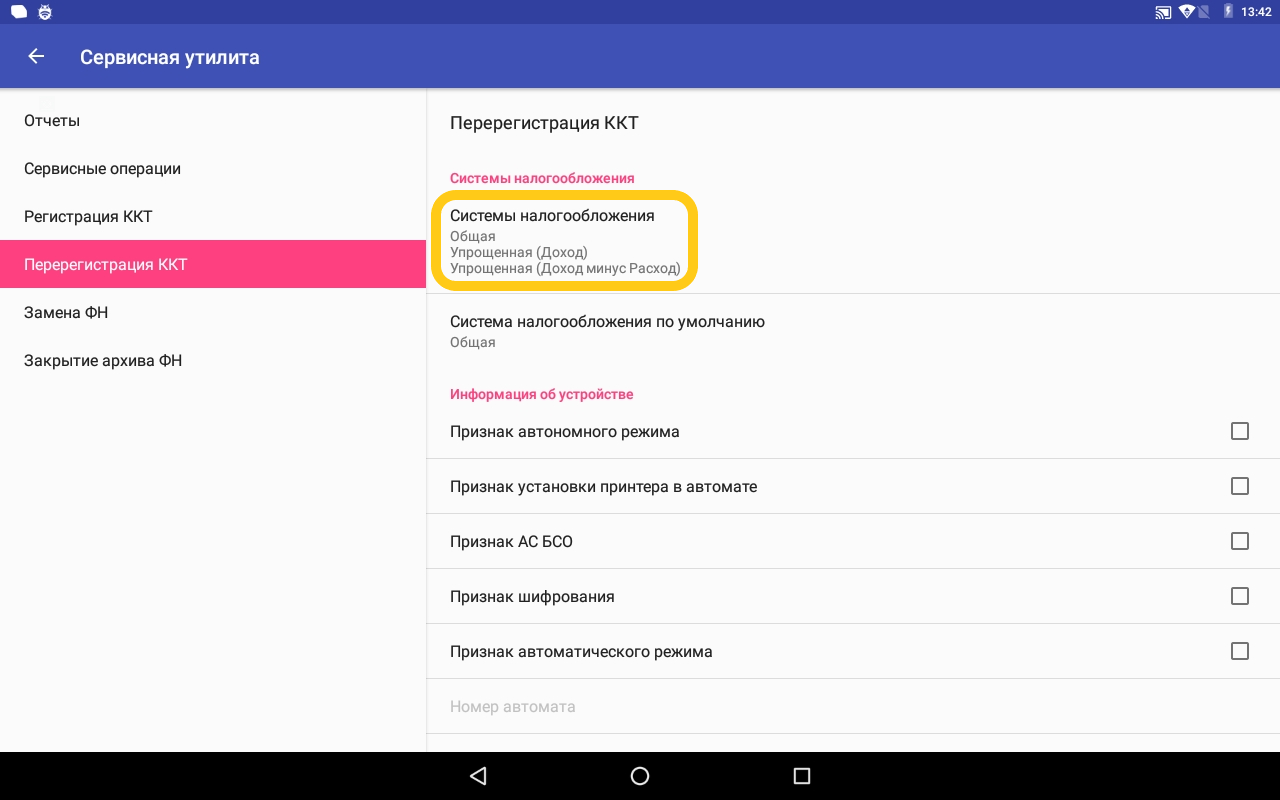

-

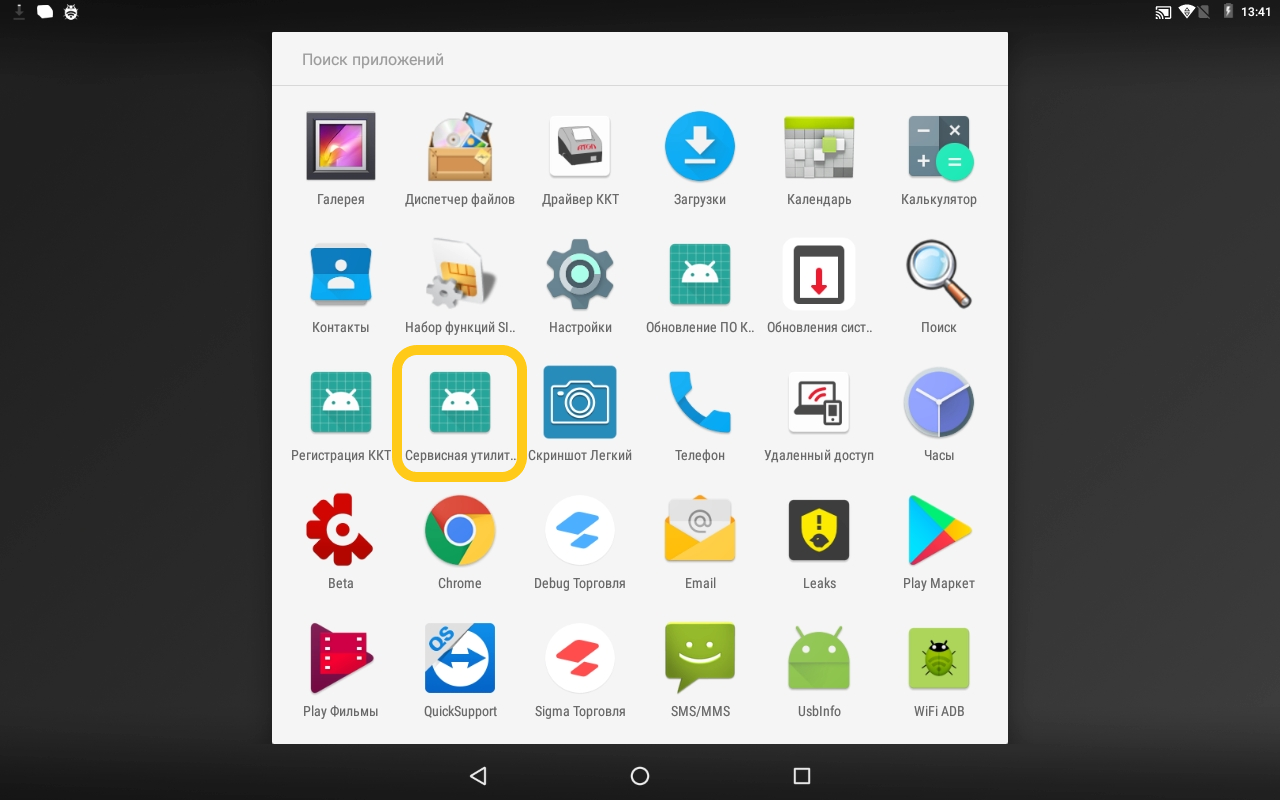

- 1. Открыть сервисную утилиту.

-

- 2. Бывает, что приложение отсутствует. В таком случае нужно обновить SIGMA OS. Если и это не помогло, следует перейти в настройки Андройд и выбрать сервисную утилиту там.

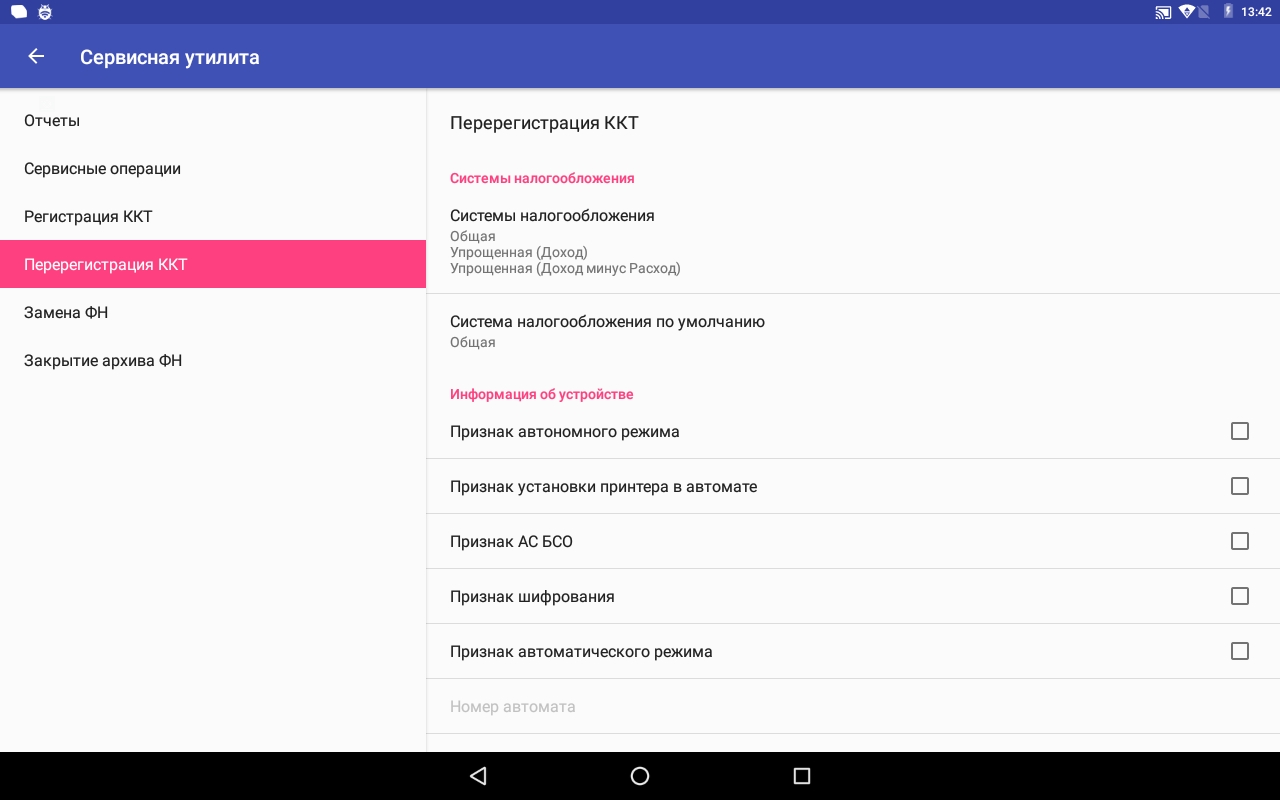

- 3. Перейти в раздел «Перерегистрация ККТ».

-

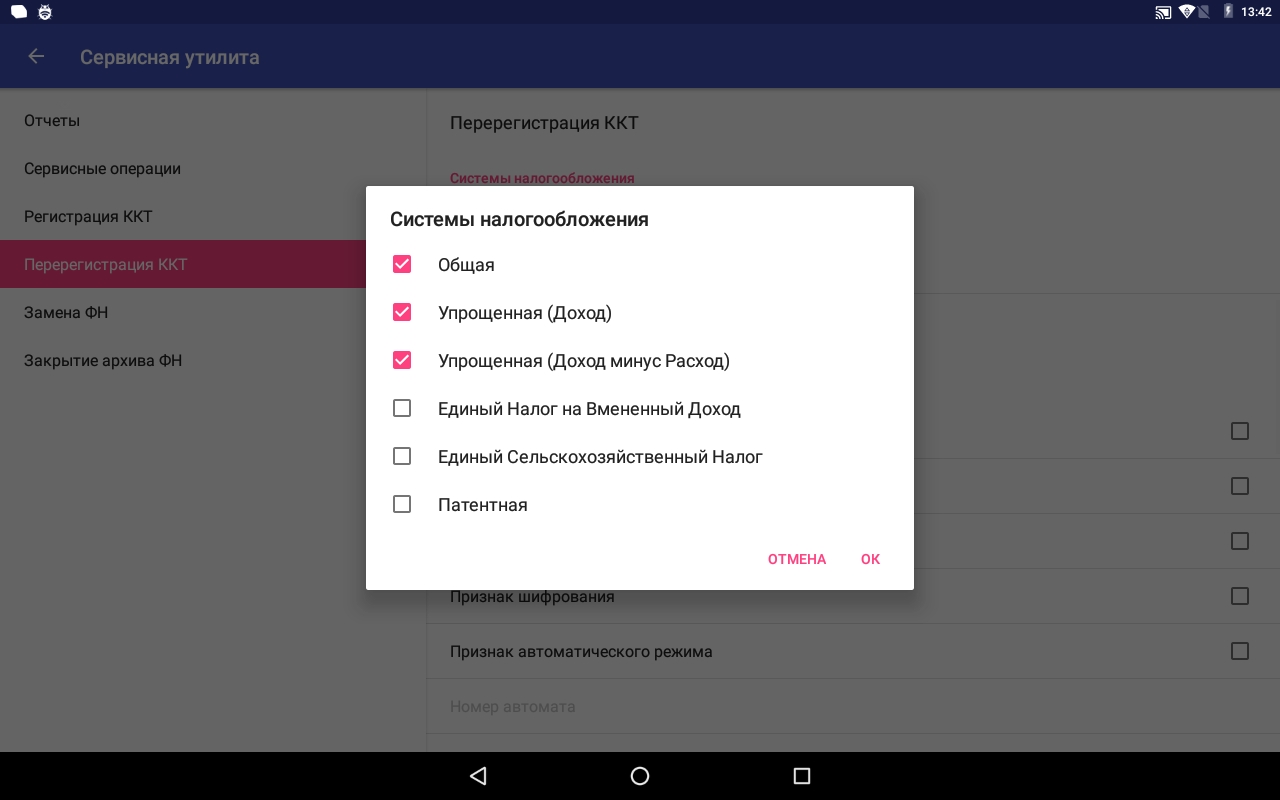

- 4. В подразделе «Системы налогообложения» нажать на первый пункт.

-

- 5. Указать нужный налоговый режим. Обратите внимание, ЕНВД в 2022 году уже не используется. Этой системы налогообложения уже не будет в общем списке.

-

- 6. Нажать «Перерегистрация ККТ» (этот пункт находится в нижней части экрана).

- 7. Касса сформирует отчет о перерегистрации.

При работе с несколькими налоговыми режимами нужно указать для каждой категории товаров.

Как выполнить возврат по кассе при смене системы налогообложения

Иногда возникают ситуации, когда нужно сделать возврат по кассе при смене системы налогообложения. Например, товар был продан на УСН, а покупатель вернул его спустя неделю, когда предприниматель начал работать на ОСН или ПСН. Назревает вопрос: какую систему налогообложения указывать в чеке?

Все зависит от действующего налогового режима. Если предприниматель перешел на «упрощенку» или патент, возврат товара осуществляется по новой системе налогообложения, независимо от того, что его продавали на другой. Итак, в чеке будет указана УСН или ПСН (смотря что используется).

Если произошел переход со спецрежима на общую систему налогообложения, до окончания действия фискального накопителя при возврате в чеке можно указывать прежний налоговый режим.

Как исправить режим налогообложения в чеке

Допустим, ИП перешел на новую систему налогообложения, а в кассу соответствующие настройки внести забыл. Продал товар и пробил чек с неправильным реквизитом. Что делать? Прежде всего, произвести перерегистрацию кассы при смене налогообложения, а потом исправлять допущенную ошибку.

Схема действий зависит от формата фискальных документов. Если применяется ФФД 1.05:

- 1. Для корректировки «Прихода» сформировать такой же чек, но с противоположным признаком расчета («Возврат прихода»).

- 2. Создать новый чек с признаком расчета «Приход», указав действующую систему налогообложения.

Если используется ФФД 1.1 или ФФД 1.2:

- 1. Сформировать чек коррекции.

- 2. Выбрать признак расчета «Приход» или «Расход» (в зависимости от типа ошибочной операции).

- 3. Указать способ оплаты: наличными или картой. Ввести сумму коррекции, систему налогообложения и ставку НДС.

- 4. Основание для коррекции: «Самостоятельная операция» (ошибку обнаружил предприниматель) или «По предписанию» (ФНС выявила нарушение первой). В последнем случае нужно указать номер предписания налогового органа и дату совершения нарушения.

- 5. Указать причину коррекции, номер и дату формирования документа. Подтвердить.

Касса распечатает чек.

Часто задаваемые вопросы

Перерегистрация кассы в налоговых органах осуществляется при смене адреса установки ККТ, изменении реквизитов налогоплательщика, ставки НДС, формата фискальных документов. Также онлайн-кассу нужно перерегистрировать с новым накопителем ― при замене ФН.

ИП может менять налоговый режим 1 раз в год, если переходит с одного на другой при общей системе, УСН и ЕСХН. Патент покупают на срок от 1 до 12 месяцев. Также раз в год можно поменять объект налогообложения при УСН: перейти с «Доходы» на «Доходы минус расходы» или наоборот.

|

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь в перерегистрации кассы?

Не теряйте время, мы окажем бесплатную консультацию и проведем перерегистрацию кассы при замене ФН.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Как снять кассу с учета в налоговой

Чтобы снять кассу с регистрации, достаточно правильно оформить соответствующую заявку и направить ее в ФНС. Документ можно предъявить при личном посещении налоговой службы либо отправить в электронной форме через сайт…

850

Узнать больше

Применение кассы при совмещении разных режимов налогообложения

В связи с вступлением в силу изменений в 54 Федеральном законе, стал актуален вопрос использования контрольно-кассовой техники при совмещении двух систем налогообложения. При совмещении организациями общего режима налогообложения (или УСН)…

1001

Узнать больше

Налоговый учет онлайн-кассы в ФНС

Налоговый учет онлайн-кассы в ФНС — обязательная процедура, несоблюдение которой влечет за собой административные штрафы. Законодательство регулирующее применение контрольно-кассовой техники регулярно изменяется и дополняется. Предпринимателям нужно отслеживать изменения и нововведения,…

391

Узнать больше

Как налоговая будет проверять онлайн-кассы. Штрафы в 2021 году

Проверки налоговой по кассам в 2021 году возобновились — мораторий, введенный из-за внезапно начавшейся пандемии вируса Covid-19, закончился и отныне контролирующие мероприятия будут проходить в штатном режиме. Основная цель данных…

1086

Узнать больше

Сейчас в связи с отменой ЕНВД у индивидуальных предпринимателей стало популярным ведение учета с использованием двух систем налогообложения. Чаще всего так работают те, у кого есть товар проходящий через систему честного знака. Товар который имеет коды маркировки честного знака проходит через налоговую систему УСН, а остальной товар учитывается через Патент.

Для того чтобы работать в программе 1С Розница с двумя системами налогообложения нужно сделать правильные настройки. Для этого сначала нужно сделать две товарные группы. Заходим в раздел НСИ — Номенклатура — Товарные группы. Создаем две товарные группы. названия делаем такие, чтобы было понятно, какая товарная группа по какой системе налогообложения работает. Следующий этап — это создание двух систем налогообложения в справочнике организации.

НСИ — Предприятие — Реквизиты организации. открываем нашу организацию и переходим к созданию двух систем налогообложения. Если у вас несколько магазинов или складов, то для каждого магазина и склада нужно указать систему налогообложения. Далее переходим к созданию вида номенклатуры. НСИ — Номенклатура — Виды номенклатуры. Для каждой товарной группы желательно создать свой вид номенклатуры. При создании нового элемента справочника указываем в настройках по умолчанию нужную нам товарную группу. Нам нужно, чтобы когда мы создаем новый элемент справочника номенклатуры обязательно проставлялась товарная группа. Только в этом случае будет правильно вестись разделение по системам налогообложения.

Создадим для примера две тестовых номенклатуры с разными видами номенклатуры. НСИ — Номенклатура — Номенклатура. Укажем в одной товарную группу УСН, в другой Патент. Сделаем документ оприходования и установку цен номенклатуры. После этого пробьем товар с использованием рабочего места кассира. При пробитии чека в один документ добавим два тестовых номенклатурных элемента. На кассовом аппарате должно пробиться два чека — одни с системой налогообложения УСН, второй Патент. Если в программе 1С Розница настроено два вида налогообложения, то в журнале чеков ККМ, мы увидим два документа. Один чек будет проведен через систему налогообложения УСН, второй чек будет проведен через систему налогообложения патент.

Налог на добавленную стоимость

Программа 1С:ERP предназначена для компаний, осуществляющих облагаемую (по ставкам 20%, 10%, 0%) и не облагаемую НДС деятельность, что обеспечивается ведением раздельного учета по видам налогообложения НДС.

Раздельный учет НДС применяется:

- для компаний, одновременно осуществляющих операции как облагаемые, так и не облагаемые НДС, суммы «входящего» НДС учитываются в зависимости от назначения использования материальных ценностей для целей налогообложения. С этой целью пользователь может вручную указать вид

- налогообложения НДС в течение всего срока нахождения актива на предприятии. Проводки для документов, изменяющих назначение использования номенклатурных затрат для целей налогообложения, формируются автоматически в налоговом периоде, в котором такое изменение было зафиксировано;

- для раздельного учета НДС по прямым (номенклатурным) и постатейным расходам;

- для учета НДС при длительном цикле производства на предприятии;

- при использовании налогоплательщиком права не выполнять распределение НДС, если расходы по реализации, не облагаемой НДС, не превышают 5% общей величины расходов, в соответствии с п. 4 ст. 170 НК РФ.

Поддерживается возможность ведения учета НДС:

- при исполнении организацией роли налогового агента по НДС;

- при импорте товаров из стран Евразийского экономического союза;

- по операциям комиссионной торговли с составлением сводных счетов-фактур.

В учете НДС отражаются факты хозяйственной деятельности, зафиксированные на основании документов, предоставленных контрагентами и сформированных организацией.

В 1С:ERP обеспечены порядок и правила заполнения и выставления счетов-фактур, корректировочных счетов-фактур, ведения журналов учета счетов-фактур, книги покупок и книги продаж, формирования декларации по НДС.

Для сверки данных учета НДС с контрагентами предназначен отчет Реестр счетов-фактур выданных, который может быть отправлен покупателю по электронной почте или получен от поставщика. Все операции по сверке данных учета НДС с контрагентами выполняются в рабочем месте Сверка данных учета НДС.

Сведения, зафиксированные в учете НДС, используются в дальнейшем при подготовке декларации по НДС (с предоставлением в электронном виде в органы ФНС РФ).

В соответствии с рекомендациями ФНС России (письмо от 07.04.2015 № ЕД-4-15/5752) реализована возможность подготовки и отправки ответа на полученное от налогового органа сообщение с требованием представления пояснений в отношении декларации по налогу на добавленную стоимость.

Прочие налоги и сборы

Решение поддерживает ведение учета в соответствии с положениями ПБУ 18/02 «Учет расчетов по налогу на прибыль». 1С:ERP обеспечивает параллельное ведение бухгалтерского и налогового учета с соблюдением следующих принципов:

- бухгалтерский и налоговый учет ведутся независимо;

- обеспечивается сопоставимость данных бухгалтерского и налогового учета (на основании рабочего плана счетов регламентированного учета);

- суммовые и количественные показатели равны при отсутствии объективных причин расхождения.

При регистрации суммовых показателей бухгалтерского и налогового учета, постоянных и временных разниц соблюдается равенство: БУ = НУ + ПР + ВР.

Учетные данные отражаются в регистрах налогового учета. По ним проверяется полнота и достоверность отражения всех хозяйственных операций в системе налогового учета. Результат расчета налога на прибыль подтверждается справками-расчетами и используется при заполнении декларации по налогу на прибыль.

Отложенный налог на прибыль можно выделить в бухгалтерском учете и отразить на соответствующих счетах (09 и 77).

В прикладном решении поддерживаются балансовый и затратный метод расчета налога на прибыль организаций. Балансовый метод применяется в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль» в редакции Приказа Минфина России от 20.11.2018 № 236н (далее — Приказ 236н). Затратный метод соответствует положениям ПБУ 18 до внесения в него изменений Приказом 236н.

Поддерживается определение долей прибыли, приходящейся на обособленные подразделения организации, по удельному весу среднесписочной численности работников или расходов на оплату труда в соответствии со ст. 288 НК РФ.

Для анализа расчета налога на прибыль при использовании балансового метода используются справки-расчеты:

- расчет отложенного налога по ПБУ 18 для анализа результатов расчета сумм отложенных налоговых активов и обязательств на отчетную дату, а также результатов формирования и погашения отложенных налоговых активов и обязательств в результате изменения временных разниц в отчетном периоде;

- расчет эффекта изменения ставок налога на прибыль для анализа влияния изменения ставок налога на прибыль на результат расчета налога;

- расчет расхода по налогу на прибыль для анализа результатов расчета расхода по налогу на прибыль.

Для анализа расчета налога на прибыль при использовании затратного метода используется справка-расчет Расчет налога на прибыль.

Оперативное выявление ошибок данных налогового учета и учета разниц в оценке активов и обязательств осуществляется при помощи отчета Анализ учета по налогу на прибыль. Отчет применяется для организаций, по которым ведется учет постоянных и временных разниц при расчете налога на прибыль.

Реализован расчет имущественных налогов:

- налог на имущество — объектом налогообложения признается движимое и недвижимое имущество российских организаций, учитываемое на балансе в качестве объектов основных средств (с 2019 года для движимого имущества в программе недоступно указание ставки и льготы);

- транспортный налог — налогообложение транспортных средств. Налог установлен Налоговым кодексом и вводится в действие законами субъектов Федерации;

- земельный налог — налог на владельцев земельных участков, зачисляемый в местный бюджет по месту нахождения объекта налогообложения.

Для всех указанных налогов доступен выбор порядка уплаты авансовых платежей. Расчет имущественных налогов выполняется отдельными одноименными процедурами в рамках закрытия месяца. Результат расчета имущественных налогов подтверждается справками-расчетами и используется при заполнении деклараций по налогам и авансам по налогам.

Для ведения учета торгового сбора в плане счетов предназначен предопределенный счет 68.13 «Торговый сбор», субконто «Виды платежей в бюджет (фонды)». Поддерживается начисление и оплата торгового сбора.

Для самостоятельной проверки данных учета на соответствие 12 критериям, приведенным в «Концепции системы планирования выездных налоговых проверок», предназначен отчет Оценка риска налоговой проверки:

Рисунок 1 — Отчет оценка риска налоговой проверки

Отчет можно сформировать на конец любого квартала с начала года. Проверка проводится по данным учета и регламентированной отчетности в информационной базе.

Учет по упрощенной системе налогообложения (УСН)

В 1С:ERP можно вести учет по упрощенной системе налогообложения по одному из двух объектов налогообложения Доходы или Доходы минус расходы. Объект налогообложения определяет в дальнейшем методику формирования отчета Книга учета доходов и расходов.

Поддерживается применение ставок налога УСН в зависимости от выбранного объекта налогообложения (6% для объекта налогообложения Доходы и 15% для объекта налогообложения Доходы минус расходы), а также обеспечено применение повышенной налоговой ставки при превышении лимита доходов с учетом коэффициента-дефлятора и (или) средней численности работников в соответствии с Федеральным законом от 31.07.2020 № 266-ФЗ.

В соответствии с п. 1 ст. 252 НК РФ предусмотрена независимая схема учета обоснованных расходов для организаций, работающих по упрощенной системе налогообложения. Реализованная схема формирования расходов при УСН предусматривает их независимое накопление для последующей трансляции в книгу доходов и расходов в конце отчетного периода. Определение расходов, принимаемых в качестве таковых при УСН, осуществляется при помощи статей расходов. Для каждой статьи расходов, признаваемой расходом для целей УСН, необходима установка признака Признавать расходами при УСН.

Комплексный анализ расходов организаций, работающих по упрощенной системе налогообложения (с установленным объектом налогообложения Доходы минус расходы), осуществляется при помощи отчета Анализ расходов по УСН.

На основании книги доходов и расходов осуществляется автоматическое заполнение декларации по УСН, необходимой для предоставления налоговой отчетности в органы ФНС РФ.

Патентная система налогообложения

В 1С:ERP поддерживается возможность ведения учета индивидуальными предпринимателями, применяющими патентную систему налогообложения (далее — ПСН) в соответствии с главой 26.5 НК РФ. Обеспечены:

- оформление заявления на получение патента;

- ведение списка патентов;

- обособленный учет хозяйственных операций по видам деятельности, к которым применяется ПСН, при применении ПСН наряду с другими режимами налогообложения;

- автоматическое заполнение книги доходов по патенту;

- уплата налога по патенту.

При применении ПСН налоговая декларация не сдается, а расчет налога производится сразу при оплате патента.

ПСН имеют право применять индивидуальные предприниматели, средняя численность наемных работников которых по видам деятельности, относящимся к ПСН, не превышает 15 человек.

Настройки 1C:ERP мы осуществляем в рамках услуги Аренда 1С:ERP или осуществляем отдельно поддержку 1С:ERP с привлечением квалифицированных консультантов 1С:ERP.