Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

- произошло завышение суммы пособия (переплата) сотруднику;

- произошло занижение суммы пособия (недоплата) сотруднику.

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

- при расчете пособия по временной нетрудоспособности была допущена счетная ошибка;

- сотрудник недобросовестно отнесся к своим обязанностям (скрыл сведения, влияющие на получение пособия и его размер, представил документы с заведомо неверными сведениями, и т. п.).

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

4-ФСС. Согласно подпункту 1 пункта 1 статьи 20.1 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», пособие по нетрудоспособности не облагается взносами на травматизм, однако начисленная сумма отражается. Однако, на основании подпункта 1 пункта 1 статьи 24 ФЗ № 125 от 24.07.1998 корректировочный отчет сдавать нет необходимости, так как переплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

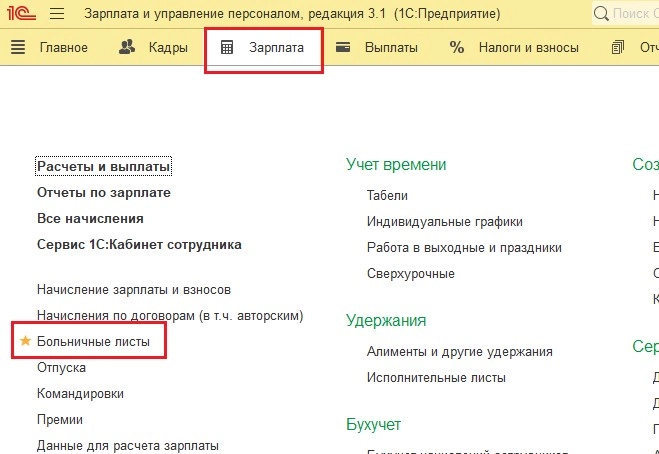

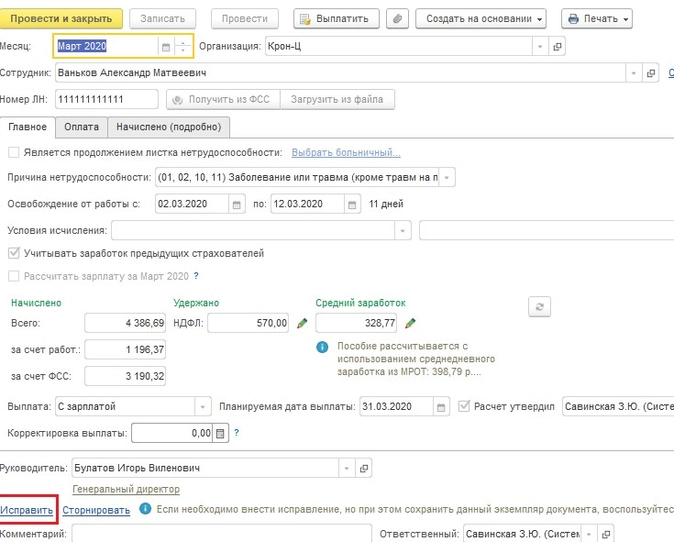

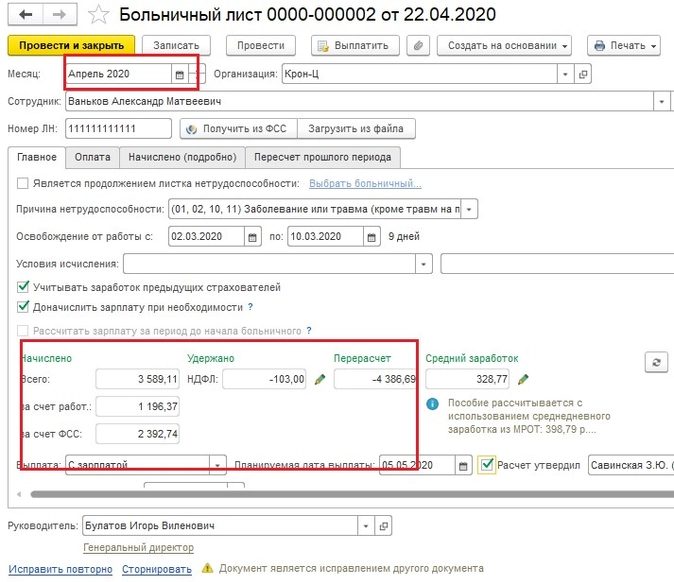

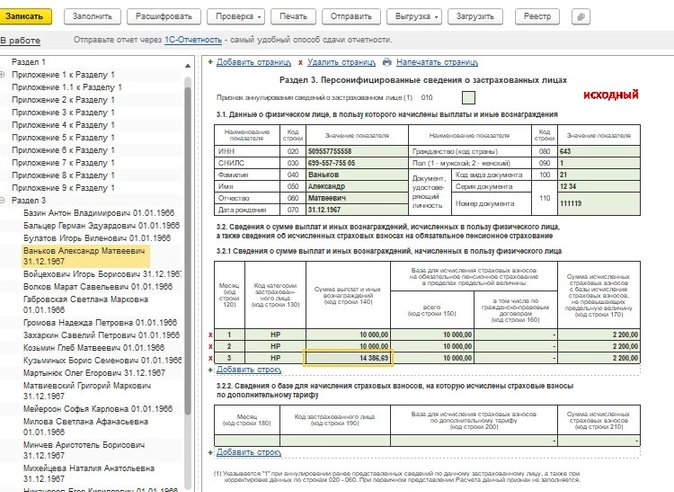

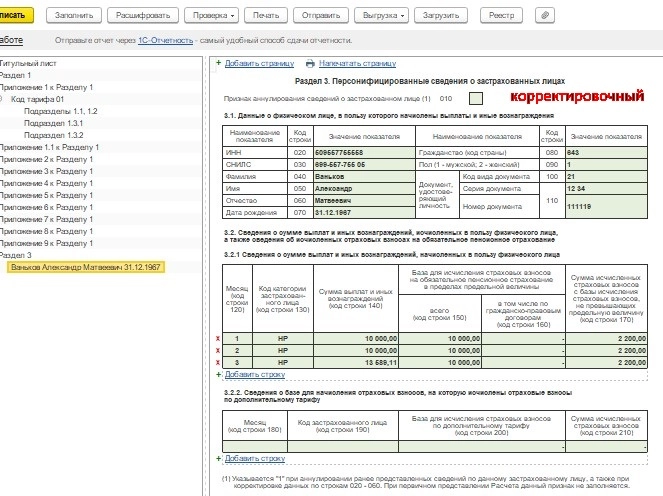

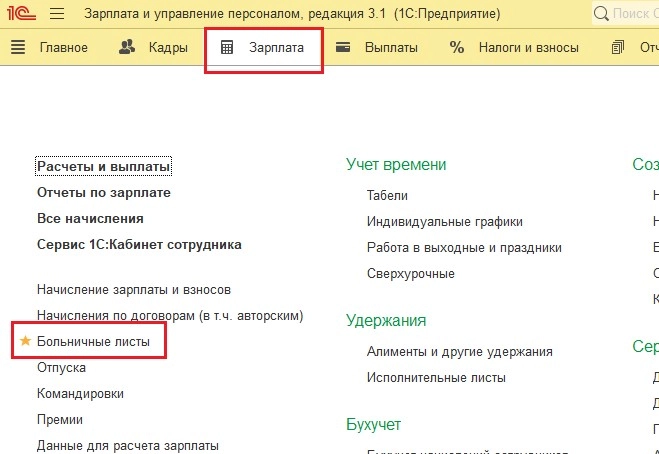

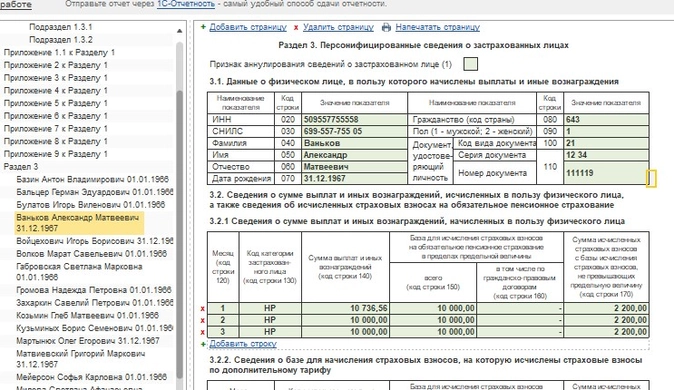

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

Для правильного изменения расчета пособия в связи с нетрудоспособностью необходимо исправить неверный больничный лист. Для этого заходим в раздел Зарплата — Больничные листы.

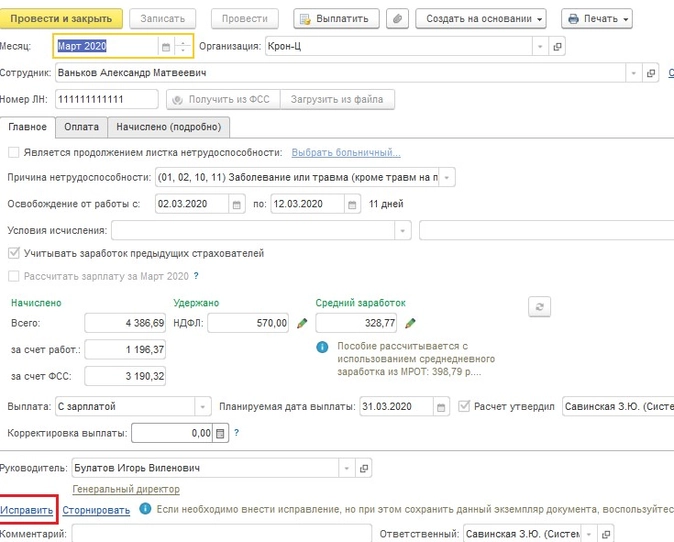

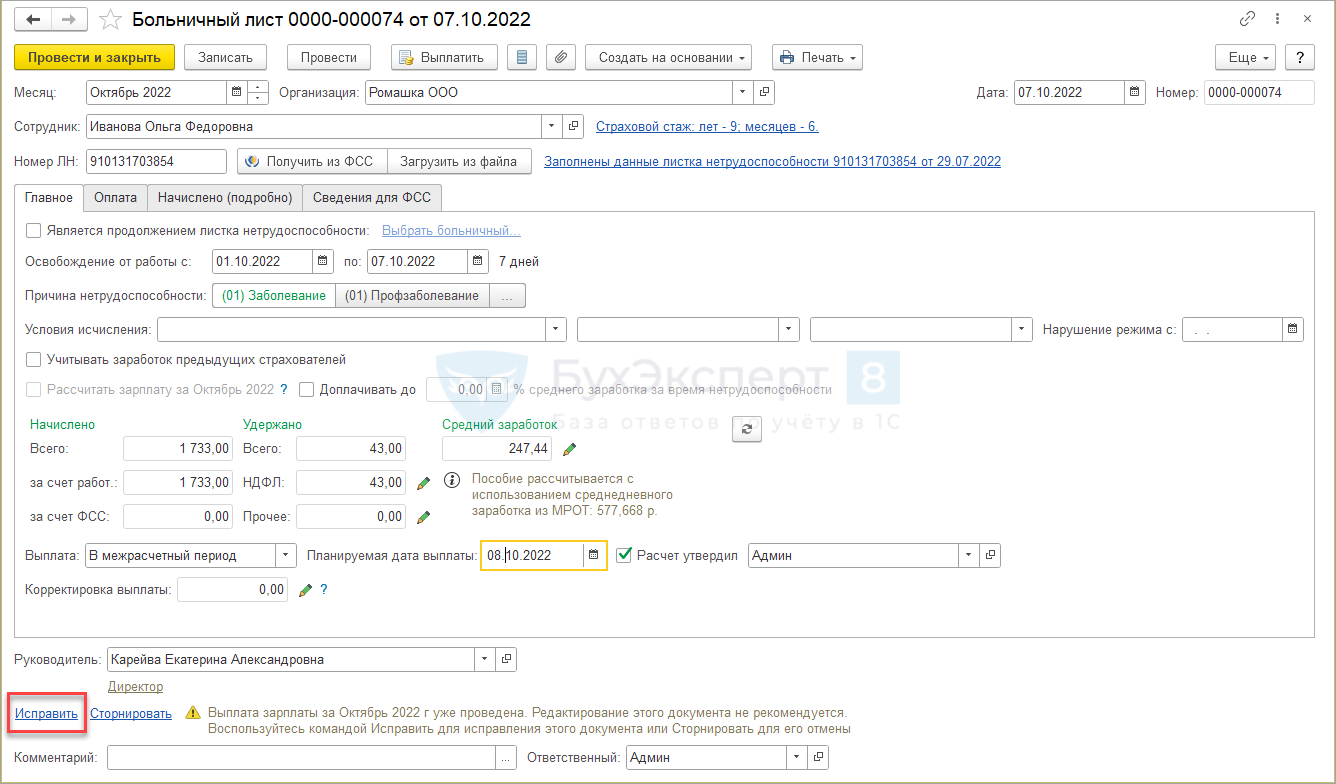

Находим больничный за предыдущий период, заходим в документ, по ссылке Исправить создаем новый больничный лист.

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

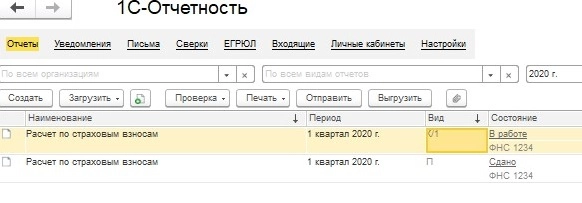

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

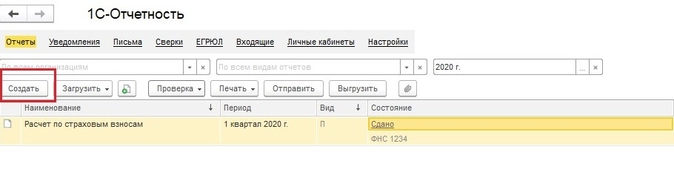

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

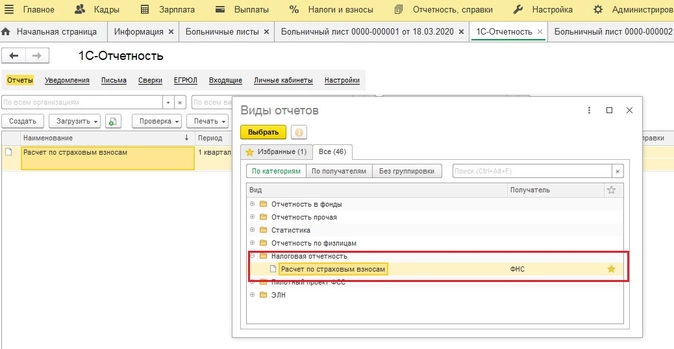

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

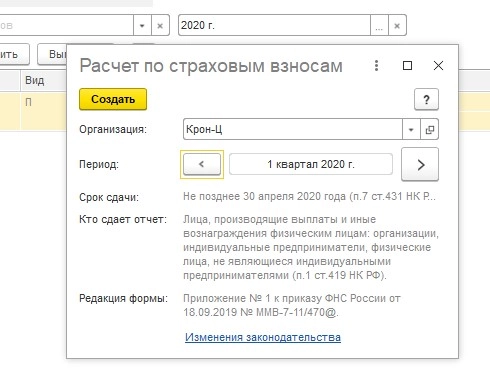

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

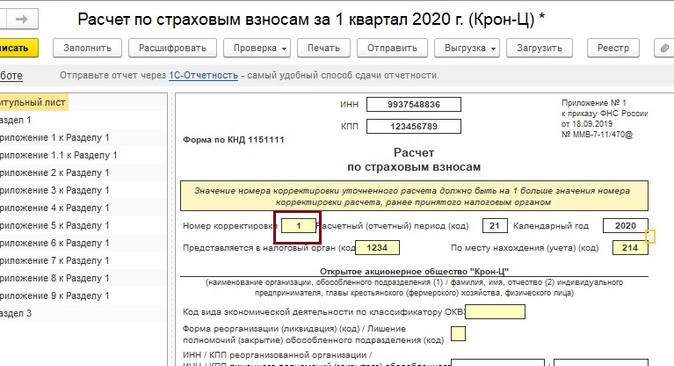

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

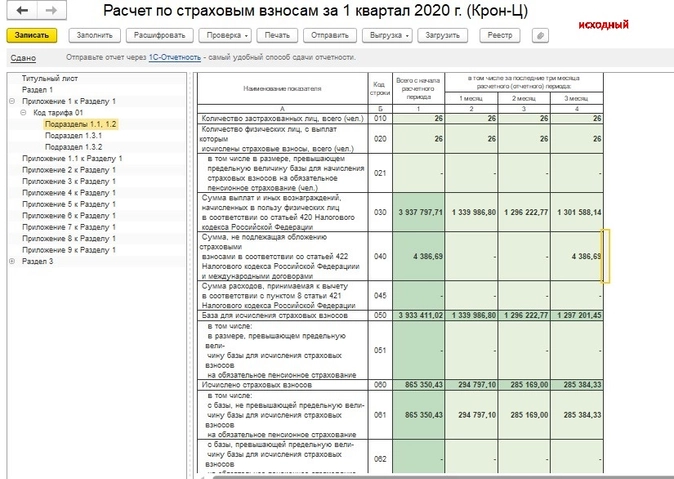

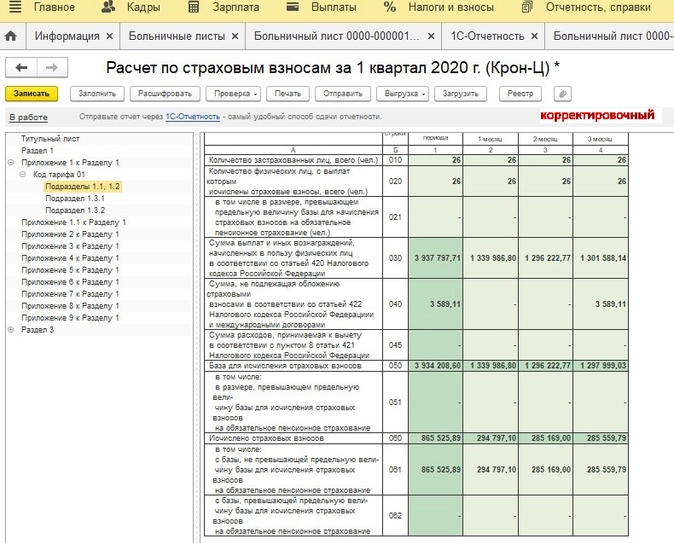

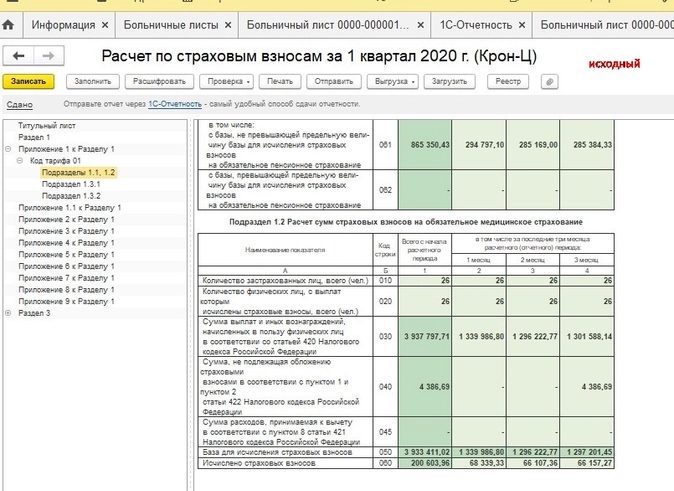

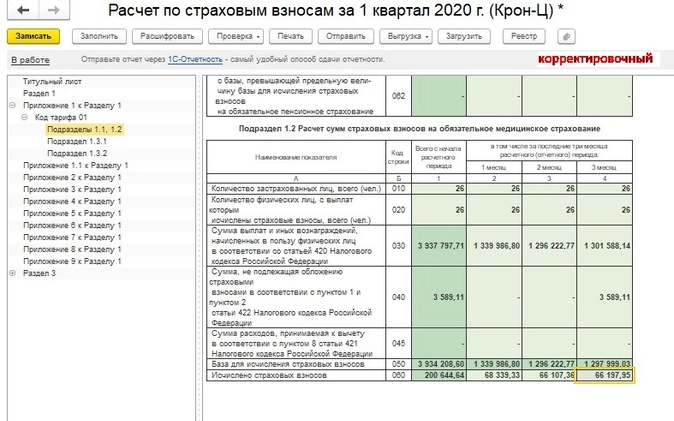

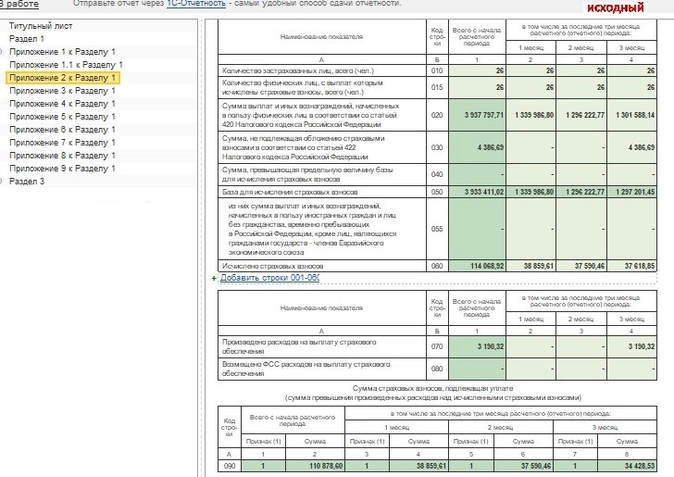

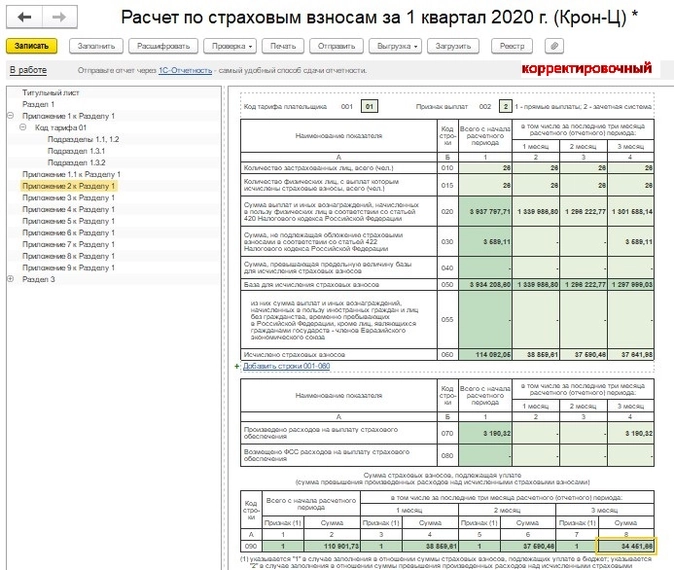

Сравним данные двух отчетов.

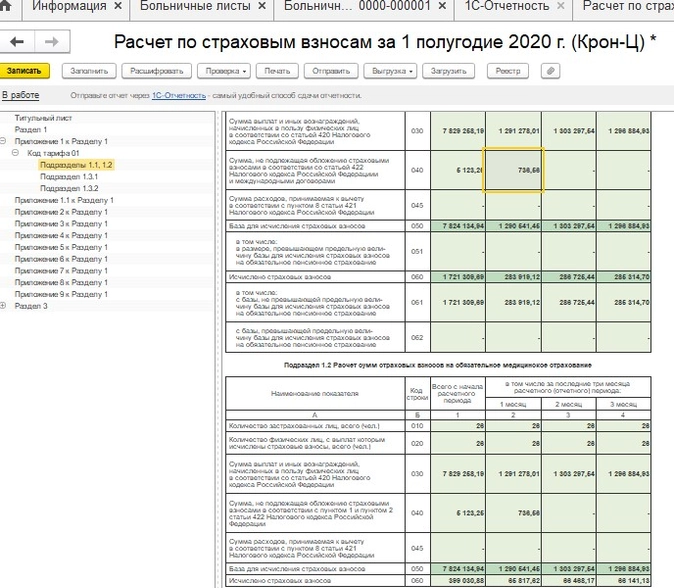

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

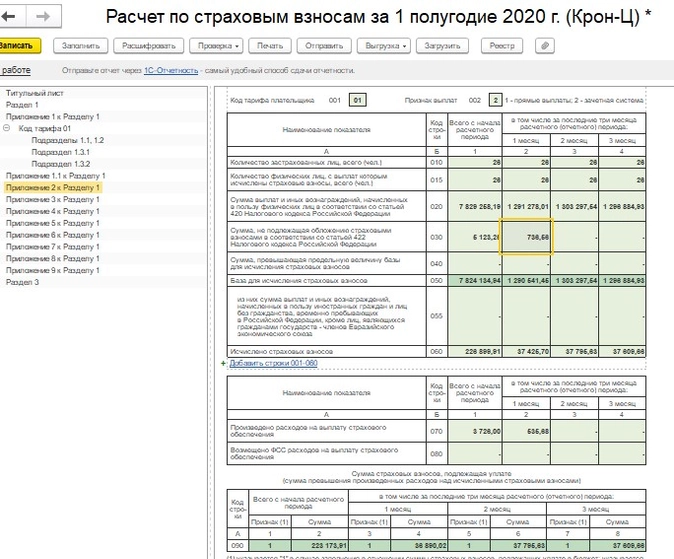

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Выбираем неверно заполненный документ, открываем его и по ссылке Исправить создаем документ- исправление.

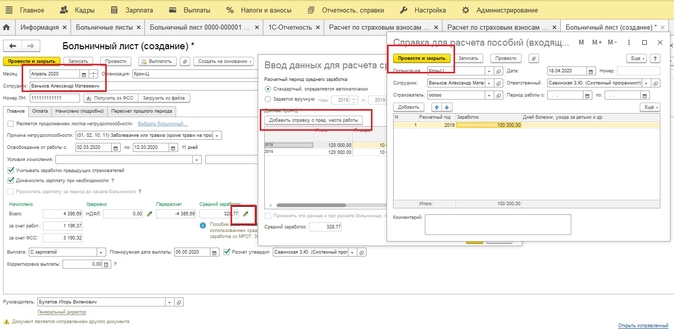

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

4-ФСС. На основании подпункта 1 пункта 1 статьи 24 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», корректировочный отчет сдавать нет необходимости, так как недоплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

В разделе 1:

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

В Приложении 2: по строкам 030, 070.

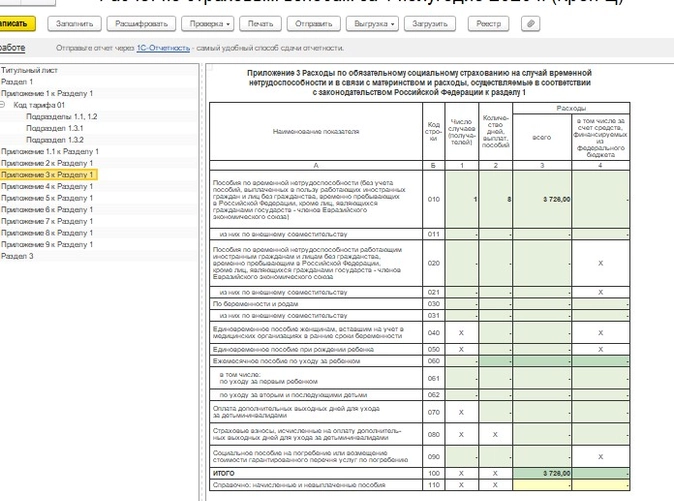

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

Вот таким образом необходимо будет исправить неверные документы по оплате больничных листов, а также сведения в отчетах в разных периодах.

Хорошего дня, уважаемые коллеги!

В статье разберем, как действовать в случаях, когда нужно исправить ранее переданные в ФСС сведения для расчета пособия.

Содержание

- Общий порядок исправления сведений о пособиях

- Пример 1. Пособие по больничному еще не выплачено Фондом

- Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

Общий порядок исправления сведений о пособиях

Порядок действий будет зависеть от того, выплачено ли сотруднику пособие или нет.

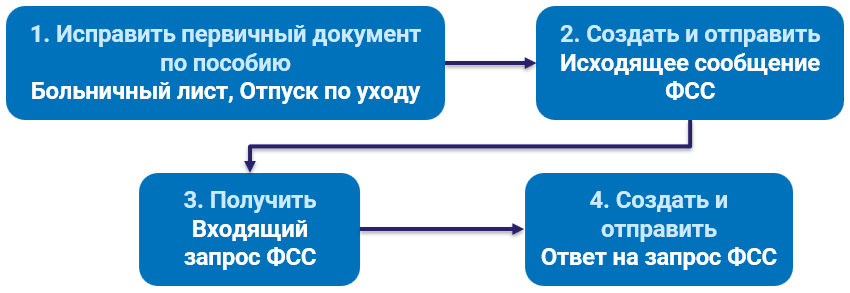

Случай 1. Пособие еще не выплачено Фондом

В такой ситуации достаточно исправить первичные документы по пособию и сформировать новый Ответ на запрос ФСС. Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Создаем и отправляем новый Ответ на запрос ФСС. Заполнение документа:

- устанавливаем флажок Исправление;

- заполняем причину перерасчета.

Случай 2. Пособие уже выплачено Фондом

Когда Фонд выплачивает пособие, проактивный процесс завершается. В этом случае при отправке нового Ответа на запрос ФСС поступает отрицательный протокол. Чтобы возобновить проактивный процесс, после исправления первичных документов по пособию нужно отправить в Фонд Исходящее сообщение о страховом случае ФСС (Кадры – Пособия). Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Отправляем Исходящее сообщение о страховом случае ФСС с признаком перерасчета пособия и идентификатором исходного документа, которым передавали сведения о пособии.

- Получаем Входящий запрос ФСС (Кадры – Пособия).

- Создаем и отправляем Ответ на запрос ФСС.

Разберем оба случая на примере пособия по больничному и пособия по уходу за ребенком..

Пример 1. Пособие по больничному еще не выплачено Фондом

Сотруднице Ивановой О.Ф. рассчитали пособие по временной нетрудоспособности и передали данные в ФСС с помощью документа Ответ на запрос ФСС. На следующий день сотрудница принесла справку о доходах с предыдущего места работы. Пособие еще не выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

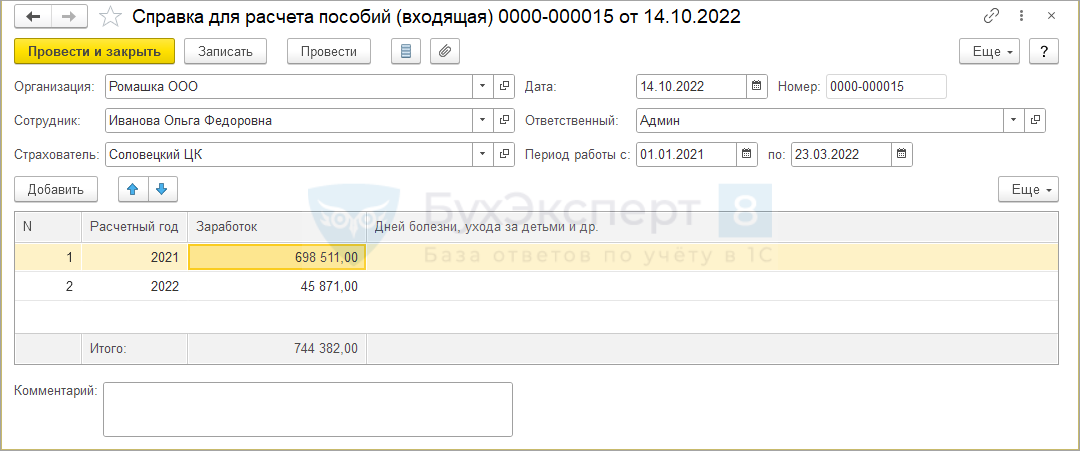

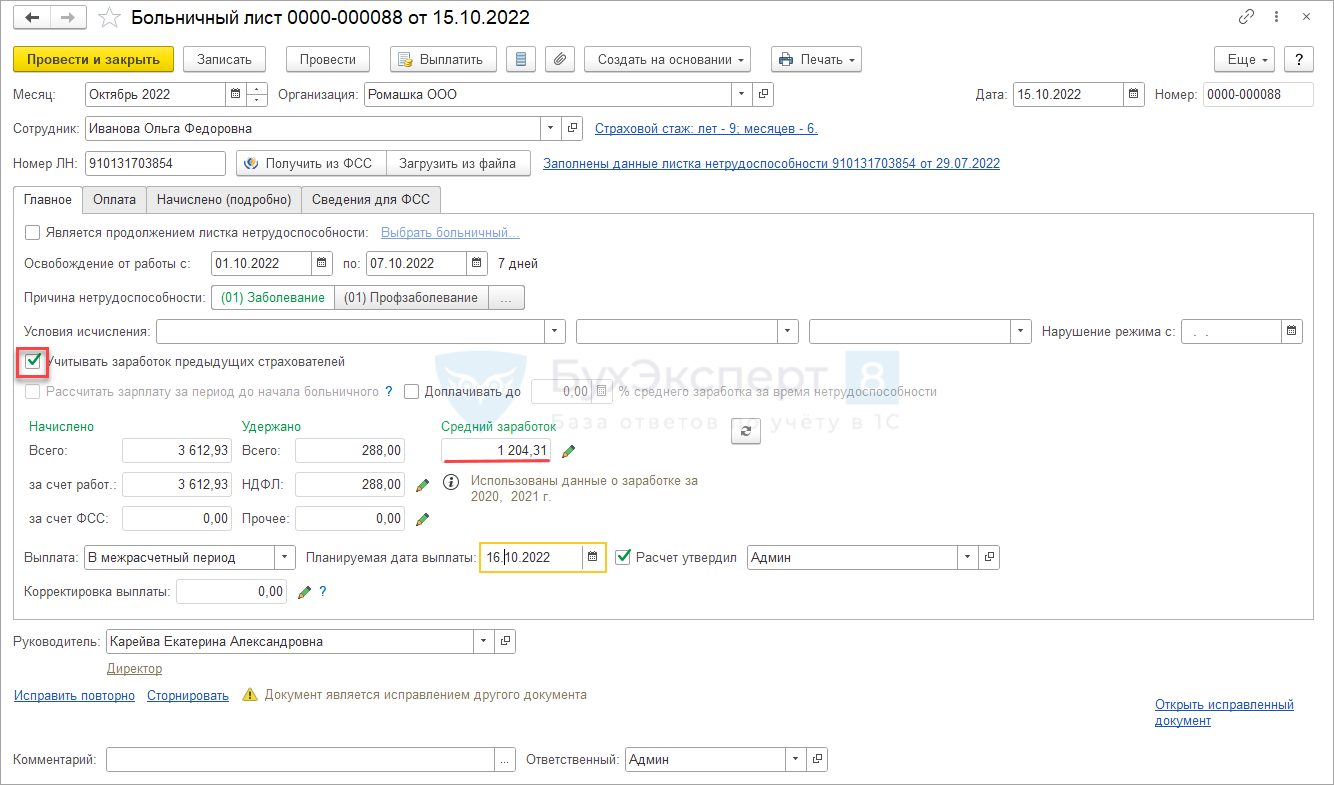

- Внесем сведения о доходах с предыдущего места работы и исправим документ Больничный лист.

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая) (Зарплата — См. также – Справки для расчета пособий).Создадим документ-исправление Больничный лист по ссылке Исправить внизу исходного документа.

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

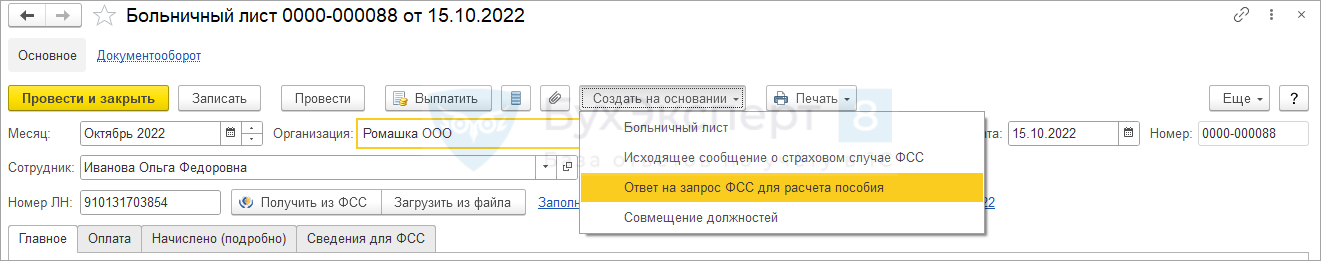

- Создадим Ответ на запрос ФСС для расчета пособия из документа Больничный лист по кнопке Создать на основании.

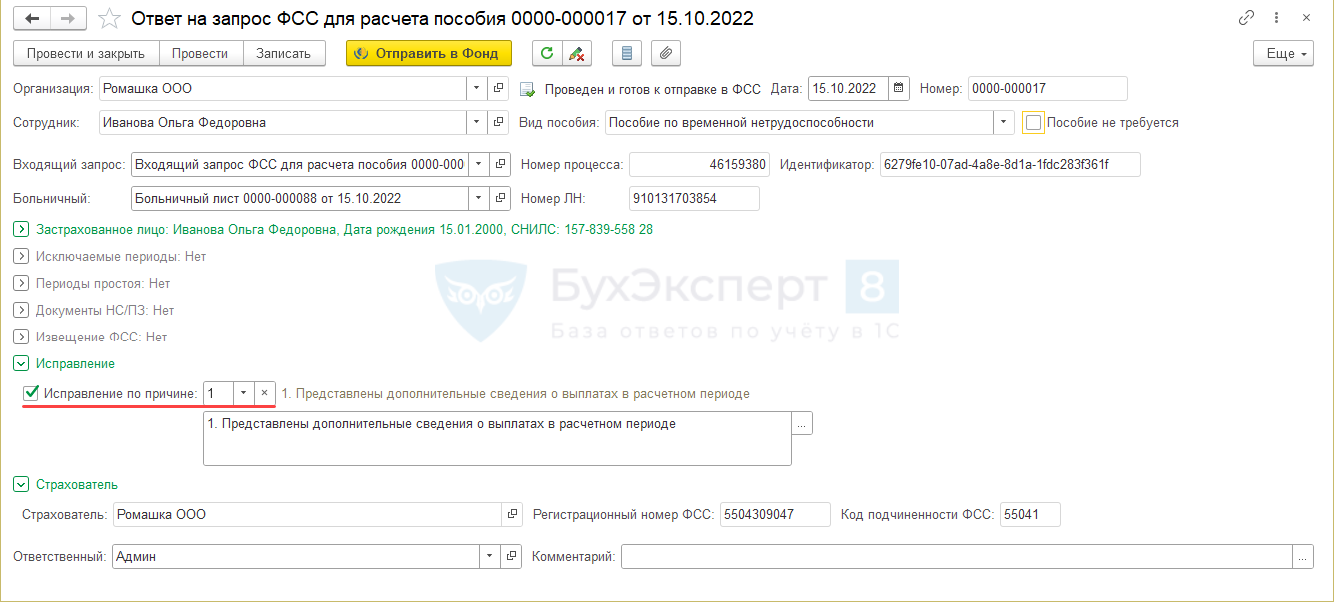

В документе Ответ на запрос ФСС для расчета пособия:

- установим флажок Исправление;

- заполним причину перерасчета.

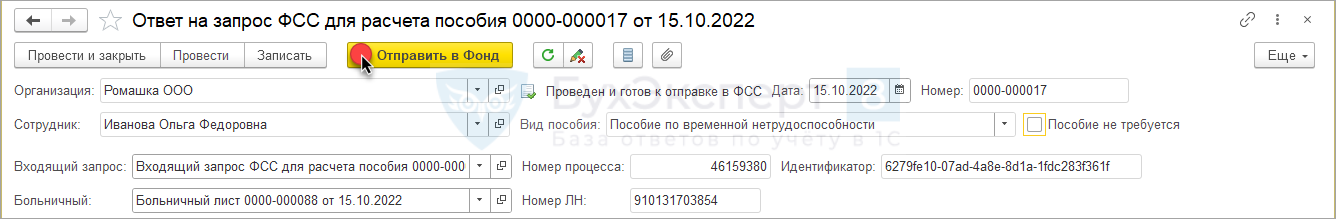

Проведем документ и отправим в ФСС.

Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

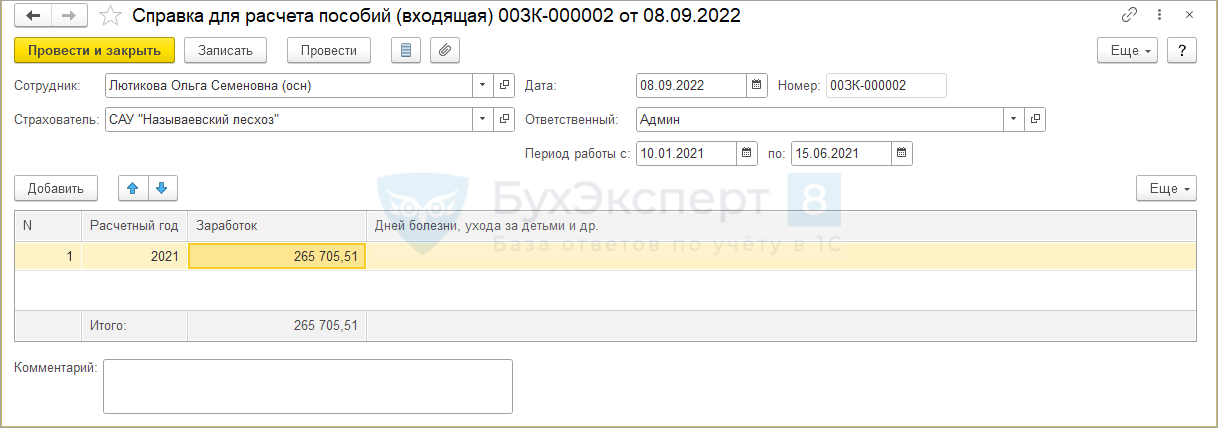

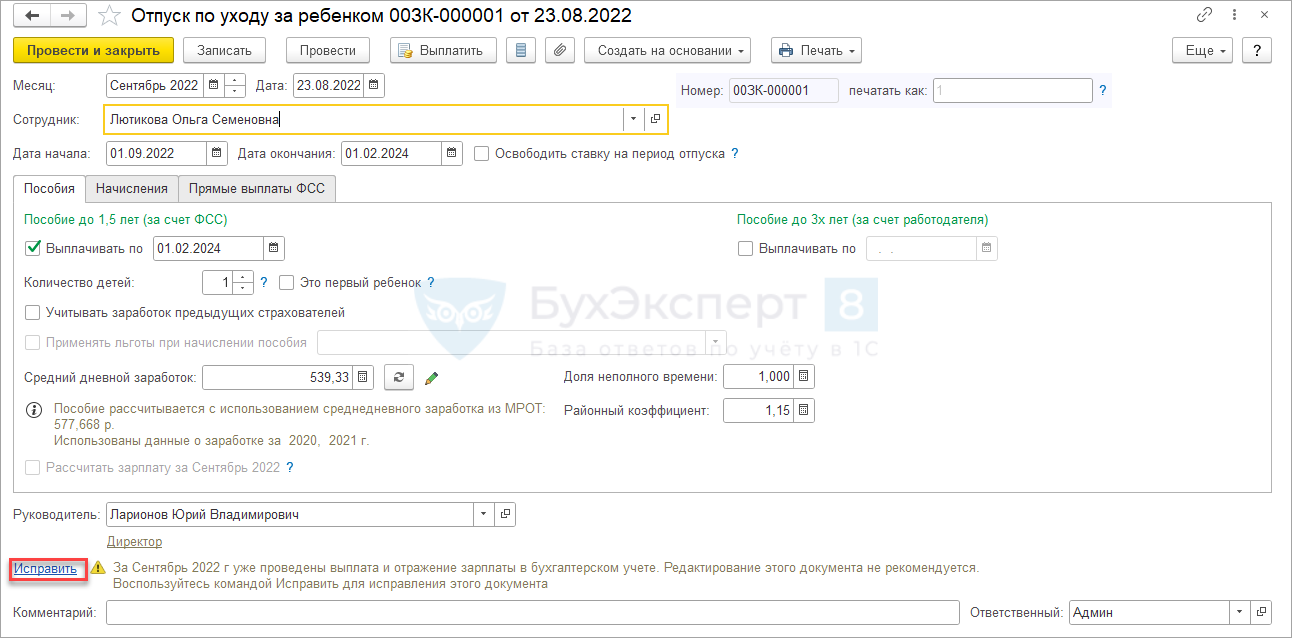

В сентябре сотруднице Лютиковой О.С. рассчитали пособие по уходу за ребенком и передали данные в ФСС с помощью документа Ответ на запрос ФСС. В октябре сотрудница принесла справку о доходах с предыдущего места работы. Пособие за первый месяц уже выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

- Внесем сведения о доходах с предыдущего места работы и исправим документ Отпуск по уходу за ребенком.

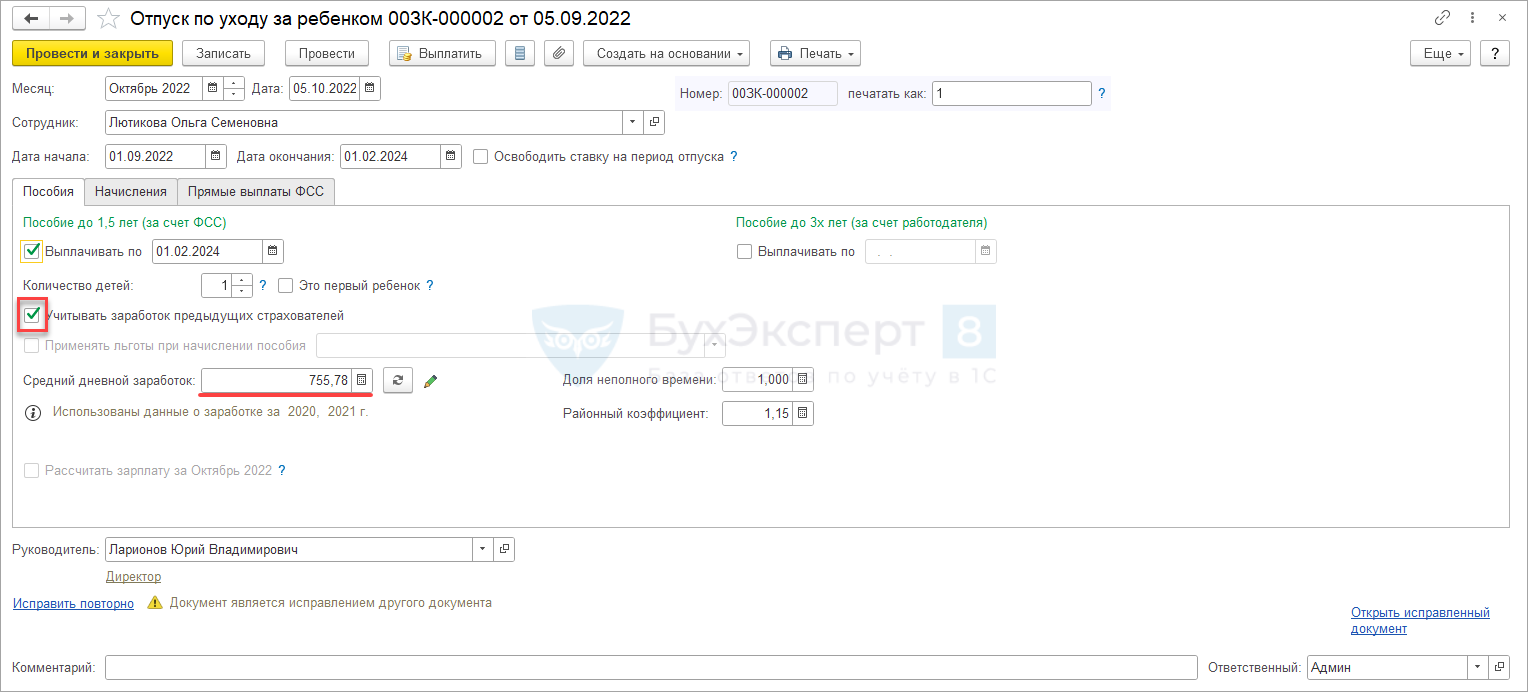

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая).Создадим документ-исправление Отпуск по уходу за ребенком по ссылке Исправить внизу исходного документа.

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

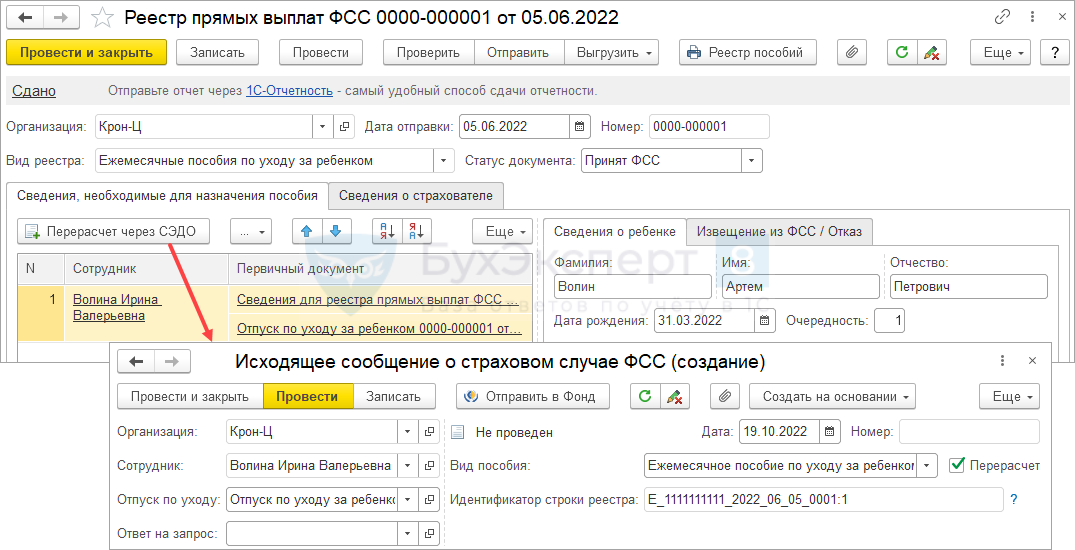

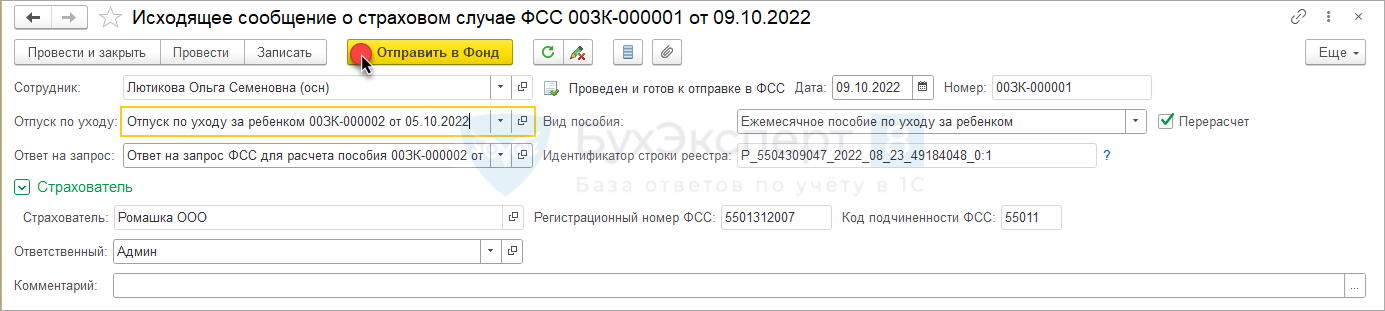

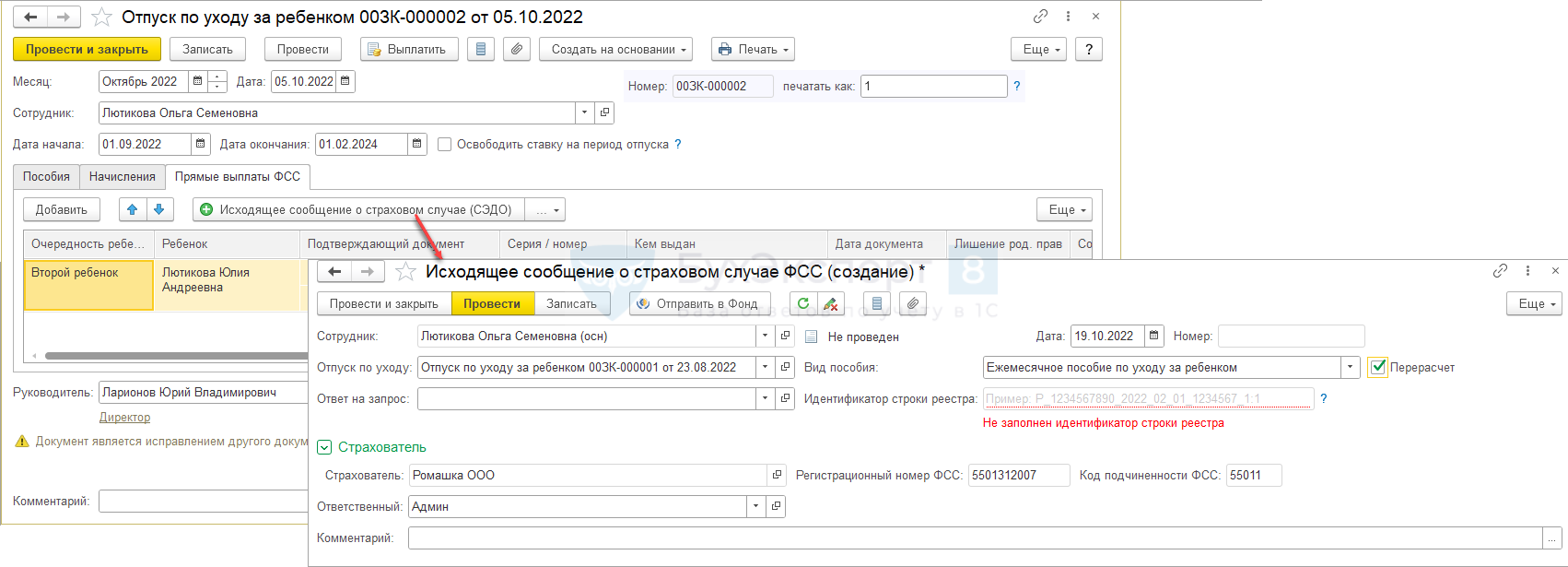

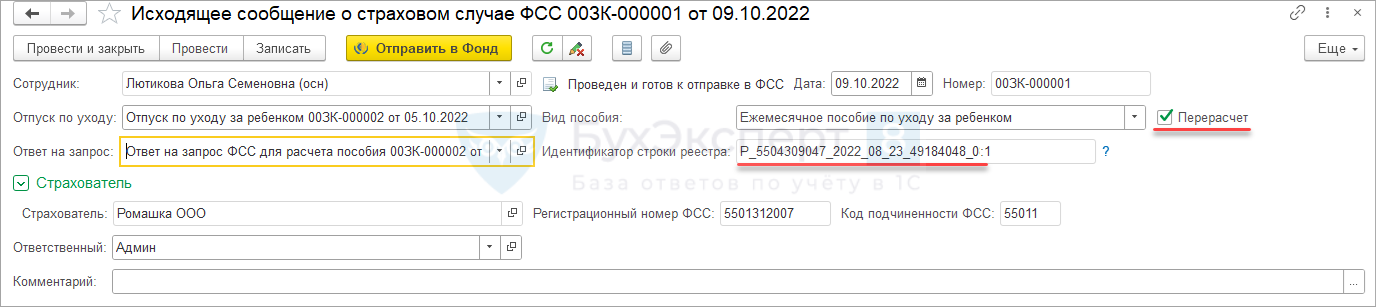

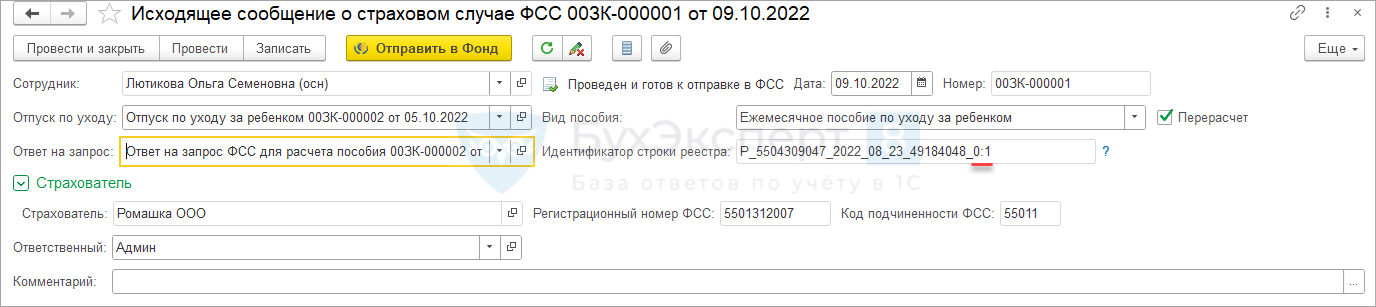

- Создадим Исходящее сообщение о страховом случае ФСС с признаком перерасчета. Это можно сделать напрямую из документа Отпуск по уходу за ребенком на вкладке Прямые выплаты ФСС по кнопке Исходящее сообщение о страховом случае (СЭДО).

В документе Исходящее сообщение о страховом случае ФСС установим флажок Перерасчет и заполним поле Ответ на запрос документом, который был отправлен в ФСС изначально. Если Идентификатор строки реестра не заполнился автоматически, укажем его вручную.

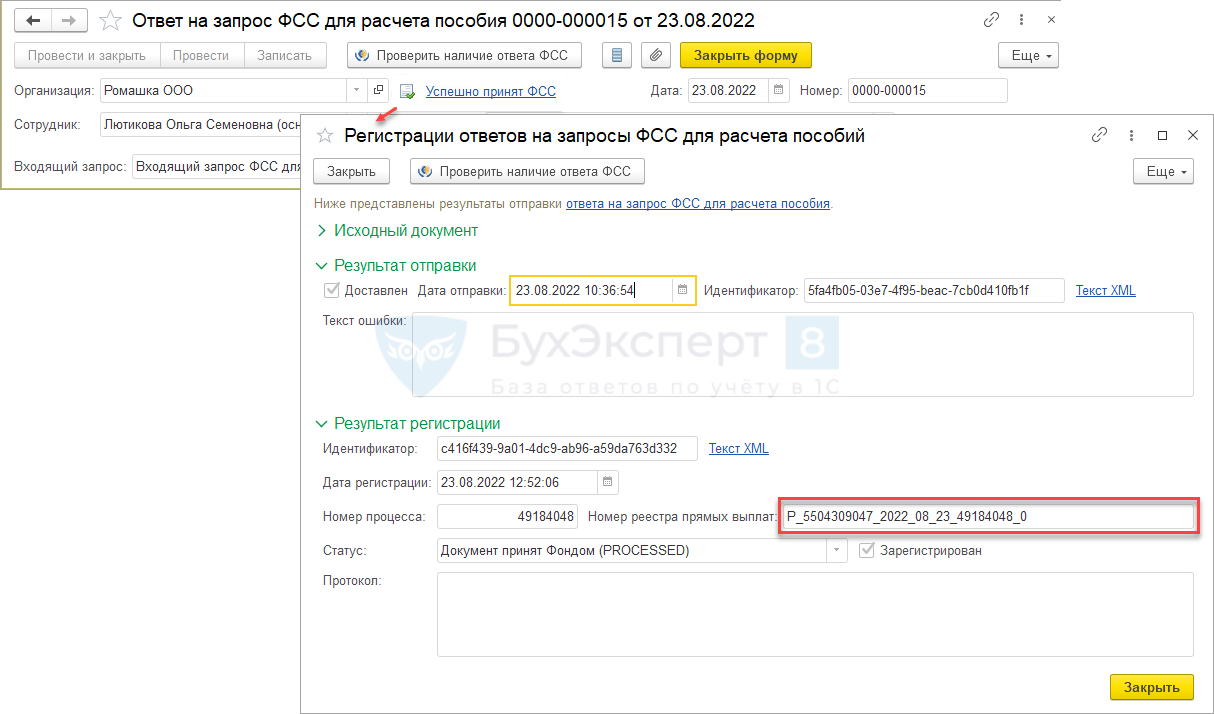

Идентификатор строки реестра можно взять из сведений об отправке первичного Ответ на запрос ФСС по этому пособию. В документе Ответ на запрос ФСС по ссылке Успешно принят ФСС откроем форму Регистрации ответов на запросы ФСС. В открывшемся окне поле Номер реестра прямых выплат – это и есть Идентификатор строки реестра.

Идентификатор строки реестра по документу Ответ на запрос ФСС должен заканчиваться на «:1». Если в форме Регистрации ответов на запросы ФСС отсутствуют последние 2 знака, их можно дописать вручную в Исходящем сообщении ФСС.

Если сведения о пособии были отправлены в составе Реестра прямых выплат ФСС, создать Исходящее сообщение ФСС можно из документа Реестр прямых выплат ФСС по кнопке Перерасчет через СЭДО. При этом в документе сразу будет установлен флажок Перерасчет и поле Идентификатор строки реестра заполнится автоматически.

Проведем документ и отправим в ФСС.

- После отправки Исходящего сообщения ФСС по пособию поступит Входящий запрос ФСС.

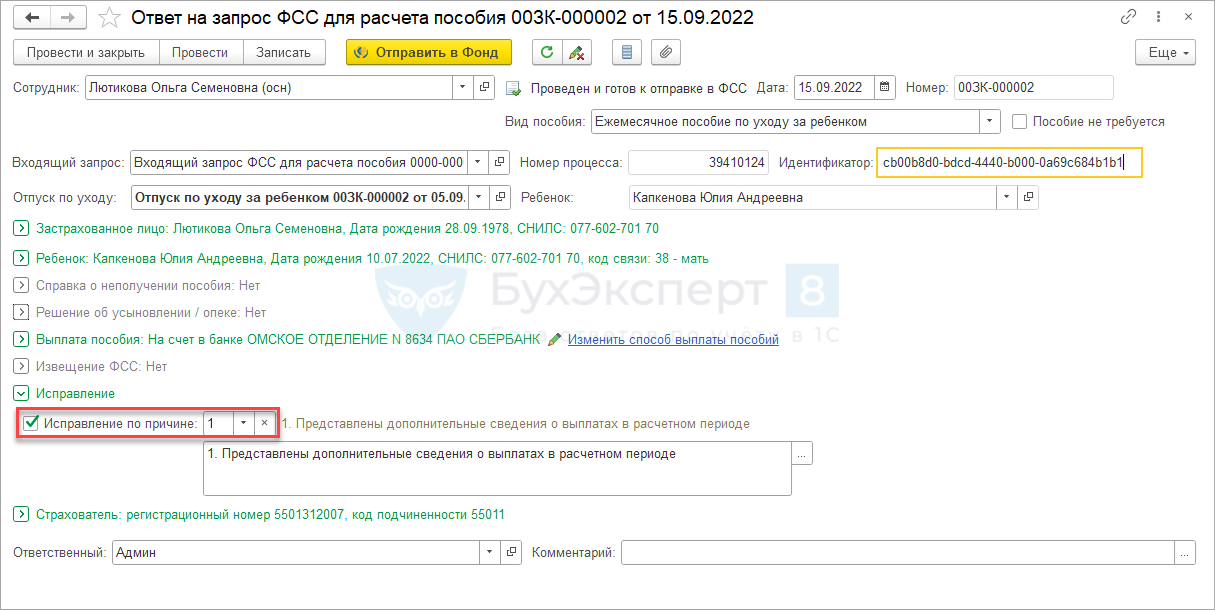

- После получения Входящего запроса ФСС создадим Ответ на запрос ФСС. В документе:

- установим флажок Исправление;

- заполним причину перерасчета.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(8 оценок, среднее: 4,13 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Корректирующие реестры прямых выплат ФСС

Тимофеева Светлана

Cпециалист линии консультации партнёрской сети «ИнфоСофт».

28.04.2021

Время прочтения — 3 мин.

Получить бесплатную консультацию

В процессе работы часто возникает необходимость отправить в ФСС корректирующий реестр прямых выплат. Это может быть связано:

-

с ошибками расчета среднего заработка;

-

сменой данных карт для выплаты пособий;

-

прочими причинами, которые могут возникнуть в процессе оформления реестра прямых выплат ФСС.

Реестр прямых выплат ФСС включает в себя документы «Больничный лист» и «Сведения для реестра прямых выплат».

Предположим, у нас есть сотрудник, реестр прямых выплат ФСС по больничному листу уже сдан и принят в ФСС.

Позднее мы узнаем, что средний заработок в переданном нами реестре рассчитан неправильно. Скажем, был выбран не тот период для расчета или не введена справка о доходах за прошлые периоды.

В первую очередь нам нужно пересчитать больничный лист. Переходим в меню Кадры – Больничные листы, открываем больничный лист, в который нужно внести исправления. Вносим необходимые исправления. Если есть необходимость сохранить первичные данные больничного листа, можно воспользоваться строкой исправить в нижней части формы больничного листа.

После нажатия на данную строку, создастся документ-исправление текущего больничного листа. После этого первичный больничный лист будет не доступен для редактирования.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

После внесения корректировок в больничный лист, нам нужно сформировать новый реестр прямых выплат ФСС. Признак корректировки данных в реестре присваивается в документе «Сведения для реестра прямых выплат».

Так как документ «Сведения для реестра прямых выплат», который уже прикреплен к отправленному реестру прямых выплат, мы исправить не можем, нам нужно сделать дубликат заявления и прикрепить его к реестру прямых выплат ФСС.

Найти документ «Сведения для реестра прямых выплат» мы можем через меню Отчетность, справки — Передача в ФСС сведений о пособиях.

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС.

Сохраняем.

Создаем новый реестр прямых выплат ФСС и заполняем по сотруднику исправленным больничным листом и документом «Сведения для реестра прямых выплат» с признаком Перерасчет по причине. Реестр отправляем. Он будет принят ФСС как корректирующий.

Так как планируется переход на выплату пособий по беременности и родам исключительно на карты платежной системы МИР, данный способ актуален и при смене способа выплаты пособия. В случае смены платежной карты, так же создаем дублирующий документ «Сведения для реестра прямых выплат». Указываем перерасчет по причине иное

и выбираем новые платежные реквизиты для выплаты пособия.

Заполняем новый реестр прямых выплат ФСС с документом сведения для реестра прямых выплат с признаком Перерасчет по причине и новыми платежными реквизитами и отправляем в ФСС.

Если в документах по проактивной схеме есть ошибки, нужно отправить корректировку сведений в Фонд или подать запрос на перерасчет. Рассказываем, как это сделать в Экстерне.

Корректировка сведений отправляется, если по страховому случаю еще не было выплаты. Перерасчет инициируют, когда пособие уже выплачено. Чтобы узнать, была ли выплата пособия, можно:

- посмотреть данные в личном кабинете страхователя;

- ориентироваться на регламентированные сроки оплаты пособий — если с момента принятия решения о выплате пособия прошло 10 дней, оно, скорее всего, уже выплачено.

Как отправить корректировку сведений в Экстерне

Корректировка 一 это повторная отправка в Фонд сведений с исправленными данными по страховому случаю. Ее необходимо делать по той же схеме, по которой были направлены исходные данные по текущему страховому случаю:

- Если вы уже направляли ответ на запрос, продолжите исправление сведений по проактивной схеме.

- Если ранее вы отправляли реестр «Прямых выплат страхового обеспечения» (ПВСО), то исправления надо отправлять также с помощью реестров ПВСО.

В списке отправленных документов найдите нужный ответ на запрос сведений и откройте его. Дальнейшие действия зависят от того, принял Фонд ответ на запрос или нет.

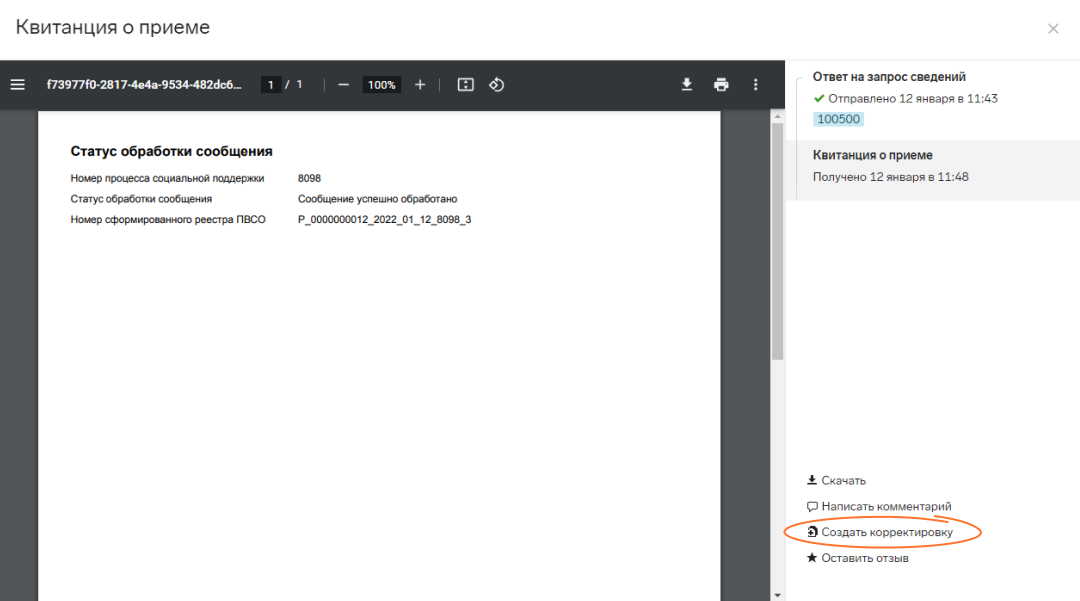

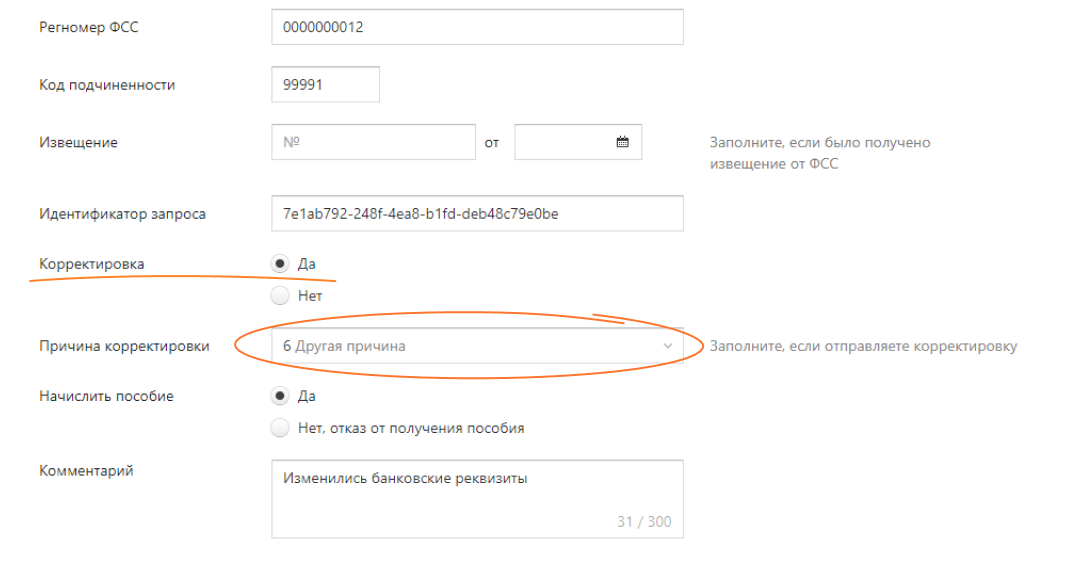

Если ответ был принят Фондом, нажмите «Создать корректировку» — Экстерн создаст черновик ответа на запрос, в котором будут все данные из ранее отправленного ответа.

В этом черновике:

- Внесите верные данные.

- Укажите, что это корректировка.

- В поле «Причина корректировки» выберите нужное значение. Например, если изменились банковские реквизиты, выберите причину изменения с кодом 6.

- В поле «Комментарий» опишите причину исправления и отправьте форму.

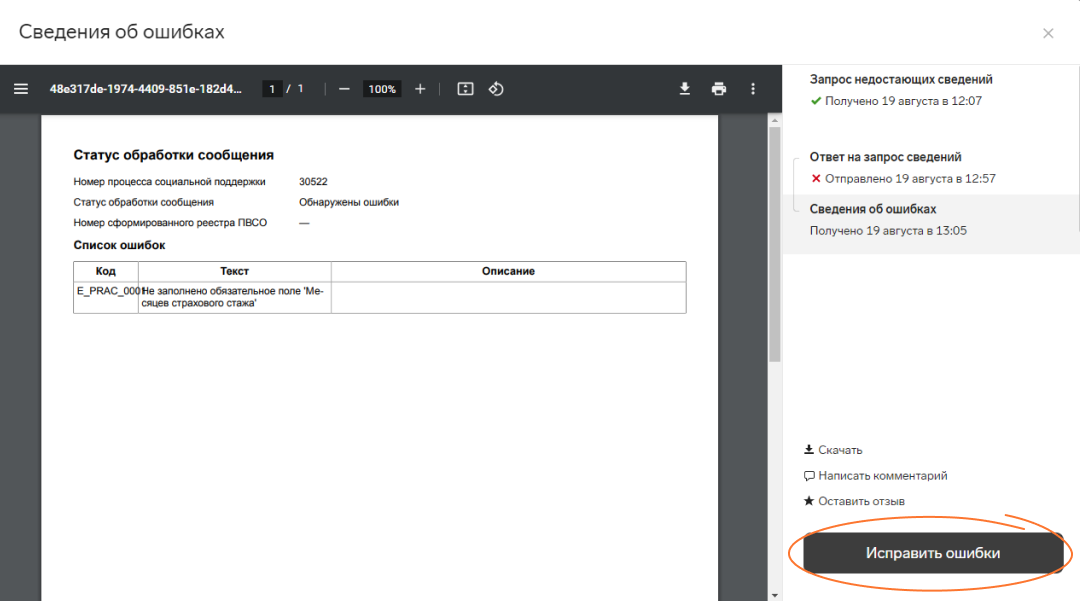

Если ответ не был принят ФСС, в открытом ответе нажмите «Исправить ошибки», внесите правки и отправьте форму.

В обоих случаях ФСС примет ответ на запрос как повторный ответ с изменением, а не как перерасчет.

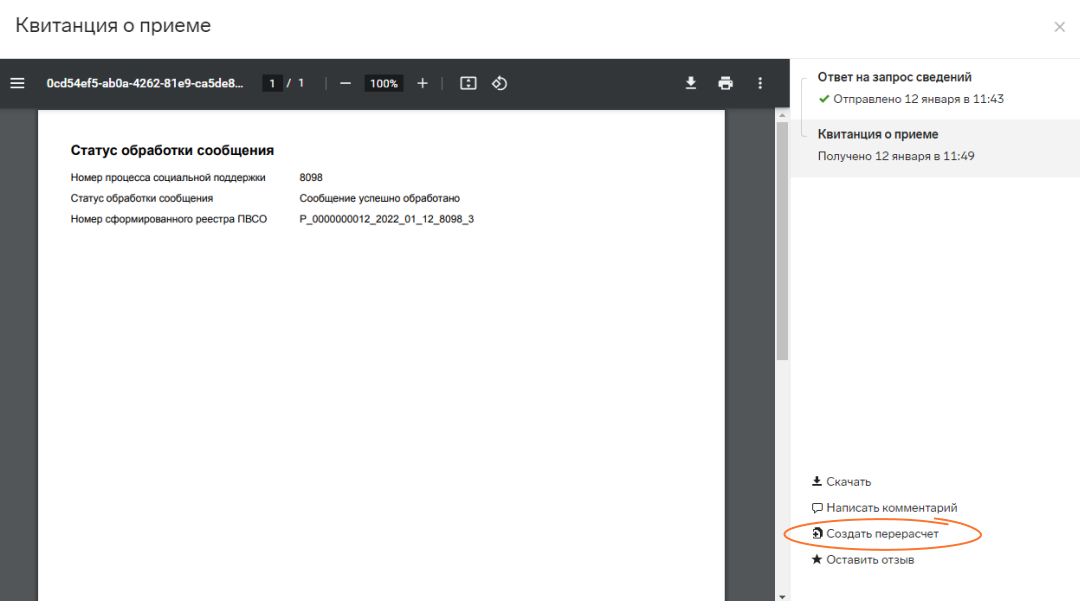

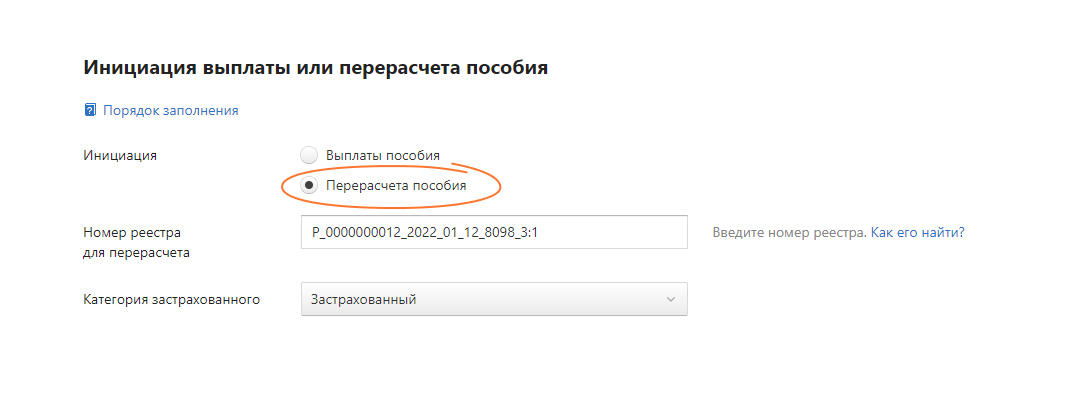

Как создать перерасчет

Если пособие уже выплачено, но нужно внести правки в документы, инициируйте перерасчет пособия. В Экстерне есть два способа это сделать:

- В отправленных документах найдите ответ на запрос сведений, принятый ФСС, откройте его и нажмите «Создать перерасчет».

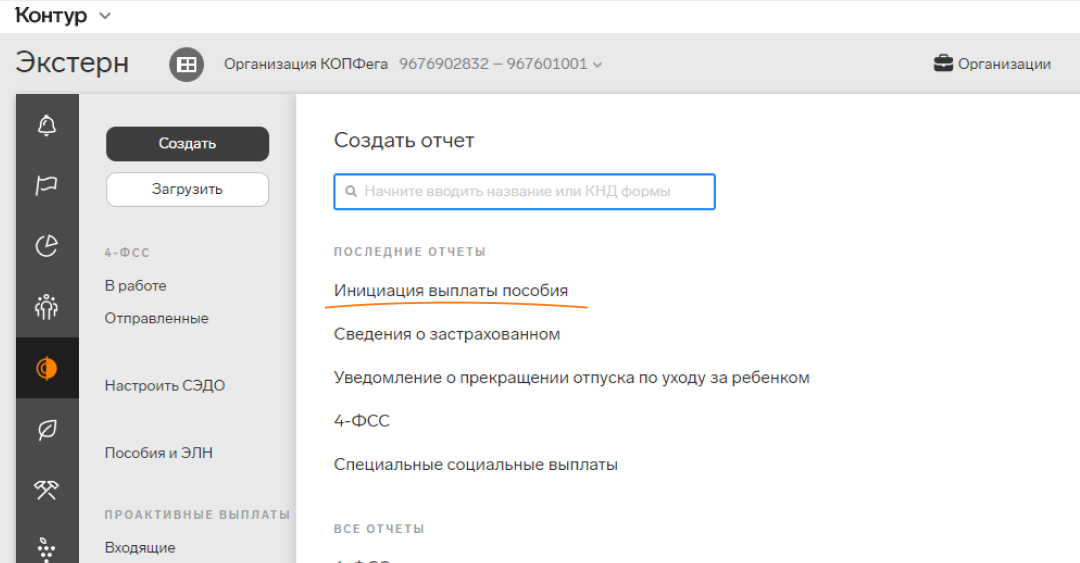

- Создайте форму «Инициация выплаты пособия»:

- В разделе «ФСС» нажмите на кнопку «Создать» → «Отчет». Через строку поиска найдите форму «Инициация выплаты пособия».

В открывшейся форме укажите, что это перерасчет. Для заполнения вам понадобится номер реестра 一 о том, как его найти, читайте в инструкции.

Отправьте готовую форму в Фонд. В ответ ФСС сформирует и пришлет запрос сведений. Когда вы на него ответите, указав все необходимые изменения, ФСС примет сведения как перерасчет.

С января 2022 года ФСС выплачивает пособия по новым правилам. Теперь работодатель должен только предоставлять запрошенные фондом сведения для расчета. Это значит, что больше не будет споров по поводу оформления листков нетрудоспособности и отказов в зачете или возмещении расходов на пособия. Однако есть и оборотная сторона медали: за ошибки в переданных в ФСС сведениях придется платить. Причем дважды.

Новый порядок работы с больничными и социальными пособиями предполагает, что все платежи за счет средств ФСС проводятся напрямую в адрес работников. При этом, как и ранее, сведения для правильного исчисления пособия (средний заработок, стаж и пр.), должна предоставить организация.

Если раньше из-за ошибки в расчетах ФСС просто не компенсировал компании соответствующие суммы, то теперь неточности приводят к излишнему расходованию государственных средств. В связи с чем законодатели установили правила, повышающие цену подобных ошибок.

Платеж первый — штраф

Первое, что грозит компании, если ФСС выплатит работнику лишние суммы из-за неверных сведений или документов, — штраф. Он составляет 20 % от излишне выплаченной суммы, но не может быть меньше 1 000 и больше 5 000 рублей (ст. 15.2 Федерального закона от 29.12.2006 № 255-ФЗ).

Платеж второй — возмещение ущерба ФСС

Одним штрафом ответственность работодателя не ограничивается. С января 2022 закон дополнен положениями, декларирующими обязанность возместить Фонду излишние расходы, а также порядком возмещения (пп. 6.1 п. 2 ст. 4.1 Закона № 255-ФЗ).

ФСС узнает об ошибке во время проверки. В рамках выездных и камеральных проверок ФСС может выяснить, что работодатель предоставил неполные или недостоверные сведения. Если обнаружится, что неточности привели к переплате пособия, проверяющие вынесут решение об их возмещении.

ФСС выносит решение о возмещении. Решение о возмещении в течение пяти рабочих дней направят страхователю. Сделать это ФСС может в электронной форме по ТКС. Через 10 рабочих дней после вручения решение вступит в силу и ФСС направит страхователю требование о возмещении излишне понесенных расходов.

Работодатель должен исполнить требование. Срок добровольного возмещения, суммы и реквизиты для их перечисления будут указаны в требовании. Неисполнение требования в добровольном порядке вынудит ФСС обратиться в суд с иском о взыскании убытков.

Включает ли сумма возмещения НДФЛ?

Налог на доходы удерживается непосредственно из выплаты, причитающейся физлицу (п. 4 ст. 226 НК РФ). Другими словами, НДФЛ — это часть соответствующего пособия, которая причитается не получателю, а бюджету. Следовательно, возмещение всех сумм в адрес ФСС будет происходить с учетом НДФЛ.

Поскольку при ошибке работодателя нет оснований для взыскания с сотрудника сумм, переплаченных ФСС, то не возникает и оснований для корректировки налога и дохода в виде пособия.

Проще говоря, лишнее пособие (за минусом НДФЛ) останется у сотрудника, НДФЛ с этого пособия останется в бюджете, а работодатель перечислит Фонду в качестве возмещения всю переплаченную ФСС сумму (лишнее пособие с учетом НДФЛ).

Как исправить ошибку в расчете пособия

Если работодатель успеет исправить поданные в ФСС неверные сведения до того, как лишняя сумма будет перечислена получателю, то оснований для взыскания ущерба не будет. Однако если пособие уже выплачено, предоставление в ФСС корректирующих сведений лишь даст старт процедуре взыскания ущерба. На размер компенсации это не повлияет.

А вот на сумму штрафа самостоятельные корректировки повлиять способны. Это вполне можно расценивать как обстоятельство, смягчающее ответственность, перечень которых носит открытый характер (п. 4 ст. 15.2 Закона № 255-ФЗ, пп. 4 п. 1 ст. 26.26 Закона № 125-ФЗ). А значит, штраф должен быть снижен как минимум вдвое (п. 4 ст. 15.2 Закона № 255-ФЗ, п. 5 ст. 26.26 Закона № 125-ФЗ).

У страхователя не получится отнести на расходы штраф за подачу недостоверных сведений и суммы возмещения, перечисляемые по требованию ФСС. Включать в расходы запрещено не только санкции, но и возмещение ущерба, перечисляемое в государственные внебюджетные фонды (п. 2 ст. 270 НК РФ).

Кто обязан возмещать расходы ФСС, если работодатель не виноват

Если ошибку в сведениях допустил работодатель, то именно он в общем случае должен возмещать излишние расходы ФСС. Но может быть и такое, что недостоверные данные попадут в фонд по вине сотрудника или медицинской организации. Тогда обязанность по возмещению перейдет к виновному лицу.

Ошибка работника

Излишне выплаченные суммы могут быть взысканы с застрахованного лица в двух случаях: если переплата произошла из-за счетной ошибки или если работник специально предоставил неверные сведения (п. 6 ст. 15 Закона № 255-ФЗ).

При этом в обеих ситуациях взыскивать переплату с работника ФСС будет сам (ст. 4.7 Закона № 255-ФЗ). Это подтверждается и формой решения о взыскании (утв. Приказом ФСС России от 27.12.2021 № 594), которая допускает ее выставление физическому лицу-получателю пособия.

Соответственно работодатель вправе взыскать с работника (в означенных двух ситуациях) только ту часть излишне выплаченного пособия, которая перечисляется за счет средств компании (больничный за первые 3 дня нетрудоспособности). А предъявлять претензии к сотруднику по поводу компенсации сумм, перечисленных в адрес ФСС на основании требования о возмещении ущерба на излишнюю выплату пособий, работодатель не может в принципе.

Ошибка медорганизации

Установленная ст. 4.7 Закона № 255-ФЗ процедура возмещения излишне понесенных Фондом расходов применима не только к страхователю, но и к другим участникам процедуры. А значит, ее можно применять и к лечебному учреждению, которое предоставило недостоверные сведения, приведшие к переплате пособия. Однако форма решения о возмещении, утвержденная Приказом ФСС России от 27.12.2021 № 594, такого варианта не предусматривает.

Если переплата произошла по вине лечебного учреждения, то оснований для взыскания расходов с работодателя нет. Ведь оно возможно только если лишние расходы вызваны представлением тем лицом, с которого взыскивается ущерб, недостоверных сведений и (или) документов либо сокрытием сведений и документов, влияющих на получение страхового обеспечения и (или), на исчисление его размера (п. 4 ст. 4.7 Закона № 255-ФЗ).

Как оспорить решение о возмещении ФСС

Право страхователей на обжалование любых ненормативных актов ФСС закреплено в ст. 4.1 Закона № 255-ФЗ.

Если компания не согласна с решением о возмещении расходов, она может не дожидаться требования и последующего судебного разбирательства, а сразу направить жалобу в вышестоящий орган ФСС или в суд. Сделать это можно в течение трех месяцев со дня получения требования (пп. 5 п. 1 ст. 4.1 Закона № 225-ФЗ, п. 7 ст. 26.21 Закона № 125-ФЗ). Но подача жалобы не приостановит действие решения автоматически. Это произойдет только при удовлетворении ходатайства работодателя.

Создадим документ-исправление

Создадим документ-исправление  В документе – исправлении установим флажок

В документе – исправлении установим флажок

Создадим документ-исправление

Создадим документ-исправление  В документе – исправлении установим флажок

В документе – исправлении установим флажок

В документе

В документе

Если сведения о пособии были отправлены в составе

Если сведения о пособии были отправлены в составе