- Главная

- Правовые ресурсы

- Подборки материалов

- Ошибка при удержании алиментов

Ошибка при удержании алиментов

Подборка наиболее важных документов по запросу Ошибка при удержании алиментов (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Алименты:

- Алиментные обязательства детей по содержанию родителей

- Алиментные обязательства супругов

- Алименты в 6-НДФЛ

- Алименты в твердой сумме

- Алименты индивидуального предпринимателя

- Ещё…

Судебная практика: Ошибка при удержании алиментов

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2021 год: Статья 102 «Порядок взыскания алиментов и задолженности по алиментным обязательствам» Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»«Выводы апеллянта о необходимости первоочередного погашения текущих алиментов за счет произведенной должником частичной оплаты основаны на ошибочном толковании действующего законодательства, поскольку ни статьи 60, 80, 81, 83, 113 Семейного кодекса Российской Федерации, ни статья 102 Федерального закона «Об исполнительном производстве», ни статьи 5, 134 Закона о банкротстве, подобного правила не содержат, в связи с чем суд первой инстанции обосновано руководствовался общим правилом гражданского законодательства о календарной очередности погашения имеющейся задолженности перед кредитором.»

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 113 «Определение задолженности по алиментам» СК РФ

(Р.Б. Касенов)Суд отказал в удовлетворении требований истца к судебному приставу-исполнителю, районному отделу судебных приставов Управления Федеральной службы судебных приставов по субъекту РФ о признании незаконным и отмене постановления судебного пристава-исполнителя о расчете задолженности по алиментам и возложении обязанности по аннулированию образовавшейся задолженности. При этом суд признал неверным вывод нижестоящего суда о том, что, поскольку взыскание алиментов после отзыва исполнительного листа взыскателем не производилось не по вине должника, задолженность по алиментам в соответствии со ст. 113 Семейного кодекса РФ могла быть взыскана только в пределах трехлетнего срока, предшествовавшего предъявлению исполнительного листа к исполнению. Как указал суд, по общему правилу, закрепленному в ч. 1 ст. 113 Семейного кодекса РФ, взыскание алиментов за прошедший период на основании исполнительного листа производится в пределах трехлетнего срока, предшествовавшего предъявлению исполнительного листа к взысканию. В рассматриваемом случае исполнительный лист был предъявлен взыскателем повторно, при этом взыскатель просил о взыскании задолженности за определенный период, а доказательства отсутствия таковой на момент предъявления исполнительного листа к исполнению отсутствовали. При таких обстоятельствах суд пришел к выводу о том, что у судебного пристава-исполнителя имелись основания для расчета задолженности в пределах всего срока образовавшейся задолженности.

Статьи, комментарии, ответы на вопросы: Ошибка при удержании алиментов

Нормативные акты: Ошибка при удержании алиментов

Ошибки работодателя при удержании алиментов с работника

Статья: Ошибки работодателя при удержании с работника (Белова Е.В.) («Отдел кадров государственного (муниципального) учреждения», 2016, N 11) {КонсультантПлюс}

При удержании с работника алиментов никакие другие суммы, в том числе связанные с их перечислением, работодатель удерживать не имеет права.

Работник обратился в суд с требованием о взыскании недополученной заработной платы, компенсации за задержку выплаты заработка и моральный вред.

Судебным приказом с сотрудника взысканы алименты на содержание несовершеннолетнего сына. Исполняя требования данного судебного акта, работодатель производил удержания из заработной платы сотрудника сумм алиментов. Однако, помимо этого, работодатель удерживал суммы своих затрат, понесенных в связи с оформлением документов и выполнением действий при исполнении требований исполнительных документов о взыскании с работников денежных средств, исполнение по которым производится посредством удержания денежных сумм из зарплаты должников. Затраты складываются из расходов на заработную плату сотрудников, непосредственно обеспечивающих документооборот, учет и расчеты по удержанию, выплате и перечислению сумм, удерживаемых с должников, почтовых расходов, расходов на оформление платежных поручений, на услуги банка и т.д. Согласия на удержание данных сумм сотрудник не выражал.

Для обоснования размеров, основания и порядка удержаний работодатель издал локальные нормативные акты, приказы, согласно которым в целях возмещения затрат предприятия по удержанию, уплате и переводу сумм алиментов, иных платежей по исполнительным документам предписано относить эти затраты за счет лиц, обязанных уплачивать указанные суммы, в размере 7,8% от сумм удержаний в счет алиментов, в случае иного предмета исполнения — 8,2% от суммы удержания. В отношении работника был издан приказ, по которому расходы работодателя по удержанию, уплате и переводу сумм алиментов и иных платежей, являющихся предметом исполнительных производств, были отнесены на счет работника.

Однако суд данный приказ признал незаконным, исходя из следующего.

В соответствии с ч. 1 ст. 98 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (далее — Закон N 229-ФЗ) судебный пристав-исполнитель обращает взыскание на заработную плату и иные доходы должника-гражданина, в том числе в случаях исполнения исполнительных документов, содержащих требования о взыскании периодических платежей, а также при отсутствии или недостаточности у должника денежных средств и иного имущества для исполнения требований исполнительного документа в полном объеме. Лица, выплачивающие должнику заработную плату или другие периодические платежи: со дня получения исполнительного документа от взыскателя или судебного пристава-исполнителя обязаны удерживать денежные средства из зарплаты и иных доходов должника в соответствии с требованиями, содержащимися в исполнительном документе; в трехдневный срок со дня выплаты обязаны выплачивать или переводить удержанные денежные средства взыскателю (ч. 3 ст. 98 Закона N 229-ФЗ).

В силу ч. 3 ст. 99 Закона N 229-ФЗ ограничение размера удержания из заработной платы и иных доходов должника-гражданина, установленное ч. 2 ст. 99 указанного Закона, не применяется при взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. В этих случаях размер удержания из заработной платы и иных доходов должника-гражданина не может превышать 70%.

Примечание. При исполнении исполнительного документа (нескольких исполнительных документов) с должника-гражданина может быть удержано не более 50% заработной платы и иных доходов. Удержания производятся до исполнения в полном объеме содержащихся в исполнительном документе требований (ч. 2 ст. 99 Закона N 229-ФЗ).

Суд отметил, что указанные нормы права в совокупности свидетельствуют о том, что обязанность работодателя производить начисление и удержание денежных средств из зарплаты работника-должника в соответствии с требованиями, содержащимися в исполнительном документе, предусмотрена законом.

По смыслу ч. 3 ст. 98 Закона N 229-ФЗ перевод и перечисление денежных средств во исполнение требований исполнительных документов производятся за счет должника.

В то же время по смыслу ч. 1 ст. 137 ТК РФ удержания из заработной платы производятся только в случаях, предусмотренных Трудовым кодексом и иными федеральными законами. Оснований же, по которым работодатель производит удержания из зарплаты работника для возмещения своих затрат, не предусмотрено ни в Трудовом кодексе, ни в иных федеральных законах.

Работодатель при этом ссылался на ст. 109 Семейного кодекса, согласно которой администрация организации по месту работы лица, обязанного уплачивать алименты на основании нотариально удостоверенного соглашения об уплате алиментов или на основании исполнительного листа, должна ежемесячно удерживать алименты из заработной платы и (или) иного дохода лица, обязанного уплачивать алименты, и уплачивать или переводить их за счет лица, обязанного уплачивать алименты, лицу, получающему алименты, не позднее чем в трехдневный срок со дня выплаты заработной платы и (или) иного дохода лицу, обязанному уплачивать алименты.

Однако ст. 109 Семейного кодекса не является основанием для произведения ответчиком удержаний из заработной платы истца в порядке ст. 137 ТК РФ.

Кроме того, ст. 138 ТК РФ предусматривает общие и специальные правила, касающиеся ограничения размера удержаний из зарплаты. Эта гарантия для работника обеспечивает ему выплату определенной суммы за работу, достаточной для удовлетворения основных жизненных потребностей (Апелляционное определение Свердловского областного суда от 02.03.2016 по делу N 33-3413/2016).

К сведению. У многих специалистов и работодателей позиция по данному вопросу другая. Законом N 229-ФЗ, СК РФ, а также Методическими рекомендациями по порядку исполнения требований исполнительных документов о взыскании алиментов, утвержденными ФССП России 19.06.2012 N 01-16, установлено, что перечисление алиментов осуществляется за счет работника-должника, то есть на данную ситуацию ограничения ст. 137 ТК РФ не распространяются.

Также существует мнение, что удержание таких расходов возможно, но в последнюю (четвертую) очередь (ст. 111 Закона N 299-ФЗ) и в случае, если в совокупности сумма удержания не превышает 70% заработка и иных доходов.

Согласно действующему законодательству граждане обязаны содержать своих нуждающихся членов семьи (детей, родителей, супругов и других родственников). При распаде семьи взыскиваются алименты. О нюансах и подробностях процесса — наша статья.

Основания для удержания алиментов

Родители обязаны содержать несовершеннолетних детей. Порядок и форма содержания определяется родителями самостоятельно п.1 ст. 80 Семейного кодекса РФ. При распаде семьи, как правило, возникает необходимость взыскивать алименты. Родители могут заключить соглашение о содержании несовершеннолетних детей. Если не получается договориться добровольно, то алименты взыскиваются с родителей в судебном порядке (ст. 24 СК РФ).

Трудоспособные и совершеннолетние дети должны содержать своих родителей, достигших 55 лет для женщин и 60 лет для мужчин или утративших трудоспособность.

Нормативные документы

- Семейный кодекс РФ – регулирует положение о взыскании алиментов.

- Федеральный закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» — в нем описан порядок взыскания алиментов.

- Постановление Правительства РФ от 02.11.2021 «О перечне видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей».

Добровольная уплата алиментов

Родителю, который получает алименты, в этом случае не надо идти в суд, достаточно заключить со вторым родителем письменное соглашение об уплате алиментов и заверить его у нотариуса. Без заверения соглашение не будет считаться действующим (п. 1 ст. 100 СК РФ, п. 3 ст. 163 ГК РФ). Сумма алиментов, предусмотренная соглашением, не должна быть ниже суммы, которую мог бы назначить суд. Иначе соглашение могут признать недействительным.

Если соглашения не будет, то любые выплаты, удержанные по заявлению работника-алиментоплательщика по его волеизъявлению, не будут считаться алиментами. Это значит, что получатель алиментов может обратиться в суд с требованием об уплате алиментов, даже если фактически получал выплаты от второго родителя.

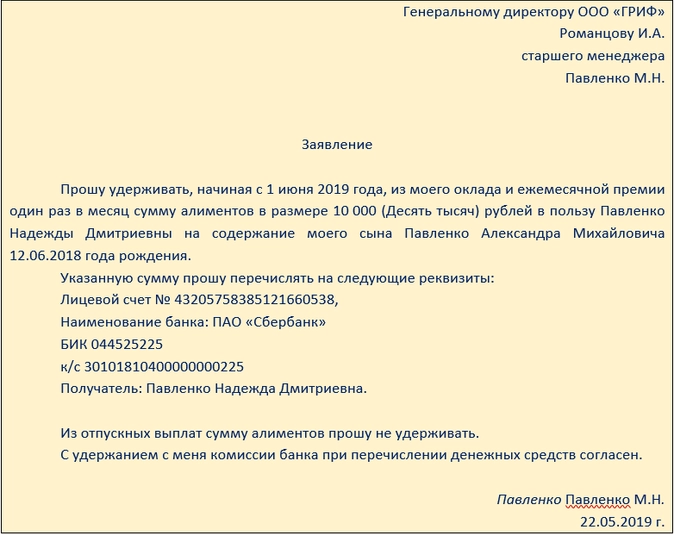

Но если родители ребенка друг другу доверяют, можно обойтись заявлением алиментоплательщика на добровольное удержание из его доходов алиментов в пользу ребенка. В заявлении указываются:

- наименование организации-работодателя алиментоплательщика;

- ФИО и паспортные данные алиментоплательщика;

- ФИО и паспортные данные получателя алиментов;

- ФИО и возраст ребенка, в пользу которого выплачиваются алименты;

- выплаты, из которых необходимо удерживать алименты;

- размер алиментов (процент или твердая сумма);

- порядок удержания (один или два раза в месяц);

- срок их перечисления;

- дата начала удержания;

- реквизиты получателя алиментов.

С точки зрения судов, перечисления в пользу алиментополучателя будут не удержанием, а волеизъявлением работника о распоряжении своей зарплатой, поэтому ограничения по суммам из статьи 138 ТК РФ не действуют (Письма Роструда от 10.10.2019 N ПГ/25776-6-1, от 07.10.2019 N ПГ/25778-6-1, от 16.10.2019 N ТЗ/5985-6-1).

Уплата алиментов через суд

Справки о доходах и другие документы в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит справку и выведет на печать.

Попробовать бесплатно

Если добрых побуждений не наблюдается, сторона, у которой остается ребенок, вправе обратиться в суд. Там она получит один из исполнительных документов:

- исполнительный лист — выдается на основании судебного решения, которые вынесено после подачи искового заявления;

- судебный приказ — выносится после подачи заявления о взыскании денежных сумм, на основании приказа взыскиваются алименты.

Судебный приказ и исполнительный лист имеют равную силу, отличаются лишь в способе и простоте получения. Судебный приказ получить не так сложно: нужно написать заявление и отнести его в суд. Если ответчик согласен с предъявленными требованиями, судья выносит судебный приказ.

Если ответчик не согласен, он должен оспорить приказ в течение 10 дней со дня получения. Например, заявлены требования на уже совершеннолетних, но нетрудоспособных детей или, если должник обязан выплачивать алименты по решению суда на других лиц, либо производит выплаты по другим исполнительным документам (Постановление Пленума ВС РФ от 26.12.2017 №56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов») — в этом случае заявителю, чтобы получить исполнительный лист, нужно подавать исковое заявление, приказ в этом случае не выдается.

В исполнительном документе должны быть определены:

- размер, условия и порядок выплаты алиментов;

- реквизиты для перечисления удержанной суммы получателю или его почтовый адрес для перечисления суммы.

Чтобы исполнительный лист имел законную силу, он должен содержать обязательные реквизиты. Форма бланка утверждена Постановлением Правительства РФ от 31.07.2008 № 579. С 2020 года приставам не обязательно передавать в организацию оригиналы исполнительного листа, теперь можно удерживать алименты на основании копии. Это не касается документа, полученного от получателя алиментов, от него можно принять только подлинник.

Что делать после получения исполнительного документа в суде

Суд выдает исполнительный лист на руки взыскателю, взыскатель может самостоятельно направить исполнительный лист в организацию, где работает алиментоплательщик. В этом случае в организацию поступает оригинал документа, вместе с исковым листом получателю алиментов необходимо отправить заявление с указанием реквизитов банковского счета или с почтовым адресом.

Если алиментоплательщик работает на нескольких предприятиях, получателю алиментов необходимо получить в суде несколько экземпляров исполнительного листа или судебного приказа, по количеству мест работы.

Исполнительный документ может поступить в организацию и от судебного пристава вместе с постановлением о начале исполнительного производства.

Что делать с исполнительным документом работодателю

Поскольку исполнительные документы, о которых мы говорили выше, приравниваются к документам строгой отчетности, необходимо правильно организовать учет и хранение этих документов. Прежде всего, руководителю организации нужно приказом назначить сотрудника бухгалтерии, который будет ответственным за получение, обработку и хранение исполнительных документов.

Исполнительный документ должен передаваться в бухгалтерию под расписку и храниться в сейфах, металлических шкафах или специальных помещениях, позволяющих обеспечить сохранность документов (п. 6.2 положения о документах и документообороте в бухгалтерском учете, утвержденного Минфином СССР от 29.07.1983 № 105). Обратите внимание, что должностное лицо, виновное в утрате переданного ему на исполнение исполнительного листа или судебного приказа, может быть подвергнуто штрафу в размере 2 500 рублей (ст. 431 ГПК РФ).

Документы, которые получены ответственным работником под расписку, должны быть зарегистрированы в журнале учета и регистрации исполнительных документов (форму журнала организация может утвердить самостоятельно).

Когда бухгалтерия получает исполнительный лист, необходимо уведомить об этом приставов и сотрудника, с которого будут проводиться удержания.

В Контур.Бухгалтерии легко удерживать алименты, а еще рассчитывать больничные, отпускные, командировочные, дивиденды.

Если исполнительный документ опоздал. Допустим, работодатель получил исполнительный документ в августе, после начала срока взыскания алиментов, который начинался с июля. В этом случае алименты взыскиваются с доходов, которые начислены после даты, указанной в исполнительном листе. То есть необходимо удержать алименты за предыдущие месяцы.

Если исполнительный лист приходит после увольнения работника. В этом случае работодатель должен возвратить исполнительный документ в трехдневный срок отправителю (получателю алиментов или судебному приставу). Взыскатель алиментов может самостоятельно направить исполнительный лист, и тогда в организацию приходит оригинал, либо обратиться к судебному приставу, в этом случае судебный пристав начинает процесс производства, издает постановление о взыскании алиментов, которое отправляет в организацию, прилагая копию исполнительного документа. После этого следует сообщить новое место работы должника, если оно известно (п.1. ст. 111 СК РФ).

Если начало взыскания алиментов приходится на время до даты увольнения — тогда необходимо направить сопроводительное письмо отправителю. Если после даты увольнения — сопроводительное письмо не нужно.

Что писать в сопроводительном письме?

- дату увольнения работника;

- доход работника за период с даты, когда необходимо было начать удерживать алименты (она должна быть указана в исполнительном листе) – по дату увольнения;

- сумму НДФЛ, удержанного с него за это время.

Обязанность по удержанию алиментов

При получении исполнительного документа на взыскание с работника алиментов не требуется ни приказа руководителя на удержание сумм из дохода алиментоплательщика, ни его согласия. То есть исполнительный документ сам по себе является основанием.

Уголовная ответственность за неудержание алиментов — в ст. 315 УК РФ «Неисполнение приговора суда, решения суда или иного судебного акта». П. 2 — злостное неисполнение служащим государственного или муниципального учреждения, коммерческой или иной организации вступивших в законную силу приговора суда, решения суда или иного судебного акта, а равно воспрепятствование их исполнению.

Ответственность может быть разная, она определяется тяжестью правонарушения:

- штраф в размере до 200 000 рублей или в размере зарплаты за период до 18 месяцев;

- лишение права занимать определенную должность или заниматься определенной деятельностью на срок до 5 лет;

- обязательные работы на срок до 480 часов;

- принудительные работы на срок до 2 лет;

- арест на срок до 6 месяцев;

- лишение свободы на срок до 2 лет.

Когда прекращается выплата алиментов

Срок действия исполнительного листа или судебного приказа прекращается если:

- ребенок достиг совершеннолетия (если на содержание ребенка не выплачивались алименты, можно в течение трех лет взыскать суммы за аналогичный период, даже после достижения 18 лет);

- ребенок приобрел полную дееспособность до совершеннолетия (брак, эмансипация);

- ребенок усыновлен другими людьми (кроме случаев, когда ребенка взяли под опеку или в приемную семью);

- умер получатель или плательщик алиментов;

- оспаривание родства плательщика алиментов с ребенком;

- нуждающийся бывший супруг вновь вступил в брак;

- трудоспособность получателя алиментов, ранее признанного недееспособным, была восстановлена.

Если у алиментоплательщика трудная жизненная ситуация: пожар в доме, ограбление, тяжелая болезнь, то можно уменьшить размер алиментов в судебном порядке.

Действие нотариального соглашения прекращается, если:

- истек срок действия соглашения;

- умер получатель или плательщик алиментов;

- по другим основаниям, предусмотренным соглашением. Это не обязательно достижение ребенком 18 лет, например, в случае обучения ребенка в вузе, уплата алиментов предусматривается до завершения обучения. Это оговаривается в соглашении, и бухгалтер должен приостановить удержание алиментов в соответствии с соглашением.

Обращаться к нотариусу повторно при наступлении перечисленных обстоятельств не требуется. Однако задолженность по алиментам за прошлые периоды при этих обстоятельствах не аннулируется.

Выплаты, из которых следует производить удержания

Это наиболее сложный вопрос в расчете алиментов. Перечень таких выплат указан в Постановлении Правительства РФ от 02.11.2021 № 1908 «О перечне видов заработной платы и иного дохода, из которых производится удержания алиментов на несовершеннолетних детей».

В Перечень входят все виды заработной платы и любые дополнительные вознаграждения в денежной и натуральной форме, как по основному месту работы, так и за работу по совместительству. Перечень является закрытым. В оплату труда входит заработная плата, денежные содержания и иные выплаты государственным и муниципальным служащим, гонорары работникам СМИ и организаций искусства, вознаграждения педагогическим и медицинским работникам, а также другие выплаты к заработной плате, установленные законодательством субъекта РФ или применяемые у работодателя. Следующая группа выплат — надбавки и доплаты. Еще одна — премии и вознаграждения. Что в них входит — можно посмотреть в Перечне. К другим выплатам относятся, например, компенсация стоимости питания. С таких сумм алименты удерживаются.

Обратите внимание! Алименты не удерживаются с денежных сумм, выплачиваемых в связи с рождением ребенка, регистрацией брака, смертью родственников, а также с компенсационных выплат в связи со служебной командировкой, с переводом, приемом или направлением в другую местность, а также с изнашиванием инструмента, принадлежащего работнику.

В Постановлении перечислена группа выплат, связанная с предпринимательской деятельностью, в частности, необходимо удерживать алименты с доходов лиц, осуществляющих старательскую деятельность, доходов от занятий предпринимательской деятельностью, доходов от самозанятости, доходов от передачи в аренду имущества. Необходимо удерживать алименты с дивидендов, а также с выплат по долевым паям. В состав доходов, с которых удерживаются алименты, включаются доходы по договорам ГПХ (например, подряда), от реализации авторских и смежных прав, а также от доходов нотариусов и адвокатов.

С 2021 года перечень выплат, с которых можно удерживать деньги пополнился:

- доходами самозанятых от реализации товаров, работ, услуг и имущественных прав;

- процентами по вкладам (остаткам на счетах);

- вычетами по НДФЛ;

- доходами от реализации недвижимости в связи с осуществлением экономической деятельности.

При этом больше не допускаются удержания с сумм полевого довольствия, выплат за разъездной характер работы, компенсаций расходов на проезд в отпуск.

Выплаты, из которых запрещено удержание алиментов

Выплаты, с которых не нужно удерживать алименты, перечислены в ст. 101 ФЗ от 02.10.2007 № 229-ФЗ:

- возмещение вреда здоровью, вреда в связи со смертью кормильца;

- компенсации за получение травм и увечий при исполнении трудовых обязанностей;

- компенсации лечебно-профилактического питания;

- компенсационные выплаты в связи с командировками;

- компенсационные выплаты в связи с переводом в другую местность;

- компенсационные выплаты в связи с изнашиванием инструмента, принадлежащего работнику.

Ст. 101 «Виды доходов, на которые не может быть обращено взыскание» ФЗ от 02.10. 2007 №229-ФЗ «Об исполнительном производстве» говорит, что взыскание алиментов не проводится на страховое обеспечение по обязательному социальному страхованию (пособия беременным и родившим женщинам, исключение составляет пособие по временной нетрудоспособности, страховая пенсия по старости и инвалидности, а также накопительная пенсия), на пособия гражданам, имеющим детей, на социальное пособие на погребение, на выплаты малоимущим в рамках соцпомощи по социальным контрактам и на материнский капитал.

По алиментам в отношении несовершеннолетних детей можно удерживать алименты с выплат по возмещению вреда здоровью и компенсаций пострадавшим в радиационных и техногенных катастрофах за счет бюджетных средств.

В том случае, если работодатель компенсирует сотруднику и его семье стоимость путевок в санаторно-курортные учреждения — на эти виды доходов взыскания по алиментам не предусмотрены. Также взыскание по исполнительным документам не распространяются на материальную помощь (при рождении ребенка, регистрации брака, смерти родственников, в связи со стихийным бедствием). Алименты не удерживаются с сумм государственных компенсаций. Если алиментоплательщик получает пенсию по случаю потери кормильца — с этих сумм алименты не удерживаются. Если сам алиментоплательщик получает алименты — с них точно также алименты не удерживаются.

Есть еще одна статья, о которой нужно помнить — Гражданский процессуальный кодекс РФ от 14.11.2002 №138-ФЗ « Имущество, на которое не может быть обращено взыскание по исполнительным документам».

Порядок расчета и удержания алиментов

Если размер алиментов определяется соглашением сторон. Указанный размер не может быть ниже размера, который можно было бы получить при взыскании на несовершеннолетних детей в судебном порядке. Размер может быть определен:

- в процентах — в долях к заработку или иному доходу;

- в твердой сумме, уплачиваемой периодически или одновременно;

- путем предоставления имущества, например, алиментоплательщик решил отдать часть квартиры.

Соглашением могут быть определены иные способы и порядок уплаты алиментов.

Индексация размера алиментов также производится в соответствии с соглашением. Если порядок индексации в соглашении не предусмотрен, индексация производится в соответствии со ст. 117 СК РФ.

Если размер алиментов определяется в долях. Алименты на несовершеннолетних детей взыскиваются с родителей ежемесячно в размере:

- на одного ребенка 1/4 (25%);

- на двоих детей 1/3 (33%);

- на трех и более детей 1/2 (50%) заработка и (или) иного дохода родителей (п. 1 ст. 81 СК РФ).

В суде, когда рассматривается исковое заявление по установлению алиментных обязательств, судья решает, можно ли уменьшить или увеличить алименты в соответствии с материальным положением сторон. Возможно удержание алиментов в долях и в твердой сумме.

По судебному приказу размер алиментов устанавливается только в процентах от дохода. Когда в ходе искового производства решается вопрос о размере твердой суммы, учитываются те материальные условия, в которых ребенок был до развода, и судьи стараются сохранить прежнее материальное обеспечение. Как правило, твердая сумма устанавливается в случае, когда алиментоплательщик имеет нерегулярный, меняющийся доход, получает доход в натуральной форме или валюте, или не имеет постоянного места работы.

При определении размера алиментов с натуральных доходов бухгалтеру следует ориентироваться на рыночную цену имущества на день его передачи работнику (подп. «д» п. 54 Постановления Пленума ВС РФ от 17.03.2004 № 2).

Индексация алиментов

Законодательством предусмотрена индексация алиментов (в твердой сумме). Алименты, установленные в твердой сумме, индексируют пропорционально росту прожиточного минимума (ст. 117 СК РФ, п. 5.2 Методических рекомендаций по порядку исполнения требований исполнительных документов о взыскании алиментов).

Важно! В случае снижения прожиточного минимума «твердая сумма» не изменяется.

Пример. По решению суда от 05.12.2019 Иванову А. А. была присуждена уплата алиментов в твердой сумме — 15 000 рублей в месяц. Бывшая жена с ребенком работника проживает в Москве. Прожиточный минимум по Москве для детей на момент вынесения решения суда составлял 14 440 рублей. Размер алиментов кратен 1,039 (15 000 рублей / 14 440 рублей).

Прожиточный минимум для детей по Москве на 2022 год составляет 16 174 рубля. Этот прожиточный минимум был максимальным, со дня установления обязанности уплачивать алименты. Проиндексируем их размер:

16 174 × 1,039 = 16 804,79 — размер ежемесячных алиментов в твердой сумме с 2022 года.

Если прожиточный минимум для детей по Москве опустится ниже этой суммы, алименты не индексируются и не снижаются. Следующая индексация алиментов произойдет, когда детский прожиточный минимум превысит 16 174 рубля.

Обратите внимание! Если вы не знаете, как правильно проиндексировать размер алиментов, вы можете обратиться в службу судебных приставов, в частности, к сотруднику, который направил исполнительный лист и получить официальный ответ. Если исполнительный лист был выдан давно и размер алиментов указан пропорционально МРОТ, то взыскатель имеет право на обращение в суд с заявлением об изменении способа и порядка исполнения исполнительного документа (Письмо ФССП РФ от 21.12.2011 №12/01-31164-АП).

С какой даты удерживать алименты

Алименты необходимо удерживать из доходов, начисленных работнику после той даты, которая указана в исполнительном листе. Алименты удерживаются только тогда, когда должник фактически получает зарплату за этот период. Следовательно, даже если исполнительный лист приходит с опозданием, удержание алиментов должно производиться с того периода, который указан в исполнительном документе.

Пример. В организацию поступил исполнительный лист на взыскание алиментов на несовершеннолетних детей в размере 1/3 с 10 апреля 2021 года. Заработная плата за апрель составила 44 000, в апреле — 22 рабочих дня. Удерживать алименты следует с зарплаты, которая начислена за период с 10 по 30 апреля, то есть за 15 рабочих дней:

44 000 рублей / 22 рабочих дня × 15 рабочих дней = 30 000 рублей.

Предположим, что в мае 2022 года работнику была начислена премия за 1 квартал (январь-март) в размере 10 000 рублей, алименты с этой суммы удерживать не следует, поскольку премия начислена за период, в котором работник не имел обязательств на уплату алиментов.

Предположим, что в январе 2023 года будет начислена премия за 2022 год в размере 25 000 рублей. Алименты необходимо удержать с суммы годовой премии, которая приходится на период с 10 апреля по 31 декабря 2022 года. На этот период приходится 185 рабочих дней, в 2022 — 247 рабочих дней. Размер годовой премии, с которой удерживаются алименты, составит 18 724 рублей 70 копеек (25 000 рублей / 247 раб.дней × 185 раб.дня).

НДФЛ и алименты

Взыскание алиментов производится после удержания из заработной платы и иного дохода НДФЛ. Если работодатель предоставляет работнику имущественный или социальный вычет, то есть выплачивает ему заработную плату без удержания НДФЛ или удерживает его в меньшей сумме, то алименты нужно рассчитывать со всей суммы заработной платы работника, полученной им на руки.

Если работник за имущественным вычетом обращается в налоговые органы (для этого он представляет декларацию по итогам года 3-НДФЛ), налоговые органы проверяют эту декларацию, предоставляют имущественный вычет и возвращают излишне удержанные суммы НДФЛ на расчетный счет сотрудника.

Получается, что в течение года НДФЛ удерживают, доходы уменьшают на сумму НДФЛ и алименты удерживают после удержания НДФЛ. Уплатить алименты с сумм, которые возвращают налоговые органы, алиментоплательщик должен самостоятельно, потому что налоговая не имеет на это права. Возвращенный в связи с получением вычета налог не перечислен в перечне доходов, облагаемых алиментами в постановлении Правительства РФ № 841 от 18.07.1996. Судебная практика по этому вопросу тоже складывается не в пользу получателей алиментов (Апелляционное определение по делу № 11а-14277/2015 от 17.11.2015).

Несколько исполнительных документов с различными требованиями

В законодательстве установлены ограничения по удержанию алиментов. При исполнении исполнительного документа (нескольких исполнительных документов) с должника-гражданина может быть удержано не более 50% заработной платы и иных доходов (п. 2 и 3 ст. 99 Закона № 229-ФЗ). Когда мы говорим про исполнительные документы, не всегда имеем в виду уплату алиментов. Исполнительные документы могут касаться и других ситуаций. Если же работник платит алименты по нескольким исполнительным листам или судебным приказам, размер удержаний не должен превышать 70%. Аналогично, если у алиментоплательщика возникла задолженность по алиментам на несовершеннолетних детей.

Если доходов работника недостаточно, то в первую очередь удовлетворяются требования:

- об уплате алиментов;

- с возмещением вреда, причиненного здоровью;

- с возмещением вреда лицам, понесшим ущерб в результате смерти кормильца (подп. 1 п. 1ст. 111 Закона № 229-ФЗ).

Пример. Заработная плата работника за май 2022 года составляет 30 000 рублей.

НДФЛ удерживается по ставке 13%. Работнику предоставляется стандартный вычет на двух детей в размере 2 800 рублей. На работника поступили в бухгалтерию два исполнительных листа:

— на уплату алиментов на двух несовершеннолетних детей в размере 1/3 заработка;

— на возмещение материального ущерба по ДТП в размере 10 000 рублей.Сумма НДФЛ составляет 3 536 рублей ((30 000 − 2 800) × 13%).

Сумма заработной платы за вычетом НДФЛ составляет 26 464 рубля (30 000 − 3 536).В первую очередь удерживаются алименты на несовершеннолетнего ребенка (до 70% от зарплаты) в размере 8 821,33 рубля (26 464 × 1/3).

Во вторую очередь — компенсация материального ущерба при условии, что общая сумма удержаний (вместе с алиментами) не превысит 50% от заработка.

Максимальный размер удержаний из зарплаты работника (50%) равен 13 232 руб. (26 464 руб. × 50%). Следовательно, сумма удержания на возмещение материального ущерба по ДТП составит 4 410,67 (13 232 руб. – 8 821,33 руб.). Задолженность по компенсации материального ущерба, которую нужно будет взыскать с работника в следующем месяце, составит 5 589, 33 рубля (10 000 руб. − 4 410, 67 руб.).

Минимамальная выплата сотруднику — с какой суммы нельзя удерживать алименты

В Закон № 299-ФЗ внесены поправки, заработавшие в феврале 2022 года. Теперь должники получили возможность «заблокировать» удержания с доходов в размере прожиточного минимума. Одновременно соответствующие поправки внесены в ст. 446 ГПК РФ.

Поэтому бухгалтеру теперь нужно учитывать дополнительное ограничение — сохранять прожиточный минимум. Это требование действует и для исполнительных документов, полученных до 1 февраля 2022 года. Оно применяется при удержаниях на основании документов, полученных как от судебных приставов, так и от самих взыскателей.

Прожиточный минимум по РФ в 2022 году — 13 793 рубля. Однако регионы могут установить значения выше, применяйте тот, который действует по месту жительства должника.

Пример. Антон задолжал по алиментам 50 000 рублей. Его зарплата после удержания НДФЛ составляет 20 000 рублей, а прожиточный минимум в его регионе стандартный — 13 793 рубля.

В бухгалтерию поступил исполнительный документ на взыскание задолженности по алиментам. Прямое исполнение приведет к тому, что работник получит всего 10 000 рублей. Эта сумма не достигает прожиточного минимума. Поэтому бухгалтер должен провести перерасчет. В результате Антон получит на руки 13 793 рубля, а взыскателю направится 6207 рублей.

Задолженность по алиментам

Если размер алиментов установлен в твердой сумме, но взыскать ее не удалось в связи с ограничением по удержанию, то у работника возникает задолженность по алиментам.

Пример. Заработная плата работника за май 2022 года составляет 25 000 руб. НДФЛ удерживается по ставке 13%. Работнику предоставляется стандартный вычет на трех детей в размере 5 800 рублей. На работника поступили в бухгалтерию два исполнительных листа на уплату алиментов на несовершеннолетних детей

— в размере 1/3 от заработка;

— в твердой сумме 10 000 рублей.Сумма НДФЛ составляет 2 496 рублей ((25 000 руб. − 5 800 руб.) × 13%).

Сумма заработной платы за вычетом НДФЛ составляет 22 504 рублей (25 000 руб. − 2 496 руб.).

Размер алиментов на первых двух детей составляет 7 501, 33 руб. (22 504 руб. × 1/3), а на третьего ребенка — 10 000 руб.

Общая сумма удержаний составляет 17 501, 33 руб. Максимальный размер удержаний составляет 15 752,8 руб (22 504 руб. × 70%).В этом случае нужно пересчитать размер алиментов пропорционально максимальному размеру.

Алименты:

— на первых двух детей — 6 751,88 рубля (15 752,8 / 17 501,33 × 7 501,33)

— на третьего ребенка — 9 000,92 рубля (15 752,8 / 17 501,33 × 10 000)Задолженность:

— на первых двух детей — 749,46 руб. (7 501,33 − 6 751,88)

— на третьего ребенка — 999,08 (10 000 − 9 000,92)Можем представить эти данные в виде таблицы:

Алименты Причитается за май Фактически удержано за май Задолженность на 1 июня На первых двух детей 7 501,33 6 751,88 749,49 На третьего ребенка 10 000 9 000,92 999,08 Всего 17 501,33 15 752,80 1 749,54 В дальнейшем, если появится возможность погасить накопившуюся задолженность, нужно удерживать ее частями в пределах 70% от доходов.

Нужно ли удерживать алименты с аванса

Довольно часто возникает такой вопрос. Согласно ТК РФ работодатель обязан выплачивать заработную плату два раза в месяц. Поэтому хочется с зарплаты за первую половину месяца тоже удерживать алименты. Однако делать это вовсе не обязательно: в ст.109 Семейного Кодекса РФ написано, что удержание алиментов осуществляется ежемесячно.

Еще один аргумент в пользу удержания алиментов один раз в месяц: как правило, организации не удерживают НДФЛ с зарплаты за первую половину месяца. Сумма НДФЛ определяется при расчете за весь месяц, с учетом стандартных вычетов. А для расчета алиментов нужно учесть удержанный НДФЛ. Таким образом, работодатель имеет полное право удерживать алименты только по итогам месяца и с аванса алименты не платить.

Однако возникает другая проблема. Если удержать всю сумму алиментов и налог из второй части зарплаты, то может случиться, что работнику совсем ничего не останется. Это нарушает ст. 136 ТК РФ. Более того, размер удержания может не покрыть размер алиментов к уплате, что тоже является нарушением закона. Такая ситуация возникнет, например, если удержать необходимо 70% от всей зарплаты, а аванс выдается сотруднику в размере 50%.

Чтобы избежать этого, рассчитывайте алименты к уплате, исходя из общей суммы заработка за месяц, а авансом выдавайте работнику 50% от зарплаты после удержаний. Оставшиеся 50% выплачивайте в конце месяца. То есть удерживайте алименты с зарплаты дважды.

Если ребенку исполняется 18 лет

Сложность в том, что нигде в нормативных документах не определяется, как нужно рассчитывать алименты в месяце, когда ребенку исполняется 18 лет. Поэтому мы будем руководствоваться здравым смыслом. Поскольку полагается удерживать алименты, пока ребенку не исполнится 18 лет (п. 2 ст. 120 СК РФ), будем определять сумму алиментов пропорционально этому периоду.

Пример: 8 мая 2022 года ребенку, на которого удерживаются алименты, исполняется 18 лет. Зарплата работника за май составляет 45 000 руб.

- Алименты в твердой сумме — 11 000 рублей;

- Рабочих дней в мае — 17 дней;

- Рабочих дней до совершеннолетия ребенка — 2 дня.

Сумма, подлежащая удержанию и перечислению получателю, рассчитывается пропорционально количеству рабочих дней с первого дня месяца по день рождения ребенка:

11 000 руб. / 17 р. дн. × 2 р. дн. = 1 294 рублей 12 копеек

Если работнику будет начислена премия за первый квартал 2022 года и выплачена она будет в июне, то со всей этой суммы нужно будет удержать алименты. Если премия будет начислена за второй квартал 2022 года, то с суммы премии, приходящейся на период с 1 апреля по 8 мая, нужно будет рассчитать и выплатить алименты

Проверки и ответственность при перечислении алиментов

Правильность удержания и перечисления алиментов проверяет судебный пристав. Он может прийти с плановой проверкой, или по заявлению получателя (п. 2 ст. 12 Федерального закона от 21.07.1997 № 118-ФЗ «О судебных приставах»).

Могут быть следующие нарушения:

- неудержание алиментов при наличии исполнительного документа;

- несвоевременное перечисление алиментов получателю;

- утрата и несвоевременное отправление исполнительного документа.

Законодательством (ч. 3 ст. 17.14 КоАП РФ) предусмотрены штрафы:

- для граждан — от 2 000 до 2 500 рублей;

- для организации — в размере от 50 000 до 100 000 руб.;

- для руководителя организации — от 15 000 до 20 000 руб.

Если алименты были удержаны с работника и перечислены получателю в большем размере, то излишне удержанную сумму работодатель обязан вернуть работнику. Если эта ошибка произошла по вине бухгалтера, рассчитывающего удержания по исполнительным листам, тогда излишне перечисленную получателю сумму алиментов можно удержать с данного бухгалтера на основании статьи 238 ТК РФ. Порядок взыскания ущерба с работника установлен в статье 248 ТК РФ.

Особенности перечисления алиментов

Согласно ст. 109 СК РФ необходимо перечислить получателю алименты, удержанные из доходов работника, в срок не позднее 3-х дней после выплаты зарплаты.

Выплата может осуществляться по-разному, на усмотрение получателя:

- в кассе организации, где работает плательщик;

- на счет в банке получателя;

- по почте переводом.

Если в исполнительном листе не указано, куда и как перечислять алименты, необходимо заявление получателя с указанием способа получения и всех необходимых реквизитов.

В случае перечисления алиментов по почте, на оборотной стороне талона к почтовому переводу бухгалтер может указать данные по расчету суммы алиментов: месяц, за который взысканы алименты, сумму заработка и т п. Таким образом, расчет алиментов будет прозрачен для получателя. Если у сотрудника есть задолженность, нужно указать и суммы удержанной или образовавшейся задолженности и остаток долга на конец месяца.

Расходы на пересылку алиментов удерживаются из доходов алиментоплательщика (ст. 109 СК РФ). При отправке почтой это почтовые расходы, при перечислении на счет в банке — комиссия банка за перечисление средств. Это подтверждается еще и в Письме Роструда РФ от 11.03.2009 № 1147-ТЗ.

Отражение в бухгалтерском учете

Рассмотрим на примере:

На основании исполнительного листа из дохода работника удерживают 1/4 месячного дохода.

Комиссия за перечисление алиментов со счета составляет 2% данной суммы.

Оклад работника составляет 40 000 руб.

НДФЛ удерживается по ставке 13% и предоставляется стандартный вычет на ребенка в размере 1 400 руб.Рассчитаем все необходимые суммы:

Сумма НДФЛ составляет 5 018 руб. ((40 000 руб. − 1 400 руб.) × 13%).

Величина алиментов равна 8 745,5 руб. ((40 000 руб. − 5 018 руб.) × ¼)

Комиссии — 174,91 руб. (8 745,5 руб. × 2%)Теперь отразим в бухгалтерском учете начисление этих сумм:

Дебет 26 Кредит 70 — 40 000 руб. – начислена заработная плата работнику;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» — 5 018 руб. – удержан НДФЛ;

Дебет 70 Кредит 76 субсчет «Алименты» — 8 920,41 руб. (8 745,5 руб. + 174,91 руб.) – удержана сумма алиментов по исполнительному листу и расходы на их перевод.Дальше сделаем проводки на выплату:

Дебет 70 Кредит 51 — 26 061,59 руб. (40 000 руб. — 5 018 руб. – 8 920,41 руб.) – заработная плата перечислена на счет работника;

Дебет 68 субсчет «Расчеты по НДФЛ» Кредит 51 — 5 018 руб. – НДФЛ перечислен в бюджет;Дебет 76 «Алименты» Кредит 51 — 8 920,41 руб. — алименты перечислены получателю;

Дебет 76 «Алименты» Кредит 51 — 174,91 руб. — списана комиссия за перевод со счета;

Алименты ИП

Поговорим еще об одном важном вопросе: удержание алиментов с индивидуального предпринимателя. Индивидуальные предприниматели, как правило, применяют специальные налоговые режимы: они могут применять упрощенную систему налогообложения или уплачивать патент. Если мы заглянем в перечень доходов, с которых необходимо удерживать алименты, увидим среди других пункт «Доход от предпринимательской деятельности». Поскольку никаких особых указаний на определение размера дохода в самом документе не установлено, то и судебные приставы, и сами предприниматели понимали это так, что нужно рассчитывать и удерживать алименты со всей суммы полученной выручки.

Но у предпринимателя помимо доходов есть еще и расходы, которые он несет в связи с осуществлением своей деятельности. И сумма дохода, которой он может распоряжаться, конечно же, не совпадает с общей выручкой. Предприниматели обратились в конституционный суд, который вынес Постановление Конституционного Суда РФ от 20.07.2010 № 17-П. В соответствии с этим постановлением, «при удержании с индивидуального предпринимателя, перешедшего на УСН с объектом налогообложения «доходы», алиментов на несовершеннолетних детей учитываются понесенные им расходы, непосредственно связанные с осуществлением предпринимательской деятельности и надлежащим образом подтвержденные». Подтвердить расходы предприниматель может на основании первичных учетных документов, которые оформлены в соответствии с федеральным законом «О бухгалтерском учете».

Что касается предпринимателей, которые применяют ПСН: поскольку стоимость патента рассчитывается не из реальных доходов, а из так называемого «потенциального дохода», эта величина не подходит для расчета алиментов. Таким образом, у предпринимателя — плательщика алиментов возникает необходимость все-таки учитывать доходы и расходы для расчета алиментов. Доходы можно подтвердить выписками с расчетного счета и кассовой книгой, расходы — первичными документами. Так советует поступать Минфин, есть несколько писем, одно из них — Письмо Минфина РФ от 01.06.2010 № 03-11-11/153.

Алименты в 2022 году

К 2022 году урегулировано большинство вопросов, с которыми сталкиваются граждане и организации при взыскании алиментов. Поэтому в 2022 году не планируется изменений:

- Условий возникновения и выполнения обязательств по материальному содержанию детей;

- Порядка индексации алиментных выплат;

- Порядка назначения средств на содержание;

- Порядка ведения исполнительного производства.

Размер алиментов остается индивидуальным и определяется для каждой жизненной ситуации отдельно. Законодательно установленного минимального размера алиментов по-прежнему не существует. Когда у алиментоплательщика есть официальная зарплата, алименты рассчитываются в процентах от дохода (проценты не изменились с 2018 года). МРОТ на 2022 год — 13 890 рублей, меньше этой суммы зарплата алиментоплательщика быть не может, если он официально работает полный день.

С 2022 года у должников «отрезали» популярный способ ухода от ответственности. Раньше можно было платить пару раз в год по 500 рублей и это считали частичной уплатой алиментов, теперь такого не будет. После неуплаты суммы, назначенной судом, в течение двух месяцев, должник будет считаться злостным неплательщиком и его привлекут к административной ответственности. Если и после этого он не погасит задолженность, против него могут возбудить уголовное дело по ст. 157 УК РФ.

В 2019 году был принят закон о праве нетрудоспособных совершеннолетних лиц на алименты. К этой категории относятся инвалиды I, II или III групп и пенсионеры. При этом учитывается старый пенсионный возраст — 55 лет для женщин и 60 для мужчин. Так право на содержание будет не только у родителей, нуждающихся в помощи, но и у супругов, бывших супругов, братьев и сестер, бабушек и дедушек, усыновителей и фактических воспитателей. Также приняли закон об алиментах на предпенсинеров. Нетрудоспособные мужчины и женщины, достигшие 60 и 55 лет соответственно, имеют право получать алименты от своих трудоспособных родственников.

В перечень поручений Президента РФ на 2022 год и будущие периоды вошла разработка предложений об оказании адресной социальной поддержки детям, родители которых не платят алименты. То есть предполагается, что деньги таким детям будет перечислять государство. При этом все меры ответственности для неплательщиков решено сохранить.

Рассчитывайте алименты, а также больничные, командировочные, отпускные, дивиденды в облачном сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и отправлять отчетность онлайн.

Здравствуйте, Наталья!

К сожалению, действия прокурора представляются мне правильными. Как я понимаю, Ваша организация производила удержания из заработной платы рабоника на основании постановления пристава-исполнителя, в котором было четко определено, какая часть от заработка удерживается в счет оплаты алиментов.

Действия Вашего бухгалтера нельзя признать счетной ошибкой. Счетная ошибка не может быть связана с неправильным пониманием законодательства — это только арифметические ошибки. (письмо Роструда от 01.10.2012 N 1286-6-1)

С нашей точки зрения, счетной считается арифметическая ошибка, т.е. ошибка, допущенная при проведении арифметических подсчетов.

У Вас бухгалтер не учел те доходы, с которых должны были производиться удержания.

Согласно ст. 109 СК РФ

Администрация организации по месту работы лица, обязанного уплачивать алименты на основании нотариально удостоверенного соглашения об уплате алиментов или на основании исполнительного листа, обязана ежемесячно удерживать алименты из заработной платы и (или) иного дохода лица, обязанного уплачивать алименты, и уплачивать или переводить их за счет лица, обязанного уплачивать алименты, лицу, получающему алименты, не позднее чем в трехдневный срок со дня выплаты заработной платы и (или) иного дохода лицу, обязанному уплачивать алименты.

По смыслу ст. 98 Закона об исполнительном производстве

3. Лица, выплачивающие должнику заработную плату или иные периодические платежи, со дня получения исполнительного документа от взыскателя или копии исполнительного документа от судебного пристава-исполнителя обязаны удерживать денежные средства из заработной платы и иных доходов должника в соответствии с требованиями, содержащимися в исполнительном документе.

То есть, сам Ваш бухгалтер не имел права определять размер задолженности по алиментам и удерживать с работника более, чем это установлено в исполнительном документе. Данный вывод подтверждается судебной практикой (Апелляционное определение Восточно-Сибирского окружного военного суда Забайкальского края от 11 мая 2017 г. по делу N 33а-83/2017)

Таким образом, исходя из приведённого законодательства, работодатель обязан производить удержания точно в соответствии с требованиями, содержащимися в исполнительном документе, поскольку законодательно он не наделен правом самостоятельного решения вопроса об изменении размера взысканных алиментов. Поэтому, несмотря на образовавшуюся задолженность, удерживать алименты работодатель обязан в размере, определенном в исполнительном документе.

Как следует из материалов дела, судебный пристав-исполнитель «… » районного отдела судебных приставов УФССП России по Забайкальскому краю при направлении постановлений об обращении взыскания на заработную плату и иные доходы должника, расчёт задолженности по алиментам, взыскиваемых с Житникова не производил, таким образом, у ФКУ «ЕРЦ МО РФ» правовых оснований для установления удержаний с денежного довольствия и иных дополнительных выплат Житникова в размере 70%, начиная с апреля по октябрь 2016 года, не имелось.

Таким образом, доводы автора жалобы о том, что удержания алиментов с денежного довольствия иных дополнительных выплат в размере 70%, после получения исполнительного документа об удержании 50%, производились ввиду накопленной задолженности по алиментам, окружной военный суд находит несостоятельными, а требования Житнякова в части возврата удержаний за период с апреля по октябрь 2016 года подлежащими удовлетворению.

Когда эта ошибка, связанная с неперечислением полных сумм алиментов была выявлена, нужно было оповестить судебного пристава, который ведет исполнительное производство, чтобы он рассчитал задолженность и повысил размер удержания из заработной платы работника, и только потом на основании этого документа производить с него удержания в повышенном размере.

Теперь бухгалтера и организацию привлекут к административной ответственности, в худшем случае, получатель алиментов может заявить иск к Вам и взыскать образовавшуюся по Вашей вине задолженность и неустойку.

На представление ответьте, что устранили нарушения закона, привлекли бухгалтера к дисциплинарной ответственности, сообщили приставам об образовавшейся за должником задолженности.

Если у Вас остались вопросы, готов ответить.

С уважением, Н. Хитцов.

Чем может грозить организации перечисление алиментов в большем размере?

Добрый день! Подскажите пожалуйста, если алименты исчислялись 25% от зарплаты, в связи с компьютерной ошибкой от з.п. не отнимался НДФЛ перед начислением алиментов, в итоге сумма по алиментам уходила больше каждый месяц на примерно 100р., это выяснилось уже после увольнения работника спустя 4 года, что в этой сетуации необходимо предпринять организации перечислявшей алименты, что может ей грозить за это?

г. Астрахань226 448 баллов

Цитата (nif):в итоге сумма по алиментам уходила больше каждый месяц на примерно 100р., это выяснилось уже после увольнения работника спустя 4 года, что в этой сетуации необходимо предпринять организации перечислявшей алименты, что может ей грозить за это?

Здравствуйте. То есть копилась ДЗ перед получателем алиментов по счету 76.41 ?

Смените сложную учетную программу на понятный веб‑сервис для малого бизнеса

Здравствуйте! Наоборот перечислялась сумма больше чем надо было!

г. Астрахань226 448 баллов

Цитата (nif):Наоборот перечислялась сумма больше чем надо было!

Я это поняла. Но начислялась она тоже неправильно ?

Да, к сожалению, начислялась тоже не правельно ,больше чем положено было…🤯

г. Астрахань226 448 баллов

Цитата (nif):начислялась тоже не правельно ,больше чем положено было

Исправляйте как ошибку. Д 70 К 76.41 сторно излишнего начисления. В результате проводки у вас образуется КЗ перед сотрудником, ДЗ перед получателем алиментов. Если их найти не реально, то на ДЗ создаете резерв, который спишите по сроку (п.70,77 Положения по бухучету), КЗ так же спишите по сроку давности на доходы.

Узнайте, сколько денег на вашем едином налоговом счете

Спасибо большое за ответ, но тот кому перечислялись деньги наврят ли вернет их, да и алименты излишне уплаченные не вправе никто требовать обратно…😰 Чем вобще это грозит организации?

г. Астрахань226 448 баллов

Цитата (nif):Чем вобще это грозит организации?

Ну ошибка у вас, в учете и отчетности (ст. 120 НК) Как следствие отчетность недостоверная. Исправляйте.

А приставы или инспекторы по охране труда, могут как-то наказать, или может приставам можно дать справку, что бы эту переплату они учли в следующих платежах к этому алиментополучателю?

г. Астрахань226 448 баллов

Цитата (nif):А приставы или инспекторы по охране труда, могут как-то наказать

А кто им на вас жаловаться пойдет?

Проверить себя или контрагента по «чёрным спискам» ФНС

Добрый день.

Цитата (nif):что в этой сетуации необходимо предпринять организации перечислявшей алименты

Если сам работник претензии не предъявляет, то ничего не делать.

А если предъявляет, то доплатить ему излишне удержанную разницу за свой счет (или за счет виновного — бухгалтера, который ошибся). Поскольку вряд ли тот, кто алименты получает, добровольно из вернет…

Наказание за это нарушение нет.

Разве что, за излишнее удержание. А за лишнее перечисление — нет.

Успехов!

А работник с чьей заработной платы снималась больше сумма может? У работника попросили приставы справку о начисленной заработной плате, перечисленном НДФЛ и перечисленным алиментам за период его работы, вот как раз подняли все эти документы и в организации обнаружили эту ошибку…теперь боимся справку давать…🤢, а надо… Спасибо всем за ответы, особенно успокоил ответ Александа Погребса!!!

Здравствуйте!

Цитата (Важный бух):Ну ошибка у вас, в учете и отчетности (ст. 120 НК) Как следствие отчетность недостоверная. Исправляйте.

Ирина, ну какая может быть статья 120 НК? Ошибка обнаружилась через 4 года после увольнения:

Цитата (nif):то выяснилось уже после увольнения работника спустя 4 года,

1. Глубина проверки 3 года.

2. Даже если бы проверяли раньше, то никто из налоговиков не станет пересчитывать алименты. НДФЛ уплачен, страховые взносы тоже, с остальным пусть приставы разбираются. Проверка правильности удержания алиментов не входит в компетенцию ФНС.

Нужно оставить все как есть и забыть.

Спасибо огромное за ответ, а приставы как могут наказать в этой сетуации?😰

Сдать новую форму 1-Т (проф) через интернет

Цитата (nif):а приставы как могут наказать в этой сетуации?

Не станут. Наказывают за удержание алиментов в меньшем размере. 😉

Да и вряд ли кто-то из приставов станет копаться в документах четырехлетней давности и более ранних документах. Не заставите! 😀

Спасибо успокоили!!! 😀 У бывшего работника просто сейчас какие-то проблемы с перечислениями алиментов и приставы попросили справку о начисленной заработной плате, перечисленном НДФЛ и перечисленных алиментах за период его работы, а там конечно все как на ладоне… по этому не знаем чего ждать после предоставления этой справки…🤢

Цитата (nif):У бывшего работника просто сейчас какие-то проблемы с перечислениями алиментов и приставы попросили справку о начисленной заработной плате, перечисленном НДФЛ и перечисленных алиментах за период его работы, а там конечно все как на ладоне… по этому не знаем чего ждать после предоставления этой справки…🤢

Их наверняка волнует количество перечисленных денег (алиментов), а совсем не то, больше Вы заплатили или ровно столько…

Делайте справку (по факту) и ничего не бойтесь.

Успехов!

Спасибо огромное за ответы!!!

Запросить в ИФНС акт сверки по налогам через интернет

Добрый день!

Поскольку автора сильно волнует вопрос ответственности за содеяное, то внесу свои пять копеек в обсуждение 😀

В данном случае вы нарушили положения ст. 137 ТК РФ, которые предписывают удерживать из зарплаты ровно столько, сколько предусмотрено федеральным законом. Закон же (об исполнительном производстве — № 229-ФЗ) вам предписал удерживать ровно столько, сколько указано в исполнительном документе.

Ответственность за такое нарушение установлена ч. 6 ст. 5.27 КоАП РФ, срок давности — 1 год.

Соответственно если с момента последнего такого излишнего удержания минул год, то ответственности можно не бояться 😀

Спасибо огромное за ответ!

Рассмотрим наиболее важные и частые вопросы оплаты алиментов. Заявление, максимальный процент удержания, какие доходы учитывать и как перечислять алименты.

Обязанность по удержанию алиментов

Алиментные отношения регулируются разделом V Семейного кодекса РФ.

Организация-работодатель (или индивидуальный предприниматель) может перечислять алименты за сотрудника как по обязательству на основании исполнительных документов (ст. 109 СК РФ), так и по добровольному решению самого сотрудника.

В первом случае речь идет о том, что в адрес компании изначально должен быть направлен судебным приставом или получателем алиментов один из следующих видов исполнительных документов:

- исполнительный лист (чаще всего);

- судебный приказ;

- нотариально заверенное соглашение об уплате алиментов (данное соглашение заключается в добровольном порядке между получателем алиментов и лицом, которое обязуется их выплачивать, без участия в судебном порядке.

Получаемый работодателем исполнительный документ имеет законную силу, только если это оригинал. Исключение составляет лишь соглашение об уплате алиментов — оно может быть в виде копии, но обязательно удостоверенной нотариально. Также получение копии исполнительного листа в виде приложения имеет место быть в случае, когда поступает постановление пристава-исполнителя об обращении взыскания на заработную плату должника (ч. 3 ст. 98 Федерального закона № 229-ФЗ от 02.10.2007).

В остальных ситуациях если организация получила копию исполнительного листа, то она в праве вернуть его отправителю или вообще не реагировать на подобный документ. Получая официальный документ-основание, у компании с этого времени возникает обязанность по удержанию алиментов с доходов работника (ч. 3 ст. 98 Закона № 229-ФЗ).

Если же сотрудник добровольно, без каких-либо законных оснований желает перечислять алименты через своего работодателя, то для организации никаких обязательств не возникает. Для бухгалтера это дополнительная нагрузка и поэтому он вправе решить: принимать просьбу работника или отказать ему. Если организация согласна удерживать алименты, то у сотрудника необходимо взять письменное заявление об удержании.

Максимальный процент удержания

Требуется отметить, что удержания из дохода работника по различным основаниям, в том числе и по алиментам, должны производиться из суммы, оставшейся уже после удержания НДФЛ. Об этом указано в ч. 1 ст. 99 Федерального закона 229-ФЗ.

В ч. 3 ст. 138 ТК РФ, а также в ч. 3 ст. 99 Закона 229-ФЗ установлен максимальный размер, который можно удержать с алиментщика — это 70% от дохода (за минусом НДФЛ) на несовершеннолетних детей.

Но как быть, если у сотрудника имеются удержания по нескольким исполнительным документам?

Рассмотрим пример. У работника имеется исполнительный лист по удержанию алиментов в 25% размере (1/4) от заработной платы, а также работодателю поступил еще один исполнительный документ — о взыскании задолженности по налогу на имущество в размере 30% от заработной платы до предела 30 542,38 руб. Ежемесячный оклад работника-должника 50 000 руб.

В данном случае бухгалтеру необходимо учесть очередность погашения требований взыскателей. Согласно ч. 1 ст. 111 Закона № 229-ФЗ от 02.10.2007 алименты относятся к первой очереди исполнения, а обязательные платежи в бюджет (имущественный налог) — это уже третья очередь. Причем распределяя суммы, подлежащие взысканию, необходимо сначала удовлетворить первую очередность в полном объеме и только потом погасить следующие (ч. 2 ст. 111 Закона № 229-ФЗ от 02.10.2007).

В итоге в размер алиментов входит установленный законодательством предел в 70%, поэтому их удерживаем в полном объеме:

Сумма алиментов = (50 000 — 13%) * 25% = 10875,00 руб.;

Далее рассчитываем максимальную сумму, которую можно удержать по нескольким исполнительным документам — это 50% от заработка (ч. 2 ст. 99 Закона 229-ФЗ от 02.10.2007г. и ч. 2 ст. 138 ТК РФ):

Максимальное удержание по двум исполнительным листам = (50 000 — 13%) * 50% = 21 750 руб.

Сумма удержания по второму исполнительному листу = (50 000 — 13%) * 30% = 13 050 руб. Данную сумму уже невозможно будет удержать в полном объеме, соответственно, на погашение налогового взыскания по второму исполнительному документу должна быть направлена оставшаяся сумма после оплаты алиментов: 21 750 — 10 875 = 10 875 руб. Такой порядок необходимо соблюдать до тех пор, пока не будут полностью произведены удержания (или одно из удержаний).

Какие доходы работника учитывать при удержании

Список всех доходов сотрудника, с которых необходимо удерживать алименты на несовершеннолетних детей, приведен в Постановлении Правительства РФ № 841 от 18.07.1996. Этот же перечень действителен и в отношении совершеннолетних детей (по письму Минтруда РФ от 12.09.2017 № 11-1/ООГ-1816).

К примеру, удержания должны осуществляться из всех видов заработной платы работника, дополнительных вознаграждений, премий, отпускных, надбавок, выплат по среднему заработку (то есть отпускных, компенсаций за неиспользованные дни отпуска, командировочных), больничных за счет работодателя, материальной помощи, которая выплачивается не за счет средств бюджетов и внебюджетных фондов, компенсаций при увольнении и пр.

Доходы при этом могут быть как в денежной, так и в натуральной форме, и по всем местам работы — как с основного места, так и по совместительству (п. 1 Постановления № 841 от 18.07.1996 г.).

Но также важно учитывать и другой перечень — в нем отражены доходы, с которых алименты не могут быть удержаны. Данный список приведен в ст. 101 Закона № 229-ФЗ от 02.10.2007.

Например, алименты нельзя взимать с пособий за счет средств ФСС (детских пособий, оплата дней по листам нетрудоспособности за счет ФСС), с возмещаемых расходов, понесенных работником во время командировки (оплата проезда, питания и пр.), с компенсаций стоимости проезда к месту лечения и обратно и др.

Как перечислять алименты

Удерживать алименты бухгалтеру необходимо с момента получения исполнительного листа. Это закреплено в ч. 3 ст. 98 Закона № 229-ФЗ от 02.10.2007. В нем также может быть указана конкретная дата, с которой необходимо начать удержания.

Но важно знать, если получение исполнительного документа организацией произошло позже (30.09.2019), чем установленная в нем дата начала удержания (с 15.08.2019), то взыскания все равно нужно делать с даты получения исполнительного листа.

Перечислять алименты надлежит в течение трех рабочих дней с момента перечисления дохода сотруднику-алиментщику. Об этом указано в ч. 3 ст. 98 Закона 229-ФЗ от 02.10.2007г., а также в ст. 109 СК РФ. В этих же правовых актах отмечено, что расходы на перевод алиментов получателю осуществляются за счет алиментщика. То есть, например, комиссию банка по перечислению денежных средств можно также смело удерживать из дохода должника.

Все банковские реквизиты получателя алиментов указываются в исполнительном документе или приложениях к нему. В платежном поручении обязательно нужно указать очередность «1». А в назначении платежа обязательно прописать ссылку на исполнительный документ и период, за который производится оплата, к примеру: «Удержание по исполнительному производству № 3437/19/37003-ИП от 23.01.2019 в размере 1715,75 руб. за август 2019 г. для Ивановой Ирины Ивановны».

Если реквизитов нет, то организации придется отправлять деньги почтовым переводом в адрес получателя.

Хранение и сроки действия исполнительных документов

При получении документа-основания о взыскании алиментов организации рекомендуется направить взыскателю уведомление о том, что документ организацией получен от такой-то даты и принят к исполнению. Однако по закону обязанности таковой нет.

Хранить подобные исполнительные документы необходимо как бланки строгой отчетности в течение пяти лет. Исполнению они подлежат в течение всего срока их действия, а также еще в течение трех лет после окончания этого срока — так отмечено в ч. 4 ст. 21 Закона № 229-ФЗ.

За утерю или отсутствие производства исполнительных документов со стороны работодателя положены штрафы (ч. 3 ст. 17.14 КоАП РФ):

- на должностное физлицо — 2500 руб.;

- на главного бухгалтера или руководителя — 15 000 — 20 000 руб.;

- на организацию — 50 000 — 100 000 руб.

Обязанности по сохранности исполнительных листов лучше возложить соответствующим приказом на компетентное должностное лицо.

Прекращение исполнения

В случае, если сотрудник увольняется, организация обязана сообщить об этом судебному исполнителю в течение трех дней с момента увольнения, в уведомлении необходимо также указать информацию о новом месте работы должника (если известно) — ч. 1 ст. 111 СК РФ.

Кроме того, если сотрудник уволен или удержание алиментов произведено уже в полном объеме, а также в иных случаях, то согласно ч. 4.1 ст. 98 Закона № 229-ФЗ от 02.10.2007 работодателю необходимо не позднее следующего дня после завершения исполнения о взыскании алиментов вернуть исполнительный документ судебному приставу (взыскателю).

При этом на самом документе ставится отметка с указанием основания окончания его исполнения, периода взыскания и размера взысканной суммы. Заверяется такая отметка подписью уполномоченного должностного лица и печатью организации. Оригинал исполнительного документа следует направить вместе с сопроводительным письмом. Перед возвратом документа судебному приставу (взыскателю) бухгалтеру рекомендуется сделать его копию в случае возникновения каких-либо спорных вопросов.

Кроме судебных приказов, исполнительных листов или постановлений приставов в бухгалтерию могут поступать иные документы — заявления работников на удержания или нотариально удостоверенные соглашения об уплате алиментов.

Такие документы могут приносить примерные отцы семейств, состоящие в браке и проживающие совместно с супругой и детьми. Делается это, чтобы «заблокировать» удержания из зарплаты по другим исполнительным документам — от банков, налоговой, ЖКХ.

Обязан ли бухгалтер удерживать из зарплаты алименты на основании таких документов или документы госорганов имеют приоритет? Давайте разбираться.

Удержания из зарплаты возможны только в случаях, которые предусмотрены ТК РФ и федеральными законами (ст. 137 ТК РФ). Удержать можно не более 20 %, а в отдельных случаях — не более 50 % зарплаты. Удерживать до 70 % зарплаты можно только в исключительных ситуациях (ст. 138 ТК РФ). Но ограничения действуют только тогда, когда деньги удерживаются по решению работодателя или уполномоченных органов.

Заявление работника об удержании из заработной платы — это не исполнительный документ, даже если там поручается удерживать алименты (ст. 12 Федерального закона от 02.10.2007 № 229-ФЗ, далее — Закон № 229-ФЗ).

Если работник пишет заявление об удержании, то это не удержание, а добровольное распоряжение зарплатой, и ограничения по удержаниям тут не действуют.

Отсюда следует два вывода.

- Раз ограничения не действуют, по заявлению работника можно изымать из зарплаты любые суммы и в любых целях — хоть 100 % зарплаты, но после удержания НДФЛ (Письмо Роструда от 10.10.2019 N ПГ/25776-6-1).

- Раз заявление — это не исполнительный документ, то деньги по заявлению можно изымать только тогда, когда будут произведены все «официальные» удержания по исполнительным листам и судебным приказам.

Раз по «добровольным» удержаниям никакие ограничения не действуют, работник после всех удержаний вполне может получить «на руки» 1/6, 1/8 и даже 1/10 заработной платы. Никакого нарушения в этом не будет. И всё же при появлении «официального» исполнительного документа мы бы рекомендовали уточнить у сотрудника, сохраняет ли силу его заявление на добровольное перечисление денег.

У Ивана большой долг по налогу на недвижимость: несколько лет он не платил за дом в деревне. Поняв, что скоро его «догонит» исполнительный лист, он написал по месту работы, в бухгалтерию ООО «Радуга», заявление на удержание 80 % зарплаты в счёт алиментов. В тот же месяц на него же поступил исполнительный лист: приставы требовали удержать половину жалования в счёт задолженности по налогам. Бухгалтерия «Радуги» удерживала деньги по постановлению, а уже из оставшейся части вычла деньги по заявлению работника.

Другое дело, если в бухгалтерию поступает не заявление, а нотариально удостоверенное соглашение (или его копия) об уплате алиментов. Это полноценный исполнительный документ (ст. 12 Закона № 229-ФЗ). Он имеет такую же силу, как судебные приказы, исполнительные листы и постановления приставов.

Какой документ важнее

Вопросы возникают, и когда на одного сотрудника поступает несколько исполнительных документов. Нужно ли брать в работу все документы сразу или правильнее организовать «очередь» и начинать исполнения по каждому следующему только после того, как закончено исполнение предыдущего?

Прямого ответа на этот вопрос в Законе № 229-ФЗ нет. Но есть два правила:

- Начинать удержания надо с даты получения исполнительного документа (ст. 98 Закона № 229-ФЗ). Это правило действует независимо от того, первый это документ по работнику или нет.

- Работодатель распределяет взысканные суммы между взыскателями без учёта того, когда какой исполнительный документ поступил (п. 3 ст. 111 Закона № 229-ФЗ).

Таким образом, не нужно ставить исполнительные документы в очередь: они должны исполняться одновременно. Как только поступает новое постановление, нужно сразу проводить по нему удержания наравне с уже имеющимися исполнительными листами.

Как работники хитрят и что делать бухгалтеру

Итак, дано. Максимальный размер удержания ограничен по ТК РФ. А сами исполнительные документы ранжируются: требования второй очереди удовлетворяются после того, как будут полностью удовлетворены требования первой очереди. Очевидно, что если сумма требований больше лимита, кто-то из кредиторов второй-третьей-четвертой очереди останется ни с чем.

В какой очерёдности удовлетворяются требования взыскателей (ст. 111 Закона № 229-ФЗ)

| Очередь | Что взыскивается |

|---|---|

| 1 очередь |

|

| 2 очередь |

|

| 3 очередь | Требования по обязательным платежам в бюджет и во внебюджетные фонды |

| 4 очередь | Прочие требования |

Зная это, работники хитрят: приносят в бухгалтерию судебный приказ или нотариальное соглашение об уплате алиментов с суммой взысканий минимум 50 % от зарплаты и блокируют удержания в пользу банков и налоговой. Всё удержанное получает супруга сотрудника в качестве алиментов на детей.

Разводиться для этого не обязательно. Семейный кодекс не связывает право детей на алименты с совместным проживанием и семейными отношениями матери и отца. Супруги могут быть женаты и жить вместе — но в любой момент обратиться за алиментами в суд. Или пойти к нотариусу и заключить соглашение об уплате алиментов. При этом размер алиментов по соглашению может быть больше, чем установил бы суд, — 50 или даже 70 % от заработка.

Это типичное злоупотребление правом (ст. 10 ГК РФ). Но у бухгалтерии нет полномочий переоценивать судебные решения или нотариальные соглашения. А значит, пока они не отменены, бухгалтер имеет полное право не удерживать деньги по исполнительным документам 2-4 очереди, если лимит взыскания (ст. 137 ТК РФ) уже достигнут при удержании алиментов.

Каков максимум для удержания

Несколько взысканий разной очерёдности

В общем случае можно удерживать по исполнительным документам до 50 % зарплаты (ст. 138 ТК РФ и ст. 99 Закона № 229-ФЗ). Но есть пять ситуаций, когда удержать можно до 70 % заработка (ст. 138 ТК РФ):

- Отбывание исправительных работ.

- Взыскание алиментов на несовершеннолетних детей;

- Возмещение вреда, причиненного здоровью другого лица;

- Возмещение вреда лицам, понесшим ущерб в связи со смертью кормильца;

- Возмещение ущерба, причиненного преступлением.

Если на одного работника поступило несколько исполнительных документов, в том числе из «льготных» категорий, руководствуемся правилом очерёдности: сначала удовлетворяем требования первой очереди, потом второй и так далее (ст. 111 Закона № 229-ФЗ).

На работника ООО «Лидер» Василия поступило два исполнительных листа. Один требует взыскать треть заработка в качестве алиментов на двух детей, а второй — половину в счёт задолженности по ЖКХ.

Начинаем с выплат первой очереди: бухгалтер удерживает треть заработка и направляет эту сумму на уплату алиментов. Требование выполнено, а лимит ещё не выбран, значит, можно удовлетворить требование второй очереди.

Требование второй очереди — долг по ЖКХ — удовлетворяется из неизрасходованного лимита, и это ⅙ заработка: ½ -⅓ = ⅙.

Бухгалтерия будет удерживать так деньги каждый месяц, пока не будет выплачен весь долг поставщику коммунальных ресурсов — или пока не прекратится взыскание алиментов (п. 2 ст. 99 Закона № 229-ФЗ).

Как рассчитать налоги с зарплаты сотрудника

Читать инструкцию

Алименты на детей и взрослых

Алименты могут устанавливаться не только на несовершеннолетних детей, но и на содержание родителей, братьев, сестёр, бывшего супруга (ст. 87, 90, 93 Семейного кодекса РФ). Отличить такие алименты просто: они всегда устанавливаются не в проценте к заработку, а в твердой сумме.

Нюанс в том, что все алименты относятся к первой очереди. Но алименты на несовершеннолетних детей можно взыскивать в пределах 70 % от заработка (ст. 138 ТК РФ, п. 3 ст. 99 Закона № 229-ФЗ). А алименты на родителей и бывших супругов взыскиваются в пределах 50 % от жалования. Это вызывает проблемы, если с работника надо одновременно удержать оба типа алиментов.

Если взысканной суммы не хватает, чтобы удовлетворить всех взыскателей одной очереди, она распределяется пропорционально причитающейся каждому из них сумме, указанной в исполнительном документе (п. 3 ст. 111 Закона № 229-ФЗ). Это значит, что при взыскании двух типов алиментов сначала надо удержать половину заработка и распределить ее между детьми и взрослыми, т. к. взрослые получатели алиментов не могут претендовать на сумму заработка за пределами 50 %. А потом еще раз произвести удержание уже в пределах 70 % и отправить все взысканное детям.

Но поскольку алименты на взрослых всегда устанавливаются в твердой сумме, а на детей чаще всего в виде процента от заработка, то перед началом удержания оба требования надо привести к общему знаменателю — посчитать сумму на каждого из детей в этом месяце с учётом заработка и доли алиментов.

На Ивана Григорьевича имеется три исполнительных документа на взыскание алиментов: на сына в размере ⅙ заработка, на дочь в размере ¼ заработка и на бывшую супругу в размере 5000 руб. ежемесячно. Заработная плата сотрудника составляет 20 000 руб., и он имеет право на стандартный вычет по обоим детям. Рассчитаем удержания.

Сначала определим базу для удержания: деньги удерживаются из суммы, оставшейся после уплаты НДФЛ (п. 1 ст. 99 Закона № 229-ФЗ). В нашем случае база составит 17 764 руб. (20000 − (20000 − 1400 × 2) × 13 %).

Теперь начнем расчёт.

- Определим твердые суммы, которые причитаются каждому из взыскателей: супруга — 5000 руб., дочь — 4441 руб. (17 764 × 1/4), сын — 2960,67 руб. (17764 × 1/6).

- Общая сумма удержания 12401,67 руб. (5 000 + 4 441 + 2 960,67), что больше половины заработка (17 764 × 50 % = 8882).

- Удержим половину заработка (8 882 руб.) и распределим эту сумму между всеми тремя взыскателями пропорционально их требованиям:

- доля супруги: (8 882 / (5 000 + 4 441 + 2 960,67)) × 5000 = 3 580,97 руб.;

- доля дочери: (8 882 / (5 000 + 4 441 + 2 960,67)) × 4 441 = 3 180,62 руб.;

- доля сына: 8 882 / (5 000 + 4 441 + 2 960,67)) × 2 960,67 = 2 120,41 руб.