Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Ошибки каких видов встречаются в налоговых уведомлениях

О том, что в документе отражена неправильная (завышенная) сумма, плательщики узнают, если замечают, что налог рассчитан за имущество, которое им не принадлежит. Также часто в уведомлении по транспортному налогу указывается неправильная мощность автомобиля.

-

Ошибки каких видов встречаются в налоговых уведомлениях

-

Подготовка заявления в налоговый орган

-

Отправка заявления в налоговый орган

-

Получение нового налогового уведомления

-

Если ошибочно рассчитанный налог уже уплачен

-

Как засчитывается и возвращается излишне уплаченный налог

Что касается земельного налога, то в этом случае ошибка со стороны налоговиков допускается в части кадастрового номера. И наконец, сомнения в правильности расчетов возникают, если сумма сильно от отличается от уплаченной в прошлом налоговом периоде.

В каждом случае, во избежание переплаты, необходимо оперативно решать вопрос — до крайнего срока уплаты имущественного налога. Сервис Бробанк.ру представляет вниманию читателей пошаговую инструкцию.

Подготовка заявления в налоговый орган

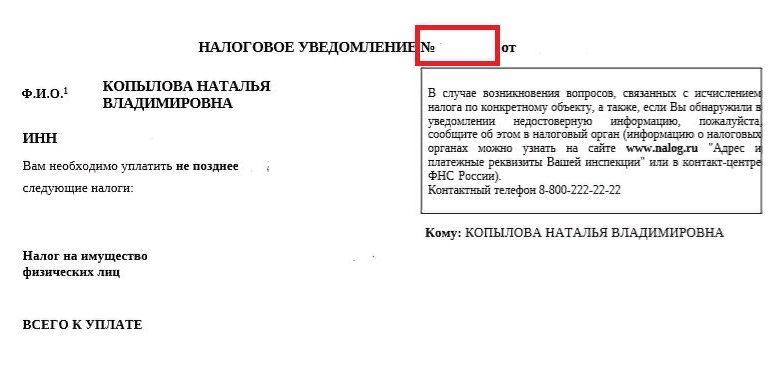

При обнаружении в уведомлении ошибок и несоответствий, завышающих сумму налога, необходимо составить письменное заявление. Его бланк прилагается к уведомлению. Заполняется оно в соответствии с формой, с указанием номера налогового уведомления, адреса отдела ФНС, ФИО и ИНН плательщика.

Бланк заявления не всегда прикрепляется к налоговому уведомлению, в этом случае обращение налогоплательщик составляет в свободной (произвольной) форме. В тексте указывается допущенная фискальным органом ошибка.

К документу прикладываются данные, подтверждающие неправильность расчета: копия свидетельства о регистрации права собственности на недвижимость, или копия паспорта транспортного средства, в котором указана мощность двигателя.

Отправка заявления в налоговый орган

Заполненный бланк в отделение ФНС отправляется несколькими способами, в числе которых: подача лично или через представителя (по доверенности), отправка по почте или передача в электронной форме — через личный кабинет налогоплательщика на официальном сайте Налоговой Инспекции России.

Если заявление налогоплательщик приносит в отдел ФНС лично, то рекомендуется сделать его дубликат. На втором экземпляре сотрудник налогового органа проставит печать о принятии заявления, а также дату. Дубликат остается у налогоплательщика.

При отправке заявления по почте, необходимо делать опись вложения. Это важно, так как у налогоплательщика сохраняется доказательство того, что в конкретный день он отправил документы для устранения ошибки при расчете суммы налога.

Получение нового налогового уведомления

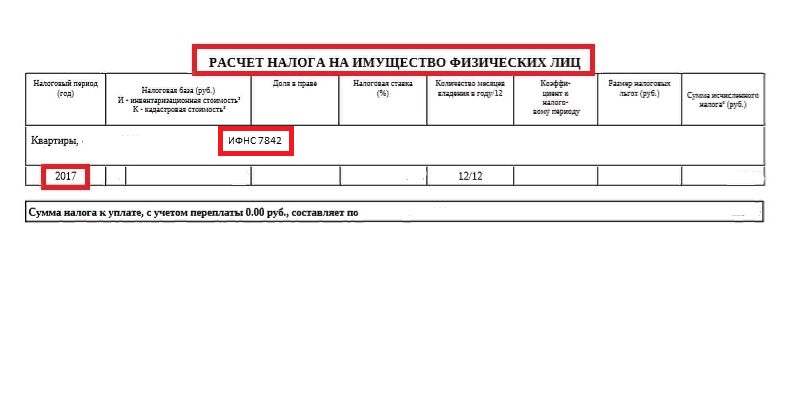

После обработки заявления, поступившего от налогоплательщика, налоговый орган самостоятельно проверяет информацию о допущенной ошибке. Если она подтверждается, то сумма налога пересчитывается, и физлицу направляется новое уведомление уже с верными данными. Правильные цифры указываются в графе «Исчисленная сумма налога», а прежние данные в графе «Сумма налога, исчисленная ранее».

Рассмотрение заявления по срокам занимает до 30 рабочих дней с момента его регистрации. В исключительных случаях этот срок продлевается еще на 30 дней (ч. 1, 2 ст. 12 № 59-ФЗ). Срок увеличивается, к примеру, если налоговые органы не получили от других ведомств информацию по вопросу налогоплательщика.

Новое уведомление с корректной суммой высылается налогоплательщику не позднее 30 дней до даты уплаты налога, которая в нем указана. К примеру, срок крайний срок 1 декабря, значит, документ высылается физическому лицу не позднее 1 ноября. Это необходимо для того, чтобы гражданин уложился в сроки и заплатил налог.

Если ошибочно рассчитанный налог уже уплачен

При обнаружении ошибки в уведомлении после совершения платежа, выход из ситуации есть. В соответствии с п. 1 ст. 78 НК РФ, переплата может быть возвращена или зачтена в счет будущих налоговых платежей. Какой именно формой воспользоваться, налогоплательщик решает самостоятельно. Но на практике чаще всего используется вариант с зачтением переплаты в счет будущих платежей. Для этого необходимо:

- В течение трех лет со дня совершения платежа подать заявление в налоговый орган.

- Дождаться обработки обращения и принятия конечного решения.

К заявлению нужно приложить копию платежного документа, подтверждающего переплату, а также уведомление с перерасчетом налога. В обоих случаях (перерасчет или возврат) заявление обрабатывается в течение 10 рабочих дней. Далее сообщение о принятом решении направляется гражданину в течение 5 рабочих дней.

Как засчитывается и возвращается излишне уплаченный налог

Если по заявлению налогоплательщика принимается положительное решение, ФНС сначала проверит его на наличие задолженности, недоимки, а также пеней и штрафов за все прошлые налоговые периоды. При обнаружении таковых переплата сначала зачисляется в этом направлении. Если от суммы остается какая-то часть, она возвращается на счет, указанный налогоплательщиком в заявлении.

Что касается возврата денег, то эта опция регламентируется п. п. 5, 6 ст. 78 НК РФ. Остаток суммы переплаченного налога зачисляется на счет налогоплательщика не позднее 30 рабочих дней с даты принятия заявления. Срок конечного поступления средств зависит от банка, в котором у плательщика есть счет.

Источники:

- Статья 12 ФЗ «О порядке рассмотрения обращений граждан Российской Федерации».

- НК РФ.

- Официальный сайт Федеральной Налоговой Службы.

Комментарии: 2

Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

Воспользуйтесь специальным сервисом от ФНС, на котором даже не нужно регистрироваться.

Ежегодно Федеральная налоговая служба рассылает уведомления о налогах, начисленных за предыдущий год, — по почте или в электронном виде в личный кабинет на сайте. В документе указано, сколько, за что и в какой срок нужно заплатить.

Вы получите уведомление, если имеете в собственности дом, квартиру, комнату (или доли в них), гараж или машино-место, объект незавершённого строительства, автомобиль.

Зачем в налоговое уведомление вносить исправления

Ошибки в налоговых уведомлениях встречаются достаточно часто. Например, жителю Липецка ежегодно начисляли транспортный налог за проданную пять лет назад машину. О том, что это явление не редкое, указано и на сайте самой ФНС.

Неважно, как обсчитались инспекторы — начислили больше налога или меньше — вам это всё равно невыгодно. Недоплаченное в любом случае придётся донести. Возможно, уже с пени и штрафами.

Вам могут вписать лишний объект собственности или не указать один из имеющихся, продлить срок владения недвижимостью или не заметить, что вы продали автомобиль, и насчитать налог за весь год, не учесть льготы — вариантов масса. Так что следить за тем, чтобы в уведомлении была указана правильная информация, нужно обязательно.

Как и где исправить ошибки в уведомлениях

Раньше, чтобы внести исправления, нужно было идти в налоговую, направлять обращения по почте, регистрировать личный кабинет на сайте ФНС.

Сейчас работает сервис, который позволяет оперативно указать на ошибки в налоговом уведомлении, причём без регистрации и SMS.

Вы сможете исправить недочёты не только в своих данных, но и помочь старшим родственникам, которые сами не справляются с этой задачей, в том числе и дистанционно. Потребуются только данные налогового уведомления и интернет.

На сайте нужно выбрать из списка, с какой именно проблемой вы столкнулись.

В списке указаны девять наиболее часто встречающихся недочётов. Если подходящей там нет, воспользуйтесь традиционной формой обращения.

Если ваша проблема попала в перечень распространённых, придётся заполнить всего несколько полей. Например, в апреле прошлого года вы продали квартиру, но при этом налог вам насчитали за все 12 месяцев. Выбирайте категорию «Указано неверное количество месяцев владения в году» и переходите к заполнению.

Укажите, сколько месяцев вы действительно владели объектом. Остальные данные спишите с налогового уведомления.

1 / 0

2 / 0

На следующей странице впишите имя, фамилию, ИНН и адрес электронной почты (указывайте свою, если вносите исправления в налоговое уведомление бабушки).

Остаётся ждать ответа, который придёт на электронную почту. Обычно рассмотрение занимает не более 30 дней. На практике ответ зачастую приходит гораздо быстрее.

Читайте также 🧐

- Как платить налоги: что нужно знать типичному россиянину

- Когда и как рассчитывать и платить налог на имущество физических лиц

- Налоговые вычеты: что это такое и как на них сэкономить

- Как и когда рассчитывать и платить земельный налог

Добрый день, уважаемы форумчане!

Подскажите, пожалуйста, вот с каким вопросом.

ООО на ОСНО. На балансе имеются основные средства, которые были приобретены в 2019-2020 г. По ошибке за эти периоды мы начисляли и платили налог на имущество, а также подавали декларации по налогу на имущество. Суммы небольшие, 10-11 тыс. рублей.

Сейчас нужно сдать корректировочные декларации, чтобы обнулить предыдущие декларации.

Поскольку уменьшится сумма расходов на сумму ошибочно начисленного налога на имущество, необходимо уточнить декларации по налогу на прибыль за 2019 и 2020 г . Но если я перепроведу документы за 2019-2020 г., чтобы исчезло начисление налога на имущество, то изменятся данные бухгалтерской отчетности за прошлые периоды.

Подскажите, пожалуйста, как быть в данном случае с налоговым и бухгалтерским учетом?

Бухгалтерия предприятия, редакция 3.0 (3.0.106.101)

Цитата (Марина_89_):ООО на ОСНО. На балансе имеются основные средства, которые были приобретены в 2019-2020 г. По ошибке за эти периоды мы начисляли и платили налог на имущество, а также подавали декларации по налогу на имущество. Суммы небольшие, 10-11 тыс. рублей.

Сейчас нужно сдать корректировочные декларации, чтобы обнулить предыдущие декларации.

Поскольку уменьшится сумма расходов на сумму ошибочно начисленного налога на имущество, необходимо уточнить декларации по налогу на прибыль за 2019 и 2020 г . Но если я перепроведу документы за 2019-2020 г., чтобы исчезло начисление налога на имущество, то изменятся данные бухгалтерской отчетности за прошлые периоды.

Здравствуйте.

Категорически запрещено перепроводить документы по уже сданным периодам.

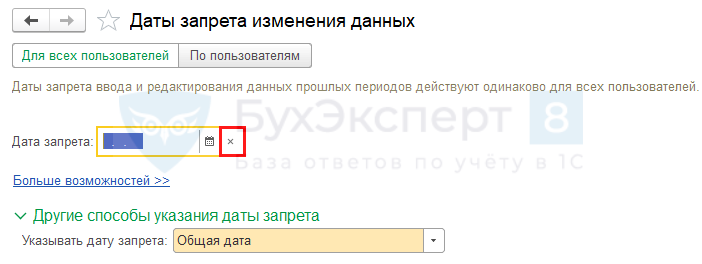

Чтобы не было таких соблазнов выучите где находится волшебная кнопка: Администрирование — Настройка пользователей и прав — Дата запрета изменения.

Что делаете сейчас. Операции — Операции, введенные вручную -создать Сторно документа ищете документ, которым начисляли Налог, выбираете его. И все.

Если сейчас перепровести , то вы потом можете не собрать балансы за 2019-2020гг.

Цитата (Марина_89_):как быть в данном случае с налоговым и бухгалтерским учетом?

в БУ всё правиться текущим моментом или 31.12.2021, если баланс за 2021 год не сдан (см. ПБУ 22/2010).

В НУ подаете уточненки по прибыли, если налог на имущества учитывали в расходах. Перед подачей доплачиваете налог, уплачиваете пени (ст. 75, 81 НК РФ)

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

г. Астрахань226 448 баллов

Цитата (Марина_89_):Поскольку уменьшится сумма расходов на сумму ошибочно начисленного налога на имущество, необходимо уточнить декларации по налогу на прибыль за 2019 и 2020 г .

Здравствуйте. Этого делать не нужно. Исчисление и учет в расходах налога на имущество в излишнем размере не может квалифицироваться как ошибка для целей налога на прибыль (постановление Президиума ВАС РФ от 17.01.2012 № 10077/11). А у чет в составе расходов первоначально исчисленной суммы налога на имущество организаций, не может квалифицироваться как ошибочный. (Письмо Минфина от 03.04.2019 № 03-03-06/1/23109.)

Ошибку исправляете только в бухучете. Отражаете исчисленный в прошлых отчетных периодов налог, в составе прочих доходов Д 68 К 91.1 (ПБУ 222010)

simport, мне тоже совсем не нравилась идея перепроводить прошлые периоды, тем более учитывая, к каким последствиям это может привести. Спасибо Вам, что не оставили мой вопрос без внимания!

Важный бух, спасибо Вам большое за ссылки на документы! Пожалуй, сделаю так, как Вы посоветовали! Тем более что суммы налога были совсем небольшие.

Исправление ошибок в программе – сложный и трудоемкий процесс. В данной статье мы рассмотрим еще один способ исправления затрат в налоговом учете по налогу на прибыль, если они были отражены больше, чем необходимо.

Пример будет полезен для исправления ошибок, допущенных в регламентных операциях, для которых не предусмотрено штатных документов для исправления. При этом исправление ошибки:

- в бухгалтерском учете будет произведено датой обнаружения;

- в налоговом учете – датой возникновения, что позволит автоматически заполнить уточненную декларацию. При этом мы «обходим» автоматическое перепроведение всех документов с даты возникновения ошибки, т.к. граница последовательности переносится вручную.

Выявление ошибки

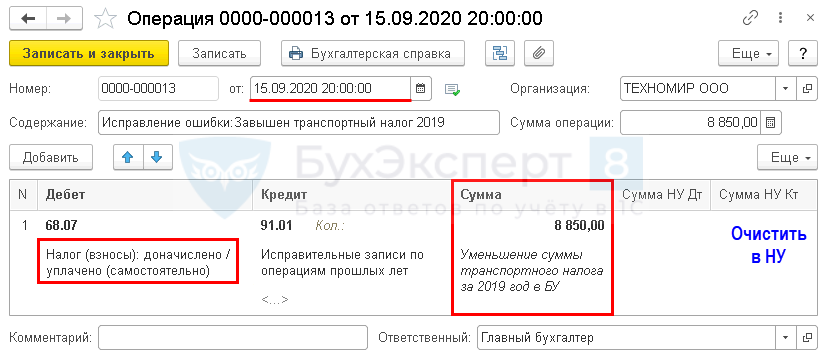

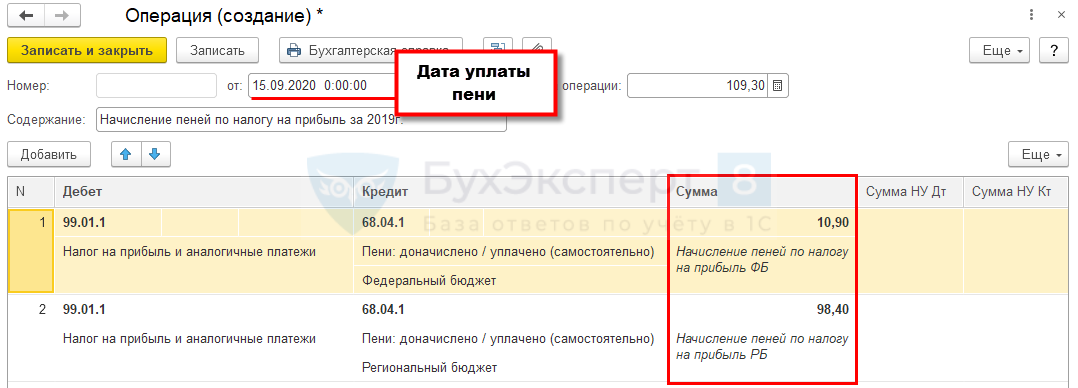

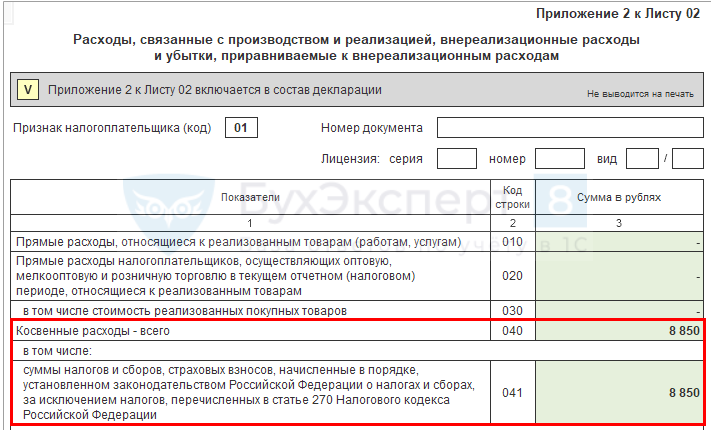

Организация 15 сентября 2020 выявила ошибку в расчете транспортного налога за 2019 год – был ошибочно применен повышающий коэффициент «2» на дорогостоящие авто. В результате за 2019 год:

- завышен транспортный налог, начисленная сумма составила 17 700 руб., когда правильная сумма составляет 8 850 руб. за год;

- завышены расходы в бухгалтерском учете на сумму 8 850 руб.;

- занижена налогооблагаемая база по налогу на прибыль в размере 8 850 руб.;

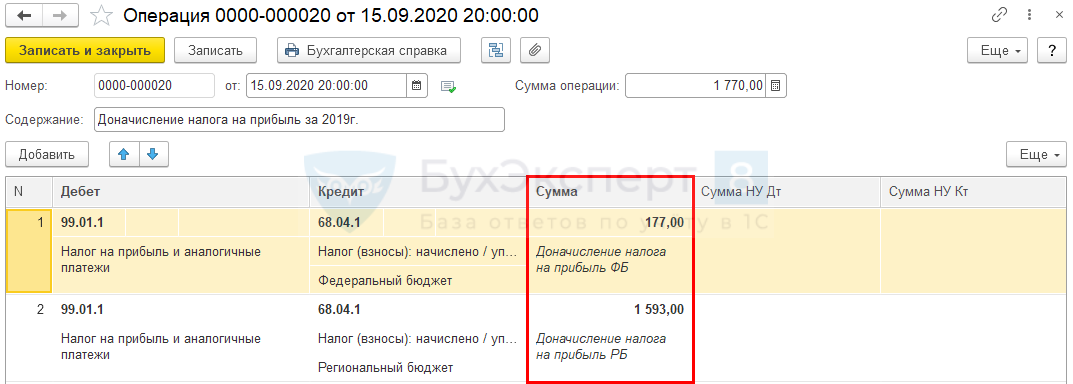

- образовалась недоплата по налогу на прибыль в размере 1 770 руб. (8 850 * 20%).

Условием исправления данной ошибки является то, что бухгалтер не хочет «перепроводить» декабрь месяц в уже закрытом периоде (2019 год) и не хочет исправлять данные налогового учета (НУ) в периоде обнаружения ошибки (в 2020 году), т.к. налоговый учет в 2020 году будет включать исправление этой ошибки. А этот факт не является удобным при заполнении деклараций за 2020 год – всегда надо будет помнить об этой сумме и ее вручную исключать из декларации по налогу на прибыль.

Несущественная ошибка предшествующего отчетного года, выявленная после подписания бухгалтерской отчетности, исправляется в текущем периоде в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/10).

Подробнее об исправлении ошибок в БУ

Поэтому исправление ошибки оформите следующим образом:

- в бухгалтерском учете данная ошибка признана несущественной, поэтому исправление сделайте датой обнаружения ошибки с помощью документа Операция, введенная вручную;

- в бухгалтерском учете доначисление налога на прибыль и пеней отразите так же датой обнаружения ошибки с помощью документа Операция, введенная вручную.

Налог

Пени

- создайте уточненную декларацию по транспортному налогу за 2019 год и данные в ней исправьте вручную.

Исправление ошибки

Рассмотрим пошаговую инструкцию исправления суммы транспортного налога в налоговом учете по налогу на прибыль.

Все нижеуказанные действия сделайте сначала на копии базы, убедитесь по финальной оборотке, что никакие другие данные не поменяются, кроме оборотов по счетам НУ 26, 90.08.1, 90.09, 99.01.1.

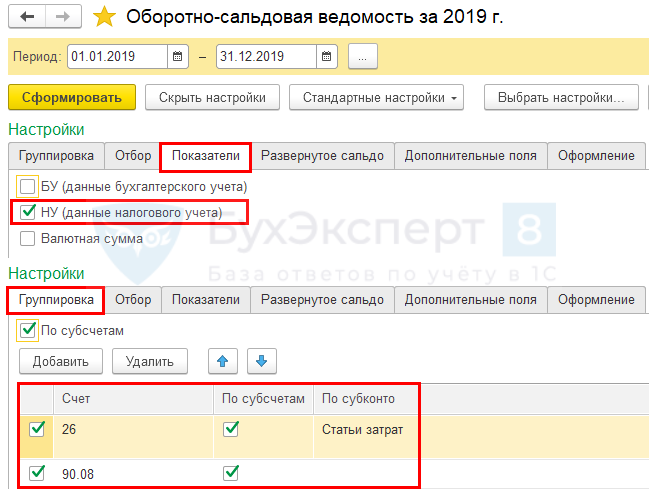

Шаг 1. Сформируйте Оборотно-сальдовую ведомость.

Сформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 в налоговом учете (Отчеты – Оборотно-сальдовая ведомость). Она нужна для сверки остатков после ручных правок.

Сначала настройте ее форму. Нажмите на кнопку Показать настройки и установите параметры — как на рисунке.

Распечатайте ОСВ и сохраните ее в электронном виде.

Шаг 2. Откройте закрытый период.

Откройте закрытый период Администрирование — Настройки пользователей и прав — Даты запрета изменения — Настроить. Снимите дату запрета редактирования — 31.12.2019.

Подробнее как установить и убрать запрет на редактирование данных

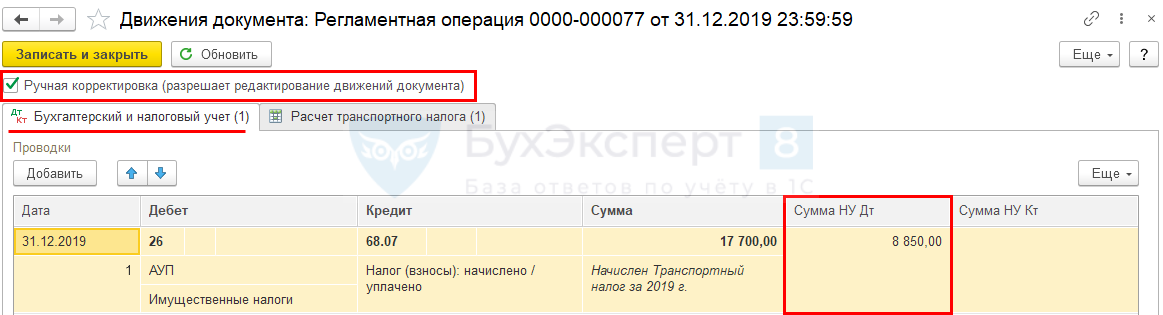

Шаг 3. Исправьте в НУ сумму в проводке по начислению транспортного налога.

Откройте операцию, которой программа осуществила начисление транспортного налога за 2019 год (Операции — Регламентные операции- Расчет транспортного налога за декабрь 2019). Нажмите на кнопку .

Установите флажок Ручная корректировка. На вкладке Бухгалтерский и налоговый в графе Сумма НУ Дт укажите правильную сумму транспортного налога за год – 8 850 руб.

Исправьте вручную сумму в проводке по начислению транспортного налога за год – только в налоговом учете! В Бухгалтерском учете и в регистре Расчет транспортного налога ничего не изменяйте.

Кнопка Записать и закрыть.

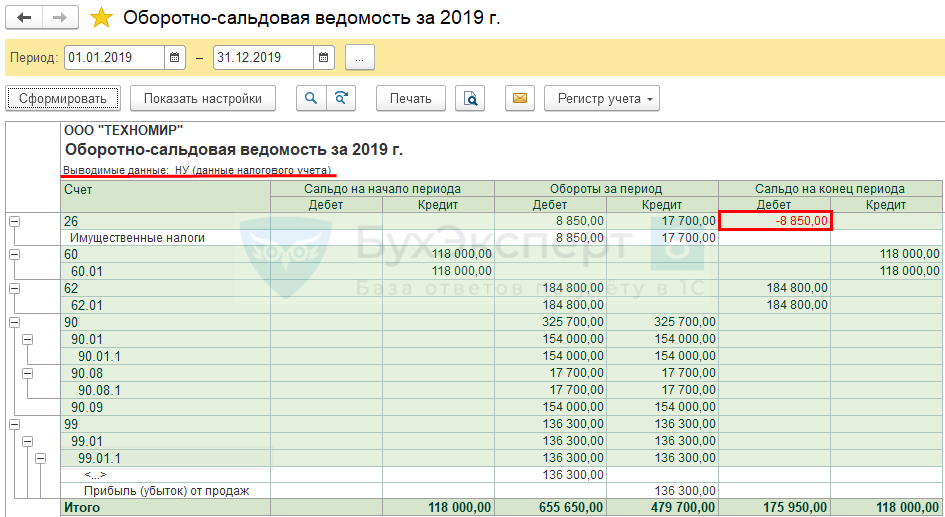

Шаг 4. Сформируйте оборотно-сальдовую ведомость по НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 для контроля закрытия счетов в налоговом учете (Отчеты – Оборотно-сальдовая ведомость).

Вы увидите, что в ОСВ «вылезло» красное сальдо по счету 26 по статье Имущественные налоги.

Теперь «уберите» красное сальдо, для этого по цепочке «закрытия года» осуществите и закрытие 90х счетов.

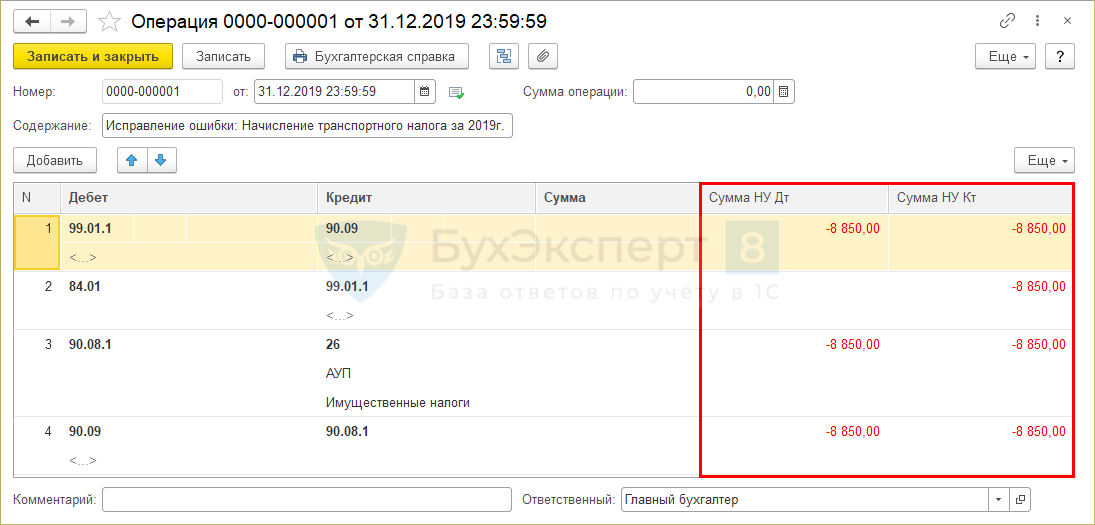

Шаг 5. Закрытие сальдо по счету 26 и 90м счетам в НУ.

Эту операцию осуществляем с помощью документа Операция, введенная вручную, в котором вручную закрывается образовавшееся сальдо по счетам налогового учета:

- сначала по счету 26;

- потом по цепочке счета: 90.08.1, 90.09, 99.01.1

Обратите внимание, что данную операцию придется формировать вручную, т.к. мы принципиально не хотим автоматического перепроведения операций за декабрь 2019.

В документе сторнируются суммы только в налоговом учете. В бухгалтерском учете, т.е. в графе Сумма, ничего не указывайте. Дата документа – 31.12.2019.

Проводки, которые указаны в документе, будут такие, если по итогам 2019 образовалась прибыль в налоговом учете.

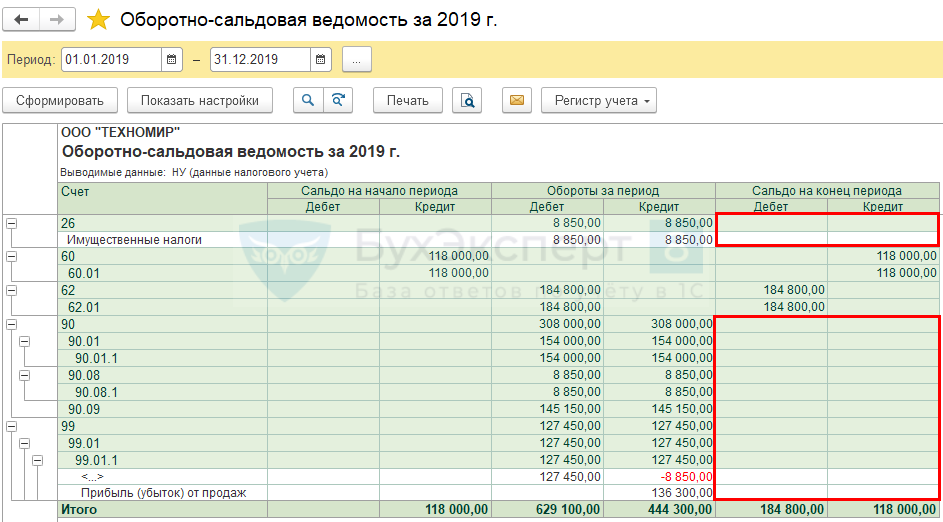

Шаг 6. Проверьте сальдо по счетам в НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019. Теперь остатков по счету 26, 90, 99 не должно быть.

Шаг 7. Перенесите границу последовательности вручную.

На этом шаге необходимо осуществить закрытие декабря, без перепроведения документов, т.е. перенести границу последовательности вручную на тот месяц, который был закрыт последним до внесения правок.

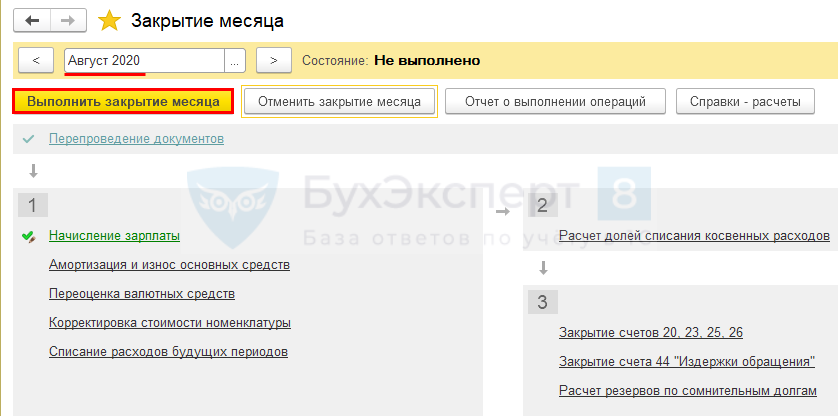

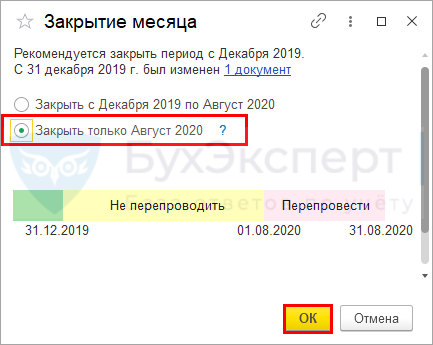

Откройте процедуру Закрытия месяца за месяц, следующий за закрытым в базе месяцем (Операции – Закрытие месяца).

В нашем примере последний месяц за который мы проводили закрытие месяца был Июль 2019, поэтому выбираем Август 2020.

Нажмите на кнопку Выполнить закрытие месяца.

В нашем примере устанавливаем флажок Закрыть только Август 2020, т.е. первый месяц в вашем незакрытом периоде.

По рисунку видно, что при такой установке флажка программа не перепроведет документы с 31.12.2019 по 01.08.2020, — что нам и требуется. А документы перепроведутся только за август 2020 – период, который ранее не был закрыт.

Данный перенос границы вручную вам советуем производить в очень крайних случаях. Когда вы уверенны в тех данных, что вы вводите и что это не повлияет уже на сданную отчетность.

Подробнее про нюансы переноса границы последовательности вручную

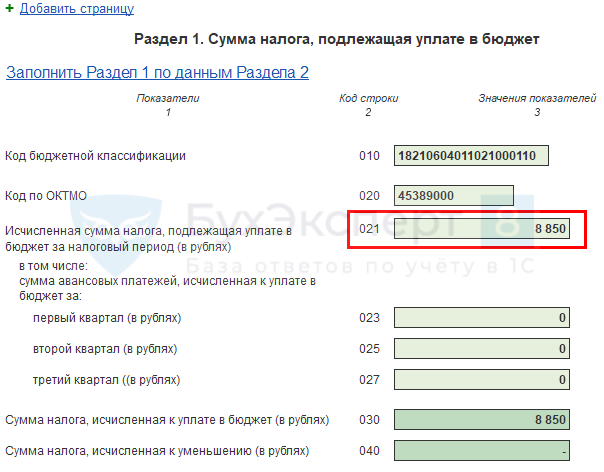

Шаг 7. Сформируйте уточненную декларацию по налогу на прибыль.

Прежде чем подавать уточненную декларацию, доплатите налог в бюджет, а также начислите и уплатите пени, иначе Организацию будет ожидать штраф в размере 20% от неуплаченной суммы налога (п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Налогоплательщик обязан подать уточненную декларацию за период, в котором была допущена ошибка. В нашем примере за IV квартал 2019.

В программе данные налогового учета подкорректированы вручную датой возникновения ошибки. Если исправления в НУ сделаны корректно, то уточненная декларация по налогу на прибыль заполнится автоматически.

В титульном листе PDF укажите:

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 34 «год», код периода, за который представляется уточненная декларация.

В Приложении 2 к Листу 02 по стр. 041 будет указана сумма транспортного налога правильно.

И соответственно сумма налога на прибыль на Листе 02 по стр. 180 «Сумма исчисленного налога, всего» должна быть указана больше на сумму доначисленного налога. В нашем примере на 1 770 руб.

См. также:

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

- Порядок исправления ошибок в 1С

- Документ Операция, введенная вручную вид операции Сторно документа

- Завышены расходы по услугам поставщика текущего года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

По истечении определенного периода времени налогоплательщик может обнаружить, что допустил ошибки при уплате налога. В зависимости от момента обнаружения ошибок наступают соответствующие последствия: недоимка с пенями и штрафами, только недоимка или переплата налога. Вопросам, связанным с исправлением ошибок, посвящено интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Что относится к ошибкам в расчете налогов?

Порядку исчисления налоговой базы при обнаружении ошибок (искажений) посвящена статья 54 НК РФ. При этом Налоговый кодекс не содержит определение понятия «ошибка». Поэтому может использоваться ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 № 63н).

Причинами ошибок может быть неправильная классификация или оценка фактов хозяйственной деятельности; неиспользование информации, имеющейся на дату подписания отчетности, неверное применение законодательства. Например, налогоплательщик, ошибочно определив срок полезного использования имущества, изначально включил его в ненадлежащую амортизационную группу. Ошибка может выражаться в счетных (арифметических) погрешностях.

Ошибки в исчислении налоговой базы в конечном итоге означают, что налог исчислен неверно.

Какие ситуации могут проиллюстрировать отсутствие (наличие) ошибок?

Согласно ПБУ 22/2010 ошибками не являются неточности или пропуски в отражении фактов хозяйственной деятельности, если они выявлены в результате получения новой информации. При этом такая информация не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Признание сделки недействительной не означает, что в налоговой отчетности за период заключения такой сделки были допущены ошибки.

Допустим, общество, передав во исполнение договора купли-продажи спорные объекты недвижимости покупателю, отразило операции в бухгалтерском учете, исключив переданное имущество из своих активов. В свою очередь, покупатель оприходовал приобретенное в собственность имущество, отразил его на балансе. Признание договора купли-продажи недействительным не влечет возникновение у продавца и покупателя обязанности исказить в бухгалтерском учете реальные факты их хозяйственной деятельности. Поэтому суд отклонил доводы налогового органа об обязанности общества восстановить сведения о реализованном покупателю имуществе на дату его реализации (пункт 9 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Расторжение договора купли-продажи следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы необходимо отразить в налоговом учете в периоде, в котором договор считается прекращенным.

Еще одним примером может выступать возврат сетевой организацией денежных средств, ранее уплаченных заявителями, за объем невостребованной присоединенной мощности. Это также не рассматривается как ошибка при исчислении налоговой базы по налогу на прибыль в налоговом периоде, в котором такая плата была получена, поскольку указанные операции отражались в налоговом учете исходя из документально подтвержденных данных о полученных доходах.

Являются ли понятия «ошибка» и «искажение» равнозначными?

Статья 54 НК РФ на данный вопрос не отвечает. При этом из разъяснений уполномоченных органов следует, что это разные понятия.

В частности, изменение цены ранее реализованных товаров (работ, услуг) означает искажение налоговой базы за соответствующий прошлый отчетный (налоговый) период, которое подлежит исправлению в порядке статьи 54 НК РФ (письма Минфина России от 22.12.2016 № 03-03-06/1/76945, от 15.03.2018 № 03-03-06/1/15848).

Позднее получение документов, относящихся к прошлым периодам, рассматривается Минфином как искажение налоговой базы (письма от 13.04.2016 № 03-03-06/2/21034, от 24.03.2017 № 03-03-06/1/17177).

Полученная налогоплательщиком после ввода объекта в эксплуатацию информация о фактической стоимости объекта основных средств, затраты по формированию которой подтверждены документально, должна быть учтена исходя из положений статей 257—259.3, 314 и статьи 54 НК РФ (письмо Минфина России от 29.06.2016 № 03-03-06/3/37780).

Является ли ошибкой по налогу на прибыль принятие на расходы сумм налогов в большем размере, чем предписано законодательством?

Включение в состав расходов сумм налогов в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не рассматривается как ошибка при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11).

Исполнив обязанность по исчислению и уплате, например, налога на имущество, в соответствии с первоначально поданными декларациями, налогоплательщик понес в предыдущих периодах затраты, отвечающие требованиям статьи 252 НК РФ. И в силу подпункта 1 пункта 1 статьи 264 НК РФ правомерно отнес их к прочим расходам, связанным с производством и реализацией. Если в связи с выявлением в последующих периодах излишней уплаты представлены уточненные расчеты (налоговые декларации) по налогу на имущество, то для целей налогообложения прибыли это является новым обстоятельством, приводящим к возникновению внереализационного дохода текущего отчетного (налогового) периода (письмо Минфина России от 15.10.2015 № 03-03-06/4/59102).

Предположим, налогоплательщик обнаружил ошибку в исчислении налоговой базы. Какой порядок действий?

Любые ошибки, допущенные в налоговом учете, надо исправлять в налоговых регистрах.

Систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений признается грубым нарушением правил учета доходов и расходов и объектов налогообложения, ответственность за которое установлена статьей 120 НК РФ. Штраф составляет от 10 000 рублей.

В каком порядке исправляются ошибки в исчислении налоговой базы?

Порядок исправления зависит от того, к каким последствиям привела допущенная ошибка.

Согласно статье 54 НК РФ при обнаружении искажений в исчислении налоговой базы, относящихся к прошлым периодам, приведшим к занижению суммы налога, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Обратим внимание, что иногда законодатель придает нормам, улучшающим положение налогоплательщиков, обратную силу.

Придание норме обратной силы следует рассматривать как предоставленную налогоплательщику возможность пересмотреть налогообложение спорных доходов за прошлые налоговые периоды. Такой пересмотр может быть произведен посредством представления уточненных деклараций. Или налогоплательщик может с учетом пункта 7 статьи 3 НК РФ скорректировать налоговые обязательства в периодах после вступления в силу изменений в НК РФ.

При каких условиях налогоплательщик может избежать ответственности в случае самостоятельного исправления ошибок, приведших к занижению суммы налога?

Основания освобождения установлены статьей 81 НК РФ. Если срок уплаты налога не наступил, то ответственность не возникает, если уточненная декларация представлена до составления акта или до принятия решения о проведении выездной налоговой проверки.

Когда срок уплаты налога уже наступил, то помимо вышеназванного условия необходима уплата налога и пени. При несоблюдении этих условий самостоятельное исправление ошибок может быть рассмотрено как смягчающее ответственность обстоятельство (подпункт 3 пункта 1 статьи 112 НК РФ).

Есть особенность представления уточненной декларации за период, который уже был охвачен выездной налоговой проверкой. В этом случае для освобождения от ответственности достаточно только факта подачи уточненной декларации — предварительной уплаты налога и пени не требуется. Представление в такой ситуации уточненной декларации имеет смысл при проведении в отношении налогоплательщика повторной выездной проверки, допускающей применение налоговых санкций (пункты 10, 11 статьи 89 НК РФ).

Аналогичные правила применяются и к налоговым агентам, обнаружившим, например, ошибку в расчете 6-НДФЛ.

Как исправлять ошибки, допущенные при заполнении декларации? Например, техническую ошибку в виде ошибочного отражения вычетов в том же разделе, но в иной строке.

Если допущенная при заполнении налоговой декларации ошибка не привела к занижению суммы налога, подлежащей уплате, обязанность представить уточненную налоговую декларацию, предусмотренная абзацем первым пункта 1 статьи 81 НК РФ, отсутствует.

Более того, неверное разнесение элементов налоговой базы или налоговых вычетов в ненадлежащие строки декларации, но внутри соответствующих разделов, не приводящее к искажению итоговой суммы налога, не предусматривает отказ в применении налоговых вычетов.

По требованию инспекции налогоплательщиком должны быть представлены соответствующие пояснения и копии книги покупок, счетов-фактур, товарных накладных, актов выполненных работ, иных документов, подтверждающие заявленные вычеты. При таких обстоятельствах вывод налогового органа о неправомерности заявленных вычетов ввиду непредставления налогоплательщиком уточненной налоговой декларации, признан судом неправомерным (Постановление Арбитражного суда Центрального округа от 27.09.2016 № Ф10-3364/2016).

В чем специфика представления уточненной декларации, когда в отношении организации проводится выездная налоговая проверка?

Если уточненная декларация представляется до вынесения инспекцией решения по итогам проведения выездной проверки, то налоговый орган вправе:

— провести дополнительные мероприятия налогового контроля;

— либо вынести решение без учета данных, содержащихся в уточненной декларации, и назначить проведение повторной выездной проверки в части уточненных данных (Определения Верховного Суда РФ от 13.09.2016 по делу № 310-КГ16-5041, от 12.12.2017 № 301-КГ17-14742).

В порядке выездного контроля налоговый орган вправе проверить тот налоговый период, за который подана уточненная декларация (абзац шестой пункт 4 статьи 89 НК РФ), в том числе и назначить повторную выездную налоговую проверку (пункт 10 статьи 89 НК РФ). Предметом повторной выездной налоговой проверки, назначенной ввиду представления налогоплательщиком уточненной декларации, в которой уменьшена сумма ранее исчисленного налога, являются только те сведения уточненной декларации, изменение которых повлекло уменьшение суммы налога. Так сказано в Постановлении Президиума ВАС РФ от 16.03.2010 № 8163/09. При этом в ходе проверки, проводимой на основании абзаца шестого пункта 10 статьи 89 НК РФ, не могут быть повторно проверены данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой.

В связи с этим обратим внимание, что налогоплательщик в рамках проведения выездной проверки вправе заявить о применении налоговой льготы, не использованной в предыдущих налоговых периодах, двумя способами. Право на налоговую льготу может быть реализовано путем подачи:

— уточненной налоговой декларации;

— заявления в рамках проведения выездной налоговой проверки — в части льгот, имеющих отношение к предмету проводимой проверки и проверяемому периоду.

Об этом сказано в пункте 5 Постановления Пленума ВАС РФ от 30.07.2013 № 57.

В силу требований статьи 32 НК РФ налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении налоговой льготы. Если иное не предусмотрено НК РФ, не может быть отказано в применении льготы когда:

— налогоплательщик заявил о реализации права на налоговую льготу (в том числе в возражениях на акт проверки);

— налоговый орган располагал всеми необходимыми документами для проведения проверки;

— документы исследованы налоговым органом в ходе выездной проверки и претензии к ним отсутствуют.

Тем самым, инспекция не вправе отказать в предоставлении льготы только лишь в связи с тем, что налогоплательщик заявил о льготе иным способом, чем подача уточненной декларации (Постановление АС Московского округа от 19.04.2016 № Ф05-4385/2016).

Должен ли налогоплательщик представлять уточненные декларации по нарушениям, выявленным по результатам налоговых проверок?

Не должен. В резолютивной части решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения предлагается внести необходимые исправления в документы бухгалтерского и налогового учета. Но это не означает обязанность налогоплательщика представить уточненные налоговые декларации.

По результатам выездной налоговой проверки обществу доначислены прямые налоги, например, налог на добычу полезных ископаемых. Как налогоплательщику учесть доначисленную сумму налогов в расходах по налогу на прибыль?

Термин «начисленный налог» в Налоговом кодексе не определен. Но исходя из Постановления Президиума ВАС РФ от 02.10.2007 № 7379/07, таковым является налог, отраженный налогоплательщиком в представляемых им налоговых декларациях. Кроме того, как следует из Постановления Президиума ВАС РФ от 06.07.2010 № 17152/09, а также из пункта 3 статьи 40, статьи 105.18 и пункта 2 статьи 105.23 НК РФ «доначисленным» является налог, предложенный к уплате в решении по результатам налоговой проверки.

Если налоговая проверка была комплексной, то налоговый орган должен обладать всей полнотой информации о налоговых последствиях финансово-хозяйственной деятельности налогоплательщика, осуществленной в проверенном периоде, включая сведения о доходах и расходах по соответствующим налогам. Таким образом, налоговый орган обязан уменьшить налоговую базу по налогу на прибыль организаций на сумму доначисленного НДПИ самостоятельно без подачи налогоплательщиком уточненных деклараций.

Данные выводы содержатся в Постановлении Президиума ВАС РФ от 06.07.2010 № 17152/09 и Определении Верховного Суда РФ от 30.11.2016 № 305-КГ16-10138.

Необходимость уменьшения базы по налогу на прибыль в целях правильного определения налоговых обязательств возникает у налогового органа только при доначислении по результатам выездной проверки прямых налогов (пункт 32 Обзора судебной практики № 1 (2017), утвержденного Президиумом Верховного суда РФ 16.02.2017). НДС к прямым налогам не относится.

По какой форме сдаются уточненные декларации?

Уточненные декларации представляются в налоговый орган по форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога (пункт 5 статьи 81 НК РФ).

Состав представляемой декларации определяется положениями приказов ФНС о порядке ее заполнения. В частности, в уточненную декларацию по НДС подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (письмо ФНС России от 11.03.2016 № ЕД-4-15/3967).

Если в декларации по налогу на прибыль организаций корректируются только Справки о доходах физлиц (без составления уточненной декларации и расчета), то в таких случаях организация представляет в налоговый орган Титульный лист (лист 01) и Приложение № 2 к Декларации с указанием в Титульном листе по реквизиту «по месту нахождения (учета) (код)» кода «235». В случае представления уточненных Сведений о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов, в состав Приложения № 2 включаются только те Справки о доходах физлиц, по которым произведено уточнение.

В последующих версиях порядка заполнения формы декларации могут устраняться пробелы в регулировании. Нормы, улучшающие положение налогоплательщиков, могут быть использованы при представлении уточненной декларации за период, когда соответствующие положения в Порядке заполнения декларации еще отсутствовали.

В какой налоговый орган сдать уточненную декларацию, если по месту представления первоначальной декларации организация уже не стоит на учете?

Уточненная декларация (расчет) представляются в налоговый орган по месту учета организации. Если организация уже не состоит на учете в налоговом органе, в который была представлена первоначальная декларация, то уточненная декларация представляется по новому месту учета.

При ликвидации обособленного подразделения уточненная декларация в отношении такого подразделения представляется по месту нахождения головного подразделения.

Как реагировать на ошибки, если период их совершения установить невозможно?

В этом случае, независимо от результата таких ошибок, расчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Каким образом налогоплательщик может исправить ошибку, допущенную при исчислении налоговой базы, которая привела к излишней уплате налога?

Пункт 1 статьи 54 НК РФ предусматривает выбор налогоплательщиком способа перерасчета налоговой базы и суммы налога, когда допущенные ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, привели к излишней уплате налога. Перерасчет может быть произведен либо за период совершения ошибки либо за период, в котором ошибки выявлены. В первом случае представляется уточненная декларация. Во втором — ошибка исправляется в отчетности, представляемой за период ее выявления (в первичной декларации, представляемой за период, в котором исправлена ранее допущенная ошибка).

Указанный порядок может быть применен независимо от того, возможно или нет определить период совершения ошибки (письмо Минфина России от 25.08.2011 № 03-03-10/82).

Как поступить, если выявлена ошибка, приведшая к излишней уплате налога, но при этом сумма налога за тот период отсутствует, поскольку был исчислен убыток?

Поскольку сумма налога к уплате за период совершения ошибки отсутствовала, то при буквальном толковании перерасчет налоговой базы должен производиться за период совершения ошибки. Необходимо представлять уточненную декларацию (письмо Минфина России от 15.03.2010 № 03-02-07/1-105).

Более того, из разъяснений Минфина следует, что исправление в текущем периоде ошибки, которая привела к излишней уплате налога в предыдущем периоде, возможно, если и в текущем периоде получена прибыль (письма от 22.07.2015 № 03-02-07/1/42067, от 13.04.2016 № 03-03-06/2/21034, от 16.02.2018 № 03-02-07/1/9766). Иными словами, перерасчет налоговой базы невозможен, когда налоговая база равна нулю. То есть, и в этом случае необходимо представлять уточненную декларацию.

Отметим, что данные разъяснения не согласуются с содержанием статей 54 и 274 НК РФ, ведь налоговая база определяется в любом случае. Следование данным разъяснениям означает, что возможность исправления ошибок в периоде их обнаружения определяется только по итогам налогового периода при составлении налоговой декларации за календарный год.

А если обнаружено сразу несколько ошибок, повлекших как занижение, так и завышение налоговой базы и суммы налога…

Может так сложиться, что допущено несколько ошибок. Часть из них привела к занижению налоговой базы, часть к завышению. Исходя из буквального толкования пункта 1 статьи 54 НК РФ, исправлению в текущем периоде подлежат только те ошибки, которые привели к излишней уплате налога. Если наряду с ошибками, приведшими к переплате налога, была совершена ошибка, повлекшая занижение налоговой базы — такая ошибка должна исправляться в периоде ее совершения независимо от совокупного результата ошибок (письмо Минфина России от 08.04.2010 № 03-02-07/1-153).

В подобных обстоятельствах целесообразно представить уточненную декларацию, в которой отработаны все ошибки, поскольку при раздельном исправлении ошибок может образоваться недоимка.

Могут ли в текущем периоде исправляться ошибки в виде не заявленных в прошлых периодах вычетов по НДС?

Налоговые вычеты по НДС применяются к уже сформированной налоговой базе. Так как вычеты уменьшают не налоговую базу, а исчисленную сумму налога, то статья 54 НК РФ к ним не применяется.

Механизм исправления ошибок прошлых периодов в текущем периоде применим в основном к налогу на прибыль.

При исправлении ошибок в периоде их обнаружения, переплаты за предшествующий период не образуется?

Не образуется. Это отрицательная сторона данного способа.

Если допущенные ошибки привели к переплате налога в истекших периодах, то для фиксации переплаты, проведения зачета (возврата) налога как излишне уплаченного по статье 78 НК РФ, для целей освобождения от ответственности за неуплату налога, образовавшуюся в последующих периодах, необходимо подать уточненную декларацию.

В отношении уточненной декларации будет проводиться камеральная проверка (статья 88 НК РФ). Ограничений на проведение камеральной проверки уточненной декларации, в том числе представленной по истечении трехлетнего срока, нормы Налогового кодекса не содержат. Отсутствие уточненной декларации позволяет избежать налоговых проверок, проводимых при ее представлении.

При любом способе исправления ошибок надо быть готовым по требованию налогового органа дать пояснения по представленной уточненной или первичной декларации (пункт 3 статьи 88 НК РФ).

Как учитываются при налогообложении исправленные в текущем периоде ошибки, относящиеся к прошлым налоговым периодам?

Согласно ранее сложившейся практике применения пункта 1 статьи 54 НК РФ, неучтенные в предыдущем периоде расходы могли отражаться в составе соответствующей группы (вида) расходов: в расходах на оплату труда, амортизации и т.д., а не в составе внереализационных расходов (доходов) как убытки (доходы) прошлых лет (письмо Минфина России от 18.03.2010 № 03-03-06/1/148).

Но с 2015 года в форме налоговой декларации по налогу на прибыль для корректировки налоговой базы на выявленные ошибки (искажения) предусмотрены отдельные строки в разделе расходов текущего периода. Схожей корректировки формы декларации по УСН и ЕСХН не предусматривают.

Следует иметь в виду, что для отражения доходов или убытков прошлых лет, выявленных в текущем отчетном (налоговом) периоде, в декларации по налогу на прибыль предусмотрены отдельные строки.

Исправление ошибок в периоде их выявления может приводить к образованию убытка?

Выявление ранее неучтенных расходов (излишне учтенных доходов) может приводить к получению убытка (отрицательной разнице между доходами и расходами) в отчетном (налоговом) периоде или к увеличению уже имеющегося убытка. В данных случаях налоговая база признается равной нулю, а убыток подлежит переносу на следующие налоговые периоды. Этот вывод подтвержден Постановлением Арбитражного суда Московского округа от 15.05.2015 № Ф05-5106/2015.

Особенности определения налоговой базы текущего отчетного (налогового) периода при получении убытка предусмотрены статьями 264.1, 268.1, 274, 275.1, 275.2, 278.1, 278.2, 280, 283 и 304 НК РФ. За исключением указанных норм каких-либо ограничений по размеру ранее неучтенных расходов, ранее излишне учтенных доходов, для целей корректировки налоговой базы текущего отчетного (налогового) периода Налоговый кодекс не содержит.

Но Порядок заполнения строк декларации по налогу на прибыль (строки 400—403 приложения № 2 к листу 02, строка 100 листа 02) создает формальные препятствия переносу убытка, сформировавшегося за счет исправления ранее допущенных ошибок в периоде их выявления.

За какой период могут быть исправлены допущенные ошибки, приведшие к излишней уплате налога?

Пунктом 7 статьи 78 НК РФ для возврата (зачета) излишне уплаченной суммы налога установлен трехлетний срок, исчисляемый со дня такой уплаты.

В судебных решениях встречались утверждения о том, что Налоговый кодекс не содержит прямого указания на применение положений статьи 54 НК РФ в совокупности с положениями статьи 78 НК РФ.

Однако в тех спорах, которые решались в пользу налогоплательщика исходя из фактических обстоятельств, сам по себе трехгодичный срок не был пропущен (Определение Верховного Суда РФ от 17.11.2015 № 304-КГ15-14256).

По мнению Верховного Суда, ситуация, при которой налогоплательщик, задекларировав расходы за 2009 год в уточненной налоговой декларации, представленной в 2013 году, получает возможность требовать возврата налога с нарушением трехлетнего срока, предусмотренного пунктом 7 статьи 78 НК РФ, нарушает принцип равенства налогообложения (Определение от 03.09.2016 № 305-КГ16-10426).

Подход о применении к периоду исправления ошибки (подачи декларации) в порядке статьи 54 НК РФ трехлетнего срока возврата (зачета), установленного статьей 78 НК РФ, отражен в Определении Верховного Суда РФ от 19.01.2018 № 305-КГ-14988.

Если ошибки исправляются посредством представления уточненной налоговой декларации и такая декларация подана «к уменьшению», то налоговым органом на основании пункта 7 статьи 78 НК РФ может быть принято решение об отказе в зачете (возврате) сумм излишне уплаченного налога в связи с истечением трех лет со дня уплаты указанной суммы. В программном комплексе «Система ЭОД» такие налоговые декларации только регистрируются без создания строк начислений налога (сбора) в КРСБ — карточке «Расчеты с бюджетом» (письмо ФНС России от 26.09.2016 № ЕД-4-2/17979).

Возможность учета ошибок более чем за три года форма декларации по налогу на прибыль также не предусматривает.

Поэтому в отношении «глубины» исправления ошибок (искажений), относящихся к прошлым налоговым периодам, вне зависимости от способа исправления ошибок, нужно руководствоваться трехгодичным сроком.

Возможны ли исключения из правила исчисления срока возврата переплаты со дня уплаты налога?

Исключением из правил о трехгодичном сроке являются случаи, когда «возникновение» ошибок обусловлено изменением законодательства. К таким же исключениям можно отнести формирование судебно-арбитражной практики на уровне решений Верховного Суда, содержащих оговорку о пересмотре (пункт 5 части 3 статьи 311 АПК РФ).

Отправить

Запинить

Твитнуть

Поделиться