Как аннулировать ошибочный счет-фактуру на аванс? Рассказываем на примере программы «1С:Бухгалтерия 8» редакции 3.0.

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

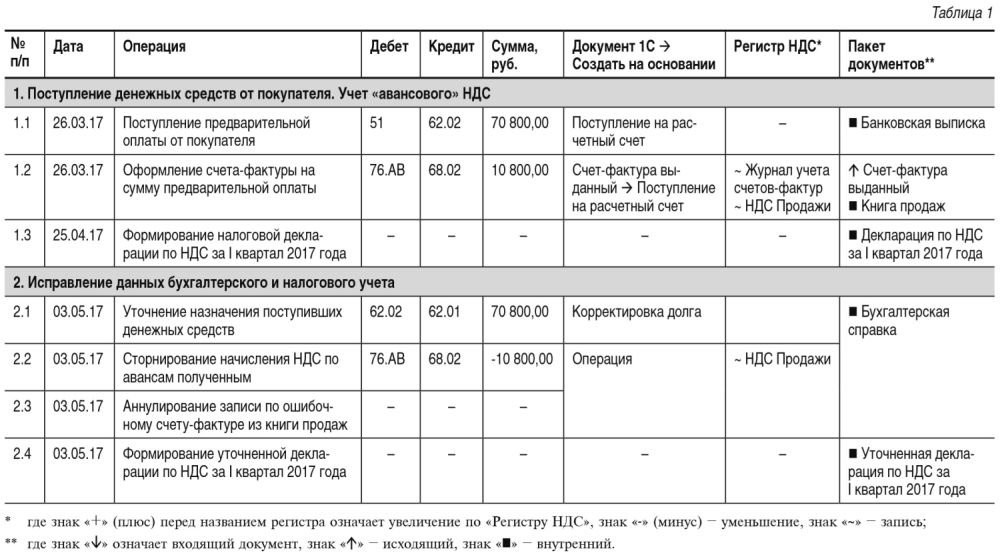

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

- на основании документа Счет на оплату покупателю (раздел Продажи — подраздел Продажи — журнал документов Счета покупателям);

- или путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки).

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

- в поле от — дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа Поступление на расчетный счет;

- в полях Контрагент, Платежный документ № и от — соответствующие сведения из документа-основания;

- в поле Вид счета-фактуры — значение На аванс;

- в табличной части документа — сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того автоматически будут проставлены:

- в поле Код вида операции — значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель Составлен — переведен в положении На бумажном носителе, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или В электронном виде, если такое соглашение заключено;

- флаг Выставлен (передан контрагенту) с указанием даты — если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флаг и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля Руководитель и Главный бухгалтер — данные из регистра сведений Ответственные лица. В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника Физические лица.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет на оплату, если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

|

Счет-фактура |

Данные |

|

Строка 5 |

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения) |

|

Графа 1 |

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения) |

|

Графа 8 |

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения) |

|

Графа 9 |

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения) |

|

Строки 3 и 4 и графы 2 — 6, 10 — 11 |

Прочерки (п. 4 Правил заполнения) |

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя в размере 10 800,00 руб. (70 800,00 руб. х 18 / 118).

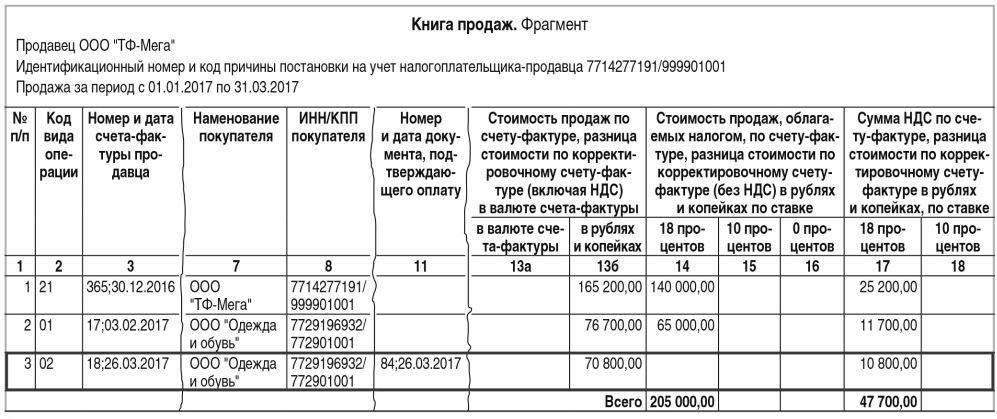

Документ Счет-фактура выданный будет зарегистрирован в регистре накопления НДС продажи. На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2017 года (раздел Продажи — подраздел НДС) (см. рис. 1).

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

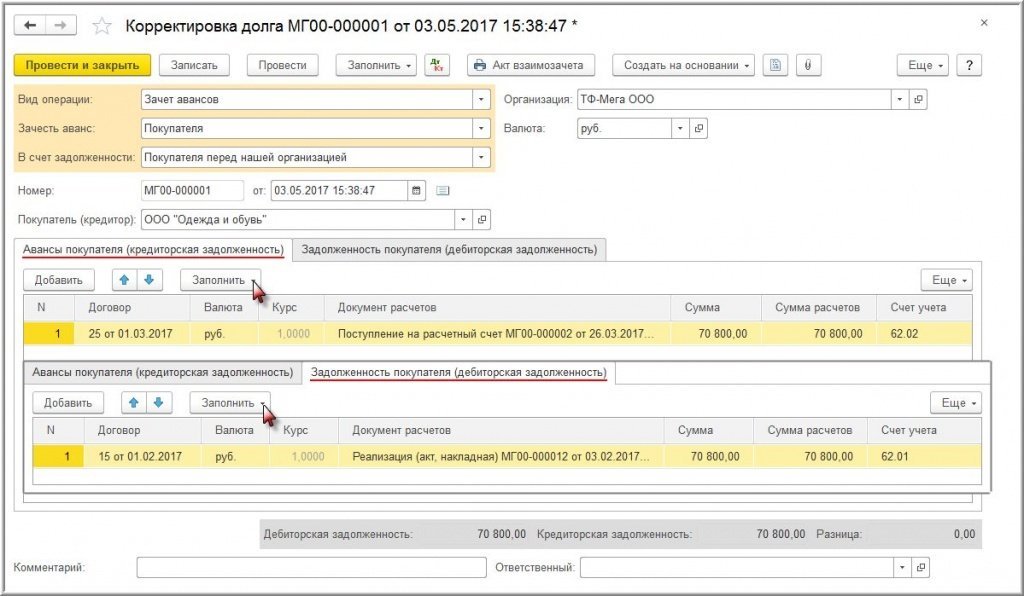

Регистрация операции 2.1 «Уточнение назначения поступивших денежных средств» производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

В документе Корректировка долга указываются следующие значения:

|

Поле |

Данные |

|

«Вид операции» |

«Зачет авансов» |

|

«Зачесть аванс» |

«Покупателя» |

|

«В счет задолженности» |

«Покупателя перед нашей организацией» |

В табличной части документа на соответствующих закладках указываются реквизиты договоров и сумма засчитываемой предоплаты (рис. 2).

Рис. 2. Документ «Корректировка долга»

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «25 от 01.03.2017» Кредит 62.01 с субконто «15 от 01.02.2017»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ) и выставленный авансовый счет-фактура.

В связи с тем, что была ошибочно отражена в учете облагаемая НДС операция по исчислению налога с полученной суммы предоплаты, то обнаруженная ошибка привела к завышению налоговой базы по НДС в I квартале 2017 года и, следовательно, суммы налога, подлежащей уплате в бюджет.

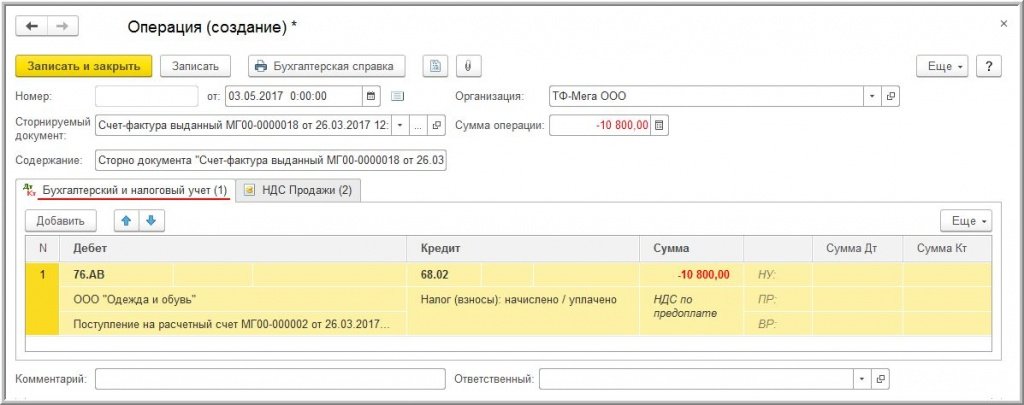

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: 2.2 «Сторнирование начисления НДС по авансам полученным», 2.3 «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции — подраздел Бухгалтерский учет — гиперссылка — Операции, введенный вручную) (рис. 3).

В шапке документа указывается:

|

Поле |

Данные |

|

«от» |

Дата исправления допущенной ошибки |

|

«Сторнируемый документ» |

Ошибочно выставленный авансовый счет-фактура |

Рис. 3. Сторнирование начисления НДС по авансам полученным

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

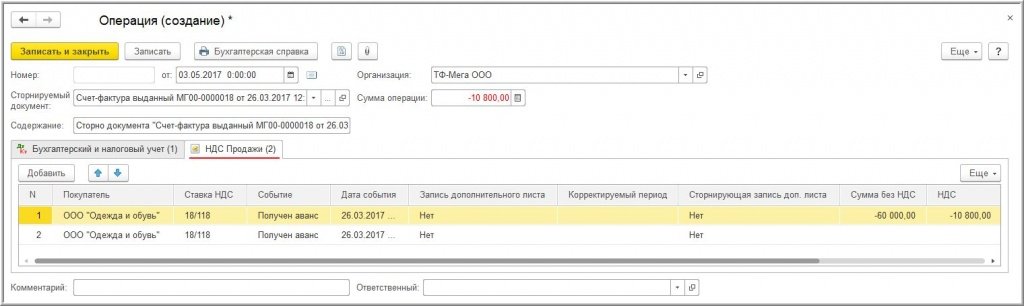

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений (рис. 4):

|

Графа |

Данные |

|

«Запись дополнительного листа» |

«Нет» |

|

«Корректируемый период» |

Значение отсутствует |

|

«Сумма без НДС» |

«-60 000,00» |

|

«НДС» |

«-10 800,00» |

Рис. 4. Аннулирование записи по ошибочному счету-фактуре из книги продаж до ручной корректировки

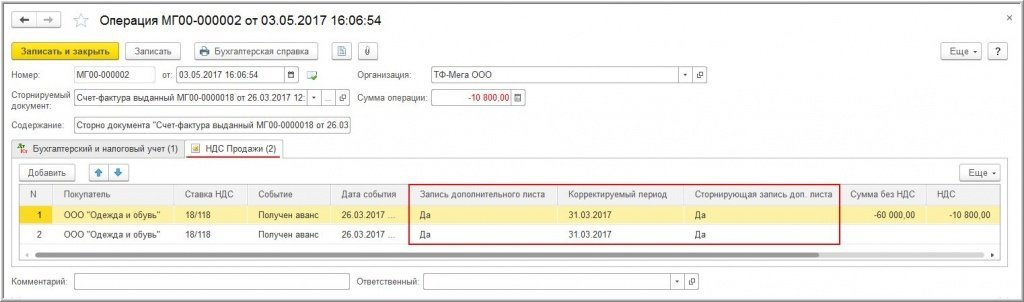

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, т. е. I квартала 2017 года, необходимо внести корректировку в записи регистра НДС Продажи (см. рис. 5).:

|

Графа |

Данные |

|

«Запись дополнительного листа» |

Заменить значение на «Да» |

|

«Корректируемый период» |

Указать любую дату I квартала 2017 года, например, 31.03.2017 |

|

«Сторнирующая запись доп. листа» |

Заменить значение на «Да» |

Рис. 5. Аннулирование записи по ошибочному счету-фактуре из книги продаж после ручной корректировки

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления НДС Продажи вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

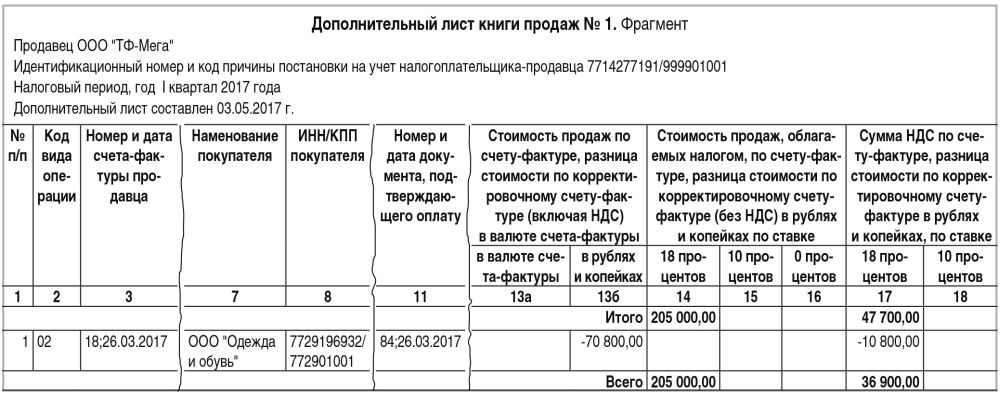

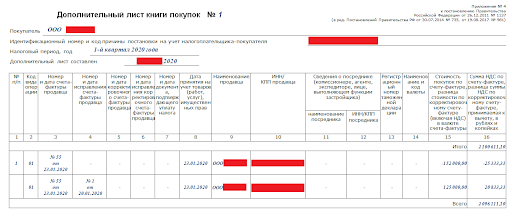

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги продаж за I квартал 2017 года (рис. 6).

Рис. 6. Дополнительный лист книги продаж за I квартал 2017 года

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС за I квартал 2017 года (операция 2.4 «Формирование уточненной декларации по НДС за I квартал 2017 года»), в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи «03.05.2017».

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Как аннулировать счет-фактуру? Этот вопрос возникает, когда счет-фактура в адрес контрагента выставлен по ошибке или требует замены. О том, что нужно сделать в таких ситуациях, чтобы избежать налоговых последствий и не подвести контрагентов, расскажем в нашей статье.

Аннулированный и нулевой счет-фактура — в чем разница

Нулевой счет-фактуру могут выставить коммерсанты, если они не применяют НДС (например, упрощенцы), по просьбе контрагента. При этом обязанность по выставлению нулевых счетов-фактур Налоговым кодексом для них не предусмотрена.

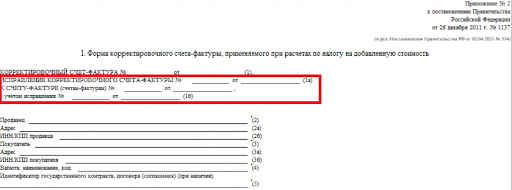

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

О правилах заполнения счета-фактуры рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Подробнее об НДС при УСН читайте в материале «НДС при УСН: в каких случаях платить и как учитывать налог в 2022 году».

Разница между нулевыми и аннулированными счетами-фактурами заключается в налоговых последствиях. Так, если регистрировать в книге покупок или продаж нулевой счет-фактуру, последствий для коммерсанта не будет. В случае же с аннулированным счетом-фактурой не всё так просто.

Зачем аннулировать счет-фактуру

Всем свойственно ошибаться, поэтому ошибки в работе иногда возникают. Рассеянный бухгалтер может выставить счет-фактуру в адрес не того покупателя или ошибиться в его реквизитах. В любом случае ошибки нужно исправлять, но не всегда это делается одним и тем же способом.

К примеру, исходный счет-фактура содержит информацию, не соответствующую действительности, и это требует корректировок. Сразу возникает вопрос: как аннулировать счет-фактуру и существуют ли иные способы исправлений?

Случаи, когда можно обойтись без аннулирования, хотя исходный счет-фактура требует корректировок, перечислены в п. 5.2 ст. 169 НК РФ. Это происходит, например, при изменении стоимости товаров (работ, услуг) в связи с корректировкой их цены или количества.

При этом не возникает вопросов по поводу того, как аннулировать счет-фактуру, так как изменение налоговых обязательств покупателя и продавца будет отражаться в книгах покупок и продаж на основании корректировочного счета-фактуры. Важно помнить, что он не заменяет исходный счет-фактуру, а лишь вносит в него корректировки, то есть существование корректировочного счета-фактуры возможно только совместно с первоначальным.

О позиции Минфина по вопросу применения корректировочных счетов-фактур читайте в материале «Корректировочный счет-фактура — не для исправления ошибок».

Случаев, когда приходится аннулировать первоначальный счет-фактуру, немного: если продавец выставил отгрузочный счет-фактуру ошибочно или допустил ошибки в реквизитах, значимых для вычета НДС — в обеих ситуациях какой-то из сторон потребуется аннулировать исходный счет-фактуру. Поговорим теперь о том, как это правильно сделать.

Как правильно аннулировать счет-фактуру продавцу

Рассмотрим пример: ООО «Ромашка» в августе выставило в адрес ООО «Василек» счет-фактуру на отгрузку и отразило его в книге продаж за 3-й квартал, а на следующий день выяснилось, что фактически товар отгрузили в адрес ООО «Колосок» и менеджер этой компании не сразу обнаружил ошибку в полученном счете-фактуре.

Это обстоятельство никак не повлияло на итоговую сумму налога в книге продаж ООО «Ромашка». Потребовалось лишь оформить для ООО «Колосок» и зарегистрировать в книге продаж новый счет-фактуру и аннулировать ошибочный.

Для этого данные ошибочно выставленного в адрес ООО «Василек» счета-фактуры бухгалтер ООО «Ромашка» еще раз отразил в книге продаж (гр. 13а-19) со знаком минус (п. 3 правил заполнения дополнительного листа книги продаж), а счет-фактуру в адрес ООО «Колосок» отразил в обычном порядке.

Порядок регистрации счетов-фактур и действия по заполнению книг продаж и книг покупок (а также дополнительных листов к ним) указаны в Правилах ведения книг покупок и книг продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС.

Если бы ошибочный счет-фактуру выявили после окончания третьего квартала, бухгалтеру ООО «Ромашка» пришлось бы оформить дополнительный лист книги продаж и в нем зарегистрировать ошибочно выставленный счет-фактуру (со знаком минус), затем отразить там же счет-фактуру в адрес ООО «Колосок» на эту же сумму (п. 3 правил заполнения книги продаж). При этом итоговые суммы реализации ООО «Ромашка» остались бы без изменений и необходимость в уточненной декларации не возникла (п. 1 ст. 81 НК РФ, п. 2 приложения 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@). Однако в рассматриваемой ситуации данные, представленные ООО «Ромашка» в приложении 9 к декларации по НДС за 3-й квартал, будут неверными и налоговые органы при обнаружении ошибки затребуют пояснения (п. 3 ст. 88 НК РФ). Предупредить запрос налоговиков можно, сформировав уточенную декларацию по НДС за 3-й квартал, добавив приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж».

Образец заполнения дополнительного листа книги продаж при аннулировании счета-фактуры вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Дополнительно см. материал «Как сдать в налоговую электронную книгу покупок и продаж».

Если бы бухгалтер ООО «Ромашка» забыл отразить в книге продаж выставленный в адрес ООО «Колосок» счет-фактуру, а счет-фактуру на имя ООО «Василек» успел аннулировать, пришлось бы подать уточненку, так как этим он занизил бы итоговую реализацию (п. 1 ст. 81 НК, п. 5 правил заполнения доплиста книги продаж, письмо ФНС от 05.11.2014 № ГД-4-3/22685@).

Аннулирование счета-фактуры покупателем

В рассмотренном примере для ООО «Василек» и ООО «Колосок» аннулирование ошибочного счета-фактуры дополнительных проблем не создало, т. к. никаких записей в книгу покупок на основании этого счета-фактуры не сделано. Однако ситуации бывают разные: предположим, ошибочный счет-фактура в адрес ООО «Василек» вместе с массой других счетов-фактур попал в бухгалтерию ООО «Колосок», после чего рассеянный бухгалтер ООО «Колосок», отражая полученные счета-фактуры в книге покупок, по ошибке занес суммы из всех счетов-фактур в книгу покупок. В результате налоговый вычет за 3 квартал оказался завышен, что было обнаружено уже после подачи декларации.

В этом случае аннулировать счет-фактуру и исправлять книгу покупок придется уже покупателю — ООО «Колосок». Для этого бухгалтеру необходимо оформить дополнительный лист к книге покупок за 3 квартал, в котором в гр. 15 и 16 показатели ошибочного счета-фактуры внести со знаком минус (п. 5 правил заполнения доплиста книги покупок). Затем нужно подать уточненку, предварительно доплатив налог и пени во избежание штрафа (п. 1 ст. 81 НК, п. 6 правил заполнения доплиста книги покупок).

Образец заполнения дополнительного листа книги покупок при аннулировании счета-фактуры вы также найдете в К+, получив пробный полный доступ к системе бесплатно.

Итоги

Если коммерсант отразил ошибочную информацию в книге покупок или продаж, ему понадобится аннулировать счет-фактуру и скорректировать записи в этих книгах. Действия в этом случае зависят от периода, в котором имел место счет-фактура, требующий аннулирования. Записи производятся в самих книгах или в дополнительных листах к ним. В любом случае данные в книге покупок и продаж (или доплистах) по аннулируемому счету-фактуре всегда приводятся со знаком «минус».

Ошибки при заполнении счетов-фактур не редкость. Совершать их могут и опытные бухгалтера, и начинающие специалисты. Возникает вопрос, как исправить ошибку. Законодательством предусмотрена возможность использования корректировочных счетов-фактур, внесения исправлений в уже существующие счета-фактуры, в то время как процедура аннулирования этого документа нигде не прописана. По мнению ФНС, ничего сложного либо требующего дополнительных разъяснений в аннулировании счетов-фактур нет. Бухгалтерам остается опираться на принятые законодательные нормы и на сложившуюся практику, о которой далее пойдет речь. Следует отметить, что налоговая служба не возражает против ее применения (письмо ФНС №БС-18-6/499 от 30-04-15 г.).

Что делать продавцу при ошибочном выставлении счета-фактуры?

Аннулировать или корректировать (исправлять)?

Правила заполнения счетов-фактур (СЧФ) позволяют исправить информацию, содержащуюся в документе (п. 7 правил заполнения СЧФ, пост. Прав-ва №1137 от 26-12-11 г.). Исправлением можно пользоваться, если информация не мешает ФНС без ошибок определять продавца или покупателя – участников сделки.

Исправляя документ, нельзя изменять его дату и номер, значит, применять такой способ повсеместно нельзя. Можно выписать корректировочный СЧФ. Чаще всего корректировкой оформляют изменение цены сделки или количества товара (ст. 169-5.2 НК РФ), однако и этот способ не охватывает всех проблемных моментов при оформлении неверного СЧФ.

Как аннулировать счет-фактуру в книге покупок?

Аннулирование применяют в случаях:

- если документ выписан ошибочно, например, другому контрагенту;

- если в документе содержатся ошибки в реквизитах, что не позволяет ФНС идентифицировать участников сделки или одного из них;

- если документ выставлен ошибочно до завершения хозяйственной операции (например, заказчик не принял работу, а исполнитель уже выставил СЧФ), и т.д.

На заметку! В постановлении №1137 есть термин «аннулирование», но касается он не счетов-фактур, а записей в книге покупок и продаж.

Счета-фактуры могут иметь как бумажную форму, так и электронную. В первом случае документ зачастую уничтожается непосредственно. Использование электронного документооборота усложняет эту процедуру. Приказ Минфина №174н от 10-11-15 г. описывает порядок ЭДО счетов-фактур. Из него следует, что:

- отправка документа подтверждается оператором ЭДО, получение — контрагентом;

- документ имеет копию в сторонней базе данных.

Как аннулировать счет-фактуру в книге продаж?

Заметим, что под аннулированием, с т.з. операций по НДС, понимается в первую очередь не физическое уничтожение документа, а лишение его легитимности, юридической силы. Следовательно, чтобы аннулировать СЧФ, достаточно:

- оформить согласие на аннулирование (в т.ч. и электронной его формы) документально, если он уже признан контрагентами;

- не вносить в книги покупок и продаж этот документ, в том числе и в доплисты.

Рассмотрим действия продавца и покупателя при аннулировании СЧФ более подробно. Следует учитывать, что действия бухгалтера при аннулировании в отчетном периоде и вне его будут разниться.

Действия продавца

Начинаются с уведомления покупателя письмом об аннулировании СЧФ. Указываются реквизиты документа, договор, на основании которого он был выписан, другие значимые для идентификации данные. В письме, как правило, содержится рекомендация контрагенту об исключении СЧФ из книги покупок.

Далее вносятся исправления в книгу продаж (пост. 1137 прил. 5):

- до завершения отчетного периода – в самой книге со знаком «минус» делается регистрационная запись еще раз;

- после завершения отчетного периода – в доплисте к книге делается запись в рамках того периода, за который был выставлен ошибочный документ.

В последнем случае без уточненной декларации по НДС обойтись не удастся – налицо занижение суммы реализации, а значит, и налога (ст. 81-1 НК РФ). Если этого не сделать, то последует письмо ФНС с требованием пояснений по данным декларации, после дачи которых все равно придется формировать декларацию уточненного характера.

Ситуация: организация А отгрузила продукцию организации В, а счет-фактуру на нее предъявила организации С. Ошибка выявлена до окончания квартала. В этом случае следует сделать «минусовую» запись в книге продаж по организации С (графы от 13а до19), а следом сделать запись о выставленном счете — фактуре контрагенту В.

Если квартал окончен, то неверный СЧФ контрагенту С вносят в доплист с отрицательным значением записи, и туда же вносятся данные по организации В (прил. 5 пост. 1137, ч. 2 п. 3). В указанном случае суммы по СЧФ равны и итогового занижения налога нет, однако информация по организациям будет разниться. Придется либо сдавать «уточненку», либо ждать письма налоговой и давать на него пояснения.

Действия покупателя

На основании полученной в письме информации и полученного исправленного счета-фактуры покупатель также вносит исправления в книгу покупок (пост. 1137 прил. 4):

- до завершения периода – повторной записью с «минусом»;

- после – в доплисте с учетом периода оформления недействительного документа.

В последнем случае покупатель также подает «уточненку» по НДС за период, в который произошла ошибка и аннулирование СЧФ (ст. 81-1 НК РФ).

Если говорить о ситуации, которая описана выше, существует вероятность, что чужой СЧФ уже внесен в базу данных организации С и его придется аннулировать. В текущем квартале это делается «минусовой» записью в книге покупок, а после его завершения – аналогично в доплистах к ней (прил. 4 пост. 1137, ч. 2 п. 4).

До подачи уточненной декларации следует уплатить разницу сумм налога, образованную неправомерным вычетом НДС, и пени.

На заметку. Дополнительные листы являются неотъемлемой частью книг покупок и продаж.

Бухгалтерский учет

Корректировочные записи делаются по тем же счетам и проводкам, на которых были отражены ошибочные операции. Применяется метод «красного сторно».

Рекомендуется составить на основании исправляющих записей в книгах и регистрах НУ бухгалтерскую справку пояснительного характера, с корреспонденцией счетов и суммами исправлений.

Выявленные ошибки, согласно ПБУ 22/10, исправляются в периоде обнаружения. Если ошибка произошла в истекшем периоде, исправления за указанный период в БУ вносить не следует, в отличие от НУ.

Если ошибка обнаружена в текущем году, записи делаются этим годом. Если прошлая ошибка обнаружена уже в новом году, исправления вносятся в периоде после обнаружения. Если же ошибка обнаружена в новом году за предыдущий период, до сдачи бухгалтерской отчетности, ее исправляют декабрем года, за который составляется отчетность.

Проводки при аннулировании стандартные:

- Дт 62 Кт 90/1 – реализация сторно;

- Дт 90/3 Кт 68/2 – НДС на сумму реализации сторно у продавца.

- Дт 41, 10 и пр. Кт 60 – покупка сторно.

- Дт 19 К 60 – НДС по счету-фактуре на сумму покупки сторно.

- Дт 68/2 К 19 – НДС к вычету сторно у покупателя.

Главное

- Аннулирование счетов-фактур происходит по общим правилам заполнения книг покупок и продаж, внесением записей со знаком «минус» в книги или в дополнительные листы к ним. Дополнительные листы используются для исправлений по периоду, после его фактического окончания.

- В последнем случае нужна подача уточненной декларации по НДС как со стороны продавца, так и со стороны покупателя.

- В БУ делаются записи по стандартным проводкам учета НДС, методом «сторно». Исправления в общем случае вносятся в периоде обнаружения ошибки.

Бухгалтеры нередко допускают ошибки в оформлении счетов-фактур. Поскольку налоговые органы проводят автоматическую сверку счетов-фактур покупателей и продавцов, такие ошибки могут быть критичными. В этой статье мы рассмотрим несколько подобных ситуаций по сделкам с предоплатой (НДС по авансу).

Ошибки продавца

При оформлении авансовых счетов-фактур

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

- Когда один и тот же покупатель (заказчик) в течение налогового периода неоднократно перечисляет суммы предоплаты по одной или нескольким сделкам, выставляется единый счет-фактура по итогам месяца (квартала), что в такой ситуации неправомерно. По каждой полученной сумме счет-фактура должен быть оформлен с соблюдением указанного срока.

- Допустим, в течение квартала вы получили аванс, а затем в том же квартале отгрузили товар (передали работы, услуги). Между предоплатой и отгрузкой прошло больше пяти дней. Нужно выставить сначала авансовый счет-фактуру, а затем и счет-фактуру на реализацию предварительно оплаченных товаров (работ, услуг). Этого требуют положения абз. 2 п. 1, п. 3 ст. 168, п. 3 ст. 169 НК РФ, если нет обстоятельств, предусмотренных абз. 3 п. 17 Правил ведения книг покупок (здесь и далее в статье ссылаемся на Правила ведения книг покупок и книг продаж, заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26.12.2011).

Минфин разрешает не выставлять счет-фактуру, если вы получили аванс в счет предстоящей поставки и в течение пяти календарных дней с момента его получения отгрузили товар, выполнили работу, оказали услугу (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39, п. 1). Однако мы все же рекомендуем и в этом случае выставлять два счета-фактуры: и на сумму полученной предоплаты, и при отгрузке. Поскольку такого мнения придерживается ФНС, а именно это ведомство будет проверять вашу декларацию (письма от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок). Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

Смотреть запись

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

- порядковый номер счета-фактуры, при этом авансовые счета-фактуры нумеруются в общем хронологическом порядке с отгрузочными (письмо Минфина от 16.10.2012 № 03-07-11/427);

- дата составления счета-фактуры;

- наименование, адрес, ИНН и КПП продавца и покупателя в соответствии с учредительными документами. Можно указывать как полные, так и сокращенные наименования.

Кроме того, в авансовых счетах-фактурах должны быть указаны:

- по строке 5: номер и дата расчетно-платежного документа, по которому получен аванс. Если аванс получен в неденежной форме, ставится прочерк. Поскольку налоговые органы проводят встречную проверку начислений и вычетов, важно, чтобы и покупатель, и продавец в книгах покупок и продаж правильно указали данный реквизит;

- по строке 7: наименование и код валюты, в которой получен аванс (по ОКВ). Если цена определена в иностранной валюте (у. е.), но оплата производится в рублях, указывается наименование валюты «российский рубль» и ее код «643» (письмо ФНС от 21.07.2015 № ЕД-4-3/12813).

Особое внимание следует уделить заполнению табличной части документа.

В графе 1 наименование товаров (описание выполненных работ или оказанных услуг), в счет поставки которых получена предварительная оплата, отражают так, как оно указано в договоре. Если покупатель перечислил предоплату не за определенный товар, а в целом под ассортимент продукции и конкретная спецификация или заявка будет составлена после оплаты, допустимо указывать в авансовом счете-фактуре обобщенное наименование товаров: нефтепродукты, канцелярские (кондитерские) изделия и т.д.

В ситуации, когда заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), в графе 1 нужно привести как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг), см. письмо Минфина от 26.07.2011 № 03-07-09/22.

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Счета-фактуры на предоплату при освобождении от уплаты НДС не составляются в соответствии с нормами ст. 145 и 149 НК РФ. Аналогично действуют при получении аванса:

- в счет будущей поставки товаров (работ, услуг), длительность производственного цикла изготовления которых свыше шести месяцев (абз. 3 п. 1 ст. 154 НК РФ);

- по операциям, которые облагаются НДС по ставке 0 % (абз. 4 п. 1 ст. 154 НК РФ);

- по операциям, которые не подлежат обложению НДС.

НДС+ проверит корректность заполнения реквизитов покупателя в авансовых счетах-фактурах и поможет избежать двойного налогообложения по данной авансовой сделке у контрагента.

Узнать больше

При заполнении книги продаж

Выставленный авансовый счет-фактуру, в том числе при безденежных расчетах, продавец должен зарегистрировать в книге продаж за квартал, на который приходится дата получения аванса (п. 17 Правил ведения книги продаж). Важно заполнить книгу правильно:

- номер платежно-расчетного документа, по которому получен аванс, отражается в графе 11;

- графы 4–6, 14–16, 19 не заполняются;

- операция отражается кодом 02.

При заполнении книги покупок

Если отгрузка совершается одновременно с регистрацией в книге продаж счета-фактуры, который выставлен при этой операции, в книге покупок регистрируется счет-фактура, который выставлен при получении аванса (п. 8 ст. 171 и п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).

НДС с аванса продавец примет к вычету в размере, соответствующем той его части, которая зачтена согласно условиям договора в оплату отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Вычет авансового НДС можно заявить только в том квартале, в котором выполнены для него условия. Переносить этот вычет на более поздние кварталы нельзя (письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290).

В книге покупок указывается код операций 22, а в графе 7 — данные платежного поручения на полученный аванс. Сведения о платежке указываются также и в отгрузочном документе по строке 5. А в книге продаж по нему должна заполняться графа 11. Поэтому, если реквизиты заполнены верно, налоговая инспекция автоматически может все сверить и не будет предъявлять претензии.

Ошибки покупателя

При выборочном подходе к праву на вычет

Следует помнить, что вычет НДС по уплаченному авансу является правом покупателя, а не обязанностью (п. 1 ст. 171 НК РФ). Если он использует свое право на вычет налога по полученным товарам (работам, услугам), а не по их предоплате, это не приводит к занижению налоговой базы и суммы НДС, подлежащей уплате в бюджет. Но если право на вычет используется выборочно, это может привести к ошибкам. При принятии к учету оплаченных товаров (работ, услуг) придется проверять, был ли заявлен вычет при перечислении соответствующего аванса.

При заполнении книги покупок

Для того чтобы принять НДС к вычету, покупатель должен зарегистрировать в книге покупок отгрузочный или авансовый счет-фактуру, полученный от продавца (пп. 1‑2 Правил ведения книги покупок).

Авансовый счет-фактура регистрируется в книге покупок за квартал, в котором он получен от получившего аванс продавца. Данные о платежке отражаются в графе 7 книги покупок покупателя. При этом графы 4, 6, 8а, 9а, 10–12 книги покупок не заполняются (п. 7 Правил ведения книги покупок).

Отгрузочный счет-фактуру можно зарегистрировать в книге покупок за любой квартал, начиная с квартала, в котором выполняются три условия (пп. 1, 1.1 ст. 172 НК РФ):

1) у покупателя есть счет-фактура, полученный от продавца;

2) товары (работы, услуги) по этому счету-фактуре приняты к бухгалтерскому учету, то есть покупателем подписана товарная накладная, акт о выполнении работ или оказании услуг;

3) не истекли три года после принятия товаров (работ, услуг) к бухгалтерскому учету (письма Минфина от 06.08.2015 № 03-07-11/45515, от 12.05.2015 № 03-07-11/27161, от 12.02.2015 № 03-07-11/6141). Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2015 года, будет I квартал 2018 года.

Возможна ситуация, когда счет-фактуру вы получите после окончания квартала, в котором товары (работы, услуги) приняты к учету, но до 25-го числа месяца, следующего за этим кварталом. Тогда НДС можно принять к вычету, зарегистрировав этот счет-фактуру в книге покупок в квартале принятия товаров (работ, услуг) к учету (п. 1.1 ст. 172 НК РФ, письмо Минфина от 02.02.2016 № 03-07-11/4712).

Чтобы не было двойного вычета — и с аванса, и с поставки, — покупатель обязан восстановить принятый ранее к вычету НДС с аванса в том налоговом периоде, в котором принимаются к вычету суммы НДС по оприходованным товарам, работам или услугам (пп. 3 п. 3 ст. 170 НК РФ). При восстановлении НДС покупателю следует зарегистрировать счет-фактуру, на основании которого применялся вычет по авансу, в книге продаж. Если покупатель ранее не применил вычет суммы НДС с аванса, восстанавливать впоследствии налог ему не нужно.

НДС+ проверит, восстановлен ли покупателем НДС, ранее принятый к вычету по авансу

Узнать больше

При ведении учета

Если покупатель осуществляет операции как облагаемые, так и не облагаемые НДС, он обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам). При этом речь идет только о суммах налога по приобретенным товарам (работам, услугам), которые используются для осуществления как облагаемых НДС, так и не подлежащих налогообложению операций (п. 4 ст. 170 НК РФ).

О необходимости вести раздельный учет по суммам НДС, которые относятся к предоплате, в п. 4 ст. 170 НК РФ не сказано. Поэтому счета-фактуры на перечисленную сумму предоплаты в счет предстоящих поставок товаров, которые приобретаются для использования одновременно в облагаемых и не облагаемых НДС операциях (см. п. 2 ст. 170 НК РФ), регистрируются в книге покупок на сумму, указанную в данном счете-фактуре. Это дает покупателю возможность принять к вычету налог со всей суммы предоплаты. При регистрации авансового счета-фактуры по товарам (работам, услугам), которые приобретаются для операций как облагаемых, так и не облагаемых НДС, в графе 16 книги покупок указывается вся сумма НДС, указанная в этом счете-фактуре (пп. «у» п. 6 Правил ведения книги покупок).

После отгрузки товаров (работ, услуг), передачи имущественных прав и получения счета-фактуры налог с предоплаты, ранее принятый к вычету, придется восстановить. При ведении раздельного учета облагаемых и не облагаемых НДС операций часть входного НДС принимается к вычету, а остальная сумма относится на увеличение стоимости приобретенных товаров (работ, услуг, имущественных прав).

Читайте также статью «Все коды видов операций: инструкция по применению»

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

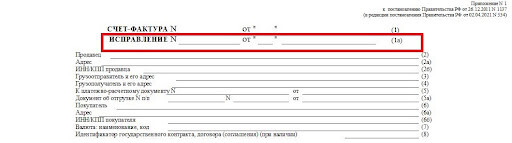

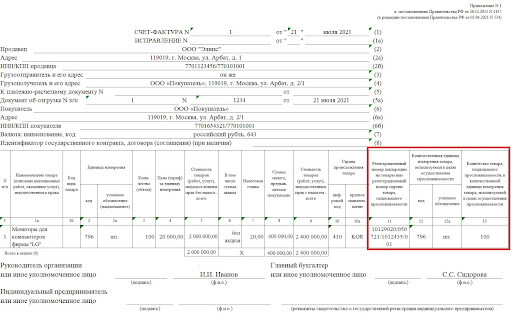

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

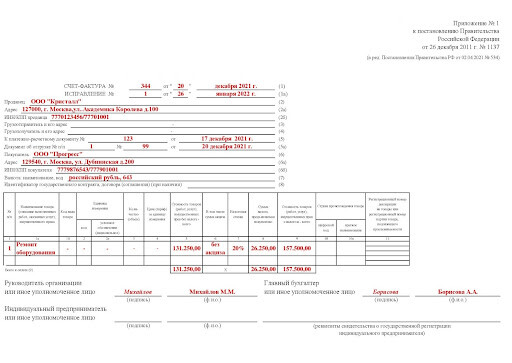

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.