Еще больше важных разъяснений по грядущим изменениям можно найти в рубрике «Единый налоговый счет».

Читать

Единый налоговый платеж (ЕНП) предусматривает уплату почти всех налогов, взносов и сборов одним платежным поручением. Но есть несколько платежей-исключений, которые не входят ЕНП и платятся отдельно. А для некоторых налогов способ уплаты даже можно выбрать:

| Входят в ЕНП | Платятся отдельно | По выбору плательщика |

|---|---|---|

|

|

|

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа.

ЕНП — это способ уплаты налогов, он не является новым налоговым режимом и не заменяет отдельные налоги. Периодичность (ежемесячно, раз в квартал или в год) и территориальность уплаты налогов (по месту «головы», обособок и др.) тоже не меняется.

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Способ 1. Уплачивать всё одним платежным поручением.

- Способ 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения.

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2020 год, все равно ее зачислят на ЕНС.

Просто и быстро формируйте платежные поручения в системе интернет-отчетности

Попробовать

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог;

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ).

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Подробно о ней мы писали здесь. И ждем со дня на день утверждения приказа о заполнении платежных поручений по ЕНП.

Контролируйте сроки отчётности и платежей в Экстерне

Попробовать

Способ 1 — с помощью одного платежного поручения и уведомлений

Если вы выбираете этот способ, то порядок такой:

Шаг 1. До 25 числа подайте в ИФНС:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам, по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Налоговики рекомендуют уплачивать ЕНП через сервисы ФНС или формировать платежки в бухгалтерской программе — в этом случае реквизиты платежа заполнятся автоматически.

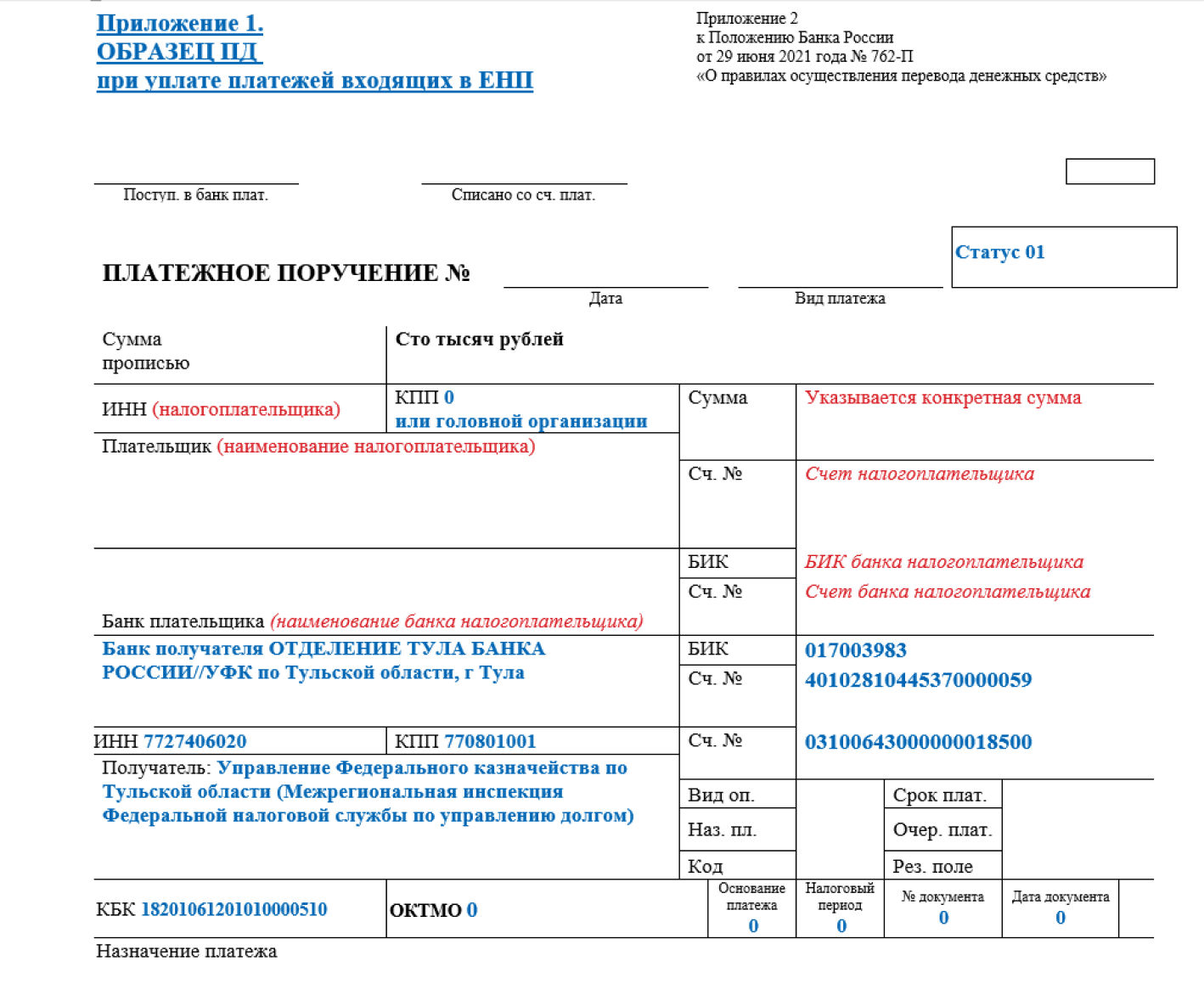

Но если решите оформлять платежное поручение вручную, следует придерживаться правил, утвержденных Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 № 199н (п. 4 Приложения к изменениям).

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | 0, но можно указать КПП по месту постановки на учет организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0, но можно указать любой восьмизначный код |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения платежного поручения по ЕНП, предложенный ФНС:

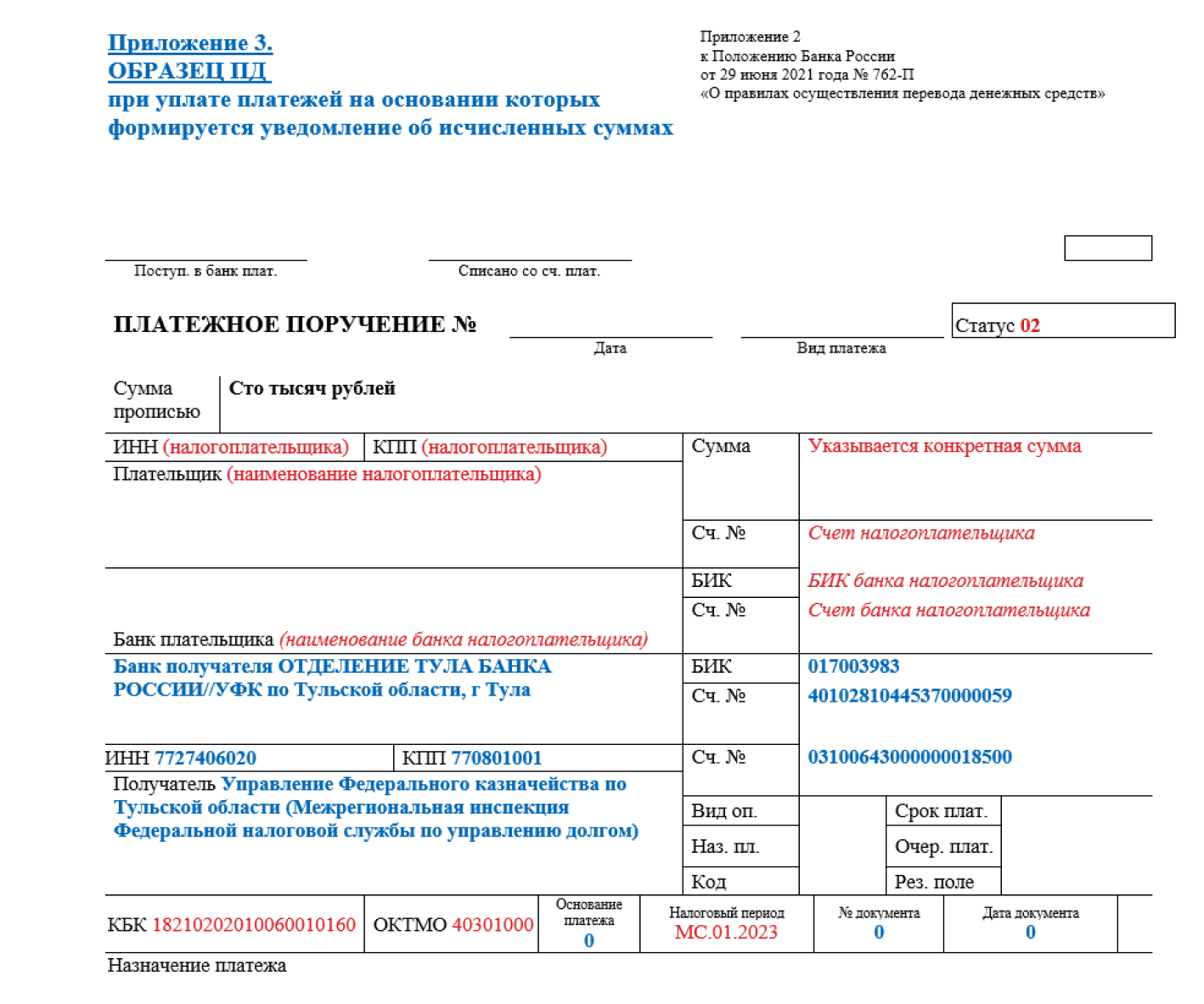

Способ 2 — с помощью отдельных платежек

Поскольку уведомления станут обязательными только с 2024 года, то в 2023-м вы еще можете выбирать — подавать именно их или по-прежнему отправлять в банк платежки по отдельным налогам с заполненными реквизитами (п. 12 ст. 4 263-ФЗ). Платежки будут выполнять роль уведомлений и нужны налоговикам для информации — какая сумма пойдет на каждый налог.

Реквизиты для заполнения платежного поручения в соответствии с Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 N 199н (п. 7 Приложения к изменениям):

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 02 — этот статус указывают российские компании, ИП, частнопрактикующие лицаа |

| 102 | КПП плательщика |

— КПП — для компаний; — 0 — для ИП, нотариусов, адвокатов, глав КФХ |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | КБК налога, взноса, сбора |

| 105 | ОКТМО | ОКТМО по месту учета |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период |

Заполняется сокращенно, например: — при оплате за апрель 2023 — МС.04.2023; — за первый квартал 2023 — КВ.01.2023; — за полугодие — ПЛ.02.2023; — за 2023 год — ГД.00.2023 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения такого платежного поручения тоже приведен на сайте ФНС:

Налоговики настоятельно рекомендуют использовать уведомления. Будет меньше путаницы, к тому же они разъясняют, что исправить ошибку в платежке можно будет только через уведомление.

Способ с отдельными платежками доступен, только если вы ранее не подавали уведомления о ЕНП. Отправите хоть одно уведомление — назад дороги нет: придется их подавать и дальше.

Понятие «место уплаты налогов» при переходе на ЕНП не отменяется.

При способе 1 (подача уведомлений) единый платеж будем перечислять от головной организации, а в уведомлениях проставлять реквизиты обособок.

При способе 2 (подача платежек вместо уведомлений) платежки оформляем, указывая реквизиты ОП, так как ваше платежное поручение — единственный источник для верного разнесения платежа сотрудниками ИФНС.

Мы подготовили шпаргалку для тех, кто платит налоги за обособленные подразделения, а также по имуществу, учтенному в разных ИФНС:

| Налог | Куда платить | Основание |

|---|---|---|

| НДС | По месту учета компании | п. 2 ст. 174 НК РФ |

| НДФЛ |

Налог разрешается платить централизованно, если в одном МО расположены:

О выборе лица, по месту которого будете платить НДФЛ, не забудьте уведомить ИФНС не позже 1 числа отчетного периода |

п. 7 ст. 226 НК РФ |

| Страховые взносы |

|

п. 11 ст. 431 НК РФ |

| Налог на прибыль |

Платить налог можно централизовано, если:

Не забудьте подать соответствующие уведомления в ИФНС — не позже 10 рабочих дней после окончания квартала, в котором открыто ОП, или до 31 декабря, если переходите на централизованную уплату с нового года |

п. 1, 2 ст. 288 НК РФ |

| Налог на имущество |

|

п. 13 ст. 378.2, п. 3, 6 ст. 383-385, ст. 385.2 НК РФ |

| Транспортный налог | По местонахождению транспортных средств | п. 1 ст. 363 |

| Земельный налог | По местонахождению земельного участка | п. 3 ст. 397 |

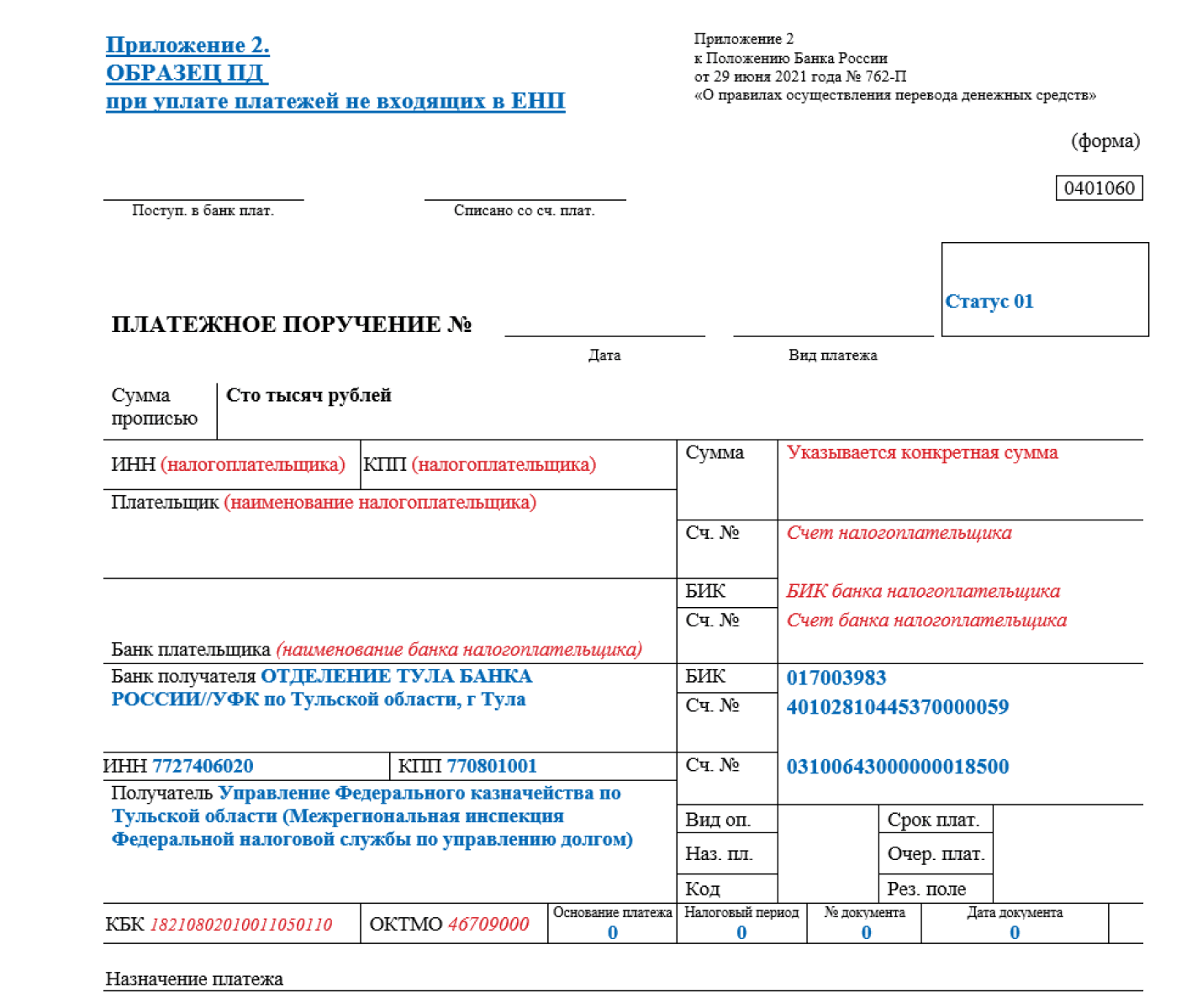

В начале этой статьи мы рассказывали, какие налоги с 2023 года входят в ЕНП, а какие нет. Еще раз напомним, что как и прежде, платятся не в виде ЕНП: госпошлина без исполнительного судебного документа, НДФЛ с доходов иностранцев, страховые взносы от НС и ПЗ.

Для этого случая ФНС тоже приводит образец заполнения:

При заполнении платежек не забудьте проверить актуальность КБК. Коды, действующие в 2023 году утверждены Приказом Минфина от 17.05.2022 № 75н (в ред. Приказа Минфина от 22.11.2022 № 177н).

Для упрощения администрирования уплаты с 2023 года все налоги перечисляются на единый счет Федерального казначейства — в УФК по Тульской области. Но это не влияет на учет платежей в налоговом органе. Обращаться по всем вопросам, например за разъяснениями или сверкой, необходимо по-прежнему в свою ИФНС.

В платежках, оформляемых на каждый налог, необходимо заполнить:

— статус плательщика — 02;

— КПП по месту учета;

— КБК конкретного налога, взноса, сбора;

— ОКТМО по месту постановки на учет;

— налоговый период.

В единой платежке указывается статус 01, а остальные перечисленные поля не заполняются.

С 2023 года для взносов на ОПС, ОМС, ВНиМ действует единый КБК 182 1 02 01000 01 1000 160. Его указываем в платежных поручениях и уведомлениях (п. 3 ст. 425 НК РФ). Разделять по виду взносов не надо.

Взносы НС и ПЗ не входят в единый налоговый платеж и платятся отдельно в Социальный фонд России (СФР).

При уплате единым платежом ОКТМО и КПП не указываются. Но если банк платеж не пропускает, можно заполнить КПП головной организации, а для ОКТМО — указать любой 8-значный код.

Если вы платите налоги отдельными платежками без подачи уведомлений, то укажите КПП и ОКТМО по месту уплаты налога — такие же, как указываете в отчетности по этому налогу. Посмотрите раздел статьи «Как платить ЕНП компаниям с филиалами».

Если вы платите налоги «по-старому» и сделали в платежке ошибку, ее можно исправить только, подав уведомление. После этого придется платить налоги единым платежным поручением со статусом 01.

Skip to content

Вы допустили ошибку в платёжке на перевод ЕНП — неверно указали какой-либо из реквизитов, к примеру, КБК, свой ИНН, ИНН налогового органа, или ОКТМО. Возможно ли уточнение такого платежа? Да, возможно, а его способ зависит от того, какой конкретно реквизит был указан неточно. Налоговики опубликовали разъяснения на своём официальном сайте в разделе «Часто задаваемые вопросы».

С Нового года, как Вы, возможно, знаете, налоги и другие обязательные платежи в большинстве случаев переводятся в бюджет одной платёжкой — единым налоговым платежом. Для учёта этих платежей создан единый налоговый счёт (ЕНС). Так что, если в платёжном поручении один из реквизитов, отличный от ИНН плательщика, окажется неправильным, то средства равно будут зачислены на ЕНС данного плательщика. Дополнительно ничего уточнять не нужно, как утверждают налоговики.

Если же неверно указан ИНН плательщика, всё становится гораздо сложнее. Такие платежи относятся к невыясненным поступлениям. Корректировать их можно только по обращениям налогоплательщиков. Если Вы по ошибке написали чужой ИНН вместо нужного, то уточнение допустимо только при 2 условиях:

- согласие владельца этого ИНН

- платёж не ушёл на погашение долга этого лица

Чтобы уточнить такой платёж, Вы вправе подать обращение в свободной форме в любой удобный Вам налоговый орган.

Ошибки в платёжном документе — естественное следствие человеческого фактора. Автоматизация заполнения поможет избавиться от них. Сервис «Контур.Экстерн», например, даёт возможность формировать платёжные поручения в 1 клик. Система использует данные либо из расчётов и деклараций, либо из поступающих от ИФНС требований об уплате взноса или налога. Своевременное обновление такой информации, как реквизиты получателя, номера счетов управлений Федерального казначейства, действующие КБК или коды для статуса плательщика, происходит автоматически без Вашей помощи. Система сама подставит в платёжку действующие значения.

Читайте также Снижение налогов ИП на УСН или ПСН на сумму взносов: комментарий Минфина

Ошибка в платежке на уплату ЕНП: налоговики сообщили, как уточнить реквизиты

Ошибка в платежке на уплату ЕНП: налоговики сообщили, как уточнить реквизиты

В платежном поручении на перечисление единого налогового платежа обнаружена ошибка в реквизите (например, в КБК, ИНН налогового органа, ИНН налогоплательщика, ОКТМО). Как уточнить такой платеж? Ответ на этот вопрос зависит от того, в каком именно реквизите была допущена неточность. Разъяснения приведены на сайте ФНС в разделе «Часто задаваемые вопросы».

Как известно, с этого года налоги, взносы и сборы в общем случае перечисляются в виде единого налогового платежа. Поступившие суммы учитываются на едином налоговом счете. Поэтому, даже если в платежке указан неверный реквизит (за исключением ИНН плательщика), деньги все равно попадут на единый налоговый счет плательщика и дополнительные уточнения не потребуются, — заявили в ФНС.

Запросить в ИФНС акт сверки по налогам через интернет

Запросить бесплатно

Совсем иначе обстоит дело, если ошибка допущена в ИНН плательщика. В этом случае платеж будет отнесен к невыясненным поступлениям. Соответственно, уточнить его можно только после обращения плательщика. При этом, если налогоплательщик ошибочно указал ИНН иного лица, то уточнить такой платеж получится только при соблюдении двух условий:

- получено согласие этого лица;

- деньги не были использованы для погашения его задолженности.

Для уточнения платежа налогоплательщик может обратиться в любой налоговый орган, написав обращение в свободной форме.

Внимание!

Ошибки при заполнении платежек можно исключить, если формировать платежные документы автоматически. Так, «Контур.Экстерн» позволяет сформировать платежку в 1 клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса). Все необходимые данные (реквизиты получателя, актуальные КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика) своевременно обновляются в сервисе без участия пользователя. При заполнении платежки все актуальные значения подставляются автоматически.

Автор: Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Каждый бухгалтер уже наслышан о введении единого налогового платежа (ЕНП) с 2023 г. Под ним ст. 11.3 НК РФ (в ред., действующей с 01.01.2023) подразумевает денежные средства, перечисленные налогоплательщиком, плательщиком сбора, плательщиком страховых взносов, налоговым агентом и (или) иным лицом в бюджетную систему Российской Федерации на счет Федерального казначейства, предназначенные для исполнения его совокупной налоговой обязанности.

Предмет нашего рассмотрения – особенности заполнения платежных поручений на уплату ЕНП с началом применения нового порядка.

Базовый вариант заполнения платежного поручения

В настоящее время правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации определены Приказом Минфина России от 12.11.2013 № 107н. Этот документ никаких особенностей, связанных с введением ЕНП, не устанавливает. Минфином подготовлен проект нового Приказа взамен Приказа № 107н. В проекте указано, что новый документ должен начать действовать по истечение 9 месяцев с момента официального опубликования, а значит, вероятно, появится еще какой-то временный промежуточный порядок, которому суждено действовать с начала 2023 года.

Сейчас затронуть эту тему важно, поскольку многим налогоплательщикам необходимо подготовиться к новому порядку, как технически, так и психологически.

ЕНП не заменяет отдельные налоги, а является лишь способом их уплаты. С 01.01.2023 налоговые органы определяют принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, в порядке, установленном п. 8 ст. 45 НК РФ. Т. е. после поступления средств происходит распределение суммы на покрытие обязанностей по уплате отдельных налогов, страховых взносов, недоимок, пеней и штрафов. Определить, куда и сколько причитается, помогают, в первую очередь, налоговая отчетность и так называемые уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборам, страховым взносам (п. 9 ст. 58 НК РФ). Последние подаются в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, если уплата происходит до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) по налогу вовсе не установлена НК РФ. Получается, что при сроке уплаты большинства налоговых платежей до 28 числа соответствующего месяца, налоговые органы предварительно получают либо декларацию (расчет), либо уведомление. Именно в этих документах отражаются КБК налога, ОКТМО, КПП, сумма налога (авансового платежа), период, за который производится уплата. В самом платежном поручении на уплату ЕНП место большинства из этих реквизитов занимают нули. Таким образом, смысл перечисляемого платежа как бы предварительно расшифровывается.

Этим объясняются планируемые особенности заполнения платежных поручений на внесение ЕНп. В них (согласно вышеназванному проекту) отдельные реквизиты будут принимать следующие значения:

| Реквизит платежного поручения | Значение |

|---|---|

| Статус плательщика | «00» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо, физическое лицо, ИП, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава КФХ, составившие распоряжения о переводе денежных средств при перечислении единого налогового платежа |

| наименование плательщика | 0 |

| ИНН плательщика | ИНН налогоплательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов исполняется |

| КПП плательщика | 0 |

| наименование получателя | 0 |

| ИНН получателя | 0 |

| КПП получателя | 0 |

| банковские реквизиты получателя платежа | БИК и наименование банка, номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета), номер счета получателя (номер казначейского счета) |

| КБК | КБК единого налогового платежа |

| ОКТМО | 0 |

| основание платежа | 0 |

| период | 0 |

| номер документа – основания для перечисления налога | 0 |

| дата документа – основания для перечисления налога | 0 |

| назначение платежа | 0 |

Альтернативный вариант заполнения налоговых платежек в 2023 г.

Федеральный закон от 14.07.2022 № 263-ФЗ (пп. 12-14 ст. 4) устанавливает на 2023 г. следующие переходные положения:

- в течение 2023 года уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов могут представляться в налоговые органы в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (прим. – т.е. платежных поручений), на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов бюджетной системы Российской Федерации, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности;

- налогоплательщики могут воспользоваться правом на представление в течение 2023 года уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации при условии, что ранее ими указанные уведомления в налоговые органы не представлялись;

- денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности в соответствии со статьей 45 НК РФ.

Получается, что при желании в 2023 г. вместо «классических» уведомлений, о которых речь шла в предыдущем разделе, можно направлять в налоговые органы «образы» платежных поручений в те же сроки, что и уведомления – до 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей, сборов, страховых взносов – и в тех же случаях, т.е. если уплата происходит до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ.

Чтобы такая платежка дала налоговому органу все необходимые для распределения платежей сведения, в ней должны быть заполнены привычные нам реквизиты, идентифицирующие платеж.

Когда налогоплательщик, выбравший этот вариант коммуникации с налоговыми органами, собирается внести платежи в бюджет, он направляет в банк такие же платежки – по отдельности на каждый налог, авансовый платеж, страховые взносы с учетом места их уплаты, включая, естественно, и те, которые декларируются до уплаты, т. е. не требуют подачи уведомлений в виде распоряжений на перевод денежных средств в налоговые органы.

Это объясняет особенности заполнения отдельных реквизитов платежных поручений, предусмотренные на такой случай вышеназванным проектом Приказа Минфина:

| Реквизит платежного поручения | Значение |

|---|---|

| Статус плательщика | «01» – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо, ИП, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава КФХ, представивший в налоговый орган уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ |

| наименование плательщика |

для юридических лиц – наименование юридического лица (его обособленного подразделения); для ИП, нотариусов, занимающиеся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав КФХ – фамилию, имя, отчество (при наличии); |

| ИНН плательщика | ИНН налогоплательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов исполняется |

| КПП плательщика | КПП подразделения, чья обязанность по уплате исполняется |

| наименование получателя | 0 |

| ИНН получателя | 0 |

| КПП получателя | 0 |

| банковские реквизиты получателя платежа | БИК и наименование банка, номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета), номер счета получателя (номер казначейского счета) |

| КБК | КБК конкретного налога, страховых взносов |

| ОКТМО | код ОКТМО территории, на которой мобилизуются денежные средства от уплаты налога, сбора, страховых взносов и иного платежа |

| основание платежа | 0 |

| период | значение показателя налогового периода, который имеет 10 знаков, 8 из которых имеют смысловое значение, а 2 являются разделительными знаками и заполняются точкой («.»). Например, «МС.02.2023»; «КВ.01.2023»; «ГД.00.2023» |

| номер документа – основания для перечисления налога | 0 |

| дата документа – основания для перечисления налога | 0 |

| назначение платежа | 0 |

Обратите внимание: распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации, на основании которых налоговые органы не могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов бюджетной системы РФ, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности, не признаются представлением уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов, не подлежат отражению в совокупной обязанности налогоплательщика (п. 16 ст. 4 Федерального закона № 263-ФЗ).

В какую налоговую адресовать платеж

Место уплаты налогов, страховых взносов с введением в 2023 г. ЕНП не меняется:

| Налог | Место уплаты (перечисления) | Норма НК РФ |

|---|---|---|

| Налог на прибыль |

в федеральный бюджет – по месту своего нахождения без распределения указанных сумм по обособленным подразделениям; в бюджеты субъектов РФ – по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений |

п. 1, 2 ст. 288 |

| НДФЛ | по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения (исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения) | п. 7 ст. 226 |

| Страховые взносы | по месту нахождения организации и по месту нахождения обособленных подразделений организации, которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц | п. 11 ст. 431 |

| Транспортный налог | по месту нахождения транспортных средств | п. 1 ст. 363 |

| Налог на имущество организаций |

по объектам, облагаемым по кадастровой стоимости – по месту нахождения объекта недвижимого имущества; по объектам, облагаемым по среднегодовой стоимости – по месту нахождения организации; по месту нахождения каждого из обособленных подразделений, выделенных на отдельный баланс (в отношении имущества, находящегося на отдельном балансе обособленного подразделения); по месту нахождения объектов недвижимого имущества, находящихся вне адресов организации или ее обособленного подразделения, имеющего отдельный баланс |

п. 13 ст. 378.2, п. 3, 6 ст. 383, ст. 384, ст. 385 |

| Земельный налог | по месту нахождения земельных участков | п. 3 ст. 397 |

Нужно оформлять необходимое количество платежных поручений, адресуя платежи на соответствующие счета органов Федерального казначейства. Это касается как оформления платежного поручения на уплату единого налогового платежа, так и случаев альтернативного подхода к формированию платежек.

Оформление платежки на уплату старых долгов

Если налогоплательщик желает после 1 января 2023 года произвести платеж в счет погашения недоимки по налогам, сборам, страховым взносам, задолженности по пеням, штрафам, процентам, такой платеж все равно будет учитываться в качестве ЕНП и определяться по принадлежности в соответствии со ст. 45 НК РФ (п. 10 ст. 4 Федерального закона № 263-ФЗ).

Специфические особенности при заполнении соответствующих платежных поручений отсутствуют: включите вы эту сумму в платежку по ЕНП или сформируете отдельное платежное поручение с реквизитами, идентифицирующими конкретный платеж, судьба этих средств не изменится.

Если соответствующие суммы недоимок были предварительно задекларированы, подавать по ним уведомление не требуется.

Что делать, если в платежном поручении допущена ошибка

В новой редакции НК РФ от привычного нам порядка уточнения платежа не остается и следа. Это логично, ведь теперь практически что ни захочешь заплатить, а все выйдет ЕНП, который распределят уже сами налоговые органы. Уточнять в такой ситуации стоит декларации или уведомления, но не платежи.

С 01.01.2023 в новой редакции ст. 45 НК РФ пп. 4 п. 13 оговаривает, что обязанность по уплате налога не признается исполненной в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и (или) наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на счет Федерального казначейства.

В этом случае платеж придется произвести заново.

Сдавайте через «Такском» электронную отчётность в ФНС, ФСС, ПФР, Росстат и другие госорганы.

✔ Удалённое подключение.

✔ Простой и удобный интерфейс.

✔ Техподдержка 24/7.

✔ Управление «всё в одном» – контроль обмена со всеми госорганами в одном интерфейсе.

✔ Сверка с бюджетом и с контрагентами – бесплатно во всех тарифах.

✔ Социальный электронный документооборот с ФСС (СЭДО).

✔ Умный календарь бухгалтера и другие сервисы для комфортной работы.

Отправить

Запинить

Твитнуть

Поделиться

Специальные предложения

Статьи по теме

Мы всегда готовы вам помочь

Оставьте свой номер, если возникли вопросы. Мы перезвоним и поможем со всем разобраться

Имя

Просьба заполнить имя, чтобы консультант знал как к вам обращаться

Номер телефона

Заполните поле телефон, чтобы консультант вам перезвонил

Я согласен на обработку персональных данных

Совершая действия по отправке заявки в ООО «Такском», я даю свое согласие на получение от ООО «Такском» информационных и рекламных сообщений на указанный выше мой абонентский номер и/или адрес моей электронной почты, а также выражаю свое согласие с обработкой моих персональных данных (ФИО, абонентский номер, адрес электронной почты) ООО «Такском» включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) извлечение, использование, обезличивание, блокирование, удаление, уничтожение в целях оказания мне консультации по выбору тарифа и информировании меня об услугах и продуктах ООО «Такском». Я извещен о возможности отзыва мной настоящего согласия путем обращения в ООО «Такском» и подачи заявления об отзыве согласия по утвержденной форме. Настоящее согласие действует с момента отправки мной заявления в ООО «Такском» до момента подачи мной заявления об отзыве этого согласия.

Переход на единый налоговый счет с 01.01.2023 обязателен для всех налогоплательщиков (Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022)).ЕНС ведется в отношении каждого физлица и каждой организации, являющихся налогоплательщиками, плательщиками сборов, плательщиками страховых взносов и (или) налоговыми агентами (ст. 1, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

В этой статье мы собрали ответы ФНС на сложные и частые вопросы по ЕНП и ЕНС. Они касаются реквизитов налоговых платежей в 2023 г., надо ли их уточнять в случае ошибки, сверки показателей ЕНС, зачета/ возврата положительного сальдо.

Вопрос: Почему в личном кабинете налогоплательщика или на портале Госуслуги (ЕПГУ) отображается задолженность, хотя до 01.01.2023 ее не было?

Ответ:

Процесс актуализации сведений 2022 года завершен.

Отражение данных 2023 года происходит в штатном режиме.

Обновление данных в личном кабинете происходит в течение 1 суток.

Для уточнения информации о сальдо единого налогового счета можно обратиться в налоговый орган с помощью сервиса «Оперативная помощь: разблокировка счета и вопросы по ЕНС».

ЕНП и ЕНС: инструкции по новым правилам работы

Получите ответы на все вопросы по новым правилам работы с учетом разъяснений ФНС. В КонсультантПлюс собрана вся информация — вам не придется искать в разных источниках. Обезопасьте себя от ошибок и штрафов — активируйте доступ к системе на 3 дня.

Пробный доступ

Вопрос: Изменились ли реквизиты для уплаты налогов в 2023 году?

Ответ:

С 1 января 2023 года все платежи, администрируемые налоговыми органами, подлежат уплате на отдельный казначейский счет, открытый в Управлении Федерального казначейства по Тульской области.

Данный счет применятся вне зависимости от места постановки на учет налогоплательщика или места нахождения объекта налогообложения.

С реквизитами для уплаты можно ознакомиться на промостранице на сайте ФНС России.

Рекомендуем обратить внимание:

С 01.01.2023 налоги и взносы, пени и штрафы по ним перечисляют платежным поручением на ЕНП. Исключения: взносы на травматизм и госпошлина.

Платеж перечисляют на казначейский счет в УФК по Тульской области. Получателем (16) указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты.

- Типовая ситуация: Как заполнить платежное поручение на ЕНП в 2023 г. (Издательство «Главная книга», 2023)

- Готовое решение: Как заполнить поля платежного поручения на уплату налогов (страховых взносов, сборов) в налоговый орган (КонсультантПлюс, 2023)

Вопрос: Почему в реквизитах на перечисление единого налогового платежа указано Управление Федерального казначейства по Тульской области?

Ответ:

Федеральным казначейством принято технологическое решение об обработке платежей Управлением Федерального казначейства по Тульской области для упрощения уплаты.

Это никак не влияет на учет платежей в налоговом органе. Если налогоплательщик указал свой ИНН, то денежные средства будут отражены на его едином налоговом счете и далее перераспределены по соответствующим налогам и бюджетам, соответствующим месту его регистрации или ведения деятельности.

Вопрос: Что нужно указывать в поле «ОКТМО» при заполнении налогоплательщиком платежного документа/поручения:

1. на уплату единого налогового платежа? И что делать, если кредитная организация не принимает платеж на ЕНП (единый налоговый платеж)?

2. для перечисления платежей на отдельные КБК?

Подборка документов, форм и аналитики из КонсультантПлюс по ЕНС и ЕНП

Как заполнить платежное поручение на уплату ЕНП. Как формируется сальдо ЕНС. КБК по ЕНП, налогам и взносам — 2023. Как вернуть или зачесть переплату по ЕНП. Как рассчитываются и уплачиваются пени с 1 января 2023 г. Страховые взносы 2023: объединение ПФР и ФСС. У вас будут необходимые документы, формы и разъяснения по этим и другим вопросам бухгалтера.

Получить документы, формы, аналитику

1. В соответствии с приказом Минфина России от 30.12.2022 №199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12.11.2013 №107н» (Начало действия документа — 11.02.2022 (за исключением отдельных положений)) при перечислении платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж), в реквизите ОКТМО допускается указание как значения «0», так иного, существующего значения ОКТМО, состоящего из 8 знаков.

Если банки не принимают платежи с указанием в поле ОКТМО значения «0», можно указать в этом поле любое существующее значение ОКТМО, состоящее из 8 знаков, например 70000000.

Документ:

4.5. В реквизите «105» — значение ноль («0»), если иное не предусмотрено настоящими Правилами.

В реквизите «105» — допускается указание значения кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (далее — ОКТМО), состоящего из 8 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж).

Приказ Минфина России от 30.12.2022 N 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. N 107н»

2. При уплате платежей не в качестве единого налогового платежа правила остаются прежними: необходимо указывать ОКТМО по месту учета или по месту осуществления юридически значимых действий.

Рекомендуем:

- ФНС подготовила рекомендованные образцы заполнения платежек: Письмо ФНС России от 30.12.2022 N 8-8-02/0048@ «О направлении образцов ПД и списка КБК на 2023 год»

- Готовое решение: Как заполнить поля платежного поручения на уплату налогов (страховых взносов, сборов) в налоговый орган (КонсультантПлюс, 2023)

Вопрос: Где можно ознакомиться с актуальной информацией о КБК, действующих в 2023 году?

Ответ:

Приказ Минфина России от 17.05.2022 N 75н (ред. от 22.11.2022) «Об утверждении кодов (перечней кодов) бюджетной классификации Российской Федерации на 2023 год (на 2023 год и на плановый период 2024 и 2025 годов)»

Актуальная информация о КБК, действующих в 2023 году, размещена на промостранице сайта ФНС России «Единый налоговый счет».

Рекомендуем:

- Готовое решение: Какие КБК установлены для налогов, страховых взносов, сборов, пеней и штрафов по ним (КонсультантПлюс, 2023) {КонсультантПлюс}

- Типовая ситуация: КБК по ЕНП, налогам и взносам — 2023 (Издательство «Главная книга», 2023)

- <Информация> Минфина России «Сопоставительная таблица кодов бюджетной классификации, применяемых в 2022 году, к кодам бюджетной классификации, применяемым в 2023 году»

Вопрос: Как налогоплательщик может сформировать распоряжение на перевод денежных средств (вместо уведомления об исчисленных суммах налогов) для уплаты на отдельные КБК налогов в течение 2023 года?

В период с 01.01.2023 по 31.12.2023 предусмотрена возможность не подавать уведомление, а представлять в банк платежное поручение с заполненными реквизитами:

- КБК конкретного налога,

- ОКТМО по месту постановки на учет,

- статус налогоплательщика — 02

- налоговый период (в зависимости от налога),

- КПП налогоплательщика по месту постановки на учет.

Подробная информация размещена на промостранице.

Документ: ст. 4, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Поскольку положения 263-ФЗ от 14.07.2022 в части формирования распоряжения на перевод денежных средств вместо уведомления об исчисленных суммах налогов носят временный характер (в течение 2023 года), реализация таких функций в сервисах и личных кабинетах налогоплательщиков нецелесообразна.

Рекомендуем:

Готовое решение: Как заполнить поля платежного поручения на уплату налогов (страховых взносов, сборов) в налоговый орган (КонсультантПлюс, 2023)

Врпрос: Можно ли уточнить платеж, если налогоплательщик допустил ошибку в поле «Банк получателя»?

Ответ: Если налогоплательщик допустил ошибку в поле «Банк получателя» платежного документа/поручения, то денежные средства, подлежащие уплате единым налоговым платежом, будут учтены на едином налоговом счете плательщика и не потребуют дополнительного уточнения.

Документ: ст. 45, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

Вопрос: Если налогоплательщик допустил ошибку при заполнении платежного поручения/платежного документа (в полях: КБК, ИНН налогового органа, ИНН налогоплательщика, ОКТМО) — как можно уточнить платеж?

Ответ:

Денежные средства, подлежащие уплате единым налоговым платежом, будут учтены на едином налоговом счете плательщика и не потребуют дополнительного уточнения, за исключением платежей, где неправильно указан ИНН плательщика. Такие платежи будут отнесены к невыясненным поступлениям и уточнены после обращения плательщика.

Если налогоплательщик ошибочно указал ИНН иного лица, то уточнить этот платеж можно будет только после согласия этого лица и в случае если деньги не были использованы для погашения его задолженности.

Для уточнения платежа налогоплательщик может обратиться в любой налоговый орган, написав обращение в свободной форме.

Документ: ст. 45, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

Рекомендуем:

Ситуация: Каковы способы уплаты налогов, указанных в налоговом уведомлении? («Электронный журнал «Азбука права», 2023)

Вопрос: Что будет с денежными средствами, перечисленными налогоплательщиком по прежним реквизитам?

Ответ:

Денежные средства, подлежащие перечислению Единым налоговым платежом, но перечисленные на конкретные КБК налогов, автоматически будут признаны Единым налоговом платежом и учтены на Едином налоговом счете налогоплательщика.

Документ: ст. 4, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Вопрос: По каким налогам предоставляется Уведомление об исчисленных суммах?

Ответ:

Уведомление об исчисленных суммах подается юридическими лицами и индивидуальными предпринимателями только по налогам и страховым взносам, по которым декларация (расчет) предоставляется позже, чем срок их уплаты.

Перечень налогов и страховых взносов, по которым необходимо представлять Уведомление об исчисленных суммах, размещен на промостранице на сайте ФНС России.

По налогам и взносам, не вошедшим в такой перечень, Уведомление предоставлять не требуется, например, по страховым взносам ИП за себя (фиксированный платеж) и налогу на добавленную стоимость.

Документ: ст. 1, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Рекомендуем:

Готовое решение: Как с 1 января 2023 г. заполнить уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, уплачиваемых (перечисляемых) в качестве ЕНП (форма по КНД 1110355) (КонсультантПлюс, 2023)

Вопрос: В какой налоговый орган налогоплательщику необходимо направлять Уведомление об исчисленных суммах? Если у организации несколько обособленных подразделений, уведомление об исчисленных суммах предоставляется одно или несколько?

Ответ:

Уведомление об исчисленных суммах налогов предоставляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или по месту постановки на учет в качестве крупнейшего плательщика.

Уведомление многострочное и может содержать сведения по обязательствам всех обособленных подразделений организации.

При этом важно, чтобы все обязательства были заявлены плательщиком своевременно и в полном объеме.

Нет времени читать статью — получите доступ к КонсультантПлюс

В системе собрана вся информация — вам не придется искать в разных источниках. Обезопасьте себя от ошибок и штрафов — активируйте доступ к системе на 3 дня.

Доступ на 3 дня

Документ: ст. 1, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Вопрос: Если налогоплательщик забыл, нарушил сроки представления Уведомления, какие предусмотрены налоговые последствия в этом случае?

Ответ:

Несвоевременное представление/не представление Уведомления об исчисленных суммах налогов и сборов (далее — Уведомление) влечет наложение административного штрафа на граждан в размере от ста до трехсот рублей, а на должностных лиц — от трехсот до пятисот рублей.

Также несвоевременное представление/не представление Уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени.

Документы:

- ст. 126, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

- ст. 15.6, «Кодекс Российской Федерации об административных правонарушениях» от 30.12.2001 N 195-ФЗ (ред. от 29.12.2022)

Важно! Инспекции не должны штрафовать:

- за неподачу уведомления об исчисленных налогах и взносах, пока ФНС не разъяснит, когда наступает ответственность;

- за неуплату налогов и неудержание сумм налоговым агентом. Ограничение действует до 1 мая и до окончания декларационной кампании по итогам 2022 года, когда сформируют окончательное сальдо ЕНС. Исключение: ситуации, когда по результатам проверок выявили занижение налоговой базы или базы по взносам либо иной неверный расчет налога, сбора, взносов.

Письмо ФНС России от 26.01.2023 N ЕД-26-8/2@ «В отношении взыскания сумм задолженности»

Рекомендуем:

Вопрос: Есть ли ответственность за несвоевременное представление налогоплательщиком уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов? (Консультация эксперта, УФНС России по Тульской обл., 2022)

Вопрос: Какой порядок уточнения сумм авансовых платежей, уплаченных в 2022 году?

Ответ:

Налоговыми органами проведены доначисления на суммы переплат авансовых платежей по состоянию на 01.01.2023.

Если вы хотите исправить сумму таких начислений, вам необходимо подать уведомление об исчисленных суммах налогов, в котором указать соответствующие КБК, ОКТМО, отчетный период, КПП (при необходимости).

В поле «Код отчетный (налоговый) период» / «Номер месяца (квартала)» указывается код 34/03, в поле «Отчетный год» — 2022.

При наличии зачтенной в счет исполнения предстоящих обязанностей суммы по одному налогу и недоимки по-другому будет ли автоматически проводится зачет?

При возникновении отрицательного сальдо ЕНС, ранее зачтенная в счет исполнения предстоящих обязанностей сумма на конкретном налоге возвращается на ЕНС, после чего осуществляется зачет этой суммы в счет погашения возникшей задолженности.

Документ: ст. 4, Федеральный закон от 14.07.2022 N 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Рекомендуем:

Готовое решение: Совокупная обязанность организаций (ИП), единый налоговый платеж и единый налоговый счет с 1 января 2023 г. (КонсультантПлюс, 2023).

Вопрос: Как изменится сальдо единого налогового счета, если представлена уточненная отчетность?

Ответ:

Сальдо по ЕНС формируется в хронологическом порядке. Все изменения фиксируются текущей датой, учитывая представленную уточненную отчетность.

Если уточненная декларация представлена на уменьшение к уплате суммы налога, то сальдо ЕНС измениться по завершению камеральной налоговой проверки.

Документ: ст. 11.3, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022).

Вопрос: В каком случае налогоплательщик вправе представить в налоговый орган заявление о зачете?

Ответ:

Налогоплательщик вправе распоряжаться денежными средствами, формирующими положительное сальдо единого налогового счета, в том числе путем зачета.

Подать заявление о зачете денежных средств, формирующих положительное сальдо, налогоплательщик вправе в следующих случаях:

- в счет исполнения своих предстоящих обязанностей по уплате конкретных налогов (сборов, страховых взносов);

- в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов;

- в счет исполнения задолженности, не учитываемой в совокупной обязанности по уплате налогов и сборов;

- в счет исполнения решений налогового органа о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения, указанных в подпунктах 10 и 11 пункта 5 и подпункте 3 пункта 7 статьи 11.3 Налогового кодекса Российской Федерации.

Документы:

- ст. 78, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

- пп.10 п. 5 ст. 11.3, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

- пп.3 п.7ст. 11.3, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

- Рекомендуем: Готовое решение: Как заполнить заявления о возврате (зачете) денежных средств, формирующих положительное сальдо единого налогового счета (КонсультантПлюс, 2023)

Вопрос: Какой порядок зачета положительного сальдо (переплаты) единого налогового счета?

Ответ:

Зачет денежных средств, формирующих положительное сальдо ЕНС (переплаты), осуществляется на основании заявления о распоряжении путем зачета сумм денежных средств, формирующих положительное сальдо единого налогового счета (в утвержденной форме)*.

Заявление о распоряжении путем зачета налогоплательщик может подать в налоговый орган по месту своего учета следующими способами:

- в электронной форме по ТКС, подписанное усиленной квалифицированной электронной подписью;

- в электронной форме через личный кабинет налогоплательщика, подписанное электронной подписью налогоплательщика (усиленной квалифицированной или неквалифицированной).

Налоговый орган осуществит зачет не позднее рабочего дня, следующего за днем получения заявления* от налогоплательщика.

Если положительное сальдо ЕНС будет меньше суммы налога, заявленной в заявлении*, то налоговый орган осуществит зачет частично (в пределах положительного остатка на ЕНС).

Документы:

- ст. 78, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

- Приказ ФНС России от 30.11.2022 N ЕД-7-8/1133@ «Об утверждении форм и форматов представления документов, используемых налоговыми органами и налогоплательщиками, плательщиками сборов, плательщиками страховых взносов и (или) налоговыми агентами при осуществлении зачета и возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета, а также излишне уплаченной (взысканной) государственной пошлины»

Рекомендуем:

- Типовая ситуация: Как зачесть переплату по налогам и взносам (Издательство «Главная книга», 2023)

- Готовое решение: Как осуществляются зачет и возврат сумм, формирующих положительное сальдо единого налогового счета, с 1 января 2023 г. (КонсультантПлюс, 2023)

Вопрос: Может ли налогоплательщик в 2023 году подать заявление о возврате НДФЛ (для получения вычета по НДФЛ) на основании декларации по форме 3-НДФЛ за 2019 год, поданной в 2022 году?

Ответ:

Нет, не может. Так как с 01.01.2023 возврат осуществляется положительного сальдо, а не конкретного налога.

Если сумма налогового вычета за 2019 сформировала положительное сальдо, то распорядиться ей можно по соответствующему заявлению.

С 01.01.2023 нет ограничений по периоду возврата денежных средств, формирующих положительное сальдо, т.е. вернуть положительное сальдо налогоплательщик может вне зависимости от даты его образования.

Документ: ст. 79, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

Вопрос: Как уменьшить сумму налога, начисленного в связи с применением патентной или упрощенной системы налогообложения, на суммы уплаченных страховых взносов в фиксированном размере?

Фиксированные страховые взносы, уплаченные в 2022 году, могут уменьшать сумму УСН и налога по ПСН в периодах 2022 года, соответствующих фактической уплате указанных взносов.

Фиксированные страховые взносы, уплаченные в 2023 году, учитываются на Едином налоговом платеже и могут уменьшить сумму УСН и налога по ПСН в случае:

а) если единый налоговый платеж (ЕНП) был учтен в счет исполнения обязанности по уплате страховых взносов, соответственно, уменьшение УСН и ПСН возможно в пределах суммы такого распределения.

Важно! Для того чтобы обязанность в таком случае считалась исполненной необходимо:

- наступление срока уплаты страховых взносов;

- подача декларации или уведомления по пункту 9 статьи 58 НК РФ;

- на дату срока уплаты страхового взноса числится достаточное положительное сальдо ЕНП.

Важно! По фиксированным страховым взносам срок уплаты 1 раз в год (2 раза в год для ОПС), поэтому при использовании данного варианта (без подачи дополнительных документов) действует следующий порядок:

- по фиксированным платежам за 2022 год, срок уплаты которых приходится на 09.01.2023, уплаченным в 2023 году, можно уменьшать УСН или ПСН по соответствующим периодам 2023 года;

- по фиксированным платежам за 2023 год, срок уплаты которых приходится на 09.01.2024 года, уплаченным в 2024 году, можно уменьшать УСН или ПСН по соответствующим периодам 2024 года.

б) если плательщик производит досрочную уплату исчисленных страховых взносов и хочет уменьшить на эту сумму налоги по УСН или ПСН в периоде такой досрочной уплаты:

- необходимо признать уплату таких страховых взносов в счет исполнения предстоящей обязанности по их уплате путем подачи заявления о распоряжении суммой денежных средств в порядке, предусмотренном статье 78 НК РФ.

Подача уведомлений по пункту 9 статьи 58 НК РФ с указанием досрочных сроков уплаты не изменит установленные законом сроки уплаты страховых взносов, поэтому при отсутствии заявления по ст. 78 НК РФ будет применяться вариант «а».

Документы:

- ст. 58, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022);

- ст. 78, «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022)

Рекомендуем:

- Готовое решение: Как ИП на УСН платят страховые взносы на ОПС (КонсультантПлюс, 2023) {КонсультантПлюс}

- Вопрос: Об уменьшении ИП налога (авансового платежа) при ПСН и УСН (объект — «доходы») на сумму уплаченных страховых взносов в фиксированном размере. (Письмо Минфина России от 20.01.2023 N 03-11-09/4254)

При подготовке использованы материалы сайта ФНС: https://www.nalog.gov.ru/rn77/service/kb/