Добавить в «Нужное»

Ошибочно перечислена зарплата: обязан ли работник ее возвращать?

В соответствии с ТК РФ излишне выплаченную зарплату можно взыскать с работника только, если (ст. 137 ТК РФ):

- работодателем была допущена счетная ошибка;

- орган по рассмотрению трудовых споров признал вину работника в невыполнении им норм труда или в простое (ст. 155, 157 ТК РФ);

- поводом для перечисления суммы послужили неправомерные действия работника, что подтверждено судом.

То есть если работник ничего не нарушал и честно выполнял свою трудовую функцию, то единственным обстоятельством, при котором можно пытаться требовать от него возврата денег, является счетная ошибка. Под ней понимается ошибка, совершенная при проведении арифметических подсчетов, иначе говоря при неверном выполнении математических действий (Письмо Роструда от 01.10.2012 N 1286-6-1).

Если ошибка счетная, то об этом в первую очередь нужно уведомить работника. В уведомлении работодатель указывает сумму, которую сотрудник должен вернуть, и срок возврата. Если к сроку работник деньги не вернет, то работодатель будет вправе издать приказ об удержании излишне выплаченных средств из зарплаты сотрудника. С приказом нужно ознакомить работника под роспись.

У работодателя будет месяц для взыскания денег после истечения срока, установленного для возврата излишне выплаченной суммы.

Что не является счетной ошибкой

Счетной ошибкой не признаются:

- технические ошибки, к примеру, допущенные из-за сбоя в бухгалтерской программе;

- повторное начисление заработной платы работнику (Определение ВС РФ от 20.01.2012 N 59-В11-17);

- неправильное указание реквизитов в платежке;

- неверное применение законодательства, приведшее к переплате;

- неточный расчет зарплаты в связи с использованием неверных исходных данных (не тех тарифов, коэффициентов и т.д.).

Возврат ошибочно перечисленной зарплаты на расчетный счет

Если ошибочно была перечислена зарплата в большей сумме и не по причине счетной ошибки, то взыскать излишне выплаченное с работника можно при условии, что он сам не возражает. Иными словами он может:

- или самостоятельно внести деньги в кассу;

- или перечислить на расчетный счет организации;

- или написать заявление о том, чтобы работодатель сам удержал излишне выплаченную сумму из будущих доходов работника. При этом ограничения по удержаниям из зарплаты, установленные ТК РФ, не применяются. Поскольку в рассматриваемом случае работодатель исполняет волю работника (ст. 138 ТК РФ, Письмо Роструда от 26.09.2012 N ПГ/7156-6-1).

Удерживать суммы из зарплаты сотрудника нужно после того, как из нее удержан НДФЛ и суммы по исполнительным листам.

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Форум для бухгалтера:

Налоговые поправки — 2023

На практике нередко возникают ситуации, когда организация ошибочно выплатила работнику лишние денежные средства. Изначально руководитель или главный бухгалтер стараются договорится с сотрудником о добровольном возврате средств, но не всегда такие переговоры оканчиваются успехом. Если сотрудник не захочет вернуть долг, исправить ситуацию в данном случае будет весьма затруднительно, так как закон в этом случае на стороне работника. Как в таком случае поступить работодателю и бухгалтеру, начислявшему данную сумму?

С чем может столкнуться работодатель

Для начала необходимо обозначить, что к переплате работнику излишних денежных средств может привести ряд случаев и ошибок. Это может быть невнимательность бухгалтера при вводе показателей заработной платы или при формировании ведомости на выплату в банк или кассу. Или главный бухгалтер недостаточно проконтролировал процесс. Также может быть неверно истолковано и применено действующее законодательство. Еще одним распространенным случаем возникновения переплаты по зарплате являются выплаты, произведенные за неотработанные дни, в случае несвоевременно предоставленного табеля учета рабочего времени.

Согласно ст. 137 ТК РФ, излишне выплаченная заработная плата может быть взыскана работодателем с сотрудника в определенных случаях:

- Когда причиной стала счетная ошибка (то есть ошибка, допущенная в арифметических действиях).

- Когда была признана вина работника (невыполнение норм труда или простой).

- Когда были установлены судом неправомерные действия сотрудника, что привело к получению «лишних» сумм.

Во всех других случаях работодатель не сможет взыскать с сотрудника излишне выплаченную зарплату. Например, если был неправильно растолкован и применен закон или нормативно правовые документы. Если был сбой в расчетной программе, неверно введены показатели расчета или формы начислений зарплатных сумм (такого рода ошибки называются техническими). Если суммы начисления были рассчитаны за неверный расчетный период или произвели повторные выплаты зарплаты, премии или других разовых начислений.

В действующем трудовом законодательстве отсутствует четкая формулировка определения счетной ошибки. За счет этого часто возникает вопрос о том, какая ошибка считается счетной и по каким признакам она определяется. В Письме от 01.10.2012 № 1286-6-1 Роструд пояснил, что счетной считается ошибка, допущенная при проведении арифметических подсчетов (например, ошибка при сложении составных частей заработной платы, неверно проставленная запятая или дописанная лишняя цифра). Произошла ли счетная ошибка или нет, определяется только посредством обращения в суд, где работодателю придется доказывать, что ошибка была именно в арифметических действиях.

Из всего перечисленного следует, что если вы ошибочно переплатили заработную плату и при этом причина переплаты не попадает под перечисленные выше исключения, то до тех пор, пока с работником не будет достигнута договоренность о добровольном возврате переплаты, такая сумма не может быть не взыскана, не удержана в счет заработной платы или каких-либо иных выплат. Причем, если сотрудник не захочет добровольно погашать долг, взыскать сумму в добровольном порядке тоже вряд ли удастся.

Добровольный возврат

В случае, когда сотрудник готов самостоятельно вернуть переплаченную сумму, работодатель должен выслать ему уведомление следующего содержания:

«Настоящим письмом доводим до вашего сведения, что 01.09.2018 года вам ошибочно была выплачена премия в двойном размере. Переплата составила пять тысяч рублей. С учетом положений п. 4 ст. 137 ТК РФ работодатель не вправе произвести удержание излишне выплаченной заработной платы. В связи с этим просим рассмотреть вопрос о добровольном возврате излишне выплаченной суммы в кассу или в письменной форме выразить свое волеизъявление об удержании суммы из заработной платы. О своем решении просим письменно сообщить в течение трех рабочих дней».

После этого сотрудник может вернуть денежные средства в кассу по расчетному кассовому ордеру или же написать заявление на удержание, если речь идет о поэтапном возврате сумм. Заявление должно содержать текст следующего характера:

«Я, Иванова Мария Степановна, настоящим прошу с 01.10.2018 удерживать 20% от общей суммы заработной платы для погашения суммы излишне выплаты в размере двадцати тысяч рублей до полного погашения задолженности».

После все этого работодатель в рабочем порядке удерживает оговоренную сумму из зарплаты работника. Но не стоит забывать о том, что в силу положений ст. 137 ТК РФ работодатель вправе принимать решение об удержании не позднее одного месяца со дня окончания срока, установленного для погашения неправильно исчисленных выплат. Во-вторых, согласно ст. 138 ТК РФ общий размер всех ежемесячных удержаний не может превышать 20% от заработной платы.

Отказ от добровольного возврата

Если сотрудник отказывается вернуть задолженность, то в этом случае фирма несет реальные убытки. Если переплата была совершена в результате счетной ошибки или неправомерных действий работника, которые привели к переплате, тогда можно обратиться в суд и возместить ущерб в судебном порядке.

Если перечисленные выше действия так и не привели к возврату денежных средств, встает вопрос о том, с кого брать спрос и кто должен возместить данные расходы? Необходимо понимать, что переплата могла произойти по вине бухгалтера, который мог неверно ввести данные для расчета заработной платы, или по вине расчетчика, который передал в бухгалтерию недостоверные данные. Поэтому излишне выплаченная заработная плата может быть удержана с сотрудника, совершившего ошибку, вина которого будет доказана при административном расследовании данного факта.

Причиненный данный работником ущерб должен быть возмещен в порядке, описанном в ст. 248 ТК РФ. Из статьи следует следующее: если размер причиненного ущерба не превышает среднемесячного заработка работника, тогда взыскание денежных средств осуществляется на основании письменного распоряжения руководителя. Документ должен быть создан не позднее месячного срока со дня окончательного установления размера причиненного работником ущерба. Если установленный срок для издания распоряжения истек или размер ущерба превышает среднемесячный заработок, тогда взыскание ущерба может проведено только с согласия виновного работника или посредством обращения в суд.

Учет переплаты

Заработная плата в бухгалтерском учете отражается на счету 70 «Расчеты с персоналом по оплате труда». В результате излишней зарплаты образуется сальдо по этому счету. Если сотрудник вернул долг, то счет 70 просто «закроется». Возвращенная сумма не будет облагаться НДФЛ, пенсионными взносами и взносами на травматизм.

Если сотрудник отказался возвращать денежные средства, то необходимо быть готовым к тому, чтобы признать данные суммы в бухгалтерской отчетности в качестве расходов и обязательств. Следовательно, списать переплату на прочие расходы. При этом производится запись по дебету счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» и кредиту по счету 70. В случае такого подхода уменьшаются экономические выгоды организации. Плюсом данного подхода является то, что такая задолженность не находится под контролем организации, и она не может рассчитывать на получение экономических выгод в будущем. Невозвращенная сумма не учитывается при учете налога на прибыль, не облагается пенсионными взносами и взносами на травматизм, но облагается НДФЛ. Окончательное решение при отражении течения денежных средств при излишней выплате сумм принимается за работодателем и главным бухгалтером.

Необходимо учитывать, что, если НДФЛ с указанной суммы был исчислен, удержан и перечислен в бюджет при ее выплате сотруднику, оснований для повторного исчисления и удержания налога в момент признания за работодателем долга безнадежным к возврату по данной сумме нет. Такая же ситуация возникает в случае страховых взносов. Если же работник добровольно возвращает излишне полученную сумму, то производится корректировка НДФЛ и производится перерасчет базы для начисления страховых взносов и имеет право на возврат или зачет суммы излишне уплаченных стразовых взносов и НДФЛ.

Материалы газеты «Прогрессивный бухгалтер»

- Главная

- Правовые ресурсы

- Подборки материалов

- Работнику ошибочно перечислили денежные средства

Работнику ошибочно перечислили денежные средства

Подборка наиболее важных документов по запросу Работнику ошибочно перечислили денежные средства (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Имущественные права:

- Актив

- Безвозмездная передача имущественных прав НДС

- Виды вещных прав

- Главная вещь и принадлежность

- Денежные средства это

- Ещё…

Судебная практика: Работнику ошибочно перечислили денежные средства

Открыть документ в вашей системе КонсультантПлюс:

Апелляционное определение Московского городского суда от 14.01.2020 по делу N 33-1531/2020

Требование: О восстановлении на работе, взыскании заработной платы за период вынужденного прогула, компенсации морального вреда.

Обстоятельства: В данный период времени почтовый ящик истца был заблокирован ответчиком, соглашение о расторжении трудового договора истец не подписывал, волеизъявления уволиться не выражал, заявление об увольнении ответчику не подавал, в связи с чем увольнение считает незаконным.

Решение: Требования удовлетворены частично.Ссылки ответчика на подписанные истцом 08.04.2019 приказ об увольнении, акт о возврате компьютерной техники, платежное поручение от 08.04.2019 о перечислении расчета в связи с увольнением доводы ответчика о заключении с работником соглашения о расторжении трудового договора не подтверждают, на правильность выводов суда о незаконности увольнения не влияют, поскольку указанные обстоятельства свидетельствуют только об ознакомлении истца с документами ответчика и перечислении ответчиком денежных средств, а не о выражении работником волеизъявления на расторжение трудового договора в соответствии со ст. 78 ТК РФ, достаточными для вывода о последовательности действий истца в осуществлении намерения на прекращение трудовых отношений данные обстоятельства признаны быть также не могут.

Статьи, комментарии, ответы на вопросы: Работнику ошибочно перечислили денежные средства

Открыть документ в вашей системе КонсультантПлюс:

Статья: Комментарий к Письму Министерства финансов Российской Федерации от 21.07.2020 N 03-04-06/63250 <Как вернуть НДФЛ, если выплата работнику признана судом недействительной>

(Чимидова Е.В.)

(«Нормативные акты для бухгалтера», 2020, N 16)Переплата по НДФЛ может возникнуть по самым разным причинам. Это может быть, например, ошибка бухгалтера, допущенная при перечислении денег на расчетный счет работника, или, например, изменившийся статус налогового резидентства работника. Если переплата НДФЛ возникает из-за ошибки организации — налогового агента, возвращать переплату нужно в особом порядке, который предусмотрен ст. 231 Налогового кодекса Российской Федерации.

Нормативные акты: Работнику ошибочно перечислили денежные средства

Постановление Конституционного Суда РФ от 11.01.2022 N 1-П

«По делу о проверке конституционности пункта 1 статьи 1102 и подпункта 3 статьи 1109 Гражданского кодекса Российской Федерации в связи с жалобами граждан А.П. Кузьмина и Г.Т. Умарсаидова»Что же касается счетной ошибки, то действующее законодательство, в том числе оспариваемый заявителями по настоящему делу подпункт 3 статьи 1109 ГК Российской Федерации, не содержит определения данного понятия. В правоприменительной практике в качестве таковой, как правило, понимается ошибка, допущенная при проведении арифметических подсчетов сумм, причитающихся к выплате (данная позиция была высказана и в письме Федеральной службы по труду и занятости от 1 октября 2012 года N 1286-6-1). При этом в судебной практике по спорам о взыскании с работников (в том числе после увольнения) сумм, излишне выплаченных им работодателем, суды исходят из того, что в качестве счетной ошибки не могут рассматриваться допущенные работодателем технические ошибки (включая двойное перечисление денежных средств за один и тот же период), а также ошибки в применении работодателем норм закона при исчислении работнику заработной платы, различных гарантийных и компенсационных выплат, поскольку именно на работодателя возложена обязанность по соблюдению требований закона при начислении и выплате работнику заработной платы, предоставлению льгот и компенсаций, надлежащему оформлению документов, связанных с выплатой причитающихся ему в связи с осуществлением трудовой деятельности денежных средств (определения Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 20 января 2012 года N 59-В11-17 и от 3 августа 2020 года N 57-КГ20-8-К1).

«Обзор судебной практики по делам, связанным с реализацией гражданами, лишившимися жилого помещения в результате чрезвычайной ситуации, права на получение государственного жилищного сертификата, рассмотренным в 2009 — 2014 годах»

(утв. Президиумом Верховного Суда РФ 21.10.2015)Принимая решение по делу, суд установил, что С. был включен в список граждан, лишившихся жилого помещения в результате землетрясения, произошедшего 26 февраля 2012 г. Истцу 18 сентября 2012 г. был выдан именной государственный жилищный сертификат, в который были внесены неверные данные о дате выдачи его паспорта. При оформлении нового государственного жилищного сертификата работниками министерства финансов республики второй раз была допущена ошибка в виде указания неверной даты выдачи государственного жилищного сертификата. Срок действия сертификата истек 18 сентября 2013 г., поэтому деньги ответчиком на счет продавца квартиры, приобретенной истцом, перечислены не были.

Уволенному работнику ошибочно перечислили денежные средства: как учитывать неудержанный НДФЛ?

Добрый день!

Уволенному сотруднику произвели выплату, которая предназначалась другому человеку (техническая ошибка бухгалтера — фамилии очень похожие у двух сотрудников). Возвращать данную сумму он отказался. Я так понимаю данную сумму надо списать на 73 счет и ждать 3 года, прежде чем списать. А как быть с НДФЛ? Удержать у него мы не можем. Как уведомить налоговую об этом доходе и в какие сроки?

г. Санкт-Петербург43 616 баллов

Olga-yk, добрый день!

Цитата (Olga-yk):Возвращать данную сумму он отказался.

вы можете взыскать данную сумму через суд.

ваш бывший работник получил доход, с которого не был удержан НДФЛ

согласно п. 5 ст. 226 НК РФ «При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Налогоплательщик, получивший доход, с которого не был удержан НДФЛ, должен уплатить налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного ему инспекцией налогового уведомления (п. 6 ст. 228 НК РФ).

Подайте уведомление об исчисленных суммах НДФЛ

г. Астрахань226 448 баллов

Цитата (Olga-yk):воленному сотруднику произвели выплату, которая предназначалась другому человеку (техническая ошибка бухгалтера — фамилии очень похожие у двух сотрудников). Возвращать данную сумму он отказался. Я так понимаю данную сумму надо списать на 73 счет и ждать 3 года, прежде чем списать. А как быть с НДФЛ? Удержать у него мы не можем. Как уведомить налоговую об этом доходе и в какие сроки?

Здравствуйте. Посмотрите ответ. Я с ним согласна https://www.buhonline.ru/forum/index?g=posts&t=416657

Спасибо за ответ. Если бы сотрудник у нас на момент перечисления этих денежных средств работал — то вопрос со страховыми взносами я бы еще рассмотрела. Но он уволен и не является сотрудником на данный момент.

Цитата (Aрина Абабкова):ваш бывший работник получил доход, с которого не был удержан НДФЛ

согласно п. 5 ст. 226 НК РФ «При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Спасибо за ответ. А в какой форме надо письменно уведомить?

г. Санкт-Петербург43 616 баллов

Olga-yk, у нас была на предприятии такая ситуация, мы писали следующий текст:

При выплате компенсации отпуска при увольнении не был удержан НДФЛ. В результате чего вами был получен доход, из которого мы, как налоговый агент, не удержали и не оплатили НДФЛ за …………. в сумме ………….

Предлагаем Вам вернуть переплату в сумме ……………………….. в срок до ……………………… на наш расчетный счет на следующие реквизиты:

……………………………………..

В случае, если вами будет принято решение не возвращать вышеуказанную сумму, ООО «…………………………..» согласно п. 5 ст. 226 НК РФ, как налоговый агент, будет обязано в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие

обстоятельства (т.е. до ………………………………..) сообщить налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Вы, как налогоплательщик, получивший доход, с которого не был удержан НДФЛ, должны будете уплатить налог самостоятельно не позднее 1 декабря года, следующего за истекшим налоговым периодом (т.е. до ………………….) основании направленного Вам инспекцией налогового уведомления (п. 6 ст. 228 НК РФ).

что касается уведомления налоговой, то это предоставление 2-НДФЛ с признаком 2

Рассчитывайте зарплату с учетом повышения МРОТ с 1 января

Цитата (Aрина Абабкова):что касается уведомления налоговой, то это предоставление 2-НДФЛ с признаком 2

А по таким сотрудникам будет подаваться справка 2-НДФЛ по итогам года только с признаком 2? Наравне с остальными справками, которые с признаком 1? Или это как то отдельно по другому реестру?

г. Санкт-Петербург43 616 баллов

Olga-yk,

Цитата (Olga-yk):А по таким сотрудникам будет подаваться справка 2-НДФЛ по итогам года только с признаком 2?

согласно п. 4.11 раздела IV Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@ указано:

При заполнении формы Справки с признаком 2 или 4:

в поле «Общая сумма дохода» указывается сумма начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженная в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

в поле «Сумма налога исчисленная» указывается сумма налога исчисленная, но не удержанная;

в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указывается ноль («0»);

в поле «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

согласно п. 6.3 раздела VI Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@ указано:

При заполнении формы Справки с признаком 2 или 4 в Приложении к справке указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

таким образом, в справке с признаком 2 вы указываете только вашего одного работника и его доход, с которого не был удержан налог.

а все остальное указываете в справка с признаком 1

Компания переплатила сотруднику, а он уволился: как вернуть деньги

Если работнику переплатили заработную плату, возврат переплаты зависит от причин, по которым она возникла. В одних случаях излишек можно удержать из выплат сотруднику, в других — переплату придется доказывать в суде. Еще одна сложность — может возникнуть необходимость пересчета налогов и взносов. Обо всем по порядку — в нашей статье.

Когда переплату по зарплате можно вернуть

Статья 137 ТК РФ содержит исчерпывающий перечень случаев, когда работодатель имеет право удержать у сотрудника излишне выплаченную зарплату:

- Если работник не отработал полученный аванс по зарплате.

- Если работник не отчитался по командировке и не вернул полученный аванс. Подобные суммы налоговики рассматривают как доход сотрудника (письмо Минфина РФ от 01.02.2018 № 03-04-06/5808), поэтому их невозврат также можно считать переплатой по зарплате.

- Если работник признан виновным в невыполнении норм труда или в простое. Вину работника в обоих случаях должна подтвердить комиссия по рассмотрению трудовых споров либо суд.

- Если работодатель выплатил работнику лишнюю зарплату из-за его неправомерных действий. Например, сотрудник предоставил подложные документы, подтверждающие право на вычет НДФЛ. Вина работника в данном случае должна быть подтверждена решением суда.

- Если работник уволился до окончания того года, за который он уже сходил в отпуск и получил отпускные. Здесь есть исключения: излишне выплаченные отпускные не нужно удерживать при увольнениях по ряду оснований. Речь идет о ситуациях, когда увольнение не зависит от воли работника и не связано с его виновными действиями. Это, например, сокращение штата, призыв работника на военную службу или признание его неспособным к труду по медицинским показаниям.

- Если излишние выплаты произошли в результате счетной ошибки.

Понятие счетной ошибки не определено в ТК РФ. Поэтому здесь нужно ориентироваться на разъяснения государственных органов и решения судов.

По мнению Роструда, счетной ошибкой следует считать ошибку, которая допущена при арифметических подсчетах (письмо от 01.10.2012 № 1286-6-1). Такую же позицию занимает Верховный Суд РФ (Определение от 20.01.2012 № 59-В11-17).

Когда переплату по зарплате нельзя вернуть

Когда переплату по зарплате нельзя вернуть

Во всех иных случаях (кроме перечисленных в предыдущем разделе) работодатель не имеет права удерживать излишне перечисленную сотруднику заработную плату. Разграничением счетных и иных видов ошибок в каждом конкретном случае занимается суд.

Например, в уже упомянутом Определении от 20.01.2012 № 59-В11-17 ВС РФ отделяет счетную ошибку от технической. По мнению судей, перечисление полагающейся суммы дважды — это техническая ошибка и сотрудник в данном случае не должен возвращать переплату.

Правда, здесь возможен и другой подход. Например, Хабаровский краевой суд решил, что двойная выплата зарплаты из-за компьютерного сбоя относится к счетным ошибкам (апелляционное определение от 28.11.2016 № 33-8775/2016).

Также суды не признавали ошибки счетными и не разрешали работодателям удерживать переплату по зарплате с работников в следующих ситуациях:

- При расчете не учтена ранее выплаченная сумма (определение Свердловского облсуда от 16.02.2012 № 33-2365/2012).

- Бухгалтер использовал при расчете зарплаты неверное количество дней (кассационное определение Хабаровского краевого суда от 08.02.2012 № 33-847/2012).

- При расчете неправильно применены правила внутренних нормативных актов организации, в частности — положения о социальной поддержке (апелляционное определение Московского горсуда от 16.07.2012 № 11-13827/2012).

Как взыскать излишне выплаченную заработную плату после увольнения сотрудника

Действия работодателя здесь во многом зависят от позиции самого работника: согласен ли он добровольно вернуть переплату или нет. Если сотрудник согласен, то проводки зависят от того, что возвращается: аванс или отпускные.

Аванс обычно не облагается НДФЛ и страховыми взносами, поэтому проводка будет одна:

ДТ 50 (51) — КТ 70.

Если же речь идет об отпускных, то к моменту увольнения сотрудника их, естественно, уже начислили и «обложили» обязательными платежами. Все эти проводки на сумму возврата нужно сторнировать.

Пример 1

Сумма излишне начисленных отпускных — 10 000 ₽. Тогда при добровольном возврате:

|

Проводка |

Сумма, ₽ |

Описание |

|

ДТ 50 (51) — КТ 70 |

8 700 |

возврат |

|

ДТ 20 (23, 25, …) — КТ 70 |

–10 000 |

сторнировано начисление отпускных |

|

ДТ 70 — КТ 68.1 |

–1300 |

сторнирован НДФЛ |

|

ДТ 20 (23, 25, …) — КТ 69 |

–3000 |

сторнированы страховые взносы |

Если же сотрудник не идет навстречу, то работодателю приходится идти в суд.

В этом случае взаимоотношения с бывшим работником переходят в другую плоскость, поэтому задействуется счет 73, относящийся к прочим расчетам.

Пример 2

ДТ 73 — КТ 70 (8 700) — претензия по взысканию переплаты.

Если суд встанет на сторону работодателя:

ДТ 50 — КТ 73 (8 700) — возврат по решению суда.

Сумма отпускных, НДФЛ и страховые взносы в этом случае сторнируются аналогично примеру 1.

Если же взыскать переплату не удалось, то ее сумму придется списать за счет прочих расходов:

|

Проводка |

Сумма, ₽ |

Описание |

|

ДТ 70 — КТ 73 |

8 700 |

суд принял решение отказать во взыскании |

|

ДТ 20 (23, 25, …) — КТ 70 |

–10 000 |

сторнирована ранее начисленная сумма |

|

ДТ 91 — КТ 70 |

10 000 |

списана сумма переплаты |

НДФЛ и страховые взносы в случае, если суд встал на сторону работника, считаются уплаченными правомерно и корректировке не подлежат.

Обращаясь в суд, работодатель должен иметь в виду, что перспективы здесь зависят от причины переплаты. Возврат «авансовых» отпускных, хотя и с ограничениями, прямо предусмотрен ст. 137 ТК РФ.

А вот при ошибках в расчете с возвратом уже могут быть проблемы. Та же ст. 137 ТК РФ дает право работодателю вернуть переплату при счетных ошибках. Но судьи обычно понимают под ними только арифметические неточности (Определение Верховного Суда РФ от 20.01.2012 № 59-В11-17).

Поэтому если были неверно применены нормы трудового или налогового права, работодателю, скорее всего, придется взять лишние расходы на себя.

Как рассчитать сумму переплаты в других случаях, например если переплатили командировочные или отпускные, читайте в статье «Компания переплатила сотруднику: как вернуть деньги».

Дмитрий Федоров,

эксперт по бухгалтерскому учету и налогообложению

Расчет зарплаты, особенно при внушительной численности персонала – весьма трудоемкий процесс, при котором случаются и досадные ошибки, например, начисление и выплата излишней суммы.

Если работнику переплатили заработную плату, порядок возврата переплаты зависит от причин, по которым она возникла. В одних случаях излишне выплаченную зарплату можно удержать из выплат сотруднику, в других – переплату придется доказывать в суде. Еще одна сложность – может возникнуть необходимость пересчета налогов и взносов. Обо всем по порядку – в нашей статье.

Когда переплату можно удержать

Законодатели стоят на страже интересов персонала компаний и достаточно строги к вопросу взыскания излишне выплаченных сумм заработка.

Удержать их без письменного согласия работника можно лишь в случаях, перечень которых представлен в статье 137 ТК РФ:

- излишняя выплата произошла в результате счетной ошибки бухгалтера.

Важно

Под счетной ошибкой понимается именно арифметическая ошибка, то есть ошибка, допущенная при арифметических подсчетах (письмо Роструда от 01.10.2012 № 1286-6-1, определение Верховного суда РФ от 20.01.2012 № 59-В11-17);

- сотрудник не выполнил нормы труда или виновен в простое. При этом вина работника должна быть доказана. То есть, установлена комиссией по трудовым спорам или судом;

- ошибка в расчете зарплаты вызвана неправомерными действиями самого сотрудника. К примеру, если работник подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ. Эти обстоятельства также должны быть подтверждены судом.

Дополнительно отметим, что статья 137 ТК РФ предусматривает также случаи взыскания и других сумм, которые формально зарплатой не являются. Так, произвести удержания из зарплаты сотрудника можно для погашения его задолженности перед работодателем:

- по неотработанному авансу, выданному в счет зарплаты;

- по неизрасходованному авансу, выданному на командировку или в связи с переводом на работу в другую местность;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- по отпускным, выплаченным за неотработанные дни отпуска (при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск).

Когда переплату удержать нельзя

В случаях, не предусмотренных статьей 137 ТК РФ, удержать переплату без согласия работника нельзя. Так, не получится взыскать с сотрудника излишне выплаченную зарплату, если, например:

- переплата возникла из-за технической ошибки (сбоя в компьютерной программе). Такой вывод следует из определения Верховного суда РФ от 20.01.2012 № 59-В11-17;

- работнику ошибочно выплатили зарплату за один и тот же месяц дважды. К примеру – один раз перечислили на карту, а другой – выдали из кассы.

В подобных случаях возместить переплату работник может только по собственному желанию. То есть, работодатель вправе предложить сотруднику вернуть излишне полученные деньги добровольно. При этом целесообразно попросить работника оформить свое согласие письменно. Если же сотрудник отказывается возместить переплату, организация может обратиться в суд. Доказательствами в суде в этом случае могут быть:

- справки от ИТ-специалистов, свидетельствующие о том, что сбой компьютерной программы действительно имел место;

- справки из банка о том, что зарплата сотрудником была получена на карту;

- ведомость (расходный кассовый ордер) получения зарплаты в кассе с подписью сотрудника;

- документы, подтверждающие суммы начисленной сотруднику зарплаты (расчетные ведомости, лицевой счет).

В 85% случаев неправильный расчет зарплаты происходит из-за счетных ошибок бухгалтеров или технических сбоев. Чтобы избежать проблем, передайте расчет зарплаты на аутсорсинг в 1С-WiseAdvice. Мы внедрили ряд контрольных процедур, поэтому ошибки в расчете и перечислении зарплаты практически исключены. И даже если ошибемся, компенсируем ущерб за свой счет – это предусмотрено договором на обслуживание.

Сроки удержания

Решение об удержании излишне выплаченных сумм работодатель должен принять не позднее одного месяца со дня окончания срока, установленного сотруднику для возврата переплаты. Удержание возможно, только если сотрудник не оспаривает факт и сумму переплаты. Такой порядок предусмотрен статьей 137 ТК РФ.

Какие документы оформить

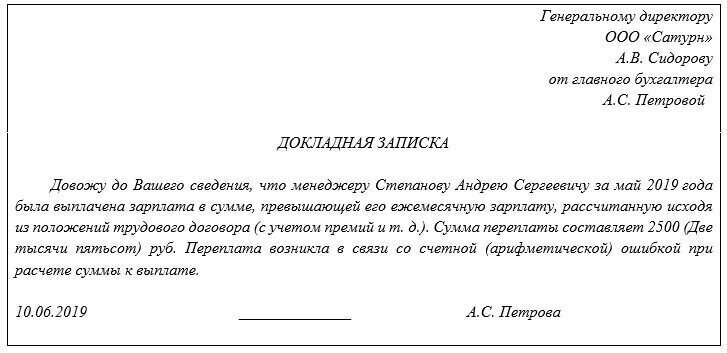

Обнаружив переплату, бухгалтер может составить докладную записку на имя руководителя. Например, так:

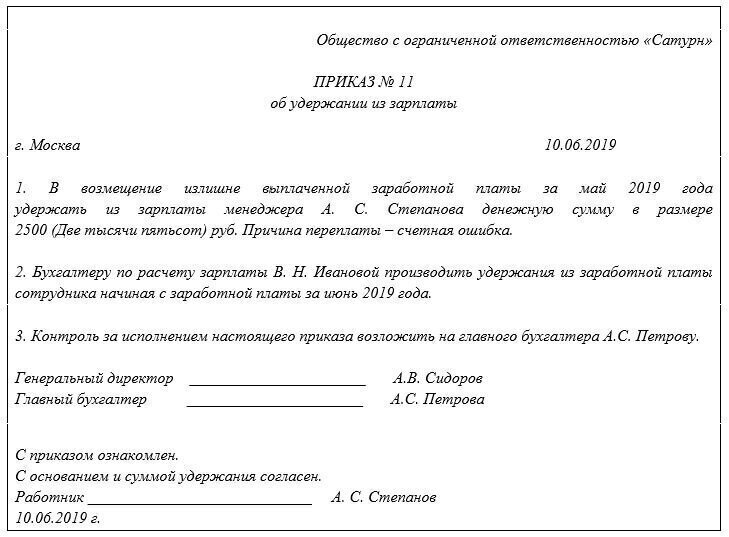

Затем руководитель организации издает приказ о взыскании излишне выплаченной зарплаты (письмо Роструда от 09.08.2007 № 3044-6-0).

В случае, если для удержания переплаты требуется согласие работника, лучше также оформить его письменно, в произвольной форме. Самый удобный вариант – если сотрудник поставит свою подпись на приказе. Например, так:

Как рассчитать сумму удержаний

Размер взысканий переплаты по заработной плате ограничен. При каждой выплате зарплаты (то есть ежемесячно) с работника можно удержать не более 20%. Это установлено статьей 138 ТК РФ.

Пример 1

При расчете зарплаты сотрудника за май 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за май была выдана 1 июня 2019 года. Ошибку бухгалтер обнаружил 10 июня. Согласно приказу руководителя, удержания из зарплаты решено производить, начиная с зарплаты за июнь.

Ежемесячный оклад работника составляет 27 000 руб. Вычеты по НДФЛ ему не положены.

Сумма НДФЛ с оклада составила:

27 000 руб. Х 13% = 3510 руб.

Максимальная сумма, которую можно удерживать ежемесячно, составляет:

(27 000 руб. – 3510 руб.) × 20% = 4698 руб.

Сумма зарплаты, которую излишне выплатили сотруднику за май, равна:

11 000 руб. – (11 000 руб. Х 13%) = 9570 руб.

Таким образом, зарплата работника за июнь, которую он должен получить за вычетом удержаний, составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за июль «на руки» составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за август, за минусом удержаний, равна:

27 000 руб. – 3510 руб. – (9570 руб. – 4698 руб. – 4698 руб.) = 23 316 руб.

Пересчет налогов и взносов

Необходимость пересчета налогов и взносов зависит от того, по какой причине переплатили заработную плату.

Переплата заработной платы произошла в результате ошибочных действий бухгалтерии в прошлых отчетных (налоговых, расчетных) периодах

В этом случае придется скорректировать налоговую базу по:

- НДФЛ;

- взносам на обязательное пенсионное (социальное, медицинское) страхование;

- налогу на прибыль

В результате исправления ошибки возникнет переплата по НДФЛ за прошлые периоды – ведь зарплата была излишне выплачена. Соответственно, НДФЛ – излишне удержан. Значит, нужно будет подать уточненные расчеты по форме 6-НДФЛ. Кроме того, если ошибка была совершена в прошлом году, придется сдать в налоговую инспекцию уточненную справку 2-НДФЛ – на того сотрудника, которому переплатили зарплату. Такой вывод следует из положений пункта 6 статьи 81 НК РФ.

По взносам на обязательное пенсионное, социальное и медицинское страхование переплата возникнет, если зарплата в прошлом отчетном или расчетном периоде была излишне начислена. Соответственно – была завышена облагаемая база по взносам. Ее придется корректировать, и в этом случае нужно будет подать в инспекцию уточненный расчет взносов (ЕРСВ). Такой вывод следует из Письма ФНС России от 24.08.2017 № БС-4-11/16793@.

При расчете налога на прибыль начисленную зарплату и суммы взносов включают в состав расходов. Значит, излишние начисления увеличивают сумму затрат. Соответственно – уменьшают облагаемую базу по налогу на прибыль. Поэтому по налогу на прибыль в данном случае возникнет недоимка, и в инспекцию нужно будет сдать уточненную декларацию. Основание – пункт 1 статьи 81 НК РФ.

Пример 2

При расчете зарплаты сотрудника за июнь 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за июнь была выдана 1 июля 2019 года. Ошибку бухгалтер обнаружил 10 августа.

Бухгалтер пересчитал налоги и взносы с суммы излишне выплаченной зарплаты.

Так, за июнь были излишне начислены:

- пенсионные взносы – 2420 руб. (11 000 руб. Х 22%);

- взносы на социальное страхование – 319 руб. (11 000 руб. Х 2,9%);

- взносы на медицинское страхование – 561 руб. (11 000 руб. Х 5,1%);

- взносы на страхование от несчастных случаев и профзаболеваний – 22 руб. (11 000 руб. Х 0,2%).

Также был излишне удержан НДФЛ в сумме 1430 руб. (11 000 руб. × 13%).

Бухгалтер сдал в налоговую инспекцию уточненный ЕРСВ и уточненную форму 6-НДФЛ за первое полугодие 2019 года.

В составе расходов по налогу на прибыль были ошибочно учтены суммы зарплаты и взносов. «Излишние» затраты составили:

11 000 руб. + 2420 руб. + 319 руб. + 561 руб. + 22 руб. = 14 322 руб.

В результате образовалась недоимка по налогу на прибыль за первое полугодие.

Сумма недоимки равна:

14 322 руб. Х 20% = 2864 руб.

Бухгалтер сдал уточненную декларацию по налогу на прибыль за первое полугодие 2019 года, перечислил в бюджет недоимку (2864 руб.) и пени за каждый день просрочки платежа.

Излишняя выплата зарплаты не связана с ошибками бухгалтерии

Это возможно, если переплата произошла:

- из-за того, что сотрудник не выполнил нормы труда или виновен в простое (что установлено комиссией по трудовым спорам или судом);

- в результате неправомерных действий сотрудника (например, он подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ). Это подтверждено судом.

В подобных случаях пересчитывать налоги (взносы) и подавать «уточненки» не нужно. Ведь здесь не идет речи об исправлении ошибок прошлых периодов. Взыскание излишне выплаченной зарплаты – это удержания по инициативе администрации, которые она произвела в положенное время (после комиссии или суда). Значит, такие удержания участвуют в расчете налогов и взносов текущего, а не прошлых периодов.

***

Избежать сложностей, связанных с перерасчетом налогов и взносов, подачей «уточнёнок», вполне возможно, если передать расчёт зарплаты на аутсорсинг.

Мы автоматизировали все рутинные операции, благодаря чему удалось практически исключить риск совершения ошибки при расчете заработной платы.

Кроме того, точность работы каждого нашего специалиста гарантирована многоуровневой системой контроля. Но даже если случится форс-мажор – при расчете зарплаты будет допущена ошибка – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Обязан ли работник вернуть деньги, если ему работодатель за один месяц ошибочно заплатил 2 раза? В вопросе разбирался Шестой кассационный суд общей юрисдикции (определение от 30.04.2020 № 88-10480/2020).

Суть спора

Работнику два раза подряд перечислили заработную плату за один и тот же месяц. Каждый раз зарплата переводилась ему в полном объеме за целый месяц работы.

При этом на следующий месяц он уже был уволен из организации по причине, не связанной с излишней выплатой ему зарплаты. В результате у работника образовался необоснованный доход в сумме месячного заработка, который он не отработал из-за увольнения.

Работодатель потребовал вернуть деньги, ссылаясь на то, что «задвоение» зарплаты произошло в результате ошибки бухгалтера.

Сотрудник возвращать излишне перечисленные ему деньги отказался. Он мотивировал это тем, что не должен нести никакой ответственности за действия работодателя. Выплачивать двойную зарплату он не просил. Его вины в получении излишней зарплаты не было. Работодатель по собственной инициативе и добровольно перевел ему эти деньги на банковскую карту. Поэтому он не обязан их возвращать.

В связи с этим работодатель был вынужден обратиться в суд с иском, в котором потребовал взыскать с бывшего сотрудника излишнее перечисленную ему зарплату.

Что решил суд

Рассмотрев доводы сторон, суд встал на сторону работника. При этом судьи исходили из следующих соображений.

По общему правилу заработная плата, излишне выплаченная работнику, не может быть с него взыскана. Исключение из этого правила составляют случаи:

-

счетной ошибки, допущенной при расчете зарплаты работника;

-

невыполнения работником, получившим зарплату в полном объеме, норм труда (ч. 3 ст. 155 ТК РФ);

-

получения зарплаты в излишнем размере по вине самого работника.

В указанных выше случаях заработная плата, излишне выплаченная работнику, может быть с него взыскана по требованию работодателя (ст. 137 ТК РФ).

В спорном случае работодатель ссылался как раз на счетную ошибку, допущенную бухгалтерией при расчетах с сотрудниками.

Вместе с тем счетной следует считать ошибку, допущенную исключительно в арифметических действиях. То есть действиях, непосредственно связанных с подсчетом заработной платы. В свою очередь технические ошибки, в том числе технические ошибки, совершенные по вине работодателя, счетными не являются.

Причиной излишней выплаты послужила не ошибка, допущенная в подсчете зарплаты, а повторное перечисление зарплаты в том же размере и за тот же месяц. При этом нормы ТК РФ не предусматривают оснований для взыскания в судебном порядке суммы задолженности с работника, которому по вине работодателя была излишне начислена зарплата.

В связи с этим суд пришел к выводу, что бывший работник не обязан возвращать организации полученные деньги.

Источник: канал БУХ.1С в Яндекс.Дзен