Как аннулировать ошибочный счет-фактуру на аванс? Рассказываем на примере программы «1С:Бухгалтерия 8» редакции 3.0.

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

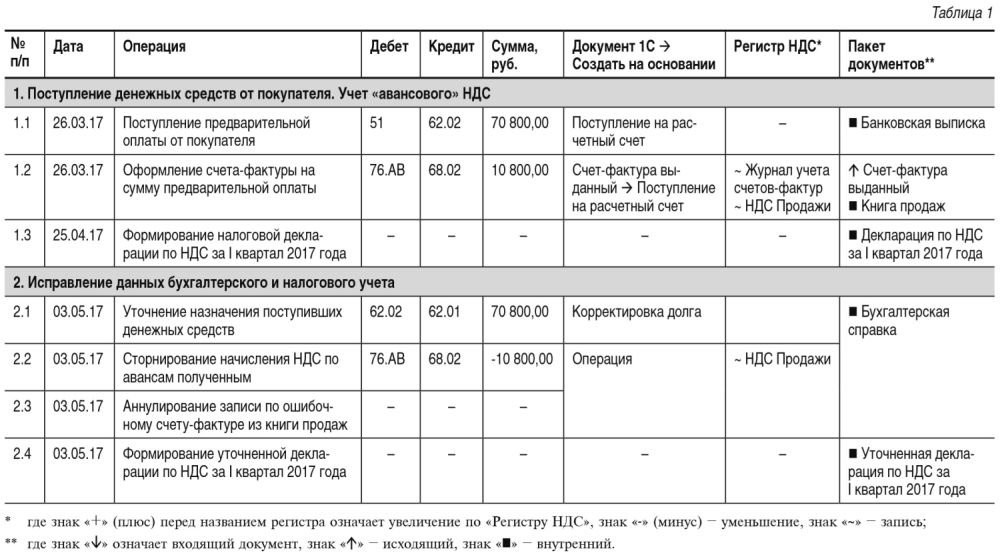

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

- на основании документа Счет на оплату покупателю (раздел Продажи — подраздел Продажи — журнал документов Счета покупателям);

- или путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки).

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

- в поле от — дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа Поступление на расчетный счет;

- в полях Контрагент, Платежный документ № и от — соответствующие сведения из документа-основания;

- в поле Вид счета-фактуры — значение На аванс;

- в табличной части документа — сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того автоматически будут проставлены:

- в поле Код вида операции — значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель Составлен — переведен в положении На бумажном носителе, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или В электронном виде, если такое соглашение заключено;

- флаг Выставлен (передан контрагенту) с указанием даты — если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флаг и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля Руководитель и Главный бухгалтер — данные из регистра сведений Ответственные лица. В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника Физические лица.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет на оплату, если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

|

Счет-фактура |

Данные |

|

Строка 5 |

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения) |

|

Графа 1 |

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения) |

|

Графа 8 |

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения) |

|

Графа 9 |

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения) |

|

Строки 3 и 4 и графы 2 — 6, 10 — 11 |

Прочерки (п. 4 Правил заполнения) |

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя в размере 10 800,00 руб. (70 800,00 руб. х 18 / 118).

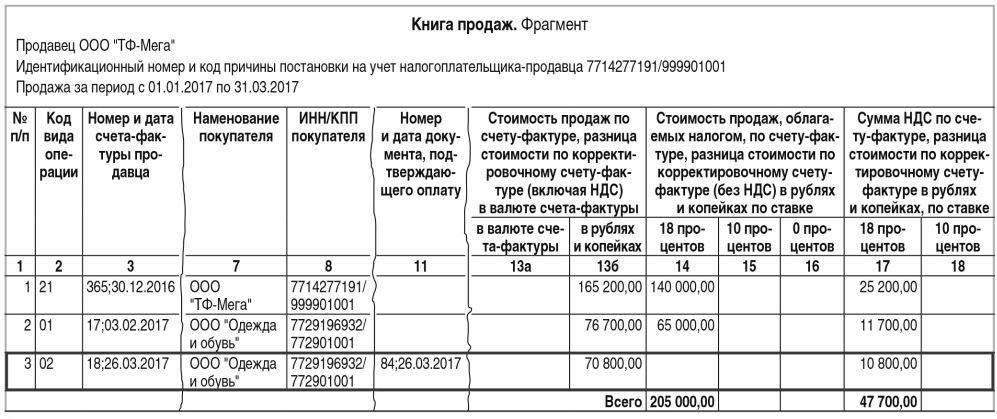

Документ Счет-фактура выданный будет зарегистрирован в регистре накопления НДС продажи. На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2017 года (раздел Продажи — подраздел НДС) (см. рис. 1).

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

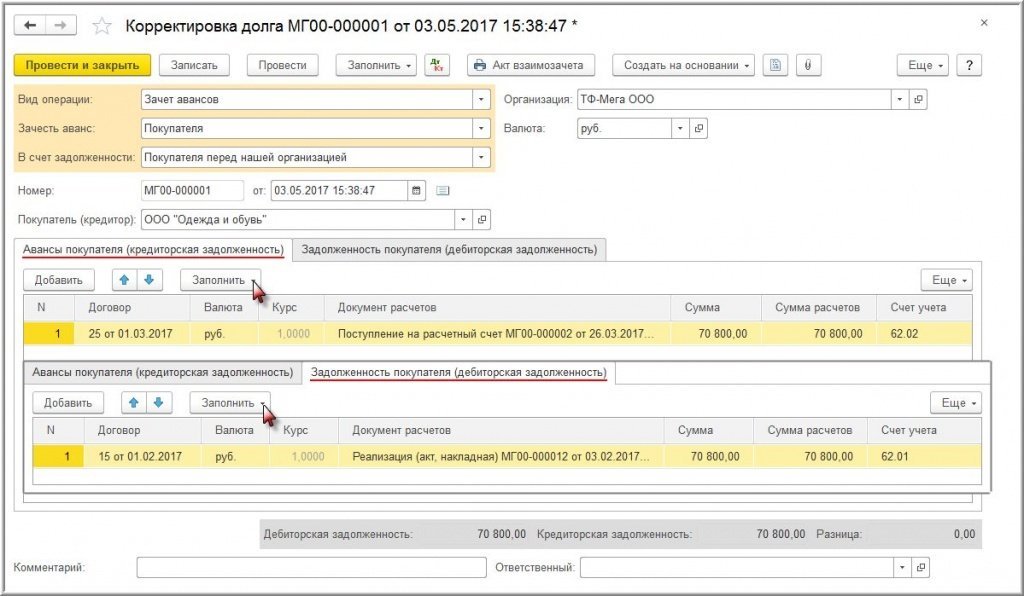

Регистрация операции 2.1 «Уточнение назначения поступивших денежных средств» производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

В документе Корректировка долга указываются следующие значения:

|

Поле |

Данные |

|

«Вид операции» |

«Зачет авансов» |

|

«Зачесть аванс» |

«Покупателя» |

|

«В счет задолженности» |

«Покупателя перед нашей организацией» |

В табличной части документа на соответствующих закладках указываются реквизиты договоров и сумма засчитываемой предоплаты (рис. 2).

Рис. 2. Документ «Корректировка долга»

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «25 от 01.03.2017» Кредит 62.01 с субконто «15 от 01.02.2017»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ) и выставленный авансовый счет-фактура.

В связи с тем, что была ошибочно отражена в учете облагаемая НДС операция по исчислению налога с полученной суммы предоплаты, то обнаруженная ошибка привела к завышению налоговой базы по НДС в I квартале 2017 года и, следовательно, суммы налога, подлежащей уплате в бюджет.

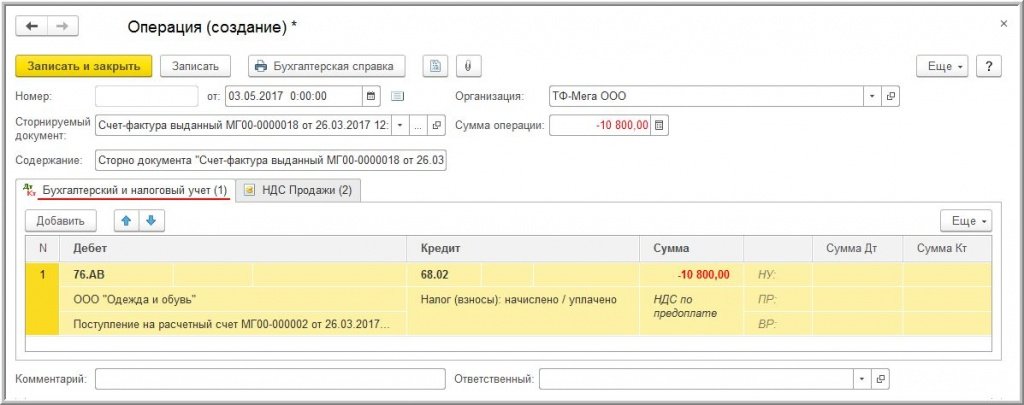

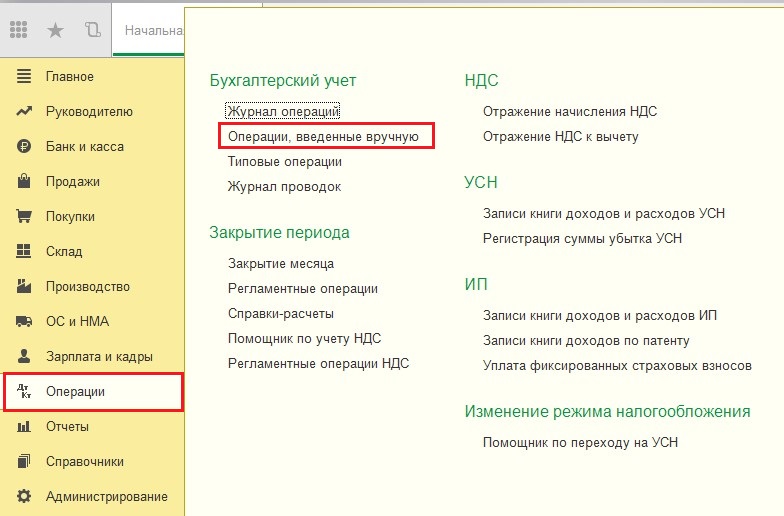

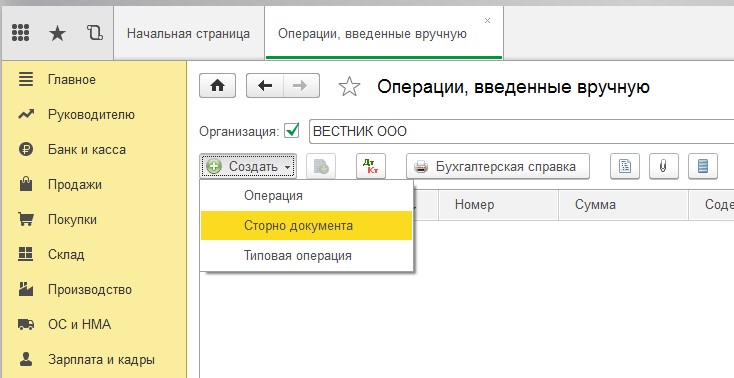

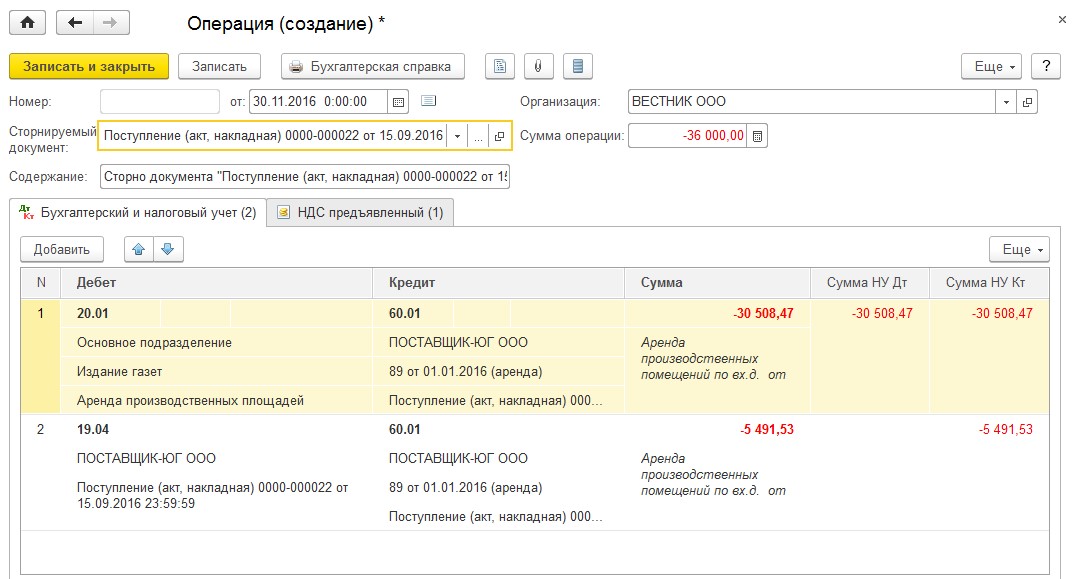

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: 2.2 «Сторнирование начисления НДС по авансам полученным», 2.3 «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции — подраздел Бухгалтерский учет — гиперссылка — Операции, введенный вручную) (рис. 3).

В шапке документа указывается:

|

Поле |

Данные |

|

«от» |

Дата исправления допущенной ошибки |

|

«Сторнируемый документ» |

Ошибочно выставленный авансовый счет-фактура |

Рис. 3. Сторнирование начисления НДС по авансам полученным

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

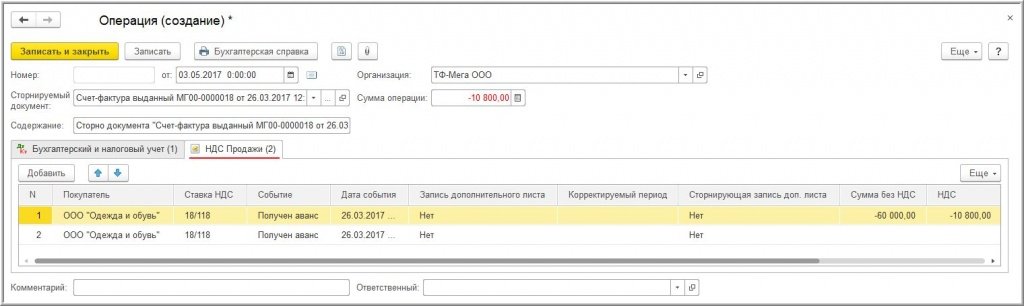

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений (рис. 4):

|

Графа |

Данные |

|

«Запись дополнительного листа» |

«Нет» |

|

«Корректируемый период» |

Значение отсутствует |

|

«Сумма без НДС» |

«-60 000,00» |

|

«НДС» |

«-10 800,00» |

Рис. 4. Аннулирование записи по ошибочному счету-фактуре из книги продаж до ручной корректировки

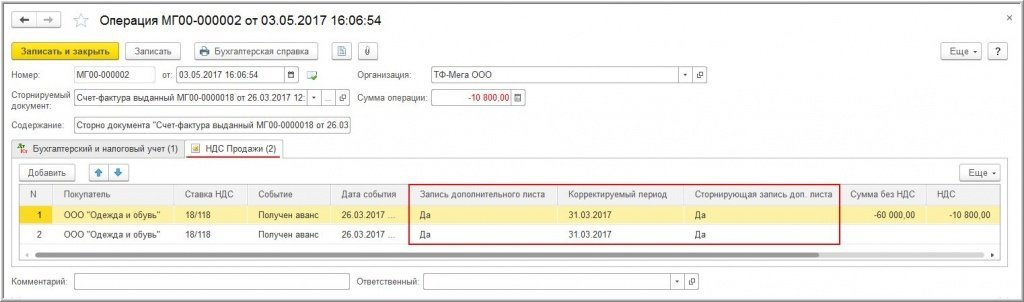

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, т. е. I квартала 2017 года, необходимо внести корректировку в записи регистра НДС Продажи (см. рис. 5).:

|

Графа |

Данные |

|

«Запись дополнительного листа» |

Заменить значение на «Да» |

|

«Корректируемый период» |

Указать любую дату I квартала 2017 года, например, 31.03.2017 |

|

«Сторнирующая запись доп. листа» |

Заменить значение на «Да» |

Рис. 5. Аннулирование записи по ошибочному счету-фактуре из книги продаж после ручной корректировки

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления НДС Продажи вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

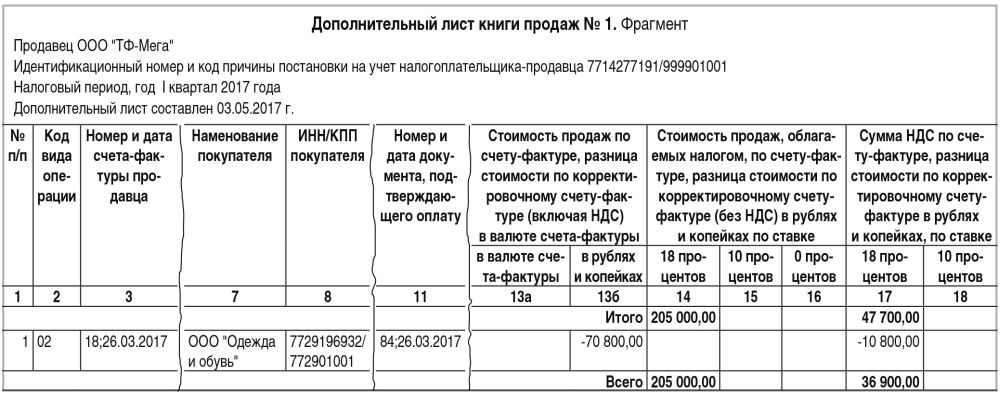

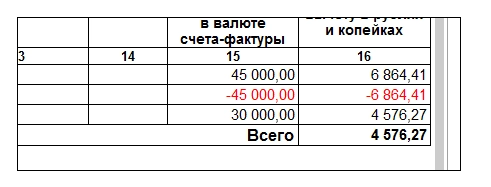

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги продаж за I квартал 2017 года (рис. 6).

Рис. 6. Дополнительный лист книги продаж за I квартал 2017 года

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

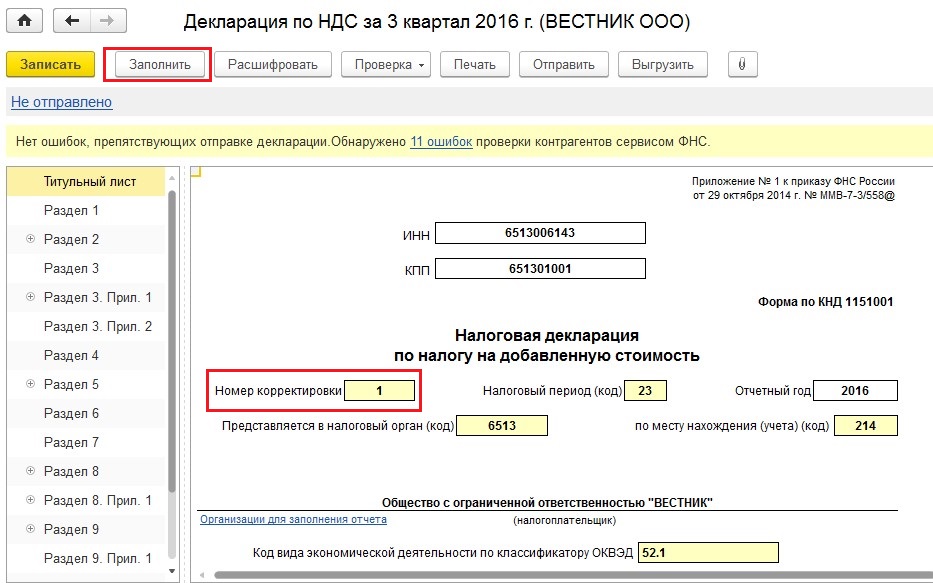

При принятии решения о представлении уточненной налоговой декларации по НДС за I квартал 2017 года (операция 2.4 «Формирование уточненной декларации по НДС за I квартал 2017 года»), в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи «03.05.2017».

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

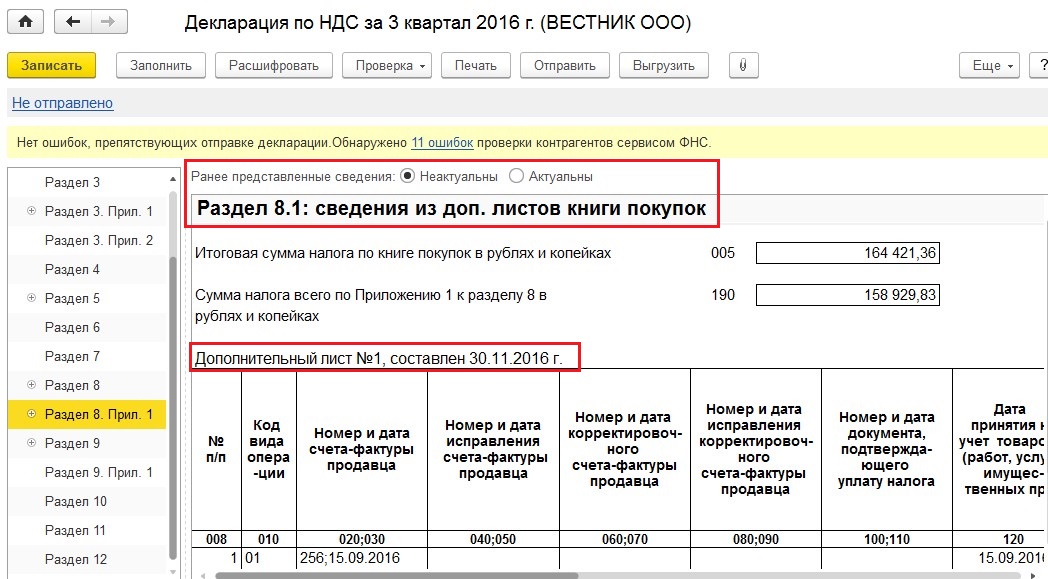

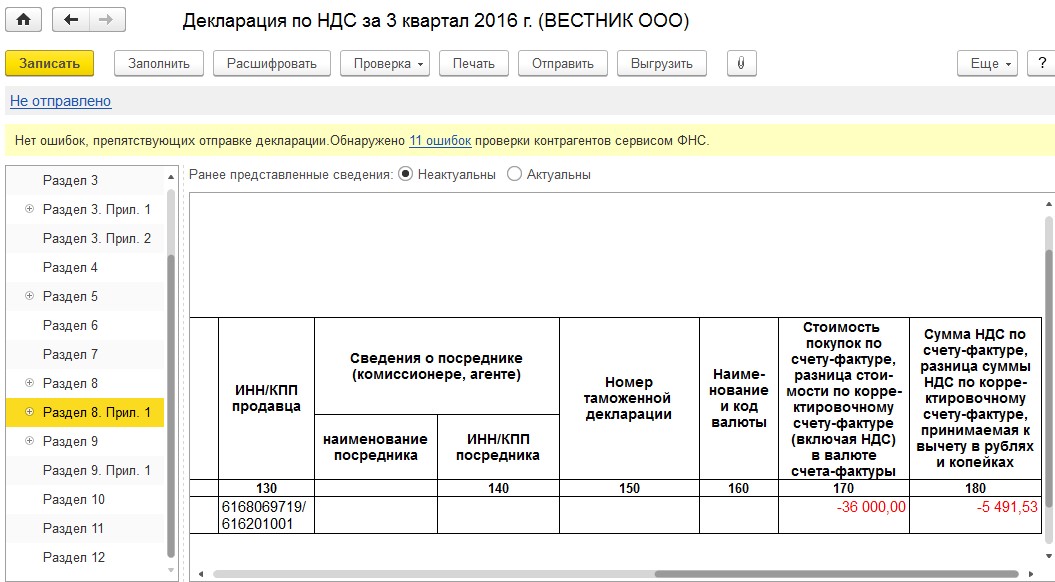

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Счет-фактура на аванс проведен как поступление: как «обнулить» неверное оприходование?

Добрый день!

Заметили ошибку провели с-ф на аванс от поставщика как поступление,это 2кв.,подскажите как исправить ситуацию,спасибо!

г. Ростовская область325 054 балла

Добрый день,

Цитата (АМАДД):Заметили ошибку провели с-ф на аванс от поставщика как поступление,это 2кв.,подскажите как исправить ситуацию,

Поступление в счет этого аванса когда было?

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Цитата (geomech):Поступление в счет этого аванса когда было?

в другом квартале

г. Ростовская область325 054 балла

У вас в чем вопрос, в НДС или в том, что оприходовали товар?

Цитата (geomech):У вас в чем вопрос, в НДС или в том, что оприходовали товар?

в том что оприходовали товар по с-ф на аванс Вопрос удалён модератором.

Цитата (Лариса Соболева):Добрый день! Уточните, пожалуйста, Вас интересует работа в программе 1С? В таком случае укажите полное название программы, а также релиз конфигурации. Без этой информации Вы рискуете получить неполный или даже неверный ответ. Для уточнения информации обязательно воспользуйтесь этими рекомендациями. А найти справку о названии и релизе конфигурации в своей программе вам поможет это наглядное пособие.

интересует алгоритм исправления ошибки не в 1С

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

г. Ростовская область325 054 балла

Цитата (АМАДД): в том что оприходовали товар по с-ф на аванс

В одной теме 1 вопрос, определитесь, что будет обсуждаться в данной теме.

Цитата (geomech):В одной теме 1 вопрос, определитесь, что будет обсуждаться в данной теме.

давайте начнем с неверного оприходования как обнулить его

Цитата (АМАДД):давайте начнем с неверного оприходования как обнулить его

это не товар был,а услуга

Запросите справку о принадлежности средств на вашем едином налоговом счете

Добрый день!

Цитата (АМАДД): давайте начнем с неверного оприходования как обнулить его

Цитата (АМАДД):это не товар был,а услуга

Если неправильно отразили услугу, то эти неправильные проводки нужно сторнировать. Т.е. сделать такие же, но с отрицательным знаком…

И добавить проводку по вычету НДС по авансу. Если, конечно, аванс предусмотрен договором с исполнителем.

Успехов!

это было оказание услуг правовая система,они помесячно делают с-ф ,а мы получается полностью эту сумму включили в расходы

Цитата (АМАДД):это было оказание услуг правовая система,они помесячно делают с-ф ,а мы получается полностью эту сумму включили в расходы

А это точно был аванс?

Цитата (Александр Погребс):А это точно был аванс?

принята на учет авансовая с-ф как на поступление со ставкой 20/120

Составляйте договоры ГПХ по готовым шаблонам

Добрый день!

Цитата (АМАДД):принята на учет авансовая с-ф как на поступление со ставкой 20/120

Как Вы оформили счет-фактуру, мы в курсе. Я спросил является ли этот счет-фактура авансовым по факту. Там про аванс написано?

И это был действительно, аванс на будущий период, или оплата за прошедший?

Цитата (Александр Погребс):Я спросил является ли этот счет-фактура авансовым по факту. Там про аванс написано?

И это был действительно, аванс на будущий период, или оплата за прошедший?

сложно сказать.решаем этот вопрос.

спасибо!

Цитата (АМАДД):сложно сказать.решаем этот вопрос.

А вот тут я не понял.

Ваш первоначальный вопрос:

Цитата (АМАДД):Заметили ошибку провели с-ф на аванс от поставщика как поступление,это 2кв.,подскажите как исправить ситуацию

Т.е. Вы собрались уже исправлять. И вдруг, не знаете был ли это аванс или оплата уже оказанных услуг?

Ну, тогда, как решите этот вопрос, тогда и приходите…

Больше сказать нечего.

Успехов!

- Опубликовано 06.12.2016 10:19

- Автор: Administrator

- Просмотров: 222852

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

Создаем новый документ с видом операции «Сторно документа».

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

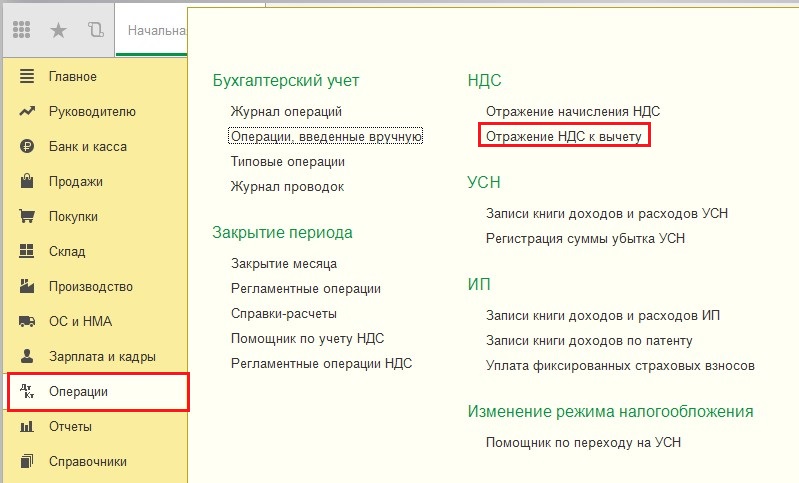

Но для аннулирования записи книги покупок данной операции недостаточно, необходимо создать еще один документ, который называется «Отражение НДС к вычету» и также находится на вкладке «Операции».

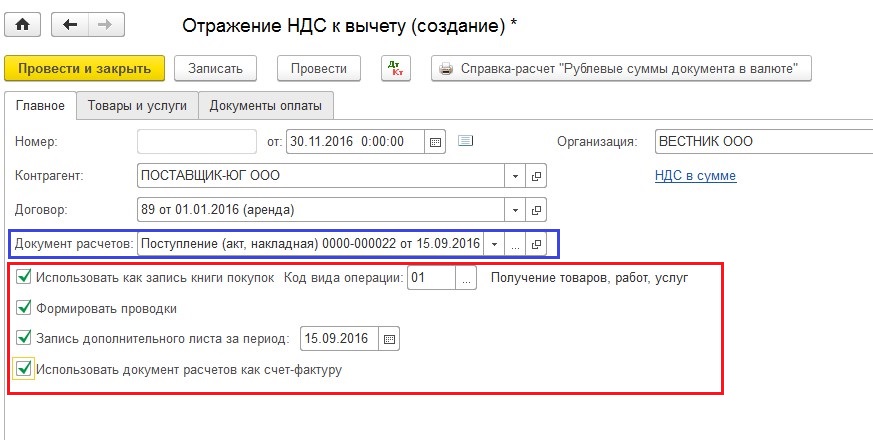

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

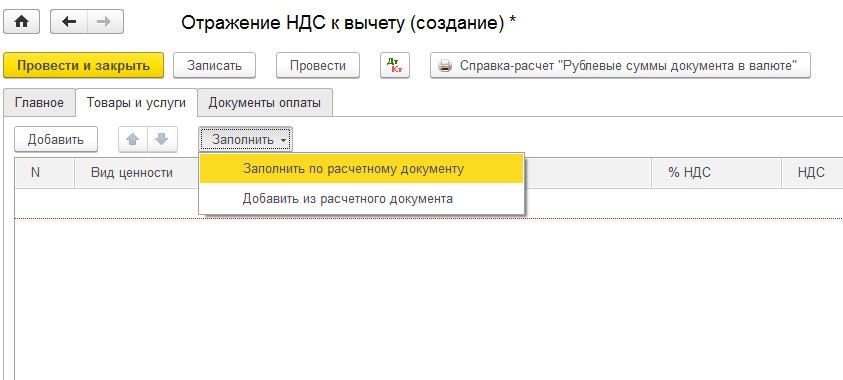

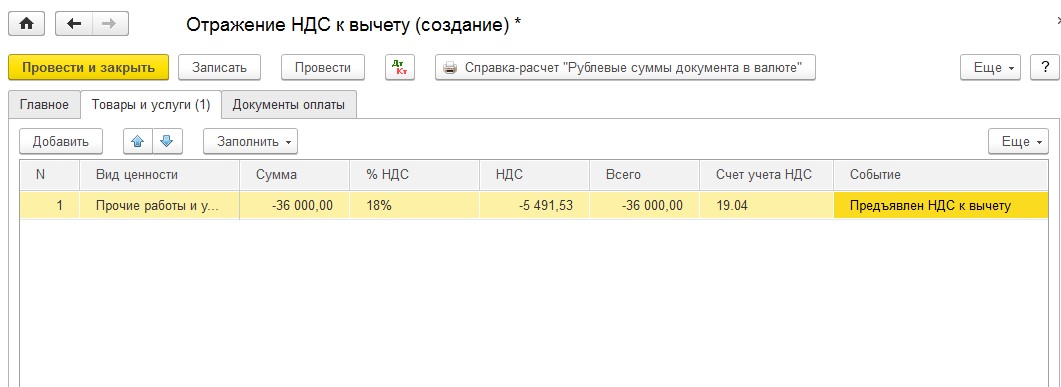

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

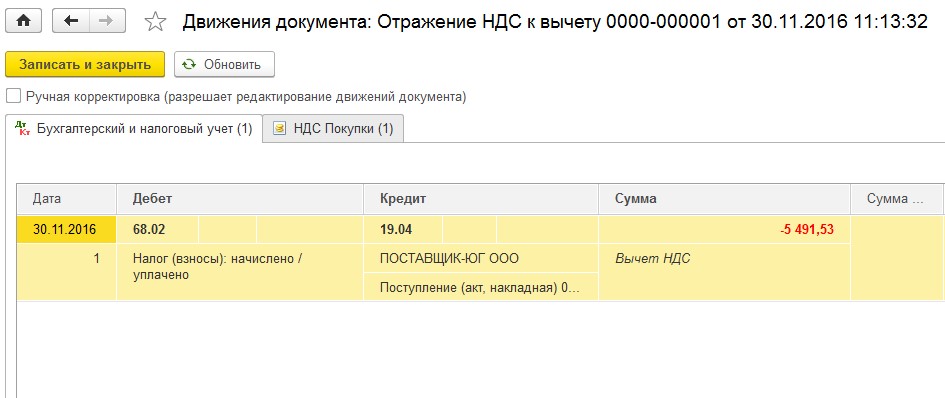

Проводим документ и смотрим проводки

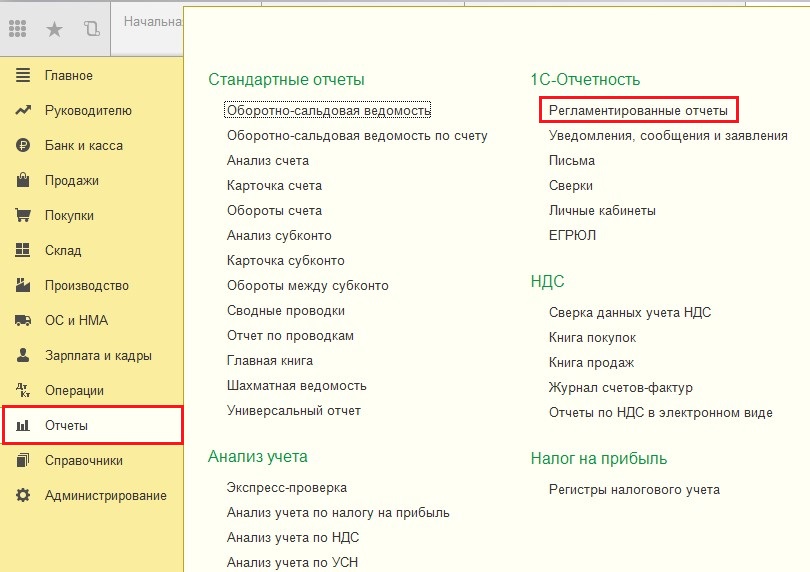

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

Информация о произведенной корректировке должна быть отражена в Разделе 8 прил. 1

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

- опечатки,

- неверные реквизиты,

- перепутаны налоговые ставки.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

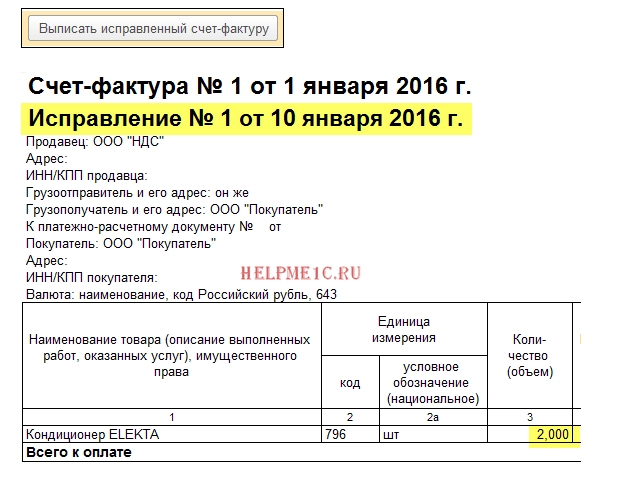

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

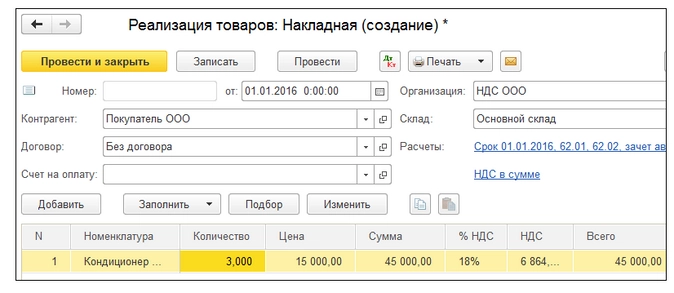

01.01.2016 мы (ООО «НДС») отгрузили ООО «Покупатель» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

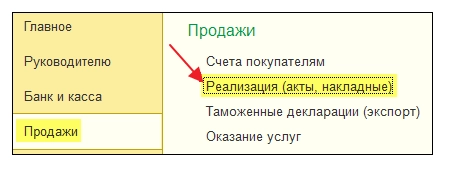

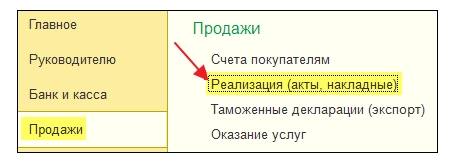

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Создаём и заполняем новый документ «Реализация (товары)»:

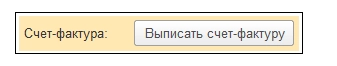

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

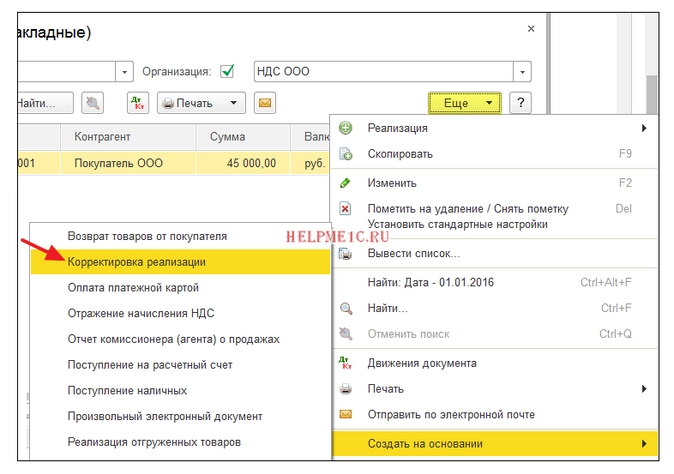

Снова заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

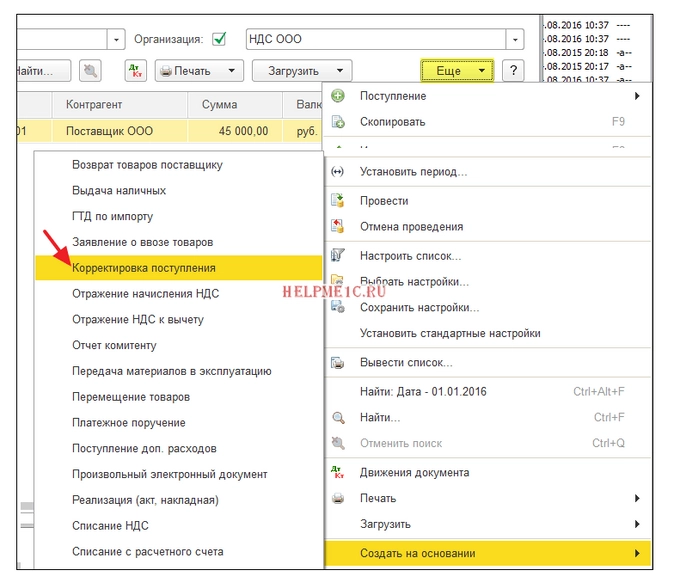

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

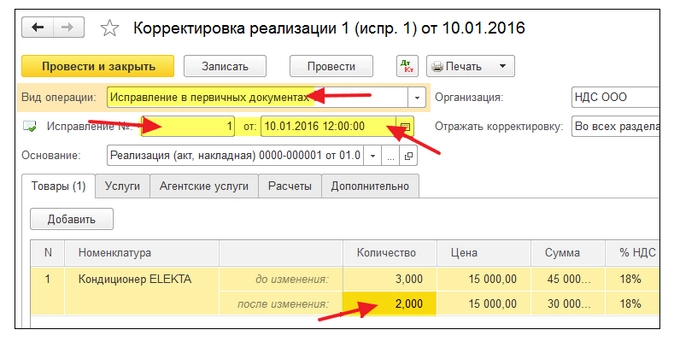

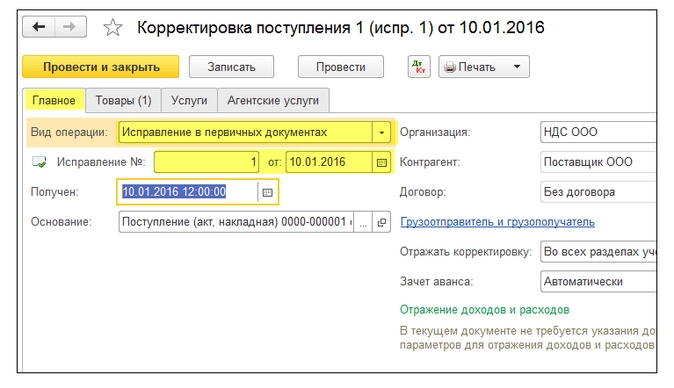

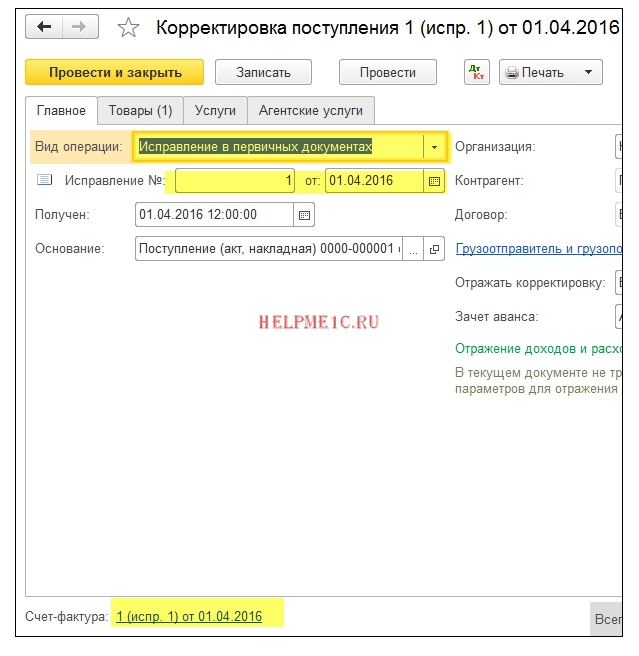

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

- Вид операции «Исправление в первичных документах».

- Исправление №1 от 10.01.2016.

- Количество 2.

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

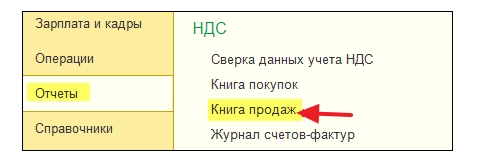

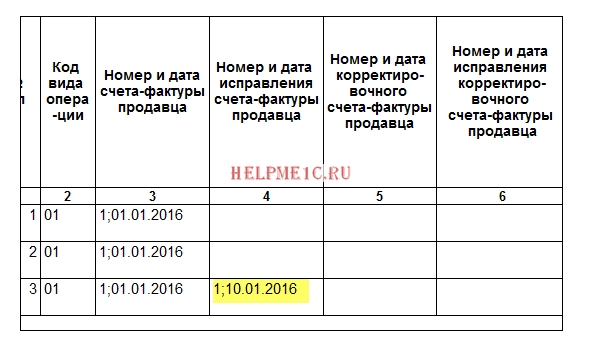

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

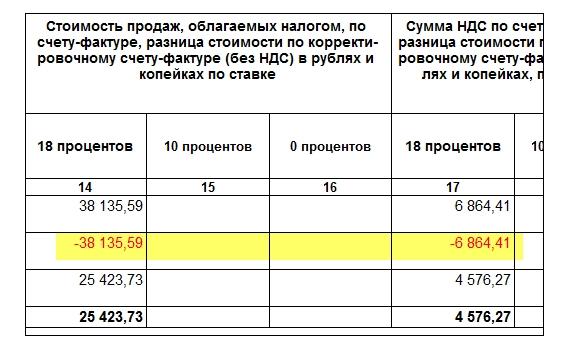

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

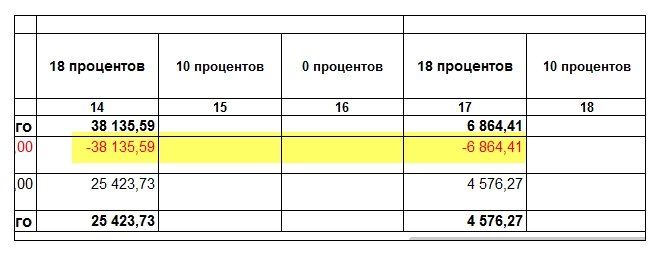

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

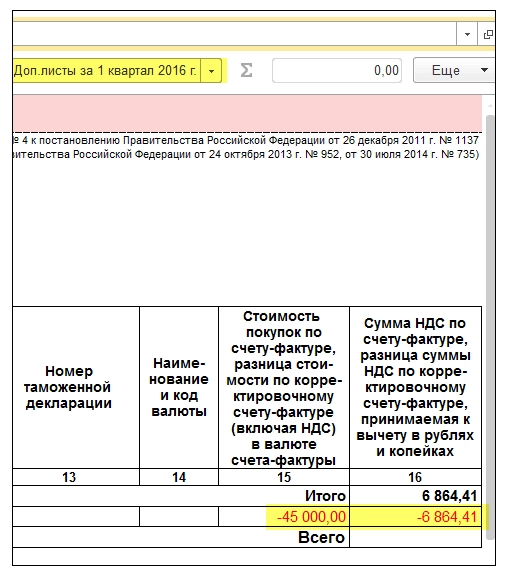

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

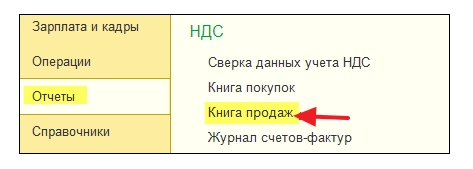

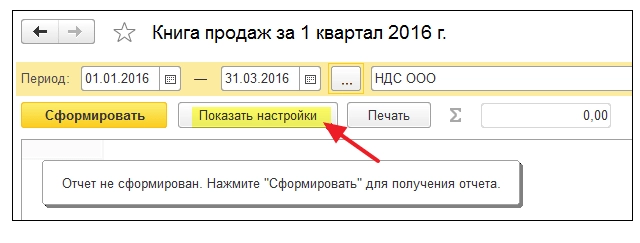

Открываем книгу продаж за 1 квартал:

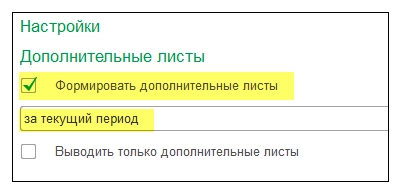

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

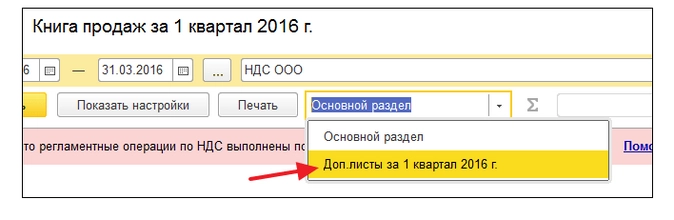

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО «НДС») получили от ООО «Поставщик» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

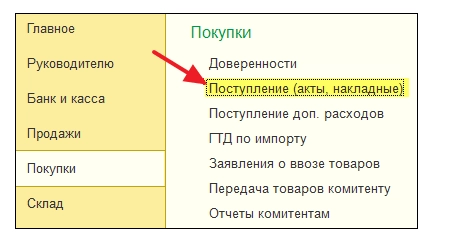

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

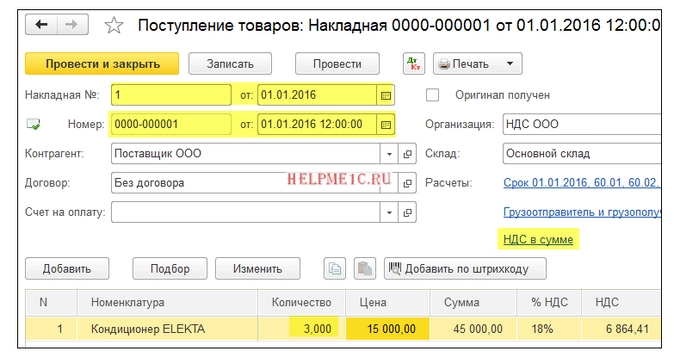

Создаем и заполняем новый документ «Поступление (товары)»:

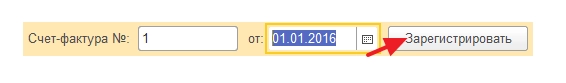

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

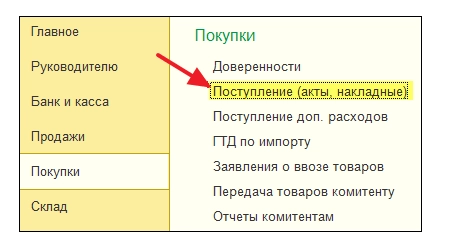

Снова заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

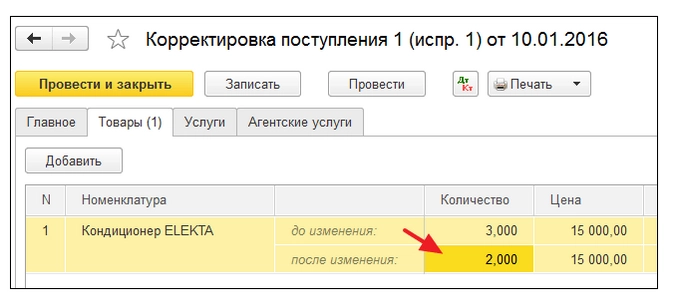

На закладке «Товары» указываем верное количество:

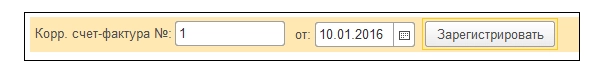

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

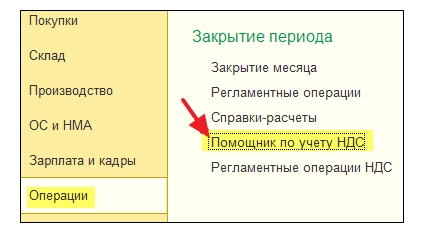

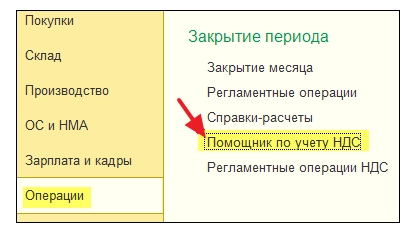

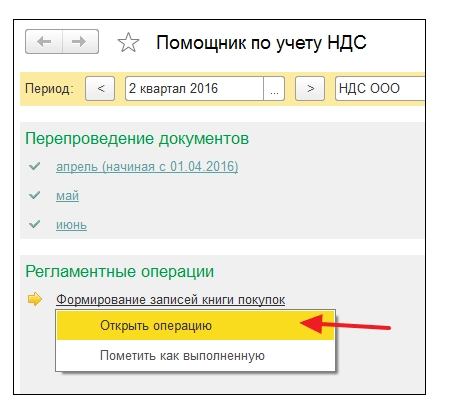

Заходим в раздел «Операции» пункт «Помощник по учету НДС»:

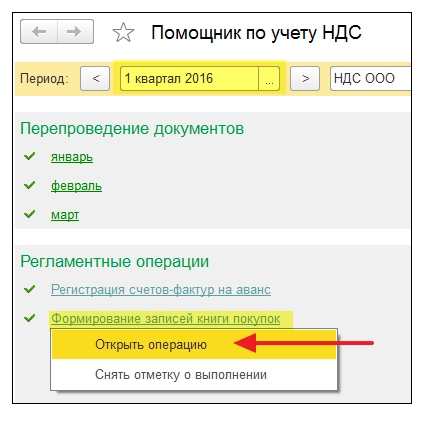

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

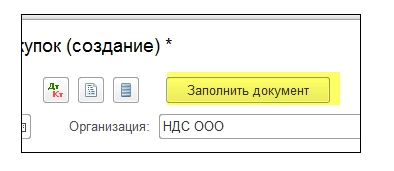

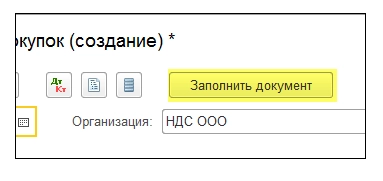

Нажимаем кнопку «Заполнить документ»:

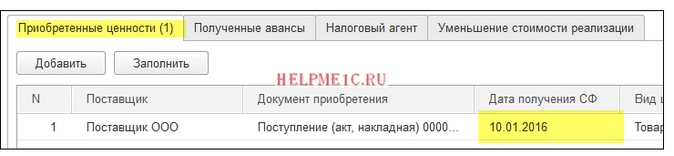

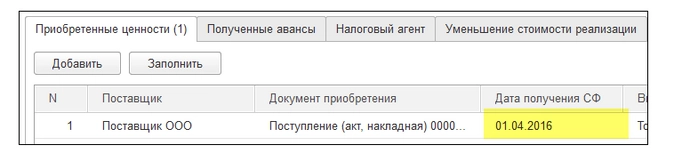

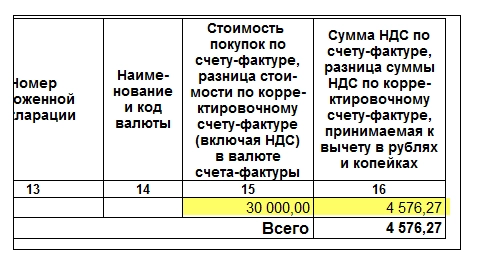

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

Одной из главных задач поставщика является не только выполнение условий договора и последующий отгрузки товара в срок, но и начисление НДС с аванса. Чаще всего большое количество ошибок возникает именно в этом разделе учета.

Каким же образом мы выписываем счета-фактуры на полученные авансы? Возможны два варианта:

1. Предоплата по договору обусловлена договором, и покупатель хочет (а также имеет право) принять к вычету НДС с перечисленной предоплаты

- Сумма аванса определяется исходя из настройки Погашение задолженности документа Поступление на расчетный счет

- Если установлен способ Автоматически, то погашение задолженностей будет происходить, исходя из текущих остатков счета 62.01 (условимся, что мы используем счет 62.01 для учета задолженностей покупателей, а 62.02 для учета авансов) по методу ФИФО

- После закрытия всех задолженностей остаток платежа переносится на счет 62.02, и именно на эту сумму остатка будет выписан счет-фактура на аванс

2. Счет-фактура выписывается в единственном экземпляре «для себя»

В этом случае целесообразно использовать специальную обработку Регистрация счетов-фактур на аванс (Банк и касса — Регистрация счет-фактур — Счета-фактуры на аванс), которая автоматически создаст счета-фактуры на все незакрытые авансы по установленным правилам выписки*.

*Порядок выписки счетов-фактур на полученные авансы устанавливается в учетной политике организаций (Предприятие — Учетная политика — Учетная политика организаций — закладка НДС), а также в договоре с контрагентом. Кстати, очень советуем, не пренебрегать последней нормой закона и выписывать счета-фактуры на все авансы, незачтенные до конца дня. Один наш знакомый бухгалтер перепечатывал книги покупок и продаж с 2011 года, из-за того, что выписывал на авансы незачтенные в течение 5 дней.

Самое важное ограничение этого способа – перед регистрацией счетов-фактур на аванс мы должны быть уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договоры

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

- В случае изменений взаиморасчетов в том периоде, за который уже была Выполнена обработка Регистрация счетов-фактур на аванс, необходимо перезапустить

Вкратце рассмотрим каждое из вышеперечисленных ограничений в отдельности:

1. Восстановление последовательности расчетов с покупателями

В Бухгалтерии предприятия есть два способа перепроведения документов:

- перепроведение документов в Закрытие месяца (Операции — Закрытие месяца — Перепроведение документов)

- использования Помощника по учету НДС (Отчеты — НДС — Отчетность по НДС).

Его основной задачей является корректного выполнение всех регламентны операций по расчету НДС.

Перед формированием декларации необходимо выполнить Регламентные операции. Данные операции позволяют избежать ошибок. Позволяют восстановить последовательность документов, осуществить записи в книгу покупок, а также такой инструмент, как Экспресс-проверка ведения учета позволяет не только увидеть ошибки, но и получить рекомендации по устранению их.

В каждой организации должен быть разработан регламент по перепроведению документов и установке даты запрета редактирования, но это уже тема отдельной самостоятельной статьи.

2. Проверка наличия дублирующихся контрагентов и договоров

Эта тема тоже достаточно обширна и выверкой задвоенных контрагентов, конечно, лучше заниматься не во время составления отчетности, а постоянно, в соответствии с разработанными регламентами. Некоторые моменты можно почерпнуть из статьи Эффективная работа со справочником контрагентов, а поиска задвоенных элементов справочников использовать специальные универсальные обработки.

Также рекомендуем ознакомиться с сервисом проверки реквизитов контрагентов и сервисом заведения контрагентов по ИНН.

3. Проверка правильности остатков взаиморасчетов на счетах 62.01 и 62.02

Для проверки остатков счета 62 можно воспользоваться отчетом Оборотно-сальдовая ведомость с настройкой Развернутое сальдо и По субсчетам.

Обращу внимание, что очень многие бухгалтера при анализе остатков счета 62 не включают настройку Развернутое сальдо и отключают группировку по Документам расчетов с контрагентами и видят примерно следующую картину (Рисунок 1)

Рисунок 1 — Проверка счета 62 без развернутого сальдо и документов расчетов

Смотря на данную таблицу, бухгалтер делает следующие выводы: на начало года в оборотно-сальдовой ведомости есть «минуса», но в течение периода они выровнялись, и на конец квартала остатки верные – все остатки 62.01 дебетовые, 62.02 — кредитовые.

Посмотрим на тот же самый отчет с включенной настройкой развернутого сальдо (Рисунок 2)

Рисунок 2 – Проверка счета 62 с настройкой развернутого сальдо

Мы видим, что на самом деле сумму 207606,73 по контрагенту «Покупатель 6» на счете 62.01 программа считает незакрытым авансом. На счете 62.02 по контрагенту «Покупатель 6» программа, наоборот, считает непогашенной задолженностью. Рассмотрим эту ситуацию подробнее, развернув обороты по контрагенту «Покупатель 6» по документам расчетов (Рисунок 3).

Рисунок 3 – Оборот 62.02 по контрагенту «Покупатель 8» по документам расчетов

Мы видим, что дебетовый оборот по документу Поступление на расчетный счет 16 от 27.02.2019 ошибочен, так как по этому документу не было остатка аванса (не было кредита). Для исправления данной ошибки достаточно расшифровать оборот карточкой счета, найти сделавший неправильный оборот документ и перепровести его.

Порядок исправления выявленных ошибочных движений и остатков во взаиморасчетах достоин отдельной полноценной статьи. В рамках данной статьи ограничимся тем, что закрытие авансов и задолженностей должно проходить обязательно с учетом документов расчетов. Отключение группировки Документы расчетов с контрагентом при анализе взаиморасчетов — распространенная и значительная ошибка.

В итоге, после всех исправлений должна получиться следующая картина: остатки 62.01 – только в дебете 62 счета, остатки 62.02 – только в кредите (рисунок 4).

Рисунок 4 – ОСВ по счету 62 с развернутым сальдо по субсчетам

4. Проверка незакрытых (незачтенных) авансов

Общая суть проверки незакрытых авансов в том, что при условии выполнения предыдущего пункта нам достаточно убрать настройку «По субсчетам» и проверить, нет ли одновременных остатков по дебету и кредиту у одного контрагента/договора в целом на счете 62. Группировку по документам расчетов можно отключить (Рисунок 5).

Рисунок 5 – ОСВ по счету 62 с развернутым сальдо

Анализируя данный отчет, мы видим, что у «Покупатель 2» по договору «№2» одновременно «висит» и задолженность 3 399 275,50 и аванс 3 559 642,50. Данная ситуация говорит о том, что авансы по этому договору зачтены некорректно. Если не исправить данную ошибку, то при автоматической регистрации счетов-фактур на аванс на кредитовый остаток в размере 3 559 642,50 будет выписан счет-фактура на аванс и начислен НДС.

Отдельно рассмотрим контрагента «Покупатель 8». В целом, по контрагенту мы видим, что есть и кредитовый, и дебетовый остаток на счете 62, но при детализации по договорам понятно, что дебетовый остаток – на «договоре 8», а кредитовый – на «договоре 8.2». Такая ситуация действительно может быть. Мы должны обратить на нее внимание, но исправлять в данном случае ничего не будем.

После исправления всех незачтенных авансов картина в отчете изменится следующим образом (Рисунок 6).

Рисунок 6 – ОСВ по счету 62 с развернутым сальдо после исправлений

5. Регистрация счетов-фактур на аванс

Наконец, когда мы уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договора

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

Только теперь мы можем воспользоваться автоматической выпиской счетов-фактур на авансы (Продажа – Ведение книги продаж – Регистрация счетов фактур на аванс).

Документ Счет-фактура выданный с признаком На аванс регистрирует следующие движения в системе:

- Бухгалтерскую проводку Дт 76.АВ Кт 68.02 на сумму НДС с аванса

- Запись в регистр НДС продажи – именно на основании данных этого регистра формируется отчет Книга продаж

Повторюсь, в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка Регистрация счетов-фактур на аванс, необходимо перевыполнить обработку, причем, в программе реализована возможность не перенумеровывать ранее сформированные документы (это важно, если мы уже распечатали ранее выписанные счета-фактуры).

6. Вычет НДС с авансов полученных

Ранее начисленные суммы НДС с авансов подлежат вычету в том периоде, в котором произошел зачет аванса (дебетовый оборот по счету 62.02). Для регистрации вычета НДС с авансов полученных необходимо создать документ Формирование записей книги покупок (Операции – Регламентные операции по НДС – Формирование записей книги покупок) и заполнить закладку Вычет НДС с полученных авансов.

Документ Формирование записей книги покупок регистрирует следующие движения по НДС с полученных авансов в системе:

- Бухгалтерская проводка Дт 68.02 Кт 76.АВ – на сумму НДС зачтенных в этом периоде авансов

- Запись в регистр НДС Покупки – именно на основании данных этого регистра формируется отчет Книга покупок

7. Сопоставление остатков 62.02 и 76.АВ

Если НДС с полученных авансов был исчислен верно, а также был верно принят к вычету НДС с зачтенных авансов, то кредитовый остаток 62.02 * ставку НДС должен быть равен дебетовому остатку 76.АВ.

Для сопоставления остатков 62.02 и 76.АВ можно воспользоваться отчетом Оборотно-сальдовая ведомость по каждому из счетов и сравнить суммы остатков 76.АВ с теми, которые получаются при ручном расчете НДС на основании счета 62.02. Более подробную информацию о том, как проверить правильность начисления НДС с авансов поможет наша статья Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам для НДС 18% с помощью Excel.

Не стесняйтесь, обратитесь к нам за помощью и мы поможем вам наладить учет НДС с авансов, поправить все ошибки, пересдать НДС за прошлые периоды, мы действительно имеем огромный опыт в исправлении ошибок НДС.

Содержание:

1. Учет расчетов с покупателями

2. Исправление ошибок в учете

3. Исправленные счета-фактуры

1. Учет расчетов с покупателями

Расчеты с покупателями могут производиться такими способами:

· Оплата за поставленные товары (выполненные работы, оказанные услуги).

· Предоплата (аванс) под предстоящие поставки товаров (выполнение работ, оказание услуг).

Соответственно, в первом случае при учете расчета с покупателями оправдательными документами являются счета, акты и так далее. А во втором – договоры.

При отражении поступления денежных средств от покупателя необходимо определить, что это – оплата или предоплата.

Если за покупателем числится дебиторская задолженность, то это поступление расценивается как оплата, а если задолженности нет, то как предоплата.

В случае оплаты формируется проводка по дебету счета 51 «Расчетные счета» и кредиту счета 62.01 «Расчеты с покупателями и заказчиками» на всю сумму денежных средств, поступивших на расчетный счет.

В случае предоплаты формируются две проводки:

— Первую проводку формирует документ Поступление на расчетный счет – по дебету счета 51 «Расчетные счета» и кредиту счета 62.02 «Авансы, полученные от покупателей и заказчиков в рублях» — на всю зачисленную сумму.

— Вторую проводку формирует документ Счет-фактура выданный – по дебету счета 76.АВ «Расчеты по НДС по авансовым платежам полученным» и кредиту счета 68.02 «Налог на добавленную стоимость» – на сумму НДС, исчисленную с суммы полученной предоплаты.

Для формирования аналитических отчетов по отражению операций, описанных выше, можно использовать отчет, например, «Анализ счета».

— Анализ счета 76.АВ

— Анализ счета 62.02

С 2019 года в связи с переходом на новую ставку НДС — 20% введены новые правила по формированию корректировочных счетов-фактур в 1С на аванс. А именно: при получении доплаты к авансу в сумме 2% НДС за ценности, которые будут отгружены, начиная с 2019 года ФНС рекомендует составлять корректировочные счета-фактуры на аванс в 1С. В табличной части указывается ссылка на ранее выставленный счет-фактуру на аванс, сумма, ставка НДС и сумма НДС из исходного документа, новое значение по сумме двух авансовых платежей.

Зарегистрированный счет-фактуру на аванс сразу можно отличить от счета-фактуры, который выставляется при отгрузке товара или оказании услуги. Согласно письму Минфина России от 26 октября 2012 г. № 03-07-11/427 не предусмотрено особых требований к нумерации документов на аванс. Однако для того чтобы было легче выделить такие документы, к номеру можно добавлять буквенное обозначение.

Если при регистрации счета-фактуры последний день срока выпадает на выходной или праздничный день, то документ нужно выставить не позднее следующего рабочего дня. В строке 5 нужно указать дату и номер платежного поручения или дату и номер кассового чека, на основании которого получена предоплата. Но если аванс был получен несколькими платежными документами, то в одном счете-фактуре можно перечислить их все (при условии соблюдения срока выставления).

В графе 1 основной таблицы следует указать наименование поставляемых товаров или вид выполненных услуг, имущественных прав, в счет которых получен аванс. Нельзя писать в счете-фактуре на аванс типовые фразы, такие как «предварительная оплата» или «аванс за товары». Надо указывать общее название группы товаров, вид услуги. Также дополнительно можно указать реквизиты договора. Это делается для того, чтобы однозначно идентифицировать назначение аванса. При одновременном оформлении авансового счета-фактуры на поставку товаров и выполнение работ нужно отразить и наименование товаров, и описание работ.

При получении аванса по разным ставкам НДС в документе их нужно показать отдельными строками. По каждой строке поставить свою ставку и сумму налога в счет реализации товаров (работ, услуг, имущественных прав).

2. Исправление ошибок в учете

Если поступившие от покупателя денежные средства были ошибочно признаны предварительной оплатой по договору № 1, а не оплатой товаров, отгруженных покупателю по договору № 2, то исправление ошибок в учете и регистрация операции по уточнению назначения поступивших денежных средств производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «Дог.№1» Кредит 62.01 с субконто «Дог.№2»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой и выставлен авансовый счет-фактура, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ). Обнаруженная ошибка привела к завышению налоговой базы по НДС с полученной суммы предоплаты и, следовательно, суммы налога, подлежащей уплате в бюджет.

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: «Сторнирование начисления НДС по авансам полученным», «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе 1С:Бухгалтерия предприятия регистрируется с помощью документа Операция с видом операции в 1С Сторно документа.

На закладке «Бухгалтерский и налоговый учет» отражается соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись.

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, необходимо внести корректировку в записи регистра НДС Продажи.

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги.

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС по операции «Формирование уточненной декларации по НДС, в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1» и дата подписи.

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке «Ранее представленные сведения» будет проставлена отметка «Неактуальны», что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать. Достаточно установить в строке «Ранее представленные сведения» отметку в поле «Актуальны», что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

3. Исправленные счета-фактуры

Продавец, получив от покупателя предоплату по договору, уплатил с нее НДС. В случае внесения изменений в этот договор и возврата покупателю аванса Налоговый кодекс разрешает продавцу принять НДС с возвращенного аванса к вычету на дату возврата.

Конечно, в Кодексе сказано, что деньги должны быть возвращены. Но вместе с тем перенос аванса можно приравнять к его возврату. Однако проверяющие при выездной проверке могут не согласиться с этим и посчитать, что возврат денег должен производиться исключительно путем их перечисления обратно контрагенту. Поэтому если проверяющие обнаружат вычет у продавца в такой ситуации, то могут быть претензии. Хотя суды в подобных случаях давно на стороне налогоплательщиков. Да и специалисты из ФНС сейчас уже согласны с вычетом, если с перенесенного на другой договор аванса вновь исчислен НДС.

Действия продавца.

Для продавца аванс как был, так и остается таковым. Единственное, что ему нужно сделать, — это выписать исправленный счет-фактуру, а первоначальный аннулировать.

Исправленный счет-фактура датируется (строка 1а) днем получения письма от покупателя об уточнении назначения аванса. При этом в счете-фактуре изменятся сведения, указываемые в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права».

Записи и о регистрации исправленного счета-фактуры, и об аннулировании первоначального продавец вносит:

• если аванс получен в текущем квартале — в книгу продаж на дату исправления счета-фактуры;

• если аванс был получен в прошедших периодах — в дополнительный лист книги продаж за нужный прошлый квартал.

Специалист компании ООО «Кодерлайн»

Елена Черненко

Бухгалтеры нередко допускают ошибки в оформлении счетов-фактур. Поскольку налоговые органы проводят автоматическую сверку счетов-фактур покупателей и продавцов, такие ошибки могут быть критичными. В этой статье мы рассмотрим несколько подобных ситуаций по сделкам с предоплатой (НДС по авансу).

Ошибки продавца

При оформлении авансовых счетов-фактур

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

- Когда один и тот же покупатель (заказчик) в течение налогового периода неоднократно перечисляет суммы предоплаты по одной или нескольким сделкам, выставляется единый счет-фактура по итогам месяца (квартала), что в такой ситуации неправомерно. По каждой полученной сумме счет-фактура должен быть оформлен с соблюдением указанного срока.

- Допустим, в течение квартала вы получили аванс, а затем в том же квартале отгрузили товар (передали работы, услуги). Между предоплатой и отгрузкой прошло больше пяти дней. Нужно выставить сначала авансовый счет-фактуру, а затем и счет-фактуру на реализацию предварительно оплаченных товаров (работ, услуг). Этого требуют положения абз. 2 п. 1, п. 3 ст. 168, п. 3 ст. 169 НК РФ, если нет обстоятельств, предусмотренных абз. 3 п. 17 Правил ведения книг покупок (здесь и далее в статье ссылаемся на Правила ведения книг покупок и книг продаж, заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26.12.2011).

Минфин разрешает не выставлять счет-фактуру, если вы получили аванс в счет предстоящей поставки и в течение пяти календарных дней с момента его получения отгрузили товар, выполнили работу, оказали услугу (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39, п. 1). Однако мы все же рекомендуем и в этом случае выставлять два счета-фактуры: и на сумму полученной предоплаты, и при отгрузке. Поскольку такого мнения придерживается ФНС, а именно это ведомство будет проверять вашу декларацию (письма от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок). Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

Смотреть запись

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

- порядковый номер счета-фактуры, при этом авансовые счета-фактуры нумеруются в общем хронологическом порядке с отгрузочными (письмо Минфина от 16.10.2012 № 03-07-11/427);

- дата составления счета-фактуры;

- наименование, адрес, ИНН и КПП продавца и покупателя в соответствии с учредительными документами. Можно указывать как полные, так и сокращенные наименования.

Кроме того, в авансовых счетах-фактурах должны быть указаны:

- по строке 5: номер и дата расчетно-платежного документа, по которому получен аванс. Если аванс получен в неденежной форме, ставится прочерк. Поскольку налоговые органы проводят встречную проверку начислений и вычетов, важно, чтобы и покупатель, и продавец в книгах покупок и продаж правильно указали данный реквизит;

- по строке 7: наименование и код валюты, в которой получен аванс (по ОКВ). Если цена определена в иностранной валюте (у. е.), но оплата производится в рублях, указывается наименование валюты «российский рубль» и ее код «643» (письмо ФНС от 21.07.2015 № ЕД-4-3/12813).

Особое внимание следует уделить заполнению табличной части документа.

В графе 1 наименование товаров (описание выполненных работ или оказанных услуг), в счет поставки которых получена предварительная оплата, отражают так, как оно указано в договоре. Если покупатель перечислил предоплату не за определенный товар, а в целом под ассортимент продукции и конкретная спецификация или заявка будет составлена после оплаты, допустимо указывать в авансовом счете-фактуре обобщенное наименование товаров: нефтепродукты, канцелярские (кондитерские) изделия и т.д.

В ситуации, когда заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), в графе 1 нужно привести как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг), см. письмо Минфина от 26.07.2011 № 03-07-09/22.

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Счета-фактуры на предоплату при освобождении от уплаты НДС не составляются в соответствии с нормами ст. 145 и 149 НК РФ. Аналогично действуют при получении аванса:

- в счет будущей поставки товаров (работ, услуг), длительность производственного цикла изготовления которых свыше шести месяцев (абз. 3 п. 1 ст. 154 НК РФ);

- по операциям, которые облагаются НДС по ставке 0 % (абз. 4 п. 1 ст. 154 НК РФ);

- по операциям, которые не подлежат обложению НДС.

НДС+ проверит корректность заполнения реквизитов покупателя в авансовых счетах-фактурах и поможет избежать двойного налогообложения по данной авансовой сделке у контрагента.

Узнать больше

При заполнении книги продаж

Выставленный авансовый счет-фактуру, в том числе при безденежных расчетах, продавец должен зарегистрировать в книге продаж за квартал, на который приходится дата получения аванса (п. 17 Правил ведения книги продаж). Важно заполнить книгу правильно:

- номер платежно-расчетного документа, по которому получен аванс, отражается в графе 11;

- графы 4–6, 14–16, 19 не заполняются;

- операция отражается кодом 02.

При заполнении книги покупок

Если отгрузка совершается одновременно с регистрацией в книге продаж счета-фактуры, который выставлен при этой операции, в книге покупок регистрируется счет-фактура, который выставлен при получении аванса (п. 8 ст. 171 и п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).

НДС с аванса продавец примет к вычету в размере, соответствующем той его части, которая зачтена согласно условиям договора в оплату отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Вычет авансового НДС можно заявить только в том квартале, в котором выполнены для него условия. Переносить этот вычет на более поздние кварталы нельзя (письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290).

В книге покупок указывается код операций 22, а в графе 7 — данные платежного поручения на полученный аванс. Сведения о платежке указываются также и в отгрузочном документе по строке 5. А в книге продаж по нему должна заполняться графа 11. Поэтому, если реквизиты заполнены верно, налоговая инспекция автоматически может все сверить и не будет предъявлять претензии.

Ошибки покупателя

При выборочном подходе к праву на вычет

Следует помнить, что вычет НДС по уплаченному авансу является правом покупателя, а не обязанностью (п. 1 ст. 171 НК РФ). Если он использует свое право на вычет налога по полученным товарам (работам, услугам), а не по их предоплате, это не приводит к занижению налоговой базы и суммы НДС, подлежащей уплате в бюджет. Но если право на вычет используется выборочно, это может привести к ошибкам. При принятии к учету оплаченных товаров (работ, услуг) придется проверять, был ли заявлен вычет при перечислении соответствующего аванса.

При заполнении книги покупок

Для того чтобы принять НДС к вычету, покупатель должен зарегистрировать в книге покупок отгрузочный или авансовый счет-фактуру, полученный от продавца (пп. 1‑2 Правил ведения книги покупок).

Авансовый счет-фактура регистрируется в книге покупок за квартал, в котором он получен от получившего аванс продавца. Данные о платежке отражаются в графе 7 книги покупок покупателя. При этом графы 4, 6, 8а, 9а, 10–12 книги покупок не заполняются (п. 7 Правил ведения книги покупок).

Отгрузочный счет-фактуру можно зарегистрировать в книге покупок за любой квартал, начиная с квартала, в котором выполняются три условия (пп. 1, 1.1 ст. 172 НК РФ):

1) у покупателя есть счет-фактура, полученный от продавца;

2) товары (работы, услуги) по этому счету-фактуре приняты к бухгалтерскому учету, то есть покупателем подписана товарная накладная, акт о выполнении работ или оказании услуг;

3) не истекли три года после принятия товаров (работ, услуг) к бухгалтерскому учету (письма Минфина от 06.08.2015 № 03-07-11/45515, от 12.05.2015 № 03-07-11/27161, от 12.02.2015 № 03-07-11/6141). Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2015 года, будет I квартал 2018 года.

Возможна ситуация, когда счет-фактуру вы получите после окончания квартала, в котором товары (работы, услуги) приняты к учету, но до 25-го числа месяца, следующего за этим кварталом. Тогда НДС можно принять к вычету, зарегистрировав этот счет-фактуру в книге покупок в квартале принятия товаров (работ, услуг) к учету (п. 1.1 ст. 172 НК РФ, письмо Минфина от 02.02.2016 № 03-07-11/4712).

Чтобы не было двойного вычета — и с аванса, и с поставки, — покупатель обязан восстановить принятый ранее к вычету НДС с аванса в том налоговом периоде, в котором принимаются к вычету суммы НДС по оприходованным товарам, работам или услугам (пп. 3 п. 3 ст. 170 НК РФ). При восстановлении НДС покупателю следует зарегистрировать счет-фактуру, на основании которого применялся вычет по авансу, в книге продаж. Если покупатель ранее не применил вычет суммы НДС с аванса, восстанавливать впоследствии налог ему не нужно.

НДС+ проверит, восстановлен ли покупателем НДС, ранее принятый к вычету по авансу

Узнать больше

При ведении учета

Если покупатель осуществляет операции как облагаемые, так и не облагаемые НДС, он обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам). При этом речь идет только о суммах налога по приобретенным товарам (работам, услугам), которые используются для осуществления как облагаемых НДС, так и не подлежащих налогообложению операций (п. 4 ст. 170 НК РФ).

О необходимости вести раздельный учет по суммам НДС, которые относятся к предоплате, в п. 4 ст. 170 НК РФ не сказано. Поэтому счета-фактуры на перечисленную сумму предоплаты в счет предстоящих поставок товаров, которые приобретаются для использования одновременно в облагаемых и не облагаемых НДС операциях (см. п. 2 ст. 170 НК РФ), регистрируются в книге покупок на сумму, указанную в данном счете-фактуре. Это дает покупателю возможность принять к вычету налог со всей суммы предоплаты. При регистрации авансового счета-фактуры по товарам (работам, услугам), которые приобретаются для операций как облагаемых, так и не облагаемых НДС, в графе 16 книги покупок указывается вся сумма НДС, указанная в этом счете-фактуре (пп. «у» п. 6 Правил ведения книги покупок).

После отгрузки товаров (работ, услуг), передачи имущественных прав и получения счета-фактуры налог с предоплаты, ранее принятый к вычету, придется восстановить. При ведении раздельного учета облагаемых и не облагаемых НДС операций часть входного НДС принимается к вычету, а остальная сумма относится на увеличение стоимости приобретенных товаров (работ, услуг, имущественных прав).

Читайте также статью «Все коды видов операций: инструкция по применению»