Содержание

- Что такое «счет не является доверенным»? Проблемы с переводом денег в Сбере

- Сбербанк блокирует карты и счета клиентов – что нужно знать

- Поступление на счет крупной суммы и быстрое ее снятие

- Открытие большого количества вкладов на короткий срок

- Операции с сомнительным смыслом

- Охота на тех, кто получает прибыль

- Ошибки при осуществлении денежных переводов физических лиц и возможные пути их устранения

- Сбои в компьютерной системе

- Операционные ошибки

- Ошибки перевододателя

- Номинальный счет в Сбербанке при продаже квартиры

- Центр недвижимости от Сбербанка (ЦНС)

- Сервис безопасных расчетов Сбербанка (СБР)

- Номинальный счет ЦНС в Сбербанке

- Схема купли-продажи в ЦНС через номинальный счет

- СБР по шагам

- Стоимость услуги

- Комиссии

- Сроки

- Кто может воспользоваться услугой

- Как открыть номинальный счет

- Преимущества и недостатки

- Плюсы

- Минусы

- Договор купли-продажи

- Документы для СБР

- Отзывы

- Ответы на частые вопросы

- Заключение

- 2 Отзыва “ Номинальный счет в Сбербанке при продаже квартиры ”

Что такое «счет не является доверенным»? Проблемы с переводом денег в Сбере

В связи с широким распространением безналичных платежей все чаще стали происходить ошибки в транзакциях. К подобным неполадкам относится ошибка Сбера под названием «счет не является доверенным». Суть проблемы в том, что пользователь не может перевести деньги на счет другого клиента банка-эмитента.

Возможные причины отказа:

- Реквизиты счета получателя указаны некорректно. Пропущен один знак или счет является недействительным.

- Счет получателя заблокирован для входящих операций. По каким-то причинам служба безопасности приостановила работу счета получателя.

- На карте отправителя недостаточно средств. При наличии комиссии первоначальная сумма платежа может заметно вырасти.

В случае невозможности установить причину неполадки лучше связаться с сотрудником Сбера по телефону «горячей» линии.

Проблемы с переводом денег случаются и при переводе со Сбера на Qiwi-кошелек. Система пишет ошибку «счет не является доверенным», но оператор банка ничем помочь не может. Что делать тогда? Если дело не в лимитах, есть смысл повторить операцию по шагам.

Быстрый вариант, как пополнить кошелек киви через Сбер:

- Войти в приложение кошелька или воспользоваться личным кабинетом на сайте Qiwi.

- Найти и нажать кнопку пополнения кошелька с карты.

- Ввести номер с лицевой стороны карты Сбера. В соответствующие поля ввести дату окончания действия карты, 3 цифры с обратной стороны карты, сумму пополнения.

- Если к карте подключена услуга 3-D паролей через смс, следует подождать сообщения и ввести код из него в систему. Платеж перечислится в течение минуты.

С переводом на карту Qiwi будут лишние сложности, поэтому лучше пользоваться быстрым вариантом. Часто система требует указать назначение платежа – пополнение Qiwi кошелька «номер кошелька без кавычек».

Источник

Сбербанк блокирует карты и счета клиентов – что нужно знать

Систему безопасности Сбербанка с уверенностью можно назвать одной из самых дотошных, когда речь идет о блокировке банковской карты из-за подозрительной активности. Те, кому «посчастливилось» столкнуться с этим, прекрасно знают, что разморозка счета – не самая простая и быстрая процедура.

К счастью, существует перечень операций, которые чаще всего признаются подозрительными и приводят к блокировке счетов. Избегая их, можно снизить опасность до минимума.

Поступление на счет крупной суммы и быстрое ее снятие

Банк с изрядной долей вероятности может заинтересоваться: что за деньги поступили на счет клиента и почему он сразу же пытается их снять? Может быль, карта клиента попала в руки мошенников, которые обналичивают через нее украденное, а может быть, клиент сам занимается неофициальной предпринимательской деятельностью и прячет свои доходы от государства.

Держателю замороженной карты придется доказать обратное и предоставить документы, подтверждающие законное происхождение поступивших средств.

Открытие большого количества вкладов на короткий срок

И в этом случае банк может заподозрить клиента в проворачивании сомнительных схем. Блокировка может произойти в тот момент, когда он начнет активно закрывать недавно открытые вклады и выводить деньги, либо при их обналичивали.

Операции с сомнительным смыслом

Ничем не обоснованная операция по переводу средств на счет в другом финансовом учреждении с худшими условиями (меньше процент, высокая комиссия и т.д.) может тоже вызвать подозрение и привести к блокировке. Так, на всякий случай.

Если речь идет о карте предпринимателя, то банк могут заинтересовать излишне щедрые зарплаты сотрудников при скромных доходах от ведения деятельности, или обналичивание средств на цели, не совпадающие с направлением деятельности.

Охота на тех, кто получает прибыль

Налоговая не потерпит, чтобы кто-то занимался коммерческой деятельностью без ее ведома. Банки активно помогают ей в борьбе с незаконными предпринимателями и внимательно наблюдают за переводами клиентов: нет ли среди них незаконной прибыли.

Подозрение могут вызвать переводы неизвестного назначения на одну и ту же сумму, которые осуществляются с одинаковой периодичностью. Например, клиенту, который официально нигде не работает, ежемесячно приходит 20 000–30 000 рублей с карты человека, который не является ему родственником.

Но большую опасность представляют из себя переводы с подозрительным назначением вроде «за работу», «за товар» и т.д., если официально деятельность не ведется.

Например, гражданин попросил у своего друга деньги в долг, потому что пора было вносить арендную плату за жилье. Друг согласился и перевел требуемую сумму, зачем-то указав назначением платежа «плату за квартиру». Банк посчитал, что получатель неофициально сдает недвижимость, и заблокировал его карту.

Так что иногда лучше вовсе не указывать статус перевода.

А у вас возникали проблемы с банковской картой из-за какой-либо операции по ней? Приглашаю принять участие в обсуждении в комментариях ниже. Также мне очень важны ваши оценки под данной публикацией. Они дадут мне возможность выбирать в дальнейшем темы, которые интересны большинству читателей.

Будьте здоровы и берегите себя! Спасибо за внимание!

Источник

Ошибки при осуществлении денежных переводов физических лиц и возможные пути их устранения

О.А. Глазкова

Издательская группа «БДЦ-пресс»

Перевод денежных средств — услуга, оказываемая многими российскими банками. Объем таких операций постоянно увеличивается, однако количество ошибок, возникающих при осуществлении операций перевода, не снижается. Но избежать ошибок — значит снизить затратность процесса. В статье предпринята попытка проанализировать наиболее часто встречающиеся ошибки, возникающие при переводе денежных средств физическими лицами. Автор говорит и о том, на что важно обращать внимание, чтобы их избежать.

Сбои в компьютерной системе

Операционные ошибки

Ошибки перевододателя

При осуществлении операций по переводу денежных средств по поручению физических лиц наиболее часто встречаются ошибки в заполнении следующих полей:

- наименование получателя;

- номер счета получателя;

- идентификационный номер налогоплательщика (ИНН).

НАИМЕНОВАНИЕ ПОЛУЧАТЕЛЯДанная проблема актуальна для переводов, поступающих от нерезидентов и приходящих в их пользу, и заключается в корректном написании данных на русском языке. Несвоевременное извещение об изменении наименования получателя (например, изменении фамилии, имени, отчества) служит причиной для уточнения реквизитов перевода. В такой ситуации клиенту необходимо предоставить в банк документ, подтверждающий данные изменения (например, свидетельство о браке). Сотрудник банка вносит информацию о смене фамилии в досье клиента и готовит новую карточку с образцами подписей. НОМЕР СЧЕТА ПОЛУЧАТЕЛЯОшибка в указании номера счета получателя является одной из самых распространенных. Несоответствие номера счета получателя его наименованию является причиной для уточнения реквизитов перевода. Следует обратить внимание на то, что все уточнения реквизитов получателя осуществляются банком за комиссионное вознаграждение согласно утвержденным тарифам. Срок для уточнения реквизитов получателя устанавливается банком самостоятельно, но не должен нарушать требования Банка России. В соответствии с Положением Банка России от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» на уточнение реквизитов получателя банку предоставляется срок 5 рабочих дней. Если по истечении указанного срока проблема не урегулирована, то сумма возвращается плательщику платежным поручением, составленным в соответствии с требованиями Банка России. Невыясненные суммы зачисляются на специальный банковский счет. После уточнения реквизитов перевода происходит перевод суммы со счета «невыясненных сумм» на счет получателя средств. При осуществлении переводов денежных средств важно обращать внимание на то, кем будет оплачиваться комиссия за осуществление платежа. Возможны следующие варианты:

- комиссия с плательщика;

- комиссия с получателя.

Комиссия с получателя характерна для валютных переводов. При переводе денежных средств в рублях комиссия взимается с плательщика. Задача сотрудника банка — разъяснить клиенту различия в тарификации, чтобы избежать недоразумений в дальнейшем. Кроме этого, при осуществлении денежных переводов физическими лицами следует обращать внимание на цели перевода. До недавнего времени такие переводы носили большей частью некоммерческий характер. Однако развитие цивилизованных рыночных отношений начинает сказываться и на характере денежных переводов. Увеличивается объем коммерческих платежей. Все больший объем составляют платежи от физических лиц в оплату различных услуг. При этом следует не только помнить о том, что необходимо избегать ошибок, характерных для подобных переводов, но и обращать внимание на корректное заполнение поля «Назначение платежа» (в платежном поручении обязательно правильно указывать номера контрактов и счетов-фактур). В случае если счет получателя средств находится в другом банке, то увеличивается время на осуществление такого платежа. При этом учитывается время приема платежного поручения банком. Такой перевод также зависит от времени отправки «рейса». Данные платежи с точки зрения возможности совершения ошибок являются более проблематичными. Это может быть связано, например, со сменой фамилии получателя, ошибкой в реквизитах банка и т.д. ИДЕНТИФИКАЦИОННЫЙ НОМЕР НАЛОГОПЛАТЕЛЬЩИКА (ИНН)Неправильно указанный идентификационный номер налогоплательщика-получателя также является одной из часто встречающихся ошибок. Однако при корректном соблюдении остальных реквизитов перевода это не является причиной для приостановки зачисления средств. При осуществлении денежных переводов встречаются и другие ошибки. Не всегда отклонения в заполнении формы платежного поручения требуют уточнения реквизитов перевода. Например, ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком и не является причиной уточнения реквизитов. В данном случае будет стоять вопрос о времени обработки такого поручения. Переводы внутри одного банка, как правило, менее трудоемки, осуществляются практически в реальном времени, и риск возникновения ошибок здесь практически минимален.

В заключение отметим, что все больше банков заявляют о внедрении зон круглосуточного обслуживания на базе своих отделений. Открываются офисы самообслуживания, расширяется спектр интернет-услуг. Однако для многих клиентов по-прежнему очень важными являются возможность непосредственного общения с сотрудниками банка и готовность последних оказать помощь в решении возникающих у них вопросов.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

- Длительность 25 часов за 1 месяц

- Ваше удостоверение в реестре Рособрнадзора (ФИС ФРДО)

- Выдаем удостоверение о повышении квалификации

- Курс соответствует профстандарту «Бухгалтер»

Источник

Номинальный счет в Сбербанке при продаже квартиры

Номинальный счет в Сбербанке при продаже квартиры используется при оформлении сделки через сервис безопасных расчетов. Переход к современным безбумажным методам позволяет снять множество рисков как для покупателя недвижимости, так и для продавца, ускорить и облегчить процесс оформления сделки. Но все ли так хорошо, как об этом пишут на официальном сайте?

Разберемся с понятиями ЦНС, СБР, номинальный счет и как это относится к покупке квартиры и ипотеке.

Центр недвижимости от Сбербанка (ЦНС)

Для развития деятельности банка в сфере недвижимости в 2015 году создан ООО «Центр недвижимости от Сбербанка».

Основные сервисы реализованные ЦНС, которые используют клиенты при покупке квартиры:

- Домклик — портал для комплексного решения вопросов по недвижимости.

- Оценка стоимости недвижимости — актуальна для ипотечных клиентов.

- Электронная регистрация сделки — удаленное взаимодействие с Росреестром.

- Сервис безопасных расчетов (СБР) — процедура безналичного взаиморасчета между продавцом и покупателем, пришедшая на смену наличному обмену через банковскую ячейку.

Сервис безопасных расчетов Сбербанка (СБР)

Сервис позволяет совершать безналичные расчеты по сделкам купли-продажи готового жилья.

— Вы можете не использовать банковскую ячейку для передачи наличных за квартиру, банк гарантирует получение денег на специальный — номинальный счет и последующую передачу их продавцу по окончанию сделки.

В процедуре работы по «безопасной» технологии принимают участие 4 стороны и она состоит из 4 шагов:

- Покупатель — должен пополнить номинальный счет Центра Недвижимости Сбербанка со своего личного счета.

- Банк — отправляет запрос в Росреестр, и ожидает подтверждения о регистрации объекта недвижимости на нового собственника.

- Росреестр — выполняет проверки и регистрационные действия, направляет электронную выписку ЕГРН в банк.

- Продавец — получает деньги от банка на свой личный счет в Сбербанке.

Схема выглядит прозрачно, но тут нет информации о том откуда появился номинальный счет, как и кем он открывается и есть ли тут подводные камни.

А ещё нужно разобраться со сроками всех этапов и стоимостью процедуры, есть ли комиссии.

Номинальный счет ЦНС в Сбербанке

Вообще понятие «номинального счета» вводится в ГК РФ ст.860.1 — 860.6.

Схематично взаимодействие участников, по описанным в гражданском кодексе правилам, можно представить так:

Номинальный счет — специальный банковский счет, деньги на котором принадлежат одной стороне, но тратить их может только другая сторона, а банк может осуществлять контроль.

Договор — в нем помимо основания участия сторон, указания условий и правил расходования средств владельцем счета, обязательно указывается бенефициар.

Бенефициар (выгодоприобретатель) — это тот, кому принадлежат все средства на счете и те, которые попадут на него в будущем.

Владелец счета — это тот, кто открыл номинальный счет на свое имя в банке, и может снимать с него деньги в рамках условий договора.

Данная схема хорошо работает, выглядит логичной и понятной в случае с Номинальным счетом на ребенка в Сбербанке.

Но давайте попробуем разобраться, как она реализована в Центре Недвижимости Сбербанка.

Схема купли-продажи в ЦНС через номинальный счет

А вот как видоизменилась классическая схема для клиентов центра:

Бенефициар — продавец недвижимости.

Владелец счета — ООО «Центр недвижимости от Сбербанка».

Номинальный счет ЦНС — открывается в Сбербанке.

Покупатель — связывается договорными отношениями с ЦНС и продавцом.

СБР по шагам

Как выглядит сервис безопасных расчетов при продаже квартиры с использованием номинального счете Сбербанка, перечислим все основные шаги:

- У покупателя должен быть счет в Сбербанке, на котором лежит сумма за квартиру или первый взнос, при покупке в ипотеку.

- Если счета нет, а есть наличные — то необходимо открыть любой удобный, например сберегательный, и внести наличку. На сомам деле, не обязательно открывать его в Сбербанке, но тогда будут комиссии за межбанк при переводе на номинальный счет ЦНС(см. далее).

- Продавец, покупатель и ЦНС заключают договор на проведение безопасных расчетов через СБР Сбербанк. Здесь оплачиваются услуги ЦНС в размере 2000₽.

- ООО «Центр недвижимости от Сбербанка» открывает в банке номинальный счет для продажи квартиры (за собственные средства покупателя или по ипотеке).

- Деньги покупателя недвижимости переводятся на этот номинальный счет и замораживаются до выполнения условий по договору, а именно до смены собственника по информации из Росреестра.

- Если все проходит в штатном режиме (зеленый кружок с цифрой 1) — деньги переводятся продавцу, счет которого открыт тоже в Сбербанке, или в любом другом банке (но нельзя получить наличными).

- Если по каким-то причинам сделка должна быть отменена (красный кружок с цифрой 2) — денежные средства в полном объеме переводятся с номинального счета ЦНС обратно покупателю.

Сбербанк — не играет никакой роли, кроме как открытие счетов и осуществления обычной банковской деятельности. За всё отвечает ЦНС.

Стоимость услуги

Стоимость услуг ЦНС по СБР составляет 2000₽.

В эту сумму включено открытие номинального счета в Сбербанке, контроль смены собственника в Росреестре, прием и передача денег на счет.

Комиссии

Комиссия отсутствует для обоих сторон сделки — если личные счета покупателя и продавца открыты в Сбербанке.

Комиссия есть для покупателя — если он переводит деньги из другого банка, тарифы на такие перечисления необходимо уточнять в конкретном банке.

Комиссия есть для продавца — если он получает денежные средства с номинального на свой личный счет, открытый в другом банке.

Сроки

Время оформления пакета документов в банке: 15 минут.

Срок от момента оформления сделки до получения денег продавцом: 7 дней.

Сколько ждать после получения подтверждения из Росреестра до поступления денег на счет продавца квартиры: 1 день.

Но это заявленные сроки, в отзывах есть другая информация.

Кто может воспользоваться услугой

Можно совершить сделку, если покупается/продается:

- квартира в новостройке,

- квартира на вторичке, комната/доля,

- первичная продажа машино-мест, коммерческой недвижимости.

Все эти объекты могут быть куплены с учетом ипотечного кредитования.

Нельзя совершить сделку, если:

- Покупатель использует доверенность.

- По договору более двух получателей денежных средств.

- Объектом является земельный участок или дом с землей.

- Участники не граждане России.

- Недвижимость оформлена в собственность до 1998 года.

Как открыть номинальный счет

Счет открывает ЦНС в Сбербанке, покупатель и продавец лишь следуют руководствам специалистов центра. Открытие происходит в день сделки, соответственно заранее номер номинального счета не известен.

Преимущества и недостатки

Номинальный счет в Сбербанке при продаже квартиры через ЦНС может оказаться удобной альтернативой ячейке и аккредитиву, но у него есть и свои негативные стороны.

Плюсы

Не используются наличные, а значит сняты все риски с ними связанные: фальшивые деньги, воровство и т.д. Безналичность снимает вопросы работы с кассами, подсчетами купюр, составления расписок.

Сумма прозрачна и известна всем сторонам.

Денежные средства находятся на номинальном счете в наиболее надежном банке РФ.

Для продавца — получение денег на свой счет без дополнительного посещения банка. Гарантия выполнения регистрационных действий и получение денег продавцом только после отмашки Росреестра.

Для покупателя — быстрое оформление, безналичные переводы.

Минимум посещений банка — фактически нужно только одно посещение для подписания ДКП.

Нет необходимости самостоятельно выполнять регистрационные действия в Росреестре и заниматься переносом «бумажек».

Если сравнить с аккредитивом, то с СБР меньше бумажной работы и стоимость оформления ниже.

При отмене сделки — возврат денег происходит автоматически.

Минусы

Скептическое отношение к надежности банковской системы в целом у многих продавцов/покупателей и риелторов.

Услуга сравнительно новая и требует от участников, в первую очередь сопровождающих сделку риелторов, изучения нового механизма. По этой же причине не все нюансы проанализированы и могут возникать дополнительные вопросы на всех этапах сделки.

Вызывает настороженность то, что владельцем номинального счета является некое ООО ЦНС, хоть и входящее в группу компаний Сбербанка.

Ограниченность вариантов сделок, которые могут быть проведены по данной технологии (см. пункт «Кто может воспользоваться»).

На 21 национальном конгрессе по недвижимости в презентации Сбербанка Digital ипотека есть слайд, из которого понятно, что не всегда сроки сделки укладываются в штатные:

Договор купли-продажи

Проект договора предоставляется ЦНС, но в него можно и даже нужно вносить свои изменения, дополнения.

Банк идет на внесение изменений в большинство пунктов ДКП, в любом случае договор согласовывается со специалистами.

Документы для СБР

От покупателя: паспорт и ИНН

От продавца: паспорт и банковские реквизиты личного счета для перевода суммы за недвижимость

Отзывы

Этот раздел скорее тоже относится к недостаткам работы с номинальными счетами при ипотеке и СБР в целом.

Риелторы отмечают факт навязывания использования данной услуги и нежелание сотрудников Сбербанка работать по классической схеме с сейфовыми ячейками.

Есть отзывы о проблемности внесения изменений в ДКП, которые решаются обращением к руководителям рядовых специалистов.

Много вопросов связано с непониманием — кто такие ЦНС и почему можно считать сделки через них «безопасными», ведь это действительно сторонняя организация, а не Сбербанк. Хотя, центр и входит в группу компаний банка.

Главные претензии относятся к срокам реализации сделки. Например:

- Сама онлайн регистрация в ЦНС может занять не 15 минут, а несколько часов.

- Росреестр сменил собственника, но деньги на личный счет продавца поступают только через 3 дня (заявлено — 1 день).

- Но эти деньги еще могут проверяться Сбербанком (т.е. снять их не получится) — да, деньги которые лежали на одном счете банка + ипотечные деньги, но почему-то могут возникать вопросы. Эта процедура может занять 3-5 дней.

- Возникают сложности с получением наличных продавцом, если нужно просто перевести средства, например, на вклад — тут проблем нет.

Риелторы не рекомендуют продавцам, которые «торопятся», пользоваться данной схемой — она в итоге может увеличить сроки получения средств.

👉 Если у вас есть реальные примеры взаимодействия с ЦНС по сервису безопасных расчетов с использованием номинального счета — оставляйте свои комментарии и отзывы, это поможет сделать выбор в пользу данной программы или отказаться от неё для новых клиентов.

Ответы на частые вопросы

Отличие от аккредитива?

СБР с номинальным счетом дешевле и требует подписания меньшего количества документов.

Отличие от банковской ячейки?

Не нужно беспокоиться о сохранности денег в сейфовой ячейке.

Сколько стоит открытие счета для покупателя/продавца?

Если у покупателя или продавца нет личных счетов в Сбербанке, и они хотят открыть их — то это можно сделать совершенно бесплатно в отделении.

Сколько стоит открытие номинального счета?

Фактически открытие бесплатно, но оно осуществляется в рамках Сервиса безопасных расчетов. Стоимость услуг СБР составляет 2000₽.

Сколько нужно доплатить при необходимости продления сроков сделки?

Доплата не требуется.

Кто платит за СБР?

При классическом подходе — 2000 рублей оплачивает покупатель квартиры. Но этот вопрос не регламентирован, а значит оплату может произвести и продавец или возможно разделить траты.

Если сделка отменена?

Деньги автоматически вернутся на счет, с которого покупатель делал перевод. Или на другой счет покупателя, если это указано в договоре.

Сколько раз нужно посетить офис Сбербанка?

Если сделка проходит в штатном режиме, то достаточно 1 посещения банка.

Заключение

Номинальный счет в Сбербанке при продаже квартиры через сервис безопасных расчетов в ЦНС создан для упрощения процедуры купли-продажи недвижимости. Для совершения сделки продавцу и покупателю достаточно посетить офис банка 1 раз, дальнейшие действия выполняются автоматически.

2 Отзыва “ Номинальный счет в Сбербанке при продаже квартиры ”

Мы продавали квартиру через ЦНС. Очень удобно. В понедельник была сделка. Во вторник пришло сообщение о том, что сделка прошла. В среду деньги были уже на нашем счете. Хотя, тоже боялись), мало ли..)). Но все ОК)

Продали квартиру 22.11.2018, но сегодяшнего дня не можем получить деньги. Какие 1-2 дня! Ходим по кругу и не можем найти свои деньги. Очередной развод!

Источник

О.А. Глазкова

Издательская группа «БДЦ-пресс»

Методический журнал

«Расчеты и операционная работа в коммерческом банке»

№ 5(70)/2006

Перевод денежных средств — услуга, оказываемая многими российскими банками. Объем таких операций постоянно увеличивается, однако количество ошибок, возникающих при осуществлении операций перевода, не снижается. Но избежать ошибок — значит снизить затратность процесса. В статье предпринята попытка проанализировать наиболее часто встречающиеся ошибки, возникающие при переводе денежных средств физическими лицами. Автор говорит и о том, на что важно обращать внимание, чтобы их избежать.

Объем денежных переводов, осуществляемых физическими лицами через кредитные организации, заметно вырос за последние годы. Увеличилась и частота обращения физических лиц в банки для проведения подобных операций.

Такая ситуация на рынке банковских услуг связана прежде всего с большим интересом банков к привлечению к обслуживанию физических лиц, расширением предлагаемых ритейл-продуктов, а также с возрастающим доверием населения к банковской сфере.

Однако ни для кого не секрет, что рост объема таких операций влечет за собой увеличение количества ошибок при их осуществлении. В этой связи возникает необходимость анализа наиболее часто встречающихся ошибок при перечислении денежных средств физическими лицами через кредитные организации.

Можно выделить следующие группы ошибок, сопровождающих операции перевода денежных средств:

- сбои в компьютерной системе;

- операционные ошибки;

- ошибки перевододателя при заполнении формы платежного поручения.

Сбои в компьютерной системе

Доля данного типа ошибок при осуществлении безналичных расчетов физическими лицами через кредитные организации незначительна и обычно, как показывает практика, не превышает 3%.

Технологический сбой, вызванный нагрузкой на сервер и сеть, служит причиной задержки отправки платежей и получения денежных средств.

Сбои в работе сети банкоматов могут служить причиной задержки поступления средств на счета физических лиц для дальнейшего погашения задолженности по кредитам.

Операционные ошибки

Примерно четвертая часть всех ошибок при переводе денежных средств допускается операционистом при обработке платежных поручений. Такой процент обусловлен возросшим объемом операций и, как следствие, увеличением нагрузки на операциониста. Недостаточная квалификация операциониста (которая может быть вызвана текучкой кадров) также является причиной возникновения такого рода ошибок. Это так называемый человеческий фактор, который чаще всего срабатывает при обработке поручений, заполненных от руки.

Кроме этого, увеличению количества ошибок способствует однотипность платежей (пополнение собственных счетов, перевод средств для погашения задолженности по кредиту).

Ошибки перевододателя

Наибольшую долю составляет именно эта категория ошибок. По свидетельствам сотрудников банков, время, затрачиваемое на обслуживание одного клиента, в последнее время вынужденно сократилось в связи с увеличением количества операций и возросшим количеством субъектов, заполняющих документы по переводу денежных средств.

Так, заполнение платежного поручения при оформлении кредита на приобретение автомобиля и осуществлении платежа в пользу автосалона часто производится сотрудником салона. А заемщик, не вдаваясь в правильность заполнения, только проставляет свою подпись на платежном пору- чении.

Сокращение подобного рода ошибок возможно при детальном разъяснении сотрудником банка перевододателю схемы заполнения платежных поручений. Необходимо оказывать консультационные услуги сотрудникам автосалонов, а физических лиц обеспечить инструкцией заполнения формы платежного поручения. Кроме того, при погашении задолженности перед банком по кредиту заемщик может использовать способ внесения средств через банкомат.

Существенное снижение доли ошибок происходит, если освободить клиента от заполнения им формы платежного поручения. Это возможно при заключении генерального соглашения с банком на перевод собственных средств клиента. Допустим, клиент предоставляет обслуживающему банку от своего имени право распоряжаться своим карточным счетом для дальнейшего погашения задолженности по кредиту. Такое поручение вступает в силу в случае отсутствия средств на счете для погашения кредита и дает возможность банку осуществлять операцию перевода средств с одного счета клиента на другой. Проведение данной операции не требует присутствия клиента и заполнения им формы платежного поручения. При этом заемщик может быть уверен в том, что задолженность будет погашена в срок.

К данной категории ошибок можно отнести также недостаточность средств для осуществления платежа на счете перевододателя. При передаче платежного поручения сотруднику банка последний в обязательном порядке должен проверить достаточность средств на счете клиента для осуществления данного перевода. Однако, как уже говорилось выше, однотипность операций и возрастающие нагрузки на операционистов приводят к принятию банком платежного поручения с невозможностью его осуществления в связи с недостаточностью средств на счете клиента.

Возникает вопрос: кто же несет ответственность за данную ошибку? На наш взгляд, перевододатель. Ведь в его интересах осуществить перевод суммы получателю, и ответственность за достаточность средств на счете лежит именно на нем. Задача сотрудника банка в данном случае — ознакомить клиента с тарифами банка и, в случае если это расчетная величина, объяснить, каким образом можно определить размер комиссии за перевод.

Порядок безналичных расчетов между физическими лицами регулируется Гражданским кодексом Российской Федерации и Положением Банка России от 01.04.2003 № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации».

Гражданским кодексом РФ определены общие положения о расчетах, субъектах и объектах сделки. Кроме того, в нем предусмотрены формы расчетов, порядок и условия исполнения банком платежного поручения, а также ответственность за неисполнение поручения.

Положением Банка России регулируются следующие моменты:

- формы безналичных расчетов и порядок их применения;

- условия осуществления безналичных расчетов;

- порядок оформления платежных документов;

- порядок открытия и закрытия счетов;

- порядок отражения операций по безналичным расчетам в бухгалтерском учете.

В соответствии с Положением № 222-П в заявлении на перечисление денежных средств со счета физического лица должны содержаться следующие реквизиты:

— наименование расчетного документа и код формы;

— номер расчетного документа, число, месяц и год его выписки;

— вид платежа;

— сумма платежа, обозначенная прописью и цифрами;

— наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

— наименование и реквизиты банка плательщика, банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

— наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

— наименование и реквизиты банка получателя, банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

— назначение платежа;

— вид операции в соответствии с Правилами ведения бухгалтерского учета в Банке России и кредитных организациях, расположенных на территории Российской Федерации;

— подписи уполномоченных лиц.

При осуществлении операций по переводу денежных средств по поручению физических лиц наиболее часто встречаются ошибки в заполнении следующих полей:

- наименование получателя;

- номер счета получателя;

- идентификационный номер налогоплательщика (ИНН).

НАИМЕНОВАНИЕ ПОЛУЧАТЕЛЯ

Данная проблема актуальна для переводов, поступающих от нерезидентов и приходящих в их пользу, и заключается в корректном написании данных на русском языке. Несвоевременное извещение об изменении наименования получателя (например, изменении фамилии, имени, отчества) служит причиной для уточнения реквизитов перевода. В такой ситуации клиенту необходимо предоставить в банк документ, подтверждающий данные изменения (например, свидетельство о браке). Сотрудник банка вносит информацию о смене фамилии в досье клиента и готовит новую карточку с образцами подписей.

НОМЕР СЧЕТА ПОЛУЧАТЕЛЯ

Ошибка в указании номера счета получателя является одной из самых распространенных. Несоответствие номера счета получателя его наименованию является причиной для уточнения реквизитов перевода.

Следует обратить внимание на то, что все уточнения реквизитов получателя осуществляются банком за комиссионное вознаграждение согласно утвержденным тарифам. Срок для уточнения реквизитов получателя устанавливается банком самостоятельно, но не должен нарушать требования Банка России. В соответствии с Положением Банка России от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» на уточнение реквизитов получателя банку предоставляется срок 5 рабочих дней. Если по истечении указанного срока проблема не урегулирована, то сумма возвращается плательщику платежным поручением, составленным в соответствии с требованиями Банка России.

Невыясненные суммы зачисляются на специальный банковский счет. После уточнения реквизитов перевода происходит перевод суммы со счета «невыясненных сумм» на счет получателя средств.

При осуществлении переводов денежных средств важно обращать внимание на то, кем будет оплачиваться комиссия за осуществление платежа. Возможны следующие варианты:

- комиссия с плательщика;

- комиссия с получателя.

Комиссия с получателя характерна для валютных переводов. При переводе денежных средств в рублях комиссия взимается с плательщика.

Задача сотрудника банка — разъяснить клиенту различия в тарификации, чтобы избежать недоразумений в дальнейшем.

Кроме этого, при осуществлении денежных переводов физическими лицами следует обращать внимание на цели перевода. До недавнего времени такие переводы носили большей частью некоммерческий характер.

Однако развитие цивилизованных рыночных отношений начинает сказываться и на характере денежных переводов. Увеличивается объем коммерческих платежей. Все больший объем составляют платежи от физических лиц в оплату различных услуг. При этом следует не только помнить о том, что необходимо избегать ошибок, характерных для подобных переводов, но и обращать внимание на корректное заполнение поля «Назначение платежа» (в платежном поручении обязательно правильно указывать номера контрактов и счетов-фактур).

В случае если счет получателя средств находится в другом банке, то увеличивается время на осуществление такого платежа. При этом учитывается время приема платежного поручения банком. Такой перевод также зависит от времени отправки «рейса». Данные платежи с точки зрения возможности совершения ошибок являются более проблематичными. Это может быть связано, например, со сменой фамилии получателя, ошибкой в реквизитах банка и т.д.

ИДЕНТИФИКАЦИОННЫЙ НОМЕР НАЛОГОПЛАТЕЛЬЩИКА (ИНН)

Неправильно указанный идентификационный номер налогоплательщика-получателя также является одной из часто встречающихся ошибок. Однако при корректном соблюдении остальных реквизитов перевода это не является причиной для приостановки зачисления средств.

При осуществлении денежных переводов встречаются и другие ошибки. Не всегда отклонения в заполнении формы платежного поручения требуют уточнения реквизитов перевода.

Например, ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком и не является причиной уточнения реквизитов. В данном случае будет стоять вопрос о времени обработки такого поручения.

Переводы внутри одного банка, как правило, менее трудоемки, осуществляются практически в реальном времени, и риск возникновения ошибок здесь практически минимален.

В заключение отметим, что все больше банков заявляют о внедрении зон круглосуточного обслуживания на базе своих отделений. Открываются офисы самообслуживания, расширяется спектр интернет-услуг. Однако для многих клиентов по-прежнему очень важными являются возможность непосредственного общения с сотрудниками банка и готовность последних оказать помощь в решении возникающих у них вопросов.

Область применения электронной подписи (ЭП или ЭЦП) довольно широка. Например, многие специальные сервисы требуют верификации пользователя с её помощью: Госуслуги, онлайн-сервисы для управления средствами в банке, электронные площадки и другие. Поэтому любые технические неполадки, возникающие при использовании ЭЦП, могут вызвать различные серьёзные: от упущенной выгоды до материальных убытков.

Какие бывают ошибки

Проблемы при использовании ЭП, с которыми пользователи встречаются чаще всего, можно условно разделить на три группы:

- Проблемы с сертификатом. Они появляются, когда сертификат не выбран, не найден или не верен.

- Проблемы с подписанием документа. Ошибки возникают при попытке подписать документ.

- Проблема при авторизации на торговых площадках.

Рассмотрим неполадки подробнее и разберёмся, как их решать.

Сертификат не найден

Иногда при попытке подписать электронный документ с помощью ЭП пользователь может столкнуться с ошибкой «Не удалось найти ни одного сертификата, пригодного для создания подписи».

У подобных ошибок могут быть следующие причины:

- На компьютере не установлены корневые сертификаты Удостоверяющего Центра (УЦ), в котором была получена ЭП. Необходимо установить либо обновить корневой сертификат. Установка корневых сертификатов удостоверяющего центра подробно описана в нашей инструкции.

- На ПК не установлено ни одного личного сертификата ЭП. Для применения ЭП необходимы и личные сертификаты. Об их установке мы писали в другой статье.

- Установленные на компьютере необходимые сертификаты не валидны. Сертификаты отозваны или просрочены. Уточните статус сертификата в УЦ. Ошибка с текстом «Ваш сертификат ключа подписи включён в список отозванных» возникает, если у сертификата закончился срок действия или на ПК нужно обновить список сертификатов. В последней ситуации следует вручную загрузить перечень отозванных сертификатов.

Для установки списка отозванных сертификатов:

- Откройте личный сертификат пользователя в окне Свойства браузера. Чтобы открыть его, наберите «Свойства браузера» в поисковой строке меню Пуск. Перейдите во вкладку Содержание и нажмите кнопку «Сертификаты».

- Во вкладке Состав выберите из списка пункт «Точки распространения списков отзыва».

- В блоке Имя точки распространения скопируйте ссылку на загрузку файла со списком отзыва.

- Скачайте по указанной ссылке файл. Нажмите по нему правой кнопкой мыши и выберите в контекстном меню «Установить список отзыва (CRL)».

- Следуйте указаниям «Мастера импорта сертификатов».

Не виден сертификат на носителе

Как правило, причина такой проблемы — сбой в работе программных компонентов. Для её решения достаточно перезагрузить компьютер. Однако иногда этого бывает недостаточно, поэтому требуется переустановка драйверов или обращение в службу техподдержки.

К наиболее распространённым причинам такой проблемы относятся следующие случаи:

- Драйвер носителя не установлен или установлен некорректно. Для решения проблемы необходимо извлечь носитель электронной подписи из ПК и скачать последнюю версию драйвера носителя с официальных ресурсов. Если переустановка драйвера не помогла, подключите носитель к другому ПК, чтобы убедиться в исправности токена. Если токен определится другой системой, попробуйте удалить на неисправном компьютере драйвер носителя и установить его заново.

- Долгое опознание носителя. Для решения проблемы необходимо дождаться завершения процесса или обновить версию операционной системы.

- Некорректная работа USB-порта. Подключите токен к другому USB-порту, чтобы убедиться, что проблема не в носителе ЭП. Если система определила токен, перезагрузите компьютер. Если это не поможет, следует обратиться службу технической поддержки.

- Неисправность носителя. Если при подключении токена к другому компьютеру или USB-порту система не определяет его, значит, проблема в самом носителе. Устранение неисправности возможно в данном случае лишь одним путём — нужно обратиться в сервисный центр для выпуска нового носителя.

ЭП не подписывает документ

Причин у подобной проблемы множество. Каждый случай требует отдельной проверки. Среди самых распространённых можно выделить следующие неполадки:

- Закрытый ключ на используемом контейнере не соответствует открытому ключу сертификата. Возможно, был выбран не тот контейнер, поэтому следует проверить все закрытые контейнеры на компьютере. Если необходимый контейнер по тем или иным причинам отсутствует, владельцу придётся обращаться в удостоверяющий центр для перевыпуска ЭП.

- Ошибка «Сертификат недействителен» (certificate is not valid). Следует повторно установить сертификат ЭП по инструкциям УЦ в зависимости от используемого криптопровайдера — КриптоПро CSP, ViPNet CSP или другого.

- Сертификат ЭП определяется как непроверенный. В этом случае необходимо переустановить корневой сертификат удостоверяющего центра.

- Истёк срок действия криптопровайдера. Для решения этой проблемы необходим новый лицензионный ключ к программе-криптопровайдеру. Для его получения необходимо обращаться к специалистам УЦ или к ответственным сотрудникам своей организации.

- Подключён носитель с другим сертификатом. Убедитесь, что подключён правильный токен. Проверьте также, не подключены ли носители других сертификатов. Отключите другие носители в случае их обнаружения.

В момент подписания электронных документов или формирования запроса в различных может возникнуть ошибка «Невозможно создание объекта сервером программирования объектов».

В этой ситуации помогает установка и регистрация библиотеки Capicom:

- Скачайте файл архива.

- Распакуйте и переместите файлы capicom.dll и capicom.inf в каталог syswow64, находящийся в корневой папке ОС.

- Откройте командную строку от имени администратора — для этого в меню Пуск наберите «Командная строка», нажмите по найденному приложению правой кнопкой мыши и выберите Запуск от имени администратора.

- Введите «c:windowssyswow64regsvr32.exe capicom.dll» (без кавычек) и нажмите ENTER. Должно появиться уведомление о том, что команда выполнена успешно.

Выбранная подпись не авторизована

Подобная ошибка возникает при попытке авторизации в личном кабинете на электронных торговых площадках. Например, при входе на площадку ZakazRF отображается сообщение «Выбранная ЭЦП не авторизована».

Эта ошибка возникает из-за того, что пользователь не зарегистрирован на площадке, либо не зарегистрирован новый сертификат ключа ЭП. Решением проблемы будет регистрация нового сертификата.

Процесс запроса на авторизацию ЭП на разных торговых площадках может отличаться: часто нужно отправлять запрос оператору системы на авторизацию, иногда рабочее место настраивается автоматически.

Если ошибка сохраняется, возможно, следует отключить защитное ПО или добавить сайт электронной площадки в исключения.

Часто задаваемые вопросы

Почему компьютер не видит ЭЦП?

Причина кроется в несовместимости программного обеспечения и физического носителя ЭЦП. Необходимо проверить версию операционной системы и переустановить её до нужной версии. Если токен повреждён, возможно, понадобится обратиться в удостоверяющий центр для перевыпуска электронной подписи.

О том, что делать, если компьютер не видит ЭЦП и о способах проверки настроек, мы подробно писали в нашей статье.

Почему КриптоПро не отображает ЭЦП?

Если КриптоПро не отображает ЭЦП, следует проверить настройки браузера. Также исправляет ошибку добавление программы в веб-обозреватель и загрузка недостающих сертификатов электронной подписи.

Подробнее ознакомиться, как устранить данную неисправность можно в нашей статье.

Где на компьютере искать сертификаты ЭЦП?

Сертификат ЭЦП позволяет проверить подлинность подписи, содержит в себе срок её действия и информацию о владельце. Он автоматически загружается в папку с системными файлами. В операционной системе Windows от 7 версии и выше ЭЦП хранится по адресу:

C:UsersПОЛЬЗОВАТЕЛЬAppDataRoamingMicrosoftSystemCertificates. Вместо ПОЛЬЗОВАТЕЛЬ требуется указать наименование используемого компьютера.

Что такое сертификат ЭЦП и зачем он нужен мы рассказали в нашей статье.

ДОВЕРИТЕЛЬНЫЙ СЧЕТ

- ДОВЕРИТЕЛЬНЫЙ СЧЕТ

- трастовый счет счет, открываемый по договоренности. Доверенное лицо в соответствии с договоренностью либо трастовым соглашением (соглашением о передаче имущества в доверительное управление, см. Траст) открывает в банке счет, которым оно управляет по поручению доверителя. Доверенным лицом может быть любое физическое или юридическое лицо. Банк не обязательно посвящается в подробности трастового соглашения, однако в лицевом счете должно быть указано, что его владельцем является доверенное лицо. Трастовый счет может быть открыт на имя любого числа доверенных лиц как солидарных владельцев, либо на трастовую корпорацию. В роли доверенного лица может выступить трастовый отдел банка. За выполнение лицом, которое берет на себя управление счетом, соответствующих функций устанавливается плата: за агентские и представительские операции — комиссионное вознаграждение на договорных началах, за прочие виды услуг плата может устанавливаться в законодательном порядке или судебным решением. В целях гарантии от злоупотреблений Д.с. может быть разделен на два счета: один — для основной суммы, второй — для начисления доходов.

Внешнеэкономический толковый словарь. — М.: ИНФРА–М, Термика.

.

2001.

Смотреть что такое «ДОВЕРИТЕЛЬНЫЙ СЧЕТ» в других словарях:

-

Доверительный Счет — См. Счет трастовый Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

-

доверительный счет Фонда вакцин при ЮНИСЕФ — доверительный счет ЮНИСЕФ — [Англо русский глоссарий основных терминов по вакцинологии и иммунизации. Всемирная организация здравоохранения, 2009 г.] Тематики вакцинология, иммунизация Синонимы доверительный счет ЮНИСЕФ EN sometimes… … Справочник технического переводчика

-

СЧЕТ ДЕПО «В ДОВЕРИТЕЛЬНОМ УПРАВЛЕНИИ» — счет депо, который открывается лицу, являющемуся доверительным управляющим и осуществляет деятельность по управлению имуществом в соответствии с Гражданским кодексом РФ, другим законодательством и иными правовыми актами РФ. Доверительный… … Юридическая энциклопедия

-

Счет депо «в доверительном управлении» — Счет депо, предназначенный для учета ценных бумаг, входящих в имущественный комплекс, находящийся в доверительном управлении. Счет депо «в доверительном управлении» открывается лицу, которое является доверительным управляющим и… … Депозитарных терминов

-

СЧЕТ ДЕПО В ДОВЕРИТЕЛЬНОМ УПРАВЛЕНИИ — счет депо, который открывается лицу, являющемуся доверительным управляющим и осуществляется деятельность по управлению имуществом в соответствии с Гражданским кодексом РФ, другим законодательством и иными правовыми актами РФ. Доверительный… … Энциклопедический словарь экономики и права

-

ДОВЕРИТЕЛЬНЫЙ УПРАВЛЯЮЩИЙ — индивидуальный предприниматель или коммерческая организация (кроме унитарного предприятия), действующие от собственного имени в интересах выгодоприобретателя на основании договора доверительного управления, либо не являющийся предпринимателем… … Энциклопедия юриста

-

ТРАСТОВЫЙ СЧЕТ — см. Доверительный счет … Внешнеэкономический толковый словарь

-

Лицевой счет — (Client account) Содержание Содержание Определения описываемого предмета Банковский Лицевой счет налогоплательщика Правила ведения лицевых счетов Ведение лицевых счетов. Порядок открытия лицевых счетов Порядок ведения лицевых счетов исчисленных… … Энциклопедия инвестора

-

Лицевый счет — (Client account) Содержание Содержание Определения описываемого предмета Банковский Лицевой счет налогоплательщика Правила ведения лицевых счетов Ведение лицевых счетов. Порядок открытия лицевых счетов Порядок ведения лицевых счетов Учет… … Энциклопедия инвестора

-

ДЕПОЗИТЫ ТРАСТОВЫЕ — TRUST DEPOSITSДЕПОЗИТЫ, осуществляемые доверительным собственником для др. лица. Такие вклады осуществляются на основании заключенных заранее договоров о доверительном счете. Они (вклады) должны отвечать условиям этих договоров. Хотя обычно в… … Энциклопедия банковского дела и финансов

По законодательству банк вправе отказать клиенту в исполнении его платежного поручения. Чтобы оперативно отреагировать на возврат платежки, клиент должен понимать, что не так. Дело в том, что банк не обязан объяснять причины своего отказа. И далеко не всегда в законе прописан четкий алгоритм действий. Разберемся, когда банк может не принять платежку и чем это грозит предпринимателю.

Условия приема банком к исполнению платежного поручения установлены в статье 864 ГК РФ. Банк не примет платежное поручение при таких обстоятельствах:

- у клиента нет права распоряжаться деньгами на счете;

- платежное поручение не соответствует требованиям;

- на счете не хватает денег для платежа;

- приостановлены операции по банковскому счету предпринимателя – в этом случае банк руководствуется Федеральным законом от 7 августа 2001 № 115-ФЗ <О противодействии легализации (отмыванию) преступных доходов> ( далее – Закон № 115-ФЗ).

Причина 1. У клиента нет права распоряжаться деньгами на счете

Банк обязан убедиться, что плательщик вправе распоряжаться деньгами на счете. Для этого в случае с электронной платежкой банк проверяет наличие электронной подписи – аналога собственноручной подписи, а также что платежка удостоверена кодами, паролями, средствами, подтверждающими полномочия лица на право распоряжаться денежными средствами (это требование пункта 1.24 Положения ЦБ РФ от 19.06.2012 № 383-П <О безналичных расчетах>).

Если платежное поручение сформировано в бумажном виде, то банк проверит:

— наличие и соответствие собственноручной подписи лиц, которые указаны в банковской карточке с образцами подписей;

— соответствие оттиска печати (если она есть) образцу, заявленному в карточке при открытии счета в банке.

При приеме платежного поручения без открытия банковского счета проверят собственноручную подпись предпринимателем, если платежка бумажная. Если электронная, то номер, код или иной идентификатор электронного средства платежа.

Если банк заподозрит, что транзакция проводится без согласия владельца счета, то операцию по зачислению денежных средств могут приостановить на срок до 2 дней. Это правило появилось в сентябре 2018 года (поправка внесена в Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе»), оно распространяется на счета как юридических, так и физических лиц.

Не всегда банк может распознать несанкционированный доступ третьего лица к расчетному счету несмотря на то, что корректность электронной подписи проверяется банком с применением специальных технических средств. Позаботиться о защите собственных компьютеров и сохранности сертификатов электронной подписи должен сам предприниматель.

Суды могут встать на сторону банка. Так, ФАС Волго-Вятского округа рассматривал случай несанкционированного списания средств со счета компании, которая потребовала вернуть 1 млн. 25 тыс. рублей. Банк отказался возмещать денежные средства, и суд его поддержал.

Проведенная банком техническая экспертиза подтвердила, что спорные электронные платежные поручения содержали корректную ЭП клиента: предъявленная электронная подпись принадлежала генеральному директору клиента.

Судьи пришли к выводу, что клиент обязан хранить в тайне ключ ЭП, немедленно требовать приостановления действия сертификата ключа подписи, если есть подозрения, что он использован без ведома владельца. Так как владелец электронной подписи не соблюдал эти правила, то вина и возмещение убытков возлагается на него. Банк не несет ответственности за последствия исполнения электронного платежного документа, защищенного корректной ЭП клиента. Суд признал, что виновником возникновения убытков считается сама компания-клиент (постановление ФАС ВВО от 25.07.2014 № А43-17091/2011).

Причина 2. Реквизиты платежного документа не соответствуют банковским требованиям

Реквизиты платежного поручения должны соответствовать требованиям законодательства и банковским правилам (п. 1 ст. 864 ГК РФ). Если это не так, банк может уточнить содержание платежного поручения. Запрос сделают сразу, как только банк получит платежку от клиента. Если ответа в заданный банком срок не будет, платеж не проведут, а поручение вернут плательщику.

Допустим, что все требования к платежке выполнены, но допущена ошибка в одном единственном реквизите, например, ИНН. Значит ли это, что платежка не соответствует банковскими правилам? С одной стороны, не выполнены требования п. 1 ст. 864 ГК РФ, так как неверно заполнен один из реквизитов. С другой стороны, платежное поручение составлено в корректной форме, ошибка только в одном реквизите. Законодательно вопрос не урегулирован, поэтому обратимся к судебной практике.

В одном из дел суд рассмотрел иск ИП к банку. Предприниматель неверно указал ИНН получателя, банк списал денежные средства, и деньги ушли в неизвестность. Судьи пришли к выводу, что проверка реквизитов – это обязанность ИП. Банк не обязан уточнять реквизиты получателя денежных средств (постановление ФАС Волго-Вятского округа от 20.12.13 № А43-5593 /2013). Похожее дело рассматривал ФАС Западно-Сибирского округа, и суд тоже встал на сторону банка. Арбитры отметили, что за правильность заполнения реквизитов расчетного документа отвечают должностные лица организации, составившей расчетный документ (постановление ФАС Западно-Сибирского округа от 27.12.2011 № А45-7012/2011).

Итак, банки не обязаны требовать от плательщика уточнений по содержанию поручения, если один реквизит указан ошибочно, а в остальном все верно. В такой ситуации банк не приостановит операцию по зачислению денег на указанный плательщиком счет.

Ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком, но также не является причиной уточнения реквизитов. Вопрос лишь во времени обработки такого поручения.

Важно не упустить, что некорректное заполнение реквизитов платежного документа может иметь для плательщика негативные последствия, если речь о расчетах с бюджетной системой. Например, неверно указанный счет казначейства, название банка получателя или ошибка в первых трех цифрах кода бюджетной классификации при уплате страховых взносов на травматизм в ФСС, приведет к тому, что налог не поступит в бюджет. Отсюда – санкции налоговых органов.

Причина 3. На счете не хватает денег для платежа

Для совершения платёжной операции на счете должно быть достаточно денежных средств. Они списываются с расчетного счета клиента в очередности, закрепленной в статье 855 ГК РФ. Например, сначала оплачиваются исполнительные документы, которые подтверждены судом – по алиментам, заработной плате. Затем – налоги, другие бесспорные требования по исполнительным документам, в последнюю очередь – любые другие требования по мере их поступления (календарной очередности).

Допустим, в банк поступило платежное поручение второй очереди от клиента, а после этого – исполнительный лист. При недостатке денежных средств на счете банк обязан списать деньги в порядке очереди, закрепленной в статье 855 ГК РФ. Если денежных средств на счете достаточно, платежные поручения исполняются по мере их поступления в банк. Судебная практика такой подход подтверждает (Определение ВАС РФ от 18.02.2009 № 1096/09 № А43-4886/2008-7-127; постановление ФАС Уральского округа от 24.12.2013 № Ф09-13638/13 № А60-45508/2012).

Может случиться, что подошел срок уплаты налогов, но в банк поступили исполнительные листы, платежи по которым исполняются первыми. При нехватке денег на счете для погашения всех требований и уплаты налога последний не считается уплаченным (подп. 1, 4, 5 п. 4 ст. 45 Налогового кодекса РФ).

Неправильно указанная в платежном поручении очередность платежа тоже станет проблемой плательщика: важная платежка на уплату налогов не уйдет вовремя, а налоговая начислит штрафы, пени. Если же банк несвоевременно перечислит налог, то обязанность по его уплате считается исполненной. Недоимка становится задолженностью банка. Требовать погашения этой задолженности от предпринимателя или организации налоговая инспекция не вправе. Плательщику нужно обратиться в банк за разъяснениями причин и в налоговую инспекцию с заявлением о зачете денежных средств, не перечисленных банком в бюджет РФ, в счет уплаты налога (постановление Арбитражного Суда Московского округа от 27.04.2017 N Ф05-4865/17 № А40-176221/2016).

К такому заявлению нужно приложить документы, которые подтвердят факт уплаты налога:

— справку об остатке денежных средств по расчетному счету в банке;

— выписки банка по счету;

— копию платежного поручения на перечисление налога с отметкой банка о принятии;

— информацию с сайта ЦБ РФ и прочее (постановление Арбитражного суда Поволжского округа от 06.10.2017 № Ф06-23166/17 по делу № А65-440/2016).

Если такие меры не предпринять, то не исключено, что инспекция признает недоимку, за которой последуют санкции.

Причина 4. Банк приостановил операции по счету

Банк не проведет платежное поручение, если сочтет, что операция носит сомнительный характер (ч. 11 ст. 7 Закона № 115-ФЗ). Причину отказа банк сообщать не обязан (ст. 4 закона № 115-ФЗ). Достаточно двух таких операций в течение года, чтобы договор банковского обслуживания с клиентом был расторгнут (абз. 2 п. 5.2 ст. 7 Закона № 115-ФЗ).

Полный перечень признаков, указывающих на необычный характер операций, можно изучить в приложении к Положению ЦБ РФ от 2 марта 2012 № 375-П. Подозрения вызовут запутанные или необычные сделки; операции, которые не имеют очевидного экономического смысла или законной цели, не соответствуют виду деятельности организации, указанному в учредительных документах.

К подозрительным отнесут сделки, которые дадут основание полагать, что их цель — уклонение от обязательного финансового контроля. Например, на том основании, что клиент не ответит на запрос банка о пояснениях по какой-либо операции (постановление Арбитражного суда Уральского округа от 06.09.16 № Ф09-8861/16 по делу № А47-2538/2014).

Банк вправе самостоятельно определять объем документов, которыми можно «оправдать» подобную операцию. Если клиент не представит запрошенное, банк вправе отказаться от исполнения платежного поручения (постановление Президиума ВАС РФ от 09.07.2013 N 3173/13 по делу N А40-32140/12-58-295).

Подозрительное платежное поручение грозит компании не только требованием представить подтверждающие документы и пояснения по сделке), но и задержкой в перечислении средств или даже расторжением договора (решение Арбитражного суда Ярославской области от 08.11.2014; постановление Второго арбитражного апелляционного суда от 04.03.2015 № А82-6897/2014).

Поэтому не затягивайте с предоставлением необходимых документов и не игнорируйте требования банка. Если же банк получит все запрошенное, но останется при своем мнении, обращайтесь с заявлением о реабилитации в специальную межведомственную комиссию при ЦБ РФ. Требования к такому заявлению и пакет документов, который необходимо приложить, можно найти в Указании Банка России от 30.03.2018 № 4760-У. Отправить заявление и документы можно как на бумажном носителе, так и в электронном виде через сервис «Интернет-приемная Банка России». Учтите, что решение, принятое межведомственной комиссией, пересмотру не подлежит.

Когда банк вернет платежку

Бумажные платежки банк обязан вернуть не позднее следующего рабочего дня с даты получения. На документах при этом должны быть такие отметки: дата поступления в банк, дата и причина возврата, штамп банка и подпись уполномоченного сотрудника (п. п. 2.13, 2.15 Положения № 383-П).

Электронное платежное поручение, которое не было исполнено, банк аннулирует. Уведомление об этом направляется клиенту в электронном виде не позднее следующего рабочего дня с даты получения платежки. В уведомлении банк укажет, что поручение аннулировано, дату и причину его возврата. Причину банк может указать в виде кода (такой код устанавливается самими банком, о нем информируют клиента – п. 2.13, 2.15 Положения № 383-П).

Какую ответственность несет банк

Банк примет платежное поручение к исполнению, если все условия выполнены, и перечислит средства получателю в установленный срок (п. 2.13 Положения № 383-П). За нарушение этого срока банк уплатит клиенту проценты по ставке рефинансирования -это прямая норма Закона о банках и банковской деятельности.

За нарушение срока перечисления налогов, сборов и страховых взносов банк и его должностных лиц оштрафуют (по статье 133 НК РФ и статье 15.8 КоАП РФ).

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

Кто обязан сдавать отчетность через интернет

Читать статью

В Контур.Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. Как проверить, что отчет принят, описано в инструкции |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Как исправить эту ошибку, описано в инструкции |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 14 дней бесплатно.

Отправить заявку

Отказ в приеме отчетности: как действовать (продолжение)

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе |

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. Про оформление доверенности для отчетности мы писали в статье. Там же можно скачать образцы доверенностей для разных случаев |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. Как действовать в каждом случае, читайте в инструкции |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. Инструкции, которые помогут проверить, правильно ли заполнены данные, собраны на странице |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. Если отказ пришел на другой отчет — обратитесь в техническую поддержку. Сообщите, пожалуйста, ИНН и КПП организации, название отчета и дату его отправки, а также текст ошибки, указанный в уведомлении об отказе |

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 14 дней бесплатно.

Отправить заявку

Экстерн

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН

Узнать больше

Экстерн

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН

Узнать больше

Корректность данных сертификата ошибка

Цепочка сертификатов не может быть построена до доверенного корневого сертификата

Номер карточки: SD0000854

При возникновении ошибки «Цепочка сертификатов не может быть построена до доверенного корневого сертификата.» необходимо выполнить проверку сертификата электронной подписи.

Алгоритм проверки электронной подписи:

В программном продукте 1С необходимо

1. перейти в раздел «Администрирование»

2. «Обмен электронными документами»

3. «Настройка электронной подписи и шифрования»

4. На вкладке «Сертификаты» открыть используемый сертификат

5. Нажать на кнопку «Проверить»

6. Ввести пароль закрытой части ключа и нажать «Проверить»

! Обращаем Ваше внимание, что программа сама увеличит количество * в поле «Пароль:» до 16 при проверке. Данное поведение является штатным и выступает дополнительной защитой конфиденциальных данных в виде количества символов в пароле. Проверка будет осуществлена на основании введенных Вами данных .

Если в ходе проверки напротив пункта «Корректность данных сертификата» возникнет сигнализирующий об ошибке красный символ, на него необходимо нажать для открытия технической информации об ошибке.

Если в технической информации об ошибке указано «Цепочка сертификатов не может быть построена до доверенного корневого

сертификата.» это обозначает, что цепочка сертификации выстроена не полностью. Данная ошибка чаще всего встречается при первичной установке сертификата. Для просмотра пути сертификации необходимо сохранить сертификат, указав директорию компьютера, где его можно будет найти. Сделать это можно из программы 1С открыв сертификат в настройках электронной подписи и шифрования и нажать кнопку «Сохранить в файл» и указать директорию операционной системы для сохранения файла.

После сохранения сертификата необходимо открыть его в сохраненной директории.

Открыть сертификат можно дважды нажав на него левой кнопкой мыши или правая кнопка мыши — Открыть.

На вкладке «Общие» в логотипе сертификата будет присутствовать сигнализирующий о проблеме желтый знак, а в сведениях о сертификате будет присутствовать надпись «Недостаточно информации для проверки этого сертификата».

Следующим этапом необходимо перейти во вкладку «Путь сертификации». Можно заметить, что путь сертификации состоит из одного личного сертификата, а в состоянии сертификата присутствует надпись «Невозможно обнаружить поставщика этого сертификата».

В компьютерной безопасности цифровые сертификаты проверяются с помощью цепочки доверия. Сертификаты удостоверяются ключами тех сертификатов, которые находятся выше в иерархии сертификатов. Наивысший сертификат в цепочке называется корневым.

Пример корректного пути сертификации

Решение: Восстановить путь сертификацию

В сертификате необходимо перейти во вкладку «Состав» и в верхнем окне необходимо найти и нажать на поле «Доступ к информации о центрах сертификации». В нижнем окне сертификата появится информация о доступах к сведениям центра сертификации, в котором необходимо найти ссылку, которая заканчивается на .cer или .crt. Данную ссылку необходимо скопировать от http:// до конца строки не включая URL=. Копирование производится при помощи комбинации клавиш Ctrl+C.

Открыть браузер и вставить скопированное ранее значение в адресную строку, нажать «Перейти» (Enter). Откроется окно просмотра загрузок, в котором браузер предложит сохранить или открыть файл. Необходимо нажать «Сохранить как» и указать директорию, куда произойдёт сохранение.

Произойдет скачивание сертификата удостоверяющего центра, который выдал личный сертификат. После скачивания необходимо перейти в указанную директорию и открыть скаченный сертификат. В нашем примере это сертификат astral-883-2018.

После открытия сертификата удостоверяющего центра необходимо нажать «Установить сертификат»

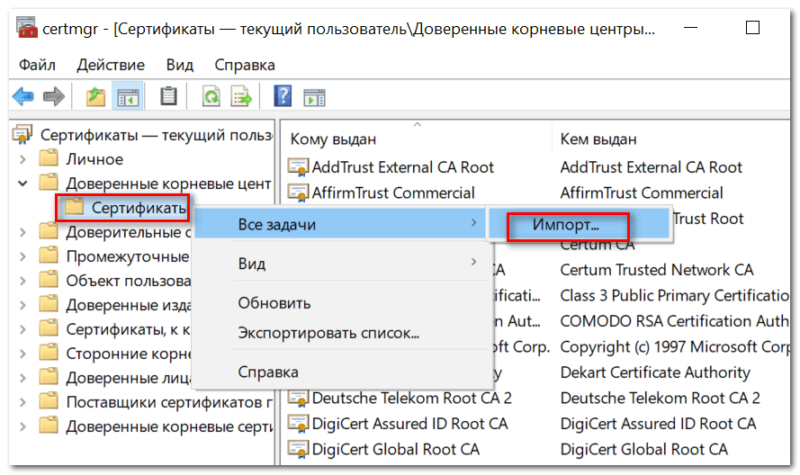

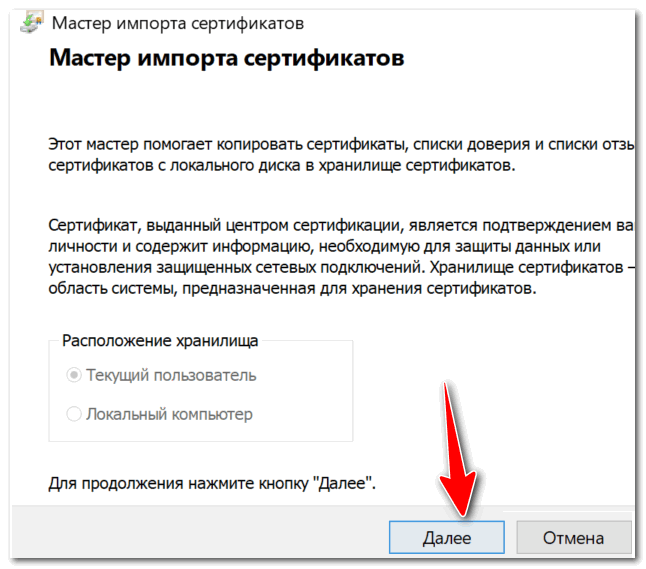

В открывшемся мастере импорта сертификатов выбрать Расположение хранилища: «Текущий пользователь» и нажать «Далее».

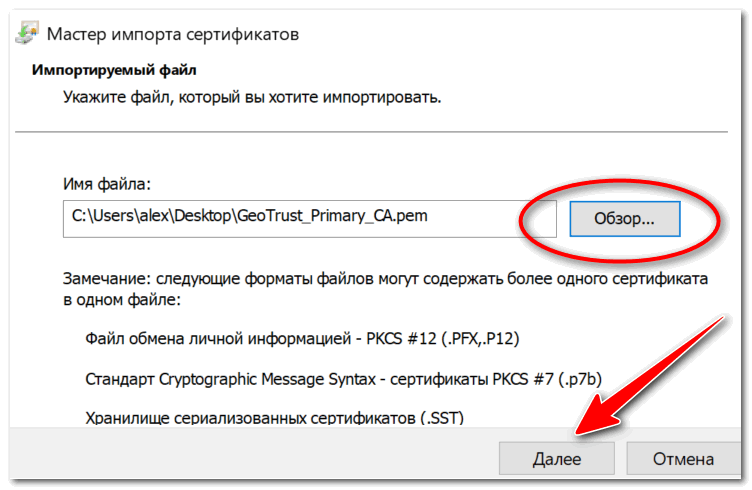

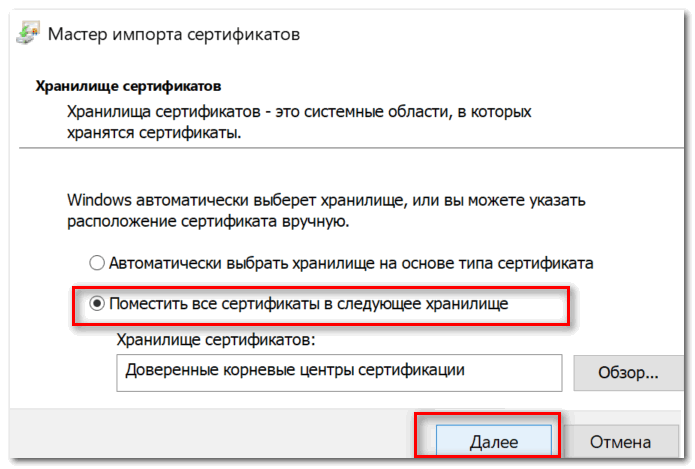

В следующем окне выбрать «Поместить все сертификаты в следующее хранилище» нажать «Обзор» и выбрать «Доверенные корневые центры сертификации», нажать «Далее» и завершить установку.

После появится окно предупреждения системы безопасности. Для установки сертификата необходимо нажать «Да»

Затем появится окно, сообщающее о том, что импорт сертификата успешно выполнен.

После установки сертификата удостоверяющего центра путь сертификации будет состоять уже из двух сертификатов: личного сертификата сотрудника организации, который ссылается на доверенный сертификат удостоверяющего центра, который выдал данному сотруднику сертификат.

Сертификат удостоверяющего центра не может сослаться на вышестоящий сертификат Головного удостоверяющего центра в виду его отсутствия на рабочем месте.

Для установки сертификата Головного удостоверяющего центра необходимо открыть сертификат удостоверяющего центра и перейти во вкладку «Состав». В верхнем окне выбрать поле «Идентификатор ключа центра сертификатов», а затем в нижнем окне скопировать серийный номер сертификата (Ctrl+C).

Для скачивания нужного сертификата Головного удостоверяющего центра необходимо перейти на Портал уполномоченного федерального органа в области использования электронной подписи и перейти на вкладку «ГОЛОВНОЙ УЦ» https://e-trust.gosuslugi.ru/mainca

Далее, используя сочетание клавиш Ctrl+F необходимо вызвать окно поиска и вставить в него скопированный серийный номер из сертификата удостоверяющего центра. Из представленного на сайте перечня сертификатов отобразиться тот, чей серийный номер совпадает. Именно данный сертификат Головного удостоверяющего центра нужно скачать. Для скачивания необходимо нажать на гиперссылку в строке «Отпечаток».

После нажатия на отпечаток произойдет скачивание сертификата Головного удостоверяющего центра. Необходимо нажать «Сохранить как» и выбрать необходимую директорию для сохранения сертификата Головного удостоверяющего центра.

Необходимо перейти в директорию, куда был скачан сертификат и открыть его.

В открывшемся сертификате необходимо нажать «Установить сертификат»

В мастере импорта сертификатов необходимо выбрать «Текущий пользователь» и нажать «Далее»

В следующем окне необходимо выбрать «Поместить все сертификаты в следующее хранилище», нажать «Обзор». В окне выбора хща сертификата необходимо поставить галочку «Показать физические хранилища», затем развернуть «Доверенные корневые центры сертификации» нажатием на «+» и выбрать «Локальный компьютер» и нажать «ОК». Завершить установку сертификата.

После установки сертификата Головного удостоверяющего центра путь сертификации личного сертификата восстановлен.

После восстановления пути сертификации ошибка не воспроизводится.

Алгоритм поиска и устранения ошибок при отправкеполучении ЭД в 1С ЭДО

Бывают случаи, когда при отправкеполучении ЭДО ничего не происходит, отсутствуют как сообщения об ошибках, так и движение электронных документов. Еще нередки случаи, когда после нажатия «Подписать и отправить» ничего не происходит и документ остается с прежним статусом.

В данных ситуациях необходимо проверить следующие настройки:

1. Проверка наличия установленной программы для работы с криптографией (КриптоПРО, VipNet CSP) на компьютере.

2. Проверка настроек электронной подписи и шифрования в 1С.

Первым делом проверим настройки программ шифрования в 1С.

Раздел «Администрирование» — «Обмен электронными документами».

Далее «Настройки электронной подписи и шифрования».

Проверить наличие строки с установленной программой для работы с электронной подписью (КриптоПРО, VipNet CSP). При необходимости добавить нужную программу, нажав соответствующую кнопку (если эта программа действительна установлена на данном компьютере).

Далее проверим настройки электронной подписи в 1С.

Раздел «Администрирование» — «Обмен электронными документами».

Далее «Настройки электронной подписи и шифрования».

Проверить наличие действующего сертификата организации. Проверить работу сертификата можно, дважды щелкнув по нему левой кнопкой мыши. После открытия формы нажать «Проверить», ввести пароль (иногда пароль пустой) и нажать «Проверить».

Если нужного сертификата нет в списке, необходимо его добавить, для этого делаем следуещее.

Нажать «Добавить» далее «Из установленных на компьютере».

В появившемся окне выбрать нужный действующий сертификат.

Затем ввести пароль (иногда пароль пустой) от сертификата и нажать «Добавить».

Если напротив строчек отобразились зеленые галочки — все в порядке, в ином случае проверить установлена ли цепочка доверенных сертификатов.

3. Проверка настроек профиля ЭДО

Сертификат профиля ЭДО

В разделе «Администрирование» — «Обмен с контрагентами».

Далее «Профили настроек ЭДО» выбрать свой профиль и дважды щелкнуть по нему для изменения.

и перейти в открывшемся окне на вкладку «Сертификаты организации».

Проверить наличие действующего сертификата. Если указан старый сертификат, и Вы уверены, что у Вас есть новый действующий сертификат, то его необходимо добавить.

При продлении или замене сертификата для 1С:Отчетности, и при его использовании в качестве сертификата для ЭДО, он не добавляется автоматически, это необходимо сделать вручную.

Также необходимо выполнить тест настроек, нажав кнопку «Тест профиля настроек».

Далее вводим пароль от ЭЦП (иногда пароль пустой, либо стандартный: 123456, или 12345678) и нажимаем «ОК».

После чего внизу, либо во всплывающем окне отобразится следующее.

Если тест прошел неудачно, необходимо проверить наличие сертификата в личном хранилище сертификатов пользователя и установленную цепочку доверенных корневых сертификатов.

Маршруты подписания профиля ЭДО (актуально для ЖКХ 3.1)

В разделе «Администрирование» — «Обмен с контрагентами».

Далее «Профили настроек ЭДО».

Выбрать свой профиль и перейти в открывшемся окне на вкладку «Виды электронных документов».

Проверить на отсутствие устаревших форматов электронных документов. Настроить актуальные форматы.

Проверить маршруты подписания. В табличной части в столбце «Регламент ЭДО» по очереди щелкнуть по «Подпись (маршрут: Одной доступной подписью)».

Откроется окно «Настройка регламента ЭДО». В нем выбрать маршрут, нажав на «. ».

Откроется окно с маршрутами подписания (обычно там прописан 1 маршрут).

Если в открывшемся окне «Маршруты подписания» отсутствует строка «Одной доступной подписью», необходимо с помощью обработки ( с качать ) добавить маршрут подписания .

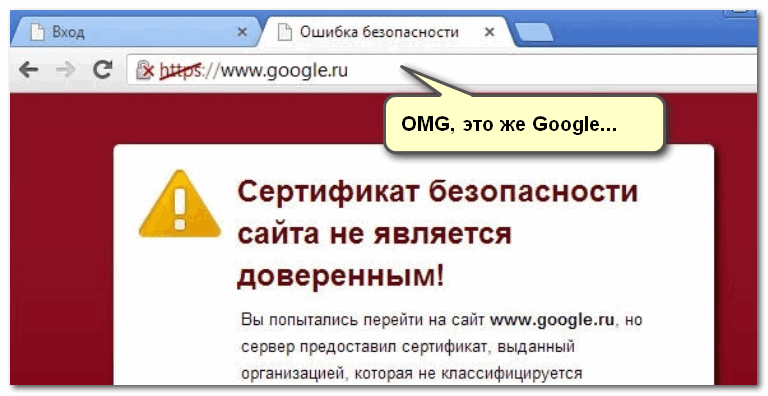

Ошибка «Сертификат безопасности сайта не является доверенным». Как ее исправить?

Я думаю, что почти каждый пользователь (особенно в последнее время) сталкивался с ошибкой в браузере о том, что сертификат такого-то сайта не является доверенным, и рекомендацией не посещать его.

С одной стороны это хорошо (все-таки и браузер, и вообще популяризация подобных сертификатов — обеспечивает нашу безопасность), но с другой — подобная ошибка иногда всплывает даже на очень известных сайтах (на том же Google).

Суть происходящего, и что это значит?