Стоимость оплат превышает первоначальную стоимость ОС

Здравствуйте. Подскажите, кто сталкивался с таким вопросом. У меня УСН 15%, 1с8.2. Делаю закрытие года, выдает ошибку о том, что стоимость оплат превышает первоначальную стоимость ОС. Я все проверила, в регистрации оплаты ОС значится сумма 15 млн, в принятие к учету ОС в закладке НУ та же самая сумма, по БУ — 26 млн. В чем тогда дело?

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Цитата (Elena Vik):Здравствуйте. Подскажите, кто сталкивался с таким вопросом. У меня УСН 15%, 1с8.2. Делаю закрытие года, выдает ошибку о том, что стоимость оплат превышает первоначальную стоимость ОС. Я все проверила, в регистрации оплаты ОС значится сумма 15 млн, в принятие к учету ОС в закладке НУ та же самая сумма, по БУ — 26 млн. В чем тогда дело?

Добрый день!

А как вы это делали, расскажите с точностью по датам. Вы делаете регистрацию оплаты? У вас до принятия к учету ОС не был оплачен?

Например

20.01.14 оплачено 1000 рублей

22.01.14 получено ОС — 2000 рублей

25.01.14 принято к учету ОС — на закладке оплата указано 1000

26.01.14 постоплата поставщику 1000

26.01.14 — регистрация оплаты поставщику — 1000 рублей.

г. Нижневартовск985 баллов

Здравствуйте.

Задайте анализ интересующих Вас счетов, разверните закладки БУ, НУ и разниц налогового учета. В анализе будут видны разницы которые не должны увеличивать сумму счета и разбирайтесь какие документы сформированы некорректно (через суммы открывая документы).

Цитата (_Elena):Здравствуйте.

Задайте анализ интересующих Вас счетов, разверните закладки БУ, НУ и разниц налогового учета. В анализе будут видны разницы которые не должны увеличивать сумму счета и разбирайтесь какие документы сформированы некорректно (через суммы открывая документы).

А вы о чем? Какие разницы? У автора вопроса УСН.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Если точно по датам, тогда так: в мае 2012г предоплата за ОС 750 тыс. руб; в июне 2012 г еще 750 тыс. руб; в декабре 2012г — 13,5 млн. руб полная оплата поставщику; приходуем ОС в этом же месяце на 08 счет, далее в течение 2013 года относим на 08 счет затраты по установке и строительству ОС. После ввода в эксплуатацию я делаю принятие к учету ОС (строительство) в октябре 2013г, также в октябре делаю документ регистрация оплаты ОС по датам. Вот такая последовательность.

Цитата (Elena Vik):Если точно по датам, тогда так: в мае 2012г предоплата за ОС 750 тыс. руб; в июне 2012 г еще 750 тыс. руб; в декабре 2012г — 13,5 млн. руб полная оплата поставщику; приходуем ОС в этом же месяце на 08 счет, далее в течение 2013 года относим на 08 счет затраты по установке и строительству ОС. После ввода в эксплуатацию я делаю принятие к учету ОС (строительство) в октябре 2013г, также в октябре делаю документ регистрация оплаты ОС по датам. Вот такая последовательность.

1. «строительство» — что это значит? Вы не покупали ОС, а его строили?

2. «в октябре делаю документ регистрация оплаты ОС по датам» — зачем если оплата была раньше принятия к учету? Вы в принятии к учету всю предоплату указали?

Поняла в чем дело. Нужно стоимость оплаты ОС указывать в одном месте: либо в регистрации оплаты, либо в документе принятие к учету ОС (в закладке НУ в нижней части). А если в двух документах сразу, тогда сумма неверная и по закрытию квартала выдает ошибку.

Узнайте систему налогообложения контрагента и сумму уплаченных им налогов

|

Здравствуйте. |

|

|

Администратор запретил публиковать записи гостям. |

|

Здравствуйте!Для УСН доходы-расходы стоимость ОС следует списывать с момента ввода в эксплуатацию (подп. 1 п. 3 ст. 346.16 НК РФ) в течение календарного года (один налоговый период) равными долями, учитывая их в последнее число каждого квартала (п. 3 ст. 346.16 НК РФ).ОС должно быть принято к учету и полностью оплачено. При создании документа «Поступление в лизинг» выделили НДС, не включив его на затраты по налоговому учету? Сумма «НДС» так и висит на 19м счете? Если это так, то нужно переделать документы ввода, перезакрыть месяц в программе и сдать корректирующую декларацию по УСН за 2016 год. |

|

|

Администратор запретил публиковать записи гостям. |

|

Значит, мне все таки надо будет «залезть» в 2016г. и поправить первичку «Поступление в лизинг»? Но, тогда у меня изменится бух.отчетность из-за амортизации. Может мне амортизацию по 16г. оставить без изменения (тем более, что она была только в декабре 16г.), а в 2017г. через «Параметры амортизации ОС» сделать изменение. Если ДА, то поясните пошагово, как это сделать. Признаюсь честно, в тонкостях ОС программы 1С не сильна. Очень благодарна за любую помощь. |

|

|

Администратор запретил публиковать записи гостям. |

|

Смотрите, в БУ мы можем поменять стоимость ОС, но вопрос в другом, какие суммы по данному ОС попали у вас декларацию по УСН за 2016 год и висит ли остаток на 19м счете. Если всё нормально и править ничего не нужно, тогда можно сделать документ «Изменение параметров амортизации ОС», где поменять колонку «Стоимость для вычисления амортизации БУ». |

|

|

Администратор запретил публиковать записи гостям. |

|

Доброго дня. При создании документа «Поступление в лизинг» формируются проводки: |

|

|

Администратор запретил публиковать записи гостям. |

|

Здравствуйте.После создании документа «Изменение параметров амортизации ОС» вижу, что в «Ведомости амортизации» сумма амортизации изменилась на правильную, а сама стоимость ОС осталась прежней. В мае 17г. состоялся досрочный выкуп и при «Закрытии месяца» программа выдает ошибку в виде «Сумма зарегистрированных оплат превышает его первонач.ст-ть». Скорее всего, это от того, что стоимость при «Поступлении в лизинг» оформлена неверно (771932,57), а оплата проведена в полном объеме (910880,43 в т.ч. НДС 138 947,86). Получается, что первоначальную стоимость все-таки надо править. Но как?! Помогите, пожалуйста. |

|

|

Администратор запретил публиковать записи гостям. |

|

Добрый день! Разрешите присоединится к Вашей беседе. |

|

|

Администратор запретил публиковать записи гостям. |

Основные средства – это имущество предприятия со сроком службы более 12 месяцев и стоимостью более 40 000 рублей, при общей системе налогообложения стоимость основных средств погашается при помощи начисления амортизации, однако учет основных средств при усн будет отличаться.

Организации с объектом обложения доходы, уменьшенные на величину расходов могут списывать основные средства на расходы в течение одного налогового периода, т.е. года (пп.1 п. 1 ст. 346.16 НК).

Расходы на приобретение основных средств можно учитывать, при выполнении следующих условий:

— предприятие платит единый налог как разницу между доходами и расходами;

— сумма расходов оплачена;

— основное средство принято к учету.

В случае частичной оплаты основных средств, эту сумму тоже можно учитывать в расходах.

Учет основных средств при усн отличается в том, что списание на расходы осуществляется равными долями в течение года, в котором они были приобретены. Это делается в последний календарный день каждого квартала в течение года.

Например, при приобретении основных средств в 1 квартале (с января по март) каждый квартал будет списываться 1/4 стоимости основного средства. При покупке ОС во втором квартале (с апреля по июнь) – 1/3. Если основное средство приобретается в третьем квартале, то списывается 1/2 и в четвертом – стоимость ОС списывается целиком.

Учет основных средств при усн в 1С:Бухгалтерия 8.

Проще всего вести учет основных средств при усн в программе 1С:Бухгалтерия 8, ред.2. Разберем пример, в котором ООО «Прогресс» на УСНО (доходы минус расходы) 26.11.2012 приобрело оборудование, стоимостью 118 000 рублей включая НДС. В этот же день оборудование было принято к учету. Оплата оборудования в полном объеме произведена 30.11.2012.

Сначала нужно заполнить документ на поступление оборудования на предприятие. Для этого используется документ «Поступление товаров и услуг» с видом операции «Оборудование». Основное средство будет занесено в папку «Оборудование (объекты основных средств)». Подробнее о заполнении данного документа читайте здесь.

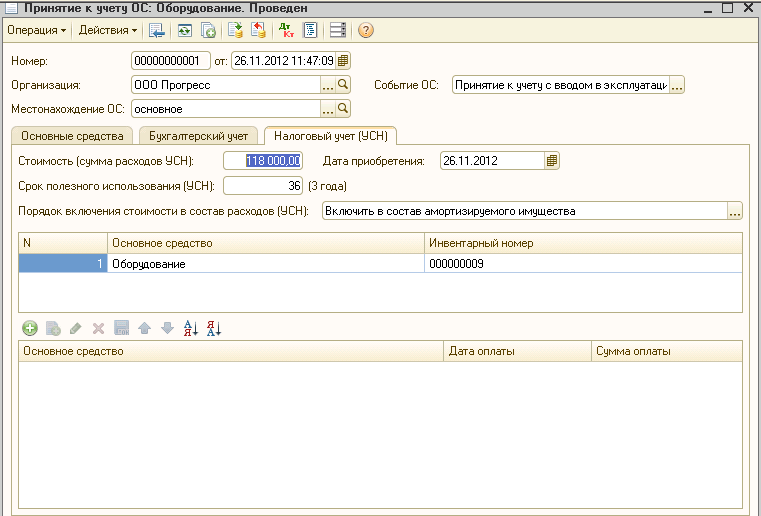

Затем нужно отразить принятие к учету нашего оборудования. Для этого заполним документ «Принятие к учету ОС». У данного документа три закладки. Первая и вторая закладка заполняются аналогично общей системе, отличия будут на закладке «Налоговый учет (УСН)». Здесь нам нужно отразить стоимость ОС, срок его использования, дату приобретения и указать, что оборудование будет включаться в стоимость амортизируемого имущества. Так как наше основное средство еще не было оплачено, раздел по оплате мы не заполняем.

30.11.2012 нужно отразить оплату оборудования, для этого заполняем документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Его можно сделать на основании документа «Поступление товаров и услуг».

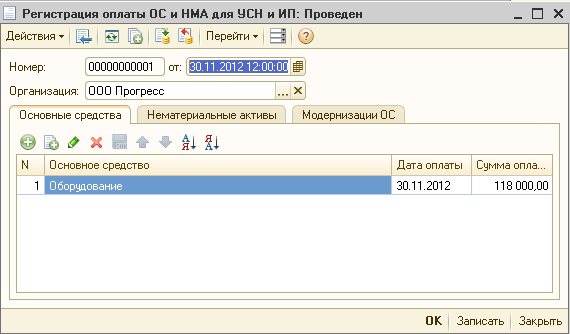

И чтобы сумма оплаты попала в налоговый учет при УСН нужно заполнить документ «Регистрация оплаты ОС и НМА для УСН и ИП».

Теперь при выполнении закрытия месяца стоимость оборудования будет списываться в расходы.

Про то, как вести учет основных средств при усн, в случае предварительной оплаты ОС можно узнать в моем мини-курсе по УСНО.

В этой статье показываем самые частые ошибки с работе с инвентарной карточкой и способы их исправить

Содержание статьи:

Как появляются ошибки?

Когда ошибки обнаруживаются?

Самые частые ошибки в инвентарной карточке и способы их решения

В первой статье рассматривали, как заполнять реквизиты ИК, и на что обращать внимание при заполнении.

Во второй — как заполнять таблицы ИК.

Как появляются ошибки?

Если при ведении учёта основных средств пользоваться документом «Операция (бухгалтерская)», в инвентарной карточке могут появиться ошибки. Так происходит, потому что эта операция не формирует записи в регистрах основных средств, а значит, в карточку основных средств и в специализированные отчёты информация не попадает. Поэтому лучше не пользоваться этой операцией при учёте основных средств.

Например, если увеличить стоимость основного средства с помощью документа Операция (бухгалтерская), это изменение отобразится в оборотке по счёту. Но в инвентарной карточке и ведомости остатков стоимость не изменится.

Когда ошибки обнаруживаются?

Вот основные ситуации, в которых становятся заметны ошибки:

- Когда нужно списать основное средство. В помощнике подбора его нет, а в оборотно-сальдовой ведомости есть.

- Когда нужно списать основное средство, его балансовая стоимость списывается, а начисленная амортизация — нет.

- Стоимость или начисленная амортизация в ведомости остатков отличаются от данных бухгалтерского учета в оборотно-сальдовой ведомости.

- В ведомости остатков основных средств остаточная стоимость выводится в отрицательном значении.

- При выводе на печать инвентарной карточки основных средств остаточная стоимость выводится неправильно.

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

-

Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

читайте также

Автор статьи

Екатерина Елизарова

Консультант по бухгалтерскому учету в государственных учреждениях

Как отнести основные средства на налоговые расходы, как быть, когда ОС приобретается в рассрочку, что происходит при выбытии ОС и ответы на другие вопросы с примерами.

В перечень расходов (статья 346.16 НК РФ), которые может учесть плательщик налога УСН, входят расходы на приобретение, сооружение и изготовление основных средств, а также на их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение. Расходы на приобретение ОС значительны, поэтому ошибки в учете могут дорого обойтись налогоплательщику. Посмотрим, как правильно учесть расходы.

Основные средства — это часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг), для управления организацией или сдачи в аренду, сроком полезного использования (СПИ) более 12 месяцев. Первоначальную стоимость объекта для отнесения к основным средствам для целей бухучета организация устанавливает самостоятельно — нижнюю границу стоимости можно установить не выше 40 000 рублей.

Налоговый учет ОС ведут только упрощенцы на УСН «доходы минус расходы». В состав ОС включается имущество, которое признается амортизируемым в соответствии со ст. 346.16 НК РФ. Должны соблюдаться следующие условия:

- имущество находится в собственности или является неотделимым улучшением арендованного имущества;

- имущество используется для получения дохода;

- срок полезного использования превышает 12 месяцев;

- первоначальная стоимость ОС превышает 100 000 рублей (40 000 рублей — до 2016 года);

Налоговый кодекс предписывает включать в первоначальную стоимость объекта ОС расходы на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования. Дополнительные расходы, которые включаются в первоначальную стоимость ОС, — это расходы на госпошлину, монтаж, ремонт (если приобретенное ОС требует ремонта) и так далее.

Теперь посмотрим, как правильно отнести основные средства на налоговые расходы

Если организация работает на УСН «Доходы», стоимость купленных или созданных ОС не списывается в расходы. Если же объект налогообложения «доходы минус расходы», стоимость имущества уменьшает налоговую базу. Для этого важно выполнение следующих условий:

- ОС введено в эксплуатацию;

- оплачено поставщику;

- поданы документы на регистрацию (для ОС, требующих государственной регистрации);

- расходы документально подтверждены, а имущество фактически используется в деятельности для получения дохода.

Помните, что для ОС, приобретенных во время применения УСН, и для ОС, приобретенных в период до применения УСН, порядок признания в расходах разный.

Сначала разберем ситуацию, когда основное средство приобретается в период применения УСН

Алгоритм признания в расходах для таких ОС:

- следим за выполнением всех вышеперечисленных условий;

- определяем, сколько отчетных дат осталось до конца года (это 31.03, 30.06, 30.09, 31.12);

- делим первоначальную стоимость ОС на количество отчетных дат, оставшихся до конца года;

- получившуюся после деления сумму включаем в расходы последними числами отчетных периодов.

Пример 1.

15 августа приобрели компьютер стоимостью 60 000 рублей, оплатили его поставщику и стали использовать в предпринимательской деятельности. До конца года две отчетных даты: 30 сентября и 31 декабря. Этими двумя датами по 30 000 рублей (60 000 руб. / 2 = 30 000 руб.) включаем стоимость компьютера в расходы.

Срок полезного использованния объекта ОС не влияет на порядок учета. В том числе, если приобретенный объект уже был в эксплуатации у другой компании.

Пример 2.

В декабре 2020 года приобретено оборудование стоимостью 38 000 руб. Его транспортировка, монтаж и настройка обошлись в 10 000 рублей. В итоге первоначальная стоимость ОС составила 48 000 руб. Монтаж оборудования закончился в январе 2021 года, и тогда же оборудование было введено в эксплуатацию и стало использоваться в предпринимательской деятельности.

48 000 руб. /4 = 12 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря 2021 года в расходы будет включено по 12 000 рублей.

Теперь рассмотрим порядок учета стоимости основных средств, приобретенных до перехода на упрощенку

Основные средства, приобретенные до перехода на УСН принимаются к учету по остаточной стоимости. Определим остаточную стоимость ОС по данным налогового учета по состоянию на начало первого года применения УСН. Она определяется:

- при переходе с ОСНО — цена приобретения (сооружения, изготовления) – амортизация, начисленная по данным налогового учета;

- при переходе с ЕНВД — цена приобретения (сооружения, изготовления) – амортизация, начисленная по данным бухучета.

Если имущество на момент перехода на УСН не оплачено полностью, к учету нужно принять лишь оплаченную часть остаточной стоимости. Для этого распределите сумму оплаты между остаточной стоимостью и амортизационными отчислениями по формуле:

Остаточная стоимость ОС для отражения в учете = Остаточная стоимость ОС на дату перехода / Первоначальная стоимость ОС × Оплаченная часть стоимость ОС

Включение в расходы стоимости ОС, приобретенных до перехода на УСН, зависит от срока полезного использования. Речь идет о том сроке, который установлен при вводе объекта в эксплуатацию, а не о том, который осталось доработать. В зависимости от срока полезного использования возможны три ситуации.

- При сроке полезного использования до 3 лет включительно остаточная стоимость ОС включается в расходы в течение первого календарного года применения УСН равными долями на дату окончания каждого отчетного периода: 31 марта, 30 июня, 30 сентября и 31 декабря.

Пример 3.

При приобретении копировального аппарата установлен срок полезного использования 3 года.

1 января 2020 года организация перешла на УСН. Остаточная стоимость копировального аппарата по данным налогового учета равна 42 000 рублей.

Организация отразит в расходах 31 марта, 30 июня, 30 сентября и 31 декабря 2020 года по 10 500 рублей (42 000 руб. /4 = 10 500 руб.) при условии, что отсутствует задолженность перед поставщиком копировального аппарата.

- При сроке полезного использования свыше 3 лет и до 15 лет включительно в первый год применения УСН включается в расходы 50% остаточной стоимости ОС, во второй год — 30% и в третий год — 20%. Отнесение на расходы производится равными долями: 31 марта, 30 июня, 30 сентября и 31 декабря.

Пример 4.

1 января 2020 года организация перешла с ОСНО на УСН. Остаточная стоимость автомобиля со сроком полезного использования 4 года (48 месяцев) на 1 января 2020 года составила 600 000 рублей. В течение 2020 года в расходах учитывается 50% остаточной стоимости автомобиля.

600 000 руб. × 50% = 300 000 руб.

300 000 руб. / 4 = 75 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 75 000 руб.

В течение 2021 года в расходах учитывается 30% остаточной стоимости автомобиля.

600 000 руб. × 30% = 180 000 руб.

180 000 руб. / 4 = 45 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 45 000 руб.

В течение 2022 года в расходах учитывается 20% остаточной стоимости автомобиля.

600 000 руб. × 20% = 120 000 руб.

120 000 руб. / 4 = 30 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 30 000 руб.

- При сроке полезного использования свыше 15 лет остаточная стоимость ОС включается в расходы равными долями последними числами отчетных периодов в течение первых 10 лет применения УСН.

Пример 5.

1 января 2020 года организация перешла с ОСНО на УСН. До перехода на УСН организация приобрела здание, остаточная стоимость которого на 01.01.2020 составила 10 млн рублей.

В течение 10 лет, с 2020 года по 2029 год, организация включит в расходы остаточную стоимость ОС последними числами отчетных дат (31 марта, 30 июня, 30 сентября и 31 декабря) равными долями по 10 000 000 руб. / 10 лет / 4 = 250 000 рублей.

При переходе с ОСНО на УСН дополнительно появляется обязанность восстановить налог, принятый к вычету. НДС восстанавливается не целиком, а пропорционально остаточной стоимости ОС в последнем квартале перед переходом и учитывается среди прочих расходов.

Пример 6.

Организация на ОСНО в 2016 году приобрела производственную линию стоимостью 500 000 рублей, в том числе НДС 20%. НДС в размере 100 000 рублей (500 000 × 20%) был полностью принят к вычету. С 01.01.2020 организация переходит на УСН. Остаточная стоимость объекта ОС на момент перехода составляет 300 000 рублей.

НДС нужно восстановить в сумме 60 000 рублей (100 000 рублей × 300 000 рублей / 500 000 рублей).

Выручку от реализации и выбытия основного средства нельзя уменьшить на любые расходы, связанные с его выбытием. То же самое, если выбытие ОС произошло по причинам, которые не зависят от организации: похищение, пожар, затопление и т.п., а расходы на его приобретение списаны не полностью.

Пример 7.

В 1 квартале организация приобрела сооружение стоимостью 1 млн рублей, выполнив все условия, необходимые для включения в расходы стоимости ОС. 31 марта в расходах учтено 1 000 000 / 4 = 250 000 рублей.

1 апреля этого же года сооружение уничтожено стихией. В этом случае организация не сможет учесть в расходах оставшиеся 750 000 рублей, так как не выполняется одно из условий для признания расходов: ОС перестало использоваться в деятельности организации.

Как быть, когда основные средства приобретается в рассрочку?

Стоимость имущества, приобретенного в рассрочку, можно списывать на затраты по мере оплаты. Но учитывать уплаченную сумму сразу в текущем квартале нельзя — ее надо разделить по оставшимся до конца года отчетным периодам. То есть поступать по аналогии с тем, как если бы учитывали полностью полученное ОС. Если же до конца года задолженность погасить не удастся, то неоплаченные части переходят на следующий год и учитываются в том же порядке.

Разберем этот алгоритм на примерах.

Пример 8.

2 сентября 2020 года организация приобрела в рассрочку, приняла к учету и стала использовать в своей деятельности катер стоимостью 3 600 000 рублей, оплатив при этом продавцу 600 000 рублей. По условиям договора организация должна ежеквартально погашать задолженность в сумме 600 000 рублей. Рассмотрим, в каком размере будут учитываться в расходах затраты на приобретение катера.

30 сентября 2020 года в расходы включается половина оплаченной суммы 600 000 рублей / 2 = 300 000 рублей. Оставшаяся половина учитывается в расходах 31 декабря 2020. Кроме того, в 4 квартале 2020 года организация перечислит еще 600 000 рублей, которые тоже должны быть учтены в расходах. В итоге 31 декабря 2020 года организация отразит в расходах 300 000 руб. + 600 000 руб. = 900 000 руб.

В 2021 году организация ежеквартально перечислит продавцу катера по 600 000 рублей.

600 000 рублей, уплаченные в 1 квартале, будут отнесены на расходы равными долями — по 150 000 рублей = 600 000 руб. /4, последними числами четырех отчетных дат: 31 марта, 30 июня, 30 сентября и 31 декабря.

600 000 рублей, уплаченные во 2 квартале, будут отнесены на расходы равными долями по 600 000 руб. / 3 = 200 000 руб. последними числами трех отчетных дат 30 июня, 30 сентября и 31 декабря.

600 000 рублей, уплаченные в 3 квартале, будут отнесены на расходы равными долями по 600 000 руб./ 2 = 300 000 руб. последними числами двух отчетных дат 30 сентября и 31 декабря.

600 000 рублей, уплаченные в 4 квартале, будут отнесены на расходы единовременно 31 декабря.

В результате в 2021 году в расходах учитывается:

31 марта: 150 000 рублей

30 июня: 150 000 + 200 000 = 350 000 рублей

30 сентября: 150 000 + 200 000 + 300 000 = 650 000 рублей

31 декабря: 150 000 +200 000 + 300 000 + 600 000 = 1 250 000 рублей

С приобретением разобрались. Осталось выяснить, что произойдет при выбытии основных средств

Стоимость выбывающих объектов ОС, которая была недоамортизированна, подлежит списанию с бухучета организации. Операция формируется на дату выбытия проводками: Дт 02 Кт 01 и Дт 91 КТ 01.

Разные основания выбытия ОС могут повлечь разные налоговые последствия.

Рассмотрим несколько ситуаций. Прежде всего, нужно отделить случаи выбытия ОС, при которых происходит передача права собственности от тех случаев, когда право собственности не передается.

В случаях, когда право собственности на объект основных средств не передается (ликвидировано, похищено, уничтожено стихией и т д.), расходы восстанавливать не нужно и подавать уточненные декларации тоже.

Когда происходит передача права собственности (продажа, дарение, передача в уставный капитал другой организации и т д.), расходы на приобретение ОС не придется восстанавливать в следующих случаях:

- передача права собственности на ОС со сроком полезного использования до 15 лет включительно произошла по истечении 3 и более лет после окончания года, в котором стоимость ОС включена в расходы.

- передача права собственности на ОС со сроком полезного использования более 15 лет произошла по истечении 10 и более лет после окончания года, в котором стоимость ОС включена в расходы.

В остальных случаях расходы на приобретение (сооружение, изготовление и т д.) ОС придется исключить из налоговых расходов, включив вместо них амортизацию, начисленную по правилам Главы 25 НК РФ. Пересчитать налоговую базу нужно за весь период пользования объектом. Ту часть стоимости, которая не будет отнесена на расходы путем начисления амортизации, учесть для целей налогообложения УСН не получится.

При этом необходимо подать уточненные декларации по УСН за все налоговые периоды, в которых база пересчитывается и доплатить налог в бюджет. Также надо доплатить пени за период просрочки и внести исправления в КУДиР за текущий год.

Пример 9.

15 апреля 2020 года организация приобрела ноутбук за 72 000 рублей и включила в расходы 30 июня, 30 сентября и 31 декабря 2020 по 24 000 рублей. При принятии ОС на учет установлен срок полезного использования 36 месяцев.

5 мая 2021 года ноутбук продан за 60 000 рублей. Как изменятся расходы организации в 2020-2021 гг?

Вместо 72 000 рублей в расходах следует отразить амортизацию, которая ежемесячно составит 72 000 руб. / 36 мес. = 2 000 руб.

По итогам 1 полугодия 2020:

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб.

- Включается в расходы амортизация в сумме 2 000 руб.

Итого расходы по итогам полугодия 2020 года уменьшатся на 22 000 руб.

По итогам 9 месяцев 2020:

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб. × 2 = 48 000 руб.

- Включается в расходы амортизация за июнь-сентябрь в сумме 2 000 руб. × 4 = 8 000 руб.

Итого расходы по итогам 9 месяцев 2020 года уменьшатся на 40 000 руб.

По итогам 2020 года:

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб. × 3 = 72 000 руб.

- Включается в расходы амортизация за июнь-декабрь в сумме 2 000 руб. × 7 = 14 000 руб.

Итого расходы по итогам 2020 года уменьшатся на 58 000 руб. — на эту же сумму увеличится налоговая база.

Необходимо доплатить налог в сумме 58000 руб. × 15% = 8 700 руб, пени и подать уточненную декларацию по УСН за 2020 год.

В расходах 2021 года с января по май следует учесть амортизацию в сумме 2 000 руб. ежемесячно.

Вопрос о том, можно ли при продаже ОС учесть в расходах его остаточную стоимость, — спорный. Из кодекса прямо не следует, что этого делать нельзя, но Минфин и ФНС считают, что это запрещено, так как перечень расходов при УСН ограничен, и такой вид расходов, как остаточная стоимость ОС, в нем не предусмотрен. Суды решают этот вопрос по-разному — иногда упрощенцам удается доказать, что они имели право списать и амортизацию, и остаточную стоимость (решение Арбитражного суда Ямало-Ненецкого автономного округа от 06.02.2018 по делу № А81-8554/2017, постановление Арбитражного суда Центрального округа от 23.06.2017 № Ф10-1838/2017 по делу № А54-5594/2016).

Учет основных средств при УСН «Доходы»

Упрощенцы, которые выбрали УСН «Доходы» не могут учитывать никаких расходов для целей налогообложения. Поэтому уменьшить налог за счет расходов, связанных с приобретением ОС, тоже не могут. Но это не значит, что объекты основных средств можно игнорировать — вести учет все-таки придется.

Остаточная стоимость основных средств важна как критерий или ограничение, позволяющее перейти на УСН и применять его. Соблюдать его должны все упрощенцы, независимо от выбранного объекта налогообложения. Порог остаточной стоимости ОС в 2020 году составляет 150 млн рублей и рассчитывается по данным бухучета.

При продаже ОС организации и предприниматели на УСН 6% учитывают поступления от реализации в общем порядке.

Автор статьи: Наталья Сорокина, эксперт сервиса Контур.Бухгалтерия