Типичными ошибками

являются следующие:

-

оценка

готовой продукции не соответствует

методу оценки,

установленному учетной политикой

организации; -

оценка

отгруженной продукции не соответствует

методу оценки,

установленному учетной политикой

организации; -

отражение

в учете как собственной готовой

продукции, выработанной

из давальческого сырья; -

неполное отражение

в учете выпущенной продукции; -

несвоевременное

отражение в учете отгруженной и

реализованной

продукции; -

отсутствие

налаженного аналитического учета

готовой продукции

по местам хранения и отдельным видам

готовой

продукции; -

отсутствие

инвентаризаций готовой продукции; -

неправильное

отражение в учете морально устаревшей,

испорченной

при хранении готовой продукции; -

неверное

отражение в бухгалтерском учете

различных товарно-материальных

ценностей как готовой продукции; -

отражение

товарообменных операций, минуя счет

реализации; -

реализация по

ценам в нарушение ценовой политики без

достаточного обоснования; -

неправильный

расчет и отражение в учете отклонений

фактической производственной

себестоимости готовой продукции от

стоимости ее по учетным ценам (при учете

готовой продукции по учетным ценам).

Также к наиболее

часто встречающимися ошибками в учете

движения готовой и отгруженной продукции

относятся:

— неприменение

организацией специализированных форм

первичной учетной документации по учету

готовой и отгруженной продукции;

— неполнота

оприходования на склад готовой продукции;

— некорректная

корреспонденция счетов, особенно при

использовании счета 40 «Выпуск продукции

(работ, услуг)»;

— несоответствие

данных аналитического и синтетического

учета;

— несоответствие

данных учета и счетов-фактур;

— неправильное

отражение возврата реализованной

продукции;

—

не отражение в книге продаж и книге

покупок налога на добавленную стоимость,

исчисленного соответственно с авансов

полученных и предъявленного к вычету

по авансам зачтенным;

—

несоответствие данных налоговых

деклараций книгам продаж, покупок и

регистрам бухгалтерского учета;

—

принятие к вычету НДС по счету-фактуре,

в котором в графе «Наименование товара»

не указаны наименование товаров (описание

выполненных работ или оказанных услуг).

Данное требование по заполнению

счета-фактуры отражено в п. 5 ст. 169 НК

РФ.

1 Оценка готовой продукции не соответствует методу оценки, установленному учетной политикой организации

Организации

могут

вести учет выпуска продукции двумя

способами:

• без использования

сч. 40 «Выпуск продукции (работ, услуг)»;

• с использованием

сч. 40.

Если

организация не использует сч. 40 «Выпуск

продукции (работ,

услуг)», тогда на сч. 43 «Готовая продукция»

учет выпуска

продукции отражается по фактической

себестоимости.

Если

организация использует сч. 40 «Выпуск

продукции (работ,

услуг)», то на сч. 43 «Готовая продукция»

продукция отражается

по нормативной или плановой производственной

себестоимости,

а отклонение ее от фактической

производственной себестоимости

списывается со сч. 40 в дебет сч. 90

«Продажи».

Необходимым

условием применения сч. 40 является

применение

на предприятии показателей нормативной

или плановой себестоимости,

что достигается обычно при использовании

нормативного

метода учета затрат на производство и

калькулирования себестоимости

продукции.

Вариант

учета выхода готовой продукции с

использованием сч.

40 нецелесообразно использовать, если

отклонения фактической

себестоимости продукции от нормативной

или плановой оказываются

значительными, а продукция реализуется

неритмично.

Задержки с реализацией продукции могут

привести к убыточности

организации, поскольку отклонения со

сч. 40 сразу списываются

на сч. 90, который ежемесячно закрывается

корреспонденцией

со сч. 99 «Прибыли и убытки». Если такие

факты

имеют место, аудитору следует указать

руководству предприятия

на неэффективность применяемого учетного

решения.

Готовая продукция

списывается в порядке реализации со

сч.

43 «Готовая продукция» в дебет сч. 90/2

«Продажи», только если она отгружена

или сдана покупателю

на месте и расчетные документы за нее

предъявлены этим

покупателям (заказчикам).

Если

договором поставки обусловлен момент

перехода права владения,

использования и распоряжения отгруженной

продукцией и риска ее случайной

гибели от предприятия к покупателю

(заказчику)

не в момент отгрузки или сдачи покупателю

на месте

(например, при экспорте продукции), то

до такого момента эта продукция

учитывается на сч. 45 «Товары отгруженные».

При фактической отгрузке ее производится

запись по кредиту сч.

43 «Готовая продукция» и дебету сч. 45

«Товары отгруженные».

Готовая продукция,

переданная другим предприятиям для

реализации на комиссионных и иных

подобных началах, также списывается

со сч. 43 «Готовая продукция» в дебет сч.

45 «Товары

отгруженные».

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- Опубликовано 25.11.2021 08:52

- Автор: Administrator

- Просмотров: 2487

Ранее мы рассказывали о проведении аудита МПЗ и выявляемых ошибках в отношении учёта материалов. Эта тема вызвала большой интерес среди наших читателей. Поэтому мы решили не останавливаться на достигнутом и в этой публикации остановимся на ошибках, встречаемых при аудите готовой продукции (ГП) в 1С: Бухгалтерии предприятия ред. 3.0.

Готовая продукция как часть МПЗ — конечный результат производственного процесса, как правило, предназначенный для продажи.

Аудиторская проверка участка ГП требуется большинству предприятий в сфере производства.

Цель проверки – анализ правильности и полноты оприходования готовой продукции, достоверного исчисления выручки от реализации и себестоимости реализованной продукции.

Рассмотрим самые распространенные ошибки, выявляемые в ходе аудиторской проверки в учете ГП:

1. В учётной политике не установлен порядок учёта готовой продукции или не применяется способ, закреплённый в учетной политике.

• оценка ГП не соответствует методу, который прописан в учётной политике организации (с применением счета 40 «Выпуск продукции (работ, услуг)» или без него).

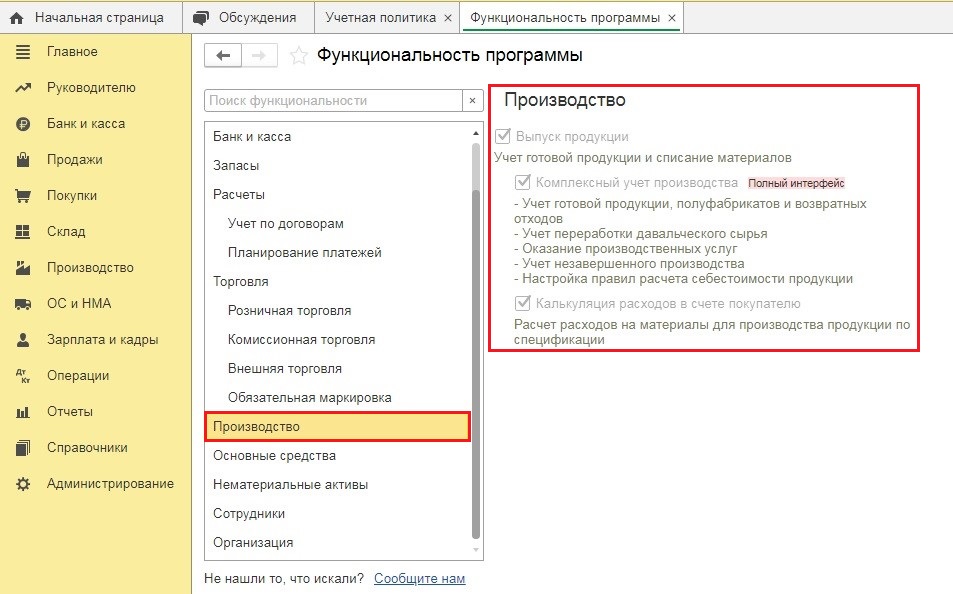

Чтобы в программе 1С: Бухгалтерия предприятия ред. 3.0 были доступны операции по учёту готовой продукции, ее следует настроить надлежащим образом.

В разделе «Главное» – «Функциональность» на вкладке «Производство» должен стоять флажок «Выпуск продукции».

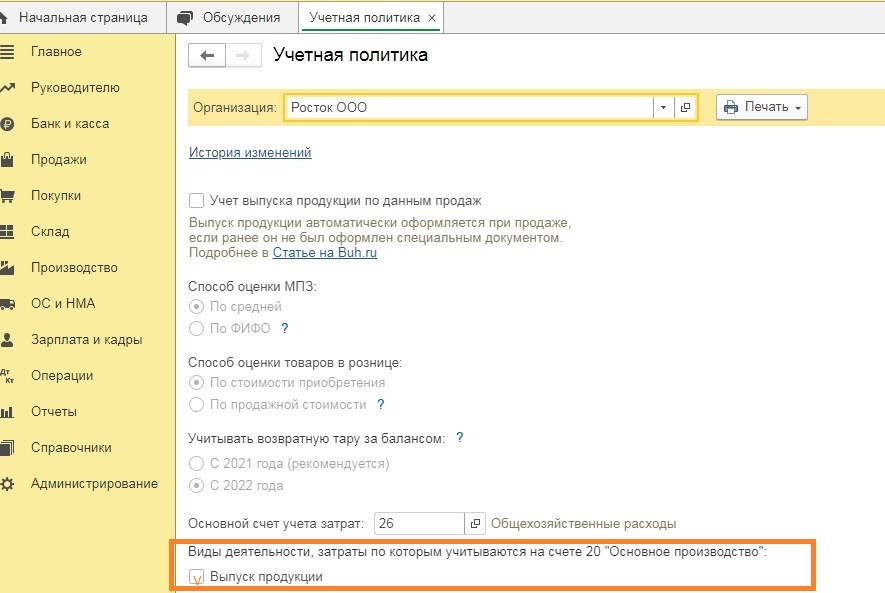

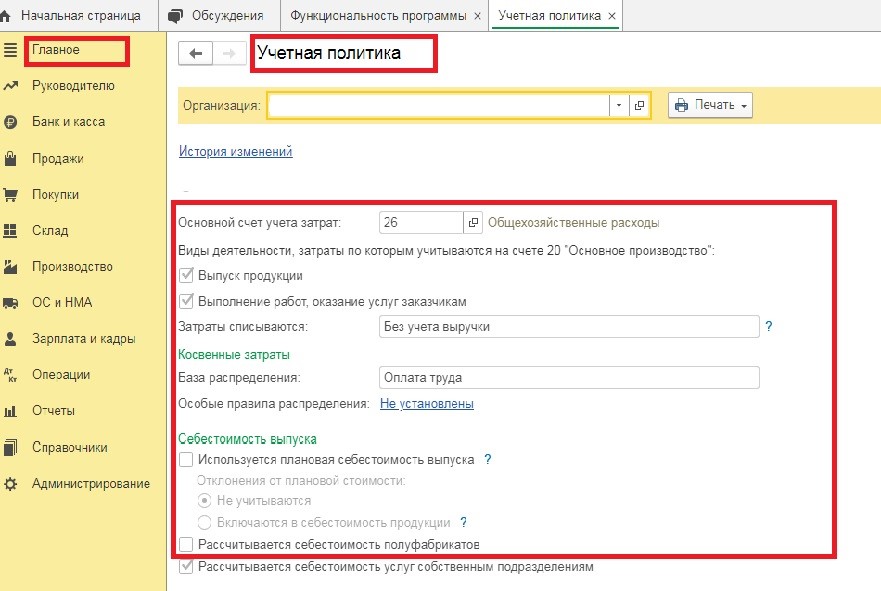

Кроме того, нужно правильно заполнить учётную политику: в форме её настройки на вкладке «Затраты» указать выпуск продукции как вид деятельности, учет затрат по которому осуществляется на счете 20 «Основное производство».

• Оценка отгруженного товара не соответствует способу, который прописан в учётной политике организации.

2. Отражение в учёте выпущенной продукции в неполном объёме;

3. Несвоевременное отражение в учете отгруженной и реализованной продукции.

• ГП отражается в учёте как реализованная, когда она должна быть отражена как отгруженная;

• ГП отражена в учете как отгруженная, при этом на основании условий договора она уже является реализованной.

4. Ненадлежащий аналитический учет готовой продукции.

• Отсутствие налаженного аналитического учета готовой продукции по местам хранения и отдельным её видам

Аналитический учет ГП должен вестись таким образом, чтобы в любой момент времени можно было получить точную информацию о продукции, любого вида, а также знать на каком складе она хранится.

• Несоответствие данных складского учёта данным бухгалтерского учета в отношении отгруженной и хранящейся на складе ГП;

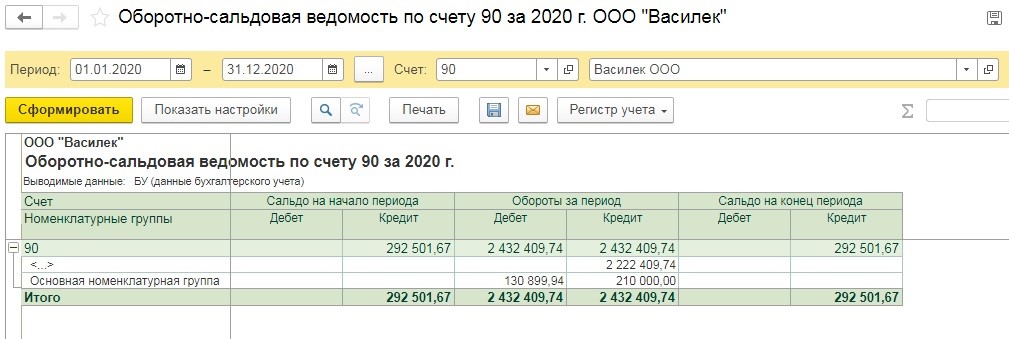

• Отсутствие аналитического учёта на счете 90 «Продажи»;

• Несоответствие данных аналитического и синтетического учёта готовой продукции.

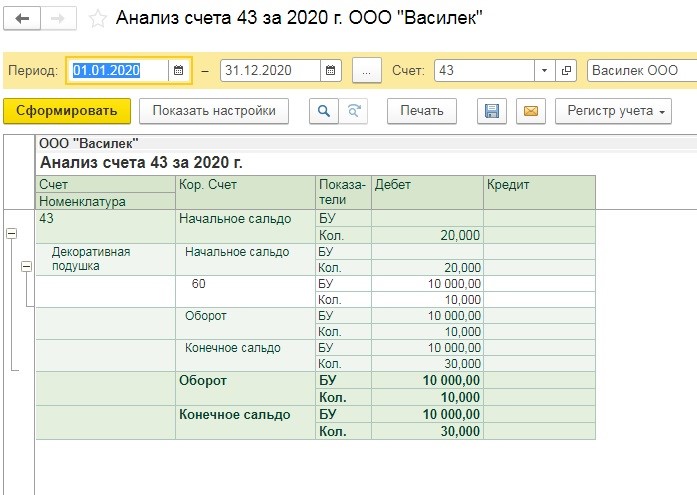

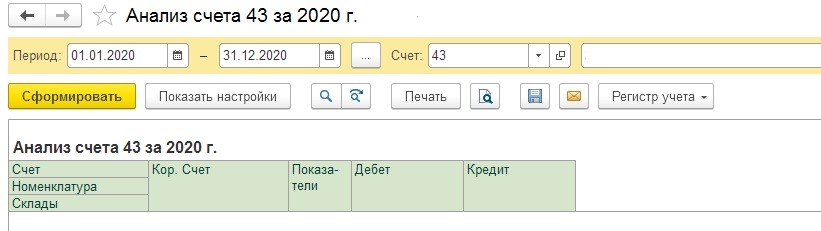

5. Производственные предприятия ведут учет без использования счета 43 «Готовая продукция».

В учёте отсутствует информация о фактической себестоимости отдельных видов изготовленной продукции.

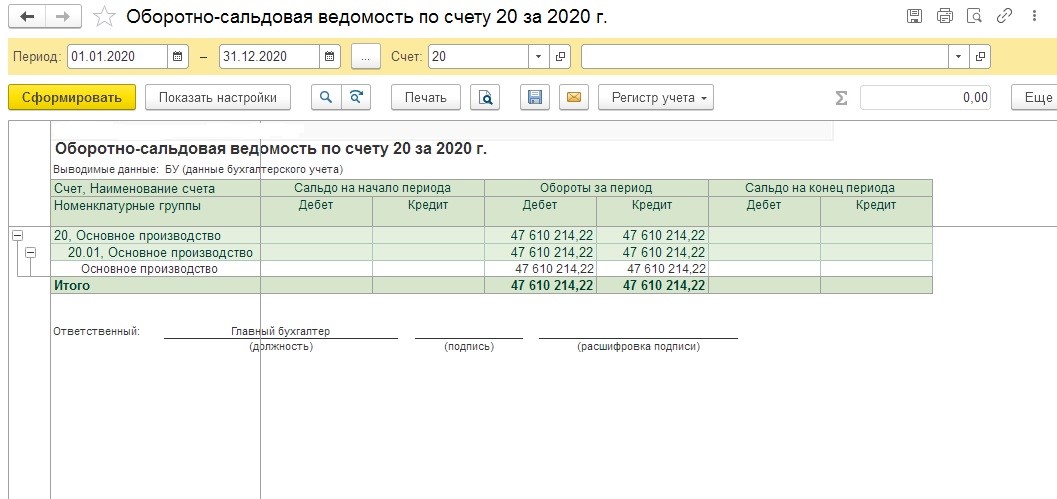

Аналитический учет по счету 20 «Основное производство» организован в разрезе единственной номенклатурной группы «Основное производство».

Счет 43 «Готовая продукция» не применяется.

6. Необоснованное использование счёта 45 «Товары отгруженные» для учёта отгруженной, но неоплаченной продукции;

7. Неправильный расчёт и отражение в учёте отклонений производственной себестоимости ГП по факту от стоимости её по учетным ценам

В 1С: Бухгалтерия предприятия ред. 3.0 раздел «Производство» отвечает за учёт производственных процессов, для выпуска продукции есть отдельный подраздел.

8. Не проводится инвентаризация при смене материально-ответственных лиц или перед составлением годовой отчётности.

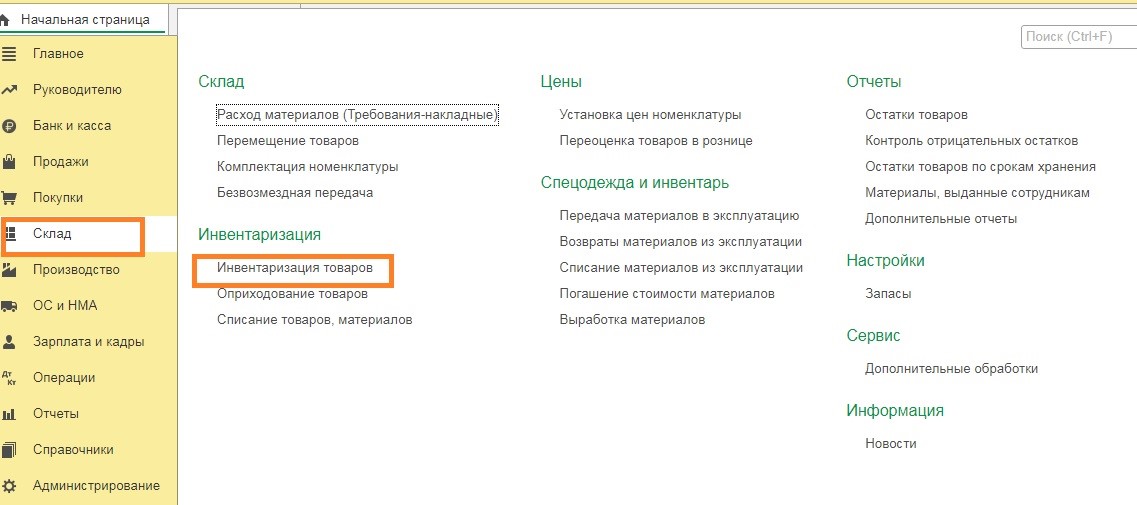

В 1С: Бухгалтерии предприятия ред. 3.0 приказ о проведении инвентаризации и саму инвентаризационную опись по готовой продукции можно сформировать в разделе «Склад», подраздел «Инвентаризация товаров».

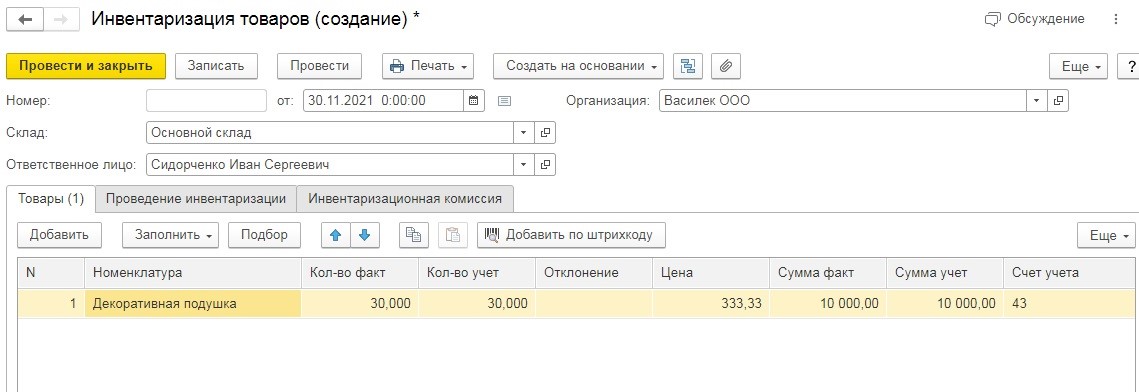

Создаем новый документ «Инвентаризация товаров», указываем дату, выбираем нужный склад.

Далее последовательно заполняем закладки «Товары», «Проведение инвентаризации», «Инвентаризационная комиссия».

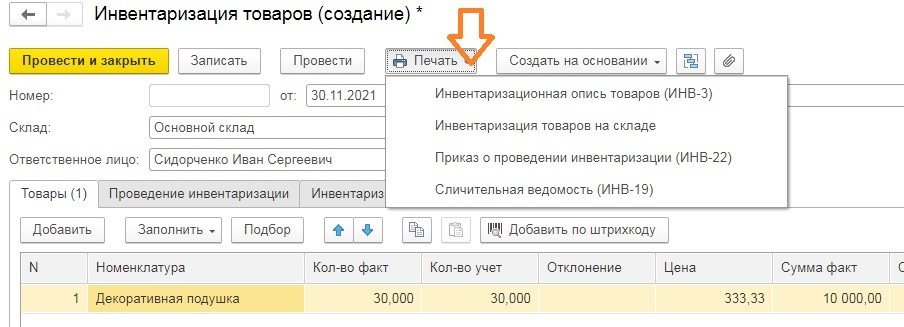

После проведения документа возможно распечатать приказ инвентаризационные и сличительные ведомости.

9. Нарушение методологии бухгалтерского учета готовой продукции и товаров.

Неправильное отражение товарно-материальных ценностей как готовой продукции.

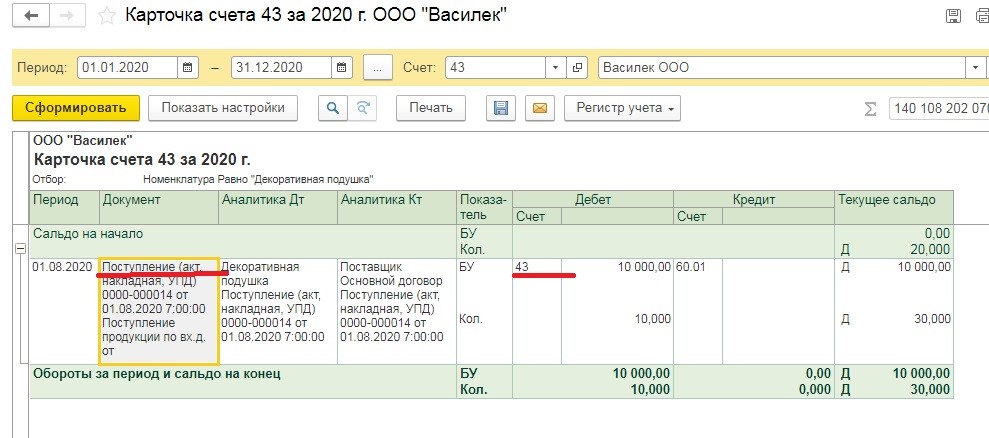

Например, по счёту 43 «Готовая продукция» отражено приобретение товара (МПЗ). Действующим Планом счетов бухгалтерского учета и Инструкцией по его применению данная корреспонденция счетов не предусмотрена.

Следовало для покупных товаров применять счета 10 «Материалы», 41 «Товары».

10. Нарушения, допущенные при оформлении первичных документов по учёту готовой продукции;

11. Нарушение порядка бухгалтерского учёта неликвидной, устаревшей, испорченной при хранении продукции;

12. Исправления по выявленным ошибкам прошлых лет в отчетном периоде путём увеличения выручки от продажи продукции текущего периода;

13. Не создаются резервы под обесценение материально-производственных запасов.

Если на отчетную дату выявлены признаки обесценения запасов, такие как моральное устаревание запасов, потеря ими первоначальных качеств, снижение их рыночной стоимости, сужение рынков сбыта, то необходимо определить чистую стоимость продажи этих запасов, в частности готовой продукции. Если в результате наличие обесценения подтвердится, то в бухгалтерском учете следует создать резерв под обесценение запасов.

Операции по созданию и списанию резерва отражаются на счете 14 «Резервы под снижение стоимости материальных ценностей».

14. Неправильное распределение прямых расходов на остатки готовой продукции и реализуемую продукцию, что повлекло завышение расходов при исчислении налога на прибыль.

Приведённые в публикации нарушения могут свидетельствовать о недостаточном уровне внутреннего контроля учёта готовой продукции и товаров.

По результатам аудиторской проверки оценивается уровень существенности ошибок и их итоговое влияние на достоверности бухгалтерской отчетности в отношении готовой продукции, а также мнение, выражаемое в аудиторском заключении.

Правильные настройки 1С: Бухгалтерия предприятия ред. 3.0 и организация надлежащего учёта готовой продукции позволит минимизировать риск допущения ошибок в данном разделе бухгалтерского учёта.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Практика показывает: ни одна аудиторская проверка не обходится без выявления ошибок в ведении бухгалтерского или налогового учёта и составления финансовой отчётности. Конечно, часть ошибок возникает из-за банальной невнимательности, но тем не менее значительная часть является результатом неверной интерпретации нормативных актов или незнания последних изменений законодательства. Основываясь на нашей практике, мы представляем вам 10 наиболее часто встречающихся ошибок, выявляемых в ходе аудита, а также рекомендации наших аудиторов, которые помогут их избежать.

1. Недостаточный контроль за формированием форм бухгалтерской отчетности

Часто компании, применяющие программное обеспечение для автоматизации формирования бухгалтерской отчетности, не уделяют должного внимания контролю за полученным результатом. В такой отчетности возможны самые различные ошибки – от несущественных несоответствий данным учета до серьезных искажений.

Мы рекомендуем в обязательном порядке контролировать и проверять результат автоматического заполнения отчетных форм.

2. При формировании бухгалтерской отчетности искажаются показатели дебиторской и кредиторской задолженности (завышаются или занижаются)

Как правило, завышение показателей происходит из-за не проведенного своевременно зачета полученного или выплаченного аванса.

Занижение данных о дебиторской и кредиторской задолженности, как правило, происходит вследствие сворачивания задолженности по разным контрагентам. К таким случаям относится свернутое отражение задолженности перед сотрудниками компании по заработной плате или по подотчетным суммам. Встречаются случаи свернутого отражения задолженности по налогам или по взносам на социальное страхование.

Для целей корректного отражения дебиторской и кредиторской задолженности, мы рекомендуем контролировать своевременный зачет полученных/выплаченных авансов. Мы также рекомендуем контролировать отсутствие свернутой дебиторской и кредиторской задолженности по разным контрагентам в отчетности.

3. Компании не начисляют необходимые резервы – резерв по сомнительным долгам, резерв под обесценение материальных ценностей

В условиях кризиса некоторые компании отказались от начисления резервов полностью или стараются свести их величины к минимуму, ведь начисление резерва напрямую снижает показатель полученной в текущем периоде прибыли.

Напомним, что показатели бухгалтерской отчетности должны давать достоверное представление о финансовом состоянии организации. В случае наличия сомнительной дебиторской задолженности или запасов, которые морально устарели, и возможность их дальнейшей реализации вызывает сомнения, компании обязаны начислить соответствующие резервы в отчетности.

4. Компании начисляют отложенные налоговые активы в отчетности по налоговым убыткам без оценки возможности использования этого актива

По правилам налогового законодательства, компании вправе переносить налоговые убытки на будущее в течение 10 лет. Зачастую компании, даже такие, которые генерируют налоговые убытки из года в год, отражают отложенный налоговый актив в балансе, при этом не оценивая реальные возможности компании использовать накопленный налоговый убыток.

Согласно нормам бухгалтерского учета, отложенные налоговые активы признаются в отчетности при условии существования вероятности того, что компания получит налогооблагаемую прибыль в последующих отчетных периодах. В случаях, когда компании из года в год генерируют налоговые убытки, вероятность использования накопленного убытка в полном объеме весьма маловероятна. Следовательно, признание отложенного налогового актива по налоговому убытку не всегда правомерно, а в некоторых случаях может быть расценено как неправомерное завышение активов.

Мы рекомендуем компаниям отражать отложенные налоговые активы с учетом оценки финансовых перспектив и имеющихся прогнозов по налоговым результатам.

5. Неверно определяется дата оприходования материальных ценностей при импорте товаров

Очень часто при закупках материалов или товаров от иностранного поставщика, бухгалтерия отражает их приход в бухгалтерском учете на дату штампа таможенной службы «Выпуск разрешен». Обращаем внимание, что все активы организации должны быть оприходованы на дату перехода права собственности на них. Момент перехода права собственности, как правило, определяется соглашением сторон. Зачастую момент перехода права собственности приравнен к моменту перехода рисков, который, в свою очередь, переходит, как правило, в момент передачи товара от продавца перевозчику. Соответственно, на практике это означает, что именно на эту дату товары должны отражаться в учете.

Неверное определение даты отражения в учете товаров приводит к искажениям показателей отчетности, а также к неверному определению курса валюты, по которому должна отражаться стоимость товара.

Мы рекомендуем отражать приобретенные ценности по импортным договорам с учетом условий договоров о переходе права собственности.

6. Компании не отражают активы в составе объектов основных средств, по которым не перешло право собственности

В договорах покупки крупного оборудования, машин, даже объектов недвижимости может быть предусмотрена отсрочка платежа от нескольких месяцев до нескольких лет. При этом поставщик в целях подстраховки может предусмотреть переход права собственности на продаваемый объект только после получения полной оплаты за него. При этом акт приема-передачи объекта составляется сразу, компания использует основное средство в производственной деятельности.

В этом случае часто компании-покупатели отражают основное средство на забалансовых счетах, руководствуясь формальным отсутствием перехода права собственности, что является некорректным. В данном случае нам следует обратиться к нормам ПБУ 6/01 «Учет основных средств». Среди критериев признания объекта в качестве основного средства указаны стоимостная оценка свыше 100 тыс. руб., срок предполагаемого использования свыше 12 месяцев, способность приносить выгоду и готовность к эксплуатации. Условий о факте перехода права собственности ПБУ 6/01 не содержит.

Более того, общие принципы, на которых базируется учет и составление отчетности, требуют, чтобы отражение в бухгалтерском учете фактов хозяйственной деятельности происходило исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой).

Мы рекомендуем отражать объекты в составе основных средств в соответствии с критериями, указанными в ПБУ 6/01, не дожидаясь формального перехода права собственности.

7. Компании не отражают расходы в бухгалтерском учете до получения первичных документов поставщиков

Бухгалтеры компаний часто не отражают в бухгалтерском учете расходы, руководствуясь отсутствием первичного документа от поставщика (например, акта по оказанным услугам). Во многих случаях такая позиция связана стремлением сблизить бухгалтерский учет и налоговый учет (ведь для налога на прибыль расходы нельзя признать в отсутствие первичных документов от контрагента). Учитывая, что на практике неполучение документов от поставщиков или их получение со значительным опозданием очень распространено, такой подход может привести к недоотражению значительной суммы расходов, относящейся к отчетному году, и как следствие к неправомерному завышению прибыли за отчетный год. При таком подходе финансовый результат искажается, и собственники компании вводятся в заблуждение завышенными прибыльными показателями.

Расходы подлежат отражению в регистрах бухгалтерского учета на дату выполнения условий их признания в соответствие с ПБУ «Расходы организации» 10/99. Согласно нормам данного ПБУ расходы признаются в бухгалтерском учете при наличии следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Как видно, среди условий признания расходов отсутствует наличие первичного документа от контрагентов.

Таким образом, в случаях, когда расходы фактически произведены, и вышеперечисленные условия выполняются, компании должны отразить расходы в учете. В ином случае, прибыль компании за отчётный год будет необоснованно завышена.

Мы рекомендуем компаниям на основании заключенных договоров анализировать фактически произведенные расходы. При выполнении вышеуказанных условий для признания расходов – мы рекомендуем компаниям составлять внутренний первичный документ, на основании которого расход будет отражен в учете. После получения первичного документа от контрагента, при необходимости в учет могут внесены изменения.

Такой подход обеспечит достоверное отражение финансовых результатов компании.

8. Компании выплачивают премии руководителю без получения письменного одобрения собственника

Зачастую выплата бонусов руководителю компании, прямо не предусмотренных условиями заключенного трудового договора, документально оформляется только приказом самого же руководителя. Такая позиция может повлечь претензии, во-первых, со стороны собственников (участников, акционеров) относительно факта выплаты или размера бонуса, во-вторых со стороны налоговых органов по вопросу обоснованности и документального подтверждения данных расходов.

В зависимости от условий заключенных трудовых договоров, а также от положений уставных документов, премирование руководителя может находится в рамках полномочий общего собрания участников (акционеров) или совета директоров.

Мы рекомендуем компаниям выплачивать премии руководителям только на основании прямого указания в трудовом договоре, а при его отсутствии – на основании решения участников (акционеров) или совета директоров.

9. Компании не отражают в составе доходов присужденные судом штрафы и неустойки

В соответствии с Налоговым кодексом России причитающиеся по решению суда суммы должны отражаться в составе внереализационных доходов на дату вступления в силу решения суда.

Зачастую в бухгалтерию компаний не поступает оперативная информация о статусе судебных процессов. Это приводит к тому, что компания не отражается в составе доходов присужденные судом суммы неустоек, штрафов и иных платежей, причитающихся к получению. Несвоевременное отражение таких доходов приводит к недоплате налога на прибыль.

Мы рекомендуем компаниям отслеживать результаты судебных процессов для своевременного отражения в учете их результатов.

10. Компании не применяют правила «тонкой капитализации» при расчете процентов по контролируемой задолженности

Компании не всегда контролируют условия, при которых полученные займы признаются контролируемыми для целей налогообложения. В частности, в случаях, когда российские компании, аффилированные по отношению к иностранным участникам российской компании, выступают поручителями по долговому обязательству перед неаффилированным займодавцем. Напоминаем, что в таких случаях, задолженность также признается контролируемой, и проценты по ней признаются в расходах в особом порядке.

Также зачастую компании не признают контролируемой задолженность при получении займов от «сестринских» иностранных компаний, не имеющих прямого или косвенного владения в капитале российской организации. Несмотря на то, что пока Налоговое законодательство не приравнивает такую задолженность к контролируемой, тенденции судебной практики свидетельствуют в пользу высокого налогового риска данной позиции, что может привести к значительным налоговым доначислениям.

Также важно отметить, что с 2017 года в понятие контролируемой задолженности внесены изменения на законодательном уровне, и начиная с 2017, к примеру, займ от сестринской компании будет признаваться контролируемым на основании положений Налогового кодекса.

Вы можете обратиться в компанию Awara для получения подробной и независимой экспертизы соблюдения правил ведения бухгалтерской или налоговой отчётности в Вашей компании. Ознакомьтесь со списком наших аудиторских услуг.

Контакты

- info@awara-russia.com

- +7 495 225-30-38 Москва

- +7 812 244-75-49 Санкт-Петербург

- +7 4822 63-00-62 Тверь