Кассовая дисциплина — это свод правил, установленный законодательством. И соблюдать их должны все компании и индивидуальные предприниматели, которые так или иначе соприкасаются с финансами, — в ином случае можно получить штраф за нарушение. Однако знают границы дозволенного далеко не все! Иначе проверки не выявляли бы большое количество одинаковых ошибок. Рассказываем, каких именно и как их избежать.

1. Отсутствие записи о поступлении наличных

Это может произойти из-за невнимательности или умышленно — например, если «решено» проводить операции мимо кассы. Но это прямое нарушение! Запись о поступлении денег должна делаться в кассовой книге, важно фиксировать каждое поступление наличных. Никаких исключений!

Если финансовую операцию не зарегистрировали, налоговая служба вправе негодовать. Нарушителю грозит штраф: от 40 тыс. до 50 тыс. рублей для компании, от 4 тыс. до 5 тыс. рублей для ИП.

2. Отказ от ведения кассовой книги при переходе на упрощенную систему налогообложения

Компаниям нужно вести кассовую книгу в любом случае, обязательно фиксировать все операции с финансами. Отказ от этого документа могут позволить себе только ИП, если переходят на упрощенное налогообложение. Штраф за отказ от кассовой книги в этом случае не предусмотрен. А для компаний он составит от 40 тыс. до 50 тыс. рублей.

3. Превышение лимита кассы

В кассе не может лежать абсолютно любая безотчетная сумма из ниоткуда. ИП имеют право не устанавливать лимит, но если все же это сделали — обязаны соблюдать планку. Поэтому лучше заранее подумать, будете вы ставить границы или нет. Изменить решение по ходу пьесы не выйдет.

Все наличные деньги, превышающие лимит, компании должны сдавать в кредитную организацию. В ином случае фирму оштрафуют на сумму от 40 тыс. до 50 тыс. рублей, ИП — от 4 тыс. до 5 тыс. рублей.

4. Трата наличных денег из кассы на аренду рабочего пространства

Нельзя взять вырученные наличные средства из кассы и отдать их за аренду офиса. Для этой цели деньги нужно снять с банковского счета юридического лица и только потом произвести оплату. Касса — это не личный карман руководителя, а учет и отчет перед государством.

Если такая манипуляция с деньгами и арендой все же была произведена, компанию оштрафуют на 40—50 тыс. рублей, а ИП — на 4—5 тыс. рублей.

5. Выдача наличных сотруднику без документа

Как и в случае с арендой, нельзя взять деньги из кассы и отдать их сотруднику даже на рабочие нужды. Например, чтобы купить картридж в принтер или отправить человека в командировку. Все действия должны быть в отчетах, а для этого необходимо заявление работника или приказ. Только по этим документам компания или ИП имеет право выдавать деньги внутри бизнеса.

В ином случае грозит штраф в уже известную сумму: 40—50 тыс. рублей для компании, 4—5 тыс. рублей для ИП.

6. Отсутствие чека

Если чек просто не пробили без всяких причин, компании лучше сообщить об инциденте раньше, чем об этом узнает инспекция. В ином случае фирме грозит штраф 75—100% от суммы расчета, но не менее 30 тыс. рублей. Правила есть правила: все обязаны пользоваться онлайн-кассами. И компании, и ИП, которые в ином случае получат штраф в размере 25—50% от суммы расчета, но не менее 10 тыс. рублей.

Если чек не пробили по объективной причине, например сломался кассовый аппарат, то все равно нужно сообщить об этом в инспекцию самостоятельно. Тогда штрафов не последует. Однако не забудьте сообщить и реквизиты чеков по всем операциям, которые не удалось зафиксировать.

7. Отказ в выдаче чека

Бывает и другая ситуация: когда продавец отказывается выдавать чек по требованию клиента. Это уже умышленное нарушение, ведь фирма и ИП обязаны это делать, а если возникают проблемы с выдачей бумажного чека, можно сделать это в электронном виде. В случае нарушения компании грозит предупреждение или штраф в размере 10 тыс. рублей, ИП — предупреждение или штраф в 2 тыс. рублей.

Чтобы избежать подобных санкций, следует внимательно относиться к ведению кассы и правилам выдачи чеков. Тогда вы минуете штрафы и сможете работать спокойно!

Мнение автора может не совпадать с мнением редакции

Достоверность ведения учета в компании необходимо периодически проверять. Но не всегда требуется такое трудоемкое мероприятие как комплексный аудит всей бухгалтерии. Нередко производится только проверка каких-либо отдельных важных участков. Работа с наличными деньгами, несомненно, относится к таким значимым разделам учета. Рассмотрим, как производится аудиторская проверка кассовых операций.

Цель и задачи аудита кассовых операций

Любой аудит — это проверка соответствия того или иного процесса установленным нормам. Аудит кассовых операций — не исключение. Но кроме того, необходимо учитывать специфику участка — работу с наличными деньгами.

Проверка соблюдения порядка ведения кассовых операций решает следующие задачи:

-

контроль за сохранностью денег и других ценностей;

-

проверка оформления первички по работе с наличностью;

-

проверка учета кассовых операций;

-

отслеживание инвентаризаций;

-

контроль за использованием контрольно-кассовой техники (ККТ);

-

проверка соблюдения лимитов.

Проверка работы с наличностью может проводиться как специалистами самого предприятия, так и сотрудниками внешних компаний.

Обязательный аудит именно кассовых операций в общем случае законом не предусмотрен. Но если компания подпадает под общие критерии для обязательного аудита (ст. 5 закона от 30.12.2008 № 307-ФЗ), то проверяющие, конечно, не обойдут своим вниманием и кассовые документы.

Как выбрать аудиторскую компанию и почему рейтинг крупнейших не единственный критерий?

Методы проверки кассовых операций

Т.к. речь идет о работе с ценностями, то в первую очередь необходимо провести их инвентаризацию. При анализе бухгалтерских документов применяются сплошной, выборочный или комбинированный методы.

Из-за важности данного участка аудит кассовых операций и денежных документов чаще всего производится путем сплошной проверки.

Но если объем работы очень большой, то может использоваться и комбинированный метод. В этом случае сплошь проверяются только отдельные периоды, например, те, по которым имеется информация о возможных нарушениях.

Порядок проведения проверки

Любая проверка начинается с составления плана аудита. На этом этапе оценивается объем работы, выбираются применяемые методики и составляется блок-схема аудита.

Порядок проведения аудита кассы состоит из следующих этапов:

- Инвентаризация.

Процедура проверки на этом этапе также включает контроль условий хранения ценностей. Здесь нужно отметить, что порядок хранения денег на каждом предприятии определяется руководителем. Указание ЦБ РФ от 11.03.2014 № 3210-У не содержит общих требований к оборудованию кассы. Поэтому производится проверка соответствия кассового помещения внутренним регламентам организации. - Проверка общих внутренних документов компании, регламентирующих работу с наличными.

К ним относятся, например, правила хранения ценностей в кассе, упомянутые в предыдущем пункте. Также в организации обязательно должна быть должностная инструкция кассира и договор с ним, предусматривающий полную материальную ответственность. - Проверка первички.

Здесь контролируется соблюдение форм применяемых бланков и корректность их заполнения. На сегодня большинство форм первички организации могут разрабатывать сами. Но к кассовым документам это не относится — их нужно заполнять в строгом соответствии с указанием № 3210-У. ИП могут не придерживаться требований ЦБ РФ. Но на практике ИП часто все равно работают с наличностью на общих основаниях, т.к. это упрощает контроль за движением денег. - Проверка бухучета.

Все данные первички должны быть в точности перенесены на учетные регистры, а сальдо по счетам — соответствовать фактическому наличию средств в кассе. Также необходимо проверить и соблюдение лимита остатка денежных средств. Его предприятия рассчитывает самостоятельно, в соответствии с приложением к указанию № 3210-У. ИП имеют право не устанавливать лимит кассы.

Важно!

Индивидуальные предприниматели могут накапливать денежные средства в кассе без ограничений (п. 2 Указания № 3210-У). Вместе с тем, если малое предприятие не воспользуется таким правом и установит лимит, то оно будет обязано его соблюдать (Письмо Банка России от 08.12.2014 № 29-1-1-6/9698).

- Проверка проведения инвентаризаций.

Периодичность инвентаризаций кассы устанавливается руководителем предприятия и закрепляется в учетной политике или в отдельном положении. Также существуют и ситуации, когда инвентаризация обязательна: перед сдачей отчетности, при смене кассира и т.п. Следует проверить соблюдение периодичности, оформление актов (форма ИНВ-15) и отражение в учете выявленных отклонений. - Если организация работает с населением, то нужно проверить порядок использования ККТ. Действующая редакция закона от 22.05.2003 № 54-ФЗ («О применении ККТ…») предусматривает в течение 2017-2021 годов поэтапный переход на технику нового образца (онлайн-кассы). Сроки, начиная с которых необходимо применять онлайн-кассы, зависят от категории (организация или ИП), вида деятельности и налогового режима. Поэтому в рамках аудита нужно проследить за своевременностью обновления кассовой техники с учетом характеристик проверяемой компании.

- Иногда организации и предприниматели рассчитываются наличными деньгами и между собой. Тогда при аудите расчетных операций нужно проконтролировать, чтобы объемы оплаты наличными по одной сделке не превышали 100 тыс. руб.

Какие нарушения могут быть выявлены при проверке кассовых операций

По итогам ревизии составляют акт проверки кассовых операций, в котором могут быть отражены следующие нарушения:

-

Несоответствие между остатком ценностей в кассе и данными учета. Здесь важно отметить, что нарушением является не только недостача, но и излишек. Наличие «лишних» денег говорит о том, что часть приходных операций не подтверждена документально.

-

Отсутствие необходимых документов, регламентирующих кассовые операции в компании, например, должностной инструкции кассира или порядка проведения инвентаризаций.

-

Нарушение формы или порядка заполнения первичных документов. Это может быть, например, отсутствие подписей ответственных лиц. Также нужно отметить, что в кассовых документах не допускаются исправления, даже если они заверены.

-

Нарушение порядка применения ККТ.

-

Превышение установленных лимитов остатка в кассе или расчетов наличными.

-

Неверный перенос данных первички в учетные регистры.

Штрафы за кассовые нарушения предусмотрены ст. 15.1 КоАП РФ и составляют от 4 до 5 тыс. руб. для должностных лиц и от 40 до 50 тыс. руб. — для организаций.

Отдельно предусмотрены наказания за нарушения, связанные с применением ККТ (ст. 14.5 КоАП РФ). Здесь установлены как фиксированные штрафы, так и санкции, привязанные к сумме расчета.

Максимально с должностного лица может быть взыскано 10 тыс. руб. или 50% от незаконного расчета, с организации — 40 тыс. руб. или 100% суммы расчета.

Как избежать проблем при работе с наличностью

Касса — это весьма сложный участок бухучета и для ее безошибочного ведения необходима работа профессионалов высокого уровня.

А если таких специалистов в компании нет, то логично воспользоваться услугами консалтинговой фирмы.

Передача кассовых операций на аутсорсинг появилась на российском рынке относительно недавно.

Как и любой другой вид аутсорсинга, она позволяет снизить расходы и повысить эффективность бизнеса.

Передача бухгалтерского учета на аутсорсинг

В большинстве случаев передача на аутсорсинг отдельных разделов учета позволяет добиться существенной экономии. Поэтому, если грамотно обосновать выгоду для руководства компании, то оно примет предложение о такой форме ведения бухгалтерии.

Для принятия объективного решения уточните наши цены, а лучше — запросите развернутое коммерческое предложение.

В частности, кроме прямой экономии, передача учета в руки профессионалов приводит и к снижению налоговых рисков.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

13. 5 Обобщение результатов проверки и рабочие документы аудитора по результаудитам проверки кассовых операций

Аудитор

проверяет расходование наличных денег

из кассы. Аудитору необходимо знать,

что заработная плаудита, пособия по

временной нетрудоспособности, премии

выдаются из кассы не по кассовым ордерам,

а по платежным и расчетно-платежным

ведомостям, которые подписывают

руководитель организации и главный

бухгалтер. При этом все выплаты должны

быть персонифицированы и содержать

подпись получателя денег. Возможна

выдача денег по доверенности, в этом

случае кассир делает запись «по

доверенности», а саму доверенность

прикрепляет к ведомости.

При

проверке расходования денежных средств

подотчетными лицами необходимо

руководствоваться порядком ведения

кассовых операций, согласно которому

лица, получившие наличные деньги

подотчет, обязаны не позднее 3 рабочих

дней по истечении срока, на который они

были выданы, или со дня возвращения из

командировки предъявить в бухгалтерию

организации отчет об израсходованных

суммах и произвести

окончательный расчет по ним.

Аудитор выясняет

своевременно ли в организации закрывают

подотчетные суммы. Если данное

требование не выполняется, аудитору

нужно получить письменные объяснения

от соответствующих должностных лиц.

Аудитор

проверяет соблюдение порядка применения

контрольно-кассовых машин. Необходмио

учитывать, что при денежных расчетах с

покупателями должны применяться модели

(типы) ККМ, допускаемые к использованию

на территории России и внесенные в

Государственный реестр ККМ. Все ККМ

подлежат регистрации в налоговом

органе по месту нахождения организации.

Организации,

использующие ККМ для учета выручки,

должны вести книгу кассира-операциониста,

в которой фиксируют показания счетчика

ККМ на начало и конец рабочего дня, сумму

поступившей за день выручки. Если в

организации используют несколько ККМ,

на каждую из них должна быть заведена

книга кассира-операциониста.

Аудитор

устанавливает полноту оприходования

выручки через ККМ путем

сверки

на идентичность суммы по данным

контрольной ленты, книги кассира-операциониста,

кассовой книги. Одновременно необходимо

проверить, сделаны ли на полученные

суммы записи по счетам учета реализации.

Контроль за

соблюдением правил использования ККМ

и полнотой учета выручки осуществляют

налоговые органы.

Типичные ошибки:

— отсутствие

первичных кассовых документов;—

оформление кассовых документов с

нарушением установленных требований;—

несоблюдение установленного лимита

расчетов наличными деньгами между

юридическими

лицами;— некорректное отражение кассовых

операций в учетных регистрах;

— арифметические

ошибки при подсчете оборотов и остатков;—

неправильные корреспонденции счетов;

— хищение

денежных средств из кассы;— неоприходование

и присвоение поступивших денежных

средств из банка, от различных юридических

лиц по доверенностям, от различных

физических и

юридических

лиц по приходным ордерам;— излишнее

списание денежных средств по кассе при

повторном использовании одних и тех же

документов либо в результате неправильного

подсчета итогов в касовых документах

и отчетах либо в результате списания

сумм безоснований или по подложным

документам;

— присвоение сумм,

законно начисленных разным лицам и

организациям;— осуществление расчетов

с населением наличными за готовую

продукцию, товары, выполненные работы

и оказанные услуги без применения

контрольно-кассовых машин либо без

регистрации контрольно-кассовых машин

в налоговых

органах;— нарушения

при расходовании средств из кассы и др.

Обобщение

результатов проверки.

Рабочие документы аудитора. Выявленные

нарушения и ошибки фиксируются в рабочем

документе аудитора. Рабочий документ

может быть оформлен в виде таблицы

нарушений с указанием характеристики

нарушения, нормативного документа,

который нарушен, а также рекомендации

аудитора по устранению нарушения. На

заключительном этапе проверки можно

составить рабочий документ по оценке

влияний нарушений на показатели

бухгалтерской отчетности. В рабочем

документе должны быть указаны:- краткая

характеристика нарушения;- расчет

количественного влияния нарушения на

изменяемый показатель;- наименование

показателя, который изменяется;-

скорректированное значение показателя.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

19.04.2020199.17 Кб0Б2.doc

- #

- #

- #

Содержание страницы

- Ревизия, проверка, аудит

- Кто вправе осуществлять кассовый аудит

- Что проверяют в ходе аудита кассы

- Нюансы внутреннего кассового контроля

- Аудит производит Росфиннадзор

- Проверку осуществляют налоговики

- Ответственность за нарушения, выявленные в ходе кассового аудита

Наличные средства, циркулирующие в организации, должны подвергаться постоянному учету. Одной из самых распространенных форм аудита, касающихся операций с наличными средствами, является проверка кассы и кассовых операций. Она проводится для того, чтобы удостоверить точность, всесторонность и истинность данных о проведении кассовых операций, которые предоставлялись в регулярной отчетности.

Рассмотрим подробнее задачи, которые ставятся перед кассовым аудитом, внесем ясность по поводу лиц и органов, имеющих право его проводить, а также проанализируем процедуру, предусмотренную законодательно, со всеми ее особенностями, тонкостями и «подводными камнями».

В какой последовательности осуществляется аудиторская проверка кассовых операций организации?

Ревизия, проверка, аудит

Контролировать движение наличности по кассе необходимо для того, чтобы у предпринимателя имелась реальная финансовая картина, корректно отраженная в финансовых и бухгалтерских документах.

Если в компании функционируют значительные средства, то тем самым увеличивается вероятность допущения ошибок, неточностей, некорректного отображения, а иногда и сознательных злоупотреблений недобросовестных сотрудников. Для этого и должна проводиться регулярная проверка кассовых операций, как правило, осуществляемая представителями самой организации (бухгалтером, кассиром и др).

Для чего разрабатывают программу проверки кассовых операций?

Особенности ревизии

Ревизия кассы отличается от проверки своей комплексностью. Ревизия подразумевает контроль не какого-то отдельного элемента или применение одного метода, а особую процедуру, имеющую целью проверку всей кассовой системы организации. Она может проводиться как собственными силами, так и сторонними органами, по плану или внезапно.

Порядок ведения кассовых операций, соблюдение кассовой дисциплины организациями и ИП

Суть аудита кассы

Аудит кассовых операций позволяет дать ответ на вопрос, правильно ли ведется учет наличности в организации. Независимые специалисты по аудиту, привлеченные собственником организации, совершенно точно установят степень благонадежности ответственных за кассу сотрудников организации. Также процедура аудита обязательна для фирм, занимающихся определенными видами деятельности, например, продажей ценных бумаг.

ВАЖНАЯ ИНФОРМАЦИЯ! Самое важное отличие аудита от остальных контролирующих процедур – отсутствие установки на поиск виновных лиц. Аудит имеет целью лишь констатировать наличие определенных нарушений в кассовых операциях и определить степень их существенности.

Кто вправе осуществлять кассовый аудит

Лица, которые могут быть уполномочены на контроль кассовых операций той или иной организации, могут быть как ее внутренними представителями, так и внешними специалистами. Осуществлять аудиторскую проверку кассовых операций могут:

- представители внутреннего контроля самой организации (кассир, бухгалтер, специалист финансового отдела и др.);

- уполномоченные специалисты из Росфиннадзора;

- органы ФНС;

- частные аудиторы;

- сотрудники аудиторских фирм.

ВНИМАНИЕ! До недавнего времени право на аудиторскую проверку кассовых операций имели также кредитные организации (банки). Новый Порядок № 373-П упразднил их полномочия на осуществление подобных проверок.

Что проверяют в ходе аудита кассы

С документальной точки зрения, результат аудита позволяет оценить корректность заполнения формы № 1 из бухгалтерской отчетной документации, а именно поля 1250 «Денежные средства и денежные эквиваленты». В этом поле баланса учитываются фактически оставшиеся на конец отчетного периода финансы. Если цифра окажется очень высокой (существенной), это реальный повод для аудиторской проверки. Степень «существенности» рассчитывается по специальной методике.

ОБРАТИТЕ ВНИМАНИЕ! Аудит кассовых операций в каждом текущем году может осуществляться только в отношении показателей предыдущего отчетного года.

Чтобы установить соответствие кассовых операций законодательным нормам, аудиторы проверяют:

- соблюдение правил ведения операций с наличными денежными средствами;

- корректность использования кассовых аппаратов;

- соответствие остатков наличности в кассе законодательно установленным лимитам;

- выдерживание предельных сумм для наличного расчета;

- общие положения учетной политики организации относительно кассового учета;

- доказательства правильного отражения в балансе сальдо по счету 50 «Касса»;

- углубленный анализ источников финансовых поступлений и направлений их расхода в организации;

- изучение первичной документации (кассовых ордеров, ведомостей и пр.) на противоречивость и правильность ведения;

- проверка на возможность «отмывания» доходов и действия коррупционных схем (в рамках действия ФЗ № 115 от 7 августа 2001 года «О противодействии легализации доходов…» и ФЗ № 273 от 25 декабря 2008 года «О противодействии коррупции»).

Нюансы внутреннего кассового контроля

Для собственной информированности о корректности движения и фактических остатков наличности каждое юридическое лицо вправе разработать собственные положения процедуры внутреннего аудита по кассе. Обязательно прописать этот порядок во внутренних нормативных актах, указав существенные моменты:

- сроки проведения ревизий по кассе;

- лица (должности), которые уполномочены осуществлять проверку;

- список кассовых документов, подлежащих контролю;

- объекты аудита;

- образцы документального оформления результатов ревизии;

- ответственность за возможные выявленные расхождения и лица, ее несущие;

- порядок внесения рекомендаций по устранению найденных нарушений.

К СВЕДЕНИЮ! Если кассовый учет на предприятии автоматизирован, то, помимо обычных проверок, следует произвести контроль корректности работы соответствующего программного обеспечения.

Итоги ревизии излагаются в проверочном акте. Если обнаруживается излишек или недостаток наличности, в акте нужно указать подробно обстоятельства, при которых их обнаружили, и привести точную сумму.

Аудит производит Росфиннадзор

Представители Росфиннадзора при проведении кассового аудита действуют в согласии с п. 5.14.1 Положения о Федеральной службе финансово-бюджетного надзора, утвержденного Постановлением Правительства РФ от 15 июня 2004 г. № 278, Положения о территориальных органах Федеральной службы финансово-бюджетного надзора, утвержденного Приказом Министерства финансов РФ от 11 июля 2005 г. № 89н.

В ходе ревизии или проверки кассовых операций Росфиннадзор (его территориальные подразделения) проводит комплекс действий, направленных на изучение документальной и фактической стороны кассовой дисциплины организации в конкретный период. Проверка может быть полной или выборочной, плановой или внеплановой. В ее ходе осуществляется:

- анализ информации, полученной из финансовой, бухгалтерской, кассовой и другой отчетности;

- осмотр;

- инвентаризация;

- пересчет и др. методы фактического контроля.

Срок проведения аудиторской проверки Росфиннадзором не может быть больше, чем 45 дней. Каждый раз он устанавливается индивидуально.

План проверки включает в себя различные действия, направленные на установление правильности проведения кассовых операций, а именно:

- проверка отражения в договоре с кассиром его материальной ответственности;

- наличие подписей об ознакомлении уполномоченных лиц с правилами ведения кассовых операций и материальной ответственности;

- особенности хранения денег, чековых книжек, кассовой книги;

- бумаги, касающиеся оформления денежных операций (прихода и выдачи);

- вовремя ли и в полном ли объеме сдаются деньги в ОФК;

- непревышение лимита по наличным расчетам и кассовому остатку;

- отделение собственных средств от не принадлежащих данной организации (если таковые имеются на момент ревизии);

- правильность ведения реестра депонированных сумм и контроль сдачи их в банк вовремя;

- корректность ведения накопительных ведомостей;

- истинность бумаг, содержащих основания для списания кассовых расходов;

- изучение документов, имеющих отношения к кассовым операциям (кассовой книги, балансовой документации, финансовой отчетности, чековых книжек, журналов регистрации приходных и расходных ордеров, инвентаризационных описей, ведомостей и др.).

Результат проверки оформляется актом. Обнаруженная недостача взыскивается с материально ответственного лица, излишки подлежат оприходованию. Также необходимо потребовать у кассира письменное объяснение по поводу обнаруженных нарушений и оценить его убедительность.

Проверку осуществляют налоговики

Налоговые органы в рамках кассового аудита сосредотачиваются на проверке использования контрольно-кассовой техники, при этом опираясь на положения п. 1 ст. 7 Федерального закона от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», п. 5.1.7 Положения «О Федеральной налоговой службе, утвержденного Постановлением Правительства РФ» от 30 сентября 2004 г. № 506.

Налоговые органы стараются проверить полноту и достоверность учета денежной выручки, для чего изучают документацию, имеющую отношение к ККТ: ее покупке, регистрации, эксплуатации.

ВНИМАНИЕ! Если предприятию разрешено вместо ККТ применять бланки строгой отчетности, то проверке будут подвергаться документы, имеющие отношение к изготовлению, приемке, выдаче, хранению, инвентаризации и утилизации этих бланков.

Для осуществления проверки ревизоры сличают суммы наличного остатка в кассе с отраженными в документации (фискальном отчете, контрольной ленте ККТ или онлайн-отчетах, записях в журнале кассира-операциониста).

При установлении расхождений проверяющие стремятся выявить их причины путем взятия подробных письменных объяснений у ответственных лиц и анализа полученной в ходе проверки информации.

Срок проверки кассовых операций, производимой налоговыми органами, не может превышать 20 дней. Результат в обязательном порядке отражается в акте установленного образца.

Ответственность за нарушения, выявленные в ходе кассового аудита

В ходе проверки аудитор может установить ряд нарушений, имеющих место при проведении кассовых операций, и степень их существенности, отражающей аудиторский риск (уверенность проверяющего в собственных выводах). Типичные недочеты, которые могут быть выявлены аудиторской проверкой, могут относиться к нескольким сферам кассовых операций.

Общие документальные несоответствия:

- неправильное заполнение унифицированных форм «первички»;

- несоответствие документации правилам бухучета;

- отсутствие необходимых реквизитов;

- подделка или нехватка подписей на первичной документации.

Проблемы с хранением денежных средств:

- недостаточное обеспечение сохранности при перемещении наличности в банк и из банка, при выдаче зарплаты и др.;

- отсутствие сейфа, несгораемого шкафа для хранения остатков наличности;

- несоблюдение правил хранения ключей от хранилищ для денег;

- незаключение страхового полиса на кассу;

- нарушение лимита по остаткам денежных средств на конкретные даты.

Нарушения, связанные с выручкой:

- выручка не полностью оприходована;

- наличность из кассы расходуется неправомерно;

- расхождения записей в кассовой книге и в «первичке»;

- подотчетные суммы закрыты некорректно.

Нарушения кассовой дисциплины:

- недостаток первичной документации или ее отсутствие;

- неправильное оформление кассовой документации;

- неверное отражение в учетных регистрах операций по кассе;

- математические ошибки в исчислении остатков и оборотов средств;

- ошибочные корреспонденции счетов;

- недостаток или излишек денежных средств в кассе;

- неоприходование средств, поступивших в кассу;

- неправомерное или излишнее списание кассовых средств;

- присвоение, хищение денежных средств;

- расчеты помимо кассы;

- неправильность или несвоевременность регистрации ККТ.

Чем чреваты нарушения для виновных

Аудиторы, установившие в ходе проверки какое-либо нарушение, вправе возбудить дело об административном правонарушении. Срок для возбуждения такого дела – 2 месяца со дня установления его факта, а привлечение по такому делу может быть осуществлено в обычные сроки, предусмотренные административным правом.

Нерадивым работникам и предпринимателям придется отвечать по следующим требованиям административного законодательства (п. 1 ст. 15.1 и п. 2 ст. 14.5 КоАП РФ):

- нарушение правил операций с наличными денежными средствами, как и кассовой дисциплины, чревато штрафом: для должностных лиц – в размере 4-5 тыс. руб., для предприятий – 40-50 тыс. руб.;

- за нарушения, связанные с работой ККТ, должностные лица могут быть оштрафованы на 3-4 тыс. руб., а организации – на 30-40 тыс. руб.

В силу норм ст. 19 Закона о бухгалтерском учете[1] автономные учреждения обязаны самостоятельно организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Кроме того, напомним, перед составлением годовых отчетных форм проводится инвентаризация денежных средств, денежных документов и бланков документов строгой отчетности. В ходе инвентаризации должна осуществляться в том числе проверка полноты, достоверности и точности отражения в учете и отчетности кассовых операций за проверяемый период, а также соблюдения законодательных и нормативных документов, регулирующих кассовую дисциплину. В данной статье мы рассмотрим основные вопросы, на которые следует обратить внимание не только при проведении инвентаризации кассы, но и при осуществлении в учреждении операций внутреннего контроля в части проверки соблюдения в учреждении кассовой дисциплины.

В ходе проверки кассовой дисциплины учреждению необходимо сосредоточиться на анализе следующих вопросов:

- наличие фактов недостач, растрат и хищений денежных средств;

- соблюдение требований законодательства при поступлении денежных средств в кассу учреждения;

- полнота и своевременность оприходования по кассе наличных денег, в том числе полученных из банка;

- наличие случаев хранения в кассе денежных средств сверх установленного кассового лимита;

- превышение предельного размера расчетов наличными деньгами между юридическими лицами;

- достоверность документов, являющихся основанием для списания расходов по кассе, законность произведенных расходов;

- наличие фактов использования наличных денежных средств не по целевому назначению.

Осуществлять проверку кассовой дисциплины целесообразно сплошным методом за выбранный период. При этом, по нашему мнению, такой период должен составлять календарный год. Для проверки необходимо изучить следующие документы:

- кассовая книга (ф. 0504514);

- журнал операций по счету «Касса» (ф. 0504071);

- журнал операций расчетов с подотчетными лицами (ф. 0504071);

- приходные кассовые ордеры (ф. 0310001);

- расходные кассовые ордеры (ф. 0310002);

- журнал регистрации приходных и расходных кассовых документов (ф. 0310003);

- ведомость на выдачу денежных средств из кассы под отчет (ф. 0504501);

- главная книга (ф. 0504072);

- инвентаризационные описи наличных денежных средств;

- договоры о полной материальной ответственности с кассирами;

- расчетно-платежные ведомости;

- авансовые отчеты (ф. 0504505) вместе с приложенными к ним документами.

- Далее рассмотрим более подробно этапы проверки данного вопроса.

Выявление фактов недостач, растрат и хищений денежных средств

Любая проверка кассовой дисциплины должна начинаться с инвентаризации кассы, что осуществляется с целью выявления недостач, растрат и хищений денежных средств. Думаем, некоторые бухгалтеры еще помнят те времена, когда, приходя с проверкой в организацию, ревизоры первым делом опечатывали помещение кассы.

Напомним, что инвентаризация денежных средств, хранящихся в кассе учреждения, должна проводиться при обязательном участии главного (старшего) бухгалтера и кассира. Кассир представляет для проверки последний кассовый отчет и документы по операциям последнего дня, а также дает расписку в том, что все приходные и расходные документы включены им в отчет и к моменту инвентаризации в кассе нет неоприходованных или не списанных в расход наличных денежных средств и бланков строгой отчетности. Отметим, что порядок проведения инвентаризации должен быть установлен в учетной политике учреждения.

В случае выявления в ходе инвентаризации недостач или излишков проводятся мероприятия по установлению причин их возникновения.

Одновременно необходимо обратить внимание и на условия хранения денежных средств:

- обеспечена ли сохранность денежных средств;

- есть ли у кассира образцы подписей лиц, уполномоченных подписывать кассовые документы, а также печать (штамп), содержащая реквизиты, подтверждающие проведение кассовой операции. Напомним, что согласно п. 4.4Порядка ведения кассовых операций[2] кассир должен быть снабжен печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции, а также образцами подписей лиц, уполномоченных подписывать кассовые документы. При этом в случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются;

- соблюдается ли установленный лимит хранения денежной наличности по отдельным датам.

Соблюдение установленного лимита остатка наличных денег

Автономные учреждения, как и любые другие организации, имеют право хранить в кассе наличные деньги исключительно в пределах установленного распорядительным документом учреждения лимита остатка наличных денег. Накопление наличных денег в кассе сверх предусмотренного лимита остатка наличных денег допускается в дни выплаты заработной платы, стипендий, осуществления выплат, включенных в соответствии с методологией, принятой для заполнения форм федерального государственного статистического наблюдения, в фонд заработной платы, и выплат социального характера, включая день получения наличных денег с банковского счета на осуществление указанных выплат, а также в выходные, нерабочие праздничные дни в случае ведения юридическим лицом в эти дни кассовых операций. В других случаях накопление наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Напомним, что лимит остатка наличных денег должен быть рассчитан учреждением самостоятельно. При этом Порядок ведения кассовых операций содержит два варианта такого расчета: исходя из объема поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги либо исходя из объема их выдачи, из которого исключаются суммы, предназначенные для выплаты заработной платы, стипендий и осуществления других выплат работникам.

При наличии у учреждения обособленных подразделений лимит остатка наличных денег определяется с учетом лимитов остатка наличных денег, установленных этим подразделениям. Экземпляр распорядительного документа об установлении обособленному подразделению лимита остатка наличных денег направляется данному подразделению в порядке, определенном учреждением. Проверить обозначенный вопрос достаточно легко: достаточно обращать внимание на остатки на конец и начало дня в кассовой книге.

Порядком ведения кассовых операций установлен срок выдачи наличных денег по выплатам заработной платы, стипендий и другим выплатам – пять рабочих дней (включая день получения на указанные выплаты наличных денег с банковского счета). Таким образом, сверх установленного учреждением лимита можно хранить наличные деньги исключительно в сумме, предназначенной для оплаты труда, выплаты пособий по социальному страхованию и стипендий, и не более пяти рабочих дней.

Несмотря на то, что сумму лимита остатка наличных денег в кассе учреждение устанавливает самостоятельно, несоблюдение лимита продолжает признаваться административным правонарушением. Напомним, что превышение установленного лимита остатка наличных денежных средств в кассе учреждения – одно из грубейших нарушений кассовой дисциплины, которое в соответствии со ст. 15.1 КоАП РФ влечет наложение административного штрафа:

- на должностных лиц – в размере от 4 000 до 5 000 руб.;

- на юридических лиц – от 40 000 до 50 000 руб.

Проверка правильности оформления документов по кассе

В ходе проверки следует обратить внимание на следующее:

1. Заполнение всех строк и реквизитов РКО, ПКО и других документов, используемых при осуществлении кассовых операций, отсутствие в них исправлений. Так, согласно п. 167 Инструкции № 157н[3] прием в кассу наличных денежных средств от физических лиц производится по бланкам строгой отчетности, утвержденным в порядке, предусмотренном законодательством РФ. В случае приема наличных денежных средств уполномоченными лицами последние ежедневно сдают в кассу учреждения денежные средства, оформленные реестром сдачи документов, с приложением квитанций (их копий).

В кассовых документах должно быть указано основание для их оформления и перечислены прилагаемые подтверждающие документы (расчетно-платежные ведомости, платежные ведомости, заявления, счета и др.).

Принятие к бухгалтерскому учету документов, оформляющих операции с наличными или безналичными денежными средствами, содержащих исправления, не допускается. Иные первичные (сводные) учетные документы, содержащие исправления, принимаются к бухгалтерскому учету в случае, когда исправления внесены по согласованию с лицами, составившими и (или) подписавшими эти документы, что должно быть подтверждено подписями тех же лиц, с указанием надписи «Исправленному верить» («Исправлено») и даты внесения исправлений. Внесение исправлений в документы, оформленные в электронном виде, после их подписания не допускается.

Также необходимо убедиться в отражении в кассовой книге всех ПКО и РКО. Для этого требуется сверить записи в кассовой книге с данными кассовых документов.

2. Наличие необходимых подписей. Напомним, что кассовые документы должны быть подписаны главным бухгалтером или бухгалтером (при их отсутствии – руководителем), а также кассиром. В случае ведения кассовых операций и оформления кассовых документов руководителем кассовые документы подписываются руководителем (п. 4.3Порядка ведения кассовых операций). Однако здесь следует учитывать, что в силу п. 8 Инструкции № 157н документы, которыми оформляются факты хозяйственной жизни с денежными средствами, принимаются к бухгалтерскому учету при наличии на документе подписей руководителяучреждения и главного бухгалтера или уполномоченных ими лиц. Таким образом, в данном случае Порядок ведения кассовых операций противоречит Инструкции № 157н. С целью недопущения негативных последствий, которые могут возникнуть при проверке, по нашему мнению, учреждению целесообразно руководствоваться требованиями названной инструкции.

Поступающие в кассу и выдаваемые из кассы наличные деньги должны учитываться в кассовой книге (ф. 0310004). Записи в ней должны производиться по каждым ПКО и РКО.

Согласно п. 6Порядка ведения кассовых операций кассир выдает наличные деньги после проведения идентификации получателя наличных денег по предъявленному им паспорту или другому документу, удостоверяющему личность в соответствии с требованиями законодательства РФ, либо по предъявленным получателем наличных денег доверенности и документу, удостоверяющему личность. Выдача наличных денег осуществляется непосредственно получателю наличных денег, указанному в РКО (расчетно-платежной или платежной ведомостях) или в доверенности.

Для выдачи наличных денег работнику под отчет на расходы РКО оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату. Кроме того, к заявлению необходимо приложить расчет (обоснование) размера аванса (п. 213 Инструкции № 157н). Форма указанного расчета не утверждена, следовательно, он может составляться в произвольной форме.

3. Соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью.

4. Наличие доверенностей. Напомним, что при выдаче денег по доверенности проверяется соответствие фамилии, имени, отчества (при наличии) получателя наличных денег, прописанных в РКО, фамилии, имени, отчеству (при наличии) доверителя, указанным в доверенности, соответствие проставленных в доверенности и расходном кассовом ордере фамилии, имени, отчества (при наличии) доверенного лица, данных документа, удостоверяющего личность, данным предъявленного доверенным лицом документа, удостоверяющего личность. В расчетно-платежной ведомости (платежной ведомости) перед подписью лица, которому доверено получение наличных денег, кассир делает запись: «По доверенности». Доверенность прилагается к расходному кассовому ордеру (расчетно-платежной или платежной ведомостям).

В случае выдачи наличных денег по доверенности, оформленной на несколько выплат или на получение наличных денег у разных юридических лиц, делаются ее копии, которые заверяются в порядке, установленном юридическим учреждением. Оригинал доверенности (при наличии) хранится у кассира и при последней выдаче наличных денег прилагается к расходному кассовому ордеру.

Выявление фактов несоблюдения ограничений по расчетам с юридическими лицами

В силу п. 6Указания № 3073‑У[4] наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 руб. либо сумму в иностранной валюте, эквивалентную 100 000 руб. по официальному курсу ЦБ РФ на дату проведения наличных расчетов. Заметим, что ранее ограничения по наличным расчетам в иностранной валюте не устанавливались.

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

Без учета предельного размера наличных расчетов осуществляется расходование поступивших в кассы наличных денег в валюте РФ за проданные товары, выполненные работы и (или) оказанные услуги, а также полученных в качестве страховых премий на следующие цели:

- на выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- на выдачу работникам под отчет.

Проверка целевого использования средств

Напомним, что исходя из п. 2 Указания № 3073‑У автономные учреждения, как и другие юридические лица, вправе расходовать поступившие в их кассы наличные деньги в валюте РФ за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий исключительно на следующие цели:

- выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- выплата страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- оплата товаров (кроме ценных бумаг), работ, услуг;

- выдача наличных денег работникам под отчет;

- возврат за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;

- выдача наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями ст. 14 Федерального закона от 27.06.2011 № 161‑ФЗ «О национальной платежной системе».

Расходование наличных денег в валюте РФ, поступивших в кассу учреждения за проданные товары, выполненные работы и (или) оказанные услуги, а также полученных в качестве страховых премий не на указанные выше цели, является неправомерным.

Кроме того, необходимо отметить, что наличные расчеты в валюте РФ по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета (п. 2 Указания № 3073‑У).

Также отметим: если в соответствии с Бюджетным кодексом на автономное учреждение возлагаются обязанности получателя бюджетных средств, нужно убедиться в отсутствии фактов их нецелевого использования. Проверку данного вопроса целесообразно проводить параллельно с изучением документов, являющихся основанием для осуществления расчетов с подотчетными лицами. В ходе проверки необходимо сравнить статьи и подстатьи КОСГУ (с 2016 года – следует обращать внимание на вид расходов), по которым выдавался аванс, с указанными в авансовых отчетах. Кроме того, необходимо проанализировать правильность отнесения фактически произведенных расходов на те или иные статьи и подстатьи КОСГУ (вид расходов).

Прочие вопросы

В ходе проверки следует дополнительно обратить внимание вот на что.

Наличие случаев неоприходования поступивших денежных средств. В ходе проверки анализируются:

- полнота и своевременность оприходования денежных средств в кассу учреждения. Проверку данного вопроса целесообразно проводить параллельно с изучением банковских операций учреждения;

- соответствие приходных кассовых ордеров записям в журнале регистрации приходных кассовых ордеров;

- своевременность расчетов сотрудников по средствам, выданным на хозяйственные нужды и командировочные расходы. Напомним, что подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу предъявить главному бухгалтеру или бухгалтеру, а при их отсутствии – руководителю учреждения авансовый отчет с прилагаемыми подтверждающими документами.

Наличие фактов излишнего списания денег по кассе путем повторного использования одних и тех же документов, а также в результате неправильного подсчета итогов в кассовых документах. В ходе изучения данного вопроса проводятся:

- анализ полноты первичных приходных и расходных кассовых документов, сброшюрованных с журналом операций по счету «Касса»;

- проверка совпадения входящего остатка по кассе на каждый день с конечным остатком по кассе за предыдущий день;

- анализ итогов кассовых отчетов.

Наличие фактов излишнего списания денег по кассе без оснований или по подложным документам. Данный вопрос включает в себя:

проверку совпадения кассовых ордеров с информацией о них, содержащейся в журнале регистрации расходных кассовых ордеров;

проверку обоснованности включения лиц в расчетно-платежные ведомости. В данном случае ревизоры выборочно сверяют расчетно-платежные ведомости со штатным расписанием, приказами о приеме на работу и рядом других документов.

Наличие договоров о полной материальной ответственности. Напомним, что в соответствии со ст. 244 ТК РФ с кассиром должен быть заключен договор о полной материальной ответственности. Причем такой договор должен быть заключен не только с кассиром, но и с лицом, заменяющим его на время отпуска, болезни и т. д.

Соблюдение порядка ведения бухгалтерского учета. В ходе проверки необходимо убедиться в правильности отражения операций по кассе в бухгалтерском учете учреждения.

* * *

В заключение еще раз отметим, что автономные учреждения, как и другие организации, обязаны осуществлять внутренний контроль совершаемых фактов хозяйственной жизни, который должен охватывать в том числе вопросы соблюдения учреждением кассовой дисциплины. Кроме того, укажем, что без проверки кассовой дисциплины не обходится практически ни одна проверка органов государственного (муниципального) финансового контроля.

Далее приведем перечень наиболее распространенных нарушений, допускаемых учреждениями при осуществлении кассовых операций:

- недостача или излишек денег в кассе;

- несвоевременное оприходование поступивших в кассу наличных денежных средств;

- ненадлежащее заполнение кассовых документов (отсутствие реквизитов, оформление и т. д.);

- отсутствие первичных кассовых документов;

- превышение лимита остатка денежной наличности в кассе;

- непроведение инвентаризации кассы;

- несоблюдение предельных денежных размеров наличных расчетов с юридическими лицами по одному платежу;

- отсутствие договора о полной материальной ответственности, заключенного с кассиром учреждения;

- нецелевое использование денежных средств;

- арифметические ошибки при подсчете оборотов и остатков;

- излишнее списание денежных средств по кассе при повторном использовании тех же документов либо в результате неправильного подсчета итогов в кассовых книгах и отчетах, либо в результате списания сумм без оснований или по подложным документам;

- нарушения в корреспонденции счетов бухгалтерского учета;

- отсутствие или недостаточный внутренний контроль за движением денежных средств в кассе;

- несоблюдение сроков выдачи заработной платы.

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете».

[2] Порядок ведения кассовых операций юридическими лицами и упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства, утв. Указанием ЦБ РФ от 11.03.2014 № 3210‑У.

[3] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

[4] Указание ЦБ РФ от 07.10.2013 № 3073‑У «Об осуществлении наличных расчетов».

Аудит кассовых операций может проводиться как внутренними службами компаний, так и внешними контролерами. Как и для чего проводят аудит кассовых операций, поможет разобраться наша статья.

Контроль, ревизия, аудиторская проверка кассы и учета кассовых операций: разбираемся в терминах

Проверка кассы и кассовых операций — один из самых распространенных видов контроля. Он должен проводиться регулярно уполномоченными для этого работниками бухгалтерии компании (бухгалтерами, специалистами финансовой службы и др.). Чем больше наличный оборот и разнообразнее кассовые операции, тем выше риск ошибок (случайных или намеренных) и тем жестче должны быть установлены требования к соблюдению норм законодательства и внутренних локальных актов компании в процессе организации, проведения и отражения в учете кассовых операций.

Понятие «ревизия» кассовых операций включает в себя целый комплекс мероприятий. Она может носить внезапный или плановый характер и проводиться как специальными контрольно-ревизионными отделами самой компании, так и внешними ревизорами (налоговиками, контролерами Росфиннадзора).

Если у руководства или собственников компании возникли подозрения о возможных злоупотреблениях с наличными деньгами, оно может инициировать проверку кассы, заключив договор с аудитором или независимым экспертом. А в случаях, когда компания попадает под процедуру обязательного аудита, аудит кассовых операций является одним из этапов аудиторской проверки.

Рассмотрим подробнее, как проводится аудит кассовых операций.

О том, для кого обязателен внешний аудит, читайте в статье «Какие особенности у аудиторского финансового контроля?».

Аудиторская проверка кассовых операций в 2020 году: общие процедуры

Аудит кассовых операций, проводимый в 2020 году в рамках обязательного аудита, осуществляется в отношении годовых показателей отчетности 2019 года и необходим для подтверждения достоверности информации по строке 1250 «Денежные средства и денежные эквиваленты» баланса.

Проверить правильность формирования остатка по строке 1250 вы можете самостоятельно с помощью Путеводителя от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Указанная строка показывает, сколько денежных средств и денежных эквивалентов есть у компании на отчетную дату. Чем существеннее эта сумма, тем больший объем процедур придется провести аудитору. Существенность, как специальный аудиторский термин, рассчитывается по внутрифирменной методике, утвержденной в аудиторской компании.

Аудит кассовых операций включает в себя также проверку соблюдения компанией порядка ведения кассовых операций и требований по работе с кассовой техникой (насколько своевременно и в полном объеме приходуются наличные деньги, соблюдается ли лимит кассы, на какие цели расходуется выручка, выполняется ли требование законодательства в части предельной суммы расчетов между юрлицами и т. д.).

Перед выполнением аудита денежных средств аудитор изучает учетную политику компании и организационно-распорядительные документы (приказы по лимиту кассы, положение о командировках и др.). Это необходимо для получения полной картины о действующей в компании учетной системе.

Особое внимание уделяется контролю за соблюдением компаниями требований закона «О противодействии легализации (отмыванию) доходов…» от 07.08.2001 № 115-ФЗ, а также мер по предупреждению коррупции (ст. 13.3 закона «О противодействии коррупции» от 25.12.2008 № 273-ФЗ).

Специальные процедуры при аудите кассовых операций

Аудитору в рамках аудита кассовых операций необходимо собрать доказательства того, что сальдо по счету 50 «Касса» отражено в балансе без искажений. Для этого проводится анализ этого счета, изучаются регистры бухучета, связанные с отражением кассовых операций, выявляются случаи некорректного отражения этих операций в учете. Кроме того, при аудите кассовых операций проводится углубленное изучение источников поступления наличных денег и направлений расходования их в компании — для этого аудитор использует отчет о движении денежных средств, который является приложением к бухбалансу.

Подробнее о том, как заполнить отчет о движении денежных средств, читайте в материале «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

Отдельному изучению в процессе аудита кассовых операций подвергаются первичные документы (расходные и приходные кассовые ордера, платежные ведомости и др.). Только правильно оформленные кассовые документы могут служить основанием для отражения кассовых операций в учете.

Информация в первичных документах, регистрах бухучета и в отчетности не должна быть противоречивой, а при существенности показателей требует раскрытия в пояснениях к бухотчетности.

Выявленные в ходе аудита кассовых операций ошибки и искажения оцениваются аудитором по степени существенности их влияния на достоверность отчетности, что находит отражение в аудиторском заключении, а также в письменной информации руководству и собственникам компании (аудиторском отчете) по результатам аудиторской проверки.

Итоги

Аудит кассовых операций может проводиться как по инициативе руководства и собственников компании, так и в установленных законом случаях (налоговыми органами, при обязательном аудите отчетности и др.). При аудите кассовых операций подтверждается достоверность информации о проведенных компанией операциях с наличными деньгами, а также соблюдение требований законодательства по ведению кассовых операций, работе с ККТ и др.

Выявленные ошибки и искажения отражаются в аудиторском отчете и могут повлиять на вид аудиторского заключения в зависимости от степени их существенности.

Чтобы исправить ошибку в кассовом чеке, нужно сформировать чек коррекции или возврата. Выбор зависит от формата фискальных данных (ФФД). Если вы не провели расчёт через онлайн-кассу, всё проще — нужен чек коррекции, но нюансы тоже зависят от ФФД. Разбираемся, как сделать все правильно и избежать штрафа.

Оглавление

- В каком случае за ошибку не оштрафуют

- При чем здесь формат фискальных данных

- Какой чек сформировать, если допустили ошибку

- Какой чек сформировать, если не провели расчет через онлайн-кассу

- Часто задаваемые вопросы

- Как сформировать чек коррекции в кассовом модуле Контур.Маркета (ФФД 1.05): пошаговая инструкция

В каком случае за ошибку не оштрафуют

Если пользователь онлайн-кассы сам исправит нарушение, он может быть освобожден от ответственности (примечание к ст. 14.5 КоАП РФ).

Штрафа можно избежать, если соблюдены два условия:

- Нарушение исправили раньше, чем ФНС узнала о нем сама.

- В ФНС предоставили сведения и документы, достаточные для установления правонарушения.

При чем здесь формат фискальных данных

Чтобы исправить ошибку правильно, придется выяснить, по какой версии формата фискальных данных (ФФД) касса составляет документы. В общем случае в ФФД 1.05 ошибки исправляются чеком возврата, в ФФД 1.1 и 1.2 — чеком коррекции. А если кассу не применили при расчете, то нужен чек коррекции, и не имеет значения по какому формату работает ККТ.

Полный перечень реквизитов чеков коррекции приведен в Приказе ФНС от 14.09.2020 ЕД-7-20/662@. Для ФФД 1.05 — в таблице 27, для ФФД 1.1 — в таблице 65, а для ФФД 1.2 — в таблице 120.

Посмотреть, по какой версии формата фискальных данных (ФФД) касса формирует документы, можно двумя способами:

- В отчете об открытии смены в поле «ФФД ККТ»: цифра 2 соответствует формату 1.05, цифра 3 — формату 1.1, цифра 4 — формату 1.2.

- В личном кабинете ОФД. Чтобы посмотреть ФФД в личном кабинете, в разделе «Кассы» выгрузите список касс в Excel. Формат будет указан в столбце ФФД напротив нужной кассы:

Какой чек сформировать, если допустили ошибку

Чек на возврат или чек коррекции можно сформировать в рамках любой смены: сегодня, завтра и в любой другой момент, как только обнаружите ошибку.

Алгоритм для ФФД 1.05

ФФД 1.05 задуман, как переходный формат, в нем есть ряд особенностей отличающих его от последующих версий. Одно из самых заметных отличий — это усеченный реквизитный состав чека коррекции: в нем могут отсутствовать данные о предмете расчета, нельзя указать признак расчета «Возврат прихода» и «Возврат расхода». Поэтому для исправления ошибки в чеке, в ФФД 1.05 не применяют чек коррекции, в нем просто не хватает нужных реквизитов. Для исправления ошибки в формате 1.05 используют чеки на возврат.

Сначала нужно отменить ошибочный чек, для это сформируйте чек на возврат:

- Признак расчета. Чек возврата нейтрализует ошибку, поэтому признак расчета в таком чеке должен быть «обратным». Если исправляемый чек был с признаком «приход», отменяющий чек сделайте с признаком «возврат прихода». Если на расход, то — возврат расхода.

- Способ оплаты. В качестве способа оплаты ФНС рекомендует писать «встречное предоставление». Это значит, что деньги клиенту не возвращали. Если возврат средств был, то указывайте, каким образом: наличными или безналичными.

- Дополнительный реквизит чека — Укажите фискальный признак (ФПД или ФП) ошибочного чека. Через ФПД вы связываете чек возврата с ошибочным чеком. ФНС рекомендует указывать ФПД ошибочного чека в дополнительном реквизите возвратного чека (тег 1192). Но у него самая низкая обязательность, поэтому его может не быть в кассовом ПО (Приказ ФНС России от 14.09.2020 № ЕД-7-20/662@).

- Все остальные реквизиты чека, должны быть такие же, как и в ошибочном чеке, даже неправильные сведения.

Сформируйте корректный чек. Продублируйте все реквизиты из ошибочного чека кроме неправильных и укажите корректные данные. В правильном чеке тоже укажите ФПД первого чека с ошибкой в дополнительном реквизите чека (тег 1192).

Когда сформируете корректный чек, обязательно сообщите об этом в ФНС. В заявлении опишите ошибку, опишите, как ее исправили, и укажите ФПД чеков, если это не удалось сделать в самом чеке. Описания должно хватить для идентификации каждого конкретного расчета. На подачу заявления есть три дня с момента формирования исправляющего чека. Подать заявление можно через кабинет ККТ на сайте ФНС. Налоговая может оштрафовать, если обнаружит ошибку раньше, чем вы ее исправите и сообщите о ней.

Контролируйте кассы с помощью ОФД от Контура и вовремя исправляйте ошибки кассиров. Получите 3 месяца бесплатно.

Отправить заявку

Алгоритм для ФФД 1.1 и для 1.2

В ФФД 1.1 и 1.2 чек корррекции содержит полный набор реквизитов и позволяет исправить любые ошибки в чеке. Отправив его в ФНС, вы предоставите информацию, достаточную для установления факта нарушения. Правила исправления ошибок одинаковы для обоих форматов.

Исправляйте ошибки чеком коррекции. Сначала нужно отменить ошибку чеком коррекции. А потом сформировать чек коррекции с правильными данными.

Что учесть при заполнении данных:

- Признак расчета должен быть «обратным». Если ошибочный чек был с признаком «приход», чек коррекции сделайте с признаком «возврат прихода». Если на расход, то — возврат расхода.

- В чек коррекции нужно перенести все реквизиты из ошибочного чека, в том числе те, в которых ошиблись. Дополнительно потребуются:

| Реквизит и тег | Что указать |

|---|---|

| Тип коррекции (1173) | «Самостоятельная операция» или «0» — значит, вы корректируете чек сами, а не по предписанию ФНС. Или «1» или «по предписанию», если делаете исправление по предписанию налоговой |

| Основание для коррекции (1174), включает в себя: | |

| Дата совершения корректируемого расчета (1178) | Когда отбили неправильный чек |

| Номер предписания налогового органа (1179) | Нужно указать, только, если коррекция расчета осуществляется по предписанию ФНС |

- Дополнительный реквизит чека — укажите фискальный признак (ФП или ФПД) ошибочного чека. По этому реквизиту налоговая поймет, какой чек исправляется.

Сформируйте правильный чек коррекции.

- Признак расчета такой же, как в ошибочном чеке.

- Перенесите всю информацию из исправляемого чека, но с правильными данными.

- Тип коррекции, основание для коррекции и дата — все, как в чеке коррекции (см. таблицу выше).

- Дополнительный реквизит чека — укажите фискальный признак некорректного чека. Это делается для того, чтобы связать воедино все чеки, сформированные для исправления ошибки.

Если скорректировали чек общей суммой, составьте акт с перечислением всех исправляемых чеков и приложите его к заявлению. Согласно примечанию к ч. 15 ст. 14.5 КоАП РФ, сообщать письменно в ФНС не нужно, если применили чек коррекции.

Но штрафа можно избежать, только если по информации из чека можно установить «события административного правонарушения». Когда коррекция выполнена общей суммой, информации в чеке для этого недостаточно. Поэтому, на наш взгляд, нужен подробный акт и заявление.

Ошибок будет меньше, если правильно настроить кассу. Кассовая программа Контур.Маркета напоминает сканировать товар, предупреждает о расхождениях и создает чеки коррекции.

Выбрать кассу

Какой чек сформировать, если не провели расчет через онлайн-кассу

Алгоритм для ФФД 1.05

Сформируйте акт: перечислите в нем все расчеты без ККТ с датой, наименованием товара, ценой, количеством, стоимостью и причиной, почему касса не применена. Присвойте акту номер и дату.

Затем сформируйте чек коррекции. Признак расчета «Приход» — если кассу не применили при приеме денег, «Расход» — если ККТ не применили во время выплаты денег, например при прием металлолома.

Основание для коррекции:

- «Самостоятельная операция» — если ошибку обнаружили сами;

- «По предписанию» — если ошибку раньше вас обнаружила ФНС и обязала ее исправить.

Документ для основания коррекции — номер акта или предписания ФНС.

Укажите дату документа основания для коррекции. Напомним, что в чеке коррекции в ФФД 1.05 может не быть информации о проданном товаре. В связи с этими особенностями допускается сформировать такой чек на общую сумму, а не оформлять отдельный чек на каждый расчет (Письмо ФНС России от 06.08.2018 № ЕД-4-20/15240@). Но в обязательном порядке в дополнение к чеку нужно предоставить в налоговую документы, позволяющие инспектору идентифицировать каждую продажу, произведенную без ККТ: акт или реестр, в котором перечислены расчеты без кассы. Иначе не получится добиться освобождения от штрафа.

Алгоритм для ФФД 1.1 и ФФД 1.2

Формируйте чек коррекции.

В признаке расчета укажите «Приход» — если кассу не применили при приеме денег и «Расход» — если ККТ не применили во время выплаты денег, например, приеме металлолома.

Основание для коррекции:

- «Самостоятельная операция», если ошибку обнаружили сами;

- «По предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить.

Указывайте номер предписания налогового органа, только если делаете коррекцию по требованию ФНС, и дату совершения нарушения. Также укажите наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с Приказом ФНС РФ от 14.09.2020 N ЕД-7-20/662@.

Каждая корректируемая сумма расчета должна отражаться в кассовом чеке коррекции отдельной строкой. Если чек коррекции формируется в отношении маркированного товара, то необходимо указать всю известную информацию о товаре, в том числе код маркировки (при возможности установить такой код), наименование предмета расчета, информацию о количестве предмета расчета и другие обязательные реквизиты кассового чека коррекции. Такие рекомендации дает ФНС в Письме от 04.06.2021 № АБ-4-20/7806@. Сведения о товаре передаются оператору маркировки и код выводится из оборота.

Часто задаваемые вопросы

Перепутали способ оплаты: вместо «наличные» указали «безналичные». Что делать?

В ФФД 1.05 исправляйте ошибку чеком на возврат, в ФФД 1.1 и 1.2 — чеком коррекции. Поскольку самым массовым форматом до сих пор является 1.05, расскажем на его примере. Для исправления ошибки оформите чек с признаком «Возврат прихода» с типом платежа «Наличные», а затем сформируйте правильный чек с признаком «Приход» и способом расчета «Безналичными». После этого сообщите в ИФНС об исправлении.

Касса не дает вводить дополнительные реквизиты чека. Как быть?

У дополнительного реквизита чека (1192) самая низкая обязательность, то есть его может не быть в чеке. Если невозможно указать реквизит по техническим причинам, это не будет считаться нарушением (приложение № 2 к приказу ФНС России от 21.03.2017 № ММВ-7-20/229@. Перечислите фискальные признаки чеков: ошибочного и отменяющего его чека в сопроводительных документах.

При возврате вместо признака «Возврат прихода» кассир указал «Возврат расхода». Что делать?

- Сформируйте чек на «Расход» с теми же данными, что ошибочный чек, и укажите ФПД первого чека. А затем сформируйте правильный чек.

Как сформировать чек коррекции в кассовом модуле Контур.Маркета (ФФД 1.05): пошаговая инструкция

В левом верхнем углу экрана кассы нажмите значок меню.

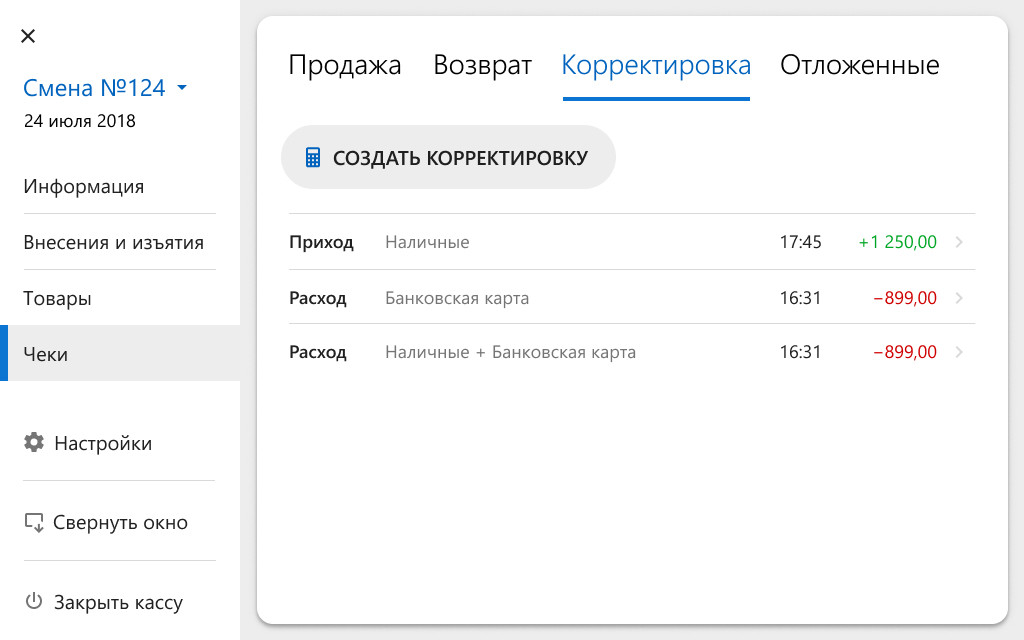

Далее вы можете работать в любом из двух разделов: «Информация» или «Чеки». В той и другой вкладке нужно выбрать вкладку «Корректировка».

Опишем создание корректировки в разделе «Чеки». Перейдя во вкладку «Корректировка», нажмите «Создать корректировку»:

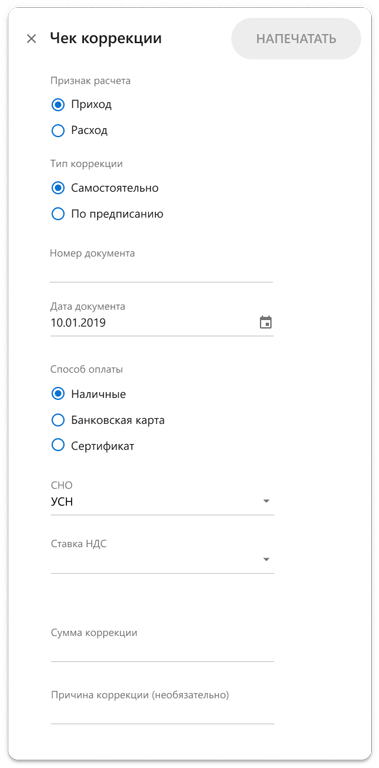

Заполните поля в открывшемся окне. Обязательны все пункты, кроме поля «Причины». Последовательность действий зависит от формата фискальных документов (ФФД), который поддерживает касса, — это форматы 1.05 и 1.1. Обновленный кассовый модуль Маркета использует только формат 1.05.

Заполняем чек коррекции: шаги для формата 1.05

1. Составьте на бумаге или в электронном виде акт с номером и датой и укажите в нем:

- каждый расчет без кассы, дату расчета;

- название товара, его цену, количество, стоимость;

- причину неприменения кассы.

2. Отметьте признак расчета «Приход», если кассу не применили, принимая платеж.

3. Укажите основание для коррекции:

- отметьте в чеке «Самостоятельно», если создаете чек добровольно, а не по требованию налоговой. Это дает шанс избежать штрафа;

- отметьте «По предписанию», если ФНС узнала о нарушении и потребовала его исправить.

4. В следующих полях укажите номер и дату акта, который вы составили в начале, или номер предписания налоговой.

5. Укажите, какой был способ расчета, когда вы не применили кассу: наличные, карта или сертификат.

6. Нажмите кнопку «Напечатать» в правом верхнем углу.

После того как вы нажмете «Напечатать», касса выведет бумажный чек, а его электронную копию отправит оператору фискальных данных, если есть доступ к интернету и касса используется не в автономном режиме.

На кассе откроется вкладка «Чеки», только что созданный чек будет расположен вверху списка. Вы можете посмотреть содержание чека, кликнув на него. Чтобы вернуться на экран продажи, нажмите крестик в левом верхнем углу.