Является ли доходом на УСН возврат ошибочно перечисленных средств?

Доброго утречка всем 💐

Понимаю, что вопрос обсуждался не раз, но тем не менее очень хочется прям железного подтверждения 😰

Ситуация: У нас два ИП, и покупатели иногда путают при перечислении расчетные счета (работаем с общей клиентской базой, но по разным товарам). Мы возвращаем деньги, потом они снова платят уже «правильному» ИП.

Так произошло и в этот раз — покупатель ошибочно перечислил деньги не тому. Мы вернули на следующий день, в назначении как полагается указали, что возврат ошибочно перечисленных. Теперь этот покупатель громко возмущается, что у него возник доход, что этот «оборот» на расчетном счете является основанием для утраты права на УСН (у него какие-то прям большие обороты по р/счету). На мои аргументы, что возврат не является доходом, а про «оборот на р/с» вообще ничего не указано в условиях применения УСН, он говорит что я неправа, что «в налоговой якобы сказали», и теперь ему нужно будет платить налоги с этой возвращенной суммы.

Подскажите пожалуйста, может я чего упустила, и действительно получение такого «возврата» и оборот на р/счете влияют на что-то?

Добрый день.

Согласно п. 1 ст. 346.15 НК РФ доходами при применении упрощенной системы налогообложения признаются доходы от реализации и внереализационные доходы, которые определяются согласно ст. ст. 249 и 250 НК РФ.

Если денежные средства поступили ошибочно и были возвращены, то они не подпадают под понятие «доходы» , т.к. не являются доходом от реализации или внереализационным доходом и не участвуют в определении налоговой базы для расчета единого налога УСН. Поступление и возврат ошибочно перечисленных денежных средств не отражаются в Книге учета доходов и расходов.

Эксперт Бухонлайна согласен с этим ответом

Рассчитайте налог по УСН и подготовьте отчет в удобном веб‑сервисе

Здравствуйте!

Цитата (Arshissa):На мои аргументы, что возврат не является доходом, а про «оборот на р/с» вообще ничего не указано в условиях применения УСН, он говорит что я неправа, что «в налоговой якобы сказали», и теперь ему нужно будет платить налоги с этой возвращенной суммы.

В соответствии со статьей 41 НК РФ доходом признается экономическая выгода. От того, что экономическому субъекту вернули его же деньги, богаче он не стал, экономическая выгода отсутствует.

Эксперт Бухонлайна согласен с этим ответом

Спасибо за ответы. Да, именно так я и пытаюсь аргументировать покупателю… но он с толку сбил своим «оборотом по р/с» и «налоговая сказала»…

Благодаря Вам я убедилась, что все-таки мы делаем правильно, а он что-то путает 💃

Arshissa, да, ему придётся платить налог с этой суммы, потому, что он так ведёт расчёт, не смотря что за суммы, (приход за квартал)*6%.

Но изначально вы должны были сказать, что вам пришёл платёж с которого надо теперь платить налог 😄

Цитата (STANISLAV25):он так ведёт расчёт, не смотря что за суммы, (приход за квартал)*6%.

Я не интересовалась, 6% у него или 15%, но тем не менее разницы ведь нет никакой? И в НК прописано, и выше коллеги подтвердили, что налог платится с дохода (экономической выгоды), а не просто с «прихода любых денег». Можете, пожалуйста, подробнее разъяснить, где прописано об этом?

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Arshissa, это не прописано, это простой способ для не разбирающихся в тонкостях, при усн доходы 6%, просто весь приход умножать на процент налога и все, готово. Вы его не переубедите, если он не хочет разбираться в тонкостях.

Вы же предлагаете, как надо, смотреть, приходы, возврат это был или оплата ему и от этого учитывать или нет в доходах, это временные затраты, многим лень в это вникать, не для этого они выбрали усн доходы 6%.

Эксперт Бухонлайна согласен с этим ответом

STANISLAV25, а, Вы с этой позиции рассуждаете. Ну так-то да, многие считают простейшим способом. Хотя тут вроде бы не тот случай. Наоборот, меня смутил аргумент о «превышении оборота по р/счету», но подтверждения этому или хотя бы упоминания о таком ограничении я не нашла нигде.

Значит, мы всё-таки сделали правильно, а они пусть у себя разбираются сами с чего платить и как считать налог )))

Arshissa, про оборот (не объёмы, а возврат обратно) на мой взгляд только и доказывает, что он не хочет разбираться и вникать, а усложнение учёта в его понимание приведёт к отмене усн, если что-то надо учитывать, а что-то нет, то это уже не упращенная система 😄

Его понятие усн, приход*6%, все просто, вы усложняете и этим его пугаете, нет у него желания вникать, ему так сказали и он всегда так считает.

Вы не поняли, что он имел в виду, так же и он скорее всего не воспринял озвученную вами информацию, т.к. она в его понятие усн не вписывается.

Цитата (STANISLAV25):это простой способ для не разбирающихся в тонкостях, при усн доходы 6%, просто весь приход умножать на процент налога и все, готово. Вы его не переубедите, если он не хочет разбираться в тонкостях.

Никогда не поверю, что коммерсант готов просто так отдать бюджету 6% от сумм, которые доходами не являются. ИП он настолько ленив, что ему проще отдать эти 6%, чем вычесть сумму возвратов из поступивших средств? Не верится. 😀

Цитата (STANISLAV25): про оборот (не объёмы, а возврат обратно) на мой взгляд только и доказывает, что он не хочет разбираться и вникать, а усложнение учёта в его понимание приведёт к отмене усн, если что-то надо учитывать, а что-то нет, то это уже не упрощенная система

Все гораздо проще. Контрагент не хочет потом получать требования от ФНС и писать объяснения, что-то доказывать, прикладывать документы, в общем, терять время. 😉 И его понять можно… 😀

Ведите книгу учета доходов и расходов, формируйте отчетность по УСН в веб‑сервисе

Nataly S, так он как раз и не хочет платить, а ему перевели обратно, что в его понимание приводит к оплате 6%, со всех входящих.

Он хочет платить меньше, он хочет усн, но он не хочет разбираться в тонкостях, ему когда-то объяснили приход*6% и он по этой схеме работает.

Попытка объяснить, что это может быть сложнее устроено, привела к реакции, как у маленького ребёнка, что теперь это не то что было раньше и так нельзя, вы все сломали.

Изменения воспринимаются в штыки. 😀

Цитата (STANISLAV25):но он не хочет разбираться в тонкостях,

О каких тонкостях Вы говорите? Вопрос о том, что возврат не является доходом, тонким не является. 😀

Добрый день!

Я схематично:

1. ИП послал деньги не туда.

2. Деньги ему вернули.

3. Он ругается, что у него будут лишние налоги…

У меня сразу возникает извечный русский дабл-вопрос:

— кто виноват?

— что делать?

На счёт «виноват» вопроса быть не должно — он сам неправильно послал свои деньги.

А что в его представлении надо делать, чтобы у него не было лишнего по его мнению дохода? Не возвращать деньги? Возвратить ему деньги неучтёнкой?

Так что, поменьше слушайте безграмотных бизнесменов и отправляйте их в сад. Или в суд.

Успехов!

Цитата (Александр Погребс):А что в его представлении надо делать, чтобы у него не было лишнего по его мнению дохода? Не возвращать деньги? Возвратить ему деньги неучтёнкой?

Видимо, надо было оставить себе и влепить в наш доход. В счёт его возможных будущих покупок )))

Спасибо за участие в дискуссии. Вы, как обычно, влёгкую расставляете все точки над i. 😇

Заказать усиленную квалифицированную электронную подпись (КЭП)

При оплате услуг ошибочно указали прежний банк поставщика. Банк вернул деньги. Как оформить такой возврат на УСН 15%?

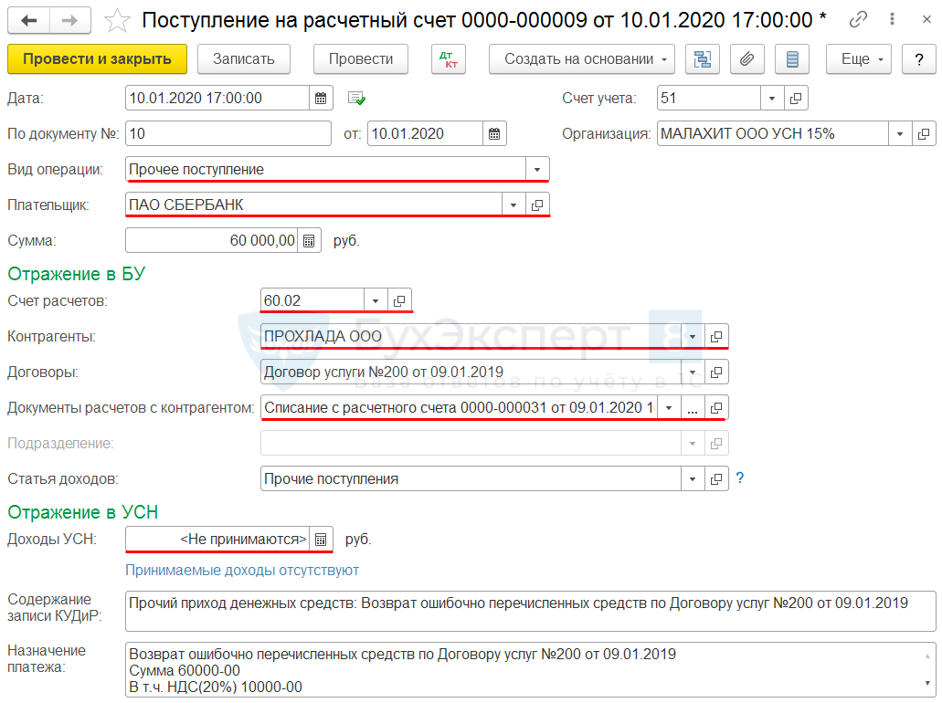

Банк и касса – Банковские выписки – Поступление на расчетный счет

- Вид операции – Прочее поступление;

- Плательщик – Банк;

- Счет расчетов — 60.01 (60.02);

- Контрагент – Поставщик;

- Документы расчетов с контрагентом – ошибочное списание с расчетного счета.

При отражении возврата ошибочно перечисленной суммы надо ли в документе Поступление на расчетный счет в Отражение в УСН обнулить сумму и выбрать Доходы не принимаются?

Ситуация №1

Если при перечислении денег поставщику, услуги поставщиком:

- НЕ оказаны, то при проведении документа Списание с расчетного счета (предоплата, Счет расчетов – 60.02) в КУДиР расход не отражается;

- при отражении возврата денег банком в документе Поступление на расчетный счет (Счет расчетов – 60.02) в поле Доходы УСН надо поставить ноль.

Услуги НЕ оказаны:

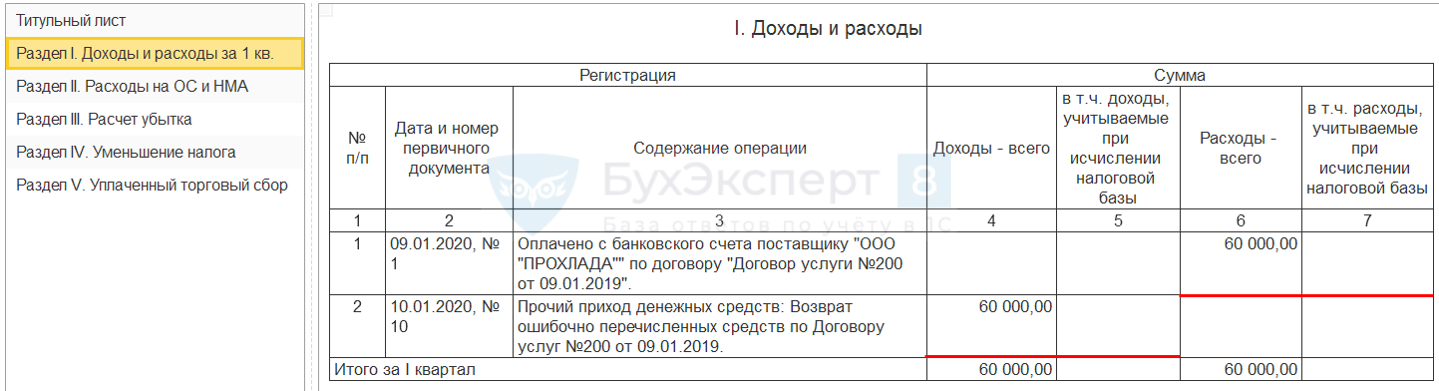

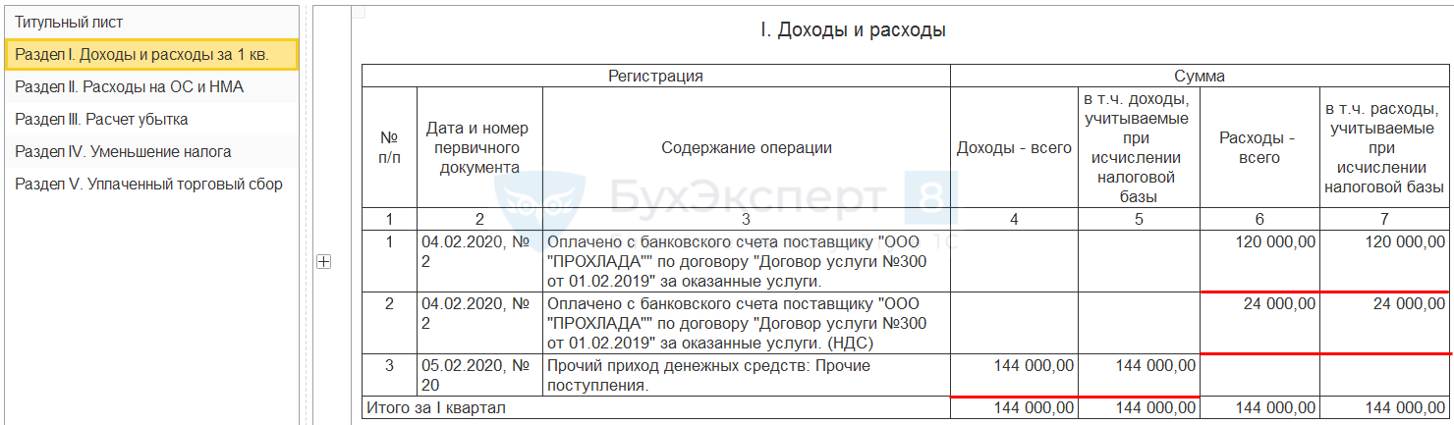

Отчеты – Книга учета доходов и расходов

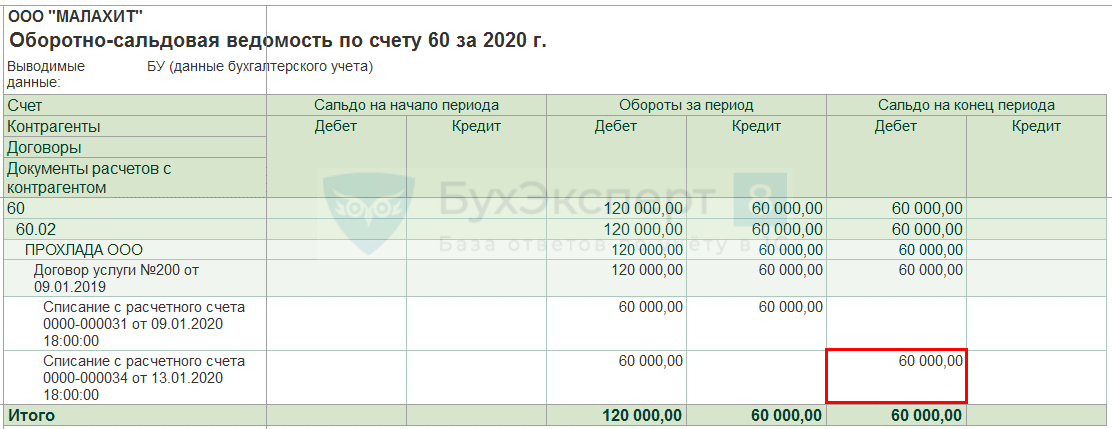

Отчеты – Оборотно-сальдовая ведомость по счету 60

После возврата ошибочно перечисленной суммы банком:

После корректного перечисления поставщику:

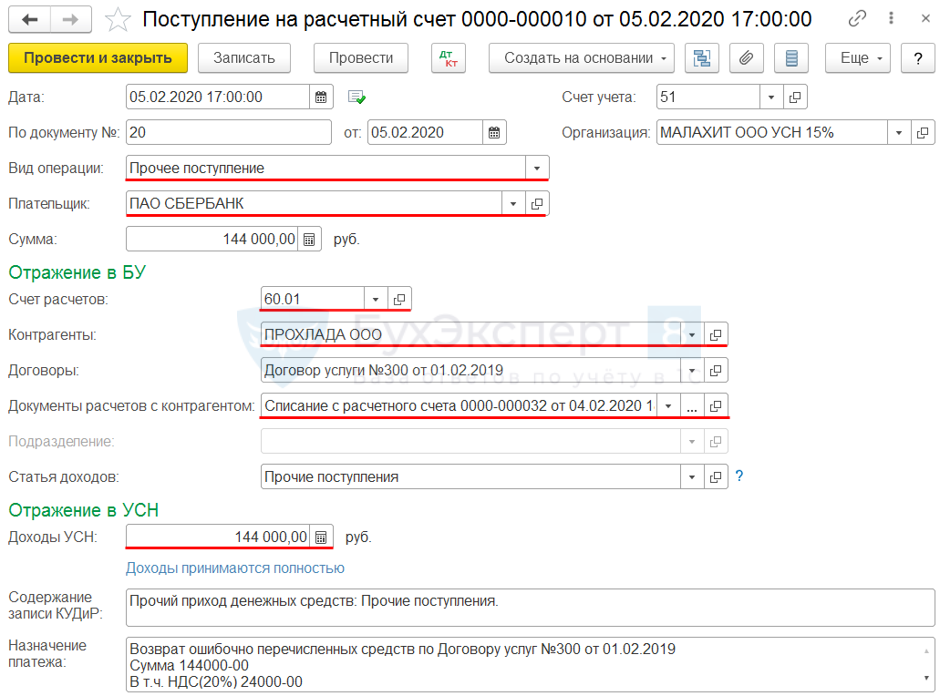

Ситуация №2

Если при перечислении денег поставщику, услуги поставщиком:

- оказаны, то при проведении документа Списание с расчетного счета (постоплата, Счет расчетов – 60.01) в КУДиР отражается расход;

- при отражении возврата денег банком в документе Поступление на расчетный счет (Счет расчетов – 60.01) сумму в поле Доходы УСН обнулять не надо. В КУДиР отразится доход.

Услуги оказаны:

Отчеты – Книга учета доходов и расходов

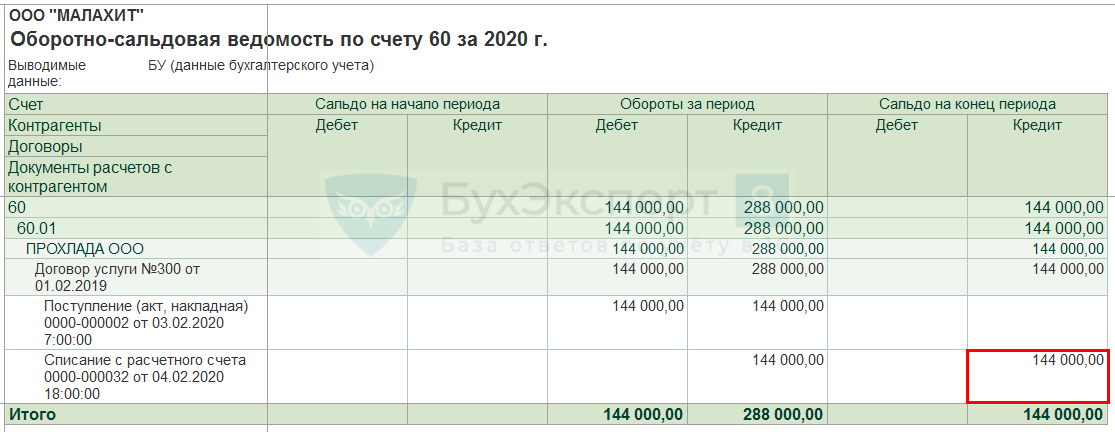

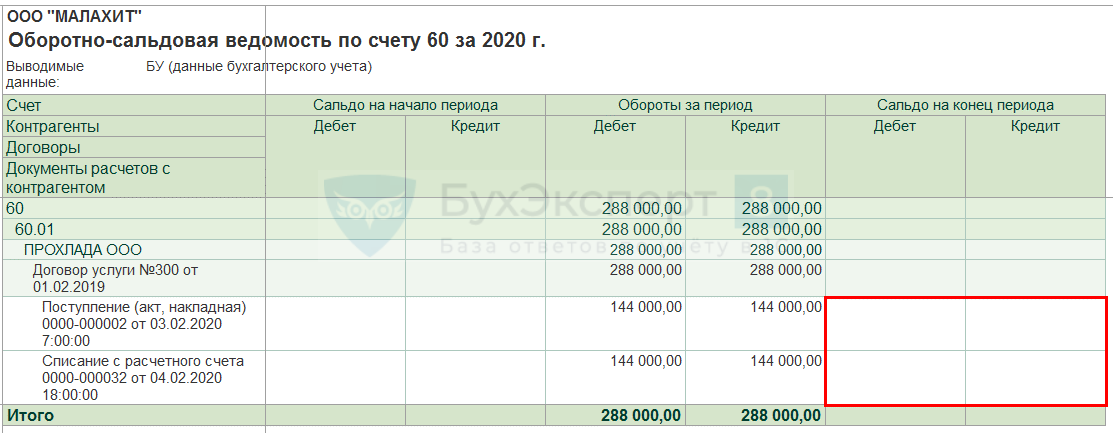

Отчеты – Оборотно-сальдовая ведомость по счету 60

После возврата ошибочно перечисленной суммы банком:

После корректного перечисления поставщику:

Для того, чтобы верная оплата поставщику попала в КУДиР создайте Запись в книгу доходов и расходов УСН вручную (Операции—УСН—Запись книги доходов и расходов УСН).

См. также:

- [30.04.2020 запись] Расчет налога при УСН за 1 квартал 2020 в 1С

- Порядок определения доходов при УСН

- Доходы арендодателя на УСН при получении коммуналки

- Доходы при оплате от покупателя для УСН

- Доходы при оплате банковской картой для УСН

- Доходы при взаимозачете для УСН

- Доходы у комитента и комиссионера при посреднических сделках для УСН

- Возврат денежных средств покупателям при УСН

- Доходы от продажи недвижимости у ИП при УСН

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(4 оценок, среднее: 5,00 из 5)

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

- Главная

- Правовые ресурсы

- Подборки материалов

- УСН доходы ошибочно перечисленные средства вернули

УСН доходы ошибочно перечисленные средства вернули

Подборка наиболее важных документов по запросу УСН доходы ошибочно перечисленные средства вернули (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- УСН:

- 18210501011010000110

- 18210501011011000110

- 18210501011012100110

- 18210501021011000110

- 18210501021012100110

- Ещё…

Судебная практика: УСН доходы ошибочно перечисленные средства вернули

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2017 год: Статья 346.15 «Порядок определения доходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган доначислил обществу налоги по общей системе налогообложения в связи с утратой с 01.10.2014 права на применение упрощенной системы налогообложения по причине превышения предельно допустимого уровня дохода на данном специальном налоговом режиме. Инспекция руководствовалась ст. 346.11, п. 4 ст. 346.13, ст. 346.15, п. 1 ст. 346.17 НК РФ и отметила, что 29.12.2014 на расчетный счет налогоплательщика поступила «оплата постоянной части арендной платы за январь 2015» от контрагента-арендатора, данная сумма вопреки кассовому порядку отражения выручки не была отражена обществом — субъектом УСН в составе доходов за 2014 год. Признавая доначисление налогов по общей системе налогообложения неправомерным, суд отметил, что поступившая 29.12.2014 оплата является ошибочно перечисленным арендатором авансовым платежом: 12.01.2015 от арендатора обществом получено письмо с требованием вернуть ошибочно перечисленные 29.12.2014 денежные средства, на следующий день деньги были возвращены контрагенту общества. Из буквального толкования условий договора аренды следует, что постоянная арендная плата за последующие периоды уплачивается арендатором не позднее 10-го числа оплаченного месяца на основании счета арендодателя (за январь 2015 года оплата должна была поступить 12.01.2015), при этом обязанность по уплате авансовых платежей данный договор не предусматривал, счет на оплату в декабре 2014 года арендатору не выставлялся, счет за январь выставлен 12.01.2015. Как отметил суд, сумма полученного и впоследствии возвращенного налогоплательщиком аванса с учетом положений ст. 41 НК РФ доходом (экономической выгодой) признаваться не может.

Статьи, комментарии, ответы на вопросы: УСН доходы ошибочно перечисленные средства вернули

Нормативные акты: УСН доходы ошибочно перечисленные средства вернули

Актуально на: 2 сентября 2020 г.

0

Если организация или ИП ошибочно перечислили деньги по платежному поручению, но платеж еще не был проведен банком, плательщик сможет такой платеж отозвать, направив письмо в обслуживающий банк. А если деньги уже ушли со счета? В этом случае придется обращаться к получателю средств с заявлением о возврате ошибочно перечисленной суммы.

О том, как составить заявление на возврат ошибочно перечисленных денежных средств, расскажем в нашей консультации.

Как составить письмо на возврат ошибочного платежа?

Письмо о возврате ошибочно перечисленных денежных средств составляется в произвольной форме. Обычно оно готовится на фирменном бланке организации и подписывается руководителем организации. В письме указываются реквизиты платежа (№ п/п, его дата, сумма), а также отмечается, что платеж был совершен ошибочно. В письме организация-плательщик должна заявить о своем требовании получить деньги назад и об обязанности получателя вернуть полученное как неосновательное обогащение (ст. 1102 ГК РФ). Можно указать и конкретный срок, который дается получателю для возврата платежа. Приводятся также банковские реквизиты, по которым платеж должен быть возвращен.

Чтобы содержание письма выглядело более убедительным, можно напомнить получателю об ответственности за несвоевременный возврат денег (ст. 395 ГК РФ), а также о праве обратиться в суд за взысканием платежа.

До составления письма на возврат организация-плательщик может инициировать проведение сверки расчетов. Сведения об акте сверки также можно привести в письме на возврат.

Напоминаем, что сразу обращаться в суд за взысканием платежа нельзя. Необходимо соблюсти досудебный порядок урегулирования спора. И направление письма на возврат – и есть соблюдение досудебной процедуры. И если только деньги не будут возвращены по истечении 30 календарных дней со дня направления письма, можно будет обращаться в арбитражный суд (ч. 5 ст. 4 АПК РФ).

Чтобы подтвердить соблюдение досудебного порядка, организации необходимо зафиксировать дату направления письма (п. 2 ч. 1 ст. 148 АПК РФ). Сделать это можно путем проставления отметки в получении на экземпляре письма, который организация-плательщик оставляет у себя. Если письмо направлялось по почте заказным письмом, дата получения будет указана в уведомлении о вручении.

Какая ответственность за невозврат платежа?

Если получатель ошибочного платежа уклоняется от его возврата, он должен будет уплатить проценты от суммы платежа. В общем случае их размер рассчитывается исходя из ключевой ставки ЦБР, которая действовала в соответствующих периодах (ст. 395 ГК РФ).

Возврат ошибочно перечисленных денежных средств: образец письма

Приведем образец заполнения письма на возврат ошибочно перечисленного платежа.

Также вам может пригодиться образец заявления о возврате излишне уплаченного НДС.

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Бухгалтерский и налоговый учет перечисления и возврата ошибочного платежа

Когда организация произвела ошибочный платеж, его сумму нужно будет отразить в составе претензий. Ведь в дальнейшем будут предприниматься меры по его возврату (Приказ Минфина от 31.10.2000 № 94н):

Дебет субсчета 76-2 «Расчеты по претензиям» — Кредит счетов 51 «Расчетные счета», 52 «Валютные счета» и др.

Соответственно, возврат ошибочного платежа будет отражаться обратной бухгалтерской записью.

Что касается налогового учета, то ошибочно перечисленная сумма не является расходом организации. Следовательно, и при ее возврате в доходы организации данная сумма включаться не будет.

А при УСН в КУДИР возврат ошибочно перечисленных средств как отразить? То, что ошибочный платеж и его возврат не учитываются при налогообложении, справедливо для налогоплательщиков на любом налоговом режиме, в т.ч. на УСН. А поскольку в КУДИР отражаются доходы и расходы, учитываемые при исчислении налоговой базы, ошибочный платеж и его возврат показывать в книге учета доходов и расходов не нужно (Письмо Минфина от 07.11.2006 № 03-11-04/2/231).