В вашем браузере отключен JavaScript, поэтому некоторое содержимое портала может отображаться некорректно.

Для правильной работы всех функций портала включите, пожалуйста, JavaScript в настройках вашего браузера.

Печать

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

« Первая ← Пред.1

След. → Последняя (1) »

|

|

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|||||

|

Я не блондинка, а БРЮНЕТКА. Я не бизе, а ШОКОЛАД. Я просто дерзкая КОКЕТКА в крови которой сладкий ЯД… |

|

|

|

|||||

|

КАКАЯ БЫ ДУРЬ НЕ ПРИШЛА В ГОЛОВУ, ВСЕГДА НАЙДУТСЯ ЕДИНОМЫШЛЕННИКИ….. |

|

|

|

« Первая ← Пред.1

След. → Последняя (1) »

Обсуждение этой темы закрыто модератором.

1. В бухучете исправили ошибку за прошлый период. В такой ситуации суммы корректировок отражаются в отчете 4-фонд за квартал, в котором исправлена ошибка. При этом не имеет значения, в текущим или прошлом году была допущена ошибка <1>.

Пример. В сентябре 2017 г. обнаружено следующее:

— в июне 2017 г. ошибочно не начислены обязательные страховые взносы в ФСЗН на сумму материальной помощи, выданной работнику в связи с тяжелым материальным положением;

— в декабре 2016 г. излишне начислено пособие по временной нетрудоспособности.

В сентябре 2017 г. ошибки исправлены.

Суммы корректировок учитываются в отчете 4-фонд за период январь — сентябрь 2017 г.

Обратим внимание на то, что в персонифицированном учете исправление ошибок отражается иначе. Если в текущем году исправлена ошибка за истекший год и формы ПУ-3 за него уже сданы, то ранее поданные сведения корректируют. В ПУ-3 (тип формы – корректирующая) за соответствующий год (в данном примере – за 2016 год) правильные данные повторяют, а ошибочные заменяют правильными <2>. С корректирующей формой ПУ-3 представляется и пояснительная записка за соответствующий год. В ней указываются данные по всей организации, а суммы корректировки отражаются в строке 9. Эти же суммы будут указаны в строке 4 пояснительной записки к пачкам форм ПУ-3 за год, в котором эта ошибка была исправлена (в примере – за 2017 год) <3>.

2. Отчет 4-фонд отклонен из-за ошибки. В таком случае следует исправить ошибку и повторно подать отчет. Сделать это необходимо не позднее установленного срока представления отчета (не позднее 20-го числа после отчетного периода).

Скорректированный отчет будет иметь номер 2. Если исправлять ошибку и подавать отчет за один и тот же квартал пришлось несколько раз, отчеты нумеруются в порядке их представления <4>. При этом отчет за следующий отчетный квартал будет иметь номер 1.

Пример. Отчет 4-фонд за период январь — сентябрь 2017 г. с порядковым номером 1 был отклонен территориальным органом ФСЗН из-за ошибки в данных об уплаченных взносах. Организация исправила ошибку и до 20.10.2017 представила отчет за этот же период с номером 2.

Отчет за период январь — декабрь 2017 г. будет подаваться с номером 1.

3. Отчет сдан, ошибка в нем обнаружена после истечения срока подачи отчета. Если срок представления отчета истек, заменить его невозможно. При составлении отчета за следующий отчетный период отражаются сведения с учетом исправлений.

Отметим, что ошибочно отраженные в отчете данные в большинстве случаев приводят к тому, что задолженность на конец отчетного периода не соответствует данным бухгалтерского учета. Это может стать причиной неполной уплаты страховых взносов. Соответствие данных отчета 4-фонд и данных бухучета – одно из основных требований порядка заполнения отчета 4-фонд <5>.

Пример. Отчет за январь — сентябрь сдан 19 октября, а 23 октября организация обнаружила, что в представленных данных допущена ошибка: не отражено одно из назначенных в III квартале пособий по временной нетрудоспособности. По данным отчета 4-фонд задолженность организации ФСЗН оказалась больше, чем та, что отражена в бухучете. Во избежание штрафных санкций в установленный срок организации следует уплатить взносы без уменьшения их на сумму не отраженного в отчете пособия.

Данное пособие будет учтено при составлении отчета за период январь-декабрь.

Читайте также

Отчет 4-фонд: памятка бухгалтеру

Добрый день!

1С:Предприятие 8.3 (8.3.4.408)

Бухгалтерия предприятия, редакция 3.0 (3.0.33.18).

Оформляю Начисление зарплаты за январь. Взносы в ПФ с 01.01.2017 программа считает по ставке 26% (а должно быть 22%). Захожу в Настройки учета зарплаты. Вид тарифа страховых взносов, как и раньше, — «Организации, применяющие УСН…». С 01 января 2017г. ставка изменилась в программе автоматически на 26%. Попробовала указать другой тариф, лишь бы оставались ставки 22%, 2,9% и 5,1%. У др.тарифов тоже с 1 января автоматически ставка 26%. Обновить программу пока нет возможности. Что можно сделать?

Вы такой тариф выбрали?

Организации, применяющие УСН, кроме указанных В пункте 8 части 1 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ

И у вас 26?

Откройте Тарифы страховых взносов и выложите их.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Здравствуйте.

Цитата (Kamushek):Вы такой тариф выбрали?

Организации, применяющие УСН, кроме указанных В пункте 8 части 1 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ

И у вас 26?

Да, он и раньше стоял, но до 2017г. было 22%, а с 01.01.17 стало 26%.

Посмотрите, пожалуйста:

Вместо 01.01.2017 укажите 01.01.2019.

Цитата (Kamushek):Вместо 01.01.2017 укажите 01.01.2019.

А где именно это можно?

Там, где Тарифы страховых взносов, выбираю «Организации, применяющие УСН, кроме …», в открывшемся окошке указанный период 01.01.17 изменить не получается, также как и указать другую ставку. В Настройках учета зарплаты указываю, что вид тарифа действует с 2019 г., но ничего не меняется. Видимо, в программе было заложено, что с 2017г ставка = 26%. Есть вариант каждый раз корректировать взносы в ПФ вручную, но не хотелось бы.

У вас в окне 2 есть тарифы кликните по 01.01.2017 и исправьте дату на 01.01.2019

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Здравствуйте,

можете не дату менять, а сам тариф на 22%.

Вчера также пол вечера искал эту вкладку в программе, поменял и взносы посчитались как надо.

А еще % на травматизм надо каждый год проставлять в 1с

Может, я что-то не так делаю. Посмотрите, пожалуйста, вот так открывается окошко, пытаюсь ввести новую дату — не получается, не стирается дата.

Да, к сожалению тарифы закрыты для редактирования, я пропустила этот момент…

Это позиция разработчика.

Цитата (Заират):Обновить программу пока нет возможности.

Обновляйтесь или считайте вручную.

Да, придется пока считать вручную. Спасибо, что пытались помочь.

Заполнить и сдать через интернет «экологическую» декларацию по новой форме

С 11 февраля 2023 года действуют новые правила заполнения платежек на уплату налогов и страховых взносов. Что именно изменилось? Как теперь заполнять платежные поручения по ЕНП? Как отражать КБК для единого налогового платежа? В каких полях ставить 0 (нули)? Что делать с ОКТМО и «Назначением платежа»? На многие вопросы появились ответы. Рассказываем о деталях нового приказа Минфина.

Краткая история вопроса

Новые правила оформления платежных поручений в 2023 году утвердили приказом Минфина от 30.12.2022 № 199н. Правила вступают в силу с 11 февраля 2023 года. До этого на практике применяли рекомендованные образцы заполнения платежных поручений, которые ФНС разместила на промостранице единого налогового счета на сайте ФНС. То есть, приходилось пользоваться рекомендованными, а не официальными правилами.

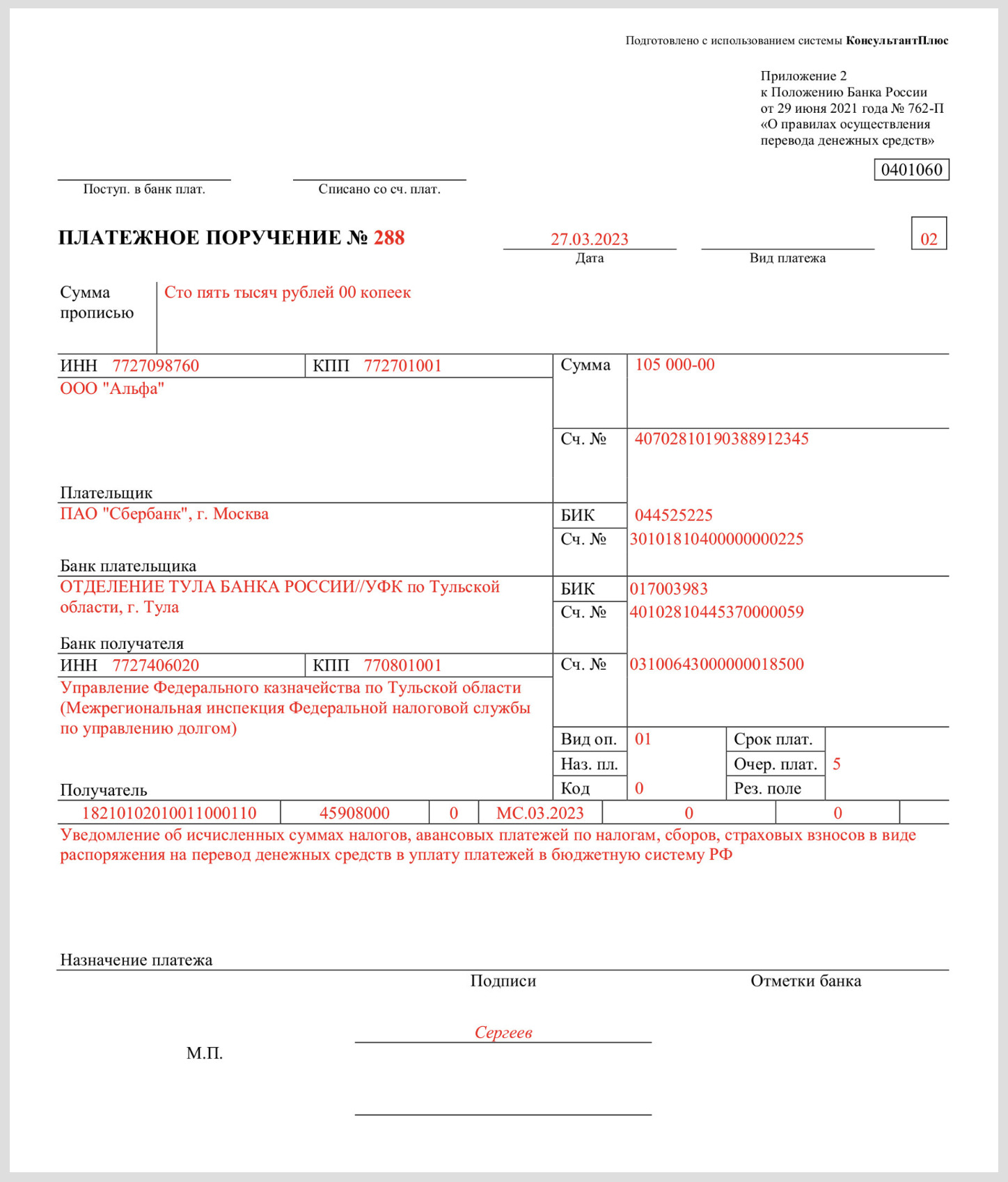

Решен главный вопрос – как заполнять платежку по ЕНП

Основной вопрос бухгалтеров в начале 2023 года касался заполнения полей платежного поручения на перечисление единого налогового платежа. Приказ Минфина от 30.12.2022 № 199 дал ответы на некоторые вопросы.

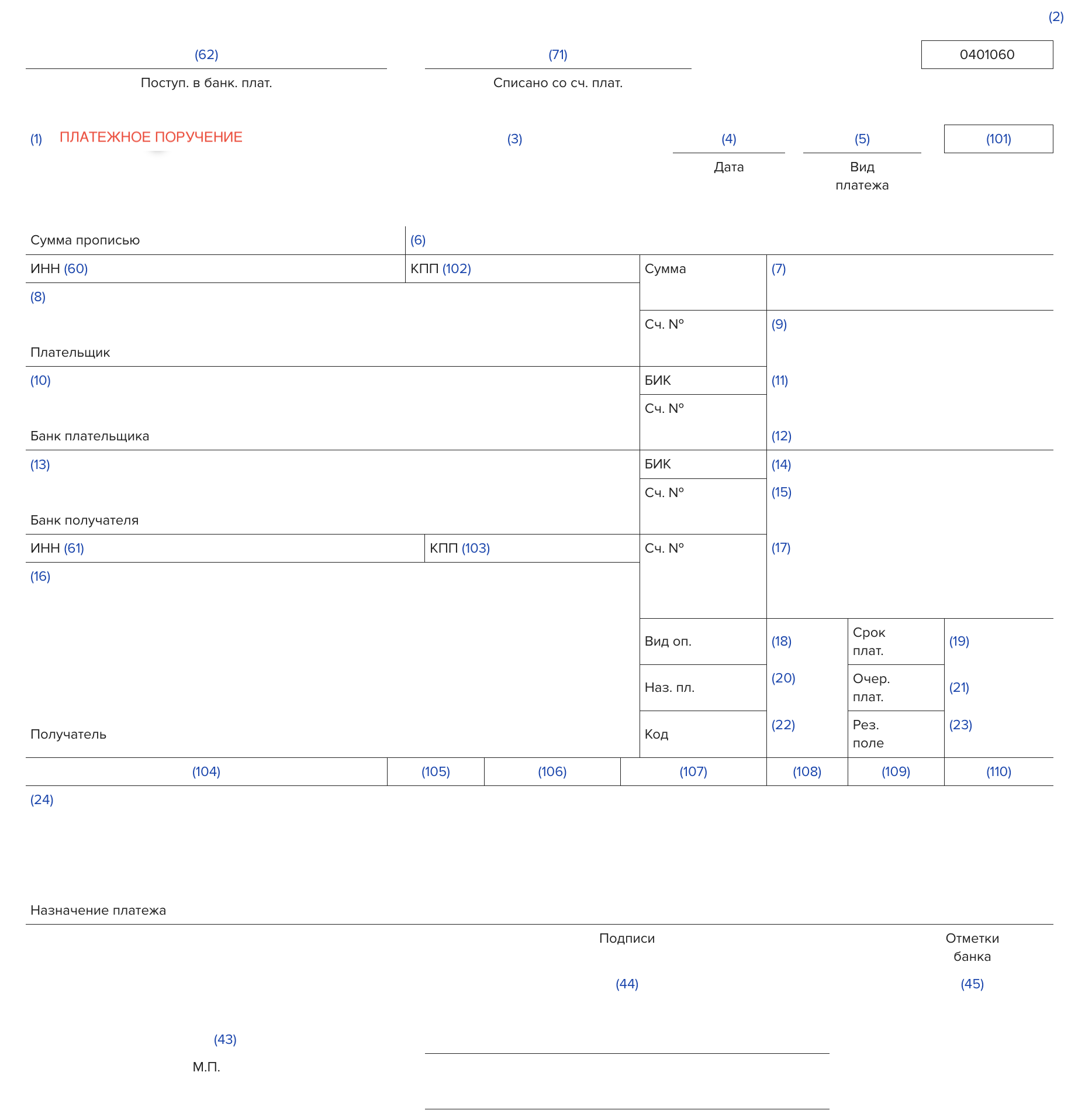

Для начала напомни о том, как в 2023 году расшифровываются поля платежных поручений:

С 11.02.2023 официально утверждено, что при перечислении единого налогового платежа в платежке указываются:

в поле 101 – статус «01»;

- в поле «ИНН» – ИНН плательщика, чья обязанность по уплате налогов, взносов, сборов исполняется;

- в поле «КПП» – значение «0» или КПП плательщика;

- в поле «Плательщик» – наименование организации (ее обособленного подразделения) или ф.и.о. ИП;

- в поле 104 – КБК единого налогового платежа (182 01 06 12 01 01 0000 510);

- в поле 105 «ОКТМО» – значение «0» или восьмизначный код, присвоенный территории муниципального образования (межселенной территории) в соответствии с ОКТМО;

- в полях 106-109 – «0» (нули). – эти поля предназначены для указания: основания платежа, налогового периода, номера и даты документа, который является основанием платежа;

- в поле 24 «Назначение платежа» – дополнительная информация, необходимая для идентификации платежа.

Посмотрите, как выглядит образец платежного поручения на уплату ЕНП, заполненный по всем правилам после 11 февраля 2023 года:

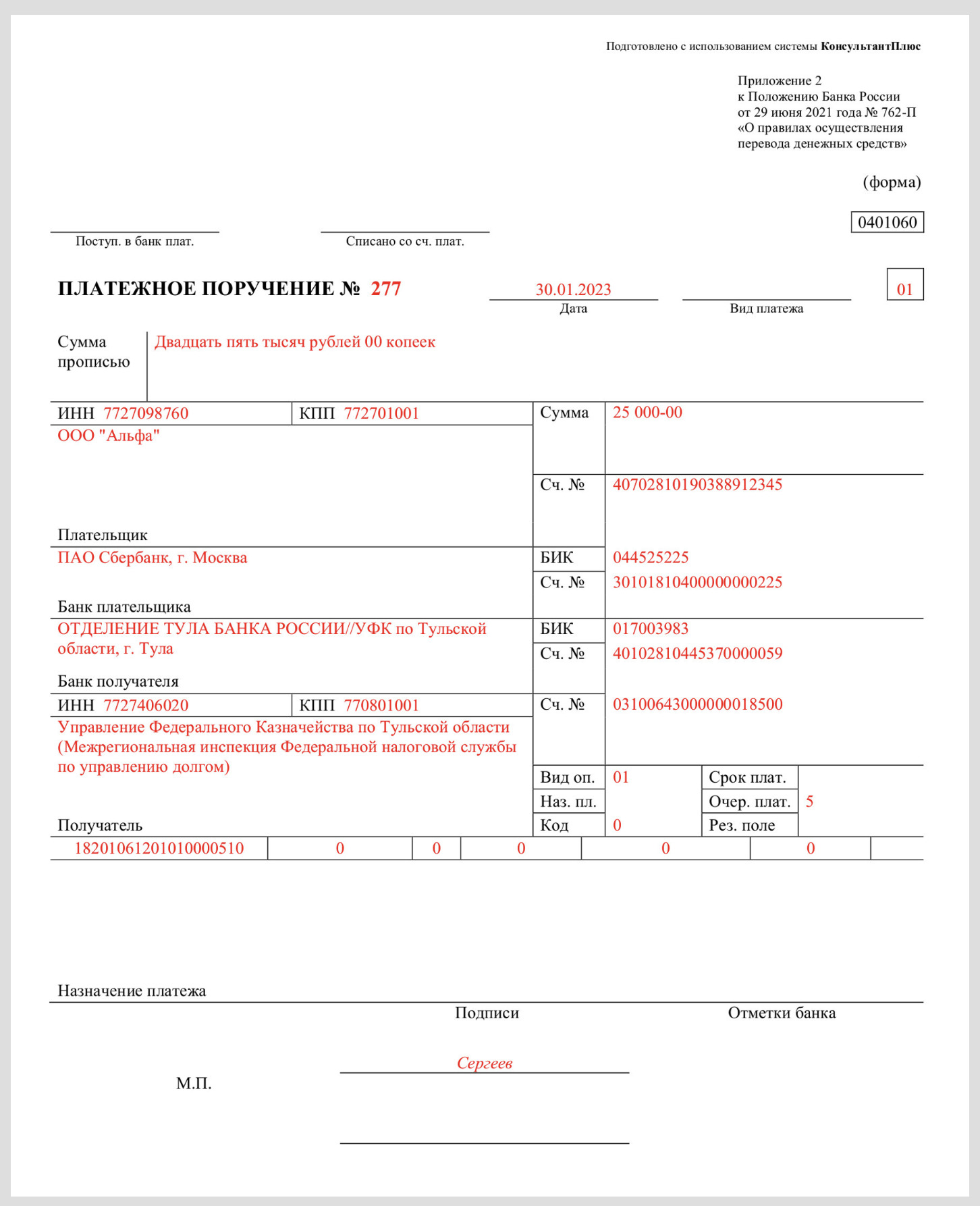

Если формируете платежку вместо уведомления

Напомним, что с 2023 года организации и ИП должны сдавать в ИФНС уведомления об исчисленных налогах и взносах.

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН.

Однако в 2023 году – переходный период. Пока организации и ИП вправе вместо уведомлений направлять в ИФНС «старые» платежки по каждому налогу или взносам. Но заполнять их нужно по-особенному.

С 11 февраля 2023 года стало ясно, какие данные нужно внести в платежку-уведомление:

| Поле | Что вносим в платежку |

| Поле 104 | КБК конкретного налога или взносов из 20 знаков, как в уведомлении. |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106», «108» и «109» | «0» (ноль). Если показать другое значение, в ИФНС сами решат принадлежность платежа. |

| Поле 107 | Налоговый период из 10 знаков, 2 из которых – разделительные, их заполняем точкой («.») |

| «ИНН» и «КПП» получателя | ИНН и КПП уполномоченного территориального налогового органа – администратора источников финансирования дефицита федерального бюджета. |

| Поле «Получатель» | Сокращенное наименование органа Казначейства и в скобках – наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета. |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа. |

| Поле «101» | 02 |

Обратите внимание

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа (ЕНП);

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Вот будет выглядеть образец платежного поручения вместо уведомления:

Если нужно перечислить платеж, не входящий в ЕНП

Предположим, что вам нужно перечислить платеж, который не входит в состав ЕНП, но которые администрирует ИФНС (например, НДФЛ с выплат иностранцам с патентом). Тогда обращайте внимание на заполнение этих полей.

| Поле | Что вносим в платежку |

| Поле 104 | КБК для перечисления платежа из 20 знаков. В нашем примере – 182 1 01 02040 01 1000 110 |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106» – «109» | «0» (ноль). Если отразить иное значение, налоговики сами установят принадлежность к платежу. |

| «ИНН» и «КПП» получателя | ИНН и КПП администратора доходов бюджета, который администрирует платежи по БК РФ. |

| поле «Получатель» | Сокращенное наименование органа Казначейства, которому открыт счет, и в скобках – сокращенное наименование администратора доходов бюджета, который администрирует платеж по БК РФ |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа |

| поле «101» | «01» или «13» |

Итоговая шпаргалка (пямятка)

| Поле | Платежка по ЕНП | Платежка вместо уведомления о начислениях | Платежки не на ЕНС |

Плательщик (поле  |

Краткое наименование организации или обособленного подразделения; Ф.И.О предпринимателя |

||

| КПП плательщика (поле 102) | У российских организаций – «0», но допустимо указать КПП плательщика. У ИП – «0» | КПП, присвоенный инспекцией, куда организация платит налоги, сборы или взносы. У ИП – «0» | |

| Статус плательщика (поле 101) | 01 | 02 | 01 |

| КБК (поле 104) | КБК ЕНП – 18201061201010000510 | КБК налога, сбора или взносов | КБК налога или сбора |

| ОКТМО (поле 105) | 0, но допустимо указать ОКТМО территории, куда по НК зачисляется платеж | ОКТМО территории, куда по НК зачисляется платеж | |

| Основание платежа (поле 106) | 0 | 0 | 0 |

| Налоговый период (поле 107) | 0 | Период, за который перечисляете налог или взносы | 0 |

| Номер документа-основания платежа (поле 108) | 0 | 0 | 0 |

| Дата документа-основания платежа (поле 109) | 0 | 0 | 0 |

Расскажем бухгалтерам и собственникам, что включает фонд оплаты труда, чем он отличается от фонда заработной платы, как его считать, и зачем вообще это нужно.

Что такое фонд оплаты труда

Фонд оплаты труда (ФОТ) — это общая сумма денег, которую потратило предприятие на выплаты своему наемному персоналу за определенный период времени. Бухгалтеры учитывают такие расходы в составе расходов по обычным видам деятельности (п. 8 приказа Минфина от 06.05.1999 № 33н — ПБУ 10/99).

Понятие ФОТ неразрывно связано с трудовыми отношениями. Выплаты исполнителям по договорам ГПХ в него не входят. Что же тогда включают в ФОТ?

Во-первых, зарплату штатных работников, а во-вторых, различные компенсирующие, мотивирующие и прочие выплаты. Такие как:

- премии систематического характера;

- отпускные по всем видам отпусков;

- бонусы и комиссионные;

- оплаты дней командировки;

- пособия по временной нетрудоспособности в части, которую выплачивает работодатель за счет собственных средств;

- оплаты простоев;

- доплаты за совместительство, работу в ночные часы, выходные и праздники, сверхурочную работу;

- выплаты за труд в опасных и вредных условиях;

- компенсации (например: за питание, проезд к месту работы, мобильную связь, расходы на проживание);

- выходное пособие и т. д.

Состав ФОТ законодательно не урегулирован, поэтому на разных предприятиях он может быть разным и зависит от того, какие выплаты предусмотрены локальными нормативными актами конкретного предприятия.

Что не входит в фонд оплаты труда

Обычно в ФОТ не включают следующие выплаты:

- разовые премии (например: к юбилею или иным аналогичным событиям);

- материальную помощь, предоставленную отдельным работникам по семейным обстоятельствам;

- компенсацию путевок, расходов на лечение;

- пособия, которые выплачиваются за счет средств внебюджетных фондов.

Как посчитать ФОТ

Чтобы рассчитать фактический размер ФОТ за период (месяц, квартал, год) — нужно просуммировать выплаты, которые были произведены работникам за этот период.

Бухгалтер получит эти данные из регистров учета: просуммирует кредит счета 70 «Расчеты с работниками по оплате труда» (а также 73 «Расчеты с персоналом по прочим операциям», если, например, в ФОТ предприятия входят компенсации и т. д.) в корреспонденции со счетами:

- 08 — «Вложения во внеоборотные активы»;

- 20 — «Основное производство»;

- 25 — «Общепроизводственные расходы»;

- 26 — «Общехозяйственные расходы»;

- 91 — «Прочие доходы и расходы» и т. д.

Чем фонд оплаты труда отличается от фонда заработной платы

Фонд заработной платы (ФЗП) — это составная часть фонда оплаты труда. В ФЗП входят только те выплаты, которые связаны с непосредственным выполнением работниками своих трудовых обязанностей и их результатом.

Таким образом ФЗП обычно включает (ч. 1 ст. 129 ТК РФ):

- выплаты по тарифным ставкам (должностным окладам, сдельным расценкам и т. д.);

- доплаты за особые условия труда;

- премии за трудовые показатели.

Проще говоря:

ФЗП = Зарплата + Доплата + Трудовая премия

Тогда как,

ФОТ = ФЗП + Поощрительные выплаты + Компенсационные выплаты + Прочие выплаты

То есть эти два понятия (ФОТ и ФЗП) близки, но не идентичны.

В различных источниках, и даже нормативных документах, структура ФЗП и ФОТ может быть представлена по-разному. В частности, Росстат, в целях заполнения некоторых форм статнаблюдения (форма № П-4, приказ от 27.11.2019 № 711), определяет состав ФЗП и ФОТ так:

Зачем нужны ФЗП и ФОТ

С помощью сведений о размере ФЗП и ФОТ руководство предприятия:

- анализирует расходы по оплате труда в разрезе разных подразделений и по предприятию в целом;

- корректирует себестоимость и определяет цены на продукцию;

- выявляет пути снижения расходов на предприятии;

- оценивает эффективность работы предприятия;

- планирует и составляет бюджет на будущий период.

Бухгалтеру эти данные потребуются для заполнения отдельных видов отчетности (например: вышеуказанной формы Росстата).

Сведения о ежемесячном размере ФОТ может запросить банк, с целью проверки благонадежности предприятия, или, если оно решит взять кредит. А также инспекторы госорганов в процессе проведения контрольных мероприятий.

Как планировать ФЗП и ФОТ

Конечно легче спланировать ФЗП. Если значительных кадровых изменений на предприятии не грядет, можно отталкиваться от фактических показателей.

Так, годовой ФЗП по работникам на окладе рассчитывают так:

ФЗП (оклад) = Среднемесячный заработок * Среднесписочная численность * 12

По сдельщикам расчет будет следующим:

ФЗП (сдельная оплата труда) = Ставка за ед. продукции * Объем выпуска за год + Надбавки + Премии

По персоналу, который работает по часовой ставке:

ФЗП (почасовая ставка) = Сумма ставок всех работников * Количество рабочих часов в году

А спланировать ФОТ намного сложнее. Ведь точно спрогнозировать объем предстоящих выплат невозможно. Поэтому чаще ФОТ закладывают в бюджет по нормативу. Например, как определенный процент от плановой выручки.

Пример: В ООО «Меридиан» планирует размер ФОТ на следующий год. Среднесписочная численность сотрудников на окладе — 70 человек. Плановая среднемесячная заработная плата — 35 тыс. рублей.

Среднесписочная численность сдельщиков — 20 человек. Ставка за единицу продукции — 500 руб. Плановый выпуск на следующий год — 100 тыс. штук. Премия за выполнение плана — 7% от основной суммы.

Плановая выручка — 500 млн руб. Норматив на ФОТ — 20%.

ФЗП (оклад) = 35 тыс. руб. * 70 человек * 12 мес. = 29,4 млн руб.

ФЗП (сдельная оплата труда) = (500 руб. * 100 тыс. шт) + (500 руб. * 100 тыс. шт) * 7% = 53,5 млн руб.

ФЗП = 29.4 млн руб. + 53,5 млн руб. = 82.9 млн руб.

ФОТ = 500 млн руб. * 20% = 100 млн

Следовательно на дополнительные выплаты предприятие сможет направить: 100 млн руб. — 82,9 млн руб. = 17,1 млн руб.

Как анализировать ФОТ

При анализе расходов на оплату труда сравнивают фактические показатели за разные периоды, сопоставляют их с плановыми значениями. На основании анализа делают выводы, принимают меры исправления ситуации, если это необходимо.

Например, чтобы оценить, насколько выросли или сократились расходы на оплату труда, и как это влияет на финансовое состояние предприятия, можно таким образом:

|

Показатель, млн руб. |

2019 год |

2020 год |

Изменение, % |

|

Выручка |

500 |

520 |

+4 |

|

Общие расходы |

380 |

410 |

+7,89 |

|

в том числе ФОТ: |

180 |

200 |

+11 |

|

оклады |

130 |

120 |

-7,69 |

|

премии |

40 |

55 |

+37,5 |

|

дополнительные выплаты |

10 |

10 |

— |

Из таблицы видно, что темпы рост ФОТ опередил темп рост выручки. Причем рост ФОТ обусловлен изменением его структуры. Оклады стали ниже, тогда как премиальная часть резко выросла. Если структуру зарплат не скорректировать, финансовое состояние предприятия будет ухудшаться.

Вывод

ФОТ — сумма, которую потратило предприятие на выплаты своему персоналу за определенный период. Состав ФОТ каждое предприятие определяет самостоятельно. В ряде случаев банки или государственные структуры могут запросить у предприятия сведения о размере ФОТ. Бухгалтеру размер ФОТ нужен для подготовки некоторых форм отчетности. А руководители, зная размер ФЗП и ФОТ, могут оценить финансовое состояние предприятия и спланировать бюджет на будущий период.

Контроль начисления и уплаты страховых взносов с 2017 года по большей части осуществляется ФНС. У ФСС также есть право администрировать часть платежей, исчисляемых с заработной платы работников. В каких случаях взносы могут быть доначислены и как отразить суммы по акту проверки в учете?

Вопрос: Какие действия должен предпринять налоговый орган для переквалификации договора ГПХ в трудовой договор для целей доначисления страховых взносов?

Посмотреть ответ

Кто проверяет?

Итак, правом осуществлять проверки законодатель наделяет налоговую службу и ФСС. Проверки могут быть как камеральными, так и выездными.

Отказ принять к зачету суммы выплат — не повод для доначисления страховых взносов

Страховые взносы проверяются:

- на обязательное пенсионное страхование – ФНС;

- на обязательное медицинское страхование – ФНС;

- на случай временной нетрудоспособности и в связи с материнством («больничные») – ФНС;

- страхование от несчастных случаев на производстве и профзаболеваний (взносы «на травматизм») – ФСС.

На заметку! Получатель и администратор взносов может не совпадать. Например, получатель взносов по ОПС – Пенсионный фонд, на случай временной нетрудоспособности – ФСС. Контроль полноты и срочности уплаты взносов осуществляет ФНС.

ВАЖНО! Жалоба в вышестоящий орган на решение налогового органа о доначислении страховых взносов от КонсультантПлюс доступна по ссылке

Чаще всего проводятся плановые проверки по графику, соответствующему нормам федерального законодательства. Однако если фирма подвергается реорганизации, ликвидируется либо в контролирующий орган поступает жалоба от работника, проводится внеплановая проверка.

За периоды до 2017 года проверки проводят ФСС и ПФР.

Причины доначисления взносов

Доначисление взносов, как правило, является следствием занижения базы при расчетах.

На практике чаще всего возникают ошибки по следующим ниже причинам:

- Неверное применение ставок расчета. Так, на ОПС действующая ставка 22%, на ОМС – 5,1%, на обязательное соцстрахование — 2,9%, а взносы «на травматизм» зависят от вида деятельности компании. Их величина может составить от 0,2 до 8,5%.

- Неправильное использование предельных величин базы для исчисления страховых взносов на текущий год. Подобная ситуация может возникнуть, если фирма крупная, заработная плата работников достаточно высока и в какой-то момент может превысить установленные правительственным постановлением лимиты по отношению к одному работнику. В таких случаях по пенсионным взносам базовый тариф устанавливается на уровне 10%, а по взносам в ФСС начисление происходит только в пределах лимита (ст. 425 НК РФ). Ошибки затрагивают базу по ОПС и по ОСС.

- Ошибки включения выплат в базу по взносам. В общем смысле это доходы работника, облагаемые взносами. Перечень доходов приведен в ст. 420 НК РФ, а в ст. 422 содержится аналогичный перечень сумм, не включаемых в базу. К примеру, не облагается взносами материальная помощь только в размере до 4000 руб., может быть ошибочно не включена в базу компенсация за неиспользованный отпуск при увольнении и пр.

Причиной доначисления могут стать также счетные ошибки, неверный перенос данных с предыдущих периодов, а то и умышленное уклонение от уплаты взносов.

На основании акта компания обязана исчислить дополнительную сумму в фонды, отразить ее в учете и произвести уплату либо решать вопрос в судебном порядке.

Как отразить доначисление в отчетности?

Доначисление необходимо отразить:

- в расчете по страховым взносам, который сдается в ФНС;

- в форме 4-ФСС, которая сдается в Фонд соцстрахования.

В обоих случаях сдается корректировочная отчетность, где в соответствующем поле указывается номер корректировки.

При уплате дополнительно начисленных взносов (соответственно «на травматизм» — в ФСС, остальные – в ФНС) и возможных пеней по ним важно обратить внимание на актуальные реквизиты платежа. Как правило, они указываются в акте проверки. Если произошла ошибка, платеж может быть отнесен к невыясненным и обязанность по доплате взносов исполнена не будет. Необходимо подать заявление об уточнении платежа.

Какие проводки нужно сделать?

В бухгалтерском учете исправление ошибок регулируется ПБУ 22/2010. Ошибка текущего года исправляется в том месяце, в котором она выявлена (п. 5). Если ошибка имеет отношение к отчетному периоду, ее исправляют проводкой Дт 20, 25, 44 и др. Кт 69 (по соответствующим субсчетам взносов).

Если речь идет о предшествующем отчетном годе, отчетность по которому уже подписана, то Дт 91 Кт 69 – при несущественной ошибке (п. 14 ПБУ). Если ошибка существенная, а отчетность за год уже подписана, применяют проводку Дт 84 Кт 69 (п. 9 ПБУ).

Вместе с тем право определять существенность ошибки остается за организацией (п. 3 ПБУ), в связи с чем многие, особенно небольшие фирмы, используют для доначисления проводку Дт 91 Кт 69 (в разрезе субсчетов, отражающих виды взносов).

Вопрос об отражении штрафов по акту до конца не отрегулирован. Многие специалисты относят штраф на сч. 91 как прочий расход, а пеню – на 99. Вместе с тем инструкция по применению плана счетов (Приказ №94н 31/10/2000), а также письма Минфина (см. №03-03-06/1/42 от 29/01/2007) позволяют говорить о том, что на счете 99 в течение года отражаются суммы причитающихся налоговых санкций. В связи с этим представляется возможным учитывать пени и штрафы проводкой Дт 99 Кт 69.

К примеру, если по акту проверки за прошлый период доначислены взносы в размере 300 рублей (несущественная ошибка), делается проводка Дт 91/2 Кт 69 — 300 руб. Штраф организации в размере 200 руб. и пени в размере 150 руб. будут учтены Дт 99 Кт 69 — 350 руб. Дт 69 Кт 51 – 650 руб. произведена доплата по акту проверки и погашены санкции.

Интересный нюанс! По мнению налоговиков, ошибки в расчете при исчислении страховых взносов по ОМС не могут служить отказом в приеме отчета. При этом они ссылаются на ст. 431 НК РФ п. 7 (Письмо ФНС от 19/02/18 г. №ГД-4-11/3209@). Вместе с тем, при проверке, на основании ст. 88 НК РФ, налоговый орган сообщит об ошибке, и ее можно будет исправить уточненным расчетом, который подается в 5-дневный срок. По отношению к взносам ОПС это правило не действует.

Тезисно

- Администрированием взносов с заработной платы занимается ФНС, за исключением взносов на травматизм, которые администрирует ФСС. Причинами доначисления взносов могут быть: неверная трактовка законодательных норм, арифметические ошибки, злостная халатность.

- Доначисление взносов по акту проверки ведет за собой необходимость:

- отразить новые данные в учете;

- подать уточненные расчеты в ФНС и ФСС;

- уплатить взносы по правильным реквизитам, наряду с пенями и штрафами.

- В бухгалтерском учете дополнительные суммы взносов за прошлые годы отражаются чаще всего по Дт 91. Если ошибка существенная, берется Дт 84 счета. Счета корреспондируют со сч. 69 в разрезе субсчетов, отражающих взносы.

- Санкции отражают либо по Дт 91, либо по Дт 99 счета. Этот вопрос необходимо отрегулировать в учетной политике.