Актуально на: 6 ноября 2019 г.

0

Если у организации возникла переплата по взносам, то она может сделать возврат излишне уплаченных страховых взносов. Порядок возврата переплаты по страховым взносам несколько отличается от общепринятого порядка возврата излишне уплаченных налогов.

Возврат уплаченных страховых взносов

Общее правило такое: возврат переплаты страховых взносов в 2019 году производится по письменному заявлению о возврате излишне уплаченных страховых взносов (п. 6 ст. 78 НК РФ). Заявление на возврат страховых взносов можно подать (п. 4 ст. 78 НК РФ):

- непосредственно в налоговую инспекцию. Это делает руководитель организации или его представитель по доверенности;

- по почте. Нужно направить заказное письмо с описью вложения;

- по ТКС. Заявление подписывается усиленной квалифицированной электронной подписью.

Налоговый орган должен вернуть излишне уплаченные взносы в течение месяца со дня получения заявления (п. 6 ст. 78 НК РФ). Вместе с тем, если переплата по страховым взносам возникла в результате подачи расчета по взносам (либо уточненного РСВ), то решение о возврате страховых взносов из налоговой может быть принято только после истечения 10 рабочих дней со дня, следующего за днем завершения камеральной проверки РСВ. Или же со дня вступления в силу решения по проверке, если в результате проверки были обнаружены нарушения законодательства (п. 8.1 ст. 78 НК РФ). Плюс налоговикам отводится 10 рабочих дней непосредственно на принятие решения о возврате страховых взносов (п. 8 ст. 78 НК РФ).

О принятом решении налоговики должны уведомить страхователя в течение 5 рабочих дней (п. 9 ст. 78 НК РФ).

Возврат страховых взносов ИП, уплаченных за себя, а также страховых взносов, уплаченных предпринимателем как работодателем, производится в том же порядке, что описан выше.

Особенности возврата страховых взносов ПФР

В НК прописан случай, когда вернуть излишне уплаченные взносы на обязательное пенсионное страхование не получится. Такое возможно, если по сообщению территориального органа ПФР данные о сумме излишне уплаченных взносов на пенсионное страхование представлены организацией в ПФР в составе сведений персонифицированного учета и учтены на индивидуальных счетах застрахованных лиц (п. 6.1 ст. 78 НК РФ). Иными словами, данные уже разнесены по лицевым счетам физлиц в ПФР. В этом случае переплату можно лишь зачесть в счет будущих платежей по этому же человеку.

Возврат переплаты страховых взносов до 2017

Возврат страховых взносов, начисленных за периоды до 01.01.2017, безусловно, возможен (ч. 3 ст. 21 Закона от 03.07.2016 N 250-ФЗ). Для возврата подайте заявление в ПФР или ФСС (в зависимости от вида взносов). А вот зачесть эти переплаты в счет взносов, уплачиваемых в ИФНС, нельзя.

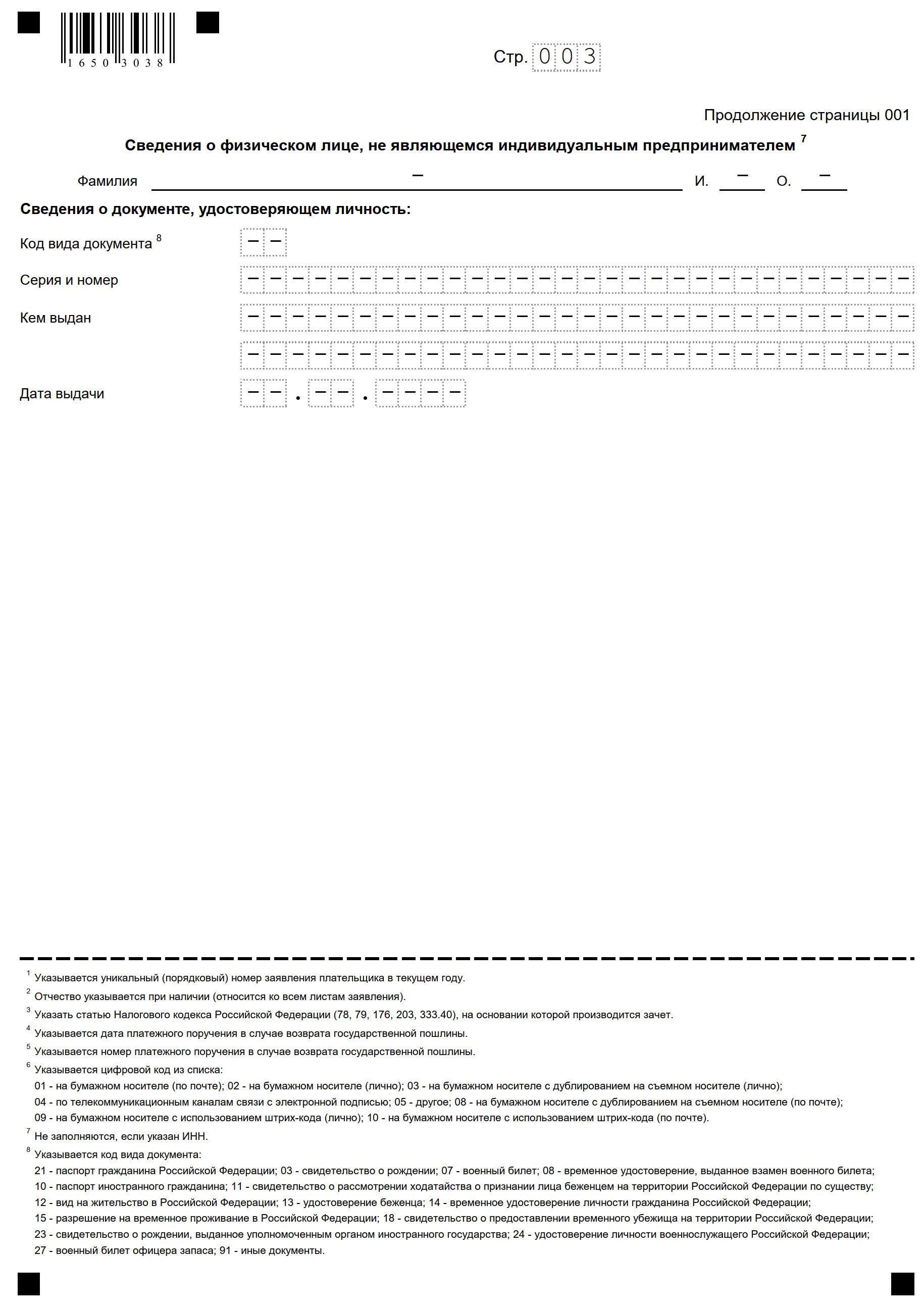

Заявление о возврате страховых взносов: образец

Заявление о возврате излишне уплаченных страховых взносов подается по определенной форме. Форма заявления о возврате страховых взносов утверждена Приложением N 8 к Приказу ФНС от 14.02.2017 N ММВ-7-8/182@. Страница 3 заявления не заполняется. Приведем образец заявления о возврате излишне уплаченного страхового взноса в ПФР:

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Срок для подачи заявления о возврате излишне уплаченных страховых взносов

Заявление о возврате излишне уплаченных сумм взносов может быть подано в течение 3-х лет со дня уплаты взносов (п. 7 ст. 78 НК РФ). Но, как было указано выше, не получится вернуть пенсионные взносы, уже отраженные в персонифицированной отчетности.

Возврат страховых взносов ФСС

Заявление на возврат страховых взносов «на травматизм» подается в ФСС, а не в налоговый орган (п. 1, 2, 11 ст. 26.12 Закона от 24.07.1998 N 125-ФЗ).

Примечание ИЗПИ!

Вводится в действие с 01.01.2024.

В соответствии с подпунктом 3-1) статьи 6 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан» Правительство Республики Казахстан ПОСТАНОВЛЯЕТ:

1. Утвердить прилагаемые Правила и сроки исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд и взыскания по ним.

2. Настоящее постановление вводится в действие с 1 января 2024 года и подлежит официальному опубликованию.

Сноска. Пункт 2 — в редакции постановления Правительства РК от 30.12.2022 № 1140 (вводится в действие по истечении десяти календарных дней со дня его первого официального опубликования).

|

Премьер-Министр Республики Казахстан |

А. Смаилов |

| Утверждены постановлением Правительства Республики Казахстан от 14 ноября 2022 года № 897 |

Правила и сроки исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд и взыскания по ним

Глава 1. Общие положения

1. Настоящие Правила и сроки исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд и взыскания по ним (далее – Правила) разработаны в соответствии с подпунктом 3-1) статьи 6 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан» (далее – Закон) и определяют порядок и сроки исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд (далее – ЕНПФ) и взыскания по ним.

2. Юридические лица, включая иностранное юридическое лицо, осуществляющее деятельность в Республике Казахстан через постоянное учреждение, филиалы, представительства иностранных юридических лиц, исчисляющие, удерживающие (начисляющие) и перечисляющие обязательные пенсионные взносы работодателя, лица, занимающиеся частной практикой, а также индивидуальные предприниматели подлежат учету в качестве агентов в органах государственных доходов по месту своего нахождения (жительства).

3. Обязательные пенсионные взносы работодателя, подлежащие уплате в ЕНПФ, осуществляются за счет собственных средств агента.

4. Агенты ежемесячно исчисляют обязательные пенсионные взносы работодателя от суммы начисленного дохода работника за месяц.

5. Юридические лица-агенты хранят в установленном законодательством порядке сведения об исчисленных (начисленных) и перечисленных обязательных пенсионных взносах работодателя, в том числе возврате ошибочных платежей, на электронном или бумажном носителях.

При ликвидации юридического лица-агента документы об исчислении (начислении) и перечислении обязательных пенсионных взносов работодателя передаются в Центральный государственный архив Комитета по делам архивов и управления документацией Министерства культуры и спорта Республики Казахстан.

Глава 2. Порядок исчисления (начисления) обязательных пенсионных взносов работодателя

6. Агенты своевременно исчисляют, начисляют и уплачивают за счет собственных средств обязательные пенсионные взносы работодателя в ЕНПФ.

Обязательные пенсионные взносы работодателя, подлежащие уплате в ЕНПФ, исчисляются путем применения ставки, установленной статьей 25-1 Закона, к сумме дохода, принимаемого для исчисления обязательных пенсионных взносов работодателя.

Объектами исчисления обязательных пенсионных взносов работодателя являются:

1) для юридических лиц – ежемесячный доход наемных работников, принимаемый для исчисления обязательных пенсионных взносов работодателя;

2) для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей, использующих труд наемных работников, – ежемесячный доход наемного работника, принимаемый для исчисления обязательных пенсионных взносов работодателя;

3) для Министерства иностранных дел Республики Казахстан в части персонала дипломатической службы, работающего в загранучреждениях Республики Казахстан, – 100 процентный размер оклада по приравненным должностям к персоналу центрального аппарата Министерства иностранных дел Республики Казахстан;

4) для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей – исчисление обязательных пенсионных взносов работодателя в свою пользу, которое осуществляется с получаемого ими дохода.

При этом получаемым доходом для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей для целей исчисления обязательных пенсионных взносов работодателя является сумма, определяемая ими самостоятельно в пределах размеров, установленных пунктом 4 статьи 25-1 Закона.

В случае отсутствия дохода лица, занимающиеся частной практикой, а также индивидуальные предприниматели вправе уплачивать обязательные пенсионные взносы работодателя в ЕНПФ, исчисленные путем применения ставки, установленной статьей 25-1 Закона, к минимальному размеру заработной платы, установленному на соответствующий финансовый год законом о республиканском бюджете.

Обязательные пенсионные взносы работодателя не подлежат уплате за физических лиц, являющихся плательщиками единого совокупного платежа.

7. При осуществлении обязательных пенсионных взносов работодателя не учитываются виды выплат и доходов:

1) указанных в пункте 2 статьи 319 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (далее – Налоговый кодекс);

2) указанных в статье 329, пункте 1 статьи 330 Налогового кодекса;

3) указанных в пункте 1 статьи 341, за исключением установленных подпунктами 12), 26), 27) и 50) пункта 1 статьи 341, а также подпунктами 42) и 43) пункта 1 статьи 341 Налогового кодекса (в части утраченного заработка (дохода);

4) полученных в натуральной форме или виде материальной выгоды лицами с инвалидностью и иными лицами, указанными в подпункте 2) пункта 1 статьи 346 Налогового кодекса.

Глава 3. Порядок и сроки перечисления обязательных пенсионных взносов работодателя в ЕНПФ

8. Перечисление обязательных пенсионных взносов работодателя в ЕНПФ производится агентом путем безналичных платежей, если иное не предусмотрено частью второй настоящего пункта.

Лица, занимающиеся частной практикой, индивидуальные предприниматели, не имеющие счетов в банках и организациях, осуществляющих отдельные виды банковских операций (далее – банки), вносят обязательные пенсионные взносы работодателя в ЕНПФ наличными деньгами в банк для их последующего перечисления в порядке, определенном пунктом 10 настоящих Правил.

Оплата обязательных пенсионных взносов наличными деньгами либо безналичным способом через банки осуществляется в порядке, определенном Законом Республики Казахстан «О платежах и платежных системах».

9. Исчисленные обязательные пенсионные взносы работодателя перечисляются в государственную корпорацию «Правительство для граждан» (далее – государственная корпорация) не позднее 25 числа месяца, следующего за месяцем выплаты доходов.

Для плательщиков, применяющих специальные налоговые режимы, исчисленные обязательные пенсионные взносы работодателя перечисляются в срок, предусмотренный налоговым законодательством Республики Казахстан.

Государственной корпорацией исчисленные обязательные пенсионные взносы работодателя, подлежащие субсидированию за счет бюджетных средств, перечисляются в ЕНПФ не позднее 15 числа месяца, следующего за месяцем осуществления социальных выплат.

10. Перечисление обязательных пенсионных взносов работодателя осуществляется агентами через банки, в государственную корпорацию для последующего перечисления на условные пенсионные счета в ЕНПФ.

Обязательные пенсионные взносы работодателя перечисляются платежным поручением формата МТ-102 с приложением списка физических лиц.

Список физических лиц содержит по каждому физическому лицу: индивидуальный идентификационный номер (далее – ИИН), фамилию, имя, отчество (при его наличии), дату рождения, сумму взноса и период (месяц, год), за который перечисляются обязательные пенсионные взносы работодателя.

Период, за который перечисляются обязательные пенсионные взносы работодателя, указывается агентами в платежных документах, составляемых на бумажных носителях, в графе «Назначение платежа» при проведении платежей без открытия банковского счета, в графе «Период» при проведении платежей путем списания денег с банковского счета агента, в электронных платежных поручениях формата МТ-102 в предусмотренном ключевом поле «PERIOD» в формате «ММГГГГ».

При необходимости уплаты обязательных пенсионных взносов работодателя за два и более периодов физическое лицо указывается в списочной части платежного поручения два и более раз с указанием соответствующего месяца и года в поле «PERIOD».

В случае несвоевременного перечисления агентами обязательных пенсионных взносов работодателя перечисление производится за каждый месяц отдельно с возможностью формирования одного платежного поручения формата МТ-102, приложением списка физических лиц и указанием соответствующего периода.

11. Лица, занимающиеся частной практикой, а также индивидуальные предприниматели, перечисляя суммы обязательных пенсионных взносов работодателя в свою пользу и пользу лиц, за которых производятся обязательные пенсионные взносы работодателя, указывают в платежных документах реквизиты государственной корпорации и прикладывают к ним список физических лиц.

12. Суммы обязательных пенсионных взносов работодателя, поступившие на счет государственной корпорации, в течение трех рабочих дней перечисляются в ЕНПФ электронными платежными поручениями формата МТ-100.

Государственная корпорация одновременно электронным способом направляет в ЕНПФ список физических лиц, за которых перечисляются обязательные пенсионные взносы работодателя, состоящий из группы платежных поручений, поступивших от агентов, соответствующий сумме платежа формата МТ-100.

13. В случаях отсутствия ИИН работника, указанного в списке формата МТ-102, и (или) допущения ошибок в реквизитах физического лица суммы обязательных пенсионных взносов работодателя возвращаются государственной корпорацией на счет агента.

14. Физическое лицо, обнаружив отсутствие отдельных сумм уплаченных обязательных пенсионных взносов работодателя, и (или) пени, при получении пенсионных выплат или сведений о суммах пенсионных накоплений на условном пенсионном счете устно уведомляет агента, в том числе бухгалтерию, об обнаружении ошибок и представлении ему копий платежных документов о перечислении обязательных пенсионных взносов, и (или) пени в государственную корпорацию за любое время и выписки из прилагаемых к платежным документам списков физических лиц, касающихся его персонально, для получения соответствующих сведений и принятия мер к исправлению допущенных ошибок.

15. В случаях ликвидации агента в установленном законодательством порядке и окончания ликвидационного процесса физическое лицо обращается в архивные учреждения по месту нахождения агента, а в ходе ликвидационного производства в ликвидационную комиссию, которые представляют ему заверенные копии платежных документов. Полученные копии платежных документов физическое лицо направляет с заявлением в государственную корпорацию.

16. В случаях обнаружения агентом ошибок или получения им устного сообщения от физического лица об обнаружении ошибок, допущенных при исчислении (начислении), перечислении сумм обязательных пенсионных взносов работодателя и (или) пени, ошибки корректируются агентом путем регулирования последующих перечислений обязательных пенсионных взносов работодателя и (или) пени.

При невозможности корректировки ошибок путем регулирования последующих перечислений обязательных пенсионных взносов работодателя и (или) пени агент обращается в государственную корпорацию с заявлением о возврате ошибочно перечисленных обязательных пенсионных взносов работодателя и (или) пени по форме согласно приложению 1 к настоящим Правилам. К заявлению о возврате ошибочно перечисленных обязательных пенсионных взносов работодателя и (или) пени прилагается нотариально заверенное заявление физического лица о согласии списания с его условного пенсионного счета ошибочно зачисленных сумм по форме согласно приложению 2 к настоящим Правилам.

Заявление подписывается главным бухгалтером. Если должность главного бухгалтера не предусмотрена, заявление на возврат подписывается руководителем.

17. В случае допущения ошибок по вине банка банк направляет в государственную корпорацию письмо с заявлением о возврате ошибочно перечисленных сумм.

В заявлении на возврат ошибочно перечисленных сумм по вине банка указываются: наименование, БИН, ИИК, БИК, референсы ошибочно отправленных платежных документов и причина возврата. Письмо и заявление представляются за подписью уполномоченных лиц банка с приложением копии документа, подтверждающего полномочия данных лиц на подписание писем и заявлений на возврат ошибочного указания.

18. На основании полученных от агентов и банков документов на возврат ошибочно перечисленных обязательных пенсионных взносов работодателя и (или) пени государственная корпорация в течение пяти рабочих дней после проверки фактов поступления указанных пенсионных взносов и отсутствия ранее осуществленных возвратов по ним формирует заявку в электронном виде на возврат ошибочно зачисленных сумм обязательных пенсионных взносов работодателя и (или) пени.

В заявке в электронном виде указываются реквизиты физического лица: фамилия, имя, отчество (при его наличии), дата рождения, ИИН, суммы обязательных пенсионных взносов работодателя и (или) пени, подлежащие возврату, причина возврата.

Заявка в электронном виде направляется в ЕНПФ в соответствии с соглашением, заключенным между ЕНПФ и государственной корпорацией.

19. ЕНПФ, получив из государственной корпорации заявку в электронном виде на возврат ошибочно зачисленных сумм обязательных пенсионных взносов работодателя и (или) пени, в течение пяти рабочих дней со дня ее получения осуществляет возврат ошибочно зачисленных сумм обязательных пенсионных взносов работодателя и (или) пени в государственную корпорацию с указанием номера и даты заявки государственной корпорации.

20. Возврат ЕНПФ ошибочно зачисленных сумм обязательных пенсионных взносов работодателя и (или) пени производится платежным поручением с приложением списков физических лиц на банковский счет государственной корпорации по номинальной сумме фактически внесенных в ЕНПФ обязательных пенсионных взносов работодателя и (или) пени, указанной в заявке государственной корпорации, в электронном виде.

21. Государственная корпорация в течение трех рабочих дней со дня поступления от ЕНПФ ошибочно зачисленных сумм обязательных пенсионных взносов работодателя и (или) пени производит их перечисление платежным поручением с приложением списков физических лиц согласно реквизитам, указанным в заявлении агента.

22. Со дня поступления от государственной корпорации ошибочно перечисленных сумм обязательных пенсионных взносов работодателя и (или) пени банк в течение трех рабочих дней уведомляет агента о возврате обязательных пенсионных взносов работодателя и (или) пени.

Глава 4. Порядок взыскания задолженности при несвоевременном перечислении обязательных пенсионных взносов работодателя

23. Своевременно не удержанные (не начисленные) и (или) не перечисленные агентом суммы обязательных пенсионных взносов работодателя при условии фактической выплаты и получения работником дохода взыскиваются органами государственных доходов или подлежат перечислению агентами в пользу работников, в пользу которых уплачиваются обязательные пенсионные взносы работодателя, с начисленной пени в размере 1,25-кратной базовой ставки Национального Банка Республики Казахстан за каждый день просрочки (включая день оплаты в государственную корпорацию).

24. Уплата пени за несвоевременное начисление и перечисление обязательных пенсионных взносов работодателя производится агентами на банковский счет государственной корпорации с указанием кода назначения платежа, определяемого Правилами применения кодов секторов экономики и назначения платежей, утвержденными постановлением Правления Национального Банка Республики Казахстан от 31 августа 2016 года № 203 (зарегистрировано в реестре государственной регистрации нормативных правовых актов под № 14365), для последующего перечисления государственной корпорацией в ЕНПФ.

25. Уплата пени за несвоевременное перечисление обязательных пенсионных взносов работодателя в ЕНПФ производится агентами через государственную корпорацию в порядке, установленном пунктом 10 настоящих Правил.

В списках физических лиц указываются лица, за которых обязательные пенсионные взносы работодателя агентом были перечислены несвоевременно.

Пеня, перечисленная без приложения списка физических лиц, подлежит возврату агенту, при последующем перечислении сумма пени увеличивается с учетом количества дней задержки представления указанного списка.

26. ЕНПФ зачисляет полученную пеню на условные пенсионные счета согласно полученным спискам физических лиц.

27. Не позднее пяти рабочих дней со дня образования задолженности по обязательным пенсионным взносам работодателя у агента, отнесенного в соответствии с системой управления рисками, предусмотренной налоговым законодательством Республики Казахстан, к категории высокого или среднего уровня риска, орган государственных доходов направляет агенту уведомление о сумме задолженности по обязательным пенсионным взносам работодателя, подлежащим перечислению в государственную корпорацию, для последующего перечисления в ЕНПФ (далее – уведомление).

Форма уведомления утверждается уполномоченным органом, осуществляющим руководство в сфере обеспечения поступления налогов и других обязательных платежей в бюджет.

28. Уведомление должно быть вручено агенту лично под роспись или иным способом, подтверждающим факт отправки и получения. При этом уведомление, направленное одним из нижеперечисленных способов, считается врученным налогоплательщику (налоговому агенту) в следующих случаях:

1) по почте заказным письмом с уведомлением о получении – с даты отметки агентом в уведомлении почтовой или иной организации связи.

При этом такое уведомление доставляется почтовой или иной организацией связи в срок не позднее десяти рабочих дней с даты отметки о приеме почтовой или иной организацией связи.

В случае возврата почтовой или иной организацией связи уведомления, предусмотренного настоящим пунктом, направленного органами государственных доходов агенту по почте заказным письмом с уведомлением о доставке, датой вручения такого уведомления является дата проведения налогового обследования с привлечением понятых по основаниям и в порядке, которые установлены Налоговым кодексом;

2) электронным способом:

с даты доставки уведомления в веб-приложение.

Данный способ распространяется на агента, взаимодействующего с органами государственных доходов электронным способом в соответствии с законодательством Республики Казахстан об электронном документе и электронной цифровой подписи.

с даты доставки уведомления в личный кабинет пользователя на веб-портале «электронное правительство».

Данный способ распространяется на агента, зарегистрированного на веб-портале «электронное правительство»;

3) через государственную корпорацию – с даты его получения в явочном порядке.

29. В случае непогашения задолженности по обязательным пенсионным взносам работодателя орган государственных доходов приостанавливает расходные операции по банковским счетам и кассе:

1) агента, отнесенного в соответствии с системой управления рисками, предусмотренной налоговым законодательством Республики Казахстан, к категории высокого уровня риска, – по истечении одного рабочего дня со дня вручения ему уведомления;

2) агента, отнесенного в соответствии с системой управления рисками, предусмотренной налоговым законодательством Республики Казахстан, к категории среднего уровня риска, – по истечении десяти рабочих дней со дня вручения ему уведомления.

По распоряжению органов государственных доходов банки обязаны приостановить расходные операции по банковским счетам агентов, кроме:

операций по уплате налогов и платежей в бюджет, предусмотренных статьей 189 Налогового кодекса, таможенных платежей, предусмотренных законодательством Республики Казахстан, социальных платежей, пени, начисленной за их несвоевременную уплату, а также штрафов, подлежащих внесению в бюджет;

изъятия денег:

по исполнительным документам, предусматривающим удовлетворение требований о возмещении вреда, причиненного жизни и здоровью, а также требований по взысканию алиментов;

по исполнительным документам, предусматривающим изъятие денег для расчетов с лицами, работающими по трудовому договору, по выплате выходных пособий и оплате труда, по выплате вознаграждения по авторскому договору, обязательствам клиента по перечислению социальных платежей, а также по исполнительным документам о взыскании в доход государства;

по погашению налоговой задолженности, задолженности по таможенным платежам, налогам и пени в порядке, определенном законодательством Республики Казахстан, задолженности по социальным платежам.

Распоряжение органа государственных доходов о приостановлении расходных операций по банковским счетам агента выносится по форме, утвержденной уполномоченным государственным органом, осуществляющим руководство в сфере обеспечения поступлений налогов и других обязательных платежей в бюджет, по согласованию с Национальным Банком Республики Казахстан.

Приостановление расходных операций по кассе агента распространяется на все расходные операции наличных денег в кассе, кроме операций по:

сдаче денег в банк второго уровня или организацию, осуществляющую отдельные виды банковских операций, для последующего их перечисления в счет уплаты налогов и платежей в бюджет, предусмотренных статьей 189 Налогового кодекса, таможенных платежей, предусмотренных законодательством Республики Казахстан, социальных платежей, пени, начисленной за их несвоевременную уплату, а также штрафов, подлежащих внесению в бюджет;

выдаче банком второго уровня или организацией, осуществляющей отдельные виды банковских операций, наличных денег клиентов, в случае, если распоряжение о приостановлении расходных операций по кассе вынесено в отношении банка второго уровня или организации, осуществляющей отдельные виды банковских операций.

Распоряжение органа государственных доходов о приостановлении расходных операций по кассе подлежит безусловному исполнению агентом путем перечисления поступающих наличных денег в государственную корпорацию не позднее одного рабочего дня, следующего за днем их поступления.

Форма распоряжения о приостановлении расходных операций по кассе агента утверждается уполномоченным органом, осуществляющим руководство в сфере обеспечения поступления налогов и других обязательных платежей в бюджет.

Распоряжение о приостановлении расходных операций по кассе агента направляется и вручается агенту способами, предусмотренными пунктом 28 настоящих Правил, для отправки и вручения уведомления о сумме задолженности.

Распоряжения органа государственных доходов о приостановлении расходных операций по банковским счетам и кассе агента отменяются органом государственных доходов, вынесшим такие распоряжения, не позднее одного рабочего дня, следующего за днем погашения задолженности по обязательным пенсионным взносам работодателя.

30. В случае непогашения задолженности по обязательным пенсионным взносам работодателя списки физических лиц, в пользу которых взыскивается задолженность по обязательным пенсионным взносам работодателя, представляются в орган государственных доходов, направивший уведомление:

1) агентом, отнесенным в соответствии с системой управления рисками, предусмотренной налоговым законодательством Республики Казахстан, к категории высокого уровня риска, – в течение пяти рабочих дней со дня вручения ему уведомления;

2) агентом, отнесенным в соответствии с системой управления рисками, предусмотренной налоговым законодательством Республики Казахстан, к категории среднего уровня риска, – по истечении пятнадцати рабочих дней со дня вручения ему уведомления.

31. На основании списков, представленных агентом в соответствии с пунктом 30 настоящих Правил, орган государственных доходов взыскивает суммы задолженности по обязательным пенсионным взносам работодателя в принудительном порядке с банковских счетов агентов не позднее пяти рабочих дней со дня получения списков.

Взыскание задолженности по обязательным пенсионным взносам работодателя с банковских счетов агентов производится на основании инкассового распоряжения органа государственных доходов с приложением списков, представленных агентом.

В случаях отсутствия или недостаточности денег на банковском (банковских) счете (счетах) для удовлетворения всех требований, предъявляемых к клиенту, банк производит изъятие денег клиента в порядке очередности, установленном Гражданским кодексом Республики Казахстан.

В случае отсутствия денег на банковском счете агента в национальной валюте взыскание задолженности по обязательным пенсионным взносам работодателя производится с банковских счетов агента в иностранной валюте на основании инкассовых распоряжений, выставленных в национальной валюте органами государственных доходов.

32. Орган государственных доходов выставляет инкассовые распоряжения на банковский счет (счета) агента с указанием бенефициара – государственной корпорации.

33. Расходы, связанные с оплатой услуг банков при уплате обязательных пенсионных взносов работодателя без открытия банковского счета, производятся за счет средств агента.

34. Для обеспечения контроля за перечислением агентами обязательных пенсионных взносов работодателя, уплатой пени в установленных случаях, возвратом ошибочно зачисленных сумм обязательных пенсионных взносов работодателя, производимых ЕНПФ, государственная корпорация ежедневно (за прошедший день) представляет в органы государственных доходов реестры поступивших, а также возвращенных, ошибочно перечисленных обязательных пенсионных взносов работодателя и электронные платежные поручения.

Отдельно представляются:

1) реестры поступивших, возвращенных ошибочно зачисленных сумм обязательных пенсионных взносов работодателя, внесенных лицами, занимающимися частной практикой, а также индивидуальными предпринимателями, наличными деньгами в банк;

2) реестры перечисленных обязательных пенсионных взносов работодателя, субсидируемых за счет бюджетных средств, получателям социальной выплаты на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года.

Ежемесячный отчет по реестрам поступивших, возвращенных ошибочно перечисленных сумм обязательных пенсионных взносов работодателя представляется государственной корпорацией в органы государственных доходов ежемесячно, не позднее 5 числа месяца, следующего за отчетным.

______________________________

| Приложение 1 к Правилам и срокам исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд и взыскания по ним |

|

| Форма |

Заявление агента на возврат ошибочно перечисленных сумм обязательных пенсионных взносов работодателя и (или) пени

_____________________________

«Государственной корпорации

«Правительство для граждан»

_____________________________

1. Реквизиты плательщика (агента) обязательных пенсионных

взносов работодателя и (или) пени:

Наименование

_______________________________________________________________

Бизнес-идентификационный номер (БИН) ___________________________

Банковский идентификационный код (БИК)__________________________

Индивидуальный идентификационный код (ИИК)_____________________

2. Реквизиты платежного поручения, в котором были допущены ошибки,

№ ________ дата «___» ____________ 20__ год

Общая сумма платежного поручения

____________________________________

3. Реквизиты физического лица

______________________________________________

(Ф.И.О. (при его наличии), дата рождения)

Индивидуальный идентификационный номер физического лица

_______________________________________________________

Сумма взноса на условный пенсионный счет физического лица

______________________________________________

Сумма, подлежащая возврату,

_________________________________________

4. Корректировка последующими платежами невозможна ввиду того,

что

_________________________________________________________________

(указать причину, по которой требуется возврат, к примеру, сотрудник

уволен, неверно указаны КНП, период, банковские реквизиты

агента, реквизиты физического лица, нерезидент и т.д.)

Возврат просим произвести по следующим реквизитам

_________________________________________________________________

_________________________________________________________________

_________________________________________________________________

(указываются полные данные предприятия – наименование, БИН/ИИН, все

банковские реквизиты – БИК/ИИК)

_________________________

___________________________________________

(подпись руководителя) (подпись главного бухгалтера)

______________________________

(дата)

______________________________

| Приложение 2 к Правилам и срокам исчисления (начисления) и перечисления обязательных пенсионных взносов работодателя в единый накопительный пенсионный фонд и взыскания по ним |

|

| Форма |

Заявление физического лица о согласии списания с его условного пенсионного счета ошибочно зачисленных сумм

Я, _______________________________________________________________

(Фамилия, имя, отчество (при его наличии), дата рождения)

Индивидуальный идентификационный номер __________________________

Настоящим даю согласие на возврат ошибочно перечисленных на мой

условный пенсионный счет обязательных пенсионных взносов работодателя

и (или) пени в сумме (ах)

_________________________________________________________________

(сумма прописью)

_________________________________________________________________

(В случае необходимости возврата ошибочно зачисленных сумм обязательных

пенсионных взносов работодателя и (или) пени по нескольким платежным

поручениям суммы, подлежащие возврату, указываются отдельно на каждое

платежное поручение)

Даю согласие на сбор и обработку моих персональных данных

_______________ ________________

(подпись) (дата)

______________________________

Если Вы обнаружили на странице ошибку, выделите мышью слово или фразу и нажмите сочетание клавиш Ctrl+Enter

С 1 января 2022 поменялись правила возврата и зачета переплаты по налогам и взносам. Расскажем, как зачесть или вернуть деньги, излишне уплаченные в бюджет, и покажем образцы заявлений на возврат (зачет), заполненные в программе 1С.

Содержание

- Нормативное регулирование

- Что изменилось в возврате (зачете) налогов

- Как возникает переплата

- Как узнать о переплате

- Что делать с переплатой

- Сроки для обращения за возвратом (зачетом) переплаты

- Переплата при подаче уточненной декларации

- Этапы возврата или зачета переплаты

- Переплата взносов на травматизм в ФСС

- Возмещение расходов на пособия из ФСС в 2022 году

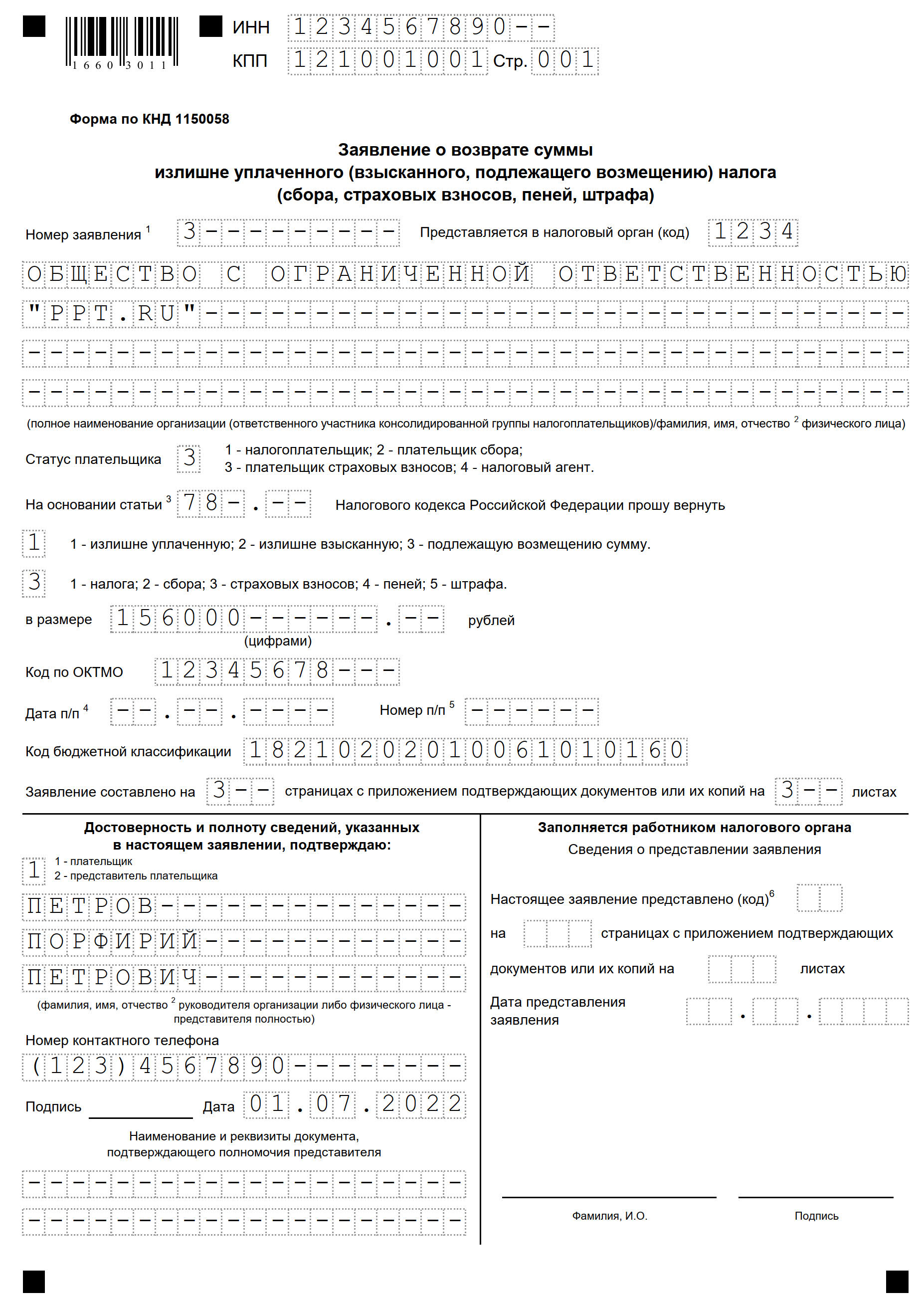

- Заявление о возврате налогов и взносов в 1С

- Титульная страница

- Сведения о счете в банке

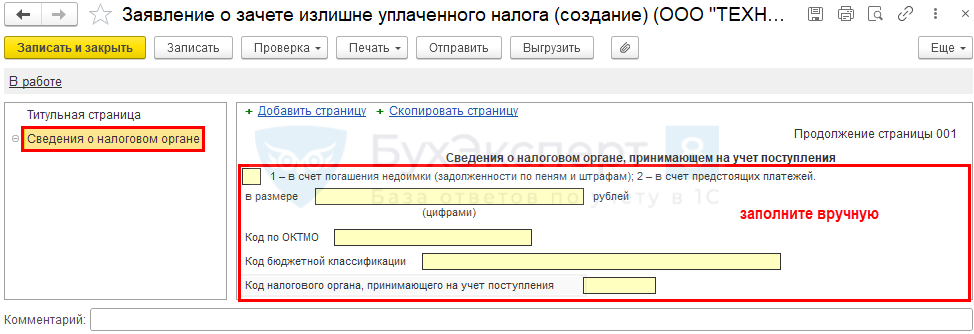

- Заявление о зачете налогов и взносов в 1С

- Титульная страница

- Сведения о налоговом органе

Нормативное регулирование

Что изменилось в возврате (зачете) налогов

До 2022 года разрешалось зачитывать переплату по налогам только в счет налогов, а переплату по взносам — в счет взносов, уплачиваемых в бюджет того же фонда, где возникла переплата.

С 2022 года переплату по налогам можно зачитывать не только на налоги, но и в счет страховых взносов (п. 1 ст. 78 НК РФ). Тоже самое с переплатой по взносам — ее можно зачесть как в счет уплаты взносов, так и налогов.

Итак, направить переплату можно:

- на недоимки по другим налогам, взносам, сборам;

- на предстоящие платежи по налогам, сборам, взносам;

- на штрафы, пени.

Переплата в счет предстоящих платежей зачитывается по заявлению налогоплательщика (кроме случая переплаты по тому же налогу — см. Постановление АС Московского округа от 23.03.2022 N Ф05-35602/2021 по делу N А40-137187/2020). Погасить недоимку налоговики могут и самостоятельно (п. 5, п. 14 ст. 78 НК РФ). Однако если ИФНС утратила право на принудительное взыскание недоимки, она зачесть ее не сможет (Определение КС от 08.02.2007 N 381-О-П, п. 32 Постановления Пленума ВАС от 30.07.2013 N 57).

Как и раньше, вернуть на расчетный счет можно только ту часть переплаты, которая осталась после погашения всех долгов перед бюджетом и фондами. Возврат осуществляется только по заявлению налогоплательщика.

Как возникает переплата

Переплата образуется, если в бюджет уплачена сумма налога (или другого бюджетного платежа) большая, чем нужно по законодательным нормам. Причинами возникновения переплаты могут быть:

- неправильный расчет налогов, взносов, сборов;

- ошибки при заполнении платежек и деклараций;

- изменения в НК РФ, действие которых распространяется на прошлые периоды;

- сумма налога к уменьшению по итогам налогового периода;

- переход на другой режим налогообложения;

- задвоение списания по требованиям ИФНС и др.

«Виновником» возникновения переплаты может быть как плательщик (излишняя уплата), так и налоговый орган (излишнее взыскание). Во втором случае одновременно с возвратом переплаты налоговики обязаны выплатить проценты. Они начисляются со дня после излишнего взыскания по день возврата суммы на расчетный счет организации (абз. 1, 2 п. 5 ст. 79 НК РФ).

Не считается переплатой:

- самостоятельно уплаченная недоимка, признанная безнадежной к взысканию (п. 10 Постановления Пленума ВАС от 30.07.2013 N 57);

- налог и пени по нему, взысканные ФССП до вынесения судом решения об утрате права на взыскание (Письмо ФНС от 22.08.2014 N СА-4-7/16692);

- суммы, перечисленные в бюджет в возмещение ущерба, причиненного уклонением от уплаты налогов (п. 13.1 ст. 78 НК РФ).

Налогоплательщик, у которого возникла переплата, имеет право на ее своевременный зачет или возврат (пп. 5 п. 1 ст. 21 НК РФ). Это его право, а не обязанность (п. 6 ст. 78 НК РФ, Письмо Минфина от 12.04.2018 N 03-02-07/1/24222).

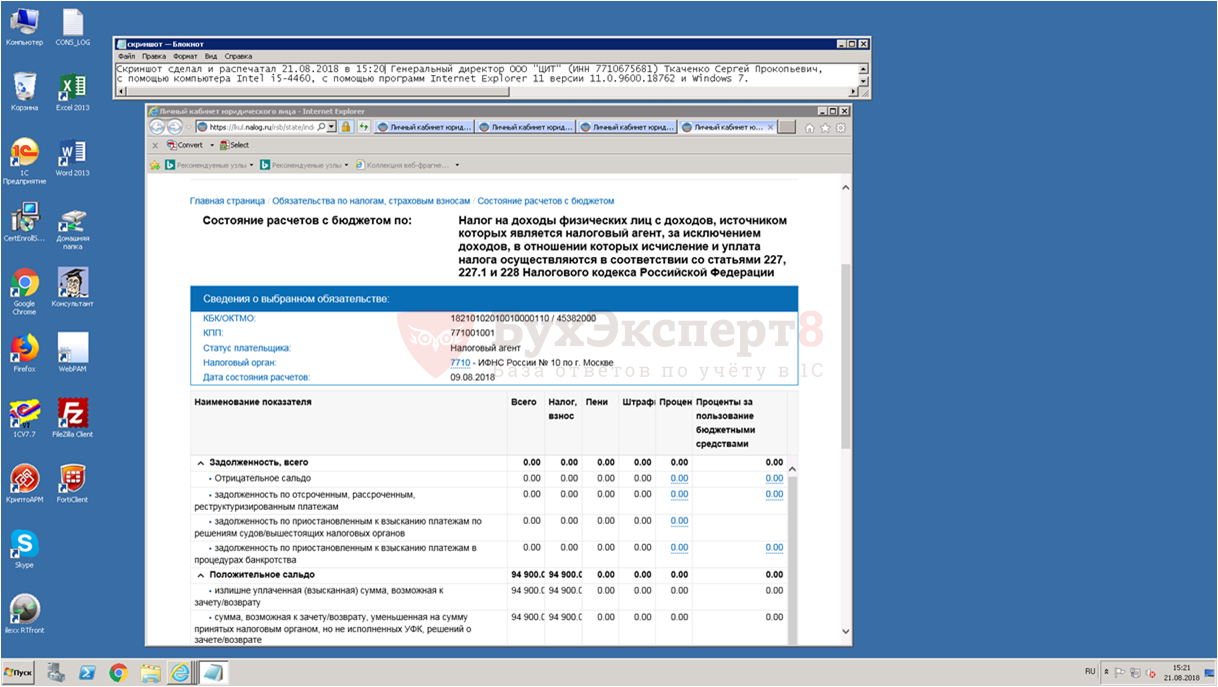

Как узнать о переплате

Обнаружить факт переплаты может сам плательщик (при аудите, инвентаризации) или налоговый инспектор. Если это сделали налоговики, они должны сообщить об излишней уплате в течение 10 рабочих дней со дня ее обнаружения (п. 3, 14 ст. 78 НК РФ).

А еще переплату можно выявить во время совместной сверки расчетов или увидеть в справке КНД 1160081.

Что делать с переплатой

Обнаружив переплату, можно (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть ее на расчетный счет;

- зачесть в счет предстоящих платежей;

- погасить недоимки по другим платежам;

- заплатить пени, штрафы.

Зачет можно делать между налогами и взносами разных видов. Например, переплату по региональному налогу зачесть в счет федеральных, региональных и местных платежей (п. 1 ст. 78 НК РФ). Какие налоги к каким бюджетам относятся, закреплено в ст. 13-15 НК РФ.

По НДФЛ действует особый порядок зачета. Если переплата возникла из-за того, что в бюджет перечислена сумма НДФЛ большая, чем удержана, ее можно зачесть в счет (п. 1 ст. 78 НК РФ):

- недоимки по налогам, сборам, взносам;

- будущих платежей по другим налогам, сборам, взносам;

- долга по пени, а налоговым штрафам.

А вот зачесть излишне уплаченный НДФЛ в счет предстоящих платежей по НДФЛ не получится, поскольку уплата НДФЛ должна осуществляется из средств физлица, а не налоговых агентов (п. 1, 14 ст. 78 НК РФ, п. 9 ст. 226 НК РФ, Письма УФНС по г. Москве от 27.10.2020 N 19-19/164537@, ФНС от 06.02.2017 N ГД-4-8/2085@).

Если же причиной переплаты стало излишнее удержание НДФЛ у работника, эту сумму нужно ему вернуть.

Сроки для обращения за возвратом (зачетом) переплаты

Заявление о возврате или зачете денежных средств подается не позже 3 лет:

- с даты уплаты соответствующей суммы в бюджет — при излишнем перечислении (п. 7 ст. 78 НК РФ);

- с даты, когда стало известно о взыскании — при излишнем взыскании (п. 3, 9 ст. 79 НК РФ).

Самостоятельный зачет ИФНС делает не более чем за 3 года со дня уплаты суммы (п. 5 ст. 78 НК РФ).

Особые сроки устанавливаются для:

- переплат, образованных при перечислении авансов по налогам — в этом случае срок отсчитывается с даты подачи годовой налоговой декларации (Постановление Президиума ВАС от 28.06.2011 N 17750/10);

- переплат, оставшихся от предыдущего зачета — 3-летний срок подачи заявления о зачете (возврате) исчисляется с даты, когда ИФНС сделала зачет, сформировавший переплату (пп. 4 п. 3, п. 8 ст. 45 НК РФ, п. п. 7, 14 ст. 78 НК РФ, Постановление Президиума ВАС от 10.11.2011 N 8395/11).

В случае пропуска установленных сроков для возврата (зачета) переплату можно попробовать вернуть через суд. Срок исковой давности — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат средств (Письмо Минфина от 15.03.2019 N 03-02-08/16920).

Переплата при подаче уточненной декларации

Если переплата возникла в результате подачи уточненной декларации, то можно вернуть (зачесть) ее после завершения камеральной проверки (п. 2, 5 ст. 6.1 НК РФ, п. 2 ст. 88 НК РФ):

- в общем случае — 3 месяца;

- по НДС — 2 месяца.

Заявление можно направить одновременно с декларацией, но ответ налоговая даст в течение 10 рабочих дней со дня окончания проверки по поданной уточненной декларации, после отражения переплаты в КРСБ.

Этапы возврата или зачета переплаты

Шаг 1. Проведите сверку с ИФНС

Чтобы инициировать сверку расчетов, необходимо подать в ИФНС по месту учета заявление (пп. 11 п. 1 ст. 32 НК РФ). Рекомендуемая форма заявления утверждена Письмом ФНС 28.10.2020 N АБ-4-19/17644@, но можно составить его в произвольной форме.

При подключенной 1С-Отчетности сверку можно заказать прямо из помощника по уплате налога.

В течение 5 рабочих дней налоговики должны направить акт сверки. Его нужно проверить, подписать и передать в ИФНС.

Шаг 2. Сформируйте заявление о проведении зачета (возврата) переплаты

Формы заявлений о возврате и зачете налогов утверждены Приказом ФНС от 14.02.2017 N ММВ-7-8/182:

К заявлению приложите (п. 10, 11, 14 ст. 78 НК РФ):

- пояснения, как образовалась переплата;

- подтверждение даты обнаружения переплаты;

- напоминание о начислении % на излишне взысканные суммы;

- первичку (платежки, отчетность, скрины, переписку).

Письмо ФНС РФ от 31.03.2016 N СА-4-7/5589

«…суды принимают «скриншоты» в качестве надлежащих доказательств, если они содержат определенные данные».

«…скриншот — это страницы в сети Интернет (снимок экрана, показывающий то, что видит пользователь на экране монитора), подтверждающие размещение информации, подлежащей раскрытию».

Шаг 3. Передайте заявление в налоговую

Направьте заявление в ИФНС по месту регистрации или по месту нахождения организации любым из способов:

- на бумажном носителе (лично/ценным письмом с описью вложения);

- в электронном виде по ТКС с усиленной ЭП;

- через ЛК на сайте ФНС.

Шаг 4. Ожидайте решения инспекторов

Решение о возврате (зачете) налоговики выносят в течение 10 рабочих дней с даты получения заявления, в такой же срок принимается решение об отказе (п. 6 ст. 6.1 НК РФ, п. 4-6, 8, 14 ст. 78 НК РФ).

Уведомить налогоплательщика о принятом решении инспекторы должны в течение 5 дней с даты принятия решения (п. 6 ст. 6.1 НК РФ, п. 9, 14 ст. 78 НК РФ).

Срок для возврата средств на расчетный счет — 1 месяц с даты получения заявления (п. 6, 14 ст. 78 НК РФ).

Переплата взносов на травматизм в ФСС

Для возврата переплаты по взносам на страхование от НС и ПЗ:

- проведите совместную сверку расчетов с ФСС (п. 4 ст. 26.12 Закона N 125-ФЗ);

- подайте заявление по форме 23 — ФСС (п. 11 ст. 26.12 Закона N 125-ФЗ, п. 1 Приказа ФСС от 17.11.2016 N 457) не позже 3 лет со дня излишней уплаты суммы взносов (п. 13 ст. 26.12 Закона N 125-ФЗ).

Word

Переплату ФСС вернет в течение месяца со дня получения заявления (п. 11 ст. 26.12 Закона N 125-ФЗ).

Возмещение расходов на пособия из ФСС в 2022 году

Если переплата по взносам ВНиМ возникла в результате превышения суммы выплаченных пособий над суммой взносов до перехода на «прямые выплаты», после перехода:

- зачетная система выплаты пособий по ВНиМ, предусмотренная п. 2 ст. 431 НК РФ, не применяется;

- налоговые органы вправе отказать в возврате/зачете переплаты в порядке ст. 78 НК РФ, что подтверждается решениями арбитражных судов.

В такой ситуации следует обратиться за возмещением в территориальный орган ФСС с приложением подтверждающих документов.

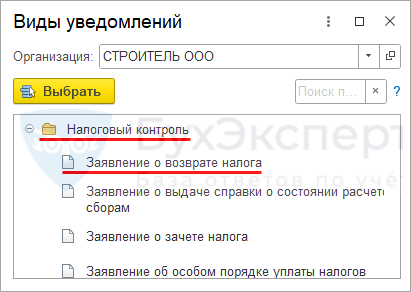

Заявление о возврате налогов и взносов в 1С

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления — Налоговый контроль (с релиза 3.0.112).

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

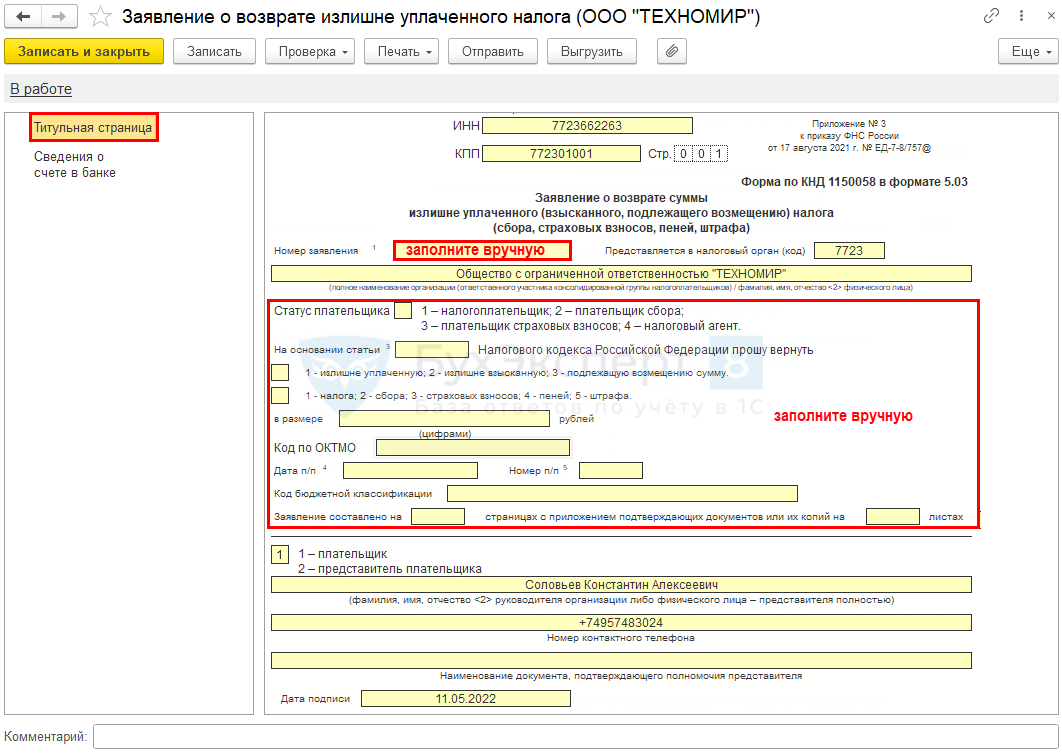

Сведения о счете в банке

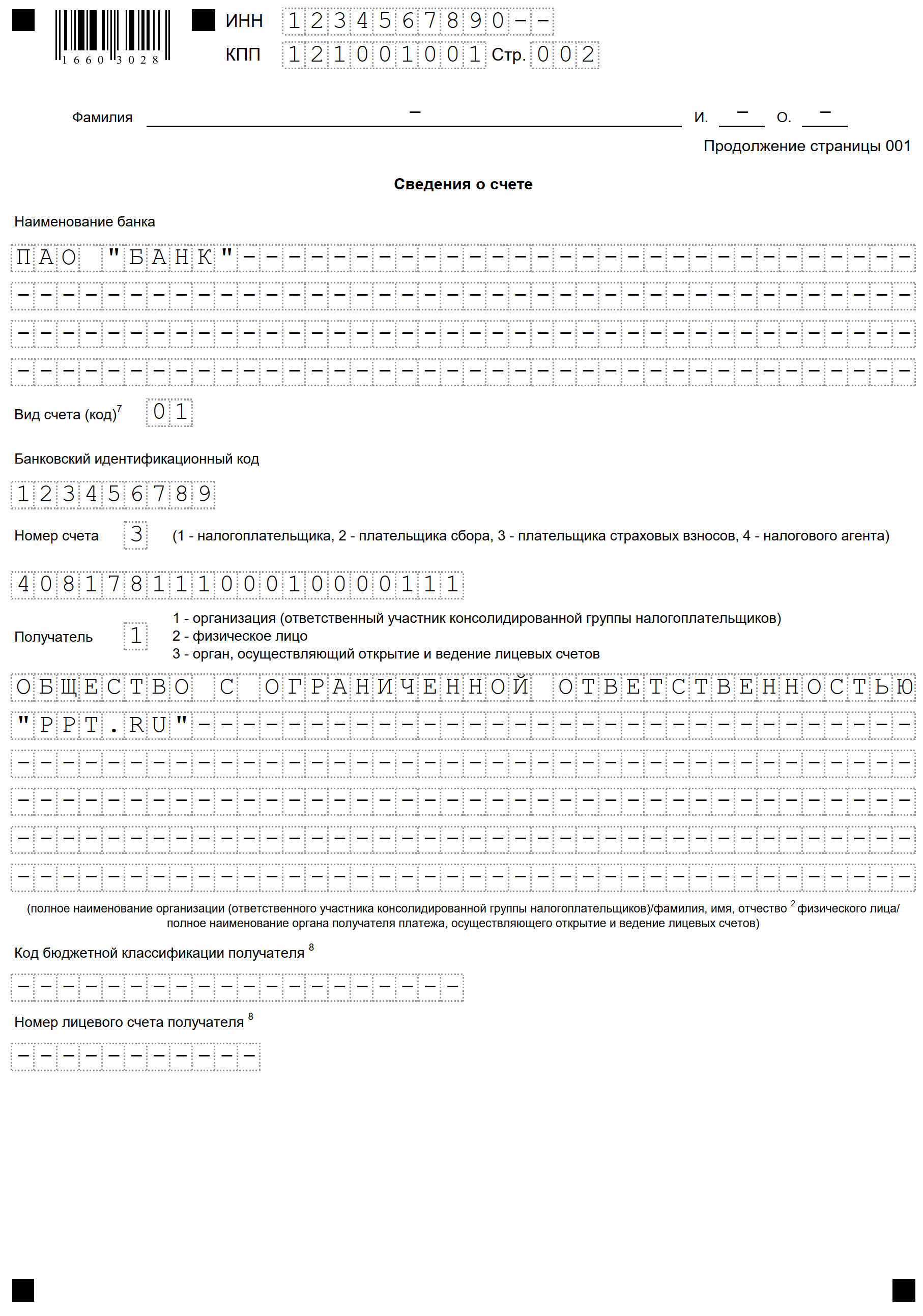

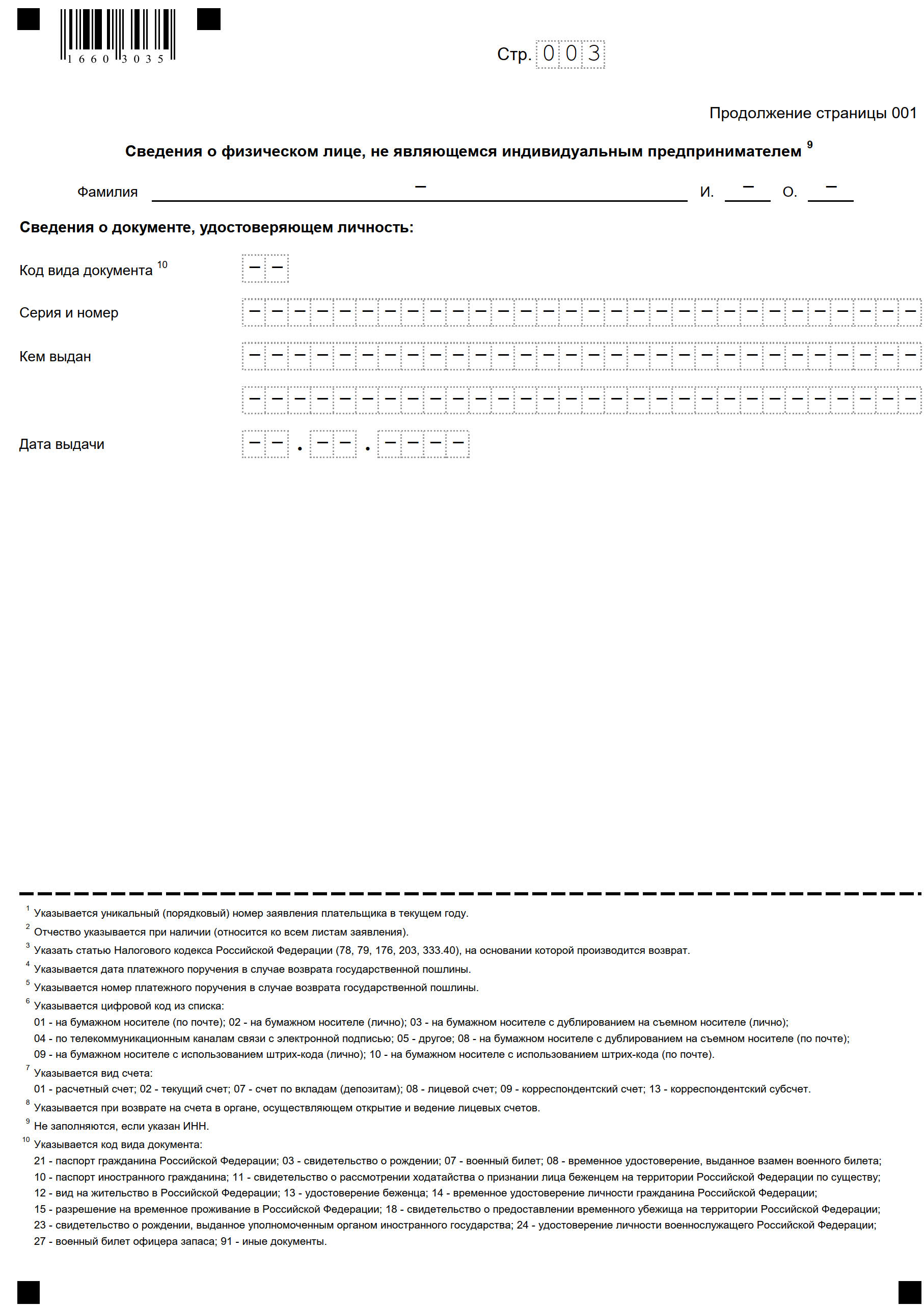

Раздел Сведения о физическом лице, не являющемся индивидуальным предпринимателем организации и ИП не заполняют.

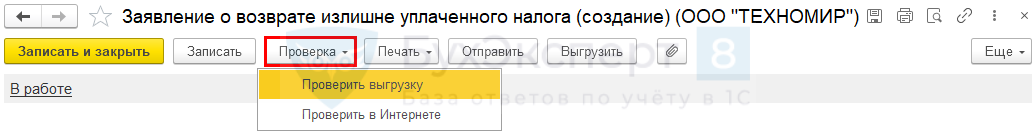

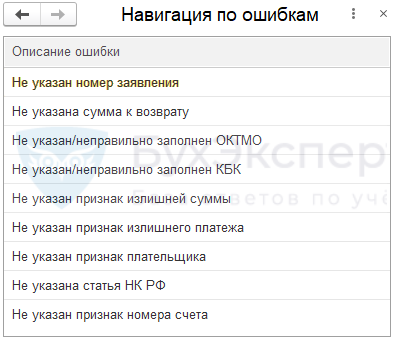

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

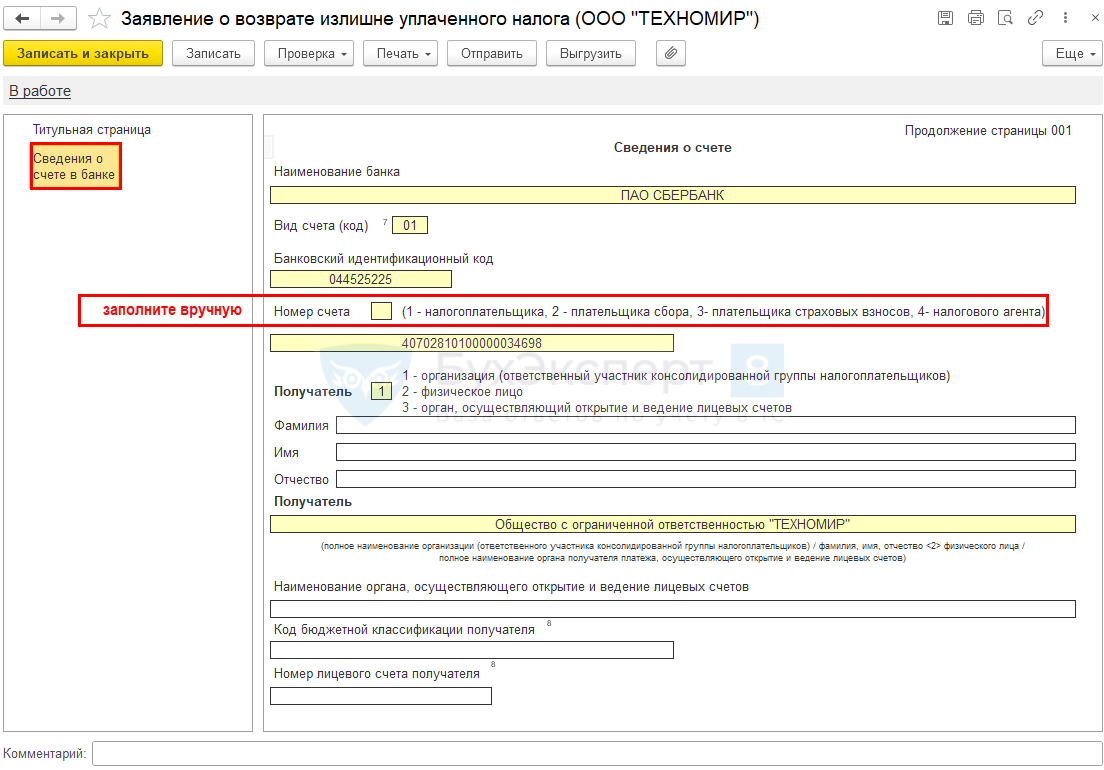

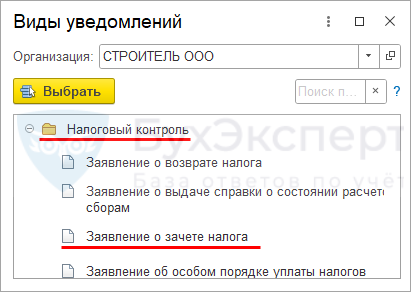

Заявление о зачете налогов и взносов в 1С

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления – Налоговый контроль (с релиза 3.0.112).

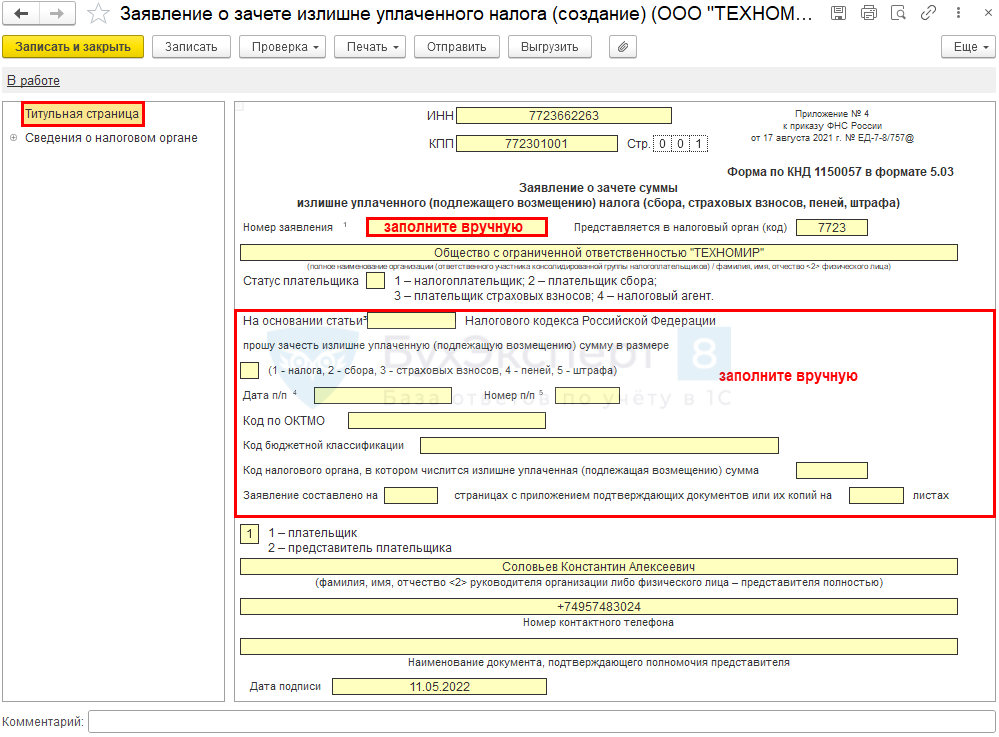

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

Сведения о налоговом органе

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

См. также:

- Зачет переплаты между налогами и взносами стал проще

- ФНС утвердила новые формы заявлений для зачета и возврата переплаты

- Разъяснен временный порядок учета курсовых разниц в 2022-2024 годах

- В 2023 году ПФР и ФСС объединят в Социальный фонд России

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Зачет — возврат средств ЕНС: документы утвержденные и рекомендованные ФНС

Опубликованным 30.12.2022 приказом № ЕД-7-8/1133@ ФНС России утвердила пять форм заявлений.

Опубликованным 30.12.2022 приказом № ЕД-7-8/1133@ ФНС России утвердила пять форм заявлений:

-

о распоряжении суммой денежных средств, формирующих положительное сальдо ЕНС путем

– возврата (код по КНД 1112542);

– зачета (код 1150057);

-

об отмене (полностью или частично) зачета, осуществленного налоговым органом в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) (код 1165171);

-

касающихся излишне уплаченной (взысканной) суммы государственной пошлины

– о возврате (код 1122030);

– о зачете (код 1122029).

При отсутствии положительного сальдо на ЕНС для исполнения заявления о распоряжении путем зачета налоговики направят налогоплательщику сообщение об отказе в исполнении такого заявления. На этот случай утверждена форма сообщения об отказе с кодом по КНД 1165068.

Заявление на возврат

При уплате ЕНП в сумме, превышающей совокупную налоговую обязанность налогоплательщика, на ЕНС образуется положительное сальдо. Налогоплательщик имеет право распорядиться этой суммой. Он может заявить о ее возврате (ст. 79 НК РФ) или о зачете (ст. 78 НК РФ). Заметим, что с 01.01.2023 в НК РФ нет таких понятий как «суммы излишне уплаченных и излишне взысканных» налогов (за исключением госпошлины), поскольку они неприменимы к институту ЕНС (ст. 78 и 79 НК РФ в ред. Федерального закона от 28.12.2022 № 565-ФЗ). Об основаниях и порядке возврата (зачета) госпошлины скажем чуть позже.

Чтобы распорядиться суммой путем возврата, нужно подать в ИФНС по месту учета заявление по форме 1112542 (прил. 1 к приказу № ЕД-7-8/1133@). Четырехзначный код ИФНС указывают в заявлении. Форма включает в себя собственно заявление, сведения о банковском счете и о получателе средств.

В заявлении нужно указать сумму (в рублях), которую налогоплательщик хочет вернуть, подтвердить достоверность и полноту заявляемых сведений.

В сведениях о счете нужно указать:

-

банковский идентификационный код (БИК) – типовой элемент из девяти знаков, идентифицирующий участников расчетов (обязательный элемент реквизитов любого банка);

-

номер счета для возврата. Это обязательный типовой элемент, представляющий собой уникальную числовую комбинацию из 20 чисел, закрепленную за определенным клиентом банка. Первые три цифры – показывают, для кого был открыт счет, четвертая и пятая – отражают направление деятельности организации, шестая, седьмая, восьмая – код валюты счета. При осуществлении операций по счетам в иностранных, клиринговых валютах, а также в драгоценных металлах в лицевом счете в разрядах, предназначенных для кода валюты, указываются соответствующие коды, предусмотренные Общероссийским классификатором валют (ОКВ) (ОК (МК (ИСО 4217) 003-97) 014-2000) (утв. Постановлением Госстандарта России от 25.12.2000 № 405-ст). Например, счет в китайских юанях – код 156, в долларах США – код 840, в евро – код 978. А вот по счетам в валюте РФ используется не цифровой код валюты по ОКВ (643), а признак рубля «810» (п. 2 «Схема нумерации лицевых счетов» прил. 1 к положению Банка России от 24.11.2022 № 809-П). Девятая цифра – проверочная (генерируется автоматически и используется для проверки корректности номера счета, защищает от ошибок и подделок), с десятой по тринадцатую цифры – комбинация, указывающая на отделение банка, сгенерировавшее счет, с четырнадцатой по двадцатую – номер счета, присвоенный банком.

В сведениях о получателе признак элемента может принимать следующие значения:

-

1 – организация;

-

2 – физическое лицо;

-

3 – бюджетная организация с лицевым счетом, открытым в территориальных органах Федерального казначейства, финансовых органах субъектов РФ (муниципальных образований), органах управления государственными внебюджетными фондами.

Получатель с признаком 3 отражает в заявлении сведения об органе, который открыл и ведет лицевой счет. К числу таких сведений относятся наименование владельца счета, КБК, ОКТМО получателя, номер лицевого счета и назначение платежа. Два последних элемента имеют признак «Н», т. е. их наличие необязательно, поэтому в файле обмена они могут отсутствовать. Получатели с признаком 1 или 2 сведения об органе, открывшем и ведущем лицевой счет, не заполняют.

Заявление о распоряжении путем зачета

Сформированное положительное сальдо ЕНС можно зачесть в порядке, установленном НК РФ (п. 1 ст. 78). При заполнении заявления на зачет по форме с кодом 1150057 (прил. 3 к приказу ЕД-7-8/1133@) нужно указать признак зачета. Этот элемент принимает ограниченный перечень значений по кодовому словарю (табл. 4.8 прил. 4 к приказу № ЕД-7-8/1133@):

-

1 – в счет исполнения обязанности другого лица по уплате налогов;

-

2 – в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса);

-

3 – в счет исполнения решений налоговых органов (подп. 10 и 11 п. 5 и подп. 3 п. 7 ст. 11.3 НК РФ;

-

4 – в счет погашения задолженности, не учитываемой в совокупной обязанности (подп. 2 п. 7 ст. 11.3 НК РФ).

Соответствующий признак проставляют на странице 001 заявления о зачете.

При зачете в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов на продолжении стр. 001 нужно указать ИНН этого лица и сумму зачета. Если зачет осуществляется между несколькими лицами, этот раздел нужно заполнять по каждому такому лицу.

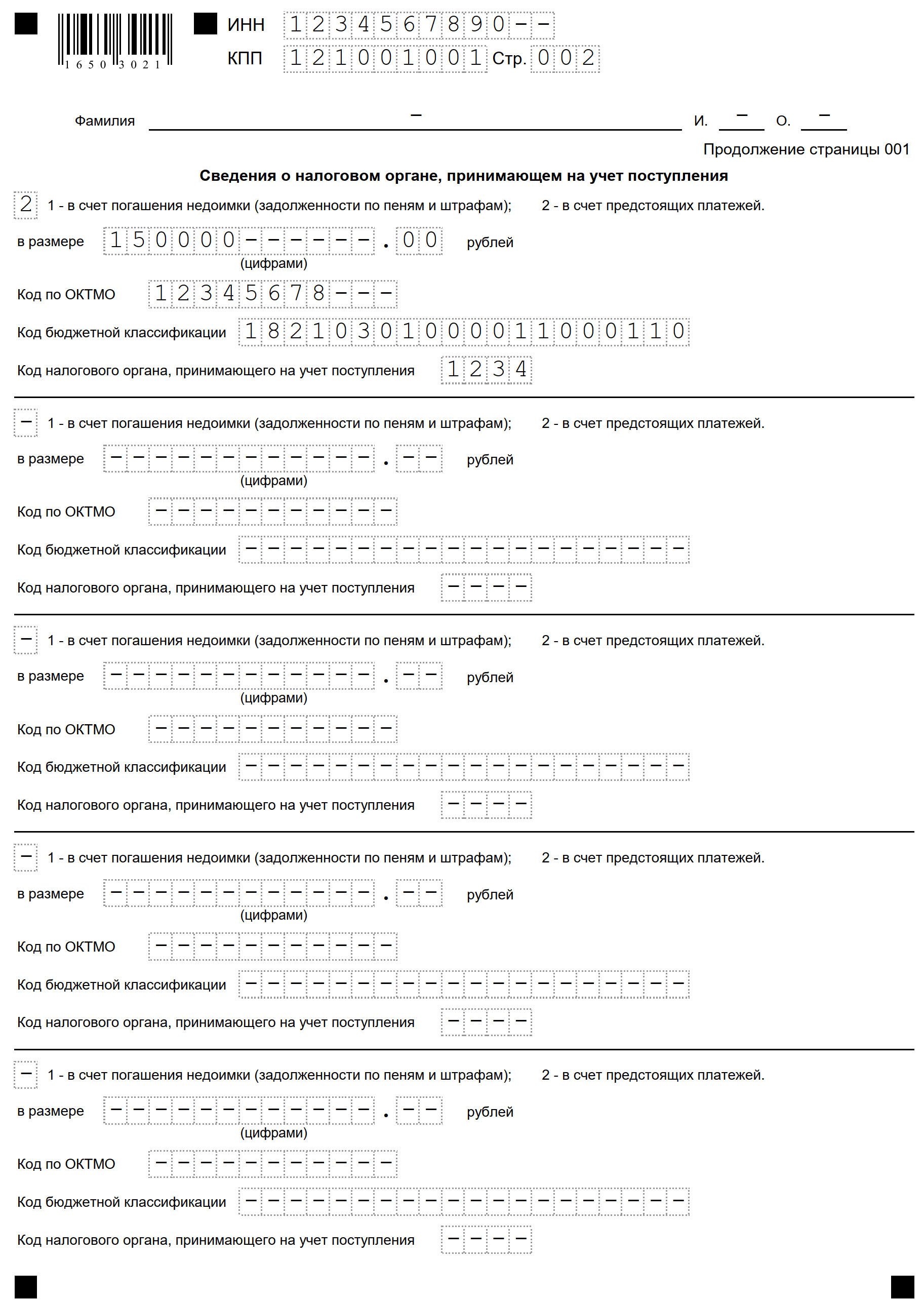

При зачете в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) на продолжении стр. 001 в соответствующем разделе нужно указать дополнительную информацию:

-

сумму зачета;

-

КПП (указывает плательщик – организация);

-

код ОКТМО (значение в соответствии с ОК 033-2013 (утв. приказом Росстандарта от 14.06.2013 № 159-ст));

-

КБК (значение в соответствии с Классификатором кодов классификации доходов бюджетов РФ (порядок их формирования и применения утв. приказом Минфина России от 24.05.2022 № 82н);

-

срок уплаты (в формате ДД.ММ.ГГГГ).

Дополнительно нужно отразить, исполняется ли зачет налоговым агентом: признак 1 – да, признак 2 – нет.

Проводя зачет в уплату по нескольким налогам, нужно заполнять описанный модуль по каждому налогу отдельно.

При зачете в счет исполнения решений налоговых органов (подп. 10 и 11 п. 5 и подп. 3 п. 7 ст. 11.3 НК РФ) в соответствующем разделе нужно указать размер суммы зачета, цифровой код документа, его номер и дату. Перечень цифровых кодов документов налоговых органов приведен на стр. 001:

-

01 – решение о привлечении к ответственности за совершение налоговых правонарушений;

-

02 – решение об отказе в привлечении к ответственности за совершение налоговых правонарушений;

-

03 – решение об отмене (полностью или частично) решения о возмещении суммы налога, заявленной к возмещению, в заявительном порядке;

-

04 – решение об отмене (полностью или частично) решения о предоставлении налогового вычета;

-

05 – решение, вынесенное по результатам проверки ФНС России полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

-

06 – судебный акт или решение вышестоящего налогового органа, отменяющего (изменяющего) судебный акт или решение налогового органа, на основании которого на ЕНС ранее была учтена обязанность лица по уплате сумм налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов и (или) процентов.

При зачете в счет погашения задолженности, не учитываемой в совокупной обязанности, нужно указать сумму зачета и его документальное основание:

-

1 – исполнительный лист;

-

2 – судебный акт.

Далее указать номер, дату документа и дату его вступления в силу. При зачете по нескольким документам нужно заполнить модуль информации по каждому из них.

Заявления по установленному формату в электронной форме с УКЭП можно подавать по ТКС или через личный кабинет налогоплательщика.

Заявление на отмену зачета

НК РФ (п. 6 ст. 78) наделил налогоплательщиков правом отменить зачет, осуществленный налоговым органом. Речь идет о зачете в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса). Отмена зачета осуществляется также в заявительном порядке (прил. 5 к приказу № ЕД-7-8/1133@). В этой форме заявления нужно указать сумму отменяемого зачета, КПП (для организаций), код ОКТМО, КБК и срок уплаты.

Заявление содержит сведения об отмене зачета. При полной отмене зачета нужно указать признак 1, при частичной – 2.

Сумму нужно обязательно указывать при частичной отмене зачета. Если зачет отменяется полностью, сведения о сумме заполнять не нужно (табл. 4.10 прил. 6 к приказу № ЕД-7-8/1133@)

Заявления на возврат (зачет) госпошлины

Госпошлина – это особый федеральный сбор. Госпошлину взимают, например, с организаций и граждан при их обращении в уполномоченные органы и (или) к должностным лицам за совершением в отношении этих лиц юридически значимых действий (ст. 333.16 и 333.17 НК РФ). Например, при обращении за выдачей паспорта, свидетельств и других документов (их дубликатов), госпошлину мы платим до их выдачи.

Основания и порядок возврата госпошлины закреплены в ст. 333.40 НК РФ. До принятия закона № 263-ФЗ в п. 7 ст. 333.40 НК РФ было сказано, что возврат или зачет излишне уплаченных (взысканных) сумм госпошлины производился в порядке, установленном гл. 12 НК РФ. Но с 01.01.2023 эта норма утратила силу.

В п. 3 ст. 333.40 говорится, что заявление о возврате излишне уплаченной (взысканной) госпошлины подается ее плательщиком в орган, совершивший юридически значимые действия, за которые она была уплачена.

Заявление о возврате госпошлины следует подавать по форме с кодом КНД 1122030, а о зачете – по форме с кодом 1122029.

В обоих формах в заявительной части нужно указывать размер подлежащей зачету (возврату) госпошлины, код ОКТМО, КБК, дату и номер платежного документа. В разделе сведений о счете нужно указывать БИК, номер счета для возврат-зачета, признаки получателя (1 – организация, 2 – физлицо, 3 – бюджетная организация).

Заявление о возврате излишне уплаченной суммы госпошлины по делам, рассматриваемым в судах, а также мировыми судьями, подается плательщиком в ИФНС по месту нахождения суда, в котором рассматривалось дело.

А вот о зачете суммы госпошлины, уплаченной за лицензирование деятельности по производству и обороту этилового спирта, алкогольной и спиртосодержащей продукции следует обращаться в территориальные структуры Росалкогольрегулирования. Приказом этого ведомства от 27.12.2018 № 426 утверждена форма соответствующего заявления.

При наличии информации об уплате госпошлины, содержащейся в Государственной информационной системе о государственных и муниципальных платежах (ГИС ГМП), документально подтверждать уплату госпошлины в целях п. 3 и 6 ст. 333.40 НК РФ не требуется (п. 10 ст. 333.40 НК РФ).

К заявлению о возврате госпошлины, уплаченной наличными, с 01.01.2023 достаточно приложить копии платежек (раньше требовали оригиналы). Копии платежек (вместо подлинников) нужно прикладывать к заявлению в случае полного возврата судебной госпошлины после 01.01.2023. Копиями раньше можно было подтверждать частичный возврат госпошлины.

Заявить о возврате излишне уплаченной (взысканной) суммы госпошлины по-прежнему можно в течение трех лет со дня уплаты указанной суммы (абз. 9 п. 3 ст. 333.40 НК РФ).

Положения ст. 333.40 НК РФ не применяются к возврату государственной пошлины, в отношении уплаты которой судом выдан исполнительный документ (п. 11 ст. 333.40 НК РФ).

Рекомендуемые формы

Разрабатывая приказ № ЕД-7-8/1133@, налоговая служба упустила из виду (а может просто не успела вовремя подготовить) форму заявления о возврате переплат тех налогов, которые не учтены во входящем сальдо ЕНС. Имеются в виду суммы:

-

налога на профессиональный доход (проведение эксперимента введено Федеральным законом от 27.11.2018 № 422-ФЗ);

-

сборов за пользование объектами животного мира (ОЖМ) и водных биологических ресурсов (ВБР) (гл. 25.1 НК РФ);

-

авансовых платежей по НДФЛ с доходов иностранцев, работающих в России по найму (ст. 227.1 НК РФ).

В письме от 11.01.2023 № КЧ-4-8/105@ ФНС сообщила, что до внесения изменений в приказ № ЕД-7-8/1133@, следует применять рекомендуемые форму и формат такого заявления.

Оно состоит из двух страниц.

На странице 001 нужно выбрать цифровой код налога или сбора:

-

1 – НДФЛ, уплачиваемый в соответствии со ст. 227.1 НК РФ;

-

2 – НПД;

-

3 – сбор за пользование ОЖМ;

-

4 – сбор за пользование объектами ВБР (исключая внутренние водные объекты);

-

5 – сбор за пользование объектами ВБР (по внутренним водным объектам).

Здесь же на стр. 001 нужно выбрать код вида платежа (1 – налог; 2 – сбор; 3 – пени; 4 – штраф).

На стр. 002 нужно указать сведения о счете (БИК, номер), и цифровой код получателя (1 – организация; 2 – физическое лицо; 3 – бюджетная организация с лицевым счетом).

Данное письмо УФНС и МИ ФНС должны довести до подведомственных территориальных ИФНС.

Заявление о зачете излишне уплаченного налога налогоплательщики подают, чтобы закрыть налоговую переплату. В 2022 году надо заполнять новую форму.

С 23.10.2021 ФНС изменила документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврата средств, —

им понадобится новая форма заявления на возврат переплаты по налогу в 2022 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не погашены задолженности.

Как заполнить заявление

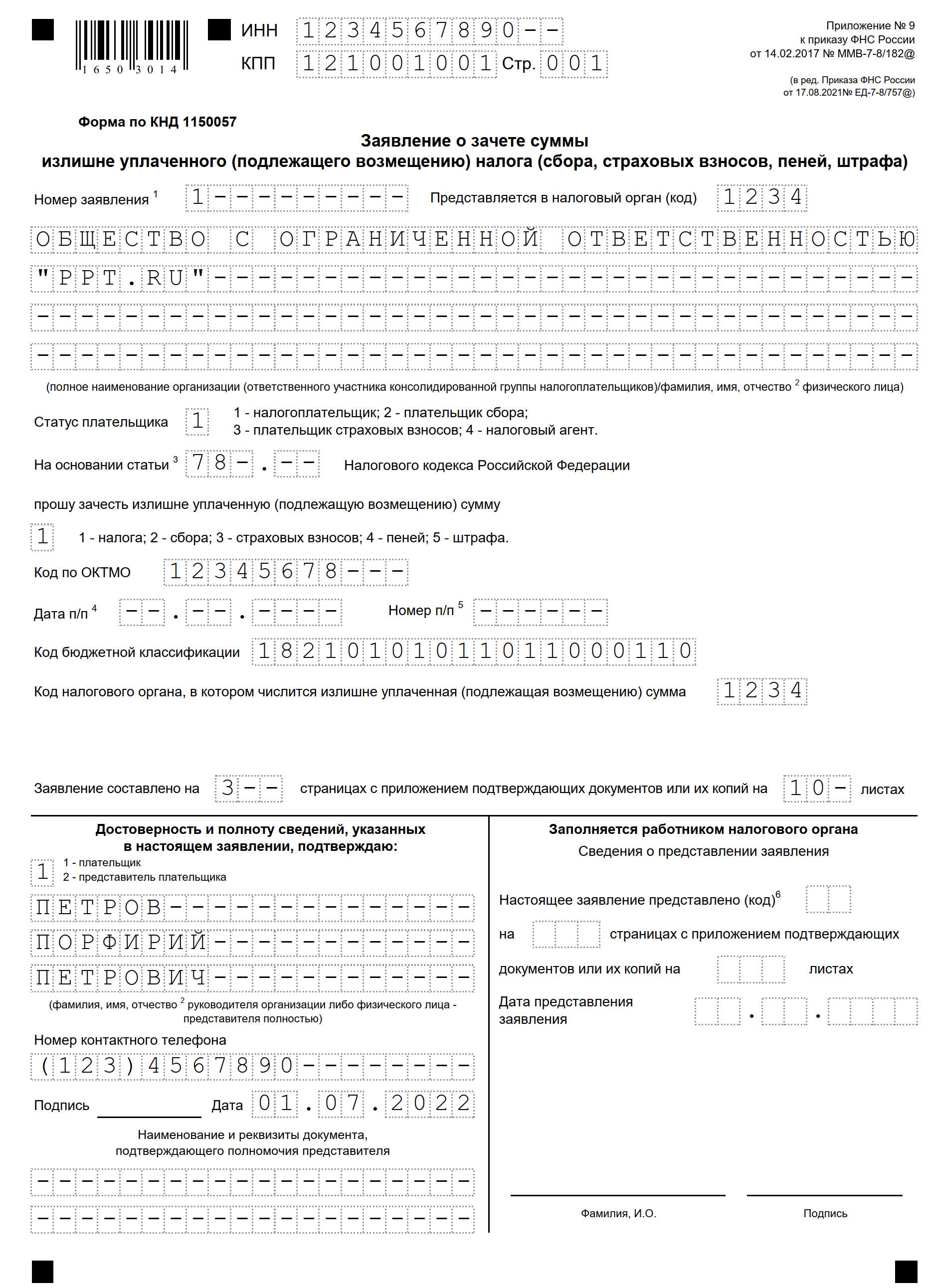

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в Приказе ФНС от 14.02.2017 № ММВ-7-8/182@, в приложении № 9.

Допустим, ООО «Ppt.ru» подало декларацию по налогу на прибыль, но при его уплате допустило ошибку, заплатив на 150 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на добавленную стоимость. Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «Ppt.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик — код «1»;

- плательщик сбора — код «2»;

- плательщик страховых взносов — код «3»;

- налоговый агент — код «4».

Шаг 5. Указываем статью НК РФ, на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, то необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Вписываем код по ОКТМО. Если он неизвестен или вы его забыли, позвоните в ИФНС по месту учета либо на сайте ФНС узнайте нужный код по наименованию муниципального образования.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п — платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России № 75н от 08.06.2021. Узнайте код с помощью сайта ФНС либо посмотрите его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

На втором листе, в самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из Приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. ООО «Ppt.ru» переплатило страховые взносы на обязательное пенсионное страхование на сумму 156 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение в инспекцию.

Когда и как подавать обращение

Согласно статье 78 НК РФ, обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты фискального платежа. Доставить документы есть возможность тремя способами:

- лично;

- по почте ценным письмом с описью;

- подготовить обращение о зачете или заполнить заявление на возврат излишне уплаченного налога онлайн — через личный кабинет.

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если переплату обнаружит сам проверяющий, то от сверки откажутся, но от необходимости подать заявление предприниматель не освобождается.

Вам в помощь образцы, бланки для скачивания

Возврат переплаты страховых взносов в 2022 году подчиняется правилам, установленным налоговым законодательством РФ и законом «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, и имеет свои особенности. Рассмотрим, какие именно.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте здесь.

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

- взносы, уплачиваемые после 2016 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2017–2021 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2017 года.

Вместе с тем «несчастные» взносы остались в ведении ФСС и по-прежнему подчиняются положениям закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Поэтому в вопросах возврата переплаты по этим страховым взносам в 2022 году придется руководствоваться ст. 26.12 и 26.13 этого документа.

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введено дополнение, учитывающие специфику взносов:

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П);

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

— работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

— работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения закреплены в п. 6.1 ст. 78 НК РФ.

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

Подробнее об этом см. здесь.

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте здесь.

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Письмо на возврат страховых взносов — бланк

Таким образом, в 2022 году возврат переплаты по взносам производится через:

- ИФНС по согласованию с фондом — в части взносов, уплачиваемых с 2017 года;

- сам фонд — в отношении взносов, уплаченных до 2017 года (в 2022 году это придется делать через суд, т. к. трехлетний срок на возврат будет пропущен);

- ФСС — в части «несчастных» взносов вне зависимости от периода их уплаты.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать утвержденную ФНС форму заявления.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п. Скачайте ее по ссылке ниже:

Скачать форму

Скачать форму

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Скачать форму

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).